1. Работы (услуги), выполняемые (оказываемые) с использованием ресурсов образовательного учреждения (территории, помещений, оборудования и др.):

Создание автомобильных стоянок и гаражей;

Изготовление товаров народного потребления;

Ремонт бытовой и иной техники;

Оказание бытовых услуг;

Оказание посреднических услуг;

Проведение культурных, спортивно-оздоровительных мероприятий и организация выставок

2. Внереализационные доходы

Долевое участие в деятельности других учреждений и организаций

Приобретение акций, облигаций, сертификатов и иных ценных бумаг, включая выпуск собственных, и получение доходов по ним (дивидендов, процентов и пр.)

Вложение денежных средств на депозитные счета

Предоставление ресурсов образовательного учреждения - помещений, оборудования, земельных участков, юридического адреса - в аренду (субаренду)

Получение финансовых санкций - штрафов, пени, неустоек, возмещение ущерба по судебным решениям и др.

3. Иные поступления

Взносы юридических и физических лиц (в том числе - иностранных), в том числе - пожертвования, подарки, взносы, включая благотворительные и попечительские, целевые спонсорские и др.

Реализация основных средств, материалов, малоценных и быстроизнашивающихся предметов, включая утилизацию и сдачу драгоценных металлов

Современное государство, формируя и распределяя государственные финансы, может обеспечить гарантии предоставления равных прав в получении образования разного уровня для представителей различных социальных слоев, национальных и территориальных групп населения, развитие образовательного потенциала общества в целом.

Государство способно обеспечивать единые стандарты профессионального образования, поддерживая высокое качество обучения, его фундаментальную и гуманистическую направленность.

Коммерциализация высшего образования ставит под сомнение его доступность для широких слоев населения. К тому же предприниматели не всегда действуют в интересах общества, развивая, в первую очередь, наиболее прибыльные специальности и направления.

Поэтому государство должно играть ведущую роль в финансовом обеспечении образования, хотя тенденции 2007 года говорят о том, что государство не заинтересовано активно участвовать в данном процессе, и «посылает» ОУ в «свободное плавание».

Недостаток государственного финансирования обуславливает рост роли внебюджетных источников финансирования образования путем введения платного обучения, частичного финансирования обучения из средств, зарабатываемых учебным заведением за пределами учебной деятельности, и других источников.

Если говорить только о высших учебных заведениях, то начиная с 2000 года объем получаемых ежегодно внебюджетных средств превышает объем бюджетного финансирования. То есть внебюджетные средства становятся одним из основных источников финансирования, сопоставимым, а иногда и превышающим государственное финансирование, поэтому образовательные учреждения все чаще воспринимают с позиции обмена услугами.

В русле этих тенденций современное налоговое законодательство также предусматривает единый порядок налогообложения внебюджетных средств коммерческих и некоммерческих организаций (включая бюджетные учреждения), практически полностью, исключая предоставление налоговых льгот образовательным учреждениям, что является, по-моему, мнению, достаточно грубой ошибкой.

В соответствии с 25 главой НК РФ любая деятельность учреждений образования, направленная на дополнительное привлечение денежных средств на свое существование, то есть приносящая доход, определяется как предпринимательская. Следовательно, учебные заведения должны платить налог на прибыль организаций с суммы превышения полученных доходов над произведенными расходами. При этом недофинансирование из бюджета не учитывается. Получается, даже если образовательное учреждения находит выход из затруднительной ситуации, оно обязано поделиться с государством. При этом «доля» значительная.

Складывается ситуация, при которой государство, не профинансировав в полном объеме деятельность учреждения образования, вынуждает его не только обеспечивать все потребности образовательного процесса, но и платить налог с той части средств, заработанных учебными заведениями, которую они должны были получить в рамках бюджетного финансирования.

Не получая достаточных объемов бюджетных финансовых ресурсов для реализации требований образовательных стандартов, учреждения образования для выполнения «заказа» государства привлекают внебюджетные источники. С этих позиций внебюджетные средства необходимо рассматривать как дополнение к государственному финансированию.

Под внебюджетной деятельностью образовательного учреждения следует понимать любую деятельность ОУ, источником финансирования которого не являются средства государственного бюджета, выделяемые по смете доходов и расходов бюджетного учреждения.

К такой деятельности, в частности, относятся подготовка школьников на платной основе, организация курсов и семинаров, выполнение хоздоговорных НИР, сдача имущества в аренду, деятельность, осуществляемая за счет благотворительных взносов и пожертвований и др.

Предпринимательской является только такая деятельность ОУ, которая сопряжена с самостоятельностью, инициативой, риском и получением прибыли, то есть предпринимательская деятельность ОУ представляет собой часть внебюджетной деятельности и соответственно более узкое понятие. Не является предпринимательской образовательная деятельность, осуществляемая за счет финансирования учредителей (в том числе за счет бюджетного финансирования).

Помимо этого, не должны являться доходами от предпринимательской деятельности так же те внебюджетные доходы, порядок получения, размер и направления расхода которых определяется учреждением не самостоятельно. Данные виды внебюджетных доходов следует рассматривать не как выручку от реализации платных образовательных услуг, а как целевые поступления, которые должны расходоваться согласно утвержденным сметам по внебюджетным средствам и, соответственно, отражаться в учете и отчетности как целевые взносы, например, средства бюджета другого уровня.

Развитие приносящей доход деятельности создает для образовательных учреждений дополнительный источник финансовых ресурсов. Это в некоторой степени стабилизирует положение каждого отдельного образовательного учреждения и системы образования в целом, но привлечение и использование внебюджетных источников учреждениями образования порождает новые финансовые, организационно-экономические и правовые проблемы.

Как правило, внебюджетная деятельность дошкольных образовательных учреждений выражается в ряде направлений: торговля оборудованием и товарами; платные услуги в сфере образования; оздоровительные мероприятия; посреднические сервисы; развивающие сервисы; организационные услуги; совместная коммерческая активность с прочими образовательными учреждениями; приобретение ценных бумаг и акций и получения дохода от их подорожания. Однако чаще всего ДОУ извлекают доход путем оказания образовательных услуг на внебюджетной основе.

Важно! ДОУ не вправе оказывать на платной основе те услуги, которые финансируются из бюджета. Следовательно, в детском саду не могут платно проводиться кружки, занятия, секции в рамках расписания, которое предусмотрено для обычных занятий.

Существует ряд образовательных услуг, которые могут и не могут оказываться на платной основе

| Оказываются на платной основе | Бюджетное финансирование |

| Учеба по дополнительным образовательным программам | Снижение наполняемости групп, классов, установленной нормативными актами, занятия с неуспевающими воспитанниками |

| Изучение дополнительных курсов дисциплин, курсов | При реализации основных образовательных программ, деление групп (классов) на подгруппы |

| Изучение предметов углубленно | Реализация основных программ образования повышенной направленности и уровня в соответствии со статусом образовательной организации |

| Репетиторские и другие услуги | Курсы в рамках часов, выделенных основные программы, индивидуальные занятия, факультативы |

Направления внебюджетной деятельности образовательных учреждений

Поскольку основой предпринимательской активности детского сада являются дополнительные развивающие, оздоровительные и образовательные сервисы, стоит подробнее рассмотреть каждый из них.

| Наименование | Содержание услуги |

| Образовательные | • изучение учебных дисциплин сверх программы и часов прописанных учебным планом; • репетиторство для воспитанников другого детского сада; • курсы различного профиля (например, изучение иностранных языков вне программы) |

| Развивающие | • кружковая работа (игра на музыкальных инструментах, танцы, прикладное творчество, пение); • факультативы и студии, призванные приобщить детей к народной культуре, скульптуре, живописи; • групп для адаптации дошкольников к учебе в школе |

| Оздоровительные | • формирование групп для детей с отклонениями в развитии, использование методов коррекции психического здоровья; • группы и секции, работа которых направлена на укрепление здоровья воспитанников (футбол, волейбол, катание на коньках и лыжах, легкая атлетика, спортивная гимнастика и прочие). |

| Организационные | • досуг воспитанников ДОУ (экскурсии, выездные мероприятия, посещение театра или кино, различных выставок); • улучшение питания или условий пребывания детей. |

Положение о внебюджетной деятельности образовательного учреждения Профсоюзный комитет, совет ДОУ и администрация детского сада утверждают Положение о внебюджетной деятельности образовательного учреждения.

Документ фиксирует основные положения, включая источники внебюджетного поступления средств от:

законных представителей или родителей воспитанников за содержание детей в ДОУ;

дополнительных услуг в сфере образования на платной основе;

услуг, оказанных населению;

разных видов предпринимательской и коммерческой деятельности;

взносов и добровольных пожертвований.

Согласно Положению, средства могут быть использованы на развитие и работу детского сада, реализацию процесса воспитания и обучения, на покупку новых предметов интерьера, хозяйственного пользования, осуществление ремонтных работ, организацию отдыха и детского досуга, доплаты и премии педработникам.

Поскольку внебюджетная активность не является предпринимательской, доход от нее реинвестируется в детский сад. Внебюджетные денежные средства поступают на расчетные и лицевые счета детского сада.

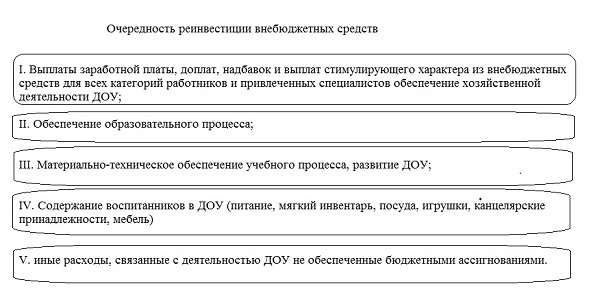

Специальная комиссия ДОУ принимает решение о расходовании внебюджетных средств, поступающих от внебюджетной деятельности. В реинвестиции доходов существует определенная очередность.

Сметы определяют распределение средств по статьям расходов. Дополнительные услуги оплачиваются исключительно безналичным расчетом. Смета формируется следующим образом: расходы на содержание и хозяйственные нужды детского сада; приобретение мебели, материалов и оборудования; затраты на организационно-техническое развитие детского сада; доплаты, стимулирующие выплаты и заработная плата педработникам.

Администрация детского сада ответственна за эффективное расходование внебюджетных средств. Совет ДОУ дважды в год (а иногда и чаще) выполняет общественный контроль доходных и расходных смет.

Тема 5. Особенности налогообложения образовательных учреждений

| Содержание учебного материала |

| 1. Объекты налогообложения в сфере образования. 2. Налоговые льготы для образовательных учреждений |

Налог на имущество

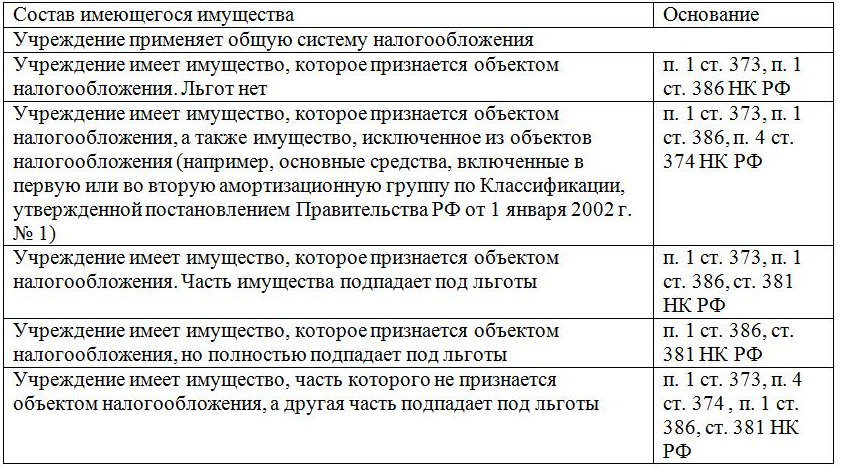

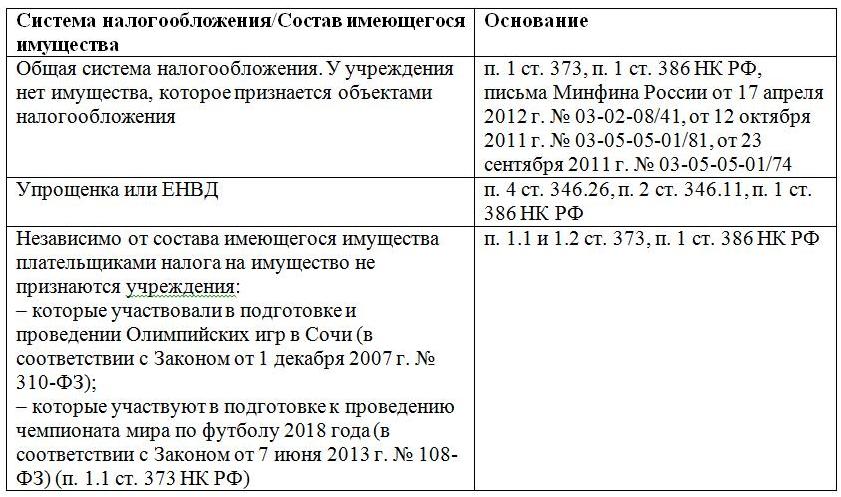

Образовательные учреждения независимо от типа являются плательщиками налога на имущество организаций. Но только в отношении имущества, которое считается объектом налогообложения.

Главное в определении того, является учреждение плательщиком или нет - это наличие объекта налогообложения. Если это условие выполняется, то казенно, бюджетное или автономное образовательное учреждение должно заплатить налог. Это следует из пункт 1 статьи 373 Налогового кодекс РФ.

Из этого правила есть ряд исключений. Например, если учреждение задействовано в подготовке к чемпионата мира по футболу 2018 года, то оно полностью освобождено от уплаты.

Таблица №1 Когда платить

Таблица №2. Когда не платить

Объект налогообложение по налогу на имущество в образовательном учреждении

Налог платят с имущества, которое учтено на счете образовательного учреждения 101.00 "Основные средства". Если какой-либо объект имущества учреждения учтен за балансом, то уплачивать налог в отношении такого актива не нужно. Об этом специалисты Минфина России и ФНС России сообщили в письмах от 15 мая 2006 г. № 03-06-01-04/101, ФНС России от 1 сентября 2016 г. № БС-4-11/16266. В Налоговом кодексе РФ установлены виды имущества, по которому налог в принципе не платится. Сам перечень дан в пункте 4 статьи 374 Налогового кодекса РФ. Например, это земельные участки, активы силовых ведомств. Для некоторых учреждений статьей 381 Налогового кодекса РФ установлены льготы.

Льготы для имущества образовательного учреждения

Статья 381 Налогового кодекса РФ напрямую для образовательных учреждений льготы по налогу на имущество не устанавливает. Однако в пункте 15 статьи 381 Налогового кодекса РФ речь идет об имуществе государственных научных центрах. От налога освобождено все имущество таких центров. Присвоение статус научного центра находится в ведении Правительством РФ. Такие правила установлены в пунктах 1 и 2 Порядка, утвержденного Указом Президента РФ от 22 июня 1993 г. № 939

Региональные власти могут устанавливать свои льготы по налогу на имущество. Причем, как отношение объектов имущества, так и в целом для определенных категорий учреждений. Например, Законом г. Москвы от 5 ноября 2003 г. № 64 полностью освобождены от уплаты автономные, бюджетные и казенные учреждения города Москвы.

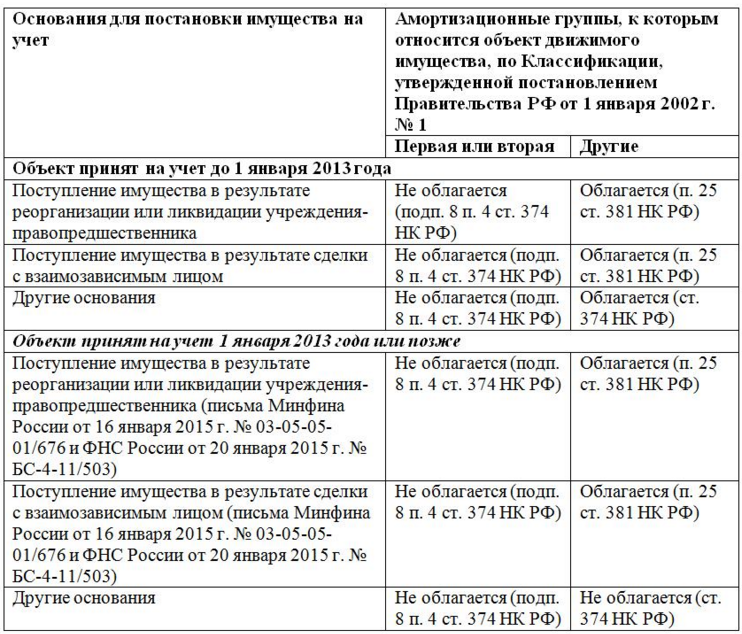

Движимое имущество

Все движимое имущества, принятого на учет после 1 января 2013 года не облагается налогом. Исключение составляет движимое имущество, принятое на учет в результате: реорганизации или ликвидации юридических лиц; передачи, включая приобретение, между взаимозависимыми лицами.

Таблица №3 Движимое имущество

Ставки налога на имущество

На 2017 год установлена максимальная ставка налога - 2,2 процента. При этом ставка в размере 1,3 процента установлена по железнодорожным путям, магистральным трубопроводам, линиям энергопередачи, а также сооружениям, которые являются неотъемлемой частью перечисленных объектов. Власти региона могут устанавливать свои ставки, но они не должны быть ниже максимальных. Если у образовательного учреждение есть филиал с облагаемым имуществом, выделенным на отдельный баланс, в каком-то регионе, то применяется ставка этого региона.

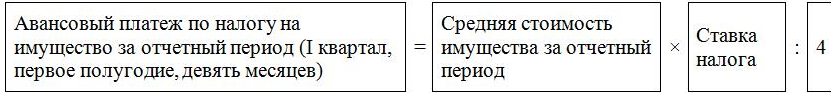

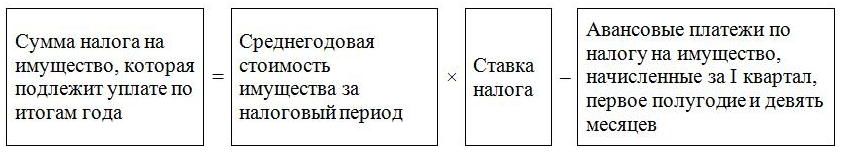

Расчет налога

Сумма налога на имущество определяется по следующей формуле:

Кто платит налог, если учреждение сдает имущество в аренду

Налог на имущество по сданным в аренду основным средствам платит арендодатель (п. 1 ст. 374 Налогового кодекса РФ, письмо Минфина России от 26 мая 2016 г. № 03-05-05-01/30390). Так как при передаче имущества в аренду именно ему принадлежит имущество на праве оперативного управления (ст. 296, 608 Гражданского кодекса РФ). Следовательно, если учреждение – арендодатель, то оно должно и дальше учитывать сданные в аренду основные средства на своем балансе на счете 0 101 00 000 «Основные средства» (п. 38 Инструкции к Единому плану счетов).

Школа достраивает новое здание (получила документы о регистрации права на объект)

В данном случае налог на имущество в бюджет перечислять не надо. Платить налог нужно только с основных средств, которые вы приняли на учет. А недострой признать основным средством нельзя. Ведь он не соответствует критериям, установленным пунктом 38 Инструкции № 157н. Тот факт, что школа получила документы о регистрации права на недвижимое имущество, значения не имеет (письмо Минфина России от 24 марта 2014 г. № 03-05-05-01/12785). После того как строительство будет завершено, переведите здание в состав основных средств и со следующего месяца начисляйте амортизацию. С 1-го числа того же месяца включите остаточную стоимость объекта в налоговую базу по налогу на имущество (п. 1 ст. 374, п. 4‑ст. 376 Налогового кодекса РФ).

Дата: 2018-12-21, просмотров: 2366.