Эффективность функционирования налоговой системы зависит от качества управления ею. Деятельность государства по управлению налоговой системой определяется характером и задачами налоговой политики соответствующего этапа развития. В современной экономической литературе не встречается четкого определения понятия «управление налоговой системой». Практически произошла его замена на понятие «налоговое администрирование».

Управление налоговой системой можно рассматривать как деятельность государства по управлению каждым элементом, входящим в понятие налоговой системы. В отношении первого элемента (совокупность налогов) — это законодательное установление перечня налогов и порядка налогообложения по каждому виду налогов и сборов. В отношении второго элемента (компетенции органов власти и управления в налоговой сфере) — это законодательное (в конституционном, гражданском, налоговом законодательстве) установление компетенции, принципов, процедур, форм и методов организации и деятельности уполномоченных органов власти в налоговой сфере. Наконец, по третьему элементу (совокупность налоговых органов) — это определение функций и задач налоговых органов, обеспечивающих налоговый контроль и привлечение к ответственности лиц, нарушающих налоговое законодательство.

Таким образом, управление налоговой системой базируется на трех основах: нормативно-правовые акты (налоговое законодательство), организационные основы деятельности субъектов налоговых отношений, налоговый контроль.

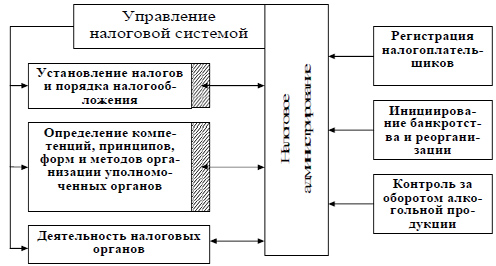

Налоговое администрирование следует рассмотреть как органическую часть управления налоговой системой (рис. 1). В основу утверждения может быть также положено первоначальное значение термина «администрирование». «Администрация» происходит от латинского слова, означающего служба, управление. Под администрацией понимают совокупность государственных органов, осуществляющих функции управления.

Таким образом, из первоначального толкования термина «администрация» и современного его содержания следует, что налоговое администрирование — это деятельность государственных органов управления, но не законодательных органов власти в налоговой сфере. Законодательными органами устанавливаются основные принципы, формы и методы организации налоговых отношений, что составляет содержание законодательства о налогах. Налоговое администрирование как управленческая деятельность государственных органов направлено на реализацию законодательных норм.

Деятельность государственных органов управления, направленная на реализацию регулирующих возможностей налогов, — это управление налоговыми отношениями в части, осуществляемой другими органами управления и власти (Минфин, МЭРТ РФ и др. заинтересованными и уполномоченными управленческими ведомствами). В частности, поправки в ч. I НК РФ перераспределили полномочия МФ РФ и ФНС России в налоговой сфере, передав все правоустанавливающие функции первому, а правоприменительные — второй. Деятельность иных управленческих органов исполнительной власти относится к налоговому администрированию лишь в узком (контрольном) сегменте.

Таким образом, налоговое администрирование — это деятельность уполномоченных органов управления, главным образом ФНС РФ и его территориальных органов, частично МФ РФ, Федеральной таможенной службой РФ, направленная, прежде всего, на обеспечение и реализацию контроля за соблюдением налогового законодательства всеми участниками налоговых отношений. При этом налоговое администрирование по содержанию включает в себя не только контрольные действия налоговых органов.

Рис. 1 Соотношение понятий «управление налоговой системой» и «налоговое администрирование»

Основными элементами налогового администрирования выступает:

§ контроль за соблюдением налогового законодательства налогоплательщиками (плательщиками сборов);

§ контроль за реализацией и исполнением налогового законодательства налоговыми органами;

§ организационное, методическое и аналитическое обеспечение контрольной деятельности.

Контроль за соблюдением налогового законодательства налогоплательщиками выступает центральным элементом налогового администрирования. В этом, прежде всего, состоит предназначение налоговых органов и такой вывод следует из экономической природы налогов, их внутреннего противоречия. Обязательность уплаты налогов объективно предопределяет неотвратимость наказания за налоговые нарушения, а она без соответствующего контроля вряд ли может быть достижима. Осознание важности налогового контроля проявилось как в законодательном определении налогового контроля, так и в разработке многих процедурных аспектов его проведения. Важнейшими формами контроля правильности исчисления и своевременности уплаты налогов и сборов выступают камеральная и выездная налоговые проверки.

Рыночная экономика успешно развивается при условии параллельного процесса укрепления гражданского общества на основе первенства норм права. Налоговое администрирование должно быть направлено на соблюдение баланса интересов государства и налогоплательщиков. Налоговое законодательство должны исполнять и сами налоговые органы, в том числе при проведении контрольных мероприятий, в том числе в части реализации процедурных и процессуальных норм налогового законодательства. Выделяется внутриведомственный контроль, а именно в рамках проведения повторных проверок налогоплательщиков, а также налоговый аудит как форма последующего налогового контроля за результатами деятельности налоговых органов и досудебного разрешения налоговых споров налогоплательщиков с налоговыми органами. С другой стороны, налоговый аудит благодаря общению с налогоплательщиками позволяет систематизировать информацию о разногласиях, выделяя случаи, причиной которых стало несовершенство налогового законодательства.

2. Формы налогового администрирования

Выполнение контрольных действий налоговыми органами невозможно без организационного, методологического и методического обеспечения их деятельности. Формами организационного и методического обеспечения деятельности выступают: определение структуры и функциональных обязанностей (иерархия) различных уровней налоговых органов; разработка форм и содержания отчетности налогоплательщиков по налоговым платежам; процедуры представления, обработки и проверки налоговой отчетности налогоплательщиков; порядок регулирования налоговых платежей (предоставление налогового кредита) и применения налоговых санкций; планирование и прогнозирование налоговых платежей.

Таким образом, контрольная составляющая налогового администрирования шире определения, данного в НК РФ налоговому контролю. Она включает два аспекта: (1) контроль за правильностью исчисления и своевременностью уплаты налогов налогоплательщиками; (2) контроль за исполнением налогового законодательства налоговыми органами.

Учитывая компетенцию исполнительных органов, содержательную наполняемость налогового администрирования на разных уровнях управления выделяются два уровня налогового администрирования. Субъектами первого уровня выступают Министерство финансов РФ, Федеральная налоговая служба России. Целью налогового администрирования на этом уровне является разработка мер по повышению собираемости налогов, в том числе на основе совершенствования налогового законодательства; составление прогнозов и планирование налоговых поступлений в бюджет, учитывая анализ текущих платежей, и т. д. Субъектами второго уровня выступают территориальные налоговые органы и отдельные подразделения ФНС РФ. Содержание налогового администрирования на этом уровне составляют мероприятия по осуществлению налогового контроля за соблюдением налогового законодательства налогоплательщиками и нижестоящими налоговыми органами, предоставлением отсрочек и привлечением к ответственности за налоговые и административные правонарушения виновных лиц.

Налоговое администрирование как деятельность уполномоченных органов управления охватывает не только исполнение действующих норм налогового законодательства, но и сбор, анализ информации, в том числе по практике исполнения процедур налоговых проверок, и разработку мер по реформированию механизма исчисления налогов, процедуры и методики налогового контроля. Качественная работа налогового аппарата способна выявлять факты несовершенства налогового законодательства, позволяющие налогоплательщикам минимизировать свои налоговые платежи или уклоняться от их уплаты, и принимать превентивные меры по их устранению.

Таким образом, учитывая рассмотренные аспекты понятия налогового администрирования, налоговое администрирование представляется более узким понятием, чем общее понятие управления налоговой системой, но более широким, чем налоговый контроль.

Содержание понятия налогового администрирования:

§ Деятельность по контролю за соблюдением налогового законодательства налогоплательщиками и налоговыми органами.

§ Разработка предложений по совершенствованию механизма изсчисления налогов и налогового контроля.

§ Деятельность по обеспечению контрольной функции налоговых органов (организационные, методические, аналитические и др.материалы)

В современной российской практике исходя из сложившейся функциональной структуры органов исполнительной власти и для обеспечения полноты поступления налоговых платежей в бюджет ФНС России выполняет две дополнительные функции: государственной регистрации налогоплательщиков (организаций и физических лиц, занимающихся предпринимательской деятельностью без образования юридического лица) и инициированием процедуры банкротства организаций (до 2009 г. еще и контролем за оборотом алкогольной продукции). Процедурные вопросы этих функций не являются предметом Налогового кодекса РФ. Соответственно с теоретической точки зрения они не входят в понятие управление налоговой системой. Однако причиной вовлечения ФНС России в выполнение государством перечисленных регулирующих функций выступает их значимость для обеспечения полноты поступления налоговых платежей в бюджетную систему страны. Соответственно реализацию этих возложенных на налоговые органы полномочий правомерно включить в содержание налогового администрирования как деятельность уполномоченных органов управления по обеспечению выполнения контрольной функции налоговых органов. Таким образом, предмет налогового администрирования шире, чем исполнение налогового законодательства. Такой подход может быть позитивно оценен и исходя из принципа экономии.

Налоговое администрирование должно также базироваться на реализации принципа эффективности построения налоговой системы, а именно обеспечения максимального поступления налогов и сборов в бюджет при минимальных издержках взимания и налогового контроля. Одним из показателей эффективности налогового администрирования является минимизация административных расходов по сбору налогов и соблюдению налогового законодательства, в том числе на содержание налогового аппарата.

На первом этапе современной налоговой реформы, характерной особенностью которого была фискальная направленность, налоговому администрированию были присуще те же недостатки, что и всей налоговой системе:

§ наличие пробелов и недоработок в общих принципах управления налоговой системой и соответственно налогового администрирования;

§ недостаточной уровень проработанности законов, регулирующих исчисление отдельных налогов;

§ недостатки в управлении налоговых органов, в том числе при взаимодействии их с другими государственными органами управления и контроля.

Главной задачей того периода времени было обеспечение любой ценой требуемого объема налоговых поступлений в условиях бюджетного дефицита. При этом действенность и эффективность контроля государства за уплатой налогов была невысокой (по заявлению ряда специалистов и государственных деятелей, уровень собираемости налогов в России составлял 40-60%, причем без учета т. н. «схем оптимизации»). Применение схем было и следствием высокого уровня налоговой нагрузки.

Как показывает мировой опыт, более эффективное администрирование налогов (имеется в виду налоговый контроль) и создание экономически стимулов для их уплаты (например, через расширение партнерских отношений) являются основными направлениями решения проблемы уклонения от налогообложения. При этом под первым зачастую подразумевается ужесточение мер по сбору налогов (увеличение административной нагрузки), а под вторым — снижение уровня налогообложения. Однако на самом деле оценка такой позиции не является однозначной. Между теми и другими процессами имеет место достаточно жесткая причинно-следственная связь. Сокращение числа налогов, снижение налоговой нагрузки и совершенствование механизма налогообложения привели к тому, что вопросы налогового администрирования (как налогового контроля) приобрели особую важность, стали в 21 веке первостепенными. Так, зам. министра финансов Шаталов С. Д. отмечает: «Снижение налогов само по себе недостаточно для того, чтобы побудить недобросовестных налогоплательщиков в полном объеме исполнять свои налоговые обязательства. Устанавливая низкие налоги, государство вправе жестко требовать их уплаты. Без этого на рынке не будет равных конкурентных условий, поскольку тот, кто не платит налогов, будет иметь очевидное преимущество перед честным налогоплательщиком».

При этом налоговое администрирование следует признать как наиболее социально выраженную сферу управленческих действий. Недостатки налогового администрирования приводят к резкому снижению поступлений налогов в бюджет, увеличивают вероятность налоговых правонарушений, нарушают баланс межбюджетных отношений регионов с федеральным центром и, в конечном итоге, нагнетают социальную напряженность в обществе. Налоговая культура создается на основе взаимного уважения всех участников налоговых правоотношений

3. Особенности налогового администрирования федерального и регионального уровней

Особым направлением в повышении эффективности деятельности налоговых органов является усиление научного и методического обеспечения комплексного анализа деятельности налогоплательщиков, разработка научно обоснованных методик определения фактической налоговой базы по косвенным данным, получаемым из различных источников. Для решения этой проблемы необходимо провести серьезную научно-исследовательскую работу по совершенствованию системы налоговой безопасности. анализу финансово-хозяйственного состояния налогоплательщиков. пресечению путей сокрытия доходов, занижения налоговой базы, «теневого» оборота товаров (работ) и денежных средств,

Важнейшей предпосылкой устойчивого экономического роста и улучшения предпринимательского климата в стране являются меры по снижению административных барьеров для бизнеса. Так, согласно приказу МНС России от 16.04.2004 г. № САЭ-3-30/290 в целях отнесения российских организаций - юридических лиц к крупнейшим налогоплательщикам, подлежащим налоговому администрированию на федеральном и региональном уровнях, применяются следующие критерии:

показатели финансово-экономической деятельности за отчетный год из бухгалтерской отчетности организации;

отношения взаимозависимости между организациями.

ФНС создала специальное подразделение по работе с крупными предприятиями-неплательщиками с участием представителей налоговой администрации в аппарате управления; готовит поправки к законодательству, которые позволят взыскивать задолженность за счет средств, полученных от новой эмиссии и продажи пакетов акций предприятий-должников («размывание» уставного капитала).

К организациям, подлежащим налоговому администрированию на федеральном уровне, относятся организации, у которых:

• суммарный объем начислений федеральных налогов и сборов с учетом уменьшений по налогу на добавленную стоимость по внутренним оборотам, но без уменьшения на суммы, признанные в соответствующем году к возмещению налоговыми и (или) судебными органами по налоговой ставке 0%, согласно данным налоговой отчетности составляют свыше 1 млрд руб.; для организаций, осуществляющих деятельность в сфере оказания услуг связи, а также по реализации и (или) предоставлению в пользование технических средств, обеспечивающих оказание услуг связи, - свыше 300 млн руб.; для организаций, осуществляющих деятельность в сфере оказания транспортных услуг, - свыше 50 млн руб.;

суммарный объем начислений федеральных налогов и сборов с учетом уменьшений по налогу на добавленную стоимость по внутренним оборотам, но без уменьшения на суммы, признанные в соответствующем году к возмещению налоговыми и (или) судебными органами по налоговой ставке 0%, согласно данным налоговой отчетности в пределах свыше 75 млн руб.

до 1 млрд руб.; для организаций, осуществляющих деятельность в сфере оказания транспортных услуг, — свыше 30 млн руб.;

суммарный объем выручки от продажи товаров, продукции, работ, услуг (форма № 2 годовой бухгалтерской отчетности, строка 010) и операционных доходов (форма № 2 годовой бухгалтерской отчетности, строки 060 — 070) находится в пределах свыше

1.млрд руб. до 10 млрд руб.;

При этом если у организации выручка от продажи товаров, продукции, работ, услуг и/или активы отвечают установленным критериям, суммарный объем начислений федеральных налогов и сборов с учетом уменьшений по налогу на добавленную стоимость по внутренним оборотам, но без уменьшения на суммы, признанные в соответствующем году к возмещению налоговыми и (или) судебными органами по налоговой ставке 0%, согласно данным налоговой отчетности должен быть не менее 50 млн. руб.

К организациям по производству и обороту этилового спирта из всех видов сырья, алкогольной, спиртосодержащей и табачной продукции, подлежащим налоговому администрированию на федеральном уровне, относятся организации, у которых один из перечисленных ниже показателей финансово-экономической деятельности имеет следующее значение:

Для организаций — производителей спирта этилового из пищевого сырья, спирта этилового ректификованного из пищевого сырья, спиртосодержащей продукции, в том числе денатурированных, алкогольной продукции:

1. суммарный объем начислений федеральных налогов и сборов с учетом уменьшений по налогу на добавленную стоимость по внутренним оборотам, но без уменьшения на суммы, признанные в соответствующем году к возмещению налоговыми и (или) судебными органами по налоговой ставке 0%, согласно данным налоговой отчетности свыше 500 млн руб.;

2. производство в суммарном годовом объеме в пересчете на безводный этиловый спирт свыше 1 млн декалитров (графа 6 приложений № 1 и 3 Декларации об объемах производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции);

3. суммарная производственная мощность по выпуску продукции в пересчете на безводный этиловый спирт свыше 1 млн 200тыс. декалитров (графа 1 унифицированной формы федерального государственного статистического наблюдения № БМ).

Для организаций — производителей спирта этилового технического, спирта этилового ректификованного технического, спирта этилового синтетического — сырца, спирта этилового синтетического ректификованного, спирта этилового синтетического технического, спиртосодержащей непищевой продукции, в том числе денатурированных:

производство в суммарном годовом объеме в пересчете на безводный этиловый спирт свыше 300 тыс. декалитров (графа 6 приложения № 1 Декларации об объемах производства этилового спирта, алкогольной и спиртосодержащей продукции);

суммарная производственная мощность по выпуску продукции в пересчете на безводный этиловый спирт свыше 500 тыс. декалитров (графа 1 унифицированной формы федерального государственного статистического наблюдения № БМ).

Для организаций, имеющих лицензию на закупку, хранение и поставку алкогольной и спиртосодержащей продукции, выдаваемую в порядке, предусмотренном законодательством Российской Федерации, регулирующим производство и оборот этилового спирта, алкогольной и спиртосодержащей продукции:

· суммарный объем начислений федеральных налогов и сборов с учетом уменьшений по налогу на добавленную стоимость по внутренним оборотам, но без уменьшения на суммы, признанные в соответствующем году к возмещению налоговыми и (или) судебными органами по налоговой ставке 0%, согласно данным налоговой отчетности свыше 500 млн руб.;

· доля реализации продукции, произведенной одной организаций, отнесенной к категории крупнейших налогоплательщиков, составляет более 40%.

. Для организаций - производителей табачной продукции суммарный объем начислении федеральных налогов и сборов с учетом уменьшений по налогу на добавленную стоимость по внутренним оборотам, но без уменьшения на суммы, признанные в соответствующем ;оду к возмещению налоговыми и (или; судебными органами по налоговой ставке 0%, согласно данным налоговой отчетности свыше 1 млрд руб.;

производство в суммарном /оловом объеме свыше 8 млрд штук курительных изделий (графа 1 раздела 3 унифицированной формы федерального государственного статистическою наблюдения № П-1

Для организаций, осуществляющих поставки табачных изделий юридическим лицам и индивидуальным предпринимателям в соответствии с действующим гражданским законодательством:

· суммарный объем начислений федеральных налогов и сборов с учетом уменьшений по налогу на добавленную стоимость по внутренним оборотам, но без уменьшения на суммы, признанные в соответствующем году к возмещению налоговыми и (пли) судебными органами по налоговой ставке 0%, согласно данным налоговой отчетности свыше 1 млрд руб.;

· суммарный объем выручки от продажи товаров, продукции, работ, услуг (форма № 2 годовой бухгалтерской отчетности', строка 010) свыше 4 млрд руб.;

· доля выручки от реализации табачных изделий, произведенных одной из организаций, отнесенной к категории крупнейших налогоплательщиков, составляет более 30%.

· В целях отнесения налогоплательщика к категории крупнейших учитывается соответствие организации критериям по показателям финансово-экономической деятельности за любой отчетный год начиная с 2000 г.

· Организация является крупнейшим налогоплательщиком в течение трех календарных лет, следующих за годом, в котором она перестала удовлетворять установленным критериям.

· Приказом МНС России от 16.04.2004 г. № САЭ-3-30/290 определена также специальная норма о том, что организации, отношения с которыми могут в соответствии со статьей 20 части первой Налогового кодекса РФ оказывать влияние на условия или экономические результаты основного вида деятельности организации, относятся к категории крупнейших налогоплательщиков и подлежат соответствующему уровню администрирования взаимозависимого с ними налогоплательщика.

· К числу крупнейших налогоплательщиков относят организации, имеющие начисленные налоги и сборы от 500 млн до 1 млрд руб., или выручку от реализации от 6 млрд до 10 млрд руб., или активы баланса от 7 млрд до 10 млрд руб.

· Сегодня в системе налоговых органов созданы восемь межрегиональных инспекций МНС России по крупнейшим налогоплательщикам, осуществляющим деятельность:

1) в сфере разведки, добычи, переработки, транспортировки и реализации нефти;

2) в сфере разведки, добычи, переработки, транспортировки и реализации газа;

3) в сфере производства и оборота этилового спирта, спиртосодержащей, алкогольной и табачной продукции; Параллельно с организационной ведется работа по формированию нормативной базы администрирования крупнейших налогоплательщиков:

Особенности постановки на учет крупнейших налогоплательщиков утверждены приказом Минфина России от 11.07.2005 г. № 85н; Временный регламент централизованного приема налоговых деклараций и бухгалтерской отчетности в электронном виде по телекоммуникационным каналам связи для Межрегиональных инспекций ФНС России по крупнейшим налогоплательщикам утверждены приказом ФНС России от 01.02.2005 г. №САЭ-3-13/22;

1 Приказ МНС России от 14.02.2003 г. № БГ-3-15/66 «О создании межрегиональных инспекций МНС России по крупнейшим налогоплательщикам».

Методические указания для налоговых органов по вопросам единообразия процедуры снятия с учета и постановки на учет в налоговых органах крупнейших налогоплательщиков — российских организаций в связи с изменением места нахождения, утверждены приказом МНС России от 11.02.2004 г. № БГ-3-09/97@;

Методические указания для налоговых органов по вопросам единообразия процедуры снятия с учета и постановки на учет в налоговых органах крупнейших налогоплательщиков - российских организаций в связи с реорганизацией, утверждены приказом МНС России от 11.02.2004 г. № БГ-3-09/96@;

Методические указания для налоговых органов по вопросам единообразия процедуры снятия с учета в налоговых органах крупнейших налогоплательщиков — российских организаций в связи с ликвидацией, утверждены приказом МНС России от 11.02.2004 г, № 13Г-3-09/96©1.

Одним из инструментов планирования поступлений в бюджет в условиях реформирования системы налогового администрирования является налоговый паспорт региона. Для этого необходима информационная база, содержащая информацию о налоговой нагрузке в каждом регионе, показатели поступлений всех налогов и сборов. Кроме того, она позволяет оценить экономический, финансовый и налоговый потенциал отдельно взятого региона.

На основе приведенных показателей складывается информационная база расчета совокупного дохода региона, его экономического, финансового и налогового потенциалов. Она характеризует возможности экономическою роста региона и соответствующий рост налоговых поступлений. Что имеет исключительное значение при очередном формировании бюджетов всех уровней, поскольку в них должны более достоверно отражаться потребности регионов в федеральных ресурсах в виде субсидий, дотаций.

Налоговый паспорт состоит из семи разделов, отражающих полный набор показателей, характеризующих налоговый потенциал и эффективность налогового администрирования в регионе. Например, он включает такие показатели, оказывающие ключевое влияние на формирование налоговой нагрузки в регионе, как:

· место и роль региона в обшей системе хозяйства России:

· специализация региона по отраслям хозяйства, особенности размещения и функционирования основных отраслей хозяйства:

· численность населения региона, доля городского населения коэффициент урбанизации:

· валовой региональный продукт в разрезе основных отраслей;

· объем выпуска промышленной продукции в физическом и денежном выражении в разрезе основных отраслей промышленности;

· финансово-экономическое состояние предприятий основных отраслей региона, количество прибыльных и убыточных предприятий;

· уровень и динамика заработной платы. Информация о задолженности по заработной плате позволяет определить доходы бюджета по налогу на доходы физических лиц;

· финансово-экономическое состояние крупнейших налогоплательщиков региона;

· объемы экспортных поставок в разрезе отраслей экономики региона (для прогноза сумм возмещения НДС предприятиям экспортерам).

Результатом налогового администрирования является налоговое равновесие, т. е. достижение устойчивого баланса между экономическими и фискальными интересами государства, с одной стороны, и оптимальной величиной налоговой нагрузки на хозяйствующие субъекты - с другой.

Важное значение в последнее время отводится развитию особых экономических зон. На указанных территориях налоговое администрирование происходит с учетом особенностей, предусмотренных действующим законодательством.

Вопросы, касающиеся особых экономических зон, регулируются Федеральным законом от 22.07.2005 г. № 116-ФЗ «Об особых экономических зонах в Российской Федерации», указами Президента Российской Федерации, постановлениями Правительства Российской Федерации и принимаемыми в соответствии с ними иными нормативными правовыми актами. Особые экономические зоны создаются в целях развития обрабатывающих отраслей экономики, высокотехнологичных отраслей, производства новых видов продукции и развития транспортной инфраструктуры.

Статьей 4 Федерального закона от 22.07.2005 г. № 116-ФЗ «Об особых экономических зонах в Российской Федерации» предусмотрены следующие типы особых экономических зон, которые могут создаваться на территории Российской Федерации:

1) промышленно-производственные особые экономические зоны;

2) технико-внедренческие особые экономические зоны.

Промышленно-производственные особые экономические зоны создаются на участках территории, площадь которых составляет не более 20 км2. Технико-внедренческие особые экономические зоны создаются не более чем на двух участках территории, общая площадь которых составляет не более 2 км2.

Особая экономическая зона не может находиться на территориях нескольких муниципальных образований. Территория особой экономической зоны не должна включать полностью территорию какого-либо административно-территориального образования. На ней не допускается размещение объектов жилищного фонда.

На территории особой экономической зоны не допускается:

добыча полезных ископаемых и металлургическое производство в соответствии с Общероссийским классификатором видов экономической деятельности;

переработка полезных ископаемых и лома черных и цветных металлов;

производство и переработка подакцизных товаров (за исключением легковых автомобилей и мотоциклов).

При создании особой экономической зоны Правительство Российской Федерации определяет виды деятельности, осуществление которых разрешено на ее территории. Особые экономические зоны могут создаваться только на земельных участках. находящихся в государственной и (или) муниципальной собственности.

Таким образом, эффективная налоговая политика означает создание оптимальной национальной налоговой системы, которая, обеспечивая финансовыми ресурсами потребности государства, не должна снижать стимулы налогоплательщика к предпринимательской деятельности, одновременно обязывая его к постоянному поиску путей повышения эффективности хозяйствования. Такая политика должна на длительную перспективу ориентировать налоговую систему на оптимальную налоговую нагрузку. Без улучшения налогового администрирования и контроля трудно рассчитывать на то, что будет развиваться конкуренция в стране. Проблемы налогового администрирования необходимо решать при взаимодействии и диалоге исполнительных органов, институтов и организаций (прежде всего саморегулируемых) гражданского общества и научного сообщества.

Дата: 2018-12-21, просмотров: 366.