Анализ финансового состояния целесообразно начинать с определения ликвидности имущества и способности организации своевременно и в полном объеме выполнять текущие обязательства. Результаты анализа ликвидности важны для внутренних и внешних пользователей информации. Основными критериями финансового состояния организации в краткосрочной перспективе являются платежеспособность и ликвидность. Эти термины близки, но не идентичны.

Ликвидность означает способность ценностей легко превращаться в деньги.

Платежеспособность означает наличие у компании денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, которую требуется погасить немедленно.

Таким образом, основными признаками платежеспособности являются:

1) наличие в достаточном объеме средств на счетах в банках;

2) отсутствие просроченной кредиторской задолженности.

Ликвидность и платежеспособность оцениваются с помощью специальных коэффициентов. Ключевыми показателями этой системы являются восемь основных.

1. Величина собственных оборотных средств (СОС, абсолютный показатель);

2. Коэффициент текущей ликвидности;

3. Коэффициент быстрой ликвидности;

4. Коэффициент абсолютной ликвидности;

5. Коэффициент покрытия оборотных активов собственным капиталом;

6. Коэффициент маневренности оборотных активов;

7. Коэффициент маневренности собственных оборотных средств;

8. Продолжительность финансового цикла.

1. Собственные оборотные средства (СОС) - показатель, характеризующий ту часть собственного капитала компании, которая формально считается источником покрытия оборотных активов компании, то есть всего того, что расположено во втором разделе баланса.

Теоретически возможно несколько вариантов расчета величины собственного оборотного капитала.

1. Наиболее простой логически объяснимый: величина собственных оборотных средств может быть рассчитана как разница между собственным капиталом, представленном в разделе III бухгалтерского баланса и величиной внеоборотных активов, представленных в первом разделе бухгалтерского баланса. При таком алгоритме расчета величины собственных оборотных средств собственный капитал как бы распадается на две части. Одна часть вложена во внеоборотные активы, вторая - в оборотные активы. Вот именно вторую часть и можно назвать собственные оборотные средства. Подобная ситуация возникает в начале деятельности компании. Учредители за счет собственных взносов формируют начальный капитал, за счет которого приобретают долгосрочные активы, то есть создают необходимые производственные мощности, а оставшуюся часть и вкладывают в оборотные активы.

2. Любая компания финансируется не только и не столько за счет капитала собственника. Став самостоятельным юридическим лицом компания начинает привлекать средства сторонних лиц на долгосрочной и краткосрочной основе. Специфика повседневной деятельности компании такова, что некоторые источники финансирования присутствуют у нее всегда, то есть в экономическом смысле их практически невозможно отличить от капитала собственника, например постоянная задолженность перед работниками по заработной плате. Величина привлеченных средств постоянно вирируется, но какой-то их минимум неизменно присутствует. Некоторая часть кредиторской задолженности вполне может трактоваться как аналог собственного капитала. Более того этот источник в чем-то даже лучше собственного капитала. Так как собственникам надо платить дивиденды, а кредиторская задолженность чаще всего является бесплатным источником. Таким образом, у любой компании кроме собственных источников, формально представленных в разделе III «Капитал и резервы», существует постоянный источник финансирования в виде некоторой части кредиторской задолженности. Этот источник в отечественной учетно-аналитической практике получил название устойчивые пассивы и послужил основой для иного алгоритма расчета величины собственных оборотных средств.

СОС = раздел III баланса (собственный капитал) + величина устойчивых пассивов раздел V баланса - итог раздела I баланса.

3.По мере сближения российской системы бухгалтерского учета с мировой учетно-финансовой практикой выяснилось, что западными финансовыми аналитиками активно используется некий индикатор, являющийся очевидным аналогом показателя собственных оборотных средств (СОС). В переводе на русский язык работ англоязычных авторов этот индикатор именуется как рабочий капитал, функционирующий капитал, чистый оборотный капитал.

СОС = итог второго раздела баланса - краткосрочные обязательства.

Эта формула является в настоящее время базовой и в России. В этом случае все источники финансирования по своему предназначению распределяются следующим образом: долгосрочные обязательства в полном объеме покрывают внеоборотные активы, краткосрочные обязательства в полном объеме покрывают оборотные активы. И собственный капитал трактуется как источник покрытия той части внеоборотных активов, которая не покрыта долгосрочными обязательствами, а оставшаяся часть собственного капитала и является источником покрытия оборотных активов.

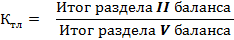

2. Коэффициент текущей ликвидности - показатель, дающий общую оценку ликвидности компании. Этот коэффициент показывает, сколько рублей оборотных активов приходится на один рубль текущей краткосрочной задолженности. В числителе оборотные активы (итог раздела II баланса), а в знаменателе краткосрочные обязательства (итог V раздела баланса).

Значение показателя может существенно варьировать по отраслям и видам деятельности, а его разумный рост в динамике обычно рассматривается как благоприятная тенденция. В западной учетно-аналитической практике приводится критическое нижнее значение показателя - 2. Но это лишь ориентировочное значение, а не точное нормативное. Компании рекомендуется иметь оборотных активов примерно в два раза больше чем кредиторской задолженности. Такое превышение обеспечивает определенный запас прочности на случай, если будут сбои в производственном процессе, или отдельные дебиторы просрочат исполнение своих обязательств.

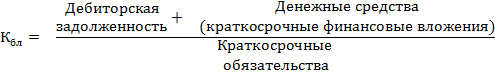

3. Коэффициент быстрой ликвидности. По своему смысловому назначению он аналогичен коэффициенту текущей ликвидности, но исчисляется по более узкому кругу оборотных активов. Из расчета исключена наименее ликвидная часть оборотных активов - запасы. Коэффициент рассчитывается следующим образом: в числителе - дебиторская задолженность + денежные средства (краткосрочные финансовые вложения), в знаменателе - краткосрочные обязательства.

Логика исключения из расчета запасов заключается не только в меньшей их ликвидности, но и в том, что денежные средства, которые можно выручить в случае вынужденной продажи запасов, могут быть существенно ниже расходов по их приобретению. Коэффициент быстрой ликвидности дает более осторожную оценку ликвидности компании. Ориентировочное нижнее значение этого показателя в работах аналитиков приводится как единица. Этот норматив носит условный характер. Кредиторская и дебиторская задолженности представляют собой определенную форму взаимного кредитования контрагентов, находящихся в деловых отношениях. В целом по экономике суммы предоставленного и полученного кредитов равны. Любая компания должна стремиться к тому чтобы сумма кредита, предоставленного покупателям (дебиторская задолженность) не превышала величины кредита, полученного от поставщиков (кредиторскую задолженность).

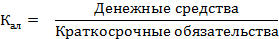

4.Коэффициент абсолютной ликвидности - показатель, характеризующий, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно за счет имеющихся денежных средств. Рассчитывается: в числителе - денежные средства, в знаменателе - краткосрочные обязательства.

Общепризнанных критериальных значений для этого коэффициента нет. Его значения варьирует в пределах от 0,5 до 0,1. Коэффициент абсолютной ликвидности иногда называют коэффициентом платежеспособности.

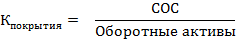

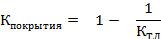

5.Коэффициент покрытия оборотных активов собственным капиталом. Рассчитывается: в числителе собственные оборотные средства, в знаменателе - оборотные активы.

Коэффициент показывает долю оборотных активов, профинансированную за счет собственных источников. Чем выше эта доля, тем меньше финансирование текущей деятельности зависит от кредиторов, а, следовательно, меньше вероятность сбоев в расчетах с ними. Коэффициент покрытия оборотных активов собственным капиталом и коэффициент текущей ликвидности связаны между собой.

Максимальное значение этой дроби 0,5. Как минимум половина оборотных активов должна покрываться за счет собственных источников финансирования.

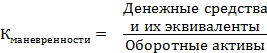

6.Коэффициент маневренности (подвижности) оборотных активов. Рассчитывается: в числителе денежные средства и их эквиваленты, в знаменателе оборотные активы.

Денежные средства и их эквиваленты используются для погашения текущей кредиторской задолженности, поэтому, чем выше значение коэффициента, тем гарантированнее сохранность платежеспособности компании. Но эта доля не может быть слишком высокой. В противном случае нарушается приемлемая структура оборотных активов как необходимого элемента торгово-технологического процесса. Никаких нормативов коэффициента не существует. Компания сама выбирает наиболее оптимальный вариант.

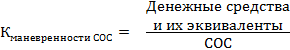

7.Коэффициент маневренности (подвижности) СОС. Появление этого индикатора обусловлено двойственной природой показателя СОС. Этот показатель может трактоваться с позиции как активов, так и пассивов. Именно во втором случае, когда он трактуется как источник и возникает коэффициент маневренности СОС. Рассчитывается : в числителе - денежные средства и их эквиваленты, в знаменателе - собственные оборотные средства.

Сопоставление денежных средств с функционирующим капиталом логически объяснимо и наиболее наглядно проявляется в момент начала работы компании. В это время происходит распределение направления использования источников средств: часть собственного капитала направляется на финансирование материальных активов, оставшаяся часть (это и есть денежные средства) предназначена для обеспечения стабильности расчетно-платежной дисциплины, решения оперативных вопросов, непременно возникающих у любого хозяйствующего субъекта.

8.Коэффициент продолжительности финансового цикла. С точки зрения любого финансиста операционный цикл это время полного оборота всей суммы оборотных активов. Иначе говоря, это количество дней, которое проходит с момента поступления сырья и материалов на склад компании до момента продажи готовой продукции. Финансовый цикл - время с момента оплаты сырья и материалов до поступления средств за отгруженную продукцию. Зная продолжительность финансового цикла можно определить реальную потребность компании в деньгах, необходимых финансирования процесса изготовления и продажи продукции.

Основанием для признания структуры баланса неудовлетворительной, а организации - неплатежеспособной является выполнение одного из следующих условий:

- коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2;

- коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1.

В том случае, если хотя бы один из указанных коэффициентов менее установленных, рассчитывается коэффициент восстановления платежеспособности за период, установленный равным 6 месяцам.

В том случае, если коэффициент текущей ликвидности больше или равен 2, а коэффициент обеспеченности собственными средствами больше или равен 0,1, рассчитывается коэффициент утраты платежеспособности за период, установленный равным 3 месяцам.

Коэффициент восстановления платежеспособности определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения коэффициента текущей ликвидности на конец отчетного периода и изменения значения этого коэффициента между окончанием и началом отчетного периода в пересчете на период восстановления платежеспособности, установленный равным 6 месяцам.

К1ф + 6/T(К1ф - К1н)

К3 = ---------------------------------------,

К1норм

где

К1ф - фактическое значение (в конце отчетного периода) коэффициента текущей ликвидности (К1);

К1н - значение коэффициента текущей ликвидности в начале отчетного периода;

К1норм - нормативное значение коэффициента текущей ликвидности, К1норм = 2;

6 - период восстановления платежеспособности в месяцах;

T - отчетный период в месяцах.

Коэффициент восстановления платежеспособности, принимающий значение больше 1, рассчитанный на период, равный 6 месяцам, свидетельствует о наличии реальной возможности у предприятия восстановить свою платежеспособность.

Коэффициент восстановления платежеспособности, принимающий значение меньше 1, рассчитанный на период, равный 6 месяцам, свидетельствует о том, что у предприятия в ближайшее время нет реальной возможности восстановить платежеспособность.

Коэффициент утраты платежеспособности определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения коэффициента текущей ликвидности на конец отчетного периода и изменения значения этого коэффициента между окончанием и началом отчетного периода в пересчете на период утраты платежеспособности, установленный равным 3 месяцам.

К1ф + 3/T(К1ф - К1н)

К3 = ------------------------------------,

К1норм

где

К1ф - фактическое значение (в конце отчетного периода) коэффициента текущей ликвидности (К1);

К1н - значение коэффициента текущей ликвидности в начале отчетного периода;

К1норм - нормативное значение коэффициента текущей ликвидности, К1норм = 2;

3 - период утраты платежеспособности предприятия в месяцах;

T - отчетный период в месяцах.

Коэффициент утраты платежеспособности, принимающий значение больше 1, рассчитанный на период, равный 3 месяцам, свидетельствует о наличии реальной возможности у организации не утратить платежеспособность.

Коэффициент утраты платежеспособности, принимающий значение меньше 1, рассчитанный на период, равный 3 месяцам, свидетельствует о том, что у организации в ближайшее время имеется возможность утратить платежеспособность.

Однако подобный анализ дает лишь общее представление о степени несостоятельности организации, хотя является явным индикатором существующих проблем, а потому может быть использован в комплексе с другими методами.

Поэтому существует также ряд специализированных подходов анализа несостоятельности, в частности Методика анализа стратегических предприятий и организаций (Приказ Минэкономразвития России от 21.04.2006 N 104 "Об утверждении Методики проведения Федеральной налоговой службой учета и анализа финансового состояния и платежеспособности стратегических предприятий и организаций"), которая устанавливает два коэффициента - степень платежеспособности и коэффициент текущей ликвидности. На их основании анализируемое стратегическое предприятие относится к одной из 5 групп:

а) группа 1 - платежеспособные объекты учета, которые имеют возможность в установленный срок и в полном объеме рассчитаться по своим текущим обязательствам за счет текущей хозяйственной деятельности или за счет своего ликвидного имущества;

б) группа 2 - объекты учета, не имеющие достаточных финансовых ресурсов для обеспечения своей платежеспособности;

в) группа 3 - объекты учета, имеющие признаки банкротства, установленные Федеральным законом "О несостоятельности (банкротстве)" для стратегических предприятий и организаций;

г) группа 4 - объекты учета, у которых имеется непосредственная угроза возбуждения дела о банкротстве;

д) группа 5 - объекты учета, в отношении которых арбитражным судом принято к рассмотрению заявление о признании такого объекта учета банкротом.

При этом, если степень платежеспособности по текущим обязательствам меньше или равна 6 месяцам и (или) коэффициент текущей ликвидности больше или равен 1, данный объект учета относится к группе 1. Если степень платежеспособности по текущим обязательствам больше 6 месяцев и одновременно коэффициент текущей ликвидности меньше 1, то данный объект учета относится к группе 2. Группировка по группам 3 - 5 осуществляется на основании сведений о событиях и обстоятельствах объектов учета, которые увеличивают риск несостоятельности.

Анализ ликвидности баланса

Далее определяют ликвидность баланса. Для этого активы подразделяются в зависимости от степени ликвидности на 4 группы:

А1 - наиболее ликвидные активы - денежные средства и финансовые вложения в виде ценных бумаг;

А2 - быстрореализуемы активы - дебиторскую задолженность и прочие оборотные активы;

А3 – медленно реализуемые активы – все, что осталось во втором разделе бухгалтерского баланса кроме денег, финансовых вложений в виде ценных бумаг, дебиторской задолженности, за исключением расходов будущих периодов и дебиторской задолженности учредителей;

А4 - труднореализуемые активы - весь первый раздел баланса.

Пассивы группируются по степени возрастания сроков погашения обязательств (долгов) на 4 группы:

П1 - наиболее срочные обязательства: кредиторская задолженность, прочие краткосрочные обязательства в том числе ссуды не погашенные в срок;

П2 - краткосрочные пассивы: краткосрочные кредиты банков и краткосрочные займы;

П3 - долгосрочные пассивы: весь 4 раздел баланса;

П4 - постоянные пассивы: весь третий раздел плюс из пятого раздела доходы будущих периодов и резервы предстоящих расходов и платежей.

Затем итоги по каждой группе активов и пассивов сопоставляются. Компания считается абсолютно ликвидной, если выполняются следующие условия:

А1 > П1

А2 > П2

А3 > П3

А4 < П4

Не выполнение какого - либо из первых трех неравенств свидетельствует о том, что ликвидность в большей или меньше степени отличается от абсолютной.

Если в данной системе выполняются первые три неравенства, то это влечет за собой и выполнение четвертого неравенства, поэтому существенным является сопоставление первых трех групп по активу и пассиву.

Четвертое неравенство носит балансирующий характер и в то же время имеет глубокий экономический смысл. Его выполнение свидетельствует о соблюдении минимального условия финансовой устойчивости, то есть наличие у компании СОС.

В случае, когда одно или несколько неравенств в системе имеет противоположный знак ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств (источников) по одной группе активов компенсируется их избытком по другой группе. А в жизни менее ликвидные активы не могут замещать более ликвидные активы.

.

Дата: 2018-11-18, просмотров: 411.