Результата хозяйственной деятельности (РХД):

РХД = прибыль до уплаты налогов – изменение финансово-эксплуатационных потребностей – производственные инвестиции + обычные продажи имущества

Результат хозяйственной деятельности (РХД) с экономической точки зрения может быть определен как денежные средства предприятия после финансирования развития. РХД говорит о ликвидности предприятия после финансирования всех расходов, связанных с его развитием. Положительное значение данного показателя дает основания готовиться к реализации масштабных инвестиционных проектов.

РФД = Изменение заемных средств – Финансовые издержки по заемным средствам – Налог на прибыль – (Дивиденды + Другие доходы финансовой деятельности)

Результат финансовой деятельности (РФД) отражает финансовую политику предприятия (привлечение заемных средств или функционирование без привлечения таковых). При его подсчете мы пользуемся только движением финансовых потоков. Решающее значение для определения знака РФД имеет знак изменения заемных средств. При увеличении использования заемных средств РФД возрастает и становится положительным. По мере роста издержек, связанных с оплатой заемных средств, РФД начинает снижаться (здесь еще добавляется увеличение налога на прибыль, так как рост заемных средств приводит в действие финансовый рычаг, который сказывается на выручке предприятия, его прибыли и выплате дивидендов).

РФХД = РХД + РФД

Динамика РФХД описывает жизненный цикл фирмы. Период положительного РФХД сменяется периодом отрицательного РФХД и так далее при условии, конечно, что организация нормально развивается. Организация не может длительное время иметь отрицательный РФХД. Это - угроза краха. Необходимым представляется введение понятия равновесного РФХД, рассмотренного в рамках жизненного цикла фирмы (хотя бы одного). РФХД нормально работающей организации может колебаться в рамках жизненного цикла между 0% и 10% добавленной стоимости (в обе стороны). Это - безопасная зона для организации.

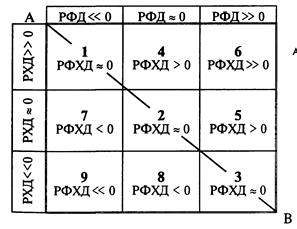

На основании расчета данных показателей составляется матрица финансовых стратегий организации, в которой по горизонтали откладываются значения РФД, по вертикали – РХД.

Матрица финансовых стратегий фирмы Ж. Франшона и И. Романе представлена на рисунке 7.4.

Рисунок 7.4 – Вид матрицы финансовых стратегий компании

Ж. Франшона и И. Романе

Над диагональю АВ – зона успехов – зона положительных значений аналитических показателей.

Под диагональю АВ – зона дефицитов – зона отрицательных значений аналитических показателей.

По горизонтали РФД связан с ростом заимствования средств фирмой.

По вертикали РХД связан с реализацией фирмой инвестиционного проекта.

Квадранты 4, 8, 5 связаны с созданием ликвидных средств фирмой (некоторый избыток оборотных средств).

Квадранты 7, 6, 9 связаны с потреблением ликвидных средств фирмой (дефицит оборотных средств)

Методологический подход консалтинговой организации Arthur D. Little, основанный на концепции жизненного цикла отрасли, рассматривает финансовую стратегию фирмы на основе четырех стадий ее развития: зарождение, рост, зрелость, старение.

Дата: 2018-11-18, просмотров: 448.