Основным направлением распределения денежных средств Сберегательного банка является кредитование, причем кредиты юридическим лицам составляет более 91 процента кредитного портфеля (см. приложение 5). Ввиду важности этого направления деятельности в банке действует хорошо отлаженный механизм кредитования, состоящий из множества отделов и значительного пакета внутренней документации, устанавливающей приоритеты и регламентирующей деятельность банковских работников.

Несмотря на то, что деятельность банка по распределению финансовых ресурсов и считаются основной, по отношению к привлечению, но без привлеченных средств банк не может начать свою финансовую деятельность в полном объеме. Ведь банк – это коммерческая организация, и следовательно главная ее цель это получение прибыли посредством привлечение денежных средств и затем дальнейшего их перераспределения. За 2009 год Сбербанк привлек денежных средств общей суммой более 6 млрд. рублей, из них было выдано кредитов на сумму более 5 млрд. рублей и вложено в ценные бумаги около 1 млрд. рублей. (см. приложение 6). Что же касается Омского отделения, то за 2009 год ими было привлечено средств на сумму 12 млн. рублей, а размещено около 8 млн. Таким образом мы наблюдаем явное превышение привлеченных средств над размещенными, что сказывается на прибыли банка. Это является основной проблемой, т.е. целевой ориентир направлен на то, чтобы увеличить фактический чистый остаток ссудной задолженности – т.е. выдавать кредиты в большем объеме, чем привлекать денежные средства.

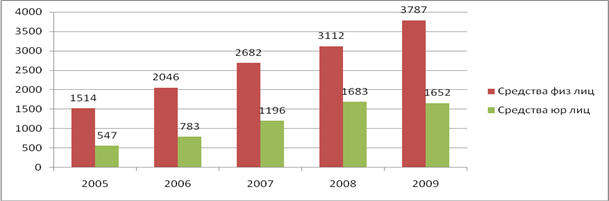

Объемы привлеченных средств за последние 4 года росли, но сам темп прироста при этом падал каждый год. К примеру темп прироста средств клиентов в 2007 году был 37% , в 2008 – 22%, в 2009 году он уже составлял 13%. Т.е. за 3 года он снизился в 3 раза. Основную долю в средствах клиентов занимают вклады физ. лиц. В 2009 году они превысили вклады юр. лиц в 2,5 раза. Структура представлена ниже (рис. 4).

Рис. 4. Структура привлеченных денежных средств Сбербанком РФ

В структуре пассивов преобладают привлеченные средства, в которых как уже было сказано ранее, основную долю составляют средства клиентов (83,7%), что в 1,24 раза больше по сравнению с прошлым годом. Что касается заемных средств, то основную долю на отчетную дату составляют выпущенные долговые обязательства (72,2%), темп роста которых был незначителен (0,86). В собственных пассивах основную долю составляет нераспределенная прибыль (непокрытые убытки) прошлых лет (46%), это в 1,41 раза больше чем в прошлом году.

Самые большие темпы роста в период с 1.01.2008 по 1.01.2009 наблюдаются у кредитов, депозитов и прочих средств ЦБ РФ (в 1101 раза), которые относятся к привлеченным платным пассивам .

Сбербанк занимает крупнейшую долю на рынке вкладов и является основным кредитором российской экономики. По состоянию на 1 июня 2009 г., доля Сбербанка России на рынке частных вкладов составляла 50,5%, а его кредитный портфель соответствовал более 30% всех выданных в стране займов (см.рис.).

Рис. Объем вкладов населения в Омске за 2009 год.

В структуре размещенных средств на отчетную дату преобладают работающие активы, в которых основную долю составляет ссудная задолженность (90,04%), т.е. выплаты по кредитам, что в 1,34 раза больше в базовом году.

Посредничество банка заключается в том, что привлекая ресурсы у источников с избытком денежных средств, банк затем распределяет их между клиентами с недостатком денежных средств. Кредитный процесс я рассмотрел на примере кредитования юридических лиц.

Согласно порядку кредитования юридических лиц Сбербанком России и его филиалами стимулом к началу работы кредитного механизма является обращение потенциального заемщика с просьбой о предоставлении кредита. Клиент подает в Банк заявление на получение кредита и заполняет анкету заемщика, после чего Банк просит его предоставить определенный пакет документов. (см. приложение 7)

Заявление и прилагающийся к нему пакет документов рассматривается совместно с подразделением рисков, юридическим подразделением и подразделением безопасности в течение 15 рабочих дней после получения полного пакета документов (см. приложение 8).

После положительного заключения подразделения безопасности кредитный работник анализирует представленные материалы, оценивает кредитоспособность заемщика и готовит заключение о возможности предоставления кредита (см. приложение 9). Заключения подразделений рассматриваются на заседании Кредитного Комитета, который выносит окончательное решение по поводу возможности предоставления кредита.

При положительном заключении Комитета кредитный работник готовит и направляет клиенту письменное уведомление и вносит в базу данных исходную информацию о заемщике. После этого, кредитный работник приступает к оформлению кредитной документации (см. приложение 10).

Оригиналы кредитной документации направляются в подразделение сопровождения кредитных операций. Оно же на основании классификации ссудной задолженности, полученной от кредитующего подразделения, осуществляет расчет РВПС (см. приложение 11) и отдает распоряжение бухгалтерии о его формировании.

Получив распоряжение о предоставлении кредита и платежные документы заемщика, подразделение сопровождения кредитных операций осуществляет последующий контроль, дает распоряжение подразделению учета кредитных операций отразить в балансе ссудную задолженность заемщика (согласно регламенту предоставления кредитов юридическим лицам Сбербанком России и его филиалами №285-3р).

Кредитный работник в течение срока действия Кредитного договора осуществляет контроль за деятельностью заемщика. Подразделение учета кредитных операций проверяет своевременность и полноту платежей по погашению процентов по договору, расчетом которых занимается подразделение сопровождения кредитных операций, и основного долга. Завершением работы кредитного механизма является закрытие кредитного дела после полного погашения задолженности клиента перед Банком и сдача его в архив.

Таким образом, кредитный механизм Сбербанка представляет собой сложную систему взаимодействия целого ряда служб Банка. Одни подразделения отвечают за документооборот внутри банка, другие проверяют правоспособность и полномочия контрагента, собирают информацию о его деловой репутации, определяют размер риска, связанного с кредитованием данного клиента, анализируют финансовое состояние, обоснование кредита и, в конце концов, выносят окончательное решение о возможности его предоставления.

Оценивать правильность организации работы кредитного механизма следует путем анализа структуры его кредитного портфеля.

Что касается объемов размещенных средств, то здесь, как уже было сказано ранее, превалируют кредиты юридическим лицам. Однако на рынке ценных бумаг Сбербанк также ведет активную деятельность. Он выпускает собственные ценные бумаги для привлечения временно свободных денежных средств. Основным инструментом здесь выступают банковские векселя и сертификаты. Банк выдает простые и дисконтные векселя, номинированные в рублях и иностранной валюте. Кредитование также может проходить посредствам покупки ценных бумаг других субъектов. В общей доле выданных кредитов, посредством ценных бумаг в 2009 году было размещено 11,7% всего капитала. Что касается сертификатов, то они рассчитаны на привлечение депозитов от физических лиц и индивидуальных предпринимателей. Минимальная сумма депозита, оформленная сертификатом, составляет 50000 рублей. Что касается рынка межбанковских кредитов, то Сбербанк на нем практически не активен. Межбанковские кредиты выдаются Сбербанком реже всего. В 2009 году они составили 828 млн. рублей или 0,01% от общего объёма размещенных средств. [приложение 2] Помимо всего перечисленного, Сбербанк так же оказывает следующие посреднические операции: брокерские услуги, т.е. операции с ценными бумагами за счет и по поручению клиентов, доверительное управление, а также депозитарные услуги.

Оценивая функционирование кредитного механизма Сбербанка, необходимо заметить, что, не смотря на непродолжительность его деятельности в условиях рыночной экономики, в Банке сложился отлаженный механизм кредитования. Качественно проведены предварительные этапы - разработаны регламенты, которые помогают сотрудникам успешно взаимодействовать между собой, снижать кредитные риски, установлены лимиты кредитования одного заемщика (группы взаимосвязанных заемщиков) – для омского филиала лимит максимального размера риска на одного заемщика составляет 220млн. рублей, что соответствует требованиям Банка России.[2]

Иными словами, при существующей на сегодня организации работы Банк может добиться такого действия механизма, которое бы обеспечило оптимальную структуру кредитного портфеля, помогающего снизить риски и в то же время получить прибыль.

Анализ фактической структуры кредитного портфеля банка свидетельствует о его удовлетворительном состоянии (см. приложение 12). Стандартные ссуды без просроченных платежей и с таковыми до пяти дней, но имеющие достаточное обеспечение составляют 90%, что при правильном планировании и управлении активами и пассивами обеспечивает ликвидность Банка.

Чистая прибыль Сбербанка за 2009 год составила 24,4 млрд. руб. (за 2008 год: 97,7 млрд. руб.)

Операционные доходы банка, полученные как раз за счет посреднической деятельности, за 2009 год составили 648 млрд. рублей, в 2008 году они были на уровне 449 млрд. рублей – выросли на 44%. Операционные доходы включают себя доход от оказанных услуг населению, от приема платежей, комиссии – т.е. от оказания посреднических функций. Чистая прибыль сократилась на 75% по сравнению с 2008 годом. Так сказался финансовый кризис. Связано это с тем, что появились просроченные кредиты, увеличилась доля безнадежных ссуд, а, следовательно, и резервы под обесценение кредитного портфеля поползли вверх. Резервы выросли в 4 раза, в 2008 году они были 98 млрд. рублей, в 2009 году составили 389 млрд. рублей. [приложение 13]

Таким образом, можно говорить о том, что в Сбербанке сформирован механизм кредитования, который удовлетворяет требованиям, предъявляемым к нему экономикой страны, происходит его постоянное усовершенствование. Об этом говорит и сравнение структуры кредитного портфеля с другими Омскими банками. Именно отлаженность механизма кредитования, которая помогает сотрудникам взаимодействовать между собой, позволила добиться таких результатов и приносить максимальную пользу Банку.

Дата: 2019-12-22, просмотров: 402.