Сбербанк России является крупнейшим банком Российской Федерации и СНГ. Банк создается без ограничения срока деятельности и осуществляет свою деятельность на основании лицензии Банка России. Генеральная лицензия на осуществление банковских операций №1481 от 03.10.2002 г. [приложение 15]

Свою миссию он видит в предоставлении банковских услуг высокого качества и надежности каждой стратегической группе клиентов банка - частным вкладчикам, корпоративным партнерам и государству – на всей территории России.

Сегодня Сбербанк России – это финансовый посредник, который предлагает своим клиентам широкий спектр качественных посреднических, финансовых услуг. Его активы составляют четверть банковской системы страны, а доля в банковском капитале находится на уровне 30%. По данным журнала The Banker (1 июля 2009 г.), Сбербанк занимал 38 место по размеру основного капитала (капитала 1-го уровня) среди крупнейших банков мира. [25]

Высшим органом управления Сбербанка является общее собрание акционеров, которое утверждает Устав Банка, избирает Наблюдательный Совет, принимает другие принципиальные решения.

Контрольный пакет акций Сбербанка принадлежит Банку России, а общее количество акционеров физических и юридических лиц, резидентов и нерезидентов превышает 233 тысячи.

В целях наилучшего соответствия потребностям своих клиентов Банк постоянно совершенствует филиальную сеть. Внедряются мировые стандарты обслуживания, производится реорганизация филиалов, создаются передвижные операционные кассы. Оптимизация сети филиалов и агентств проводится с учетом экономических и социальных факторов конкретного региона, включая оценку показателей плотности и численности населения, потребности клиентов в получении отдельных банковских продуктов и услуг.

В Российской Федерации создание и функционирование коммерческих банков, правовое регулирование банковской деятельности основывается на Федеральном Законе "О банках и банковской деятельности", принятом 03.02.96 года, Федеральном Законе "О центральном банке Российской Федерации" от 26.04.95 года, Конституции РФ и других Федеральных Законах, нормативных актах Банка России.

Коммерческие банки действуют на основании Устава, который принимается его участниками. В Уставе содержатся следующие сведения [приложение 14]:

· наименование банка и его местонахождение (почтовый и юридический адрес);

· перечень выполняемых им банковских операций;

· размер уставного капитала, резервного и иных фондов, образуемых банком;

· указание на то, что банк является юридическим лицом и действует на коммерческой основе;

· данные об органах управления банка, порядке образования и функциях.

Акционерами Банка могут быть юридические и физические лица, в том числе иностранные, в соответствии с законодательством Российской Федерации.

Основной целью деятельности Банка является привлечение денежных средств от физических и юридических лиц, осуществление кредитно-расчетных и иных банковских операций и сделок с физическими и юридическими лицами для получения прибыли. Также банк может привлечь средства путем продажи вышеуказанных акций для пополнения уставного капитала.

Уставный капитал Банка сформирован в сумме 1 000000000 рублей и разделен на 19000000 обыкновенных акций номинальной стоимостью 50 рублей и 50 000 000 привилегированных акций номинальной стоимостью 1 рубль.

Кредитные ресурсы Банка формируются за счет:

· собственных средств Банка (за исключением стоимости приобретенных им основных фондов, вложений в доли участия в уставном капитале банков и других юридических лиц и иных иммобилизованных средств) – 11,5%;

· средств юридических лиц, находящихся на их счетах в Банке – 23,2%;

· вкладов физических лиц, привлеченных на определенный срок и до востребования - 51 % ;

· кредитов, полученных в других банках - межбанковские кредиты – 0,9%;

· привлечение денежных средств посредствам эмиссии ценных бумаг – 1,6%;

· прочие заемные средства (в т.ч. субординированные кредиты, отложенное налоговое обязательство, прочие обязательства) – 11,8%. [приложение 2]

Также в качестве ресурсов для кредитования используется прибыль Банка, не распределенная в течение финансового года. Балансовая и чистая прибыль Банка определяются в порядке, предусмотренном законодательством Российской Федерации. Чистая прибыль – это результат посреднической деятельности Банка, т.е. его доход от оказания посреднических операций, обслуживания кредитов, полученные проценты по кредиту и комиссионные доходы.

Организационная структура Сбербанка представлена следующим образом: Сберегательный банк РФ (как головная контора); территориальные банки; отделения; филиалы; агентства. Она имеет линейный тип, как при рассмотрении общей структуры всего предприятия, так и в отдельно взятом отделе. Основные отличительные признаки линейной оргструктуры в том, что отношения строятся по принципу руководство – подчинение. [приложение №3]

Сберегательный банк РФ как головное отделение организует работу низовых подразделений банка. При этом осуществляются исследования и анализ деятельности учреждений банка, разработка предложений по определению приоритетных направлений развития, текущее и перспективное планирование; изучение экономики, финансового рынка страны; обеспечение системы Сбербанка РФ информацией о деятельности его учреждений, управление кредитными ресурсами и анализ эффективности их использования, а также оказываемых учреждениями банка услуг.

Территориальные банки проводят анализ деятельности своих учреждений исходя из их подчиненности и экономики отдельных регионов с целью определения наиболее выгодного для кредитования сектора экономики и оценки конкурентной среды. В настоящее время в связи с обострением конкурентной борьбы систематически проводится анализ ситуации, складывающейся в регионе на финансовом и кредитном рынках. При этом определяется количество финансовых учреждений, изучается работа коммерческих банков.

Наиболее массовыми подразделениями Сбербанка являются отделения и филиалы. Процесс консолидации и укрепления банковской сети проявился в том, что были ограничены права отделений самостоятельно выбирать направления вложения средств. Был введен мягкий контроль за выдачей отделениями и филиалами межбанковских и коммерческих кредитов. Ужесточение режима кредитования проявилось в том, что формально предоставление ссуд стало возможно лишь с разрешения Сбербанка РФ. Также была создана база данных по недобросовестным заемщикам.

Низовым звеном в структуре Сбербанка являются агентства. Они создаются при крупных предприятиях или организациях, либо в отдаленных уголках страны, где имеются малонаселенные районы, и выполняют узкий круг операций, например, по выплате заработной платы, приему коммунальных платежей и др. Их самостоятельность в целом крайне ограничена.

В Сибирском регионе лидирующие позиции занимает Западно-Сибирский банк, одним из головных отделений данного банка, является Омское отделение №8634. Организационную структуру управления Омского ОСБ № 8634 можно отнести к линейно-функциональному типу, то есть организация делится на блоки (отделы), каждый из которых имеет свою четко определенную задачу и обязанности.

Организационную структуру внутреннего подразделения можно рассмотреть на примере доп. офиса №233.

Главой офиса является заведующий доп. офисом, которому непосредственно подчинен сектор кредитования юр. лиц. Затем заместитель заведующего офисом, которому подчинен отдел кредитования физ. лиц. Юридический отдел осуществляет контроль за правильностью составления документов и соблюдения юридической силы сделок. Непосредственно обслуживание клиентов, т.е. выдача кредитов и привлечение средств во вклады осуществляется секторами обслуживания юридических и физических лиц. [приложение 4]

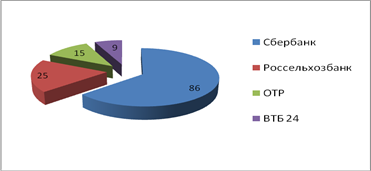

Также, данный филиал является лидирующим на рынке банковских услуг Омска и области. Наглядно это можно увидеть, сравнивая структуру Омского ОСБ с другими крупными банками (см. рис.3)

Рис. 3. Подразделения крупных банков по Омску и Омской области.

Основной целью работы Сбербанка России в условиях рыночной ориентации экономики является повышение эффективности деятельности учреждений банка и получение прибыли, обеспечивающей стабильную работу.

Таким образом, можно сделать вывод, что в перспективе Сбербанк намеревается выйти на мировой уровень и занять там лидирующие позиции в финансовом посредничестве. Т.к. 60% акций Сбербанка принадлежат Центральному Банку РФ, то разумно полагать, что государство будет оказывать всяческую поддержку Банку и соответственно доверие клиентов не пропадет.

Дата: 2019-12-22, просмотров: 390.