Институт управления и бизнеса

Кафедра менеджмента

Дипломная работа

на тему: «Разработка инвестиционного проекта

По увеличению объема выпуска продукции»

(на примере ЗАО «Алексинский хлебокомбинат»)

Студент Куненков Виталий Александрович _________________

(фамилия, имя, отчество) (подпись)

Руководитель Николаев Олег Александрович _________________

(фамилия, имя, отчество) (подпись)

Рецензент _______________________________ _____________

(фамилия, имя, отчество) (подпись)

Консультант ________________________________ _____________

(фамилия, имя, отчество) (подпись)

Допустить к защите

Научный руководитель

____________________

« ___ » ___________ 2008 г.

КАЛУГА - 2008

Сожержание

| Введение | 3 |

| ГЛАВА 1. Теоретические основы инвестиций в системе рыночных отношений | 7 |

| 1.1. Понятие инвестиций и экономическая сущность инвестиционного проекта | 7 |

| 1.2. Понятие инвестиционного проекта, основные стадии и этапы его разработки | 12 |

| 1.3. Бизнес план инвестиционного проекта его значение и структура | 17 |

| ГЛАВА 2. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ предприятия (на примере ЗАО «Алексинский хлебокомбинат») | 23 |

| 2.1. Краткая характеристика ЗАО «Алексинский хлебокомбинат» | 23 |

| 2.2. Анализ финансово-хозяйственной деятельности ЗАО «Алексинский хлебокомбинат» | 28 |

| 2.3. Анализ финансовой устойчивости ЗАО «Алексинский хлебокомбинат» | 34 |

| глава 3. разработка бизнес-плана инвестиционного проекта по увеличению объема выпуска продукции ЗАО «Алексинский хлебокомбинат» | 43 |

| 3.1. Разработка бизнес-плана инвестиционного проекта | 43 |

| 3.2. Расчет раздела бизнес-плана «финансовый план» | 53 |

| 3.3. Расчет показателей экономической эффективности инвестиционного проекта | 60 |

| Заключение | 69 |

| Список литературы | 72 |

| Приложения | 75 |

Введение

В современном мире многообразных и сложных экономических процессов и взаимоотношений между гражданами, предприятиями, финансовыми институтами, государствами на внутреннем и внешнем рынках острой проблемой является эффективное вложение капитала с целью его приумножения, или инвестирования.

Деятельность любой фирмы, так или иначе, связана с вложением ресурсов в различные виды активов, приобретение которых необходимо для осуществления основной деятельности этой фирмы. Но для увеличения уровня рентабельности фирма также может вкладывать временно свободные ресурсы в различные виды активов, приносящих доход, но не участвующих в основной деятельности. Такая деятельность фирмы называется инвестиционной, а управление такой деятельностью – инвестиционным менеджментом фирмы.

Процесс инвестирования играет важную роль в экономике любой страны. Инвестирование в значительной степени определяет экономический рост государства, занятость населения и составляет существенный элемент базы, на которой основывается экономическое развитие общества. Поэтому проблема, связанная с эффективным осуществлением инвестирования заслуживает серьезного внимания, особенно в настоящее время – время укрупнения субъектов рыночных отношений и передела собственности.

Инвестиции представляют собой применение финансовых ресурсов в форме долгосрочных вложений капитала (капиталовложений). Осуществление инвестиций – протяженный во времени процесс. Поэтому для наиболее эффективного применения финансовых ресурсов предприятие формирует свою инвестиционную политику. Политика представляет собой общее руководство для действий и принятия решений, которое облегчает достижение целей предприятия. Именно с помощью инвестиционной политики предприятие реализует свои возможности к предвосхищению долгосрочных тенденций экономического развития и адаптации к ним.

Экономическая природа инвестиций обусловлена закономерностями процесса расширенного воспроизводства и заключается в использовании части дополнительного общественного продукта для увеличения количества и качества всех элементов системы производительных сил общества.

Источником инвестиций является фонд накопления, или сберегаемая часть национального дохода, направляемая на увеличение и развитие факторов производства, и фонд возмещения, используемый для обновления изношенных средств производства в виде амортизационных отчислений. Все инвестиционные составляющие формируют, таким образом, структуру средств, которая непосредственно влияет на эффективность инвестиционных процессов и темпы расширенного воспроизводства.

Инвестиционная деятельность является залогом успешного развития экономики любой страны. Экономическая ситуация в России постепенно начинает стабилизироваться, что способствует активизации инвестиционных процессов в различных сферах хозяйства и, прежде всего, в промышленности. Однако объемы инвестиций недостаточны для того, чтобы значительно ускорить темпы экономического развития предприятий Российской Федерации. Переломить ситуацию в лучшую сторону возможно за счет совершенствования экономического механизма управления инвестициями, включая вопросы экономического анализа - оценки эффективности инвестиционных проектов.

Выбор темы дипломной работы, во - первых, обусловлен тем, что цель любой фирмы в условиях рынка - обеспечение рентабельности и получение наибольшей массы прибыли. Эта цель может достигаться различными способами, поэтому в интересах фирмы - установить стратегические приоритеты в вопросе привлечения инвестиций в производство.

Во-вторых, инвестиционная деятельность в той или иной степени присуща любому предприятию. Она представляет собой один из наиболее важных аспектов функционирования любой коммерческой организации. Причинами, обуславливающими необходимость инвестиций, являются обновление имеющейся материально-технической базы, наращивание объемов производства, освоение новых видов деятельности.

В-третьих, следует учитывать то обстоятельство, что как потенциальному инвестору, так и собственникам предприятий необходимо располагать научно-методологическими разработками, которые позволяли бы достаточно точно оценить эффективность инвестиционных проектов и принять обоснованное управленческое решение по их реализации.

Этим и обусловлена особая актуальность выбранной темы дипломной работы.

Цель дипломной работы состоит в разработке инвестиционного проекта по увеличению объема выпуска продукции (на примере ЗАО «Алексинский хлебокомбинат»).

Для достижения поставленной цели предстоит решить следующие задачи:

- рассмотреть понятия инвестиции и инвестиционный проект;

- изучить методику составления бизнес-плана инвестиционного проекта, его структуру и основные стадии его разработки;

- проанализировать финансово-хозяйственную деятельность и финансовую устойчивость предприятия;

- разработать бизнес-план для увеличения выпуска продукции существующей организации

- рассчитать показатели экономической эффективности инвестиционного проекта.

Объектом исследования является Закрытое акционерное общество «Алексинский хлебокомбинат» (далее ЗАО «Алексинский хлебокомбинат»).

Предметом исследования является производственно-финансовая деятельность предприятия.

Методологической и теоретической основой дипломной работы послужили труды отечественных и зарубежных ученых в области методов оценки эффективности инвестиционной деятельности, законодательные и нормативные акты Российской Федерации, методологические материалы основных положений по бухгалтерскому учету, статистике и анализу инвестиционной, операционной и финансовой деятельности.

Инвестиционного проекта

Инвестиционная деятельность представляет собой один из наиболее важных аспектов функционирования любой коммерческой организации. Причинами, обусловливающими необходимость инвестиций, являются обновление имеющейся материально-технической базы, наращивание объемов производства, освоение новых видов деятельности.

Процесс инвестирования играет важную роль в экономике любой страны.

Инвестирование в значительной степени определяет экономический рост государства, занятость населения и составляет существенный элемент базы, на которой основывается экономическое развитие общества. Поэтому проблема, связанная с эффективным осуществлением инвестирования, заслуживает серьезного внимания[1].

В рыночной экономике под инвестициями традиционно понимают процесс вложения средств в любой форме для получения дохода или какого-то эффекта[2]. Такое понимание является наиболее общим и распространенным. Иногда же инвестиции трактуются как отказ от сегодняшнего (немедленного) потребления благ ради более полного удовлетворения потребностей в последующие периоды. Наиболее общее определение процесса вложения капитала: инвестирование представляет собой обмен удовлетворения сегодняшней потребности на ожидание удовлетворить ее в будущем с помощью инвестиционных благ. Таким образом, сущность инвестиций содержит в себе сочетание двух сторон инвестиционной деятельности: затрат ресурсов и получаемых результатов.

Инвестиции – долгосрочные вложения частного или государственного капитала в различные отрасли национальной (внутренние инвестиции) или зарубежной (заграничные инвестиции) экономики с целью получения прибыли[3]. В соответствии с законом «Об инвестициях в РФ» 1991г. под инвестициями понимают денежные средства; целевые банковские вклады; паи; акции и др. ценные бумаги; технологии; машины и оборудование; лицензии; кредиты; имущественные права; интеллектуальные ценности, вкладываемые в предпринимательские и другие виды деятельности с целью получения прибыли (дохода) и социального эффекта.

Инвестиции вкладываются на продолжительный период, начиная с постановки цели инвестирования и заканчивая закрытием предприятия после полной отдачи вложенного капитала. Средний период отдачи вложенного капитала в России составляет от 10 до 12 лет.

Инвестиции подразделяются на реальные, финансовые и интеллектуальные.

Реальные (прямые) инвестиции – вложение капитала частной фирмой или государством в производство какой-либо продукции.

Финансовые инвестиции – вложения в финансовые институты, т.е. вложения в акции, облигации и другие ценные бумаги, выпущенные частными компаниями или государством, а также в объекты тезаврации, банковские депозиты.

Интеллектуальные инвестиции – подготовка специалистов на курсах, передача опыта, лицензий и ноу-хау, совместные научные разработки и др.[4].

Понятие инвестиционного менеджмента в условиях переходной экономики, как правило, относится к управлению двумя видами инвестиций: реальными и финансовыми.

По отношению к совокупности этих двух видов инвестиций на предприятиях применяют понятие инвестиционного портфеля, а инвестиции в различные виды активов, связанные единой инвестиционной политикой, называются портфельными инвестициями.

В качестве отдачи от инвестиций принимается разность между доходами в течение срока использования инвестиционных ресурсов и затратами денежных средств в том же периоде (издержки производства, налоги и т. д.). Эта разность в итоге является либо прибылью либо убытками[5].

Инвестиции осуществляются с целью получения результата – количественного (дохода) или качественного они бесполезны, если результата не приносят.

Все предприятия в той или иной степени связаны с инвестиционной деятельностью. Принятие решений по инвестированию осложняется следующими факторами:

- множественность доступных вариантов вложения капитала;

- ограниченность финансовых ресурсов для инвестирования;

- риск, связанный с принятием того или иного решения по инвестированию, и т.п.[6].

Причины, обуславливающие необходимость инвестиций, могут быть различны, однако в целом их можно объединить по принципу получения дохода:

- реальные инвестиции проводятся с целью снижения затрат на производство продукции;

- финансовые инвестиции проводятся с целью получения дохода от курсовой разницы или дивидендов[7].

Важным также является вопрос о размере предполагаемых инвестиций, так как от этого зависит глубина аналитической проработки экономической стороны инвестиционного проекта, которая предшествует принятию решения.

На многих предприятиях и объединениях становится обыденной практика дифференциации права принятия решений инвестиционного характера, т.е. ограничивается максимальная величина инвестиций, в рамках которой тот или иной руководитель может принимать самостоятельные решения.

Нередко решения должны приниматься в условиях, когда имеется ряд альтернативных или взаимно независимых инвестиционных возможностей. В этом случае необходимо сделать выбор одного или нескольких вариантов, основываясь на принятых критериях. Очевидно, что таких критериев может быть несколько, а вероятность того, что какой-то вариант будет предпочтительнее других, как правило, меньше единицы.

Процесс инвестирования можно представить в виде последовательности затрат, осуществляемых в разные периоды времени, результатом которых является поступление разновременных доходов[8].

В условиях рыночной экономики возможностей для инвестирования довольно много. Вместе с тем любое предприятие имеет ограниченные свободные финансовые ресурсы, доступные для инвестирования. Поэтому возникает задача оптимизации инвестиционного портфеля[9].

Таким образом, основная задача инвестиций – принести инвестору предполагаемый доход при минимальном уровне риска, который достигается путем формирования диверсифицированного инвестиционного портфеля.

Процесс инвестирования принято реализовывать с помощью разработки и последующего выполнения инвестиционного проекта.

Методологической основой проектного анализа является системное понятие «проект». Проект представляет собой целостный объект, сущность которого многогранна:

во-первых, от момента зарождения идеи проекта до стадии ее материализации в реальных объектах (будь то промышленные предприятия или объекты социальной инфраструктуры, занятые выпуском продуктов или услуг) требуется определенное время, которое составляет жизненный цикл проекта,

во-вторых, прежде чем вкладывать в проект деньги, необходимо провести его комплексную экспертизу, чтобы доказать его целесообразность и возможность воплощения, а также оценить его эффективность в техническом, коммерческом, социальном, институциональном, экологическом, финансовом и экономическом аспектах[10].

Инвестиционный проект – дело, деятельность, мероприятие, предполагающее осуществление комплекса каких-либо действий, обеспечивающих достижение определенных целей (получение определенных результатов). Близкие к этому понятию термины – «хозяйственное мероприятие», «работа» (или «комплекс работ»), «проект» как система организационно-правовых и расчетно-финансовых документов, необходимых для осуществления каких-либо действий или описывающих такие действия.

Под проектом понимают систему сформулированных в его рамках целей, создаваемых или модернизируемых для их реализации физических объектов, технологических процессов; технической и организационной документации для них, материальных, финансовых, трудовых и иных ресурсов, а также управленческих решений и мероприятий по их выполнению.

Инвестиционным проектом понимают комплексный план мероприятий (включающий капитальное строительство, приобретение технологий, закупку оборудования, подготовку кадров и т.д.), направленных на создание нового или модернизацию (расширение) действующего производства товаров и услуг с целью получения экономической выгоды[11].

В большей степени сущности проектного анализа отвечает трактовка проекта как комплекса взаимосвязанных мероприятий, предназначенных для достижения в течение ограниченного периода времени и при установленном бюджете поставленных целей.

Итак, всякий проект для своего осуществления нуждается в ресурсах:

- финансовых;

- материальных;

- трудовых – для осуществления, как процесса производства, так и процесса управления[12].

На самом раннем этапе работы с проектом возникает необходимость в сборе максимально полной информации о сфере реализации проекта, об участниках этого проекта, о правовом обеспечении нормального хода производственного процесса. На стадии разработки проектной документации эта информация дополняется и становится комплексной, что позволяет с большей степенью обоснованности прогнозировать ход реализации и эксплуатации проекта.

Инвестиционного проекта

Опираясь на экономические данные, инвестор должен определиться с функциональным использованием и местом расположения будущего инвестиционного проекта. Проблема адекватной оценки привлекательности проекта, связанного с вложением капитала, заключается в определении того, насколько будущие поступления оправдают сегодняшние затраты.

Необходимо особо подчеркнуть, что применение методов оценки и анализа инвестиционных проектов можно оценивать по многим критериям - с точки зрения их социальной значимости, масштабам воздействия на окружающую среду, степени вовлечения трудовых ресурсов и т.п. Однако центральное место в этих оценках принадлежит эффективности инвестиционного проекта, под которой в общем случае понимают соответствие полученных от проекта результатов - как экономических (в частности прибыли), так и внеэкономических (снятие социальной напряженности в регионе) - и затрат на проект[34].

Эффективность инвестиционного проекта – это категория, отражающая соответствие проекта, порождающего этот инвестиционный проект, целям и интересам участников проекта, под которыми понимаются субъекты инвестиционной деятельности и общество в целом[35].

Поэтому термин эффективность инвестиционного проекта понимается как «эффективность проекта» [36].

ЗАО «Алексинский хлебокомбинат» реализует инвестиционный проект по увеличению объемов выпуска майонезной продукции. Проведем анализ экономической эффективности данного проекта.

Для анализа инвестиционного проекта используем метод ранжирования показателей экономической эффективности (чистый приведенный доход, индекс доходности, внутренняя норма доходности, средняя норма рентабельности, срок окупаемости без дисконтирования, срок окупаемости с учетом дисконтирования) в результате изменения исходных параметров в диапазоне от – 20 % до 20 %. Ранжирование предлагается осуществлять путем сравнения величины диапазона изменения каждого показателя при одинаковой вариации исходных данных. Приоритет стоит отдавать показателям, имеющим меньший диапазон изменения по сравнению с другими.

В качестве варьируемых показателей принимаются: цена реализации продукции; объем реализации продукции; общие затраты; величина инвестиций; срок реализации проекта.

В процессе анализа получены абсолютные и относительные отклонения (темп прироста) критериев эффективности.

Таблица 13

Влияние изменения цены продукции на показатели эффективности

| Показатель | Величина изменения цены реализации продукции, % | Разброс значений, % | ||||||||

| -20 | -15 | -10 | -5 | 0 | 5 | 10 | 15 | 20 | ||

| ЧДД | -102,7 | -76,9 | -51,3 | -25,6 | 0 | 25,6 | 51,3 | 76,9 | 102,6 | 205,3 |

| ИД | -55,7 | -42 | -27,8 | -14,1 | 0 | 13,7 | 27,8 | 42 | 55,7 | 111,4 |

| СНР | -52,8 | -39,6 | -26,4 | -13,2 | 0 | 13,2 | 26,4 | 39,6 | 52,8 | 105,6 |

| ВНР | -69,6 | -52,4 | -35,2 | -17,8 | 0 | 18,3 | 37,4 | 57,2 | 77,9 | 147,8 |

| Ток | 70,4 | 40,7 | 25,9 | 14,8 | 0 | -7,4 | -14,8 | -22,2 | -25,9 | 96,3 |

| Токд | 81,8 | 51,5 | 33,3 | 12,1 | 0 | -15,1 | -21,2 | -27,3 | -33,3 | 115,1 |

ЧДД - чистый дисконтированный доход,

ИД – индекс доходности,

ARR- средняя норма рентабельности,

ВНД - внутренняя норма доходности,

Ток - срок окупаемости без дисконтирования,

Токд - срок окупаемости с учетом дисконтирования.

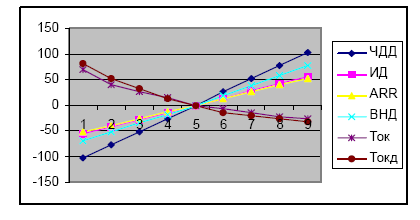

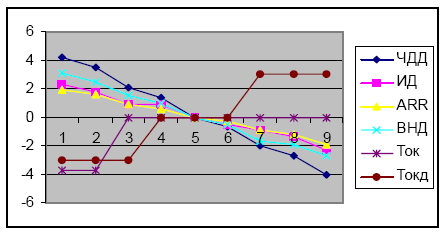

Результаты анализа, приведенные в таблице 13, отображены на рис. 3.

Рис. 3 - Влияние изменения цены реализации продукции на показатели эффективности

На основе полученных результатов (относительной степени разброса показателей эффективности) можно сделать вывод, что наибольший разброс имеет показатель чистый дисконтированный доход, наименьший разброс имеет показатель – недисконтированный период окупаемости. Далее получаем следующую последовательность показателей эффективности по убыванию степени чувствительности к изменению параметра цена реализации продукции:

1) ЧДД;

2) ВНД;

3) Токд;

4)ИД;

5) СНР;

6) Ток. То есть, наиболее чувствительным к изменению цены реализации продукции является чистый дисконтированный доход, наименее чувствительным, соответственно, недисконтированный срок окупаемости.

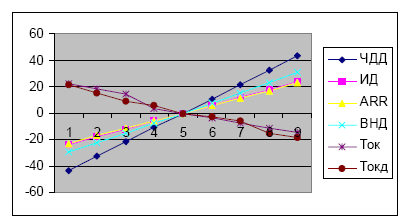

Влияние изменения объема реализации продукции на показатели эффективности приведено в таблице 14 и на рисунке 4.

Таблица 14

Влияние изменения объема реализации продукции

на показатели эффективности (в относительном выражении)

| Показатель | Величина изменения цены реализации продукции, % | Разброс значений, % | ||||||||

| -20 | -15 | -10 | -5 | 0 | 5 | 10 | 15 | 20 | ||

| ЧДД | -43,8 | -32,8 | -21,9 | -10,9 | 0 | 10,9 | 21,9 | 32,8 | 43,8 | 87,6 |

| ИД | -23,7 | -17,8 | -11,9 | -5,9 | 0 | 5,9 | 11,9 | 17,8 | 23,7 | 47,4 |

| СНР | -22,8 | -17,1 | -11,4 | -5,7 | 0 | 5,7 | 11,4 | 17,1 | 22,8 | 45,6 |

| ВНР | -29,8 | -22,4 | -15 | -7,5 | 0 | 7,6 | 15,2 | 22,8 | 31 | 60,8 |

| Ток | 22,2 | 18,5 | 14,8 | 3,7 | 0 | -3,7 | -7,4 | -11,1 | -14,8 | 37 |

| Токд | 21,2 | 15,1 | 9,1 | 6,1 | 0 | -3 | -6,1 | -15,1 | -18,2 | 39,4 |

Из таблицы 14 видно, что наибольший разброс значений имеет показатель чистый дисконтированный доход, а наименьший разброс, соответственно, недисконтированный срок окупаемости. На основании этого последовательность показателей эффективности по степени убывания чувствительности к изменению объема реализации продукции будет следующая:

1) ЧДД;

2) ВНД;

3) ИД;

4) СНР;

5) Токд;

6) Ток. То есть, наиболее чувствительный показатель – чистый дисконтированный доход, наименее чувствительный – недисконтированный срок окупаемости.

Рис. 4. Влияние изменения объема реализации продукции на показатели эффективности

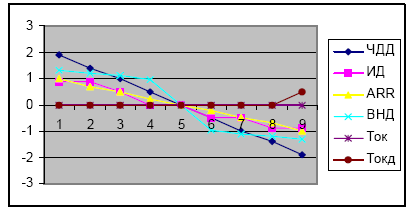

Влияние изменения величины общих затрат на показатели эффективности приведено на рисунке 5.

Последовательность показателей эффективности по степени убывания чувствительности к изменению величины общих издержек будет следующая:

1) ЧДД;

2) ВНД;

3) СНР;

4) ИД;

5) Токд;

6) Ток. То есть, наиболее чувствительным показателем является чистый дисконтированный доход, а наименее чувствительным – недисконтированный срок окупаемости.

Рис.5. Влияние изменения общих издержек на показатели эффективности

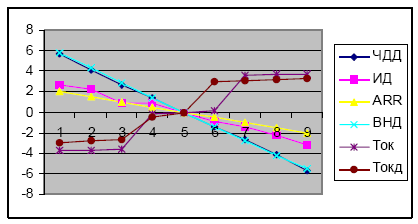

Влияние изменения величины инвестиций на показатели эффективности приведено на рисунке 6.

Рис. 6. Влияние изменения инвестиций на показатели эффективности

Из рисунка видно, что наибольший разброс имеет показатель чистый дисконтированный доход, следовательно, этот показатель наиболее чувствительный к изменению величины инвестиций, а наименьший разброс имеет показатель средняя норма рентабельности, и, поэтому, этот показатель наименее чувствительный к изменению величины инвестиций.

Последовательность показателей эффективности по степени убывания чувствительности к изменению величины инвестиций имеет следующий вид:

1) ЧДД;

2) ВНД;

3) Ток;

4) Токд;

5) ИД;

6) СНР.

Влияние изменения срока реализации инвестиций на показатели эффективности приведено на рисунке 7.

Рис. 7. Влияние изменения срока реализации инвестиций на показатели эффективности

Из рисунка 7 видно, что наибольший разброс значений имеет показатель чистый дисконтированный доход, а наименьший разброс – показатель недисконтированный срок окупаемости. Следовательно, наиболее чувствительным показателем к изменению срока реализации инвестиций является чистый дисконтированный доход, наименее чувствительным – недисконтированный срок окупаемости. Последовательность показателей экономической эффективности по мере убывания чувствительности к изменению срока реализации инвестиций имеет вид:

1) ЧДД;

2) Токд;

3)ВНД;

4) ИД;

5) СНР;

6) Ток.

Для определения интегрального ранга каждого показателя номера позиций этих показателей суммируются:

В результате получена следующая последовательность показателей

эффективности по степени убывания чувствительности:

1. Чистый дисконтированный доход.

2. Внутренняя норма доходности.

3. Срок окупаемости с учетом дисконтирования.

4. Индекс доходности.

5. Средняя норма рентабельности.

6. Срок окупаемости без учета дисконтирования.

Обобщая полученные результаты инвестиционного проекта можно выявить следующую общую последовательность показателей эффективности для ЗАО «Алексинский хлебокомбинат»:

1) чистый дисконтированный доход;

2) внутренняя норма доходности;

3) индекс доходности;

4) средняя норма рентабельности;

5) срок окупаемости с учетом дисконтирования;

6) срок окупаемости без учета дисконтирования.

По результатам проведенных исследований были сделаны следующие выводы.

Инвестиционная деятельность представляет собой один из наиболее важных аспектов функционирования любой коммерческой организации. Причинами, обусловливающими необходимость инвестиций, являются обновление имеющейся материально-технической базы, наращивание объемов производства, освоение новых видов деятельности.

Инвестиции вкладываются на продолжительный период, начиная с постановки цели инвестирования и заканчивая закрытием предприятия после полной отдачи вложенного капитала. Средний период отдачи вложенного капитала в России составляет от 10 до 12 лет.

Инвестиционный проект – дело, деятельность, мероприятие, предполагающее осуществление комплекса каких-либо действий, обеспечивающих достижение определенных целей (получение определенных результатов). Близкие к этому понятию термины – «хозяйственное мероприятие», «работа» (или «комплекс работ»), «проект» как система организационно-правовых и расчетно- финансовых документов, необходимых для осуществления каких-либо действий или описывающих такие действия.

Для ЗАО «Алексинский хлебокомбинат» разработанный инвестиционный план имеет большое значение, т.к. увеличиться объем производства продукции, а, следовательно, и ежегодный объем прибыли от продаж.

Заключение

Все предприятия в той или иной степени связаны с инвестиционной деятельностью. Принятие решений по инвестированию осложняется различными факторами: вид инвестиции; стоимость инвестиционного проекта; множественность доступных проектов; ограниченность финансовых ресурсов, доступных для инвестирования; риск, связанный с принятием того или иного решения, и т. п.

Большинство российских предприятий не являются сегодня инвестиционно привлекательными (около 40% из них — убыточны, и примерно столько же находятся в весьма неустойчивом финансовом состоянии). Условия, которые выдвигают инвесторы, часто оказываются просто невыгодными предприятию.

Причины, обусловливающие необходимость инвестиций, могут быть различны, однако в целом их можно подразделить на три вида: обновление имеющейся материально-технической базы, наращивание объемов производственной деятельности, освоение новых видов деятельности. Степень ответственности за принятие инвестиционного проекта в рамках того или иного направления различна. Так, если речь идет о замещении имеющихся производственных мощностей, решение может быть принято достаточно безболезненно, поскольку руководство предприятия ясно представляет себе, в каком объеме и с какими характеристиками необходимы новые основные средства. Задача осложняется, если речь идет об инвестициях, связанных с расширением основной деятельности, поскольку в этом случае необходимо учесть целый ряд новых факторов: возможность изменения положения фирмы нa рынке товаров, доступность дополнительных объемов материальных, трудовых и финансовых ресурсов, возможность освоения новых рынков и др.

Внедряемое мероприятие, описанное в инвестиционном проекте для ЗАО «Алексинский хлебокомбинат» состоит в увеличении объемов производства и внедрении инновационной упаковки для майонезной продукции, в частности в мелкой расфасовке, удобные для потребителя в употреблении, емкостью 100, 150 и 200грамм, что позволит привлечь и заинтересовать новых клиентов. Для реализации данного проекта было предложено внедрить новую линию по расфасовке в упаковку «дой-пак» разового использования. Увеличение объемов производства повлечет за собой увеличение объемов продаж, а, следовательно, и рост прибыли предприятия.

ЗАО «Алексинский хлебокомбинат» предполагает производить майонезную продукцию в упаковке «дой-пак».

Главной целью настоящего бизнеса является получение прибыли за счет производства и реализации конкурентоспособной продукции.

Реализация бизнес-плана позволит решить следующие задачи:

- Удовлетворить потребности рынка в данной продукции.

- Создать новые источники получения прибыли за счет диверсификации предприятия.

- Обеспечить загруженность производственных мощностей.

Финансово-экономическая оценка инвестиционных проектов занимает центральное место в процессе обоснования и выбора возможных вариантов вложения средств в операции с реальными активами.

Целью разработки финансового плана является определение эффективности производства майонеза в упаковке «дой-пак».

Прибыль от реализации майонеза позволит осуществить финансирование развития производства.

Расчет показателей безубыточности и финансовой прочности деятельности ЗАО «Алексинский хлебокомбинат» позволяет определить объем производства при котором предприятие не несет ни убытков и не получает прибыли.

В процессе деятельности ЗАО «Алексинский хлебокомбинат» может столкнуться с различными видами рисков.

Так как инвестиционный риск характеризует вероятность возникновения непредвиденных финансовых потерь, его уровень при оценке определяется как отклонение ожидаемых доходов от инвестирования от средней или расчетной величины. Поэтому оценка инвестиционных рисков всегда связана с оценкой ожидаемых доходов и их потерь.

В целом же риск инвестиционного проекта, разрабатываемого для ЗАО «Алексинский хлебокомбинат» оценивается как несущественный.

Эффективность инвестиционного проекта – это категория, отражающая соответствие проекта, порождающего этот инвестиционный проект, целям и интересам участников проекта, под которыми понимаются субъекты инвестиционной деятельности и общество в целом.

Инвестиционная деятельность представляет собой один из наиболее важных аспектов функционирования любой коммерческой организации. Причинами, обусловливающими необходимость инвестиций, являются обновление имеющейся материально-технической базы, наращивание объемов производства, освоение новых видов деятельности.

Инвестиции вкладываются на продолжительный период, начиная с постановки цели инвестирования и заканчивая закрытием предприятия после полной отдачи вложенного капитала. Средний период отдачи вложенного капитала в России составляет от 10 до 12 лет.

Для ЗАО «Алексинский хлебокомбинат» разработанный инвестиционный план имеет большое значение, т.к. увеличиться объем производства продукции, а, следовательно, и ежегодный объем прибыли от продаж.

Все вышеперечисленные показатели оценивают проект как привлекательный.

Исходя из этого следует, что предлагаемое мероприятие эффективно. Этот эффект будет выражаться в повышении финансовой устойчивости предприятия, совершенствовании производственно-хозяйственной деятельности и увеличении прибыли.

Список литературы

1. «Гражданский кодекс Российской Федерации (Часть первая)» от 30.11.1994 № 51-ФЗ (принят ГД ФС РФ 21.10.1994) (ред. от 18.07.2006)

2. Федеральный закон «О бухгалтерском учете» от 21.11.96 № 129-ФЗ (ред. от 30.06.2003) (принят ГД ФС РФ 23.02.1996) (с изм. и доп. от 01.01.2005)

3. Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации (утв. приказом Минфина РФ от 29 июля 1998 г. № 34н) (с изм. от 24 марта 2000 г.)

4. Агапцов С.А., Мордвинцев А.И., Полонский А.М. Предпринимательская система хозяйствования: Монография. – Волгоград: ТОО «Принт», 2006. – 389 с.

5. Балабанов И.Т. Основы финансового менеджмента: Учеб. Пособие. -3-е изд., перераб. и доп. – М.: Финансы и статистика, 2005. – 451 с.

6. Бирман Г., Шмидт С. Экономический анализ инвестиционных проект. - М.: Банки и биржи, ЮНИТИ, 2006. – 673 с.

7. Бланк И. А. Финансовый менеджмент: Учебный курс.- К.: «Ника-Центр», Эльга - 2004. – 589 с.

8. Бромвич М. Анализ экономической эффективности капиталовложений. - М.: ИНФРА-М, 2005. – 526 с.

9. Воронина Э.М. Производственный менеджмент: Учебно - практическое пособие / Московский государственный университет экономики, статистики и информатики. – М.: МЭСИ, 2000. – 179 с.

10.Все о маркетинге. Сборник материалов для руководителей предприятий экономических и коммерческих служб. – М.: Азимут-Центр, 2004. – 697 с.

11.Голубков Е.П. Маркетинг: Словарь – справочник. – 2-е изд. – М.: Дело, 2005. – 283 с.

12.Грузинов В.П., Грибов В.Д. Экономика предприятия: Учеб. пособие. - М.: Финансы и статистика, 2006. – 842 с.

13.Дихтль Е., Хершген Х. Практический маркетинг: Учеб. пособие / Пер с нем. А.М.Макарова; Под ред. И. С. Минко. – М.:Высш.шк., 2006. с. : ил. – 435 с.

14.Ефимова О.В. Финансовый анализ. 2-е изд. – М.: Изд-во «Бухгалтерский учет», 2006. – 589 с.

15.Идрисов А. Б., Картышев С.В., Постников А.В. Стратегическое планирование и анализ эффективности инвестиций. - М.: Информационно- издательский дом «Филинъ», 2007. – 563 с.

16.Ковалев В. В. Методы оценки инвестиционных проектов. - М.: Финансы и статистика, 2006. – 429 с.

17.Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия. – М.: Проспект, 2007. – 521 с.

18.Лаврухина Н.В., Казанцева Л.П. Финансы предприятий. Изд. 2-е испр. и доп. – Калуга, 2007 г. – 648 с.

19.Липсиц И. В., Коссов В. В. Инвестиционный проект: методы подготовки и анализа. - М.: Издательство БЕК, 2005. – 597 с.

20.Матанцев А.Н. Стратегия, тактика и практика маркетинга. – М.: Юристъ, 2002. – 434 с.

21.Мелкумов Я. С. Экономическая оценка эффективности инвестиций. - М.: ИКЦ «ДИС», 2007. – 462 с.

22.Николаева Т.П. Финансы предприятий: Учебное пособие, руководство по изучению дисциплины, методические рекомендации по выполнению курсовых работ / Московский государственный университет экономики, статистики и информатики. – М.: 2005. – 235 с.

23.Ноздрева Р.Б., Цыгичко Л.И. Маркетинг: как побеждать на рынке. – М.: Финансы и статистика, 2001. – 431 с.

24.Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учебник. – 2-е изд., испр. и доп. – М.: ИНФРА-М, 2003. – 438 с.

25.Слепов В.А., Николаева Т.Е. Ценообразование: Учеб. пособие / Под ред. проф. В.А.Слепова. М.: ИД ФБК-ПРЕСС, 2005. – 397 с.

26.Финансовый менеджмент: Учебник для вузов / Под ред. акад. Г.Б.Поляка. – 2-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2006. – 581 с.

27.Цены и ценообразование: Учебник для вузов / Под ред. И.К. Салимжанова. - М.: ЗАО «Финстатинформ», 2005. – 587 с.

28.Шадрина Г.В. Экономический анализ: Учеб. пособие /Московский государственный университет экономики, статистики и информатики. – М.: МЭСИ, 2003. – 688 с.

29.Экономика пищевой промышленности / Под ред. О.В. Василенко. – М.: Агропромиздат, 2003. – 269 с.

30.http://www.akdi.ru/AVT-UPR/FIN_INV/siso.htm

31.http://www.infor-media.ru/informedia-russia/client/index.aspx?id=conference&sub=introduction&confID=195

32.http://www.rosinvest.com

33.http://www.4p.ru/main

34.http://md-bplan.ru

Приложения

Приложение 3

Прогноз объемов производства и реализации майонезной продукции

на 2008-20011 гг.

| 2011 | Сумма, тыс. руб. | 208,3 | 1527,7 | 2283,34 | 833,3 | 4708,3 |

| Количество | 50 | 100 | 150 | 150 | ||

| 2010 | Сумма, тыс. руб. | 208,3 | 763,8 | 1388,8 | 555,5 | 2916,6 |

| Количество | 50 | 50 | 100 | 100 | ||

| 2009 | Сумма, тыс. руб. | 208,3 | 381,9 | 694,4 | 277,7 | 1562,5 |

| Количество | 50 | 25 | 50 | 50 | ||

| 2008 | Сумма, тыс. руб. | 208,3 | - | 138,8 | 55,5 | 402,7 |

| Количество | 50 | - | 10 | 10 | ||

| Цена за выпуск, руб. | 4166,6 | 13888,8 | 5555,5 | 15277,7 | - | |

| Наименование продукции | Хлебобулочные изделия | Кондитерские изделия | Безалкогольные напитки | Майонезная продукция | Всего выручка по годам | |

Приложение 4

Потребность в материалах и комплектующих изделиях

| Наименование материалов | 2008 | 2009 | 2010 | 2011 | Поставщики (города) | ||||

| В натуральном выражении | Сумма, тыс. руб. | В натуральном выражении | Сумма, тыс. руб. | В натуральном выражении | Сумма, тыс. руб. | В натуральном выражении | Сумма, тыс. руб. | ||

| Материалы - всего, в т.ч. | 58,27 | 203,12 | 370,60 | 1066,32 | |||||

| Мука | 4,10 | 29,61 | 66,80 | 96,52 | 29,79 | 215,16 | 264,40 | 687,42 | Челябинск, Кузбасс |

| Вода | 0,02 | 1,71 | 0,05 | 3,89 | 0,09 | 6,61 | 0,12 | 16,80 | Волгоград, Ростов Н/Д |

| Сахар | 0,04 | 2,18 | 0,50 | 27,29 | 1 | 54,58 | 1,6 | 157,20 | Пятигорск, Санкт-Петербург |

| Масло | 50 | 0,69 | 50 | 0,69 | 50 | 0,69 | 50 | 1,25 | Волгоград |

| маргарин | 0,01 | 0,25 | 0,05 | 1,25 | 0,07 | 1,75 | 0,12 | 5,40 | Красноярск, Невинномысск |

| Дрожжи | 22 | 1,53 | 110 | 7,64 | 220 | 15,28 | 330 | 41,25 | Красноярск, Невинномысск |

| Соль | 2,75 | 14,60 | 2,75 | 49,58 | 2,75 | 49,58 | 2,75 | 89,25 | Волгоград, Кузбасс |

| Уксус | 25 | 0,69 | 25 | 0,69 | 25 | 0,69 | 25 | 1,25 | Красноярск, Невинномысск |

| Разрыхлители | 72 | 7,00 | 160 | 15,56 | 270 | 26,25 | 380 | 66,50 | Ростов Н/Д |

| Др. продукция – всего, в т.ч. | 8,44 | 61,22 | 105,56 | 304 | |||||

| Мука | 80 | 3,78 | 500 | 23,61 | 1000 | 47,22 | 1600 | 75,56 | Псков, Ярославль |

| Масло | 80 | 3,56 | 500 | 22,22 | 1000 | 44,44 | 1600 | 71,11 | Волгоград |

| Прочие | 80 | 1,11 | 50 | 15,39 | 1000 | 13,89 | 1600 | 22,22 | Ярославль, |

| Всего | 66,72 | 264,34 | 476,16 | 761,29 | |||||

Приложение 5

Затраты на производство майонеза, тыс.руб.

| Статья затрат | 2009 | 2009 | 2010 | 2011 |

| Основные материалы | 58,27 | 203,12 | 370,60 | 592,40 |

| Покупные изделия | 8,44 | 61,22 | 105,56 | 168,89 |

| Транспортно-заготовительные расходы | 3,74 | 14,29 | 26,54 | 42,50 |

| Заработная плата производственных рабочих | 38,06 | 152,10 | 284,76 | 457,01 |

| Премии производственным рабочим | 17,13 | 68,44 | 128,11 | 205,66 |

| Отчисления на соц.нужды производственных рабочих | 21,25 | 84,93 | 158,97 | 255,13 |

| Износ инструмента | 5,52 | 22,06 | 41,29 | 66,27 |

| Общепроизводственные расходы | 101,93 | 380,28 | 626,39 | 868,47 |

| Общехозяйственные расходы | 8,43 | 30,42 | 56,94 | 91,39 |

| Производственная себестоимость | 262,77 | 1016,85 | 1799,18 | 2747,71 |

| Коммерческие расходы | 3,16 | 15,26 | 35,98 | 68,69 |

| Полная себестоимость объема производства продукции | 265,92 | 1032,10 | 1835,17 | 2816,41 |

| Прибыль | 66,48 | 258,03 | 458,79 | 704,10 |

| Объем производства в оптовых ценах | 332,40 | 1290,13 | 2293,96 | 3520,51 |

| Объем производства в свободных отпускных ценах | 402,78 | 1562,50 | 2916,67 | 4652,78 |

Приложение 6

Калькуляция к проекту свободной отпускной цены на майонез, тыс. руб.

| 2011 | Майонезная продукция | 2172,8 | 422,2 | 148,3 | 1583,3 | 712,8 | 884,4 | 230 | 3326,1 | 9479,7 | 236,9 | 9716,7 | 3919,2 | 13635,8 | 15277,8 | 40 |

| Безалкогольные напитки | 1144,4 | 422,2 | 87,8 | 388,8 | 175 | 217,2 | 56,6 | 816,7 | 3308,6 | 82,8 | 3391,4 | 1187,5 | 4578,9 | 5555,5 | 35 | |

| Кондитерские изделия | 1118,9 | 422,2 | 83,3 | 1472,2 | 662,8 | 822,2 | 213,9 | 3091,7 | 7886,1 | 197,2 | 8083,3 | 3465,8 | 11549,2 | 13888,9 | 43 | |

| Хлебобулочные изделия | 712,8 | 40,5 | 388,9 | 175 | 217,2 | 56,6 | 816,7 | 2407,5 | 60,3 | 2467,8 | 971,1 | 3438,9 | 4166,7 | 39 | ||

| 2008 | Майонезная продукция | 1144,4 | 422,2 | 87,8 | 388,9 | 175 | 217,2 | 56,7 | 1127,8 | 3620 | 43,3 | 3663,3 | 916,1 | 4578,9 | 5555,5 | 25 |

| Безалкогольные напитки | 712,8 | 40,5 | 388,9 | 175 | 217,2 | 56,7 | 1127,8 | 2718,9 | 32,8 | 2751,1 | 687,8 | 3438,9 | 4166,7 | 25 | ||

| Кондитерские изделия | 1118,889 | 422,2 | 83,3 | 1472,2 | 662,8 | 822,2 | 213,9 | 4269,4 | 9063,9 | 108,9 | 9172,8 | 2376,4 | 11549,2 | 13888,9 | 25 | |

| Хлебобулочные изделия | 2172,8 | 422,2 | 148,3 | 1583,3 | 712,7 | 884,4 | 230 | 4593,9 | 10747,8 | 161,1 | 10908,6 | 2727,2 | 13635,8 | 15277,8 | 25 | |

| Статья затрат | Материалы основные | Покупные комплектующие изделия | Транс.-заготов.расходы | Зар.плата произв.рабочих | Премиии производственным рабочим | Отчисления на социальные нужды | Износ специнструмента | Общепроизв.и общехоз.расходы | Производственная себестоимость | Коммерческие расходы | Полная себестоимость | Прибыль | Оптовая цена | Свободная отпускная цена | Рентабельность, % | |

Приложение 7

План доходов и расходов, тыс. руб.

| 2011 | год | 3520,5 | 2814,2 | 101,3 | 704,1 | 78,9 | 625,1 |

| 2010 | 2 п\г | 1376,3 | 1101,1 | 39,9 | 275,2 | 32,6 | 242,6 |

| 1 п\г | 917,6 | 734,1 | 26,6 | 183,5 | 22,1 | 161,4 | |

| 2009 | 4 кв. | 435,7 | 348,6 | 12,8 | 87,1 | 11,3 | 75,8 |

| 3 кв. | 405,9 | 324,7 | 11,9 | 81,1 | 10,6 | 75,8 | |

| 2 кв. | 258,0 | 206,4 | 7,5 | 51,6 | 6,8 | 44,7 | |

| 1 кв. | 190,3 | 152,2 | 5,5 | 38,0 | 5,1 | 32,9 | |

| 2008 | 4 кв. | 166,1 | 114,0 | 4,9 | 52,1 | 5,0 | 47,0 |

| 3 кв. | 116,3 | 91,1 | 3,5 | 25,1 | 3,5 | 19,9 | |

| 2 кв. | 47,3 | 60,6 | 1,5 | 10,8 | 1,5 | 12,4 | |

| Наименование показателя | Выручка от реализации | Затраты на производство реализованной продукции | Налоги, включаемые в себестоимость | Валовая прибыль | Налоги на прибыль | Чистая прибыль | |

Приложение 8

Баланс денежных расходов и поступлений по производству

майонезной продукции, тыс. руб.

| Статья затрат | 2008 | 2009 | 2010 | 2011 | ||||||

| 2 кв. | 3 кв. | 4 кв. | 1 кв. | 2 кв. | 3 кв. | 4 кв. | 1 п/г | 2 п/г | ||

| Денежная наличность н/н периода | 0,00 | -8,39 | -2,72 | 4,94 | 0,39 | 0,56 | 0,17 | 0,39 | 1,17 | 87,44 |

| Приток наличности всего | 270,06 | 119,86 | 171,22 | 195,78 | 263,44 | 411,36 | 441,19 | 928,42 | 1387,22 | 3542,17 |

| В том числе: Выручка от реализации | 49,86 | 116,33 | 166,19 | 190,36 | 258,03 | 405,94 | 435,78 | 917,58 | 1375,28 | 3520,50 |

| Инвестиционный кредит | 222,22 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Амортизация | 3,53 | 3,53 | 5,03 | 5,42 | 5,42 | 5,42 | 5,42 | 10,83 | 10,83 | 21,67 |

| Отток наличности всего | 284,00 | 114,19 | 163,56 | 200,33 | 263,28 | 411,75 | 440,97 | 927,64 | 1300,94 | 3088,94 |

| В том числе: Производственные издержки | 60,69 | 91,17 | 114,03 | 152,28 | 206,42 | 324,75 | 348,61 | 734,06 | 1101,11 | 316,42 |

| Инвестиционные издержки | 122,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Покупка оборудования, оснастки | 57,17 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Реконструкция производства | 60,78 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Прочие инвестиционные издержки | 4,06 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Пополнение оборотного капитала | 99,72 | 19,44 | 27,78 | 30,69 | 44,44 | 33,33 | 277,78 | 69,44 | 97,22 | 125,00 |

| Проценты по инвестиционному кредиту | 0,00 | 0,00 | 16,67 | 5,56 | 5,56 | 5,56 | 4,61 | 6,81 | 3,33 | 0,00 |

| Возврат инвестиционного кредита | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 37,50 | 48,61 | 69,44 | 66,67 | 0,00 |

| Гарантированный доход инвестора | 0,00 | 0,00 | 0,00 | 6,64 | 0,00 | 0,00 | 0,00 | 25,83 | 0,00 | 68,61 |

| Налоги из прибыли | 1,58 | 3,58 | 5,08 | 5,17 | 6,86 | 10,61 | 11,36 | 7,61 | 38,17 | 78,92 |

| Денежная наличность на конец периода | -8,39 | -2,72 | 4,94 | 0,39 | 0,56 | 0,17 | 0,39 | 1,17 | 87,44 | 540,67 |

Приложение 9

Потребность в оборотном капитале, тыс. руб.

| Элементы оборотного капитала | Годы | |||

| 2008 | 2009 | 2010 | 2011 | |

| Текущие активы- всего, в т.ч. | 199,8611 | 433,3056 | 778,0833 | 1207,694 |

| Сырье и материалы | 8,805556 | 34,83333 | 62,83333 | 100,4722 |

| Готовая продукция | 11,08333 | 43 | 76,44444 | 117,3333 |

| Дебиторская задолженность | 132,9444 | 258,0278 | 458,7778 | 704,1111 |

| Денежные средства | 40,13889 | 71,66667 | 134,1667 | 215,3611 |

| Незавершенное производство | 6,888889 | 25,77778 | 45,86111 | 70,41667 |

| Текущие пассивы- всего, в т.ч. | 52,91667 | 150,1111 | 328,2222 | 632,8333 |

| Кредиторская задолженность | 52,91667 | 150,1111 | 328,2222 | 632,8333 |

| Оборотный капитал- всего | 146,9444 | 283,1944 | 449,8611 | 574,8611 |

| Изменение оборотного капитала | 146,9444 | 136,25 | 166,6667 | 125 |

| Коэффициент оборачиваемости | 2,26 | 4,56 | 5,1 | 6,12 |

[1] Липсиц И. В., Коссов В. В. Инвестиционный проект: методы подготовки и анализа. - М.: Издательство БЕК, 2005. 159 c.

[2] «Гражданский кодекс Российской Федерации (Часть первая)» от 30.11.1994 № 51-ФЗ (принят ГД ФС РФ 21.10.1994) (ред. от 18.07.2006)

[3] Голубков Е.П. Маркетинг: Словарь – справочник. – М.: Дело, 2005. – 2-е изд. 94 с.

[4] Агапцов С.А., Мордвинцев А.И., Полонский А.М. Предпринимательская система хозяйствования: Монография. – Волгоград: ТОО «Принт», 2006. 168 с.

[5] Грузинов В.П., Грибов В.Д. Экономика предприятия: Учеб. пособие. - М.: Финансы и статистика, 2006. 124 с.

[6] Николаева Т.П. Финансы предприятий: Учебное пособие, руководство по изучению дисциплины, методические рекомендации по выполнению курсовых работ / Московский государственный университет экономики, статистики и информатики. – М.: 2005. 27 с.

[7] Бирман Г., Шмидт С. Экономический анализ инвестиционных проект. - М.: Банки и биржи, ЮНИТИ, 2006. 197 с.

[8] Шадрина Г.В. Экономический анализ: Учеб. пособие /Московский государственный университет экономики, статистики и информатики. – М.: МЭСИ, 2003. 67 с.

[9] Лаврухина Н.В., Казанцева Л.П. Финансы предприятий. Изд. 2-е испр. и доп. – Калуга, 2007 г. 273 с.

[10] Ноздрева Р.Б., Цыгичко Л.И. Маркетинг: как побеждать на рынке. – М.: Финансы и статистика, 2001. 149 с.

[11] Матанцев А.Н. Стратегия, тактика и практика маркетинга. – М.: Юристъ, 2002. 163 с.

[12] Балабанов И.Т. Основы финансового менеджмента: Учеб. Пособие. -3-е изд., перераб. и доп. – М.: Финансы и статистика, 2005. 94 с.

[13] Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации (утв. приказом Минфина РФ от 29 июля 1998 г. № 34н) (с изм. от 24 марта 2000 г.)

[14] Финансовый менеджмент: Учебник для вузов / Под ред. акад. Г.Б.Поляка. – 2-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2006. 284 с.

[15] Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учебник. – 2-е изд., испр. и доп. – М.: ИНФРА-М, 2003. 351 с.

[16] Бромвич М. Анализ экономической эффективности капиталовложений. - М.: ИНФРА-М, 2005. 211 с.

[17] Воронина Э.М. Производственный менеджмент: Учебно - практическое пособие / Московский государственный университет экономики, статистики и информатики. – М.: МЭСИ, 2000. 37 с.

[18] Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия. – М.: Проспект, 2007. 216 с.

[19] Ковалев В. В. Методы оценки инвестиционных проектов. - М.: Финансы и статистика, 2006. 143 с.

[20] Дихтль Е., Хершген Х. Практический маркетинг: Учеб. пособие / Пер с нем. А.М.Макарова; Под ред. И. С. Минко. – М.:Высш.шк., 2006. с. : ил. 123 с.

[21] http://md-bplan.ru

[22] Все о маркетинге. Сборник материалов для руководителей предприятий экономических и коммерческих служб. – М.: Азимут-Центр, 2004. 243 с.

[23] Бланк И. А. Финансовый менеджмент: Учебный курс.- К.: «Ника-Центр», Эльга - 2004. 96 с.

[24] Бромвич М. Анализ экономической эффективности капиталовложений. - М.: ИНФРА-М, 2005. 269 с.

[25] Голубков Е.П. Маркетинг: Словарь – справочник. – М.: Дело, 2005. – 2-е изд. 259 с.

[26] Ковалев В. В. Методы оценки инвестиционных проектов. - М.: Финансы и статистика, 2006. 148 с.

[27] Экономика пищевой промышленности / Под ред. О.В. Василенко. – М.: Агропромиздат, 2003. 184 с.

[28] Липсиц И. В., Коссов В. В. Инвестиционный проект: методы подготовки и анализа. - М.: Издательство БЕК, 2005. 131 с.

[29] Балабанов И.Т. Основы финансового менеджмента: Учеб. Пособие. -3-е изд., перераб. и доп. – М.: Финансы и статистика, 2005. 241 с.

[30] Мелкумов Я. С. Экономическая оценка эффективности инвестиций. - М.: ИКЦ «ДИС», 2007. 247 с.

[31] Мелкумов Я. С. Экономическая оценка эффективности инвестиций. - М.: ИКЦ «ДИС», 2007. 227 с.

[32] Ефимова О.В. Финансовый анализ. 2-е изд. – М.: Изд-во «Бухгалтерский учет», 2000. 269 с.

[33] Ефимова О.В. Финансовый анализ. 2-е изд. – М.: Изд-во «Бухгалтерский учет», 2006. 58 с.

[34] Экономика пищевой промышленности / Под ред. О.В. Василенко. – М.: Агропромиздат, 2003. 59 с.

[35] Бирман Г., Шмидт С. Экономический анализ инвестиционных проект. - М.: Банки и биржи, ЮНИТИ, 2006. 98 с.

[36] Ковалев В. В. Методы оценки инвестиционных проектов. - М.: Финансы и статистика, 2006. 265 с.

Институт управления и бизнеса

Кафедра менеджмента

Дипломная работа

на тему: «Разработка инвестиционного проекта

Дата: 2019-12-22, просмотров: 727.