ЗАКОН ПАРЕТТО 20/80: ТЕОРИЯ И ПРАКТИКА

Закон Парето— эмпирическое правило, названное в честь экономиста и социолога Вильфредо Парето, в наиболее общем виде формулируется как «20 % усилий дают 80 % результата, а остальные 80 % усилий — лишь 20 % результата». Может использоваться как базовая установка в анализе факторов эффективности какой-либо деятельности и оптимизации её результатов: правильно выбрав минимум самых важных действий, можно быстро получить значительную часть от планируемого полного результата, при этом дальнейшие улучшения неэффективны и могут быть неоправданны (согласно кривой Парето).

История

Как универсальный принцип предложен Джозефом Джураном, который в своей публикации сослался на частную закономерность, выявленную итальянским экономистом и социологом Вильфредо Парето в 1897 году. Идею принципа Парето Джуран изложил в первом издании своего справочника по качеству в 1951 году. Впоследствии в статье «Meaculpa» Джуран рассказал, как он пришел к этой идее, и почему возникло название «принцип Парето», хотя сам Парето никакого принципа не предлагал. В. Парето исследовал конкретные кумулятивные зависимости распределения доходов населения в Италии, которые графически описываются кривой Лоренца, поскольку именно такая зависимость была предложена американским экономистом Максом Отто Лоренцем в 1905 году. По сути, принцип Парето отражает неравномерность распределения причин и следствий в природе. Другим известным показателем степени неравномерности кумулятивного распределения является коэффициент Джини, предложенный итальянским экономистом и социологом Коррадо Джини в 1912 году.

Соблюдение принципа 80/20 очень часто встречается в самых разных областях. Например, во многие времена во многих сообществах оказывалось, что 20 % людей обладают 80 % капитала, в бизнесе зачастую 20 % покупателей или постоянных клиентов приносят 80 % прибыли. Но в этих утверждениях фундаментальными являются не приведённые числовые значения, а сам факт их существенного различия, конкретные цифры степени неравномерности могут быть любыми.

Применение закона Парето

Основная сфера использования закона — экономика и менеджмент, хотя он также применим и в политологии.

Принцип Парето лежит в основании идеи компьютерных RISC-процессоров (впрочем, неизвестно, опирались ли авторы идеи на известный им принцип или повторно изобрели его сами). В то время как электронная промышленность шла по пути создания всё более сложных микропроцессоров со всё более объёмными системами сложных команд, чтобы обеспечить выполнение как можно большего числа сложных операций одной командой, создатели RISC обратили внимание на тот факт, что в течение большей части машинного времени процессор выполняет команды, составляющие очень небольшое подмножество всей системы команд. Было сформулировано то же правило 20/80 в применении к работе процессора: «в течение 80 % времени работы процессор выполняет 20 % от общего числа реализованных в нём команд». Возникла естественная идея: выбросить из схемы процессора реализацию 80 % редко используемых команд, оставив только 20 % используемых часто, и за счёт упрощения схемы сделать её более производительной.

Виртуализация аппаратных процессов направлена на снижение воздействия закона Парето на производительность системы, прямым тому подтверждением является использование терминальных систем. Однако использование таких систем не вводит их в исключение закона Парето, так как правило 20/80 выполняется, но последствия данного правила зависят от количества клиентов терминальной системы.

Примеры действия закона Парето

Принцип Парето (или как его часто называют принцип 20 на 80) применим к любым ситуациям и любым сферам жизни, соблюдая практически равные пропорции, в частности:

-80% капитала сосредоточено в руках 20% людей – во многом потому, что они делают поступки, нехарактерные для большинства людей и смогли разбогатеть даже с нуля

-80% производства обеспечивается 20% предприятия

-80% энергоресурсов потребляется 20% населения

-80% денег приносят 20% ваших клиентов – именно поэтому так важно выстраивать с ними длительные отношения

-80% положительных эмоций от общения нам приносят 20% людей

-80% прочитанных книг дало лишь 20% знаний – поэтому не стоит много времени уделять чтению – гораздо важнее использовать то, что прочитал на практике

-80% воспоминаний связано с 20% событий в жизни – с этим как-то не поспоришь

-80% одежды мы носим лишь в 20% случаев – это я уже давно заметил

-80% установленных на вашем компьютере программ используются лишь 20% времени – см. выше

-80% наших навыков приносят 20% денег, да и результата в целом

-80% семейного бюджета тратится на 20% вещей

Принцип Парето в бизнесе

Принцип Парето проявляется практически во всех сторонах бизнеса. Так, на любом рынке небольшая часть продавцов гораздо лучше, чем остальные, удовлетворяют потребности потребителей, а небольшая часть производителей получают гораздо большую прибыль, чем остальные. Каждый рынок объективно стремится к состоянию, когда 80% поставок осуществляется 20% компаний, которые также являются и самыми прибыльными. В каждом отдельном сегменте наибольшая прибыль будет сгенерирована примерно 20% продуктов или клиентов компании. Исходя из этого, можно сделать следующие выводы: - успешная компания работает в тех сегментах, где она может получить большую прибыль с наименьшими усилиями; - все компании могут получить большую прибыль, концентрируясь на тех сегментах рынка и клиентах, способных генерировать большую прибыль, что вполне возможно при условии перераспределения ресурсов компании соответствующим образом; - все компании могут увеличить свою прибыль, проанализировав свою работу и определив те ресурсы (людей, подразделения, заводы, страны и так далее), которые вносят наибольший вклад в развитие компании. Эти ресурсы должны быть развиты и усилены. Руководство компании должно либо существенно улучшить оставшуюся часть ресурсов, приносящих наименьший результат, либо, в случае невозможности исправления, избавиться от них.

Тайм-менеджмент. Принцип Парето в управлении временем достаточно прост. Вы анализируете все дела за день, и выбираете из них те, которые привели к конечному результату. Бесполезную активность просто вычеркиваете из списка дел. Первый рабочий день, запланированный согласно этому методу, удивит вас своей легкостью и продуктивностью.

Саморазвитие. Помните, что вы будете максимально успешны в той сфере, которая вам дается лучше всего. Зачастую не стоит тратить свое время на освоение навыков, которые приобретаются «со скрипом». Акцентируйте внимание на ваших сильных сторонах. Если у вас развиты коммуникативные навыки, продолжайте их развивать, и выбирайте деятельность, связанную с общением. Если вас не привлекают контакты с людьми, удаленная работа станет отличной альтернативой для вас.

Финансы. Определитесь, из каких источников вы получаете 80% приходящих в ваш карман денег. Сконцентрируйтесь именно на них, поскольку они играют ключевую роль в формировании вашего бюджета. Остальные варианты игнорируйте, ведь они только забирают время и силы. Исключением могут быть пассивные источники заработка (вклады, пассивные инвестиции), поскольку трудозатраты для их осуществления стремятся к нулю.

Продуктивность. Учитывая то, что каждый человек настроен на свой биологический ритм, вам придется вычислить свой. Определите, в какое время вы работаете максимально эффективно. Это и будет тот промежуток, когда вам нужно уделить максимум внимания работе. В остальное время все ваши усилия будут малоэффективными.

Капитал акционерного общества - основной, базовый, первоначальный капитал акционерного общества, образуемый посредством выпуска и продажи акций. Представляет совокупность объединенных индивидуальных капиталов акционеров. Формально является собственностью акционерного общества, то есть разновидностью негосударственной, частной собственности, именуемой акционерной, корпоративной собственностью, которая может быть отнесена к коллективной.

Структура капитала определяет‚ как будут распределяться акции между различными видами собственников‚ а следовательно‚ какие интересы - краткосрочные или долговременные будут преобладающими.

Дивидендная политика

Дивидендная политика (dividendpolicy) — часть общей финансовой стратегии акционерного общества, заключающаяся в оптимизации пропорций между потребляемой и капитализируемой частями полученной им прибыли с целью обеспечения роста рыночной стоимости акций.

Дивидендная политика — политика акционерного общества в области распределения прибыли компании, то есть распределения дивидендов между держателями акций. Дивидендная политика формируется советом директоров. В зависимости от целей компании и текущей/прогнозируемой ситуации, прибыль компании может быть реинвестирована, списана на нераспределенную прибыль или выплачена в виде дивидендов.

Термин «дивидендная политика» в принципе связан с распределением прибыли в акционерных обществах. Однако рассматриваемые в данном случае принципы и методы распределения прибыли применимы не только к акционерным обществам, но и к предприятиям любой организационно-правовой формы. В связи с этим в финансовом менеджменте используется более широкая трактовка термина «дивидендная политика», под которой понимают механизм формирования доли прибыли, выплачиваемой собственнику в соответствии с долей его вклада в общую сумму собственного капитала предприятия. Также дивидендная политика является составной частью общей финансовой политики предприятия, заключающейся в оптимизации пропорции между потребляемой и капитализируемой прибылью с целью максимизации рыночной стоимости предприятия.

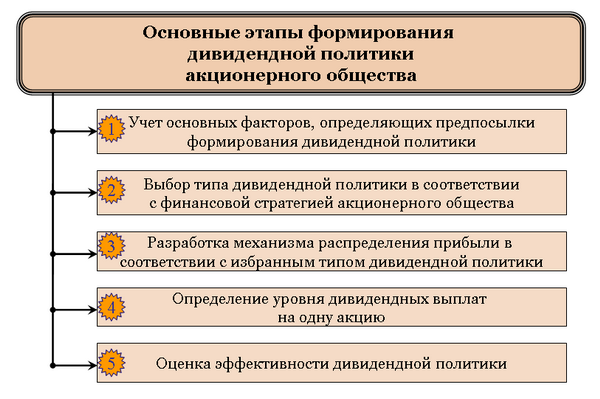

Формирование эффективной дивидендной политики акционерного общества предполагает :

Последовательность формирования дивидендной политики акционерного общества.

Первоначальным этапом формирования дивидендной политики является изучение и оценка факторов, определяющих эту политику. Состав таких факторов довольно многообразен и степень их влияния на формирование дивидендной политики различна (см. Факторы формирования дивидендной политики). Оценка этих факторов позволяет определить принципиальный подход к формированию дивидендной политики акционерного общества.

В практике финансового менеджмента рассматриваются три принципиальных подхода к формированию дивидендной политики акционерного общества — «консервативный», «умеренный» и «агрессивный». Каждому из этих подходов соответствуют определенные типы дивидендной политики.

Основные типы дивидендной политики акционерного общества

| ОПРЕДЕЛЯЮЩИЙ ПОДХОД К ФОРМИРОВАНИЮ ДИВИДЕНДНОЙ ПОЛИТИКИ | ВАРИАНТЫ ИСПОЛЬЗУЕМЫХ ТИПОВ ДИВИДЕНДНОЙ ПОЛИТИКИ |

| I. Консервативный подход | 1. Остаточная политика дивидендных выплат 2. Политика стабильного соотношения дивидендных выплат |

| II. Умеренный подход | 3. Политика стабильных размеров дивидендов 4. Политика минимального стабильного размера дивидендов с надбавкой в отдельные периоды |

| III. Агрессивный подход | 5. Политика постоянного возрастания размера дивидендов |

Избранный акционерным обществом тип дивидендной политики определяет исходные предпосылки разработки финансовых планов (в первую очередь, плана формирования и использования финансовых ресурсов) на ряд предстоящих лет.

Механизм распределения прибыли акционерного общества в соответствии с избранным типом дивидендной политики предусматривает такую последовательность действий:

На первом этапе из суммы чистой прибыли вычитаются формируемые за ее счет обязательные отчисления в резервный и другие обязательные фонды специального назначения, предусмотренные уставом общества. «Очищенная» сумма чистой прибыли представляет собой так называемый «дивидендный коридор», в рамках которого реализуется соответствующий тип дивидендной политики.

На втором этапе оставшаяся часть чистой прибыли распределяется на капитализируемую и потребляемую ее части. Если акционерное общество придерживается остаточного типа дивидендной политики, то в процессе этого этапа расчетов приоритетной задачей является формирование фонда производственного развития и наоборот.

На третьем этапе сформированный за счет прибыли фонд потребления распределяется на фонд дивидендных выплат и фонд потребления персонала акционерного общества (предусматривающий дополнительное материальное стимулирование работников и удовлетворение их социальных нужд). Основой такого распределения является избранный тип дивидендной политики и обязательства акционерного общества по коллективному договору.

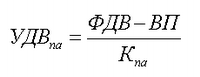

Определение уровня дивидендных выплат на одну простую акцию осуществляется по формуле:

где УДВпа — уровень дивидендных выплат на одну акцию;

ФДВ — фонд дивидендных выплат, сформированный в соответствии с избранным типом дивидендной политики;

ВП — фонд выплат дивидендов владельцам привилегированных акций (по предусматриваемому их уровню);

Кпа — количество простых акций, эмитированных акционерным обществом.

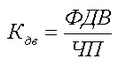

Для оценки эффективности дивидендной политики акционерного общества используют следующие показатели:

а) коэффициент дивидендных выплат. Он рассчитывается по формулам:

или

или

где Кдв — коэффициент дивидендных выплат;

ФДВ — фонд дивидендных выплат, сформированный в соответствии с избранным типом дивидендной политики;

ЧΠ — сумма чистой прибыли акционерного общества;

Да — сумма дивидендов, выплачиваемых на одну акцию;

ЧПа — сумма чистой прибыли, приходящейся на одну акцию.

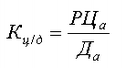

б) коэффициент соотношения цены и дохода по акции. Он определяется по формуле:

где Кц/д — коэффициент соотношения цены и дохода по акции;

РЦа — рыночная цена одной акции;

Да — сумма дивидендов, выплаченных на одну акцию.

При оценке эффективности дивидендной политики могут быть использованы также показатели динамики рыночной стоимости акций.

AIDA МАРКЕТИНГ

AIDA (АИДА) – это модель поведения потребителя при принятии положительного решения о покупке товара. В переводе с англиского: Attention, Interest, Desire, Action (внимание, интерес, желание, действие). Впервые AIDA маркетинг был предложен ещё в 1896 году ЭлиасомЛевинсом. После этого модель стала основополагающей в практике американского маркетинга. Модель AIDA очень универсальна и её можно использовать для любых типов продаж.

Наибольшее распространение на данный момент AIDA маркетинг приобрёл в рекламе, а также в последнее время в продающих страниц и текстов в интернет продажах. Для успешного применения AIDA необходимо собрать максимум информации о потенциальных покупателях, провести маркетинговое исследование. Возможно именно поэтому некоторые тренеры расшифровывают «А» как аwareness (знание, осознание).

Система продаж AIDA

A ( attention ) — привлечь внимание. Это своеобразное установление контакта с потенциальным клиентом. Важно привлечь клиента и чем больше будет привлечено потенциальных клиентов, тем лучше.

I ( interest ) — создать интерес к товару (или к компании, или к продавцу). Интерес можно создать, например: за счет нового предложения, скидок или распродаж. В целом потребности человека давно известны и описаны, например: в пирамиде потребностей Маслоу.

D ( desire ) – возбудите желание клиента владеть товаром. По сути это — этап презентации товара потребителю. Для того чтобы клиент захотел Ваш товар его нужно «вкусно» преподнести, клиент должен представить что он пользуется товаром и удовлетворяет свои потребности.

A ( action ) – действие, точнее толчок к действию. Если сравнивать с этапами продаж то это – этап завершения сделки. Этот этап очень важен, ведь клиент должен купить товар пока у него есть желание, созданное на предыдущем этапе, иначе оно исчезнет или клиент может купить данный товар не у вас.

Применение AIDA маркетинга

Исходя из AIDA маркетинга, можно сделать ворону продаж. То есть ваша задача сводиться к отслеживанию, на каком из 4х этапов вы теряете больше всего клиентов. И улучшать этот этап, не забывая работать над качеством остальных исходя их цикла Деминга. Применение AIDA маркетинга обеспечит вам высокие продажи и самое главное глубокое понимание того что нужно делать для увеличения продаж.images

Модель продаж AIDA часто используется при обучении продавцов, заменяя стандартные этапы продаж. С точки зрения усвоения эта технология достаточно простая, так как в ней не уделено внимание выявлению потребностей клиента. Можно сказать, что модель продаж AIDA хорошо применима в тех случаях, когда потребности выявлять не столь важно, а товар рассчитан на широкий круг потребителей.

ФИНАНСОВОЕ ПЛАНИРОВАНИЕ И МТОДЫ ПРОГНОЗИРОВАНИЯ НА ПРЕДПРИЯТИЯ

Финансовое планирование- это планирование всех доходов и направлений расходования денежных средств предприятия для обеспечения его развития. Финансовое планирование осуществляется посредством составления финансовых планов разного содержания и назначения в зависимости от задач и объектов планирования.Планирование финансовых показателей осуществляется посредством определенных методов. Методы планирования – это конкретные способы и прием расчетов показателей. При показателей могут применяться следующие методы: Нормативный; Расчетно-аналитический; Балансовый; Метод оптимизации плановых решений; Экономико-математическое моделирование;

Нормативный метод- сущность нормативного метода планирования финансовых показателей заключается в том, что на основе заранее установленных норм и технико-экономических нормативов рассчитываются потребность хозяйствующего субъекта в финансовых ресурсах и в их источниках. Такими нормативами являются ставки налогов, ставки тарифных взносов и сборов, нормы амортизационных отчислений, нормативы потребности в оборотных средствах и другие. В финансовом планировании применяется целая система норм и нормативов, которая включает: Федеральные нормативы; Республиканские нормативы; Местные нормативы; Отраслевые нормативы; Нормативы хозяйствующего субъекта; Расчетно-аналитический метод-Сущность расчетно-аналитического метода планирования финансовых показателей заключается в том, что на основе анализа достигнутой величины финансового показателя, применяемого на базу, и индексов его изменения в плановом периоде рассчитывается плановая величина этого показателя. Данный метод планирования широко применяется в тех случаях, когда отсутствуют технико-экономические нормативы, взаимосвязь между показателями может быть установлена косвенно, на основе анализа их динамики и связей. В основе этого метода лежит экспертная оценка. Расчетно-аналитический метод широко применяется при планировании суммы прибыли и доходов, определение величины отчислений от прибыли и фонды накопления, потребления, резервный, по отдельным видам использовании финансовых ресурсов и т.п. Балансовый метод-Сущность балансового метода планирования финансовых показателей заключается в том, что путем построения балансов достигается увязка имеющихся в наличии финансовых ресурсов и фактической потребности в них. Балансовый метод применятся прежде всего при планировании распределения прибыли и других финансовых ресурсов, планировании потребности поступлений средств в финансовые фонды-фонд накопления, фонд потребления и др. Метод оптимизации плановых решений-Сущность метода оптимизации плановых решений заключается в разработке нескольких вариантов плановых расчетов, с тем, чтобы выбрать из них наиболее оптимальный. При этом могут применяться разные критерии выбора: минимум приведенных затрат; максимум приведенной прибыли; минимум вложения капитала при наибольшей эффективности результата; минимум текущих затрат;минимум времени на оборот капитала, т.е. ускорение оборачиваемости средств; максимум сохранности финансовых ресурсов, то есть минимум финансовых потерь. Экономико-математическое моделирование-Сущность экономико-математического моделирования в планировании финансовых показателей заключается в том, что оно позволяет найти качественное выражении взаимосвязей между финансовыми показателями и факторами, их определяющими. Это связь выражается через экономико-математическую модель. Экономико-математическая модель представляет собой точное математическое описание факторов, характеризующих структуру и закономерности изменения данного экономического явления с помощью математических символов и приемов. В модель включается только основные факторы. Модель может строиться по функциональной или корреляционной связи. В экономико-математическую модель должны включаться только основные факторы. Проверка качества моделей производится практикой. Практика применения моделей показывает, что сложные модели со множеством параметров оказываются зачастую не пригодными для практического исполнения. Планирование основных финансовых показателей на основе экономико-математического моделирования является основой для функционирования автоматизированной системы управления финансами. Можно выделить 5 этапов построения экономико-математической модели: -Изучение динамики финансового показателя за определенный отрезок времени и выявление факторов, влияющих на направление этой динамики и степени зависимости. -Расчет модели функциональной зависимости финансового показателя от определяющих факторов. -Разработка различных вариантов плана финансового показателя. ---Разработка различных вариантов плана финансового показателя. -Выработка планового решения, выбор оптимального решения.

Достоинства метода экономико-математического моделирования состоит в более обоснованное предвидение эффективности намечаемых знаний; позволяет перейти от средних величин к многовариантным расчетам финансовых показателей. Недостатками считаются: достаточно трудоемки, и требуют больших профессиональных знаний.

ПРОБЛЕМЫ ПРАКТИЧЕСКОГО ПРИМЕНЕНИЯ МОДЕЛИ АРБИТРАЖНОГО ЦЕНООБРАЗОВАНИЯ

Теория арбитражного ценообразования (arbitragepricingtheory (APT)) в финансовой науке является общей теорией ценообразования активов, которая утверждает, что можно смоделировать ожидаемую доходность финансовых активов в виде линейной функции различных макроэкономических факторов и рыночных индикаторов, в которой уровень чувствительности к изменению каждого фактора выражена бета-коэффициентом, зависимым от конкретного фактора.Рассчитанный по модели APT уровень доходности затем используется для корректного определения цены актива – текущая цена актива должна быть равна будущей цене актива в конце ожидаемого периода, дисконтированной с использованием ставки доходности, определенной по модели APT. Если цена расходится, то механизмы арбитража должны отклонения цены устранить.Теория APT была предложена экономистом Стивеном Россом в 1976 году.Стоит отметить, что в данной модели присутствует ряд допущений и условий, выполнение которых необходимо, чтобы результаты модели были корректными: модель работает только на рынке совершенной конкуренции, и общее количество факторов в модели никогда не должно превышать общее количество активов (во избежание проблемы матричной сингулярности).

Проблемы, связанные с формализацией модели .

Одним из наиболее существенных недостатков теории арбитражного ценообразования является неопределенность факторов, влияющих на доходность Следовательно, основной проблемой теоретического этапа АРТ-моделирования является определение факторного подмножества. Решение данной проблемы предполагает ответы на ряд вопросов:

Сколько и какие факторы войдут в многофакторную модель АРТ?Данный вопрос актуален при построении не только модели АРТ, но и любой многофакторной модели, описывающей фондовый рынок.Совершенно ясно, что не всё многообразие доступных для анализа показателей влияют на поведение цены актива. Однако понять, какие именно это факторы и сколько их, не так просто. Строить же модель сразу по всем доступным факторам не конструктивно - незначимые факторы могут значительно искажать любые результаты, полученные с помощью модели.В исследовательских работах экономистов, посвященных анализу в области ценообразования акций на фондовом рынке, приводятся различные экономические индикаторы в качестве факторов, определяющих факторное подмножество в модели АРТ-арбитражная модель ценообразования.

КРАТКОСРОЧНОЕ ФИНАНСОВОЕ ПЛАНИРОВАНИЕ И ФИНАНСИРОВАНИЕ КОМПАНИИ

Краткосрочное финансовое планирование на предприятии заключается в составлении годового финансового плана, основой которого являются бюджеты производства, расходов ресурсов и реализации продукции, на основании которых, в свою очередь, составляются прогнозные формы отчетности, дающие представление о финансовом состоянии предприятия в конце предстоящего периода.

Годовой финансовый план включает:

1) общий бюджет, в свою очередь включающий:

- бюджет реализации;

- бюджет производства;

- бюджет прямых затрат на сырье и материалы;

- бюджет прямых затрат на труд;

- бюджет производственных накладных расходов;

- бюджет общих и административных расходов;

- бюджет коммерческих расходов;

- прогнозный отчет о прибылях и убытках;

2) финансовый бюджет, в свою очередь включающий:

- бюджет денежных средств;

- прогнозный баланс.

Общий (основной) бюджет составляется на основе маркетинговых и производственных планов и представляет собой затраты, относимые на себестоимость продукции, и (составленного на их основе) прогнозного отчета о прибылях и убытках.

Бюджет реализации (бюджет продаж) составляется на основе прогноза реализации, который, в свою очередь, составляется на основе:

1) анализа ретроспективных(обращенных к прошлому) показателей реализации и определения на этой основе тенденций на ближайшую перспективу;

2) анализа текущих экономических условий, в том числе рыночной конъюнктуры (создавшееся положение, обстановка в какой-либо области );

3) анализа текущего финансового состояния предприятия.

Бюджет реализации составляется с учетом:

1) существующего спроса на продукцию;

2) географии и методов реализации;

3) категорий покупателей;

4) сезонных Факторов.

Степень надежности прогноза зависит от применяемых методов и их комбинаций. Существуют следующие основные методы прогноза реализации: функциональный, статистический, групповое принятие решений.

· Функциональный метод предполагает, что ответственность за составление и точность прогноза реализации возлагается на руководство отдела маркетинга, что делает прогнозные оценки весьма субъективными.

· Статистический метод позволяет прогнозировать показатели на том основании, что тенденции, сложившиеся в ретроспективе, в ближайшей перспективе не переламываются. При этом прогнозные значения показателей представляют собой средние арифметические значений предыдущих анализируемых периодов со среднеквадратическими отклонениями.

· Групповое принятие решений означает, что прогноз составляется экспертным способом, т.е. на основе опыта и предложений высшего руководящего звена предприятия (директоров и начальников подразделений). К преимуществам этого метода относится его простота, к недостаткам — распыление ответственности.

Оценка потенциального объема продаж влияет на показатели всех остальных бюджетов и является основой для общего бюджета. Бюджет реализации (продаж) представляет собой расчет прогнозного объема реализации, который определяется как произведение ожидаемого количества единиц продукции на ожидаемую цену единицы продукции.

Прогнозный объем реализации позволяет оценить будущие притоки денежных средств, которые включаются в бюджет денежных средств. Прогноз денежных поступлений от реализации необходимо оценивать с учетом коэффициентов периода инкассации и скидок по сомнительным поступлениям.

Коэффициент периода инкассации = (денежные средства и их эквиваленты + чистая дебиторская задолженность) / денежные средства / 365.

Бюджет производства составляется после бюджета реализации и представляет собой план выпуска продукции в натуральных показателях. Бюджет производства составляется с учетом прогнозных объемов реализации, имеющихся производственных мощностей и изменения объемов материально-производственных запасов. Ожидаемый объем производства определяется посредством вычитания расчетных остатков материально-производственных запасов на начало периода из объема продукции, которую планируется продать, и того объема материально-производственных запасов на конец периода, которое предприятие считает для себя оптимальным.

Бюджет прямых затрат на материалы. Прямые затраты на материалы представляют собой часть затрат, относимых на себестоимость произведенной продукции. Бюджет прямых затрат на материалы составляется после бюджета реализации и бюджета производства. В бюджете прямых расходов на материалы рассчитывается потребность предприятия в сырье и материалах для производства запланированного объема продукции, на основании которой определяются объемы закупок материально-производственных запасов. Бюджет прямых затрат на материалы включает расчет ожидаемых наличных платежей за приобретаемые материалы.

Прогнозный отчет о прибылях и убытках составляется на основе бюджетов, входящих в состав общего бюджета, по той же форме, что и обычный отчет, и позволяет оценить финансовые результаты деятельности предприятия в конце предстоящего периода. Как известно, отчет о прибылях и убытках представляет собой поэтапное вычитание из доходов от реализации расходов, в том числе относимых на себестоимость, связанных и не связанных с основной деятельностью. Все эти расходы присутствуют в бюджетах реализации, производства, прямых затрат на материалы и труд, производственных накладных, общих и административных расходов.

Финансовый бюджет включает бюджет денежных средств и прогнозный баланс.

Бюджет денежных средств позволяет оценить:

1) будущие притоки и оттоки денежных средств;

2) оптимальный объем денежных средств, который необходимо поддерживать в течение всего текущего периода.

Бюджет денежных средств включает:

1) раздел поступлений денежных средств, в котором отражается остаток денежных средств на начало предстоящего периода и все поступления денежных средств за предстоящий период;

2) раздел расходов денежных средств, в котором отражаются все направления оттока денежных средств за предстоящий период;

3) раздел избытка или дефицита денежных средств, представляющий собой разницу между суммой остатка и поступлений и расходами денежных средств за период;

4) раздел финансирования, в котором представлены все обязательства предприятия, а также график погашения части этих обязательств в предстоящем периоде;

5) итоговый раздел, отражающий сумму денежных средств предприятия на конец предстоящего периода.

Финансирование компании.Стратегия финансирования проекта заключается в применении в определенной последовательности схем финансирования исходя из индивидуальных особенностей проекта и влияющих на него факторов.

Выделяют следующие основные виды стратегии финансирования в зависимости от источников финансирования:

· Финансирование из внутренних источников.

· Финансирование из привлеченных средств.

· Финансирование из заемных средств.

· Смешанное (комплексное, комбинированное) финансирование.

Внутренними источниками являются собственные средства предприятия – прибыль и амортизационные отчисления.

Реинвестирование прибыли — более приемлемая и относительно дешевая форма финансирования предприятия, расширяющего свою деятельность.

Особенности внешних источников:

1. Привлеченные инвестиции:

· инвестору интересны высокая прибыль и сама компания;

· инвестор может иметь (или не иметь) намерения когда-либо избавиться от инвестиции;

· доля собственности инвестора определяется из соотношения его инвестиций ко всему капиталу компании.

2. Заемные инвестиции:

· компания получает обязательство по контракту вернуть сумму займа;

· заем должен быть погашен в соответствии с условиями, на которых был получен;

· компания платит за полученный заем проценты;

· компания предоставляет необходимые и приемлемые для кредитора гарантии (возможно личное имущество собственников);

· если кредит не возвращается по согласованному графику, то кредитор может изъять гарантии;

· после возвращения суммы займа обязательства перед кредитором прекращаются.

При реализации стратегии финансирования могут применяться в сочетании следующие финансовые инструменты (схемы финансирования), предоставляющие средства из различных источников:

· продажа доли финансовому инвестору;

· продажа доли стратегическому инвестору;

· венчурное финансирование;

· публичное предложение ценных бумаг (IPO);

· закрытое (частное) размещение ценных бумаг;

· выход на западные финансовые рынки (депозитарные расписки);

· банковские кредиты, кредитные линии, ссуды;

· коммерческий (товарный) кредит;

· государственный кредит (инвестиционный налоговый кредит);

· облигационный заем;

· проектное финансирование;

· страхование экспортных операций;

· лизинг;

· франчайзинг;

· факторинг;

· форфейтинг;

· гранты и благотворительные взносы;

· соглашение об исследованиях и разработках;

· государственное финансирование;

· выпуск векселя;

· взаимозачет;

· бартер;

· другие.

Продажа доли финансовому или стратегическому инвестору. Выделяются два типа долевых инвесторов.

Инвестор финансового типа:

· стремится к максимизации стоимости компании, имеет только финансовый интерес – получить наибольшую прибыль в основном в момент выхода из проекта;

· не стремится к приобретению контрольного пакета;

· не стремится сменить менеджмент компании;

· предпочитает горизонт инвестирования – 4-6 лет;

· обычно закрепляет свой контроль участием в Совете директоров.

Финансовые инвесторы представлены инвестиционными компаниям и фондами, фондами венчурных инвестиций.

Инвестор стратегического типа:

· стремится получить дополнительные выгоды для своего основного вида деятельности;

· стремится к полному контролю, иногда ценой уничтожения компании;

· активно участвует в управлении компанией;

· в основном стремится инвестировать в компании из смежных отраслей;

· «участие» инвестора часто не ограничивается конкретными сроками.

ПЛАНИРОВАНИЕ В СИСТЕМЕ ФИНАНСОВОГО МЕНЕДЖМЕНТА ПРЕДПРИЯТИЙ

а уровне организации задачей планирования как метода управления является увязка в единую систему регулирования интересов организации и интересов отдельных работников и групп. При этом интересы организации и государства (общества) соотносятся через прибыль путем уплаты налогов, а интересы организации и персонала - через оплату труда.

Являясь важнейшей составной частью управления, планирование тесно связано со всеми остальными его формами и методами. В частности, планирование взаимосвязано с маркетингом, стимулированием, хозяйственным расчетом, ценообразованием, материальным стимулированием труда и в то же время является составной частью (инструментом) перечисленных методов.

В образовательных организациях планирование заключается в целевом распределении ресурсов в образовательной, методической и научной сферах деятельности, с тем чтобы определить наилучшее использование этих ресурсов. Планирование здесь используется как метод, во-первых, управления хозяйственной деятельностью образовательной организацией, во-вторых, управления производством (образовательным (учебным) процессом, научной деятельностью), в-третьих, управления персоналом.

Во временном горизонте планирование обслуживает стратегическое и текущее управление и поэтому на каждой стадии имеет соответствующее название.

Стратегия представляет собой искусство планирования деятельности по руководству, основанное на правильных и далеко идущих прогнозах. Из приведенного определения следует, что поведение организации на рынке зависит от обоснованности выбранной стратегии управления организацией. От того, настолько полно и глубоко (комплексно и системно) руководством организации учтены факторы внешней среды и внутреннего потенциала организации в соответствии с принятой миссией поведения в рыночном пространстве, зависит эффективность деятельности в сфере образовательных услуг.

Обычно под стратегией управления подразумевают долговременную политику поведения организации или политику, направленную на решение крупной, особо важной задачи ее деятельности. Процесс выработки стратегии включает следующие процедуры:

- оценку перспективных тенденций внешней среды;

- выявление и оценку позитивных и негативных для организации тенденций во внешней среде;

- определение потенциала организации и возможностей его развития по наиболее перспективным направлениям деятельности;

- выработку долгосрочных целей и задач развития организации;

- выработку сценариев и программы действий, обеспеченных необходимыми для этого ресурсами;

- анализ и контроль складывающихся ситуаций в ходе реализации программы на основе обеспечения обратной связи;

- регулирование хода выполнения программы или корректировку целей и задач в случаях невозможности реализации программы в полном объеме.

Из приведенного перечня процедур видно, что понятия "цель", "сценарий" и "программа" являются определяющими понятиями в формировании стратегии управления. Это позволяет с достаточной степенью уверенности утверждать, что в рамках системного подхода к выработке стратегии поведения организации на рынке образовательных услуг использование программно-целевого (целепрограммного) подхода может иметь успех.

По своей сути программно-целевой подход представляет методологию реализации системного подхода в экономике, которая обеспечивает формулировку цели экономического развития, разделение генеральной цели на подцели все более дробного характера и выявление ресурсов, необходимых для их согласованной реализации. Программно-целевой подход дает также возможность решать задачи синтеза механизмов достижения новых целей, которые могут возникнуть в рамках действующих экономических систем в будущем. Инструментом управления при этом являются целевые комплексные программы, позволяющие управлять экономической системой по конечным результатам, по так называемой программной продукции.

На основе целевых комплексных программ становится возможным обеспечить:

- эффективную координацию деятельности хозяйствующих субъектов как по вертикали (отраслевые), так и по горизонтали (региональные, межотраслевые и межрегиональные);

- создание при необходимости новых организационных структур, видов деятельности в существующей организации;

- максимально возможное эффективное использование ресурсов, выбирая для этого наиболее прогрессивные направления деятельности;

- интеграцию инновационных и инвестиционных процессов;

- использование свободного финансового капитала.

Итак, под целевой комплексной программой (ЦКП) понимается комплекс спроектированных во времени и пространстве мероприятий, направленных на достижение существенной для данной экономической системы и ее внешней среды цели или целей, сбалансированных по ресурсам, реализуемых с помощью исполнителей под централизованным руководством и опирающихся на определенную концептуальную идеологию поведения организации.

В приведенном определении ЦКП отмечены позитивные характеристики, которые делают использование данного метода в равной степени эффективным для разных условий. О широких возможностях ЦКП свидетельствует представленная в табл. 5.1 их систематизация по ряду признаков. Признак целевой ориентации указывает на область деятельности, к которой относится результат, задаваемый целевой установкой программы. Масштаб цели характеризует уровень, на котором должна проводиться разработка и реализация ЦКП. Границы временного горизонта определяются уровнем организации и особенностью решаемой задачи. Одноцелевые программы рассчитаны на достижение одной цели, в том числе и агрегированные многоцелевые, состоящие из нескольких взаимосвязанных целей.

ЭКОНОМИЧЕСКОЕ СОДЕРЖАНИЕ И РОЛЬ ФИНАНСОВОГО МЕНЕДЖМЕНТА В СИСТЕМЕ УПРАВЛЕНИЯ КОРПОРАЦИЕЙ

Финансовый менеджмент - представляет собой систему оптимального управления денежными потоками, возникающими в процессе финансово-хозяйственной деятельности предприятия с целью достижения поставленной цели и максимизации прибыли.

Обьектом управления в финансовом менеджменте является денежный оборот хозяйствующего субьекта. Он предполагает разработку рациональной финансовой стратегии и тактики предприятия на основе анализа финансовой отчетности, прогнозных оценок денежных потоков.

Финансовый менеджмент — вид профессиональной деятельности, направленной на управление финансово-хозяйственным функционированием фирмы на основе использования современных методов. Финансовый менеджмент является одним из ключевых элементов всей системы современного управления, имеющим особое, приоритетное значение для сегодняшних условий экономики России.

Финансовый менеджмент включает в себя:

· разработку и реализацию финансовой политики фирмы с применением различных финансовых инструментов;

· принятие решений по финансовым вопросам, их конкретизацию и разработку методов реализации;

· информационное обеспечение посредством составления и анализа финансовой отчетности фирмы;

· оценку инвестиционных проектов и формирование портфеля инвестиций; оценку затрат на капитал; финансовое планирование и контроль;

· организацию аппарата управления финансово-хозяйственной деятельностью фирмы.

В практическом использовании финансовый менеджмент связан с управлением разными финансовыми активами, каждый из которых требует использования соответствующих приемов управления и учета специфики соответствующего звена финансового рынка. Поэтому финансовый менеджмент можно рассматривать как сложный управленческий комплекс.

Финансовый менеджмент как орган управления.

Финансовый менеджмент представляет собой аппарат управления хозяйствующим субъектом. На крупных предприятиях и в акционерных обществах таким аппаратом управления может быть финансовая дирекция во главе с финансовым директором или главным финансовым менеджером. Финансовая дирекция состоит из различных подразделений, состав которых определяется высшим органом управления хозяйствующего субъекта. К этим подразделениям могут относиться финансовый отдел, планово-экономический отдел, бухгалтерия, лаборатория (бюро, сектор) экономического анализа и т. д. Дирекция и каждое ее подразделение функционируют на основе Положения о финансовой дирекции или подразделении. Положение включает в себя общие моменты организации дирекции, ее задачи, структуру, функции, взаимоотношения с другими подразделениями (дирекциями) и службами хозяйствующего субъекта, права и ответственность дирекции.

Основные функции финансовой дирекции следующие:

· определение цели финансового развития хозяйствующего субъекта;

· разработка финансовой стратегии и финансовой программы развития хозяйствующего субъекта и его подразделений;

· определение инвестиционной политики;

· разработка кредитной политики;

· установление сметы расходов финансовых ресурсов для всех подразделений хозяйствующего субъекта;

· разработка плана денежных потоков, финансовых планов хозяйствующего субъекта и его подразделений;

· участие в разработке бизнес-плана хозяйствующего субъекта;

· обеспечение финансовой деятельности (использование денежных средств, получение прибыли и т.д.)

Предмет ФМ – управление денежным потоком на микроэкономическом уровне, т.е. управление движением фин. ресурсов хоз. субъекта.

Функции ФМ:

1.Планирование – составление задания программы действий, для чего разрабатываются планы финансовых мероприятий, получения доходов, эффективного использования финансовых ресурсов, а так же разработка процесса обычного вида деятельности пр-ва.

2.Прогнозирование – разработка на длительную перспективу изменений фин-го состояния объекта в целом и его различных частей.

3. Организация – это объединение людей, совместно реализующих фин-ю программу на базе каких-то правил и процедур.

4.Регулирование – это воздействие на объект упр-я, посредством кот-го достигается состояние устойчивости фин-й сис-ы в случае возникновения отклонения от заданных параметров.

5.Координация – согласованность работ всех звеньев сис-ы упр-я, аппарата упр-я и специалистов, т.е. обеспеч-ся единство отн-й.

6.Стимулир-е – побуждение раб-в фин-й службы в заинтересов-ти в рез-х своего труда.

7.Контролирующая – проверка организации фин-ой работы выполнения фин-го плана. Для контроля собирается инф-я об использовании фин-х средств и о фин-м состоянии объекта, вскрываются доп-е резервы и возможности, вносятся изм-я фин-й программы в организ-ю ФМ.

АНАЛИЗ И ПЛАНИРОВАНИЕ В СИСТЕМЕ УПРАВЛЕНИЯ ФИНАНСАМИ ПРЕДПРИЯТИЯ

Анализ – одна из общих функций управления экономическими системами.Роль анализа коренным образом меняется с переходом от централизованно планируемой экономики к рыночной экономике. Дело в том, что в первой доминируют так называемые вертикальные связи, а во второй – горизонтальные связи. Смысловое различие между ними заключаются в следующем.

В директивной экономике жестко структурируется вся экономическая система (по отраслевому признаку), при этом главенствующую роль играют министерства и ведомства. Любую отрасль схематично можно представить в виде перевернутого дерева: корень, т. е. основа «дерева» – это министерство, крона – подведомственные управления, объединения, организации, предприятия, «ветвящиеся», т. е. упорядоченные в виде некой иерархической структуры. Министерство определяет плановые задания по наиболее важным показателям, которые в дальнейшем «спускаются» по подведомственным элементам данной структуры, В свою очередь, сведения о выполнении установленных плановых заданий проходят в точности обратный путь и, постепенно агрегируясь, попадают на высший уровень –в министерство.

Подобная схема управления имеет свои достоинства, недостатки и особенности. В частности, здесь осуществлялось централизованное прикрепление поставщиков, подрядчиков, покупателей (имеется в виду, что любой хозяйствующий субъект по крайней мере согласовывал эти вопросы с вышестоящим органом управления), жестко контролировалось выполнение плана по фондообразующим показателям, устанавливались нормативы по множеству показателей, например, нормировались оборотные средства предприятий, прибыль практически в полном объеме изымалась вышестоящим органом управления и в дальнейшем подвергалась перераспределению и т. п. Очевидно, что в этом случае особую роль играли плановые задания н контроль за их исполнением. Роль аналитической функции также была специфической. Анализ в основном сосредоточивался на оценке отклонений от плановых заданий и «объяснении» причин имевших место отклонений. Естественно, много говорилось не только о текущем контроле, ко и о перспективных анализе и планировании, однако эта сторона деятельности аппарата управления хозяйствующего субъекта в значительной степени была формальной и, по сути, полностью выхолащивалась, поскольку вышестоящая организация «спускала сверху» плановые задания и речь, таким образом, шла лишь об их детализации и планировании мер по их обеспечению. Функция стратегического планирования, в особенности в области финансов, была исключительной прерогативой центральных органов управления.

В рыночной экономике ситуация существенным образом меняется. Появляются предприятия, которые вынуждены самостоятельно планировать свои действия в условиях конкуренткой среды. Роль планово-аналитической функции в системе управления предприятием коренным образом преобразуется – контрольно-аналитический и объясняющий аспекты теряют свою исключительную значимость, более важными становятся коммуникативный и прогнозно-ориентирующий аспекты. Логика перемен достаточно очевидна.

Предприятие в условиях рынка может выжить лишь при условии стабильного генерирования прибыли. Для этого ему нужно таким образом построить свою деятельность, чтобы получаемые доходы превышали его расходы. Извлечение доходов – это риск по своей природе; имеется в виду, что если некая сфера бизнеса является привлекательной, то в нее обязательно попытаются войти конкуренты. Поэтому плановые ориентиры должны подтверждать возможность получения прибыли и в дальнейшем. В этих условиях гораздо важнее перспективный анализ, в результате которого могут быть получены более или менее обоснованные прогнозы изменения в будущем ситуации на рынках и разработаны превентивные меры по нивелированию действия возможных негативных факторов. Значимость ретроспективного анализа, в результате которого выясняются причины имевших место отклонений от плановых заданий, менее существенна, хотя, безусловно, не отвергается.

Кроме того, устанавливая деловые связи с контрагентами, предприятие уже не может полагаться на вышестоящий орган управления – вся ответственность за выбор партнера (поставщик, покупатель) лежит на самом предприятии. В этой ситуации резко возрастает значимость умения оценить финансовую состоятельность действующего или потенциального контрагента, поскольку ошибка может дорого сказаться как на ритмичности производства, так и на финансовых результатах. Вот почему роль методик оценки финансового состояния предприятия резко усиливается.

Успешно работающее предприятие сталкивается и еще с одной проблемой – проблемой инвестирования. Речь идет как о развитии собственной базы, т. е. о реинвестировании прибыли с целью наращивания производственных мощностей, так и об инвестировании в другие сферы бизнеса и в финансовые активы. Инвестирование в новые сферы бизнеса представляет собой реализацию идеи разумной диверсификации бизнеса, позволяющей сравнительно безболезненно переносить временные спады, обусловленные снижением спроса на основную продукцию фирмы. Что касается финансовых инвестиций, то имеется в виду формирование инвестиционного портфеля, позволяющего получать дивидендный и процентный доходы. Формирование и поддержание такого портфеля предполагает оценку инвестиционной привлекательности эмитентов.

Таким образом, в условиях рынка планово-аналитическая функция системы управления:

• приобретает большую финансовую ориентированность (поскольку на уровне предприятия финансовые показатели имеют известный приоритет перед производственно-техническими; финансовый план, а также финансовые разделы во всех других видах планов начинают играть решающую роль в общем процессе планирования – любая деятельность оправданна в долгосрочном плане лишь в том случае, если она не является убыточной);

• отдает приоритет прогнозному перспективному анализу перед ретроспективным (последний не отвергается – он нужен, во-первых, для улучшения системы планирования н, во-вторых, для выяснения причин, имевших в отчетном периоде благоприятных или неблагоприятных событий; вместе с тем такой анализ носит подчиненный характер, поскольку гораздо важнее научиться прогнозировать и объяснять будущее финансовое положение самой компании и ее контрагентов и благодаря этому избегать нежелательных вариантов действий или по возможности минимизировать их негативное влияние);

• уходит от «точных» оценок в сторону задания коридоров варьирования основных показателей («точные» оценки с известной долей условности достижимы лишь в ретроспективном анализе, в перспективном анализе они невозможны в принципе; кроме того, при разработке перспективных финансовых планов активно используется метол имитационного моделирования, когда, варьируя значениями ключевых параметров, т. е. задавая коридоры их изменения, пытаются определить наилучшую из возможных их комбинацию; при этом нужно иметь в виду, что абсолютно наилучшей комбинации, т. е. лучшей по всем параметрам, как правило, достичь невозможно);

• совместно с системой учета направлена на более полную реализацию коммуникативной функции (доступность годового отчета компании становится одним из ключевых аргументов при установлении бизнес-контактов).

ДЕНЕЖНЫЙ КАПИТАЛ ПРЕДПРИЯТИЯ: АНАЛИЗ, ПЛАНИРОВАНИЕ, ОПТИМИЗАЦИЯ

Денежный поток – это движение финансов в реальном времени, а по сути – разность между суммами поступлений и выплат денежных средств компании за определенный период времени.

В денежном потоке фиксируются финансовые операции, которые не принимаются в расчет при исчислении прибыли: инвестиционные расходы, налоговые выплаты, пени и штрафы, начисленная амортизация, авансы, кредиты и т. д.

Приток денежных средств происходит в результате:

– увеличения объема уставного капитала по факту выпуска акций;

– выручки от продажи товаров, работ или услуг;

– получения средств в качестве займов и кредитов, эмиссии облигаций

и т. п.

Отток денежных средств происходит в результате затрат на

текущие хозяйственные и иные нужды, налоговых и других обязательных платежей, инвестиций, выплат дивидендов.

Таким образом, резерв денежных средств, или так называемый

«чистый приток», – это разность между их приходом и расходом.

Цель анализа денежных потоков - это, прежде всего, анализ финансовой устойчивости и доходности предприятия. Его исходным моментом является расчет денежных потоков, прежде всего, от операционной (текущей) деятельности.

Денежный поток характеризует степень самофинансирования предприятия, его финансовую силу, финансовый потенциал, доходность.

Финансовое благополучие предприятия во многом зависит от притока денежных средств, обеспечивающих покрытие его обязательств. Именно анализ денежных потоков позволит установить реальное финансовое состояние на предприятии.

Анализ денежных потоков является одним из ключевых моментов в анализе финансового состояния предприятия, поскольку при этом удается выяснить, смогло ли предприятие организовать управление денежными потоками так, чтобы в любой момент в распоряжении фирмы было достаточное количество наличных денежных средств.

Анализ денежных потоков удобно проводить при помощи отчета о движении денежных средств. Согласно международному стандарту IAS7 этот отчет формируется не по источникам и направлениям использования средств, а по сферам деятельности предприятия - операционной (текущей), инвестиционной и финансовой. Он является основным источником информации для анализа денежных потоков.

Отчет о движении денежных средств составляется для того, чтобы наглядно увидеть воздействие текущей, инвестиционной и финансовой деятельности организации на состояние ее денежных средств за определенный период и позволяет объяснить изменения денежных средств за этот период.

Главная задача плана денежных поступлений и выплат — спланировать синхронность поступления и расходования денежных средств и таким образом поддержать текущую платежеспособность предприятия.

Назначение и роль оперативных финансовых планов состоит в определении конкретной текущей финансово-экономической ситуации, а именно: последовательности и сроков совершения финансовых операций при наиболее рациональном маневрировании собственными, привлеченными и заемными денежными ресурсами в целях получения наибольшего экономического эффекта.

Разработка плана денежных поступлений и выплат:

· оказывает влияние на прогнозируемые потоки платежей по отношению к кредитным институтам, инвесторам;

· позволяет контролировать ликвидность — избежать неликвидности или чрезмерной ликвидности;

· инициирует разработку и реализацию соответствующих организационных и финансово-экономических мероприятий по балансированию платежных средств.

Оперативное финансовое планирование включает следующие элементы:

· расчет денежных потоков на основе запаса платежных средств на начало периода;

· поддержание текущего баланса денежных поступлений и выплат путем планирования выплат по месяцам;

· расчет объемов внешнего финансирования и рефинансирования;

· расчет резервов ликвидности для определения желаемого запаса платежных средств на конец периода.

Планирование поступлений и расходов поможет наиболее оптимально привлекать кредиты или, наоборот, выгодно вкладывать временно свободные денежные средства.

В такой план необходимо включать только реальные поступления и расходы, планируемые на каждый конкретный период. Это должны быть фактически выплачиваемые деньги, а не обязательства, которые приняты на себя предприятиями сейчас, для того чтобы заплатить по ним в будущем.

основные направлениями оптимизации денежных

потоков предприятия.

Сбалансирование объемов денежных потоков. Сбалансирование является главной целью управления денежными потоками и представляет собой обеспечение необходимой пропорциональности объемов положительного и отрицательного денежных потоков в целом по

организации и по отдельным направлениям деятельности, то есть текущей, инвестиционной и финансовой деятельности компании.

Приток денежных средств осуществляется за счет выручки,

увеличения уставного капитала в процессе эмиссии, полученных кредитов и займов целевого финансирования и т. д. Отток денежных

средств возникает при покрытии текущих затрат, инвестиционных

расходов, платежей в бюджет, выплате дивидендов, процентов, комиссионного вознаграждения и т. д.

Для поддержания сбалансированности необходимо выполнение следующих задач:

‒ формирование достаточного объема денежных ресурсов в соответствии с потребностями хозяйственной деятельности;

‒ оптимизация распределения сформированного объема денежных

ресурсов по видам деятельности и направлениям использования;

‒ обеспечение высокого уровня финансовой устойчивости организации

в процессе ее развития;

‒ поддержание постоянной платежеспособности;

‒ максимизация чистого денежного потока, обеспечивающая заданные

темпы экономического развития на условиях самофинансирования;

‒ обеспечение минимизации потерь стоимости денежных средств в

процессе их использования

Последствиями дефицитного денежного потока являются:

снижение ликвидности и платежеспособности предприятия, задержки

выплаты заработной платы, рост просроченной кредиторской задолженности, увеличение продолжительности финансового цикла и т.д.

Вследствие чего, снижается рентабельность использования собственного капитала и активов предприятия.

Последствия избыточного денежного потока проявляются в

потере реальной стоимости временно неиспользуемых денежных

средств от инфляции, потере потенциального дохода от неиспользуемой части денежных активов в сфере краткосрочного их инвестирования, что в конечном итоге также отрицательно сказывается на уровне

рентабельности активов и собственного капитала предприятия

ПЛАНИРОВАНИЕ И УПРАВЛЕНИЕ ДЕНЕЖНЫМИ ПОТОКАМИ КОРПОРАЦИЙ

Одна из главных проблем, стоящих перед любым новым предприятием — правильное планирование денежных потоков. Рентабельные предприятия терпят банкротство из-за того, что в определенный момент у них не хватило денежной наличности. Денежная наличность — это разность между реальными денежными поступлениями и выплатами.

Изменяется объем денежной наличности только тогда, когда предприятие фактически получает платеж или само производит выплату финансовых средств. Таким образом, нельзя только по уровню прибыли судить о мере финансовой устойчивости предприятия.

Главная задача плана денежных поступлений и выплат — спланировать синхронность поступления и расходования денежных средств и таким образом поддержать текущую платежеспособность предприятия.

Назначение и роль оперативных финансовых планов состоит в определении конкретной текущей финансово-экономической ситуации, а именно: последовательности и сроков совершения финансовых операций при наиболее рациональном маневрировании собственными, привлеченными и заемными денежными ресурсами в целях получения наибольшего экономического эффекта.

Разработка плана денежных поступлений и выплат:

- оказывает влияние на прогнозируемые потоки платежей по отношению к кредитным институтам, инвесторам;

- позволяет контролировать ликвидность — избежать неликвидности или чрезмерной ликвидности;

- инициирует разработку и реализацию соответствующих организационных и финансово-экономических мероприятий по балансированию платежных средств.

Оперативное финансовое планирование включает следующие элементы:

- расчет денежных потоков на основе запаса платежных средств на начало периода;

- поддержание текущего баланса денежных поступлений и выплат путем планирования выплат по месяцам;

- расчет объемов внешнего финансирования и дефинансирования;

- расчет резервов ликвидности для определения желаемого запаса платежных средств на конец периода.

Если в плане доходов и расходов были намечены конкретные финансовые цели, то, планируя движение денежных средств, определяется, когда конкретно и сколько денег поступит или будет уплачено по счетам, чтобы обеспечить нормальную деятельность предприятия.

Планирование поступлений и расходов поможет наиболее оптимально привлекать кредиты или, наоборот, выгодно вкладывать временно свободные денежные средства.

В такой план необходимо включать только реальные поступления и расходы, планируемые на каждый конкретный период. Это должны быть фактически выплачиваемые деньги, а не обязательства, которые приняты на себя предприятиями сейчас, для того чтобы заплатить по ним в будущем.

Формирование реального рыночного механизма заставит предпринимателей относиться к планированию денежных потоков серьезнее, для того чтобы не попасть под процедуру банкротства.

Прежде всего, необходимо установить конкретные источники и время поступления денег на расчетные счета и в кассу предприятия. При этом необходимо учесть возможный временной сдвиг между реальной продажей продукции или услуг и фактическим поступлением денег.

Одним из важнейших признаков финансовой устойчивости является способность предприятия генерировать денежные потоки.

Система управления денежными потоками.

Задача управления состоит в синхронизации денежных потоков. Планирование денежных потоков осуществляется на основе бюджета движения денежных средств (БДДС).

БДДС представляет собой план всех поступлений денежных средств за предстоящий период, а также план платежей и выплат. Для получения о планируемых поступлениях денежных средств требуется собрать следующею информацию.

Получить от отдела продаж план продаж, подготовить отчет по кредитам и займам которые компания планирует привлечь в рассматриваемом периоде, получить информацию о дебиторской задолженности к получению в планируемом периоде, собрать информацию о прочих поступлениях денежных средств.

Также требуется запланировать предстоящие расходы, для этого собираем следующею информацию : бюджет заработной платы, бюджет закупок сырья и материалов, бюджет коммерческих, управленческих, общепроизводственных расходов , бюджет капитальных затрат, выплаты по кредитам и займам.

Составленный БДДС требуется проанализировать на разрывы ликвидности -отсутствия достаточных средств для покрытия своих обязательств.

Целью стратегического управления денежными потоками является постоянное увеличение рыночной стоимости компании, посредством направления всех управленческих решений на улучшение всех ключевых показателей, влияющих на стоимость. С этой точки зрения денежный поток представляет собой фактическую оценку в денежном выражении результатов хозяйственной деятельности предприятия. он является прежде всего показателем фактического аккумулирования стоимости, создаваемой в производственной деятельности предприятия.

К основным исходным предпосылкам стратегического управления денежными потоками относятся:

Предприятие представляется в виде системы входящих и исходящих товарно денежных потоков, управление которыми осуществляется путем адаптации и изучения рыночного механизма.

Использование доходного подхода, основанного на определении прогнозных денежных потоках позволяет адекватно оценить факторы успешности деятельности фирмы. Показатель NPV является в данной модели своеобразным индикатором эффективности функционирования фирмы. При этом значение разницы между притоками и оттоками денежных средств, приведенное к текущему моменту времени, формируется также под влиянием факторов риска и доходности деятельности компании. При низком уровне NPV производственная деятельность не поддерживается должным образом, отсюда возможная потеря ликвидности, периодические сбои в работе и низкая прибыль. При некотором оптимальном уровне денежного потока прибыль становится максимальной.

Таким образом процветание и упадок фирмы являются закономерными этапами ее развития, вызванными рядом факторов как макроэкономического, так и микроэкономического содержания. Среди данных факторов ведущее место занимает размер реальных денежных остатков приведенный к текущему моменту времени. Колебание чистого потока фирмы увеличивается по мере роста не устойчивости бизнеса.

ВА — внеоборотные активы.

Для оценки структуры и рациональности использования источников финансирования оборотного капитала руководитель финансовой службы компании может использовать следующие финансовые коэффициенты:

Коэффициент маневренности собственного капитала = Собственные оборотные средства / Собственный капитал.

Коэффициент концентрации заемного капитала = Заемный капитал / Пассивы баланса.

Финансовый рычаг = Заемный капитал / Собственный капитал.

Коэффициент устойчивого финансирования = (Собственный капитал + Долгосрочные кредиты и займы) / Активы баланса.

Коэффициент промежуточного покрытия = (Денежные средства + Краткосрочные финансовые вложения + Краткосрочная дебиторская задолженность) / Краткосрочная кредиторская задолженность.

Коэффициент чистого оборотного капитала = Чистый оборотный капитал / Оборотные активы.

Коэффициент платежеспособности по текущим обязательствам = Оборотные активы / Текущие обязательства.

РОЛЬ ФИНАНСОВОГО МЕНЕДЖМЕНТА В ПОВЫШЕНИИ КОНКУРЕНТОСПОСОБНОСТИ ПРЕДПРИЯТИЯ

В условиях рыночной экономики финансовые потоки являются основным объектом управления на любом предприятии, поскольку каждое хозяйственное решение прямо или косвенно связано с движением денежных средств. Поэтому большинству управленцев так или иначе приходиться взаимодействовать с финансовыми службами в процессе реализации своих функциональных задач. В этой связи знание основ финансового менеджмента сегодня необходимо каждому руководителю среднего и высшего звена управления для более глубокого и комплексного понимания проблем, стоящих перед предприятием, и эффективно выполнение своих функции. В настоящее время финансовый менеджмент представляет собой один из наиболее динамично развивающихся процессов, который направлен на решение широкого круга прикладных задач, возникающих в процессе управления бизнесом. Финансовый менеджмент в процессе управления финансовыми потоками включает разработку и выбор критериев для принятия правильных управленческих решении, а также практического использования этих критериев с учетом конкретных условий деятельности предприятия, поэтому в последнее время стала возрастать роль финансового менеджмента в повышении конкурентоспособности предприятия [1, с.76]. В существующих условиях нестабильности казахстанской экономики крайне важно найти подходы и приоритеты в управлении финансами организации и предприятии, адекватные условиям внешней среды и связанные с ними возможностями и задачами. Такие возможности предприятию дает овладение ее финансовыми менеджерами навыками управления финансами. Актуальность изложенной в исследовании темы, заключается в том, что посредством теоретических и практических навыков финансового менеджмента в управлении конкурентоспособности предприятия определяется необходимостью создания единой системы финансового воздействия на сбалансированное движение ресурсов капитала в рамках предпринимательских структур, применению рыночного законодательства к управлению денежным оборотом и формированием целевых источников финансирования, стимулирование деловой активности, политического роста, накопления капитала и эффективных воспроизводственных процессов, т.е финансовый менеджмент позволит не только нормализовать и восстановить оборот денежных средств, но и реализовать принципы самоокупаемости и самофинансирования в рыночных условиях хозяйствования, что является следствием повышения конкурентоспособности предприятия. В рыночных условиях хозяйствования конкурентоспособность выступает важнейшим фактором обеспечения экономической стабильности и, в ряде случаев, выживания, что актуально как при воздействии негативных внешних факторов, (мирового кризиса), так и в благоприятных условиях для обеспечения ее устойчивого развития. Трудности, возникающие перед предприятиями в связи с рыночными преобразованиями, во многом связаны с тем, что перед менеджментом ставятся новые задачи: рационально планировать свою деятельность, поднять качество и конкурентоспособность товаров и фирмы, в то же время обеспечить эффективный сбыт продукции. Опыт последних лет подсказывает, что далеко не все отечественные предприятия готовы к ведению конкурентной борьбы. Многие, даже обладая конкурентоспособной продукцией, из-за отсутствия практики использования всего комплекса работ, не могут реализовать это преимущество. Вместе с тем конкурентная ситуация с каждым годом все более осложняется постепенным расширением границы рынка и вовлечением в него западных фирм, имеющих значительный опыт работы в условиях жесткой конкуренции. Прямое использование этого опыта на казахстанских предприятиях часто затруднено из-за отсутствия универсальных схем конкурентного поведения на рынке. Обеспечение конкурентоспособности любому хозяйствующему субъекту может обеспечить только эффективное управление движением его финансовых ресурсов (капитала), используя методологию, методы, приемы финансового управления, которое достигается посредством системы финансового менеджмента предприятия. Роль финансового менеджмента заключается в повышении эффективности использования финансовых ресурсов предприятия, что приводит к повышению его конкурентоспособности и реализуется через функции, которые представлены ниже на рисунке

Финансовый менеджмент позволяет управлять денежными потоками предприятия, привлекая наиболее рациональные источники финансовых ресурсов и используя их с наибольшей эффективностью для достижения стратегических и тактических целей предприятия [2, с.98]. Эффективный финансовый менеджмент позволяет обеспечивать постоянный рост собственного капитала, существенно повысить его конкурентную позицию на товарном и финансовом рынках, обеспечивать стабильное экономическое развитие в стратегической перспективе [3, с.22]. В современных условиях финансовый менеджмент приобретает первостепенное значение, так как именно предприятия, с эффективной системой финансового менеджмента, смогут максимизировать свои рыночные усилия и предложить рынку свои услуги и получить за их осуществление максимально возможную цену, позволяющую сполна окупить все затраты, а также существенно повысят эффективность внутренних и внешних позиции его конкурентоспособности [4, с.51]. Создание эффективного финансового менеджмента - это первостепенная задача руководства предприятия, так как именно от ее успешного решения во многом зависит прибыльность и конкурентоспособность деятельности. К разновидностям финансового менеджмента относятся: 1) Агрессивный финансовый менеджмент сопряжен с высокими рисками, ставящие задачу достижения цели предприятия в кратчайшие сроки с максимальным использованием внешних источников финансирования и в первую очередь заемных. На основе агрессивного финансового менеджмента осуществляются «прорывы» в необходимых видах деятельности. В этом случае финансовая тактика сливается с финансовой стратегией. Спекулятивные операции и тенденции могут преобладать над инвестиционными. 2) Консервативный финансовый менеджмент является антиподом агрессивного. Он основан на минимизации рисков. Он исходит из главенства собственных ресурсов как основного источника финансирования. Одной из главных целей выступает обеспечение максимальной финансовой устойчивости и стабильности развития производства. Спекулятивные тенденции, либо сильно уступают инвестиционным, либо вообще отсутствуют. 3) Умеренный финансовый менеджмент является разумным компромиссом между агрессивным и консервативным финансовым менеджментом. Многие финансово-экономические показатели приближаются к нормативным, планируемым, среднерыночным или отраслевым. 4) Идеальный финансовый менеджмент представляет собой ситуацию, когда с одной стороны оптимально выверены и сбалансированы долгосрочные и краткосрочные цели и задачи менеджмента, а с другой стороны определены средства их реализации. Такой финансовый менеджмент идеально подходит к этапу развития предприятия. 5) Текущий финансовый менеджмент обслуживает текущие тактические цели и задачи предприятия. В его основе вопросы оптимального управления финансовыми ресурсами, оборотными средствами, соотношение доходов и расходов, обеспечение самофинансирования, финансовой устойчивости, платежеспособности и стимулирование работы персонала. Он в первую очередь опирается на внутренние источники развития финансирования максимально используя имеющийся капитал, ставит своей задачей получение текущей прибыли, реализует оперативные и текущие планы и программы, обеспечивает функционирование предприятия. 6) Стратегический финансовый менеджмент обслуживает долгосрочные стратегические цели. Его основой является реализация целевой функции предприятия, его стратегии, а также обеспечение экономического развития предприятия, экономического роста, максимизации рыночной стоимости, финансовое обеспечение «прорывов» в различных сферах деятельности и в первую очередь в технологической базе производства, а также обеспечение конкурентного преимущества на рынках и увеличение темпов роста собственного капитала [5, с.11]. Развитие рыночных отношений обусловило повышение роли финансов предприятия. Состояние финансовых ресурсов предприятия становится фактором, определяющим финансовые результаты его деятельности и как следствие поддержание его конкурентоспособности. Основным неоспоримым конкурентным преимуществом в финансовой сфере следует признать широкие возможности в оперативном привлечении финансовых ресурсов и привлекательность предприятия для внешних инвесторов. Большое значение имеет понятие «качество финансового менеджмента». Это прежде всего стратегические конкурентные преимущества на рынке капиталов. Они могут оцениваться доступностью капитала, взаимной привлекательностью ценных бумаг, стремлением к финансовому сотрудничеству. Финансовый менеджмент опирается на концепцию обеспечения прибыльности. Поэтому в современных условиях финансовый менеджмент предприятия приобретает первостепенное значение, так как именно предприятия с эффективной системой финансового менеджмента смогут максимизировать свои рыночные усилия и предложить рынку свои услуги и получить за их осуществление максимально возможную цену, позволяющую сполна окупить все затраты, а также существенно повысят эффективность внутренних и внешних позиции его конкурентоспособности [4, с.52]. Создание эффективного финансового менеджмента - это первостепенная задача руководства предприятия, так как именно от ее успешного решения во многом зависит прибыльность и конкурентоспособность деятельности. Требования современных рыночных отношении активизируют деятельность предприятии, направленную на сохранение финансовой устойчивости, повышения рыночной стоимости, на создание условии конкурентоспособности, побуждающих их функционировать с перспективой на мировой рынок, благодаря комплексному подходу к изучению теоретических и методологических аспектов финансового менеджмента, а также необходимости и целесообразности его использования как комплексной, результативной системы управления финансовой деятельностью самостоятельных хозяйствующих единиц подтвержденных многолетним опытом работы предприятий разных стран. Стратегической целью финансового менеджмента является максимальное увеличение благосостояния владельцев предприятия, которое выражается в максимизации рыночной стоимости предприятия (для акционеров - максимизация рыночного курса акций), максимизация прибыли. Этот подход базируется на следующей основополагающей идее развития общества - достижение социального и экономического процветания общества через частную собственность. Детальное рассмотрение данных вопросов, позволяет сделать вывод, что финансовые инструменты играют одну из главных ролей в области конкурентоспособности. Без четко сформулированной стратегии финансового менеджмента, разработанной финансовой политики, использовании эффективного финансового планирования, эффективного управления финансовыми ресурсами, с учетом риска, детального анализа и контроля за финансовыми показателями компании не могут быть достигнуты положительные результаты в области повышения конкурентоспособности предприятий. Таким образом, эффективно построенная система финансового менеджмента на предприятии будет способствовать решению комплексу задач, основными из которых являются: - планирование и принятие управленческих решений на основе оценки и сопоставления конечных финансовых результатов по видам бизнеса и в целом по предприятию; - оценка финансовой состоятельности предприятия и его структурных единиц как в настоящем, так и в будущем; - укрепление финансовой дисциплины и подчинение интересов отдельных структурных подразделений интересам предприятия; - обеспечение роста эффективности использования ресурсного потенциала, находящегося в распоряжении предприятия или его отдельных структурных единиц, повышение ответственности руководителей различного уровня за рациональное использование ресурсов; - оптимизация структуры вложения капитала (инвестиционных ресурсов); - оценка финансовой целесообразности осуществления того или иного вида бизнеса не только в настоящем, но и в будущем, что позволяет повысить конкурентоспособность существующего бизнеса.

Дата: 2019-12-22, просмотров: 500.