Вопрос определения финансового результата организации – один из фундаментальных и сложных вопросов, стоящих перед бухгалтерским учетом. Многочисленные исследования на предмет изучения соответствия прибыли, исчисленной в бухгалтерском учете, её экономическому содержанию, привели к разграничению таких понятий как «бухгалтерская» и «экономическая» прибыль.

Под бухгалтерской прибылью обычно понимается прибыль, исчисленная в соответствии с действующими правилами в бухгалтерском учете и указываемая в отчете о прибылях и убытках как разница между доходами и расходами, признаваемыми в отчетном периоде. Понятие «бухгалтерской прибыли» в России введено с 01.01.1999 Положением по ведению бухгалтерского учета и бухгалтерской отчетности в РФ. Согласно этому Положению бухгалтерская прибыль – конечный финансовый результат, выявленный на основании бухгалтерского учета всех хозяйственных операций и оценки статей бухгалтерского баланса.

Под экономической прибылью обычно понимается прирост экономической стоимости организации. Существует немало разночтений в определении того, как же рассчитать такую экономическую стоимость.

Экономическая прибыль обычно определяется как разность между рентабельностью вложенного капитала (материальным выражением которой являются чистые операционные активы) и средневзвешенной стоимостью капитала, помноженной на величину вложенного капитала. [25]

Экономический подход полезен для понимания сущности прибыли, бухгалтерский – для понимания логики и порядка её практического исчисления.

Итак, в дальнейшем мы будем пользоваться понятием бухгалтерской прибыли как достоверным (в границах действующего законодательства и подтверждения оправдательными документами) индикатором эффективности деятельности организации, имеющим достаточно понятный и практически реализуемый алгоритм расчета, заданный (по основным параметрам) действующим законодательством. [15, с. 361]

Прибыль – это превышение доходов над расходами. Обратное положение называется убытком.

В соответствии с нормативными актами, действующими в России, под доходами понимается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества). [4]

Расходами организации признается уменьшение экономических выгод в результате выбытия активов (денежных средств, иного имущества) и (или) возникновения обязательств, приводящее к уменьшению капитала этой организации, за исключением уменьшения вкладов по решению участников (собственников имущества). [5]

В зависимости от характера, условий возникновения и направлений деятельности организации доходы и расходы подразделяются на:

- доходы и расходы по обычным видам деятельности;

- прочие доходы и расходы. [3]

Расходами и доходами по обычным видам деятельности являются поступления и затраты, связанные с изготовлением продукции и продажей продукции, приобретением и продажей товаров, а также связанные с выполнение работ, оказанием услуг.

Прочие доходы и расходы: доходы и расходы, связанные с предоставлением за плату во временное пользование активов организации; с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности; с участием в уставных капиталах других организаций (включая проценты и иные доходы по ценным бумагам); с продажей, выбытием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров; проценты, полученные или уплачиваемые за предоставление в пользование денежных средств организации, а также проценты за использование банком денежных средств, находящихся на счете организации в этом банке; штрафы, пени, неустойки за нарушение условий договоров; активы, полученные безвозмездно, в том числе по договору дарения; возмещение причиненных организации или организацией убытков; прибыль и убытки прошлых лет, выявленные в отчетном году; суммы кредиторской и дебиторской задолженности, по которым истек срок исковой давности; курсовые разницы; сумма дооценки и уценки активов; а также поступления и расходы, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации и т.п.). [35, с. 297]

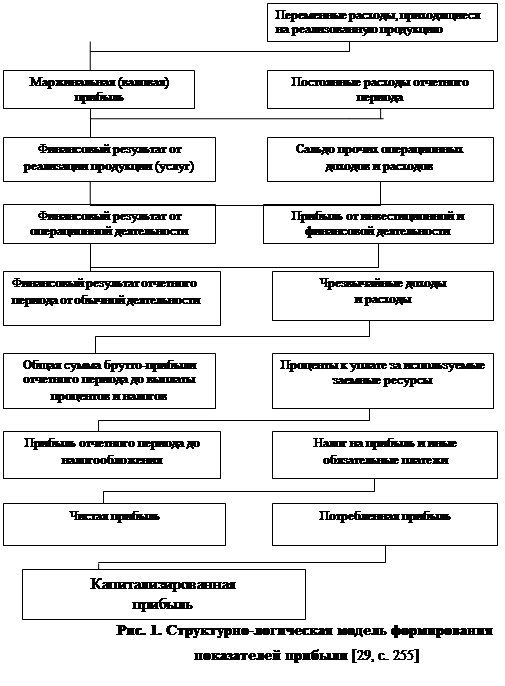

В процессе анализа используются следующие показатели прибыли:

1) маржинальная прибыль (разность между выручкой (нетто) и прямыми производственными затратами по реализованной продукции);.

2) прибыль от реализации продукции, товаров, услуг (разность между суммой маржинальной прибыли и постоянными расходами отчетного периода);

3) общий финансовый результат до выплаты процентов и налогов (брутто-прибыль) включает финансовый результат от реализации продукции, работ и услуг, доходы и расходы от финансовой и инвестиционной деятельности, внереализационные и чрезвычайные доходы и расходы;

4) чистая прибыль – это та ее часть, которая остается в распоряжении предприятия после уплаты процентов, налогов, экономических санкций и прочих обязательных отчислений;

5) капитализированная прибыль – это часть чистой прибыли, которая направляется на финансирование прироста активов;

6) потребляемая прибыль – та ее часть, которая расходуется на выплату дивидентов, персоналу предприятия или на социальные программы. [29, с. 254]

Механизм формирования данных показателей представлен на рис. 1.

|

Использование того или иного показателя прибыли зависит от цели анализа. Так, для определения безубыточного объема продаж и зоны безопасности предприятия, для оценки уровня доходности производства отдельных видов продукции и определения коммерческой маржи используется маржинальная прибыль, для оценки доходности совокупного капитала – общая сумма прибыли от всех видов деятельности до выплаты процентов и налогов, для оценки рентабельности собственного капитала – чистая прибыль, для оценки устойчивости роста предприятия – капитализированная прибыль и т.д.

Нужно учитывать также неодинаковую значимость того или иного показателя прибыли и для разных категорий заинтересованных лиц. Для собственников предприятия важен конечный финансовый результат – чистая прибыль, которую они могут изымать в виде дивидендов или реинвестировать с целью расширения масштабов деятельности и упрочнения своих рыночных позиций. Для кредиторов размер чистой прибыли, который остается собственнику, не представляет интереса. Их больше интересует общая сумма прибыли до уплаты процентов и налогов, поскольку из нее они получают свою часть за ссуженный капитал. Государство ‘t интересует прибыль после уплаты процентов до вычета налогов, так как именно она служит источником поступления денег в бюджет. Поэтому желательно, чтобы внутренняя и внешняя финансовая отчетность давала сведения и финансовых результатах именно в таком разрезе. [29, с. 254]

Основные источники информации: данные аналитического бухгалтерского учета по счетам результатов, «Отчет о прибылях и убытках» (форма №2»), «Отчет об изменениях капитала» (форма №3), соответствующие таблицы бизнес-плана предприятия.

На величину прибыли и ее динамику воздействуют факторы, как зависящие, так и не зависящие от усилий организации. Практически вне сферы воздействия организации находятся конъюнктура рынка, уровень цен на потребляемые материально-сырьевые и топливно-энергетические ресурсы, нормы амортизационных отчислений. В известной степени зависят от организации такие факторы, как уровень цен на реализуемую продукцию и заработная плата. К факторам, зависящим от организации, относятся уровень хозяйствования, компетентность руководства и менеджеров, конкурентоспособность продукции, организация производства и труда, его производительность, состояние и эффективность производственного и финансового планирования. [37, с. 89]

По каждому из этих элементов выделяются группы экстенсивных и интенсивных факторов.

К экстенсивным относятся факторы, которые отражают объем производственных ресурсов (например, изменение численности работников, стоимости основных фондов), их использования по времени (изменение продолжительности рабочего дня, коэффициента сменности оборудования и др.), а также непроизводительное использование ресурсов (затраты материалов на брак, потери из-за отходов).

К интенсивным относятся факторы, отражающие эффективность использования ресурсов или способствующих этому (например, повышение квалификации работников, производительности оборудования, внедрение прогрессивных технологий).

1.2 Методы планирования прибыли

Важнейшая роль прибыли, усиливающаяся с развитием предпринимательства, определяет необходимость её правильного исчисления. От того, насколько достоверно определена плановая прибыль, будет зависеть успешность финансово-хозяйственной деятельности организации. Расчет плановой прибыли должен быть экономически обоснованным, что позволяет осуществлять своевременное и полное финансирование инвестиций, прирост собственных оборотных средств, соответствующие выплаты рабочим и служащим, а также своевременные расчеты с бюджетом, банками, поставщиками. [37, с. 149]

Планирование прибыли – составная часть финансового планирования. Оно проводится раздельно по всем видам деятельности организации. Раздельное планирование обусловлено различиями в методологии исчисления налогообложения прибыли от различных видов деятельности. В процессе разработки финансовых планов учитываются все факторы, влияющие на величину прибыли, и моделируются финансовые результаты от принятия различных управленческих решений.

В условиях стабильной развивающейся экономики планирование прибыли осуществляется на период от трех до пяти лет. При относительно стабильных ценах и прогнозируемых условиях хозяйствования распространено текущее планирование в рамках одного года. При нестабильной экономической и политической ситуации планирование возможно на кратковременный период – квартал, полугодие.

Планирование прибыли использует все параметры бизнес-плана и является решающим в определении финансового результата от всей деятельности организации.

На практике возможно применение различных методик прогнозирования (планирования) прибыли, которые можно классифицировать по трем группам:

1. Традиционные методы.

2. Экономико-математические методы.

3. Методы маржинального анализа.

К традиционным обычно относят методы:

1. Метод прямого счета.

2. Аналитический.

3. Метод совмещенного расчета. [22]

1. Метод прямого счета.

Данный метод наиболее распространен в организациях в современных условиях хозяйствования. Он применяется, как правило, при небольшом ассортименте выпускаемой продукции. Сущность его в том, что прибыль исчисляется как разница между выручкой от реализации продукции в соответствующих ценах за вычетом НДС и акцизов и полной ее себестоимостью.

Прибыль на реализуемую продукцию (Прп) в общем виде рассчитывается по формуле:

Прп = Врп – Срп, (1)

где Врп — планируемая выручка от реализации продукции в действующих ценах (без НДС, акцизов, торговых и сбытовых скидок);

Срп — полная себестоимость реализуемой в предстоящем периоде продукции.

Более детально прибыль от объема реализуемой продукции в плановом периоде определяется по формуле:

Прп = Пон + Птп – Пок, (2)

где Пон — сумма прибыли остатков нереализованной продукции на начало планового периода;

Птп — прибыль от объема выпуска товарной продукции в плановом периоде;

Пок — прибыль от остатков нереализованной продукции в конце планового периода.

Тогда

Прибыль (убыток) планируемого года = Прибыль от продажи + Прочие доходы – Прочие расходы

Данная методика расчета применима для укрупненного прямого метода планирования прибыли, когда легко определить объем реализуемой продукции в ценах и по себестоимости.

Разновидностью метода прямого счета является метод поассортиментного планирования прибыли. При этом методе прибыль суммируется по всем ассортиментным позициям. К полученному результату прибавляется прибыль в остатках готовой продукции, не реализованных на начало планируемого периода. [32]

2. Аналитический метод.

Используется при незначительных изменениях в ассортименте выпускаемой продукции, при отсутствии инфляционного роста цен и себестоимости.

Расчет аналитическим методом ведется раздельно по сравнимой и несравнимой товарной продукции. Сравнимая продукция выпускается в базисном году, который предшествует планируемому, поэтому известны ее фактическая полная себестоимость и объем выпуска. По этим данным можно определить базовую рентабельность Р0:

Р0 = [П0 : ПСтп] * 100%, (3)

где П0 – ожидаемая прибыль (расчет прибыли ведется в конце базисного года, когда точный размер прибыли еще не известен);

ПСтп – полная себестоимость товарной продукции базисного года.

Расчет ведется в определенной последовательности:

1) С помощью базовой рентабельности ориентировочно рассчитывается прибыль планируемого года на объем товарной продукции планируемого года, но по базисной себестоимости.

2) Рассчитывается изменение [+, -] себестоимости продукции в планируемом году.

3) Определяется влияние изменения ассортимента, качества, сортности продукции. Такие расчеты выполняются по специальным таблицам на основе плановых данных об ассортименте продукции, её качестве, сортности.

4) После обоснования цены на готовую продукцию планируемого года определяется влияние роста [или снижения] цен.

5) Влияние на прибыль всех перечисленных факторов суммируется. Прибыль от производства сравнимой продукции в планируемом году определяется с учетом прибыли, исчисленной на 1-м и последующих этапах.

6) Далее учитывается изменение прибыли в нереализованных остатках готовой продукции на начало и конец планируемого периода.

Аналитический метод показывает влияние различных факторов на прибыль, но это преимущество проявляется только при наличии стабильных условий хозяйствования. [38, с. 53]

3. Метод совмещенного расчета

В этом случае применяются элементы первого и второго способов. Так, стоимость товарной продукции в ценах планируемого года и по себестоимости отчетного года определяется методом прямого счета, а воздействие на плановую прибыль таких факторов, как изменение себестоимости, повышение качества, изменение ассортимента, цен и др., выявляется с помощью аналитического метода. [47, с. 157]

Необходимо отметить, что для применения традиционных методов нужна значительная исходная информация, не доступная на начальной стадии прогнозирования. Эти методы были продуктивны в условиях директивного планирования, но мало пригодны в рыночной экономике.

Применение математических методов оправдано лишь на основе достоверных экономических моделей, учитывающих реальные факторы в прогнозируемом периоде.

Методы маржинального анализа основываются на эффекте операционного рычага. Применение этих методов соответствует современной системе финансового контроля, учета издержек и формирования прибыли (директ-костинг) и носит весьма продуктивный характер. Остановимся на них поподробнее.

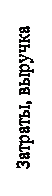

Метод планирования прибыли, основанный на эффекте операционного рычага базируется на принципе разделения затрат на условно-постоянные и условно-переменные и расчете маржинальной прибыли. Для коммерческих предприятий очень важно определить порог окупаемости затрат, после которого они начнут получать прибыль. Для этого следует установить точку безубыточности. Она позволяет определять объем и стоимость продаж, при которых коммерческая организация способна покрыть все свои расходы, не получая прибыли, но и без убытка. Из выручки от реализации продукции (без НДС, акцизов, таможенных пошлин) вычитаются условно-переменные затраты и получается маржинальная прибыль. Далее из маржинальной прибыли вычитаются условно-постоянные расходы и определяется финансовый результат (прибыль или убыток). Точка безубыточности – это такой объем выручки, при котором организация не получает ни прибыли, ни убытка. [30, с. 158]

Более наглядно это можно представить графически (см. рис. 2).

Рис. 2. Определение точки безубыточности

Прямые 1-3 показывают зависимость переменных затрат, постоянных затрат и выручки от объема производства. Точка критического объема производства показывает объем производства, при котором выручка от реализации равна её полной себестоимости.

После определения точки безубыточности планирование прибыли строится на основе эффекта операционного рычага (левереджа), т.е. того запаса финансовой прочности, при котором организация может позволить себе снизить объем реализации, не приходя к убыточности. Эффект операционного рычага состоит в том, что любое изменение выручки от реализации приводит к ещё более сильному изменению прибыли. Действие этого эффекта связано с непропорциональным воздействием условно-постоянных и условно-переменных затрат на финансовый результат при изменении объема производства и реализации. Чем выше доля условно-постоянных расходов в себестоимости продукции, тем сильнее воздействие операционного рычага. И наоборот, при росте объема продаж доля условно-постоянных расходов в себестоимости падает, и воздействие операционного рычага уменьшается. [49]

Механизм применения операционного левереджа зависит от того, какие факторы воздействуют на изменение выручки от продаж в плановом периоде по сравнению с базисным: динамика цен, либо динамика натурального объема продаж, либо оба фактора вместе. Как правило, на практике выручка растет или снижается под влиянием одновременного действия обоих факторов. Но при планировании прибыли важнейшее значение имеют степень и направление воздействия на выручку каждого фактора. Изменение цен в большей степени отражается на динамике прибыли от продаж, чем изменение натурального объема продаж.

Это означает, что операционный левередж выражается не одним, а, как минимум, двумя показателями, из которых один рассчитывается для случая, когда в плановом периоде меняются только цены на реализуемую продукцию, второй — для случая изменения только натурального объема продаж. При условии, что плановая выручка от продаж изменяется за счет обоих факторов, в расчетах применяются оба названных показателя операционного левереджа.

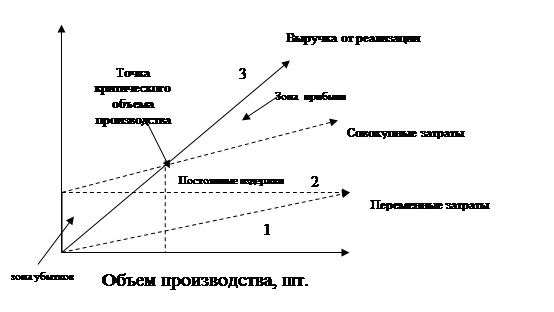

Назовем условно первый из указанных видов операционного левереджа ценовым, второй — натуральным. Ценовой операционный левередж определяется по формуле:

, (4)

, (4)

где Лц — ценовой операционный левередж;

Вб — базисная выручка от продаж;

Пб — базисная прибыль от продаж;

Ценовой операционный левередж равен отношению базисной выручки к базисной прибыли от продаж и показывает во сколько раз темпы изменения прибыли от продаж превышают темпы изменении выручки при изменении цен на 1 %.

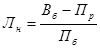

Формула натурального операционного левереджа выглядит так:

, (5)

, (5)

где Лн — натуральный операционный левередж;

Пр — базисные переменные затраты.

Натуральный операционный левередж — это отношение выручки от продаж базисного периода, уменьшенной на переменные затраты того же периода, к базисной прибыли от продаж, или отношение маржинальной прибыли к прибыли от продаж в базисном периоде.

С помощью показателя натурального операционного левереджа рассчитывается плановая прибыль от продаж при условии изменения в плановом периоде только натурального объема продаж.

В реальных условиях, как правило, происходит одновременное изменение и цен, и натурального объема продаж, причем оба фактора могут действовать и в одном направлении, и в противоположных направлениях. Необходимо использовать оба вида операционного левереджа для планирования финансового результата от продаж именно при таких условиях. [20]

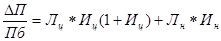

Темп изменения прибыли от продаж в плановом периоде по сравнению с базисным тогда будет определяться по формуле:

, (6)

, (6)

где ∆П — прирост (уменьшение) прибыли от продаж;

Иц — изменение цен на реализуемую продукцию в плановом периоде по сравнению с базисным (в долях единицы и соответственно со знаками «+» или «–»);

Ин — изменение натурального объема продаж (аналогично величине «Иц»).

Формула (6) позволяет решать следующие задачи в процессе планирования финансового результата от продаж:

1. Расчет темпов и направления изменения финансового результата от продаж.

2. Целенаправленное изменение планового финансового результата от продаж путем корректировки каждого индекса в пределах имеющихся практических возможностей.

3. Определение необходимого уровня одного из индексов, если известен другой и задана нужная организации сумма плановой прибыли от продаж.

4. Определение уровня индексов, обеспечивающих критический объем продаж, т.е. нулевую прибыль в плановом периоде.

Таким образом, операционный левередж — инструмент, позволяющий оперативно реагировать на динамику спроса и принимать решения, связанные с изменениями финансового результата от продаж. [12]

Однако применение методов маржинального анализа ограничено рядом условий, в числе которых:

1. Устойчивый характер переменных расходов к выручке от продаж.

2. Неизменность постоянных расходов.

3. Постоянство структуры продаж по видам (группам) продукции.

Литвин М.И. предлагает использовать факторную модель прогнозирования прибыли от продаж, которая имеет следующий вид [22]:

PSp = PSb ± DS ± DN ± DVC ± DFC ± DP, (7)

где PSp — прогнозируемая прибыль;

PSb — прибыль базисного периода;

DS — влияние изменения объема продаж;

DN — влияние структурного (ассортиментного) сдвига в объеме продаж;

DVC — влияние изменения переменных расходов;

DFC — влияние изменения постоянных расходов;

DP — влияние изменения продажных цен на продукцию организации.

1. Фактор влияния объема продаж на прибыль (DS) может быть рассчитан по формуле:

DS = DTs*OL*PSb, (7.1)

где DTs — прогнозируемый прирост выручки от продаж;

OL — операционный рычаг;

PS — прибыль от продаж в базовом периоде.

2. Влияние фактора структурных сдвигов в объеме продаж (DN) определяется по формуле:

DN = Sb*Tb*DMPn, (7.2)

где Sb — выручка от продаж в базовом периоде;

Tb — прогнозный темп роста выручки от продаж;

DMPn — изменение коэффициента маржинального дохода из-за структурных сдвигов.

3. Влияние на прибыль фактора переменных расходов (DVC) определится как:

DVC = Sb x Ts x VCn x VCp, (7.3)

где: VCn — коэффициент переменных расходов с учетом структурных сдвигов (1 – MPn);

VCp — прогноз снижения переменных расходов (с обратным знаком).

4. Влияние на прибыль фактора постоянных расходов (DFC) определяется прямым счетом, но с обратным знаком.

5. Влияние на прибыль фактора цен (DP) определится по формуле:

DP = Sb* Tb*Pp, (7.4)

где Pp — прогнозируемое изменение цен на продаваемую продукцию

Применение факторных моделей расширяет возможности прогнозирования прибыли. Эти модели хорошо поддаются программированию и сочетаются с использованием возможностей обработки данных на персональных компьютерах, особенно для расчета структурных сдвигов. [22]

Дата: 2019-12-22, просмотров: 429.