Таким образом, на основании проведенного анализа можно сделать вывод о том, что в 2004 году банк проводил наиболее эффективную политику, несмотря на то, что снизился удельный вес комиссионных доходов на 2,62% по сравнению с базисным, перестала поступать прибыль от инвестиционных ценных бумаг, значительно снизилась прибыль от долгосрочных вложений как в абсолютном и относительном выражении, так и ее удельный вес. Тем не менее, на 01.01.2005 г. темп прироста общих доходов составил 135,35% по сравнению с базисным, а на 01.01.2003 г. и 01.01.2004 г. – 20,03% и 67,86% соответственно, что в денежном выражении составляет 87024 тыс. грн, 294840 тыс. грн и 588071 тыс. грн соответственно на 01.01.2003 г., 01.01.2004 г. и 01.01.2005 г. по сравнению с базисным годом (01.01.2002 годом).

Анализ доходов коммерческого банка является важнейшим объектом финансового анализа, поскольку доходы должны возмещать издержки, покрывать риск и формировать прибыль.

Поскольку на формирование прибыли оказывают влияние не только доходы, но и расходы банка, то необходимо также провести и их анализ.

2.2 Анализ расходов АКБ «Укрсоцбанк»

Анализ расходов банка, также как и анализ доходов, начинается с использования метода группировки. На основании данных отчета о прибылях и убытках АКБ «Укрсоцбанк» за период с 01.01.2002 г. по 01.01.2003 г. (см. приложение Е) и отчета о финансовых результатах АКБ «Укрсоцбанк» за период с 01.01.2004 г. по 01.01.2005 г. (см. приложение Ж) проведем вертикальный и горизонтальный анализ расходов банка. Результаты расчетов представлены в приложении Л.

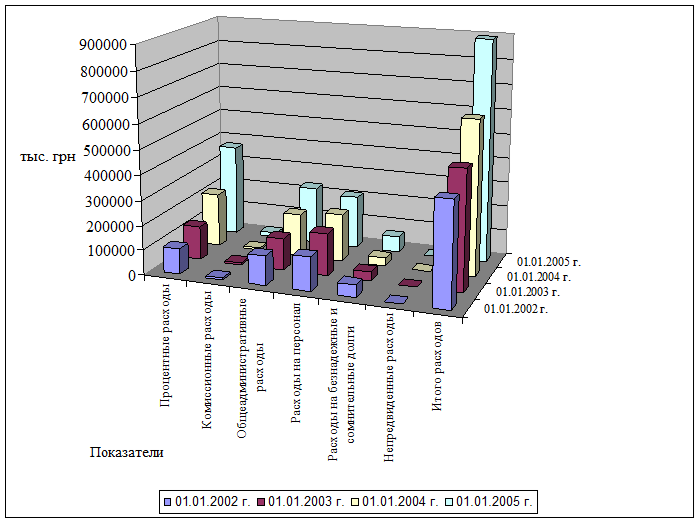

Графически удельный вес каждой статьи расходов в их общем объеме на 01.01.2002 г. представлен на рисунке М.1, на 01.01.2003 г. – на рисунке М.2, на 01.01.2004 г. – на рисунке М.3, на 01.01.2005 г. – на рисунке М.4. Наглядно структура расходов по состоянию за период с 01.01.2002 г. по 01.01.2005 г. представлены на рисунке 2.3.1.

Рисунок 2.3.1 – Структура расходов по состоянию за период с 01.01.2002 г. по 01.01.2005 г.

Таким образом, на основании проведенного горизонтального и вертикального анализа можно сделать следующие выводы.

Как правило, в структуре расходов наибольший удельный вес занимают процентные расходы. Но проведенный анализ показывает, что по состоянию на 01.01.2002 г. и на 01.01.2003 г. наибольший удельный вес занимают расходы на персонал и составляют 32,99% и 35,51% соответственно, т. е. в процентном соотношении они увеличились на 2,52%. Рост расходов на персонал говорит о том, что банк занимается улучшением качества предоставляемых услуг, проводит маркетинговые исследования, внедряет новые банковские продукты, привлекает высококвалифицированных специалистов, что является необходимым условием для всестороннего развития банка, его успешной конкуренции на рынке банковских услуг. В абсолютном выражении расходы на персонал в период с 01.01.2002 г. по 01.01.2003 г. выросли на 33265 тыс. грн или на 24,21%, что в свою очередь привело к увеличению расходов на такую же сумму. Однако на 01.01.2004 г. и 01.01.2005 г. их удельный вес в общей структуре расходов стал уменьшаться и составил 30,80% и 23,69% соответственно, т. е. снизился на 2,19% и 9,30% по сравнению с базисным годом (2002 г.). Тем не менее, темп роста и темп прироста расходов на персонал продолжает расти, что приводит, соответственно, и к росту общих расходов на такую же сумму.

Произошло также и увеличение процентных расходов как в структурном выражении, так и в денежном, а также наблюдается значительный их темп прироста из года в год. По состоянию за период с 01.01.2002 г. по 01.01.2003 г. их удельный вес увеличился на 3,29%, а на 01.01.2004 г. и на 01.01.2005 г. – на 108,39% и на 256,34% соответственно по сравнению с базисным годом. Это говорит об увеличении собственного капитала, а также об увеличении депозитных вкладов, что в свою очередь приводит как к непосредственному росту расходов, так и к увеличению доходов банка (рост депозитов дает большие возможности для вложения полученных средств в более выгодные проекты, а также непосредственно расширяет возможности банка), а следовательно и росту его прибыли.

Снижение комиссионных и общеадминистративных расходов свидетельствует об эффективной политике банка, рациональному распределению имеющихся средств. Так, удельный вес комиссионных расходов по состоянию на 01.01.2003 г. и на 01.01.2004 г. по сравнению с 01.01.2002 годом (базисным) снизился на 0,12% и 0,19% соответственно и составил 1,65% и 1,58% (на 01.01.2002 г. – 1,77%). Однако к 01.01.2005 году их удельный вес вырос на 0,31% по сравнению с базисным и составил 2,08%. Тем не менее, несмотря на снижение удельного веса комиссионных доходов в 2002 г. и в 2003 г., они растут как в абсолютном, так и в относительном выражении, что приводит, соответственно, к росту общих расходов на такую же сумму.

Что касается общеадминистративных расходов, то в течение периода с 01.01.2002 г. по 01.01.2005 г. наблюдается их абсолютный и относительный рост, тогда как их удельный вес в общей структуре расходов снижается, что является положительной тенденцией, и составляет соответственно 28,16%, 26,75%, 27,47% и 25,75%.

Значительное снижение расходов на безнадежные и сомнительные долги – значительный плюс в работе банка. Это говорит о том, что у банка снизилось число неплатежеспособных клиентов, что привело к более устойчивой работе банка. По состоянию на 01.01.2002 г. удельный вес расходов на безнадежные и сомнительные долги составлял 12,01%, на 01.01.2003 г. – 7,73%, на 01.01.2004 г. – 5,21%, а на 01.01.2005 г. – 6,86%, т. е. их удельный вес за период с 01.01.2003 г. по 01.01.2005 г. по отношению к базисному году (01.01.2002 г.) снизился на 4,28%, 6,80% и 5,15% соответственно, что несомненно является положительной тенденцией, тем более, что на 01.01.2003 г. и на 01.01.2004 г. они также снизились в абсолютном и относительном выражении (на 25,74% и на 35,11% соответственно) по отношению к базисному году.

Таким образом, в период с 01.01.2002 г. по 01.01.2003 г. произошли незначительные изменения в структуре расходов, что не оказало существенного влияния на общую сумму расходов и она увеличилась на 15,40% или 64129 тыс. грн. За 2003 г. произошли значительные изменения в структуре процентных расходов (выросли на 9,87% по отношению к базисному) и в структуре расходов на безнадежные и сомнительные долги (снизились на 6,80% по отношению к базисному), тем самым на 01.01.2004 г. увеличив общую сумму расходов на 49,54% или 206327 тыс. грн. За 2004 г. произошли значительные изменения в общей структуре расходов, которые привели к их росту на 01.01.2005 г. на 114,65% или 477536 тыс. грн по сравнению с базисным годом: процентные расходы выросли на 16,55%, расходы на персоналии и расходы на безнадежные и сомнительные долги снизились на 6,80% и 5,15% соответственно.

Полнее проанализировать доходы и расходы позволяет коэффициент дееспособности, который является прогнозным инструментом для оценки стабильной деятельности банка. Для жизнедеятельности банка необходимо, чтобы операционные и инвестиционные расходы покрывались за счет доходов от всех операций. Для этого рассчитаем коэффициент дееспособности по формуле:

Коэффициент дееспособности =  (2.3.1)

(2.3.1)

Оптимальное значение этого показателя не должно превышать 0,95, т. е. сумма расходов банка может составлять не более 95% от его доходов. Рассчитаем коэффициент дееспособности для АКБ «Укрсоцбанк» в период с 01.01.2002 г. по 01.01.2005 г. (см. таблицу 2.3.1).

Таблица 2.3.1 – Коэффициенты дееспособности для АКБ «Укрсоцбанк» в период с 01.01.2002 г. по 01.01.2005 г.

| Период | 01.01.2002 г. | 01.01.2003 г. | 01.01.2004 г. | 01.01.2005 г. |

| Расчет, тыс. грн |

|

|

|

|

| Результат | 0,96 | 0,92 | 0,85 | 0,87 |

Расчет коэффициента дееспособности по годам говорит о том, что доходы АКБ «Укрсоцбанк» росли интенсивнее, чем его расходы. Однако, как видно из таблицы, в период с 01.01.2001 г. по 01.01.2002 г. политика банка негативно сказалась на результатах деятельности (96% > 95%). Но в дальнейшем финансовые результаты деятельности банка стали улучшаться и в период с 01.01.2003 г. по 01.01.2004 г. банк проводил более успешную политику по сравнению с другими годами, поскольку сумма расходов банка составляла всего лишь 85% от его доходов.

2.3 Анализ источников прибыли АКБ «Укрсоцбанк»

Финансовым результатом деятельности коммерческого банка является прибыль, которая в основном зависит от соотношения его доходов и расходов. Анализ конечного финансового результата деятельности банка состоит из нескольких составляющих:

- анализа источников прибыли;

- анализа доходов коммерческого банка (структурный анализ, оценка уровня доходов);

- анализ расходов банка (структурный анализ, оценка уровня расходов);

- анализ финансовых коэффициентов прибыльности (изучение динамики коэффициентов, оценка коэффициентов с точки зрения их нормального уровня, факторный анализ динамики коэффициентов).

Важнейшим методом анализа финансовых результатов является структурный анализ, который рассчитывается путем определения каждой позиции в процентах от итога. Изменение удельного веса позиции во времени свидетельствует об изменении в сферах деятельности банка.

Анализ коэффициентов основывается на сопоставлении доходов и расходов с соответствующими позициями баланса.

Прибыль банка складывается из:

- прибыль от основной деятельности, которая определяется как разница между балансовыми доходами и расходами;

- валовая прибыль, в которую, кроме прибыли от основной деятельности, входят небанковские операционные доходы и расходы, отчисления в резервы, непредвиденные доходы и расходы;

- чистая прибыль, которая остается в распоряжении банка после уплаты налога на прибыль.

Проведем анализ чистой прибыли АКБ «Укрсоцбанк» за период с 01.01.2002 г. по 01.01.2003 г. на основании данных отчета о прибылях и убытках АКБ «Укрсоцбанк» (см. приложение Е) и отчета о финансовых результатах АКБ «Укрсоцбанк» за период с 01.01.2004 г. по 01.01.2005 г. (см. приложение Ж). Результаты расчетов представлены в приложении Н.

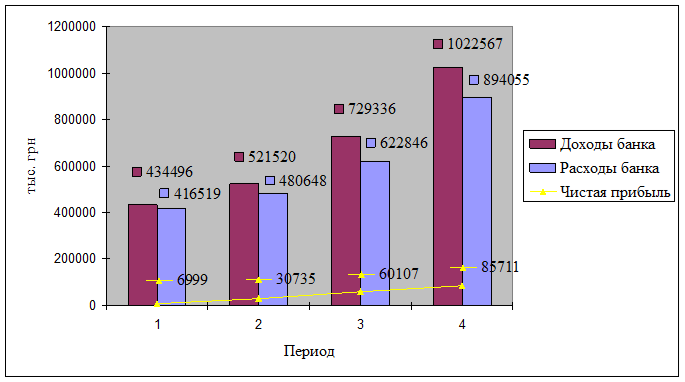

Динамика доходов банка, расходов банка и чистой прибыли по состоянию за период с 01.01.2002 г. по 01.01.2005 г. представлена на рисунке 2.4.1.

Рисунок 2.4.1 – Динамика доходов банка, расходов банка и чистой прибыли по состоянию за период с 01.01.2002 г. по 01.01.2005 г.

Таким образом, на основании проведенного анализа можно сделать вывод о том, что снижение налога на прибыль положительно повлияло на финансовый результат работы банка, поскольку несмотря на рост валовой прибыли налог на прибыль снизился, что привело, соответственно, к росту чистой прибыли. Тем не менее, работа банка в 2003 году была наиболее успешной, поскольку он достиг наибольших результатов: чистая прибыль за период с 01.01.2002 г. по 01.01.2005 г. составила соответственно 6999 тыс. грн, 30735 тыс. грн, 60107 тыс. грн и 85711 тыс. грн.

Для более полного анализа эффективности деятельности банка помимо горизонтального и вертикального анализа доходов и расходов, а также структурного анализа источников прибыли, необходимо рассчитать нормативы коммерческого банка, а также показатели рентабельности банковской деятельности.

2.4 Анализ прибыльности и эффективности деятельности АКБ «Укрсоцбанк»

Доходность коммерческого банка – это суммарный позитивный совокупный результат его хозяйственно-финансовой и коммерческой деятельности. За счет доходов банка покрываются все его операционные расходы, формируется прибыль, обращение которого определяет уровень дивидендов, рост капитала, развитие активных и пассивных операций.

Доходность банка зависит прежде всего от оптимальной структуры его баланса в части активов и пассивов и от целенаправленной работы банковского персонала. Важными условиями обеспечения доходности банка является оптимизация структуры доходов и расходов, определение минимально допустимой процентной маржи, выявление тенденций в доходности кредитных операций, планирование минимальной доходной маржи для прогнозирования ориентировочного уровня процента по активным и пассивным операциям. Доходность банковской деятельности зависит также от поддержания ликвидности, управления банковскими рисками и их минимизации.

Для того, чтобы определить эффективность работы АКБ «Укрсоцбанк», необходимо рассчитать нормативы платежеспособности, ликвидности и риска, а также ряд коэффициентов, отражающих прибыльность и эффективность деятельности коммерческого банка.

Рассчитаем некоторые нормативы регулирования деятельности банков, установленные инструкцией НБУ № 264 от 18 июня 2003 года.

Расчет будет произведен в Microsoft Excel и результаты представлены в таблице 2.5.1, расположенной после характеристики нормативов:

а) норматив адекватности регулятивного капитала (платежеспособности) (Н2) – понятие платежеспособности банка является достаточно широким и по своему содержанию должно отражать способность банка выполнять платежи по его обязательствам.

Дата: 2019-12-10, просмотров: 334.