Российская ипотека имеет достаточно богатую историю. Она представляется крайне полезной не только в познавательном плане, но и в практическом, так как стартовые условия формирования ипотечного рынка в XVIII – XIX веках во многом схожи с современными условиями. Большинство русских дворян жили по принципу: «Нужны деньги - заложи имение». Закладная - как форма ипотечного кредита – была широко распространена в России. Затем на целый век ипотека ушла из российского общества, хотя во всем мире она широко развивалась, совершенствовались формы ипотеки, вырабатывались специфические модели.

Ипотека в России имеет свои традиции. Она появилась примерно в 50-х годах XVIII столетия, а к 1917 году уже существовали: 21 земельный банк, Государственный Крестьянский поземельный банк, Дворянский банк, Особый отдел Государственного Дворянского банка и 18 частных банков. Основными ипотечными организациями в России XIX века были городские кредитные общества, среди которых выделялись четыре: Петербургское, Московское, Одесское, Варшавское. В их руках было сосредоточено около 80% ипотечных кредитных фондов.7 На рубеже XIX – XX веков, в период активного городского строительства, права на сделки с городской недвижимостью получили также земельные банки.

Первоначально кредиты предоставлялись государственными кредитными учреждениями, первыми из которых явились Монетная контора, возникшая при Петре I в 1728г., а позднее – государственные заемные банки. В 1754 году был создан Государственный банк для дворянства, преобразованный в 1786 году в Государственный заемный банк. 1797 год – год создания Вспомогательного банка для дворянства, а в 1802 году произошло присоединение Вспомогательного банка для дворянства к Государственному заемному банку.

У дворянства возникла потребность в долгосрочных денежных ресурсах, появился и их первый источник в лице государства, которое через свои банки предоставляло ссуды под залог имений вместе с крепостными «душами».

При Екатерине II начали появляться сохранные и ссудные казны, приказы общественного призрения. В течение долгого времени в России практически все кредитные учреждения, в том числе занимающиеся ипотечным кредитованием, были государственными. При Николае I возникли первые сберегательные кассы, сохранные казны являлись самыми крупными центральными учреждениями земельного кредита. Действовавшие с 1785 года дворянские банки выдавали кредиты дворянам под залог имения. Стоимость недвижимости оценивалась вместе с крепостными крестьянами специальными комиссиями, и кредит выдавался под 60-70% стоимости имущества.

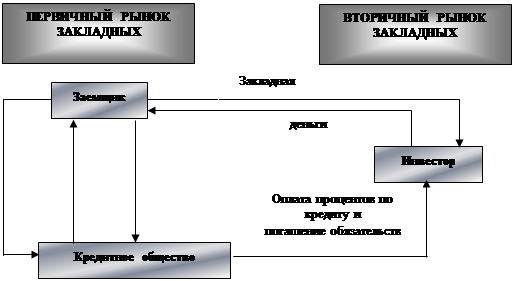

В конце XVIII века появились городские кредитные общества и земельные банки. Они выдавали кредиты под залог недвижимости не денежными средствами, а ценными бумагами, обеспеченные закладываемой недвижимостью. Особенное распространение получила эта модель при образовании городских кредитных обществ, когда члены общества, не имея солидного уставного фонда или других источников финансирования, могли инвестировать крупные средства в долгосрочные строительные проекты. Эту модель можно отобразить в виде рис. 1.1.

На практике происходило следующее: собирались собственники недвижимости, объединялись в товарищество, внося в виде пая собственные доходные дома. Затем выпускались ценные бумаги общества, подтвержденные имеющейся недвижимостью. Так городские кредитные общества и ипотечные банки создавали первичный рынок закладных, которые обязательно регистрировались у нотариуса и фиксировались в крепостных книгах, в которых отражалось и дальнейшее движение закладных (в случае перепродажи закладываемого имущества – это обязательно фиксировалось в книгах). Повторные закладные возникали, если ценность имущества позволяла расплатиться с несколькими кредиторами. В случае банкротства заемщика действовало правило старшинства: сначала удовлетворялись требования по задолженности держателя первой закладной, затем – второй и так далее.

Рис. 1.1 Модель функционирования ипотечной системы кредитных обществ в России.

Городские кредитные общества находились под контролем государства, а именно: они были обязаны держать свободные денежные средства в государственных или иных гарантированных правительством ценных бумагах и наряду с наличными суммами хранить их в Государственном банке. Такую политику начал проводить Александр II, когда увидел, что ипотека развивается недостаточно быстро.

В России существовал и вторичный рынок закладных. Облигации городских кредитных обществ имели хождение на бумаге, и с 1862 года в Государственном банке можно было получить ссуду под залог этих облигаций, почти ничем не уступавших государственным ценным бумагам. Заметим, что немаловажным фактором при ипотечном кредитовании в этот период, являлось следующее – было круговое поручительство членов товарищества за погашение долговых обязательств. Годовой процент был невысок – до 5 %. Однако их привлекательность доказывается одним красноречивым фактом. Так, знаменитые английские финансисты Ротшильды с удовольствием выступали брокерами российских ценных бумаг, подтвержденных недвижимостью, продавая их на финансовых рынках Европы. Бумаги имели хождение во Франкфурте–на-Майне, Париже, Лондоне и других торговых центрах.

Всего к 1915 г. всеми кредитными учреждениями России было выдано сельских ссуд на 3,5 млрд. руб. Под залог было принято 61 млн. десятин земли, или 56% частных владений. Кроме того, под залог городской недвижимости было выдано 1,7 млрд. руб.

Заметим, что развивалась также и правовая основа ипотечной системы. Так, в X томе Свода законов Российской империи уже можно найти ряд статей, регулирующих и определяющих правовую основу залога недвижимого имущества. В истории наблюдается несколько попыток проведения ипотечных реформ. В 1649 году начиналась реформа ипотечной системы, которая по замыслу ее авторов, должна была способствовать развитию поземельного кредита, но, как оказалось на практике, ее проработка продлилась до 1890 года. Эта реформа предполагала коренным образом изменить систему залогового права на недвижимость. По замыслу его авторов, реформа должна была способствовать развитию поземельного кредита.

В 1690 году была закончена работа над проектом вотчинного устава, который должен был включать в себя большую часть правил, относящихся к праву собственности и залогу на недвижимость, но, к сожалению, и данному проекту не суждено было приобрести законную силу. Заметим, что в ходе работы над этим законопроектом достаточно активно использовалось законодательство всех европейских стран, уже имевших к тому времени ипотечные системы залога недвижимости. Основным звеном этой ипотечной реформы должна была стать новая система оборота, в том числе залога недвижимости, связанная с введением вотчинной книги. Другим элементом этой реформы должен был стать отказ от правил запрета отчуждения заложенной недвижимости.

В начале XX века кредиты начали предоставляться и крестьянам, которые только в это время были признаны субъектами частной собственности на землю. Специализированными государственными ипотечными учреждениями были Крестьянский поземельный банк, Государственный дворянский земельный банк. На Государственный Крестьянский банк была возложена задача ссужать крестьян деньгами для покупки помещичьей земли. При его участии с 1588 по 1905 год было продано и куплено 2,4 млн. десятин земли.8

Задачей Государственных дворянских банков было поддержание помещичьего землевладения, в связи с этим они обслуживали интересы исключительно дворянского сословия. Схема их работы была достаточно проста. Помещик, который нуждался в деньгах, обращался в банк с просьбой предоставить ему кредит под залог имения. Стоимость недвижимости оценивалась вместе с крепостными душами специальными комиссиями, и банк выдавал ссуды на 15, 28 или 33 года. Как правило, сумма кредита составляла 60 – 70% от стоимости закладываемого имущества. Подобная схема просуществовала до пятидесятых годов XIX века. Причиной ее краха стало несоблюдение банками золотого правила сбалансированности пассивов и активов. Выдавая долгосрочные ссуды, банк привлекал средства вкладчиков на депозит на меньший срок; дворяне при этом направляли заемные средства не на приращение капитала, а на текущие потребности, для покупки предметов роскоши, заграничных путешествий, обучения детей. Все это привело к массовым неплатежам по кредитам.

К тому же кредиты выдавались государственными чиновниками, которые не всегда заботились о преумножении богатства государства и считали, что государственная казна неисчерпаема. И как результат – прекращение выдачи ссуд из государственных кредитных учреждений под залог недвижимости в соответствие с повелением Александра II от 16 апреля 1859 года и Имперским указам правительствующему Сенату от 1 сентября того же года. К этому времени Россию уже можно было считать с определенной степенью условности страной с рыночной экономикой. Начался долгий и трудный путь формирования новых структур системы ипотечного кредитования. Все большее число российских предпринимателей из дворянского и купеческого сословий получали ссуды под залог фабрик, горнозаводских имений, строений производственного назначения.

Итак, до 1917 года образовалась развитая кредитно-банковская система досрочного ипотечного кредитования, имевшая, в отличие от современной системы, хорошее законодательное и организационное обеспечение. Данный этап также характеризовался очень широким кругом субъектов ипотечного кредитования, длительными сроками и относительно низкими процентными ставками. Отличительной особенностью являлось и то, что предельная доля кредита в стоимости заложенного имущества варьировалась от 50-60% при кредитовании Городскими кредитными обществами под залог городской недвижимости, до 80-90% при кредитовании покупки крестьянами земли в сельской местности Крестьянским поземельным банком. После 1917 года в связи с всеобщей национализацией и практически полной отменой частной собственности на недвижимость подобная практика ипотечного кредитования прекратилась полностью. Только через 70 с лишним лет ипотека в России вновь начала возрождаться.

Дата: 2019-12-10, просмотров: 438.