ОГЛАВЛЕНИЕ

ВВЕДЕНИЕ

ГЛАВА I. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ИПОТЕЧНОГО КРЕДИТОВАНИЯ

1.1 Сущность, основные понятия и специфические черты ипотеки

1.2 Классификация ипотечного кредита

1.3 Государственный ипотечный кредит в дореволюционной России до октября 1917 года

ГЛАВА II. ИНФРАСТРУКТУРА РЫНКА ИПОТЕЧНОГО КРЕДИТА

2.1 Рынок ипотечных кредитов

2.2 Особенности недвижимого имущества как предмет залога

2.3 Страхование ипотечных сделок

2.4 Управления рисками ипотечных кредитов

ГЛАВА III. ПРЕСПЕКТИВЫ РАЗВИТИЯ СИСТЕМЫ ИПОТЕЧНОГО ЖИЛИЩНОГО КРЕДИТОВАНИЯ В РФ

3.1 Нормативно-правовое регулирование ипотечного кредитования в Российской Федерации

3.2 Роль Агентства по ипотечному жилищному кредитованию и перспективы его развития

3.3 Основные программы ипотечного жилищного кредитования в Санкт-Петербурге

3.4 Порядок предоставления ипотечного кредита коммерческого банка на примере банка «Санкт-Петербург»

3.4.1 Сравнительный анализ программ ипотечного жилищного кредитования в ОАО «Банк «Санкт-Петербург»»

ЗАКЛЮЧЕНИЕ

СПИСОК ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

ипотечное кредитование коммерческий банк

В системе экономических отношений кредит как самостоятельная экономическая категория всегда занимал особое положение. Он способен ускорить общественное развитие, с его помощью экономика и ее субъекты преодолевают ограниченность финансовых ресурсов, быстрее проходят стадии спадов и депрессий, обеспечивается устойчивое экономическое развитие. Кредитные отношения могут существенно расширить рамки производства и обращения продукта, укрепить экономический потенциал общества. И поэтому можно с уверенностью сказать, что, обладая стимулирующими качествами, кредит требует к себе особого внимания - как с теоретической точки зрения, так и с практической.

Выбранная тема данной дипломной работы связана с ипотечным кредитованием, интерес к которому растет с каждым годом, что данный регион является наиболее перспективным для организации ипотечного кредитования, потому, что в городе существует достаточно устойчивая банковская система, а законодательная база позволяет уже сегодня реализовывать начальные этапы организации системы ипотечного кредитования. Что касается потенциала строительного комплекса Санкт-Петербурга, то он достаточен для реализации капиталоемких экономических программ. Однако, традиционные формы ипотеки в сегодняшней ситуации неприменимы. Предметом дипломной работы приобретение собственного жилья - первоочередная потребность для каждой семьи: без удовлетворения этой потребности, нельзя говорить о приоритетах общества. До перехода на рыночные отношения основными источниками пополнения жилого фонда страны являлись государственное жилищное строительство и строительство жилья предприятиями и организациями, кооперативное и индивидуальное строительство играло вспомогательную роль. В условиях сокращения бюджетного финансирования строительства и обеспечения населения жильем, основным источником средств для приобретения жилья становятся собственные средства населения, а также кредиты банков, как это происходит в большинстве экономически развитых стран мира. В этих условиях объективно возникает потребность в долгосрочных кредитах населению на жилищное строительство, минимально подверженных воздействию инфляции и максимально обеспеченных своевременным возвратом. Именно этим требованиям отвечает ипотечный кредит. Возрастающая потребность и недостаточная разработанность теоретического и прикладного инструментария ипотечного кредитования обусловили выбор темы исследования. В условиях реформирования экономики России формирование жизнеспособной системы ипотечного кредитования является одной из актуальных задач. Успешное решение этой задачи возможно только при системном согласовании экономической, правовой и организационной сторон внедрения жилищной ипотеки в российскую практику. Теоретической и методологической основой данной дипломной работы послужили работы ведущих отечественных специалистов в области ипотечного жилищного кредитования. Основу составили аналитические обзоры, периодические издания России, действующие законы, постановления Правительства РФ и другие нормативно-правовые документы.

В первой главе моей дипломной работы рассмотрен вопрос о возникновении и истории развития ипотеки.

Вторая глава посвящена рынку ипотечного кредитования, рассмотрен анализ возможных рисков, страхование ипотечных сделок.

В третьей главе рассказано о перспективах развития системы ипотечного кредитования в Российской Федерации, порядок предоставления ипотечных кредитов коммерческими банками, и роль Агентства по ипотечному жилищному кредитованию. А так же данная глава посвящена рынку ипотечного кредитования в Санкт-Петербурге и перспективам его развития, рассказано о моделях привлечения банками ресурсов для ипотечного кредитования, раскрыта нормативно-правовое обеспечение, регулирующее ипотечное кредитование в Российской Федерации.

Рынок ипотечных кредитов

Рынок ипотечного кредитования – это рынок ипотечных кредитов, предоставляемых банками и другими учреждениями домашним хозяйствам с целью приобретения жилья под залог этого (или иного) жилья, и финансовых активов, размещаемых на рынке с целью приобретения ресурсов в ипотечное кредитование. В связи с этим ипотечный рынок формируется ипотечным сегментом фондового рынка и сегментом рынка банковских услуг по предоставлению и обслуживанию ипотечных кредитов, в этом заключается его определенная сущность. Однако, несмотря на это, руководствуясь теоретическими определениями рынка как системы соглашений по поводу купли-продажи товаров и услуг, можно говорить о рынке ипотечного кредитования как о системе отношений по поводу покупки (через механизмы фондового рынка) и продажи (путем выдачи кредитов) денежных средств на рынке.

Понятие «ипотечный рынок» (mortgage market) относительно недавно появилось в западной экономической литературе и сначала использовалось в профессиональных изданиях по рынку прикладного характера, постепенно вторгаясь в научный оборот.

В качестве ценных бумаг на рынке ипотечного капитала выступают закладные – юридические документы, гарантирующие кредиторам получение платежей по кредиту, а также возможность возврата вложенных средств при невыполнении заемщиком своих обязательств за счет реализации объекта залога.

Как и все финансовые рынки, рынок закладных делится на первичный, где обращаются первичные закладные, и на вторичный, где покупаются и продаются закладные, полученные на первичном рынке. Кроме того, существует классификация рынков закладных в зависимости от типа недвижимости, выступающей в качестве залогового обеспечения – ипотечные рынки жилья, доходной недвижимости, коммерческой недвижимости, промышленной недвижимости и т.д.

Первичный рынок ипотечных кредитов.

Реализация экономических отношений участников ипотечных отношений, по существу происходит на первичном ипотечном рынке. Должники в качестве исполнения обеспечения разного рода обязательств предоставляют кредиторам в залог недвижимое имущество.

Основными участниками первичного рынка являются кредитор и заемщик, вступающие в договорные отношения друг с другом:

- кредиторы - банки (кредитные организации) и иные юридические лица, предоставляющие заемщикам в установленном законом порядке ипотечные кредиты, добивающиеся с помощью ипотеки максимизации доходности активных операций, ограничения рисков и обеспечения возвратности ссудного капитала;

- заемщики (залогодатели) - получившие ипотечный кредит физические и юридические лица, которые с его помощью решают вопросы привлечения дешевых финансовых ресурсов для приобретения имущества, расширения производства, получения иных материальных и нематериальных благ, при условии производить выплаты по кредиту, не составляющие слишком большую долю дохода.

Главным инструментом, с помощью которого строятся отношения между субъектами первичного рынка, является кредитный договор. В нем определяется сумма ссуды, порядок ее использования, размер платы за ссуду, сроки ее возврата, права и обязанности сторон. Кредитный договор оформляется в виде закладной. Она подлежит регистрации в Едином государственном реестре прав на недвижимое имущество.

Закладная - 1) документ о залоге должником недвижимости. Дает кредиторам право продажи заложенного имущества с торгов в случае неуплаты долга в срок. 2) ценная бумага, выпускаемая банком и обеспеченная имуществом, которое имеется у него в залоге под выданный кредит.

При заключении кредитного договора осуществляется три вида страхования: страхование жизни и здоровья; страхование недвижимого имущества; страхование прав на недвижимое имущество.

Для управления кредитными рисками используется процедура андеррайтинга – это сбор, проверка и обработка данных о финансовом положении заемщика и предоставляемой в залог недвижимости и принятие на этой основе решения о выдаче кредита или отказе от выдачи.

Особой проблемой является организация отношений заемщик-кредитор – собственность в случае невыполнения заемщиком обязательств. Сложившаяся практика ипотечного кредитования состоит в том, что кредитор предпринимает всяческие усилия для того, чтобы помочь заемщику решить его проблемы. Здесь могут применяться отсрочки, изменения платежей, предоставление временных льгот и др. Если все же используемые меры не могут привести к нормализации ситуации, или заемщик просто не хочет платить по обязательствам, кредитору ничего не остается делать, как прибегнуть к лишению заемщика права выкупа заложенной собственности. В результате применения такой меры заемщик лишается прав на собственность, а собственность продается, чтобы погасить долг.

Формально права кредитора на лишение права выкупа реализуются в виде юридической продажи. Юридическая продажа проводится на основании решения суда, в котором кредитор должен доказать, что имело место невыполнение обязательств со стороны заемщика. Если суд сочтет доказательства убедительными, выносится решение о продаже собственности на основании потери права выкупа. Юридическая продажа реализуется в форме аукциона, на котором стартовой ценой является сумма невыплаченного долга плюс проценты и расходы на продажу.

Как было уже сказано, что закладная – это ценная бумага, то права требования по ней могут быть переданы. Соответственно появляется возможность рефинансировать их на вторичном рынке.

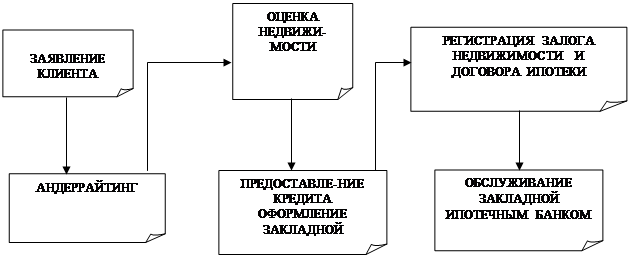

При заключении договора ипотеки применяется стандартная схема, представленная на рис.2.29.

|

Рис. .2.2 Стандартная схема взаимоотношений кредитора и заемщика на первичном рынке закладных.

Вторичный рынок ипотечных кредитов.

Вторичный рынок ипотечных кредитов охватывает процесс купли-продажи закладных, выпущенных на первичном рынке. При этом важной задачей вторичного рынка является предоставление инвестору дополнительных гарантий в отношении вложенных им средств.

Участниками процесса ипотечного кредитования являются кроме кредитора и заемщика: инвестор, специализированные посредники, правительство.

- инвесторы - юридические и физические лица, приобретающие ценные бумаги, обеспеченные ипотечными кредитами, эмитируемые кредиторами или операторами вторичного рынка (инвестиционные фонды, страховые компании, ПИФы), максимизируют прибыль при вложении средств в закладные бумаги кредиторов и операторов вторичного рынка;

- правительство с помощью ипотеки решает задачи: капитализации недвижимости и обеспечения ее оборотоспособности; пополнения доходной части бюджета и обслуживания внутреннего дохода; защиты интересов инвесторов; обеспечения населения жильем.

Закладная упрощает передачу прав по рассмотренным правоотношениям. Являясь оборотоспособной ценной бумагой, она передается путем совершения очередной передаточной надписи (требуется лишь последующая государственная регистрация передачи).

Рассмотрим задачи и функции из каждого участников ипотечных отношений.

Заемщик. Его задача заключается в том, чтобы получить по возможности более дешевый кредит, который содержал бы условия, позволяющие своевременно возвратить ссуду и приобрести жилое помещение, наиболее полно отвечающее требованиям и возможностям заемщика.

Кредитор-банк. Его задача состоит в максимизировании прибыли и дивидендов акционеров банка. Одним из путей решения данной задачи является многократное использование банком кредитных ресурсов. Это возможно, если банк продаст выданный кредит четвертому участнику рынка ипотечных кредитов – агентству. Дело в том, что поступившие банку деньги за проданные кредиты зачисляются на его корреспондентский счет, и одновременно соответствующая сумма ссуды «списывается» с баланса банка, и, таким образом, он получает возможность выдать новый кредит. Однако за банком сохраняется обязанность обслуживания «проданных» кредитов, т.е. получение денег в погашение ссуды и уплаты процента. Эти деньги банк должен будет перечислять агентству, которому он ранее продал кредит.

Таким образом, банки имеют постоянный стимул выдавать ипотечные кредиты и продавать их соответствующим покупателям, в свою очередь формирующим кредитные пулы, базируясь на которых они имитируют собственные ипотечные бумаги и продают их другим инвесторам.

Инвестор. Инвесторами в рассматриваемом аспекте являются покупатели ипотечных ценных бумаг. Ими могут быть пенсионные фонды и паевые инвестиционные фонды, страховые компании, другие владельцы капиталов. Задача инвесторов – разместить свои средства в достаточно доходные и надежные ценные бумаги, обеспеченные недвижимостью.

Государство косвенным путем определяет модель (или модели) ипотечного кредитования в стране на базе зарубежного опыта.

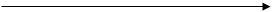

Возможные взаимоотношения между названными ранее четырьмя участниками рынка ипотечных кредитов представлены на рис.2.3. При этом кредиты должны быть застрахованы.

Рис. 2.3. Взаимоотношения между участниками ипотечного кредитования.

1- заемщики заключают договор залога и передают его банку-залогодержателю;

2-на основании кредитного договора банк выдает ипотечный кредит заемщику;

3- банк продает (переуступает) права агентству ипотечного жилищного кредитования;

4- агентство возмещает банку сумму кредита плюс оплату за его оформление;

5- агентство формирует кредитный пул, эмитирует ценные бумаги и продает их инвесторам;

6- инвесторы перечисляют деньги агентству за приобретенные у него ипотечные ценные бумаги;

7- заемщик регулярно платит банку за кредит и проценты за него;

8- деньги заемщика банк передает агентству и получает от него комиссионные за обслуживание (сопровождение) кредита;

9- по истечении срока обращения ценных бумаг инвестор предъявляет их к оплате;

10- агентство оплачивает (выкупает) эти бумаги. Соответствующая сумма, включающая доход инвестора, переводится агентством инвестору;

11- заемщик страхует кредит, определяя выгодополучателем банк;

12- страховая компания выплачивает страховую сумму при наступлении страхового случая.

Систему ипотек можно разредить на:

Ø открытую, где источником средств являются средства, заимствованные с рынка на текущих рыночных условиях;

Ø замкнутую, основанную на согласии участников системы получать процентный доход по сбережениям на целевых счетах ниже рыночного при условии получения возможности воспользоваться льготной ссудой.

Ипотечное кредитование оказывает значительное влияние на рынок недвижимости. Развитие ипотечного кредитования, рост предложения ипотечных кредитов, снижение процентных ставок значительно расширяют спрос на недвижимость. Это в свою очередь может привести к повышению стоимости недвижимости при условии недостаточного предложения на рынке. Повышение стоимости недвижимости ведет к сокращению спроса на жилье, однако, расширенное предложение ипотечных ссуд сглаживает эту тенденцию.

С другой стороны, ухудшение условий заимствования, сокращение предложения ипотечных ссуд снижает покупательную способность и спрос на рынке недвижимости, что ведет к снижению цен на жилье и сокращению спроса на ипотечные кредиты. Следует подчеркнуть, что описываемое взаимодействие напрямую зависит от соотношения размеров обоих рынков и доли сделок на рынке недвижимости, финансируемых с участием ипотечного кредита.

В результате рынок ипотечного кредитования по мере своего развития начинает оказывать все большее влияние на конъюнктуру на рынке недвижимости, при достижении определенных размеров оказывает ключевое воздействие на рынок недвижимости (что мы наблюдаем в США, где 70-80% приобретенной недвижимости осуществляются с помощью ипотечного кредита).

Из этого можно сделать вывод: чем более развита в национальной экономике система ипотечного кредитования, чем большая доля сделок с недвижимостью происходит с участием ипотечного кредита, тем больше рынок недвижимости зависит от конъюнктуры на финансовых рынках, текущей стоимости активов.

ОАО Банк «Санкт-Петербург»

количество заемщиков:

За 2005 год: одобрено 176; выдано 107

За 2006 год: одобрено 157; выдано 59

Банк «Российский капитал»

количество заемщиков:

За 2005 год: одобрено 16; выдано 7

За 2006 год: одобрено 119; выдано 41

Банк «АК Барс»

количество заемщиков:

За 2005 год: одобрено 19; выдано 17

За 2006 год: одобрено 27; выдано 5

Банк «Евростарт»

количество заемщиков:

За 2006 год: одобрено 19; выдано 4

«Балтийский банк»

количество заемщиков:

За 2005 год: одобрено 7; выдано 6

За 2006 год: одобрено 10; выдано 5

В Санкт-Петербурге целевая программа «Молодежи доступное жилье» на сегодняшний день не реализована, молодежи предлагается жилье после реконструкции к этому жилью относятся старые постройки бывших заброшенных общежитий. Программа дорабатывается.

3.4 Порядок предоставления ипотечного кредита коммерческого банка на примере банка «Санкт-Петербург»

В зависимости от объекта кредитования, кредитной политики и организационной структуры каждый коммерческий бакан определяет технологию ипотечного кредитования.

ОАО Банк «Санкт-Петербург» - осуществляет ипотечное кредитование физических лиц и юридических лиц на приобретение готового жилья городской программы ипотечного кредитования.

Вы можете стать заемщиком ОАО Банк «Санкт-Петербург», если:

· отвечаете требованиям кредитоспособности, предъявляемым Банком к участникам данной программы;

· Ваш возраст от 18 лет, и к моменту окончания срока кредитования Вам исполнится не более 60 лет;

· Вы располагаете собственными средствами, достаточными для внесения первоначального платежа в размере не менее 30% от цены приобретаемой недвижимости;

· Вы имеете стабильный доход на последнем рабочем месте не менее 6 месяцев.

Условия кредитования:

| Валюта кредита | Мин. сумма кредита | % ставка годовых | Срок кредита | Сумма кредита | Мин. Первоначальный платеж | Досрочное погашение |

| рубли | Рубли эквивалент 10 000 USD | 14 | Мин. 62 мес. Мак. 242 мес. | Мин. 30% - мак. 70% от стоимости приобретаемого жилья | 30% | Возможно через 6 мес. |

Выделим семь основных этапов технологии выдачи и погашения ипотечного кредита:

Оформление ипотечной кредитной сделки в банке «Санкт-Петербург» так же проводится в несколько этапов, при этом агент26 в своей повседневной работе осуществляет непосредственный контакт с сотрудниками кредитного отдела банка по вопросам информационного взаимодействия и юридического отдела банка по вопросам разъяснения порядка действия в сложных ситуациях по следующей схеме:

Ø Этап 1. Предварительная квалификация клиентов и оформление заявления на кредит:

| Агент: | Подбор потенциальных Заемщиков; Прием документов от Заемщика: Лист предварительной квалификации Заемщика; Регистрационная форма; Справка о доходах физического лица. Форма 2-НДФЛ или по утвержденной Агентством форме; Предварительный расчет результатов квалификации. Предоставление оригиналов или копий (факсокопии, электронные копии) с последующим предоставлением оригиналов документов в Банк |

| Банк: | Ответ по каналам связи, установленным договором о сотрудничестве, о результатах предварительной квалификации не позднее рабочего дня, следующего за днем подачи документов. |

По существу этап, на котором банк разъясняет заемщику условия выдачи ипотечного кредита и предлагает заполнить ему заявление, которое по существу можно рассматривать как анкету, содержащую сведения, представляющие интерес для банка с точки зрения минимизации рисков, связанных с кредитованием. Уже на первом этапе процесса кредитования важно, по возможности, более полно оценить риски. Если в ходе собеседования кредитный работник не получит удовлетворительные ответы на ключевые вопросы, связанные с выдачей кредита, то просьба о его выдаче отклоняется, при этом необходимо аргументировано объяснить причины, по которым кредит не может быть предоставлен. Если же кредитный работник принял положительное решение, он информирует возможного заемщика о том, какие документы и сведения необходимы банку для дальнейшего рассмотрения кредитной заявки

Ø Этап 2. Сбор и перепроверка информации о заемщике и предмете ипотеки :

| Агент: | Прием документов от Заемщика: Декларация Заемщика; Запрос по месту работы; Заявление-анкета страхования ипотечной сделки; Документы по перечню;. Прием от Заемщика документов по приобретаемому жилому помещению (при наличии на данном этапе): заверенные нотариально письменные обязательства родственников; заверенные нотариально письменные согласия родственников на ипотеку; разрешения органов опеки и попечительства на ипотеку приобретаемого жилого помещения (при необходимости); заключения по оценке жилого помещения аккредитованным по программе ОАО «АИЖК» независимым оценщиком; Подготовка запроса в Банк на согласование кандидатуры Заемщика. Предоставление вышеперечисленных оригиналов документов в банк |

| Банк: | Запрос27 по месту работы. Запрос28 на предварительное согласование в Страховую компанию. |

Этот этап заключается в том, чтобы оценить потенциальную возможность заемщика ввергнуть кредит и оценить степень его обеспечения. На этом этапе участвуют специалисты банка или фирмы по оценке залога, юридическая служба и служба безопасности банка. Если в качестве залога предлагается существующая квартира заемщика, то изучаются: состав помещений, планировка, общая и жилая площадь; продолжительность эксплуатации; состояние конструкций, стен, полов и потолков; состояние инженерный коммуникаций – отопление, водоснабжение, электроснабжение, канализация и др.; необходимость ремонта или модернизации в настоящий момент либо в будущем. В результате изучения этих факторов определяется стоимость предполагаемого залога. В качестве залога могут быть предложены и другие виды недвижимости, например земельный участок или летний дом, а также движимое имущество, например автомашина, ювелирные изделия или коллекций произведений искусства. Специалисты оценивают каждый предмет. Если в качестве залога предлагается строящаяся квартира, то изучается проектно-сметная документация, сроки строительства, репутация фирмы – застройщика и подрядной организации. Следует отметить, что в настоящее время в России получил развитие ипотечный жилищный кредит, когда денежные средства предоставляются на покупку квартиры, под залог имеющегося жилья.

Результаты анализа используются для того, чтобы определить в дальнейшем сумму ссуды, возможный первоначальный взнос собственных средств и предварительные сроки погашения кредита. В этих целях рассматриваются следующие доходы: заработная плата, премии, доход в форме комиссионного вознаграждения, доход в идее дивидендов и процентов, пенсионные выплаты, доход в идее арендной платы и др., а также финансовые обязательства: оплата жилья, коммунальные платежи, налоги, страховые выплаты, ранее принятые долговые обязательства, медицинское страхование и др.

Результаты андеррайтинга оформляются в виде справки или заключения и передаются на рассмотрение кредитного комитета.

Ø Этап 3. Принятие решения кредитным комететом о предоставлении кредита:

| Банк: | Отчет об андеррайтинге (банк готовит не позднее третьего рабочего дня, следующего за днем подачи последнего документа или поступления ответов на запросы) Кредитный комитет (проводится по средам; рассматриваются заявки, по которым был составлен отчет не позднее понедельника) Доведение решения кредитного комитета до Агента (не позднее рабочего дня, следующего за днем заседания кредитного комитета) В настоящее время в банка «Санкт-Петербург» существуют следующие условия по выдаче кредитов: |

Требования по страхованию:

§ страхование приобретаемой (для вторичного рынка) квартиры от рисков повреждения;

§ страхование жизни и временной потери трудоспособности заемщика;

§ страхование утраты права собственности на квартиру.

Общая стоимость всех трех видов страхования составляет 1% от стоимости квартиры.

Преимущества:

§ Возможность покупки квартиры при более низком доходе, чем тот, который необходим для обычных ипотечных программ.

§ Размер ежемесячных выплат значительно меньше, чем предлагают базовые ипотечные кредиты.

§ Возможность купить большую по метражу квартиру.

§ Возможность рефинансирования кредита через 7 лет.

§ Возможность досрочного погашения кредита через 6 мес. кредитования.

§ Первоначальный взнос составляет от 20% стоимости квартиры, в зависимости от суммы кредита, если кредит берется под покупку жилья на вторичном рынке. В случае если покупка осуществляется на первичном рынке, размер кредита не может составлять более 75% стоимости квартиры, под залог которой берется кредит, первоначальный взнос в этом случае - 10%.

Требования по страхованию:

§ страхование приобретаемой (для вторичного рынка) или имеющейся (для первичного рынка) квартиры от рисков повреждения;

§ страхование жизни и постоянной потери трудоспособности заемщика;

§ страхование утраты права собственности на квартиру.

Общая стоимость всех трех видов страхования составляет 0.8%— 1% от суммы кредита.

Если наступает страховой случай, страховая компания полностью погашает кредит банку.

Преимущества:

§ Равные ежемесячные платежи в течение всего срока кредитования.

§ Возможность долгосрочного планирования Вашего бюджета на несколько лет.

§ Возможность приобрести квартиру более высокого качества за счет максимальной суммы кредита.

§ Возможность сдавать приобретаемое жилье в аренду, покрывая тем самым расходы на ежемесячные выплаты.

§ Возможность досрочного погашения кредита через 6 мес. пользования ипотекой.29

В целях проведения данных программ кредитования банка «Санкт-Петербург» заключаются договора с риэлтерскими конторами о взаимном сотрудничестве по оказанию друг другу информационных, консультационных и иных видов услуг в сфере развития ипотечного жилищного кредитования. В соответствии с такими договорами риэлтер в ходе осуществления деятельности по работе с гражданами, обратившимися к нему за содействием в поиске жилых помещений, для приобретения в собственность, оказывает банку информационные и иные виды содействия в их деятельности по предоставлению ипотечных жилищных кредитов30.

Банк в свою очередь оказывает консультационную и информационную поддержку риэлтеру, направленную на надлежащее применение сторонами в ходе их совместной деятельности требований агентства и исполнение сторонами условий настоящего соглашения.

Ø Этап 4. Подбор жилого помещения. (Проводится для заемщиков, не определившихся с приобретаемым жилым помещением на этапе 2.)

| Агент: | Внесение информации по приобретаемому жилью в Декларацию заемщика; Прием от Заемщика: заявления-анкеты страхования ипотечной сделки в части страхования предмета ипотеки; заверенных нотариально письменных обязательств родственников; заверенных нотариально письменных согласий родственников на ипотеку; документов по приобретаемому жилью по перечню; разрешения органов опеки и попечительства на ипотеку приобретаемого жилого помещения (при необходимости); заключения по оценке жилого помещения аккредитованным по программе ОАО «АИЖК» независимым оценщиком; Предоставление оригиналов документов в банк |

| Банк: | Запрос на согласование со Страховой компанией Анализ документов, дооформление отчета об андеррайтинге (не позднее третьего рабочего дня следующего за днем предоставления документов в банк) Кредитный комитет (по средам, окончательное решение по выдаче кредита) Доведение решения кредитного комитета до Агента (не позднее рабочего дня следующего за днем заседания кредитного комитета) |

Ø Этап 5. Подготовка договоров по ипотечной сделке : Данный этап проводится в течение двух рабочих дней с момента принятия окончательного решения о предоставлении кредита.

| Агент | Договор купли-продажи (по согласованной с банком форме) |

| Банк | Кредитный договор; Договор поручительства (при необходимости) ; Закладная; Договор банковского счета; Договор аренды индивидуального банковского сейфа (при оплате наличными продавцу - физическому лицу) ; Договоры страхования (Полисы). |

Ø Этап 6. Совершение ипотечной сделки. Согласование сторонами сроков проведения сделки

| Банк | Подписание договоров в банке Открытие счетов Подача распоряжения на расходование кредитных средств Совершение валютообменной операции по курсу банка (при необходимости) Закладка средств в индивидуальный банковский сейф (при оплате договора купли-продажи наличными продавцу - физическому лицу) |

| Агент и Банк | Подписание и нотариальное удостоверение договора купли-продажи квартиры Регистрация договора купли-продажи и обременения Необходимые действия по регистрации Закладной |

Ø Этап 7. Сопровождение кредита и контроль за исполнением кредитного договора.

Этап включает в себя:

ü выдачу кредита в порядке, предусмотренном в кредитном договоре.

ü контроль за целевым использованием кредита в период строительства или реконструкции объектов кредитования;

ü наблюдение за сохранностью и состоянием залога, принятого в обеспечение кредита;

ü контроль за регулярными, в соответствии с ранее согласованными при заключении договора, сроками возврата кредита и начисленных процентов.

При нарушении сроков погашения кредита и уплаты процентов банки в отдельных случаях предоставляют отсрочки для выполнения заемщиком своих обязательств с начислением за период пользования отсроченной ссуды более высокого процента. При нарушении повторных сроков погашения кредита ссуда перечисляется на счет просроченных ссуд, и начинаются операции по реализации залога.

ЗАКЛЮЧЕНИЕ

Проанализировав становление и развитие ипотечных отношений в России, можно сделать следующие выводы. В крупных российских городах, регионах и отдельных коммерческих банках начали разрабатываться и реализовываться различные жилищные программы, опирающиеся на действующую правовую базу в области ипотеки. Однако опыт реализации этих программ показывает, что рынок ипотечных кредитов развивается медленно. Несмотря на позитивные сдвиги долгосрочное ипотечное кредитование все еще не стало стабильным самостоятельным бизнесом для российских коммерческих банков в следствии таких причин, как :

Ø отсутствие долгосрочных, достаточно дешевых источников кредитных ресурсов, которые обеспечивали бы возможность выдавать непрерывно ипотечные кредиты населению в необходимых масштабах;

Ø нерешенность ряда правовых вопросов, связанных не только с введением нового федерального закона «Об ипотечных эмиссионных ценных бумагах». При чем мировой опыт показывает, что решение проблемы создания надежной и ресурсной базы в российских условиях может быть решено путем доработки как самого закона «Об ипотечных эмиссионных ценных бумагах», так и предусмотренных в нем возможностей оформления закладной при ипотеке в силу закона;

Ø высокие кредитные и процентные риски;

Ø отсутствие долгосрочных и относительно дешевых ресурсов;

Ø недостаточно высокий уровень доходов и отсутствие достаточных накоплений населения;

Ø экономическая нестабильность предприятий-работодателей;

Ø неразвитость инфраструктуры ипотечного рынка, позволяющей повысить надежность системы долгосрочного жилищного кредитования и создать предпосылки для привлечения инвестиций в эту сферу;

Ø отсутствие скоординированной целенаправленной и системной работы на всех уровнях и этапах одновременно, что могло бы быть устранено если бы, например, Агентство по ипотечному жилищному кредитованию взяло на себя функцию координатора, то есть занималось не только рефинансированием, но и другими проблемами, связанными с информационным обеспечением всей деятельности, связанными с подготовкой кадров и так далее, либо же этим занимался какой-то федеральный центр.

Если бы в ближайшее время удалось бы принять и внедрить в практику вот два обозначенных способа появления долгосрочных ресурсов, то это, естественно, дало бы возможность создать вторичный рынок ипотечных кредитов, на котором бы инвесторы могли вкладывать свои средства длинные и дешевые и, таким образом, можно было бы организовать замкнутую систему выдачи ипотечных кредитов и продажу их инвесторам с целью пополнения кредитной и ресурсной базы банков, выдающих эти ипотечные кредиты. Банки очень приветствуют и ждут появления закона о внешних эмиссионных ценных бумагах, поскольку это, наверное, будет сейчас прорывной так момент, связывающий рынок недвижимости с фондовым рынком.

Все эти задачи, безусловно, должны быть разрешены в ближайшее время. Прежде всего, должна быть разработана федеральная программа развития ипотечного кредитования в России. Необходимо завершить создание целостной законодательной базы, связанной со сделками в жилищной сфере, и соответственно обеспечить реализацию принятых законов на территории всех субъектов Российской Федерации.

Таким образом, для развития ипотечного кредитования в России должна быть создана соответствующая инфраструктура с необходимым правовым обеспечением, так как это позволит сделать значительный шаг вперед в решении жилищной проблемы. Создание и развитие ипотечного кредитования поможет не только улучшить жилищные условия граждан, но и будет способствовать созданию устойчивой банковской системы.

СПИСОК ЛИТЕРАТУРЫ

1. Гражданский кодекс РФ;

2. Федеральный закон « Об ипотеке (залоге недвижимости)» от 16.07.98

№ 102- ФЗ;

3. Федеральный закон РФ «Об ипотечных ценных бумагах» от 11.11.03

152-ФЗ;

4. Закон РФ «О залоге» от 25.05.92 № 2872-1 с изменениями и дополнениями;

5. Постановление Правительства РФ от 11.01.2003 № 28 «О мерах по развитию системы ипотечного жилищного кредитования в РФ» с изменениями и дополнениями;

6. Балабанов И.Т. Экономика недвижимости. - СПб.: Питер, 2000;

7. Головин Ю.В. Банки и банковские услуги в России. – М.: Финансы и статистика, 1999;

8. Иванов В.В. Все об ипотеке. – М.: МТ - Пресс, 2000;

9. Иванов В.В. Ипотечное кредитование. – М.: Информ. - внедр. Центр «Маркетинг», 2001;

10. Мигулин П.П.Русский государственный кредит 1889;

11. Проскурякова Н.Л. Земельные банки Российской империи;

12. Ужегов А.Н. Квартира в кредит: ипотечная сделка.- СПб.: Питер, 2001;

13. Методические рекомендации по организации и порядку осуществления программ ипотечного жилищного кредитования/ Под ред. Н.Б. Косаревой. – М.: «Институт экономики города», 2002;

14. Астапов К.Л. Ипотечное кредитование в России и за рубежом (законодательство и практика)// Деньги и кредит .- 2004г.- № 4;

15. Гаринова З.Л. Развитие институтов регулирования на рынке жилищного кредитования //;

16. Деньги и кредит.-2004.-№ 6;

17. Казаков А. Проблемы развития системы ипотечного кредитования на современном этапе.- 2004г. № 10;

18. Калянана Л. Ипотека в ожидании третьего пути.//Эксперт.- 1999г.-№ 16;

19. Красиков А.Жилье в кредит.// Твой новый дом. - 2002.- № 10;

20. Матюхин Г.П. Тернистый путь ипотечного кредитования// Банковское дело.-2004г.- № 3;

21. Минц В. Готов ли рынок? Перспективы развития ипотечных ценных бумаг для жилищного финансирования.//Рынок ценных бумаг.-2002г. №4(211). - с.21-23;

22. Миронов М. Ценные бумаги на рынке недвижимости: то густо ,то пусто //Рынок ценных бумаг.-2002-№ 15(222).-с.20;

23. Муслимова Э.Е.Ипотечное кредитование – перспективное направление банковского обслуживания населения//Банковские услуги.-2004г.-№ 6;

24. Петрова В.Ипотека на подпорках//Банковское обозрение.-2004г.-№ 6;

25. Рубченко М. Наша задача – создать ликвидный рынок ипотечных бумаг.//Эксперт. - 2002 г. -№ 37;

26. Урчукова Ж.М. Особенности организации ипотечного кредитования в современных условиях//Финансист. -2002. -№1;

27. Цылина Г.А., Ипотечное кредитование и риски //Жилищное строительство. - 2001 г. - № 5;

28. Щеглов О. Жидье – народу, гарантии – банкирам!// Национальный банковский журнал.-2004- № 1;

29. http://www.akm.ru/rus/temp/ipoteka.htm;

30. http://www.foreman.ru/realty/service/mortgage_dk.shtml;

31. http://www.foreman.ru/realty/service/mortgage_sbr.shtml;

ПРИЛОЖЕНИЯ

Приложение 1

Приложение 2

Схема ипотечного кредитования с участием страховой компании в качестве кредитора.

1.

заключение договора о долевом финансировании строящегося объекта недвижимости,

2. заключение договора долгосрочного страхования жизни,

3. заключение договора займа и ипотеки,

4. заключение сопутствующих договоров страхования (предмет ипотеки, ответственность заемщика и т.д.),

5. заключение договора купли-продажи недвижимости,

6. рефинансирование ипотечного кредита,

7. размещение ипотечных облигаций на рынке ценных бумаг,

8. размещение части страховых резервов и свободных средств в ипотечные облигации,

9. получение стабильного дохода.

Приложение 3

Приложение 4

ОГЛАВЛЕНИЕ

ВВЕДЕНИЕ

ГЛАВА I. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ИПОТЕЧНОГО КРЕДИТОВАНИЯ

1.1 Сущность, основные понятия и специфические черты ипотеки

1.2 Классификация ипотечного кредита

1.3 Государственный ипотечный кредит в дореволюционной России до октября 1917 года

ГЛАВА II. ИНФРАСТРУКТУРА РЫНКА ИПОТЕЧНОГО КРЕДИТА

2.1 Рынок ипотечных кредитов

2.2 Особенности недвижимого имущества как предмет залога

2.3 Страхование ипотечных сделок

2.4 Управления рисками ипотечных кредитов

ГЛАВА III. ПРЕСПЕКТИВЫ РАЗВИТИЯ СИСТЕМЫ ИПОТЕЧНОГО ЖИЛИЩНОГО КРЕДИТОВАНИЯ В РФ

3.1 Нормативно-правовое регулирование ипотечного кредитования в Российской Федерации

3.2 Роль Агентства по ипотечному жилищному кредитованию и перспективы его развития

3.3 Основные программы ипотечного жилищного кредитования в Санкт-Петербурге

3.4 Порядок предоставления ипотечного кредита коммерческого банка на примере банка «Санкт-Петербург»

3.4.1 Сравнительный анализ программ ипотечного жилищного кредитования в ОАО «Банк «Санкт-Петербург»»

ЗАКЛЮЧЕНИЕ

СПИСОК ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

ипотечное кредитование коммерческий банк

В системе экономических отношений кредит как самостоятельная экономическая категория всегда занимал особое положение. Он способен ускорить общественное развитие, с его помощью экономика и ее субъекты преодолевают ограниченность финансовых ресурсов, быстрее проходят стадии спадов и депрессий, обеспечивается устойчивое экономическое развитие. Кредитные отношения могут существенно расширить рамки производства и обращения продукта, укрепить экономический потенциал общества. И поэтому можно с уверенностью сказать, что, обладая стимулирующими качествами, кредит требует к себе особого внимания - как с теоретической точки зрения, так и с практической.

Выбранная тема данной дипломной работы связана с ипотечным кредитованием, интерес к которому растет с каждым годом, что данный регион является наиболее перспективным для организации ипотечного кредитования, потому, что в городе существует достаточно устойчивая банковская система, а законодательная база позволяет уже сегодня реализовывать начальные этапы организации системы ипотечного кредитования. Что касается потенциала строительного комплекса Санкт-Петербурга, то он достаточен для реализации капиталоемких экономических программ. Однако, традиционные формы ипотеки в сегодняшней ситуации неприменимы. Предметом дипломной работы приобретение собственного жилья - первоочередная потребность для каждой семьи: без удовлетворения этой потребности, нельзя говорить о приоритетах общества. До перехода на рыночные отношения основными источниками пополнения жилого фонда страны являлись государственное жилищное строительство и строительство жилья предприятиями и организациями, кооперативное и индивидуальное строительство играло вспомогательную роль. В условиях сокращения бюджетного финансирования строительства и обеспечения населения жильем, основным источником средств для приобретения жилья становятся собственные средства населения, а также кредиты банков, как это происходит в большинстве экономически развитых стран мира. В этих условиях объективно возникает потребность в долгосрочных кредитах населению на жилищное строительство, минимально подверженных воздействию инфляции и максимально обеспеченных своевременным возвратом. Именно этим требованиям отвечает ипотечный кредит. Возрастающая потребность и недостаточная разработанность теоретического и прикладного инструментария ипотечного кредитования обусловили выбор темы исследования. В условиях реформирования экономики России формирование жизнеспособной системы ипотечного кредитования является одной из актуальных задач. Успешное решение этой задачи возможно только при системном согласовании экономической, правовой и организационной сторон внедрения жилищной ипотеки в российскую практику. Теоретической и методологической основой данной дипломной работы послужили работы ведущих отечественных специалистов в области ипотечного жилищного кредитования. Основу составили аналитические обзоры, периодические издания России, действующие законы, постановления Правительства РФ и другие нормативно-правовые документы.

В первой главе моей дипломной работы рассмотрен вопрос о возникновении и истории развития ипотеки.

Вторая глава посвящена рынку ипотечного кредитования, рассмотрен анализ возможных рисков, страхование ипотечных сделок.

В третьей главе рассказано о перспективах развития системы ипотечного кредитования в Российской Федерации, порядок предоставления ипотечных кредитов коммерческими банками, и роль Агентства по ипотечному жилищному кредитованию. А так же данная глава посвящена рынку ипотечного кредитования в Санкт-Петербурге и перспективам его развития, рассказано о моделях привлечения банками ресурсов для ипотечного кредитования, раскрыта нормативно-правовое обеспечение, регулирующее ипотечное кредитование в Российской Федерации.

ГЛ АВА I . ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ИПОТЕЧНОГО КРЕДИТОВАНИЯ

1.1 Сущность, основные понятия и специфические черты ипотеки

Слово «ипотека» - греческого происхождения. Понятие «ипотека» впервые было введено в Афинах Солоном в начале VI в. до н.э.[1] и в буквальном смысле обозначало столб, установленный на территории имения должника, с надписью о характере и размере долга. Позже для этой цели стали использовать особые книги, называвшиеся ипотечными. В Римской империи в I в. н. э. создавались ипотечные учреждения, которые выдавали кредиты под залог имущества частным лицам, а в период правления императора Антония Пия (II в. н. э.) было разработано особое законодательство для ипотечных банков, которые существовали наряду с другими специализированными банками и иными кредитными учреждениями - прообразами сберкасс и сберегательных ассоциаций.

В истории ипотеки довольно типична конструкция, когда имущество передавалось во владение кредитора, а уплатой долга фактически выкупалось должником обратно. Это - древнейшая форма залога, имевшая ряд разновидностей. Так, например, в Древнем Риме существовали сперва фидуция (fiducia – от лат. «сделка на доверии, доверительная сделка»), затем пигнус (pignus – от лат. «неформальный залог») - формы более ранние, чем ипотека. При фидуции объект залога переходил в собственность кредитора, причем последний имел право либо возвратить недвижимость должнику после исполнения договора, либо продать ее, отказавшись от денежного требования. Договор пигнуса предусматривал передачу недвижимости уже не в собственность, а во владение ею как гарантию кредитного обязательства. Кредитор не имел права оставлять предмет залога у себя и мог продать имущество только в случае невыполнения взятых должником обязательств, возвращая разницу между продажной ценой и остатком долга заемщику.

Ипотека (hypotheca), как форма залога без передачи права владения вещью, стала наиболее совершенной в римском праве формой залога. Ипотека служила обеспечением исполнения основного требования. Уже тогда ипотека приобрела характер принудительной меры, направленной на исполнение обязательства в надлежащем виде, она давала кредитору приоритетное перед другими право удовлетворения своего требования.

Таким образом, ипотека является наиболее древней формой залога, многие черты которой были заложены уже в Древней Греции и Древнем Риме и сохранились до нашего времени.

В.И. Даль в «Толковом словаре живого великорусского языка» определяет ипотеку как залог, ручительство, поручительство, залогом обеспеченное. Советский Энциклопедический словарь дает следующее определение: «Ипотека – залог недвижимости (земли, строений) с целью получения долгосрочной ссуды». Другое определение этого понятия мы находим в Законе РФ «О залоге»[2]: «Ипотека – залог предприятия, строения, здания, сооружения или иного объекта, непосредственно связанного с землей, вместе с земельным участком или правом пользования им».

Сегодня в России под ипотекой понимается залог недвижимого имущества. Недвижимость как предмет залога (ипотеки) подразделяется на имущество, которое может являться предметом залога, и имущество, ипотека на которое не допускается. Имущество при наличии на него прав, зарегистрированных в порядке, установленном для государственной регистрации прав на недвижимое имущество, может являться предметом залога. Этой нормой законодательно закреплено классическое понимание ипотеки как залога недвижимости, подвергнутого государственной регистрации в Едином государственном реестре прав на недвижимое имущество и сделок с ним. Следовательно, в качестве предмета ипотеки может выступать любое недвижимое имущество, которое может находиться в гражданском обороте и имеется возможность его отчуждения.

Ипотека относится к виду залога с оставлением заложенного имущества у залогодателя. Перечень недвижимых вещей, способных быть предметом ипотеки, дан в ч.1 ст.130 ГК РФ.[3] Он не является исчерпывающим. К недвижимости относятся земельные участки, участки недр, обособленные водные объекты и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе леса, многолетние насаждения, здания, сооружения. К недвижимому имуществу ГК относит также подлежащие государственной регистрации воздушные и морские суда, суда внутреннего плавания, космические объекты. Права на это имущество должны быть зарегистрированы в порядке, установленном для государственной регистрации прав. Предметом ипотеки не может быть имущество, изъятое из оборота. Не допускается ипотека участков недр, особо охраняемых природных территорий, имущества, в отношении которого в установленном федеральным законом порядке запрещена приватизация. Законом также может быть запрещена или ограничена ипотека отдельных видов имущества.

Залогодателем вещи может быть ее собственник либо лицо, имеющее на нее право хозяйственного ведения, однако для залога недвижимого имущества лицом, которому оно принадлежит на праве хозяйственного ведения, необходимо согласие собственника этого имущества.

В договоре об ипотеке должны быть указаны предмет ипотеки, его оценочная стоимость, существо, размер и срок исполнения обязательства, обеспеченного ипотекой. Должны быть указаны идентификационные признаки предмета ипотеки (при ипотеке земельного участка к договору должна быть приложена копия чертежа границ этого участка, выданная соответствующим комитетом по земельным ресурсам и землеустройству); его оценочная стоимость, причем оценочная стоимость земельного участка не может быть установлена ниже его нормативной цены; право, в силу которого закладываемое имущество принадлежит залогодателю; орган государственной регистрации, зарегистрировавший это право, и другие сведения. Договор об ипотеке (а также последующие существенные изменения и дополнения к нему) заключается в письменной форме и во всех случаях подлежит нотариальному удостоверению, а также государственной регистрации и считается заключенным с момента такой регистрации. Несоблюдение указанных требований влечет недействительность (ничтожность) договора об ипотеке. Договор об ипотеке должен обязательно заключаться в форме, предусмотренной российским законодательством, независимо от того, заключен он в России или за ее пределами.

Залоговая стоимость имущества составляет обычно 70% от его рыночной стоимости, поэтому ипотекой одной и той же вещи может быть обеспечено несколько обязательств (в пределах стоимости этой вещи). Для этого законом предусмотрена возможность последующего залога (перезалога) вещи. В случае перезалога требования последующего залогодержателя удовлетворяются из стоимости заложенного имущества после удовлетворения требований предшествующих залогодержателей. Последующая ипотека допускается, если она не запрещена предшествующими договорами об ипотеке, причем залогодатель обязан письменно сообщать каждому последующему залогодержателю сведения обо всех существующих ипотеках данного имущества, а также о других правах третьих лиц на предмет ипотеки. Досрочное исполнение обязательства, обеспеченного ипотекой, возможно по инициативе как должника, так и кредитора. Особенности для обоих предусмотрены законом. Установлены две группы оснований для досрочного исполнения обязательства по инициативе кредитора-залогодержателя: одна группа связана с исчезновением предмета ипотеки, вторая - с нарушением залогодателем обязательств по обеспечению сохранности заложенного имущества, нарушением им правил о распоряжении заложенным имуществом и правил о последующем залоге. Вторая группа оснований дает залогодержателю не только право требовать досрочного исполнения обязательств, но и право при неисполнении требования обратить взыскание на предмет ипотеки, хотя сроки для предъявления такого рода требований законом могут быть ограничены.

Специфическими чертами ипотеки являются:

Во – первых, ипотека, как и всякий залог, является способом обеспечения надлежащего исполнения другого (основного) обязательства – займа или кредитного договора, договора аренды, подряда, возмещения вреда, рассрочки платежа при заключении соответствующего договора купли – продажи и т.д. Следовательно, ипотека зависит от этого основного обязательства, так как вне его она теряет смысл.

Во – вторых, предметом ипотеки всегда является недвижимость. К недвижимому имуществу относятся земельные участки и все, что прочно с ними связано: предприятия, жилые дома, другие здания, сооружения.

В- третьих, предмет ипотеки остается во владении должника. Последний остается собственником, пользователем, фактическим владельцем этого имущества.

В – четвертых, договор кредитора и должника об установлении ипотеки оформляется специальным документом – закладной, которая также подлежит нотариальному удостоверению и государственной регистрации. Под закладной понимают контракт, согласно которому одна сторона принимает право собственности (владения) на недвижимость от другой стороны в качестве обеспечения возврата долга с таким условием, что после погашения долга собственность (владение) возвращается должнику. Таким образом, закладная - это юридический документ, подтверждающий что в качестве обеспечения кредита выступает конкретный объект недвижимости.

Для возникновения закладной необходимы, с одной стороны, обязательство платежа или исполнения контракта, а с другой стороны, залог имущества в качестве гаранта платежа. В странах с гражданским законодательством предоставление кредита под залог имущества предполагает наличие двух самостоятельных контрактов: основного контракта в виде долгового обязательства и долгового контракта или закладной. Закладная является производным обязательством от основного контракта. Это означает, что если основной контракт признан недействительным, то и закладная также не имеет силы. Если основной контракт передается третьему лицу, то и закладная также передается этому лицу. Это означает, что закладная «лежит» на недвижимости, а не на должнике, т.е. любой покупатель недвижимости автоматически получает вместе с ней и обязательства по закладной.

В государствах, использующих систему общего права, при предоставлении кредита под залог одновременно с закладной оформляется долговое обязательство по закладной и долговая расписка, которая служит дополнительной гарантией возврата долга. Долговая расписка содержит ряд стандартных положений, характеризующих конкретный кредит: обязательство заемщика выплатить сумму долга, величину займа, процентную ставку, начисляемую на величину долга, информацию об условиях платежа, право заемщика на досрочное погашение ссуды, обязательства сторон и санкции при невыполнении заемщиком своих обязательств. Долговая расписка предусматривает личную ответственность заемщика: если при продаже объекта залога полученной выручки недостаточно для удовлетворения требований кредитора, то он вправе требовать выплаты недостающей суммы из других средств заемщика по решению суда. Несмотря на то, что долговая расписка и закладная кажутся различными инструментами, они выполняют одну и ту же функцию, и суды рассматривают их как равноправные документы.

Рынок недвижимости в странах с англо – американской правовой системой может использовать для финансирования не только механизм закладных , но и доверенность. Она служит тем же целям, что и закладная, но в ее создании принимают участие не две, а три стороны: заемщик, кредитор и доверенное лицо. При данной модели отношений должник, во-первых, предоставляет долговую расписку кредитору; во-вторых, передает право собственности доверенному лицу, который становится держателем титула собственности в интересах кредитора. Данный документ содержит право продажи недвижимости, которым может воспользоваться доверенное лицо в случае невозврата долга. Подобная система взаимоотношений позволяет кредитору продать предоставленный заем, т.е. закладную.

Закладная должна быть составлена в письменной форме по установленному законом данного государства образцу. В ней должны быть учтены все требования национального и регионального законодательства, она должна быть подписана кредитором и должником, а в некоторых странах (в том числе и в России) нотариально заверена.

В – пятых, при неисполнении обязательства, обеспеченного ипотекой, кредитор вправе требовать продажи заложенного имущества с публичных торгов. При реализации имущества, заложенного по договору ипотеки, ипотечный кредитор имеет преимущества перед другими кредиторами в размере суммы, указанной в закладной.

Принципы ипотеки были сформулированы еще в начале 20 века в «Учебнике русского гражданского права» профессором Московского университета – Шершеневичем Г.Ф. Он выделил 4 «начала ипотечной системы»:

- начало специальности: «ипотечные книги ведутся при судах или при особо назначенных для того установлениях…Важное различие между законодательствами заключается в том, ведется ли запись по именам собственников или по названиям недвижимостей.» Именно второй случай отражает принцип специальности – возможность установления ипотеки только к определенной недвижимости и в определенном объеме .

- начало законности заключается в том, что на лиц, ведущих ипотечные книги, возлагается обязанность проверки согласия сделки с законами. Этот принцип не выделяется отдельно современными авторами, однако актуален он и сегодня: за правильность оформления сделки, договоров, которые регистрируются в обязательном порядке у нотариуса, последний несет всю полноту ответственности.

- начало гласности заключается в следующем: «все, что значится в ипотечных книгах, имеет начало полной достоверности, и все легко могут знать юридические отношения, в которых находится собственник по данной недвижимости, кому она принадлежит, какие ограничения ее стесняют…Получение выписи из них доступно каждому.» Т.е. принцип гласности, или публичности, означает возможность доступа каждого заинтересованного лица к информации, содержащейся в ипотечной книге.

- начало старшинства заключается в том, что залоговые права удовлетворяются из ценности недвижимости по старшинству их установления.

Можно отметить еще два принципа, относящихся уже к современной ипотеке:

принцип бесповоротности и принцип неприменимости погасительной давности к занесенным в ипотечную книгу правам.

В более полном и широком понимании ипотека означает не только ипотечные кредиты в виде банковской ссуды или закладной, но и рынок ипотечных бумаг. Последний позволяет иметь долгосрочные ресурсы в виде государственных денег или собственного капитала банков, но главным образом мобилизуя инвестиционный капитал. Кредит по ипотеке самый долгосрочный – от 10 до 40 и более лет – и имеет, как правило, сравнительно низкие процентные ставки.

Ипотека позволяет предпринимателю увеличить долю производительно используемого свободного капитала, землевладельцам – финансировать покупку дополнительных участков земли, увеличивать капитальные затраты на возведение современных производственных построек и сооружений и т.п., физическому лицу – улучшать свои жилищные условия: покупать новое или дополнительное жилье.

Дата: 2019-12-10, просмотров: 408.