Государственный бюджет для выполнения своей важной роли в общественном воспроизводстве должен располагать устойчивой базой. С этой целью изымается в бюджет часть доходов предприятий, организаций и населения. Материальной основой доходов бюджета является национальный доход, т. е. та часть, которая централизуется в основном фонде денежных средств государства и его отдельных регионов. В бюджете аккумулируется значительная часть государственных финансовых ресурсов (более 2/3 всего объема), принимающих форму доходов бюджета.

При формировании доходов основного финансового плана государства (регионов) возникают финансовые взаимоотношения между участниками бюджетного процесса. Это дает основание рассматривать доходы как экономическую категорию – совокупность денежных отношений по поводу изъятия и централизации части финансовых ресурсов в бюджет. Такие отношения всегда имеют распределительный характер, стоимостную форму, и их обязательным участником является государство. Именно государство для образования доходов своего бюджета вступает в финансовые взаимоотношения с отдельными звеньями хозяйства, гражданами, взимая на общегосударственные нужды часть созданного или полученного ими национального дохода.

Формы и методы образования доходов бюджета изменяются под воздействием многих объективных и субъективных факторов, среди них первостепенное влияние оказывает уровень развития производительных сил, производственных отношений, финансовой науки. Не менее важное воздействие на доходы имеют сложившаяся конкретная экономическая и социальная ситуация, экономическая политика в данном периоде, выбранные приоритеты развития общества, стратегия достижения намечаемых задач и др. Однако в любом случае главное назначение мобилизованных доходов – создание устойчивой финансовой базы, позволяющей органам власти всех уровней управления осуществлять свои функции, удовлетворять общегосударственные потребности. Назначение доходов – покрыть расходы бюджета. Но при этом необходимо найти такие формы финансовых взаимоотношений с субъектами хозяйствования, методы изъятия доходов в бюджет, которые бы стимулировали повышение производительности труда, рациональное использование всех ресурсов, увеличение поступлений. В этом заключается не только фискальное назначение доходов, но и их стимулирующая функция, обеспечивающая расширение материальной основы их роста, укрепление доходной части бюджета.

Анализ формирования доходов бюджетов различных стран показывает, что, несмотря на многообразие конкретных видов платежей, существовали и существуют три основных канала денежных поступлений в бюджет:

1. Государственное имущество, общегосударственные ресурсы. За пользование ими могут взиматься плата, вноситься определенные взносы.

2. Обязательные платежи физических и юридических фирм, взимаемые в виде разных налогов и сборов.

3. Привлеченные ресурсы в форме государственных займов, доходов от реализации других ценных бумаг, лотереи, части вкладов в государственные банки и др.

Что же касается отдельных доходных статей бюджета - 2002, то, динамика их изменения хорошо просматривается в удельных весах каждой из них по сравнению с двумя предыдущими годами.

В динамике основных доходных статей (таблица 1.2.1) обращает на себя внимание снижение на 2 процентных пункта (2 пп.) удельного веса текущих налоговых доходов, в том числе прямых налогов на прибыль на 1 пп. Учитывая, что никаких налоговых послаблений на текущий год не предполагается, остается предположить, что сокращение их удельного веса вызвано, в первую очередь, непропорциональным ростом иных доходов бюджета. А именно: рост внебюджетных доходов на 2,6 пп., в том числе фонда поддержки сельхозпроизводителей на 3,9 пп. А в целом на сельское хозяйство может уйти 1/9 часть бюджета.

Таблица 1.2.1

Основные статьи доходов республиканских бюджетов в 1999-2002 годах, в % к итогу (Рассчитана на основании законодательных актов Республики Беларусь)

| Показатели | 1999 | 2000 | 2001 | 2002 |

| Всего доходов | 100 | 100 | 100 | 100 |

| Текущие налоговые доходы | 77,7 | 75,1 | 73,1 | 72,1 |

| Прямые налоги на доходы и прибыль | 14,9 | 16,5 | 15,5 | 15,3 |

| Налог на прибыль | 14,5 | 16 | 15 | 15 |

| Налог на доходы предприятий и граждан | 0,4 | 0,5 | 0,5 | 0,6 |

| Внутренние налоги на товары и услуги | 44,1 | 44,1 | 44,1 | 44,3 |

| НДС | 28,8 | 31,1 | 27,7 | 26,5 |

| Акцизы | 14 | 11,8 | 15,2 | 15,4 |

| Налоги, взимаемые с фонда заработной платы (Чрезвычайный налог) | 4,6 | 4,2 | 4,1 | 4,2 |

| Доходы от внешней торговли и внешнеэкономических операций | 10,3 | 10,3 | 9,3 | 9,6 |

| Текущие неналоговые доходы | 6,6 | 7 | 5,7 | 5,3 |

| Доходы от госсобственности и предпринимательской деятельности | 1,7 | 3,3 | 1,6 | 1,8 |

| в т. ч. прибыль Национального банка | 0,9 | 2,7 | 0,9 | 1,2 |

| Административные сборы и платежи | 1,5 | 1,8 | 1,6 | 1,7 |

| Поступления по штрафным санкциям | 1,9 | 1,1 | - | 1,2 |

| Прочие текущие неналоговые доходы | 1,4 | 0,8 | 2,6 | 2,8 |

| Капитальные доходы | 1,7 | 1,3 | 2,1 | 2,5 |

| Доходы от реализации произведенных активов | 1,7 | 1,3 | 2,1 | 2,3 |

| Текущие безвозмездные поступления | 0 | 0 | 0 | 0 |

| Доходы СЭЗ | 0 | 0,6 | 0,5 | 0,6 |

| Доходы целевых внебюджетных фондов | 14,1 | 15,9 | 18,5 | 19,3 |

| Доходы республиканского фонда поддержки производителей сельскохозяйственной продукции | 8,1 | 8,5 | 11,4 | 12,2 |

| Республиканского дорожного фонда | 4 | 5,7 | 5,2 | 5,1 |

| Государственного фонда содействия занятости | 1,8 | 1,5 | 1,8 | 1,7 |

| Республиканского фонда "Энергосбережение" | 0 | 0 | 0 | 0 |

| Республиканского фонда охраны природы | 0,2 | 0,1 | 0 | 0 |

В этом аспекте не вызывает особых эмоций и снижение на 3,4 пп. удельного веса НДС и такое же увеличение доли акцизов. Тем более что последних может быть собрано и поменьше по причине устойчивой тенденции к сокращению импорта, который в первую очередь облагается акцизным налогом.

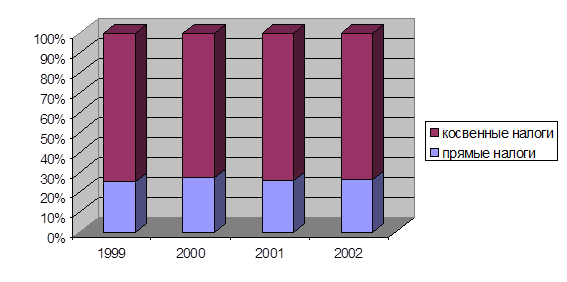

Рис. 1.2.1.

Динамика прямых и косвенных налогов в доходах республиканского бюджета, % (Рассчитана на основании законодательных актов Республики Беларусь)

Из рис. 1.2.1 видно, что удельный вес прямых налогов в доходах государства с течением времени несколько изменялся, что обусловлено, во-первых, реформированием в налогообложении доходов как физических, так и юридических лиц, и, во-вторых, экономическими потрясениями, которые, воздействуя на благосостояние налогоплательщиков, эхом отражались на доходах государства. Косвенные же налоги стабильно держат и без того слишком высокую планку. Принимаемые меры по снижению налоговой нагрузки, включаемой в цену продукции, как-то снижение ставки чрезвычайного налога, не способствовали снижению уровня косвенного налогообложения. Не так то просто перестроиться на новую систему налогообложения, когда почти половина доходов государства образуется именно за счет внутренних налогов на товары и услуги, а других перспективных источников доходов на горизонте не предвидится.

Значительная доля в общем объеме поступлений в бюджет приходится на неналоговые доходы. Неналоговые платежи являются альтернативным источником формирования доходов бюджета и, по существу, отражают место государства в системе экономических отношений, возможность его функционирования наравне с прочими субъектами хозяйствования при реализации объектов госсобственности, оказания услуг и т.п. Ограничение и запреты в области финансово-хозяйственной деятельности предусматривают также материальное (стоимостное) возмещение издержек (штрафы, финансовые акции) государству как основному распределяющему органу и формируют неналоговые доходы в виде “государственной ренты”.

Неналоговые платежи классифицируются по характеру самого поступления платежей в бюджет и включают: возмездные операции от прямого предоставления государством услуг и продажи товаров (доходы от собственности и предпринимательской деятельности, поступления от продажи товаров и услуг и случайных продаж, кассовую прибыль ведомственных предприятий, т. е. чистую прибыль или проценты, получаемые от Национального банка и органов денежно-кредитного регулирования в виде эмиссионного дохода), а также некоторые безвозмездные поступления, такие как штрафы и санкции, конфискации и все добровольные невозвратные текущие поступления в бюджет из негосударственных источников (от физических и юридических лиц), поступления от продажи бывших в употреблении товаров, отходов и лома.

Неналоговые доходы также можно подразделить на текущие и капитальные. К текущим неналоговым доходам относятся возмездные, невозвратные платежи в бюджет (5,7% на 2002 год).

В текущих доходах по форме, методам изъятия и содержания можно выделить несколько разновидностей:

• доходы от государственной и предпринимательской деятельности;

• административные сборы и платежи, поступления от некоммерческих и сопутствующих продаж;

• поступления по штрафам и санкциям;

• прочие текущие неналоговые доходы.

Капитальные неналоговые доходы включают капитальные трансферты от юридических и физических лиц и реализацию нефинансовых активов – произведенных и непроизведенных (2,1% на 2002 год).

Таким образом, доходная часть бюджета Беларуси весьма схожа с бюджетами развитых стран. В ней можно найти признаки рыночной экономики, когда решающая часть доходов формируется за счет множества налогов и сборов. Однако у большинства налогов высокие ставки, которые не стимулируют в должной мере развитие производства. Для изыскания источников покрытия всевозрастающих расходов, сбалансированности бюджета на первое место выдвинута фискальная функция налогов, а их экономическое воздействие, социальное значение остается незначительным.

На заре становления бюджета от государственного имущества (государственных имений, военной добычи и т. п.) формировалась решающая часть его доходов. Они пополнялись также посредством единовременного сбора податей с граждан и таможенных сборов. По мере развития товарно-денежных отношений, распространения торговли налоги становятся основными источниками бюджетов капиталистических государств. Доля поступлений от государственного имущества в доходах бюджетов была незначительной в связи с существенным сокращением сферы государственной собственности.

В зависимости от плательщика, доходы можно разделить на две группы. Первую из них образуют поступления от юридических лиц, т. е. предприятий, организаций, других коммерческих структур, а вторую – от физических лиц. Первая группа платежей (в виде налогов, сборов, неналоговых доходов) преобладает в доходах бюджета республики. Одновременно увеличивается доля платежей в результате расширения объектов налогообложения, а также роста доходов отдельных групп граждан. Четко выраженной становится тенденция расширения объектов обложения юридических и физических лиц за счет включения в налогооблагаемый оборот имущества, земли, природных ресурсов и др.

Сфера деятельности позволяет разделить доходы бюджета на платежи, поступающие от субъектов материального производства, а также от учреждений, организаций, предприятий непроизводственной сферы. Более детализированной является классификация их по отраслям хозяйства, культуры, ведомствам (промышленности, транспорта, сельского хозяйства, торговли, коммунального и жилищного хозяйства и т. п.). Платежи зависят также от вида предприятия, формы его управления, организации коммерческой деятельности.

Система доходных поступлений строится на базе налоговых платежей; взаимоотношения предприятий с бюджетом носят правовую основу, регулируемую законом.

Экономическая сущность налогов характеризуется денежными отношениями, складывающимися у государства с юридическими и физическими лицами. Эти денежные отношения объективно обусловлены и имеют специфическое общественное назначение – мобилизацию денежных средств в распоряжение государства. Поэтому налог может рассматриваться в качестве экономической категории с присущими ей двумя функциями – фискальной и экономической. С помощью первой формируется бюджетный фонд; реализуя вторую, государство влияет на воспроизводство, стимулируя или сдерживая его развитие.

Конкретными формами проявления категории налога являются виды налоговых платежей, устанавливаемых законодательными органами власти. С организационно-правовой стороны налог – это обязательный платеж, поступающий в бюджетный фонд в определенных законом размерах и установленные сроки. Совокупность разных видов налогов, в построении и методах исчисления которых реализуются определенные принципы, образуют налоговую систему страны.

Главным среди прямых налогов, взимаемых с юридических и физических лиц, является налог на прибыль (доход) предприятий. Его применение вызвано тем, что в условиях рыночного хозяйства роль прибыли существенно возрастает; она становится важнейшим объектом воздействия государства. Налог на прибыль должен использоваться не только в фискальных целях, но и для создания заинтересованности предприятий в повышении эффективности производства и улучшении его материально-технической оснащенности.

Банки и другие кредитные учреждения, осуществляющие свою деятельность на коммерческих началах, уплачивают в бюджет налог на доходы. Система подоходного обложения распространяется также на страховые организации, получающие доходы от страховых видов деятельности.

Необходимо отметить, что за счет подоходных налогов формируется около ¼ доходов бюджета (таблица 1.2.2).

Наличие разных форм собственности, их экономическое соперничество вызывает необходимость взимания налога не только с получаемых доходов, но и со стоимости имущества, которое прямым или косвенным образом способствует росту дохода предприятия. Поэтому налог на недвижимость – неотъемлемая часть налоговой системы страны при рыночных отношениях. Он введен для субъектов хозяйствования, являющихся собственниками имущества на территории РБ. На долю налога на недвижимость приходится около 2,3-3,4% доходов бюджета.

Основное место в системе налогообложения физических лиц занимает подоходный налог. Переход к рыночной экономике создает предпосылки для роста личных доходов граждан. В этих условиях применяется прогрессивное налогообложение, позволяющее по мере увеличения заработков граждан изымать у них в увеличенных размерах денежные средства, необходимые для проведения социальных программ.

Таблица 1.2.2

Дата: 2019-12-10, просмотров: 355.