Содержание

Введение. 2

Глава 1. Прибыль: сущность и ее формирование. 2

Глава 2. Анализ прибыли и ее формирования. 6

2.1. Максимизация прибыли на основе применения предельных величин. 7

2.2. Определение величины прибыли и резервов ее роста на основе. 16

использования маржинального дохода и производных от него величин. 16

2.3. Формирование прибыли предприятия на основе установления условий безубыточности. 21

2.4. Методы параметрического имитационного математического моделирования формирования прибыли. 28

Глава 3. Анализ чувствительности прибыли к изменениям цены и структуры затрат 31

Заключение. 36

Список литературы.. 37

Введение

Прибыль в рыночном хозяйстве является вознаграждением такого специфического фактора, как предпринимательство. Специфического, во-первых, потому, что предпринимательство, в отличие от капитала или земли, неосязаемо. Во-вторых, мы не можем трактовать прибыль как своеобразную равновесную цену, по аналогии с рынком труда, капитала и земли. Эта специфика предпринимательства как фактора производства проявляется через его функции. Функциями предпринимательства являются: соединение других ресурсов - труда, капитала, земли - для производства товаров или услуг; принятие основных решений, связанных с деятельностью фирмы; осуществление нововведений в производстве или в сбыте продукции; взятие на себя рисков, вытекающих из выполнения предпринимательских функций. Предприниматель в результате выполнения этих функций вправе претендовать на определенный доход - прибыль.

Прибыль обычно определяют как разность между валовым доходом и валовыми издержками. Однако уже этот упрощенный подход к проблеме рождает новые вопросы. Определение валового дохода не составляет трудности (это произведение количества произведенной продукции и цены единицы товара).

Уровень издержек производства является главным образом итогом результативности организации производственной деятельности. И действительно, он непосредственно зависит от прогрессивности производственного процесса, технологии выпуска продукции. Итоговыми же показателями хозяйственной деятельности являются доход и прибыль. Они характеризуют не что иное, как эффект, получаемый в результате всей производственно-хозяйственной деятельности предприятия.

Таблица 2 Экономические показатели и расчеты предельных величин

| Выпуск банок

| Цена, тыс. руб. шт.

| Валовой доход (выручка), тыс. руб. | Валовые издержки тыс. руб. | Прибыль, млн руб. | Предельный доход, тыс. руб./шт. | Предельные издержки, тыс. руб./шт. | Предельная прибыль, тыс. руб./шт. |

| Вр | ТС | Вр-ТС | MR = P | МС | (6) - (7) | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 1 | 8 |

| 0 | 135 | -7200 | — | — | — | ||

| 35 | 135 | 4725 | 9240 | -4515 | 135 | 54 | 77 |

| 150 | 135 | 20250 | 13200 | 7050 | 135 | 34 | 101 |

| 210 | 135 | 38350 | 15840 | 12510 | 135 | 44 | |

| 250 | 135 | 33750 | 18000 | 15750 | 135 | ||

| 270 | 135 | 36450 | 19680 | 16770 | 135 | ||

| 288 | 135 | 38880 | 21312 | 17586 | 135 | 44 | |

| 305 | 135 | 41175 | 22920 | 18255 | 135 | 95 | 40 |

| 316 | 135 | 45525 | 24360 | 18165 | 135 | 144 | -9 |

| 316 | 135 | 42660 | 24510 | 18150 | 135 | 150 | |

| 317 | 135 | 42795 | 24672 | 18123 | 135 | 162 | |

| 318 | 135 | 42930 | 24852 | 18078 | 135 | 180 | |

| 319 | 135 | 43065 | 25056 | 18009 | 135 | 204 | |

| 320 | 135 | 43200 | 25269 | 17904 | 135 | 240 | -105 |

Из таблицы следует, что предельный доход равен цене одной банки икры при приращении количества реализации в разных размерах (сравним графу 6 и 2). Иными словами, рыночная цена задается рынком (135 тыс. руб. за банку икры). Отличительная черта изменения валового дохода (выручки) от реализации банок икры на рынке свободной конкуренции состоит в том, что валовой доход выражается линейным уравнением с нулевым свободным членом и угловым коэффициентом, равным цене одной банки:

Вр=135000 q .

Максимальная прибыль получается при объемах реализации около 310 банок. По данным таблицы, она составляет 18255 тыс. руб. при реализации 305 банок.

В интервале 105—315 банок предельная прибыль равна нулю.

При дальнейшем росте объема реализации она становится отрицательной, т.е. каждая дополнительная единица приращения объема выпуска дает не увеличение, а уменьшение суммы прибыли.

Таким образом, при заданной рынком цене одной банки в размере 135 тыс. руб./шт. предприятию выгоднее поддерживать реализацию на уровне, близком к 310 банкам. В этом случае оно может рассчитывать на получение наибольшей суммы прибыли.

Следует отметить, что на практике при принятии оперативных решений часто недостает всей необходимой информации, поэтому руководителям приходится действовать интуитивно. Для облегчения принятия решений предлагается ряд сценариев взаимосвязей «цена — прибыль» (табл. 3).

Таблица 3 Взаимосвязь «цена — прибыль»

| Изменение прибыли

| Изменение цены

| |||||

| Повышается

| Понижается

| |||||

| 1

| 2

| 3

| ||||

| Прибыль увеличивается

| Рынок нечувствителен к ценам (неэластичный спрос)

| Более низкие цены ведут к расширению емкости рынка быстрее, чем падают прибыли | ||||

| —

| Первоначально цена товара была занижена, покупатели могут заплатить больше (товарный дефицит) | Эластичный спрос

| ||||

| —

| Производственные мощности ограничены, спрос, заказы превышают возможности предприятия | Первоначально цена товара была завышена, спрос был ограничен, после снижения цены он резко расширился | ||||

| —

| Более высокие цены делают товар привлекательнее для покупателя | Издержки производства единицы товара уменьшаются быстрее, чем реализационная цена | ||||

| —

| Повышение цен конкурентами в отрасли | Более низкие цены открывают выход на новые рынки | ||||

| — | — | Уход с рынка ряда конкурентов | ||||

| Прибыль уменьшается

| Увеличение цен на реализацию продукции не компенсирует повышение издержек (инфляция издержек) | Рынок нечувствителен к более низким ценам, объем продаж остается относительно постоянным (неэластичный спрос) | ||||

| —

| Первоначальные цены были «правильными», продажи уменьшаются быстрее, чем увеличивается выручка от реализации (эластичный рынок) | Первоначальные цены были «правильными», после снижения цен продажи не выросли (неэластичный рынок)

| ||||

| —

| —

| Ответное понижение цен конкурентами (установление более низких цен в отрасли) и отсутствие новых покупателей | ||||

| — | — | Уход с рынка | ||||

| —

| —

| Цены были уменьшены исключительно для увеличения доли продаж предприятия на рынке | ||||

| —

| —

| Предотвращение внедрения на рынок новых конкурентов* | ||||

* Ценообразование и рынок: Пер. с англ. — М.: Прогресс, 1992. — С. 204—217.

Таблица 4 Исходные данные о продаже товаров

| Вид изделия

| Цена единицы изделия, Це

| Переменные расходы на единицу изделия, Ип

| Удельный вес изделий к общему объему продаж, % | |

| по плану | фактически | |||

| А | 12 | 7 | 55 | — |

| В | 7 | 5 | 40 | 20 |

| С | 19 | 11 | — | 30 |

| D | 18 | 9 | 5 | 50 |

Исходя из приведенных данных в табл. 4 определяется прибыль от продаж (Мр) по плану согласно формуле (12).

Предварительно рассчитываются удельные веса маржинального дохода в отпускной цене за изделие для каждого вида продукции (табл. 5).

Таблица 5 Удельные веса маржинального дохода в цене за изделие

| Вид изделия | Расчет | Результат |

| А | (12-7) 12 | 0,42 |

| В | (7-5) 7 | 0,30 |

| D | (18-9) 18 | 0,50 |

Средневзвешенный удельный вес маржинального дохода в выручке для всего объема продаж по плану равен:

ав= (0,42 • 55+0,3 • 40+0,75 • 15)/100 = 0,376.

Подставив полученные результаты в формулу (12), определим прибыль от продаж по плану:

Мп= 250 • 0,376 - 60 = 34 у.д.е.

Аналогично определяем фактическую прибыль от продаж. Удельные веса маржинального дохода в цене за изделие для каждого вида фактически проданной продукции составят:

| Вид изделия | Расчет | Результат |

| В | (7-5) : 7 | 0,30 |

| С | (19-11) : 19 | 0,42 |

| D | (18-9) : 18 | 0,50 |

Средневзвешенный аВ для всего объема фактических продаж:

ав= (0,3 • 20+0,42 • 30+0,5 • 50)/100 = 0,436.

Фактическая прибыль от продаж при неизменных ценах и постоянных расходах:

Мр = 289 • 0,436 - 60 = 66,004 = 66,0 у.д.е.

Сравнение фактической прибыли с плановой показывает ее превышение на 32 условные денежные единицы (66 — 34). Влияние на увеличение прибыли количества проданного и его структуры рассчитывается по формуле (18.12). Сумма прироста маржинального дохода при увеличении выручки от продаж составила:

(289 - 250) • 0,376 = 14,664 = 14,7 у.д.е.

Поскольку маржинальный доход и прибыль от продаж при увеличении объема продаж увеличиваются на одну и ту же сумму, можно считать, что за счет увеличения количества проданного прибыль увеличилась также на 14,7 условных денежных единиц.

Структурные сдвиги в объеме продаж привели к изменению среднего удельного веса: маржинального дохода, что привело к приросту абсолютной суммы маржинального дохода:

(0,436 - 0,376) • 289 = 17,34 = 17,3 у.д.е.

На эту же сумму возросла и прибыль от продаж за счет изменения структуры проданного. В зависимости от целого ряда причин цены на фактически проданную продукцию, как известно, могут отклоняться от плановых как в сторону увеличения, так и в сторону уменьшения, что в свою очередь оказывает влияние на сумму прибыли от продаж.

Предположим, что 8% общего объема продаж изделий «В» было продано по завышенной цене — по 10 условных денежных единиц за каждое изделие. Соответственно увеличилась общая сумма фактической выручки от продажи и составила 341,8 у.д.е.

Для расчета влияния этого увеличения цены дополнительно определяется удельный вес маржинального дохода в цене за изделие для вида «В», проданного по завышенной цене: (10 — 5) : 10 = 0,5 и, используя предыдущие расчеты, определяется средний аВ для нового объема фактических продаж (при завышенной цене):

ав= (0,3 • 12+0,5 • 8+0,42 • 30+0,5 • 50 ) / 100 = 0,452 у.д.е.

Прибыль от продаж при фактическом объеме выручки, фактических завышенных ценах и сокращении уровня постоянных расходов равна:

М = 341,8 • 0,452-60 = 94,4936 = 94,5 у.д.е.

Для расчета влияния увеличения цены изделия «В» на прибыль от продаж сопоставляют два уровня фактической прибыли: один — с учетом увеличения цены, а другой — при условии того, что цены находились на уровне, предусмотренном в плане: 94,5 — 66 = 28,5 условных денежных единиц.

Постоянные расходы также влияют на сумму прибыли от продаж. Они неизменны лишь условно и в отдельных случаях их фактический уровень может отклоняться от планового. Увеличение постоянных расходов снижает сумму прибыли от продаж, и наоборот, уменьшение постоянных расходов увеличивает прибыль от продаж.

В нашем примере сумма постоянных расходов увеличилась на 7 условных единиц, что на столько же уменьшило сумму прибыли. Фактические постоянные расходы с учетом увеличения составили 67 условных денежных единиц (60+7). Окончательная сумма прибыли от продаж с учетом изменений всех факторов (количества и структуры проданного, уровня цен и уровня постоянных расходов) составила:

М = 341,8 • 0,452-67 = 87,4936 = 87,5 у.д.е.

Таким образом, влияние отдельных факторов на изменение прибыли в этом случае показано в табл. 6.

Таблица 7 Влияние факторов на прибыль от продаж, у.д.е.

| Показатели | Сумма |

| Отклонение прибыли от продаж — всего (87,5 - 34) | +53,5 |

| В том числе за счет факторов: | |

| увеличение количества проданных товаров | +14,7 |

| изменение структуры продаж | + 17,3 |

| увеличение цены изделия «В» | +28,5 |

| увеличение постоянных расходов | -7 |

Заключение

Конечный итог многосторонней деятельности каждого хозяйствующего субъекта — это его финансовые результаты: прибыль или убытки. В редких случаях прибыль и убытки одновременно равняются нулю, что следует считать отрицательным результатом, поскольку общая деятельность предприятия не принесла положительных эффектов.

В условиях рыночной экономики и переходного к ней периода целевой функцией предприятия становится прибыль. Она — двигатель всех его действий, отражает их эффективность. Прибыль является важным источником финансирования развития и совершенствования производства, удовлетворения хозяйственных нужд, социальных потребностей работников и собственников используемого капитала.

По своему содержанию прибыль весьма сложная категория, общий результат всех действий хозяйствующего субъекта, затрагивающий экономические интересы участников производственного процесса. Как известно, общая сумма прибыли представляет собой разницу между доходами от разных видов деятельности (производственной, торговой, закупочной, коммерческой, финансовых операций и т.д.) и осуществленными затратами на их достижение. На ее размеры влияют также внереализационные доходы и убытки.

В балансовой прибыли отражается результативность всех проводимых мероприятий, трансакций. Поэтому управленческие действия следует направить на активизацию решающих факторов, положительно влияющих на улучшение финансовых результатов, максимизацию прибыли.

Общая сумма балансовой прибыли, отражаемая в бухгалтерском балансе, включает в себя:

1) прибыль от реализации основной продукции (товаров, услуг, работ);

2) прибыль от прочих хозяйственных операций (реализации излишних материальных ценностей, транспортного,

подсобного сельского хозяйства и других подразделений, находящихся на балансе предприятия);

3) прибыль от финансовых операций (с ценными бумагами и другими финансовыми инвестициями);

4) разницу между внереализационными доходами и расходами (полученные и уплаченные штрафы, пени, непредвиденные поступления от списанных долгов, потери от стихийных бедствий и т.д.).

Балансовую прибыль в иностранной литературе принято называть прибылью брутто, а чистую прибыль (за вычетом обязательных платежей из прибыли) — прибылью нетто. Одним из важнейших отчетных документов является отчет о прибыли, который анализируется руководством предприятия, с точки зрения достигнутых успехов, и потерях возможностей в важнейших сферах деятельности.

Отчет о прибыли содержит важную информацию о поступлениях денежных средств, затратах и финансовых результатах в каждой сфере деятельности. Их сравнение с плановыми заданиями, достижениями прошлых лет позволяет выявить определенные тенденции в образовании прибыли, оценить влияние решающих факторов на ее величину.

Список литературы

1. Балабанов И.Т. Финансовый менеджмент. - М.: Финансы и статистика, 1994.

2. Ворст Й., Ревентлоу П. Экономика фирмы. - М.: Высшая школа, 1993.

3. Финансовый менеджмент: теория и практика /под ред. Стояновой Н.М.-М.: Перспектива, 1996.

4. Финансовый менеджмент / Уч.-практ. Рук-во. - М.: Перспектива, 1993.

5. Финансы предприятий. Бородина Е.И., Голикова Ю.С., Колчина Н.В., Смирнова З.М. - М., 1995. Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа. - М.: Инфра-М, 1995.

6. Экономика предприятия /Под. ред. проф. В.Я. Горфинкеля. - М.,1996.

7. Финансы. Под ред. Ковалевой М.А.- Финансы и статистика., М.: 1996.

Содержание

Введение. 2

Глава 1. Прибыль: сущность и ее формирование. 2

Глава 2. Анализ прибыли и ее формирования. 6

2.1. Максимизация прибыли на основе применения предельных величин. 7

2.2. Определение величины прибыли и резервов ее роста на основе. 16

использования маржинального дохода и производных от него величин. 16

2.3. Формирование прибыли предприятия на основе установления условий безубыточности. 21

2.4. Методы параметрического имитационного математического моделирования формирования прибыли. 28

Глава 3. Анализ чувствительности прибыли к изменениям цены и структуры затрат 31

Заключение. 36

Список литературы.. 37

Введение

Прибыль в рыночном хозяйстве является вознаграждением такого специфического фактора, как предпринимательство. Специфического, во-первых, потому, что предпринимательство, в отличие от капитала или земли, неосязаемо. Во-вторых, мы не можем трактовать прибыль как своеобразную равновесную цену, по аналогии с рынком труда, капитала и земли. Эта специфика предпринимательства как фактора производства проявляется через его функции. Функциями предпринимательства являются: соединение других ресурсов - труда, капитала, земли - для производства товаров или услуг; принятие основных решений, связанных с деятельностью фирмы; осуществление нововведений в производстве или в сбыте продукции; взятие на себя рисков, вытекающих из выполнения предпринимательских функций. Предприниматель в результате выполнения этих функций вправе претендовать на определенный доход - прибыль.

Прибыль обычно определяют как разность между валовым доходом и валовыми издержками. Однако уже этот упрощенный подход к проблеме рождает новые вопросы. Определение валового дохода не составляет трудности (это произведение количества произведенной продукции и цены единицы товара).

Уровень издержек производства является главным образом итогом результативности организации производственной деятельности. И действительно, он непосредственно зависит от прогрессивности производственного процесса, технологии выпуска продукции. Итоговыми же показателями хозяйственной деятельности являются доход и прибыль. Они характеризуют не что иное, как эффект, получаемый в результате всей производственно-хозяйственной деятельности предприятия.

Глава 1. Прибыль: сущность и ее формирование

Прибыль образуется в результате реализации продукции. Ее величина определяется разницей между доходом, полученным от реализации продукции, и издержками (затратами) на ее производство и реализацию. Общая масса получаемой прибыли зависит, с одной стороны, от объема продаж и уровня цен, устанавливаемых на продукцию, а с другой — от того, насколько уровень издержек производства соответствует общественно необходимым затратам.

Все эти факторы, влияющие на величину массы прибыли, являются функцией многих условий. Так, во-первых, объем продаж зависит от эффективности осуществления коммерческой работы: от Умения создавать выгодные условия для реализации своей продукции, т.е. организовать рекламу, сбыт, сформировать ценовую и товарную политику и т.д.; во-вторых, уровень издержек производства зависит от рациональности организации производства и труда, выбранной технологии, технической оснащенности предприятия.

Вместе с тем прибыль на предприятии зависит не только от реализации продукции, но и от других видов деятельности, которые ее либо увеличивают, либо уменьшают. Поэтому в теории и на практике выделяют так называемую «балансовую прибыль». Ее название говорит само за себя. Она состоит из прибыли от реализации продукции (выручка от реализации продукции без косвенных налогов минус затраты (расходы) на производство и реализацию продукции) плюс внереализационные доходы (доходы по ценным бумагам, от долевого участия в деятельности других предприятий, от сдачи имущества в аренду и т.п.) минус внереализационные расходы (затраты на производство, не давшее продукции, на содержание законсервированных производственных мощностей, убытки от списания долгов и т.д.).

Кроме того, выделяется валовая прибыль, которая представляет собой балансовую прибыль за минусом финансового результата от операций с основными фондами (средствами), нематериальными активами и иным имуществом.

Во всех странах с рыночной экономикой прибыль облагается налогом. Поэтому на практике принято выделять налогооблагаемую прибыль. Последняя представляет собой валовую прибыль за вычетом доходов по видам деятельности, освобожденной от налогообложения.

В результате на предприятии, как это принято называть в теории и на практике, остается так называемая чистая прибыль. По своей величине она представляет налогооблагаемую прибыль за минусом налога на прибыль.

Из чистой прибыли предприятие выплачивает дивиденды и различные социальные налоги и образует фонды. В результате остается нераспределенная прибыль. Она предназначена для капитализации, т.е. для реинвестирования в производство. По своему экономическому содержанию она является одной из форм резерва собственных ресурсов предприятия, обеспечивающих его производственное развитие.

В условиях рыночных отношений, как свидетельствует мировая практика, имеется два основных источника получения прибыли.

Первый — это монопольное положение предприятия по выпуску той или иной продукции или уникальности продукта. Поддержание этого источника на относительно высоком уровне предполагает проведение постоянной новации продукта. Здесь следует учитывать такие противодействующие силы, как антимонопольную политику государства и растущую конкуренцию со стороны других предприятий.

Второй источник связан с производственной и предпринимательской деятельностью, поэтому касается практически всех предприятий. Эффективность его использования зависит от знания конъюнктуры рынка и умения постоянно адаптировать под него развитие производства. Величина прибыли в данном случае зависит: во-первых, от правильности выбора производственной направленности предприятия по выпуску продукции (выбор продуктов, пользующихся стабильным и высоким спросом); во-вторых, от создания конкурентоспособных условий продажи своих товаров и оказания услуг (цена, сроки поставок, обслуживание покупателей, послепродажное обслуживание и т.д.); в-третьих, от объемов производства (чем больше объем продаж, тем больше масса прибыли); в-четвертых, от ассортимента продукции и снижения издержек производства.

Получение прибыли в условиях рынка всегда связано с риском — над предприятием постоянно висит угроза потерять вложенный капитал целиком или частично. Именно поэтому в теории и на практике используется понятие «предпринимательская прибыль», которая по своей величине должна быть больше, чем процент, получаемый по вкладам в банк.

Величина предпринимательской прибыли определяется с учетом стратегии развития предприятия, которую принимает его руководство и*собрание акционеров. При расчете нормальной предпринимательской прибыли учитываются:

• затраты, обеспечивающие нормальное расширенное воспроизводство (сложившиеся в отрасли), — капитальные вложения в основные фонды и прирост оборотных средств;

• затраты из прибыли, направленные на развитие НИОКР (научно-исследовательские и опытно-конструкторские работы), обеспечивающие НТП;

• текущие затраты на социальные нужды, финансируемые из прибыли;

• отчисления в различные ассоциации, объединения;

• выплата дивидендов по акциям;

• отчисления налогов, уплачиваемых за счет прибыли;

• затраты на жилищное и другое социальное строительство.

В предпринимательских издержках (цене товара) также учитывается налог на добавленную стоимость (НДС), акцизы, которые, по существу, являются для предприятия издержками, поскольку оно вносит их сумму в бюджет.

В предпринимательские издержки также входят таможенные пошлины, тарифы и сборы в размерах, установленных законодательными актами и постановлениями правительства. И наконец, в них включаются альтернативные или вмененные издержки, под которыми понимаются потери или упущение возможности в результате отказа от каких-то других альтернативных решений. Эти издержки иногда называются неявными.

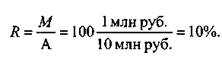

Приведем условный пример неявных издержек. Допустим, предприятие располагает суммой 10 млн руб. (А), которое оно хочет вложить в расширение производства. Проведение расчета показало, что предприятие при затратах 10 млн руб. получит дополнительно продукции на 11 млн руб., т.е. прибыль (М) составит 1 млн руб., или 10% к вложенному капиталу:

(1)

(1)

Между тем если бы предприятие положило эти деньги на депозитный счет в банке при 12% годовых, то оно получило бы 1,2 млн руб. за счет начисленных процентов. Следовательно, при расчете вмененных, альтернативных издержек предприятию необходимо учесть 0,2 млн руб. упущенной выгоды.

Существует целый ряд эпизодических затрат, которые уменьшают прибыль в момент своего возникновения. Примером таких затрат могут быть маркетинговые и административные расходы. К сожалению, действующие правила не всегда признают эти расходы. Например, расходы на рекламу учитываются в затратах предприятия согласно определенным нормативам. Если же норматив превышен, величина этого превышения возмещается за счет оставшейся после уплаты налогов прибыли.

Дата: 2019-11-01, просмотров: 292.