СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1.Организационно-экономическая характеристика ИЭиУ

1.1. История создания и развития ИЭиУ

1.2. Правовой статус, состав и структура ИЭиУ

1.3. Структура управления ИЭиУ

1.4. Организация оплаты труда

1.5. Ресурсы Института экономики и управления

1.5.1. Основные фонды

1.5.2. Оборотные средства

1.5.3 Персонал

2. Экономический анализ деятельности ИЭиУ

2.1. Анализ основных показателей деятельности Института

2.2. Анализ финансового состояния

2.2.1.Анализ структуры имущества ИЭиУ и источников его образования

2.2.2. Анализ финансовой устойчивости ИЭиУ

2.2.3. Анализ ликвидности ИЭиУ

2.2.4.Оценка деловой активности и рентабельности предприятия

3. Проблемы укрепления финансового состояния и пути их решения

3.1. Теоретические вопросы определения направления укрепления финансового состояния

3.2. Выявление основных проблем укрепления финансового состояния в организации и построение « дерева проблем» 3.3. Разработка вариантов управленческих решений по укреплению финансового состояния

3.4. Разработка мероприятий по укреплению финансового состояния ИЭиУ ГОУ ВПО УдГУ на рынке образовательных услуг

4. Выбор и обоснование решения по укреплению финансового состояния учреждения

4.1. Ресурсы для реализации стратегии

4.2. Экономическая целесообразность предлагаемого проекта

4.3. Разработка регламента внедрения проекта

4.4. Основное реальное направление - Снижение дебиторской задолженности

ЗАКЛЮЧЕНИЕ

СПИСОК ЛИТЕРАТУРЫ

ВВЕДЕНИЕ

В современных экономических условиях деятельность каждого хозяйствующего субъекта является предметом внимания обширного круга участников рыночных отношений (организаций и лиц), заинтересованных в результатах его функционирования. На основании доступной им отчетно-учетной информации указанные лица стремятся оценить финансовое положение предприятия. Основным инструментом для этого служит финансовый анализ, основной целью финансового анализа является получение небольшого числа ключевых параметров, дающие объективную и точную картину финансового состояния предприятия, при помощи которого можно объективно оценить внутренние и внешние отношения анализируемого объекта: охарактеризовать его платежеспособность, эффективность и доходность деятельности, перспективы развития, а затем по его результатам принять обоснованные решения.

Анализ финансового состояния дает возможность оценить: имущественное состояние предприятия; степень предпринимательского риска, в частности возможность погашения обязательств перед третьими лицами; достаточность капитала для текущей деятельности и долгосрочных инвестиций; потребность в дополнительных источниках финансирования; способность к наращению капитала; рациональность привлечения заемных средств; обоснованность политики распределения и использования прибыли и т. д .

Главная ЦЕЛЬ данной работы - исследовать финансовое состояние учреждения ИЭиУ ГОУ ВПО «УдГУ», выявить основные проблемы финансовой деятельности и дать рекомендации по управлению финансами..

Исходя из поставленных целей, можно сформировать задача:

· предварительный обзор баланса и анализ его ликвидности;

· характеристика имущества предприятия: основных и оборотных средств , выявление проблем;

· характеристика источников средств предприятия: собственных и заемных;

· оценка финансовой устойчивости;

· расчет коэффициентов ликвидности;

· анализ прибыли и рентабельности;

· разработка мероприятий по улучшению финансово - хозяйственной деятельности.

В первой главе работы рассматривается организационно_ экономическая характеристика ИЭиУ ГОУ ВПО «УдГУ» .

Во второй главе содержится экономический анализ деятельности учреждения ИЭиУ ГОУ ВПО «УдГУ».

Третья глава содержит проблемы укрепления финансового состояния и пути решения.

Четвертая глава содержит выборы и обоснование решения по укреплению финансового состояния учреждения.

Работа выполнена на 97 стр., 33 таблиц, 12 рисунков.

Структура управления ИЭиУ.

Общее руководство Институтом осуществляет выборный представительный орган- Ученый Совет Института, возглавляемый директором. Общая численность Ученого Совета должна составлять не менее 15 человек. В состав Ученого Совета Института в обязательном порядке входят Директор Института и его заместители, но не более 5 человек. Остальные члены Ученого Совета избираются на собраниях трудовых коллективов преподавателей, научных сотрудников и других категорий работников и студентов. Состав Ученого Совета объявляется приказом директора.

Срок полномочий Ученого Совета Института не может превышать 5 лет.

Ученый Совет Института решает вопросы о создании, преобразовании, переименовании лабораторий, кафедр, других подразделений Института; рассматривает вопросы замещения должностей профессорско- преподавательского состава, подготовки и повышения квалификации научно- педагогических кадров и сотрудников Института в случаях, предусмотренных Уставом УдГУ и действующим законодательством; принимает решения по всем важнейшим вопросам развития и организации учебного процесса в рамках академической политики УдГУ, научных исследований, международных связей и хозяйственной деятельности Института.

Непосредственное управление деятельностью института осуществляет Директор, действующий по доверенности ректора УдГУ.

Директор Института избирается на Конференции педагогических, научных работников, представителей других категорий работников и студентов Института тайным голосованием на конкурентной основе с последующим утверждением Ученым Советом УдГУ. Директор избирается сроком на 5 лет.

Директор несет ответственность за деятельность Института; заключает договоры, направленные на решение задач, поставленных перед Институтом, распределяет подразделениям финансовые средства, выделенные Институту; по доверенности ректора осуществляет все операции, связанные с движением денежных средств через расчетный счет УдГУ, открываемый для осуществления хозрасчетной деятельности Института; устанавливает надбавки к стипендиям студентов, аспирантов и окладам преподавателей; осуществляет проверку деятельности подразделений Института лично или через создаваемые им комиссии.

Деятельность сотрудников Института регламентируется должностным инструкциями, где очерчены задачи, права, обязанности и полномочия. По каждому подразделению имеется положение, где описаны цели создания подразделения, стоящие перед ним задачи, его место в структуре управления, иерархические взаимоотношения.

Рисунок.1: Структура управления ИЭиУ.

|

Организация оплаты труда .

Для обеспечения деятельности Института Директор осуществляет подбор и расстановку кадров. Прием и увольнение работников Института осуществляется в порядке, установленном в Университете и в соответствии с действующим законодательством.

Трудовые взаимоотношения с работниками определяются на основе трудовых договоров (контрактов). Работа разового характера выполняется на основе гражданско- правовых договоров, заключаемых на основании доверенности ректора УдГУ Директором Института с конкретными исполнителями.

Штатное расписание Института утверждается ректором УдГУ по представлению Директора Института и с согласованием начальника ПФО УдГУ.

Для организации учета оплаты труда ведется учет использования рабочего времени. Учет ведется по таблице учета рабочего времени, которая является первичным документом об использовании рабочего времени. Учет использования рабочего времени позволяет осуществлять контроль за явкой на работу, невыходы на работу по различным причинам, т.е. контроль за фактически отработанным рабочим временем и соблюдением режима рабочего дня и правил внутреннего распорядка.

Расчет заработной платы производится на основании данных учета рабочего времени и установленных окладов, рассчитанных в соответствии с Постановлением Правительства РФ от 30 сентября 2006 года №590 «О повышении с 1 октября 2007г. размера тарифной ставки (оклада) первого разряда Единой тарифной сетки по оплате труда работников федеральных государственных учреждений» и Постановления Правительства РФОТ 29 апреля 2007 года № 256 «О размере тарифной ставки (оклада) первого разряда и о межразрядных коэффициентах ЕТС по оплате труда работников федеральных государственных учреждений».

При увольнении работников с ними производится окончательный расчет, как по заработной плате за отработанное время, так и за время отпуска, который ко дню увольнения не был использован.

В ИЭиУ основными формами оплаты труда являются повременная и сдельная. Используются повременно- премиальная и сдельно- премиальная системы оплаты труда.

В фонд оплаты труда в Институте входят все начисленные суммы оплаты труда, стимулирующие и компенсирующие выплаты.

К основной зарплате в Институте относят выплаты за отработанное время, доплаты, премиальные надбавки, надбавки за должность, разовые стимулирующие надбавки (доплаты), ученую степень, за Почетное звание.

Дополнительная заработная плата включает оплату времени отпусков.

Оплата за отпуск осуществляется согласно действующему законодательству РФ.

Оплата листков временной нетрудоспособности на предприятии выплачивается за счет отчислений на социальное страхование в зависимости от непрерывного стажа работы и среднего заработка.

Удержания из заработной платы производятся только в случаях, предусмотренных законодательством. К таким случаям относятся:

- удержания, относящиеся к обязательным- с целью погашения обязательств работника перед государством;

- с целью погашения обязательств работника перед третьими лицами;

- удержания на основании исполнительных листов;

- удержания по просьбе самого работника.

Уплата налога на доходы с целью погашения обязательств работника перед государством относится к обязательным удержаниям из заработной платы работника. В соответствии с Налоговым кодексом РФ ИЭиУ обязан исчислить, удержать и уплатить сумму налога на доходы физических лиц. При этом налогообложение производится по ставке 13%.

После того как из заработной платы произведено удержание налога на доходы физических лиц, с оставшейся суммы бухгалтерией Института производятся удержания, предусмотренные законодательством, в случае наличия в бухгалтерии в адрес работника исполнительных листов, документов штрафного содержания или выплаты кредита.

При каждой выплате заработной платы общий размер удержания не может превышать 20%, а в случаях, особо предусмотренных законодательством- 70% заработной платы, причитающейся к выплате.

Всех работников Института можно разделить на 2 категории : преподаватели и сотрудники. Каждому из работников присвоен соответствующий качеству, характеру и условиям труда тарифный разряд.

Размеры должностных окладов ( ставок) преподавателей с 9 по 17 разряды устанавливается в соответствии с тарифно _ квалификационными ЕТС по оплате труда работников организации бюджетной сферы, на основании конкурсного отбора и трудового договора.

Профессорко – преподавательскому составу устанавливаются следующие обязательные выплаты ( доплаты и надбавки ) к должностным окладам :

- Выплаты по районному коэффициенту в размере 15% должностного оклада;

- доплат за учебную степень кандидата наук в размере 3000руб., доктора наук _ 7000руб.;

- надбавка за должность доцента в размере 40% , профессора – 60% должностного оклада.

Учебная нагрузка преподавателей устанавливается образовательными структурными подразделениями по согласованию с учебно- методическим департаментом УдГУ в зависимости от квалификации преподавателя и процента аудиторной нагрузки в объеме до 900 часов на ставку в учебном году. Преподавателям, выполняющим объем учебной нагрузки свыше 900 часов, производится дополнительная оплата труда в форме совместительства по аналогичной должности, специалисты . Дополнительная оплата осуществляется в пределах фонда платы труда ППС структурного подразделения.

Размеры должностных окладов сотрудников с 1 до 18 разряды устанавливаются в соответствии с тарифными ставками ( окладами) ЕТС по оплате труда работников организаций бюджетной сферы, а также специальностью, квалификацией или должностью на основании аттестации и заключенного трудового договора.

Сотрудника Института устанавливаются следующие обязательные надбавки:

- Выплаты по районному коэффициенту а размере 15% к должностному окладу;

- выплаты за секретность, специальный режим работы, допуск к государственной тайне в размере от 10 до 20%;

- За знание иностранных языков;

- За классность водителям;

Обязательные доплаты сотрудников осуществляются:

- За работу во вредных или опасных условиях и на тяжелых работах ( от 6 до 24% должностного оклада);

-За совмещение профессий (должностей), расширение зон обслуживания или увеличения объема выполняемых работ, сверхурочных;

- При выполнении работ в ночное время, праздничные и выходные дни согласно действующим нормативам.

Рассчитаем тарифную часть месячного тарифа оплаты труда работников Института экономики и управления.

В 2007 году оплата труда преподавателей Института находится в диапазоне между 9 и 17 разрядами, сотрудников _ между 4 и 16.

Таблица. 1 - Общее количество ставок определенных разрядов преподавателей Института.

| Разряд | 9 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 |

| Общее количество | 1,5 | 4,4 | 1 | 0 | 29,54 | 12,8 | 18,8 | 7,55 | 4,5 |

Как показывают данные таблицы 1, среди преподавателей Института преобладающим разрядом является 13( общее количество ставок составляет 29,45). Данный разряд соответствует тарификации такой категории работников, как ведущие специалисты.

Тарифную часть фонда оплаты труда преподавателей Института можно рассчитать на основе данных таблицы 2 :

Таблица. 2 - Расчет тарифной части фонда оплаты труда преподавателей Института.

| Разряд | Общее количество ставок | Абсолютный размер тарифной ставки (оклада), рублей | Общая сума, рублей- произведение абсолютного размера ставки на ее количество. |

| 9 | 1,5 | 2278,39 | 3417,59 |

| 10 | 4,4 | 2499,39 | 10997,32 |

| 11 | 1 | 2737,48 | 2737,48 |

| 12 | 0 | 2958,48 | 0 |

| 13 | 29,54 | 3196,58 | 94427 |

| 14 | 12,8 | 3434,67 | 43963,38 |

| 15 | 18,8 | 3706,96 | 69690,85 |

| 16 | 7,55 | 3979,24 | 30043,26 |

| 17 | 4,5 | 4285,71 | 19285,7 |

| Итого | 29076,90 | 274565,58 | |

| С учетом Урал.тар.коэфф-та(15%) | 315750,42 |

Для расчета тарифной части месячного фонда оплаты труда сотрудников Института воспользуемся данными таблицы 3:

Таблица . 3 - Расчет тарифной части фонда оплаты труда сотрудников Института.

| Разряд | Общее количество ставок | Абсолютный размер тарифной ставки (оклада), рублей | Общая сума, рублей- произведение абсолютного размера ставки на ее количество. |

| 4 | 3 | 1394,38 | 4183,14 |

| 5 | 24 | 1548,23 | 37157,52 |

| 6 | 5 | 1717,95 | 8589,75 |

| 7 | 3 | 1887,67 | 5663,01 |

| 8 | 6 | 2074,48 | 12446,88 |

| 9 | 3 | 2278,39 | 6835,17 |

| 10 | 4 | 2499,39 | 9997,56 |

| 11 | 11 | 2737,48 | 30112,28 |

| 12 | 0 | 2958,48 | 0,00 |

| 13 | 13 | 3196,58 | 41555,54 |

| 14 | 7 | 3434,67 | 24042,69 |

| 15 | 2 | 3706,96 | 7413,92 |

| Итого | 29434,66 | 187997,46 | |

| С учетом Урал.тариф.коэфф-та(15%) | 216197,08 |

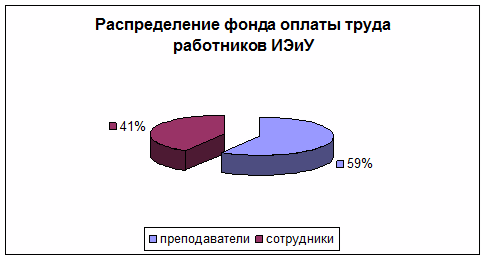

Распределение тарифной части месячного фонда оплаты труда между категориями работников Института можно проиллюстрировать с помощью следующей диаграммы.

Рисунок. 2 - Распределение фонда оплаты труда работников Института .

Как видно из диаграммы, большая часть фонда оплаты труда (59,36%) приходит на долю преподавателей Института. То объясняется характером деятельности рассматриваемой организации, специализирующейся на предоставлении образовательных услуг.

1.5. Ресурсы Института экономики и управления.

1.5.1. Основные фонды.

Общероссийский классификатор основных фондов (ОКОФ) входит в состав Единой системы классификации и кодирования технико - экономической и социальной информации (ЕСКК) Российской Федерации.

Общероссийский классификатор основных фондов разработан для применения на территории Российской Федерации взамен Общесоюзного классификатора основных фондов.

ОКОФ разработан в соответствии с Государственной программой перехода Российской Федерации на принятую в международной практике систему учета и статистики в соответствии с требованиями развития рыночной экономики, а также Постановлением Правительства Российской Федерации от 12 февраля 1993 года N 121 по реализации указанной государственной программы.

Сферой применения ОКОФ являются организации, предприятия и учреждения всех форм собственности.

ОКОФ обеспечивает информационную поддержку решения следующих задач:

- проведения работ по оценке объемов, состава и состояния основных фондов;

- реализации комплекса учетных функций по основным фондам в рамках работ по государственной статистике;

- осуществления международных сопоставлений по структуре и состоянию основных фондов;

- расчета экономических показателей, включая фондоемкость, фондовооруженность, фондоотдачу и другие;

- расчета рекомендательных нормативов проведения капитальных ремонтов основных фондов.

Объектами классификации в ОКОФ являются основные фонды.

Основными фондами являются произведенные активы, используемые неоднократно или постоянно в течение длительного периода, но не менее одного года, для производства товаров, оказания рыночных и нерыночных услуг. Основные фонды состоят из материальных и нематериальных основных фондов.

К материальным основным фондам (основным средствам) относятся: здания, сооружения, машины и оборудование, измерительные и регулирующие приборы и устройства, жилища, вычислительная техника и оргтехника, транспортные средства, инструмент, производственный и хозяйственный инвентарь, рабочий, продуктивный и племенной скот, многолетние насаждения и прочие виды материальных основных фондов.

К нематериальным основным фондам (нематериальным активам) относятся компьютерное программное обеспечение, базы данных, оригинальные произведения развлекательного жанра, литературы или искусства, наукоемкие промышленные технологии, прочие нематериальные основные фонды, являющиеся объектами интеллектуальной собственности, использование которых ограничено установленными на них правами владения.

Таблица 4- Основные фонды ИЭиУ.

|

Показатель |

2006 год |

2007 год | Изменение 2007-2006 гг. | |

| Руб. | % | |||

| Основные средства | 2679753,09 | 3189104,70 | 509351,61 | 119,01 |

| Нематериальные активы | 645218,44 | 649786,55 | 4568,11 | 100,71 |

Из таблицы 4 видно, что в 2007 году по отношению к 2006 году произошло незначительное увеличение основных средств (на 19,01%), Это происходит вследствие ввода в эксплуатацию нового оборудования. Увеличение нематериальных активов составило 0,71%. Это объясняется , что за 2007г Институт почти не приобретал никакую лицензию на программное обеспечение, и также нет никаких патентов, и иных товарных знаков. Проанализируем движение основных фондов Института. Наиболее полное представление о динамике основных фондов дает баланс основных фондов. Такой баланс содержит данные о поступлении основных фондов из разных источников и об их выбытии по разным причинам.

Таблица 5 – Баланс основных фондов ИЭиУ в 2007 году по остаточной стоимости.

| Наличие на начало года | Поступило в отчетном году | Выбыло в отчетном году | Наличие на конец года | ||

| всего | Из них введено | всего | Из них ликвидировано | ||

| 3324971,53 | 2072919,00 | 2072919,00 | 1558999,28 | 1558999,28 | 3838891,25 |

На основе имеющихся данных рассчитаем коэффициенты динамики, обновления и выбытия основных фондов ИЭиУ за 2007 год.

Коэффициент динамики основных фондов составит:

Кдин. = Ск / Сн*100%

где Ск – стоимость основных фондов на конец периода,

Сн - стоимость основных фондов на начало периода.

Кдин = (3838891,25/3324971,53)*100 =115,46%.

Коэффициент обновления основных фондов составит:

Кобн.= Сввед./Ск*100

Где Сввед.- стоимость вновь введенных основных фондов за отчетный период.

Кобн= (2072919,00/3838891,25)*100=54%

Коэффициент выбытия основных фондов составит:

Квыб.= Свыб./Сн*100

Где Свыб.- стоимость выбывших за отчетный период основных фондов

Свыб.= (1558999,28/3324971,53)*100=46,89%

Из приведенных расчетов видно, что стоимость основных фондов выросла за отчетный период на 15,46%. В Институте производится обновление основных фондов, причем скорость обновления в 1,15 раза выше выбытия, что является положительным в деятельности предприятия.

Оборотные средства .

Одним из важнейших показателей, характеризующим финансовое положение организации, является ее обеспеченность собственными оборотными средствами.

Рассмотрим более подробно структуру оборотных средств Института.

Таблица 6 – Структура оборотных средств по статьям баланса.

| Показатель | 2006 г. | 2007 г. | 2007-2006гг., в % | ||

| Руб. | Доля в структуре баланса, % | Руб. | Доля в структуре баланса, % | ||

| Запасы | 1032100,00 | 4,99 | 1049723,04 | 5,05 | 101,71 |

| Денежные средства: | 8552940,57 | 41,32 | 9611579,75 | 46,21 | 112,38 |

| - касса | 247508,51 | 1,20 | 268422,84 | 1,29 | 108,45 |

| - расчетный счет | 8305432,06 | 40,12 | 9343156,91 | 44,92 | 112,49 |

| Дебиторская задолженность | 7790237,90 | 37,63 | 7348829,00 | 35,33 | 94,33 |

| В том числе: покупатели и заказчики | 3257961,04 | 15,74 | 2459721,3 | 11,83 | 75,50 |

| Валюта баланса | 20700250,00 | 100 | 20799300,00 | 100 | 100,48 |

Из анализа таблицы 6 видно, что удельный вес оборотных средств в структуре баланса Института значителен 83,94% за 2006г и 86,59 за 2007г. Существенно увеличилась доля запасов на 1,17% или на 17623,04руб. Увеличение удельного веса запасов может свидетельствовать что Институт расширял масштаб деятельности, стремился защитить денежные средства от обесценивание под воздействием инфляции.

И наиболее увеличение доля денежных средств на 12,18% . Хотя удельный вес денежных средств в структуре баланса очень высокий , но он является положительной тенденцией. Потому, что Институт является образовательным учреждением , в частности, это необходимо для своевременного погашения текущих обязательств, оплаты труда, развития производства. Но с другой стороны поскольку денежные средства, находясь в кассе или на счетах в банке, не приносит дохода, а их эквиваленты _ краткосрочные финансовые вложения имеют низкую доходность, их нужно иметь в наличии на уровне безопасного минимума.

Большое влияние на оборачиваемость капитала , вложенного в оборотные активы, а следовательно, и на финансовое состояние предприятия оказывает увеличение или уменьшение дебиторской задолженности.

По таблице 6 видно, что спад дебиторской задолженности незначителен на 5,67%, данный показатель положительно влияет на деятельность предприятия. Это можно свидетельствовать о лучшей осмотрительной кредитной политике Института по отношению к покупателям и также к заказчикам.

Персонал .

Проанализируем кадровый состав ИЭиУ.

Рассмотрим состав сотрудников института по возрастному признаку (таблица 7 и 8).

Таблица 7-Структура персонала ИЭиУ по возрастному признаку.

| Возраст (лет)

| Численность сотрудников профессорско –преподавательского состава | |||

| 2006 год | 2007 год | |||

| Чел. | % | Чел. | % | |

| до 30 | 20 | 18 | 15 | 15 |

| от 30 до 39 | 26 | 23,6 | 20 | 20 |

| от 40 до49 | 28 | 25,5 | 29 | 29 |

| от 50 до59 | 22 | 20,8 | 20 | 20 |

| от 60 до 69 | 10 | 9,4 | 12 | 12 |

| от 70 и выше | 4 | 3,8 | 4 | 4 |

| итого | 110 | 100 | 100 | 100 |

По данным таблицы 7 наибольшая возрастная группа сотрудников профессорско- преподавательского состава в возрасте от 40 до 49 лет, она составляет 25,5% от числа всех преподавателей Института. Кроме того, нужно отметить снижения численности преподавателей, что может быть свидетельством низкой заработной платы.

Таблица 8- Структура персонала ИЭиУ по возрастному признаку.

| Возраст (лет) | Численность сотрудников учебно- вспомогательного персонала | |||

| 2006 год | 2007 год | |||

| Чел. | % | Чел. | % | |

| До 30 | 38 | 46,3 | 35 | 40,2 |

| От 30 до 39 | 14 | 17 | 18 | 20,9 |

| От 40 до 49 | 13 | 15,4 | 18 | 20,9 |

| От 50 до 59 | 12 | 14 | 10 | 11,6 |

| От 60 до 69 | 5 | 6 | 5 | 5,8 |

| итого | 82 | 100 | 86 | 100 |

Из таблицы 8 видно, что основную часть учебно- вспомогательного персонала составляет возрастная группа до 30 лет.

В 2006 году численность этой группы сотрудников снизилась на 3 человека. Невысокая заработная плата сотрудников учебно- вспомогательного персонала Института привлекает в основном молодых людей, для которых работа в Институте дает возможность получения образования бесплатно.

Рассчитаем показатели движения рабочей силы на предприятии.

Состав кадров в ИЭиУ меняется, так как люди устраиваются на работу или увольняются по тем или иным причинам.

Таблица 9- Коэффициенты оборота рабочей силы ИЭиУ.

| Показатели | 2006 г. | 2007 г. | Изменение 2007г к 2006г в % |

| Среднесписочная численность | 192 | 186 | 96,9 |

| Принято в течение года, чел. | 16 | 27 | 168,9 |

| Выбыло работников всего | 14 | 33 | 235,7 |

| - по собственному желанию | 14 | 33 | 235,7 |

| - за нарушение трудовой дисциплины | 0 | 0 | 0 |

| - по инициативе администрации | 0 | 0 | 0 |

| - на пенсию | 0 | 0 | 0 |

| Коэффициент оборота по приему, % | 8,3 | 14,5 | 174,7 |

| Коэффициент оборота по выбытию, % | 7,3 | 17,7 | 242,5 |

| Коэффициент общего оборота, % | 15,6 | 32,2 | 206,4 |

| Коэффициент текучести, % | 1,04 | 3,23 | 96,15 |

Причины увольнения, в основном, исходят от желания самого работника, т.е по собственному желанию. Анализируя эту причину можно сказать, что кадры уходят из-за невысокой заработной платы. Это предположение можно подтвердить тем фактом, что среди 33 уволившихся в 2007 году 33,3% были преподаватели , 3% были совместители и 63,6% были лаборанты.

Анализ ликвидности ИЭиУ.

Задача ликвидности баланса возникает в связи с необходимостью давать оценку кредитоспособности организации, т.е ее способности своевременно и полностью рассчитываться по всем своим обязательствам.

Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств.

Анализ ликвидности баланса заключается а сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков

Баланс считается абсолютно ликвидным, если имеют место следующие соотношения:

А1 ≥ П1 ; А2 ≥ П2 ; А3 ≥ П3 ; А4 ≤ П4

Сравнение итого 1 группы актива и пассива показывает соотношение ближайших платежей и поступлений. Сравнение группы 2 актива и пассива позволяет сделать вывод о предстоящем в ближайшее время ухудшения или улучшения состояния платежной дисциплины. Итоги сравнения групп 3 и 4 показывают соотношение или ухудшение финансового положения предприятия в более поздние сроки.

Если одно или несколько неравенств системы имеют противоположенный знак от оптимального варианта, ликвидность баланса в большей или меньшей мере отличается от абсолютной. При этом недостаток средств по одной группе в стоимостной оценке компенсируется их избытком по другой группе в стоимостной оценке, в реальной же жизни менее ликвидные активы не могут заместить более ликвидные.

Результаты расчетов по данным таблицы 11 показывают, что в этой организации сопоставление итого групп по активу и пассиву имеет следующий вид, таблица.

Таблица 18 – Ликвидность баланса ИЭиУ.

| Абсолютно ликвидный баланс | 2006г | 2007г |

| А1 ≥ П1 А2 ≥ П2 А3 ≥ П3 А4 ≤ П4 | А1 < П1 А2 < П2 А3 > П3 А4 > П4 | A1 < П1 A2 < П2 A3 > П3 A4 > П4 |

Исходя из этого, можно охарактеризовать ликвидность баланса предприятия как недостаточную. Сопоставление итогов А1 и П1 и А2 и П2 отражает соотношение текущих платежей и поступлений. На анализируемом предприятии это соотношение не удовлетворяет условию абсолютной ликвидности баланса. Что свидетельствует о том, что в ближайший к рассматриваемому моменту промежуток времени предприятию не удастся поправить свою платежеспособность.

Лишь третье неравенство в 2006 – 2007 гг. соответствует условию абсолютной ликвидности баланса. Причиной соответствия является то, что в структуре активов предприятия отсутствуют заемный капитал и долгосрочные пассивы , состоящего из кредиторской задолженности.

Четвертое неравенство не соответствует абсолютному ликвидному балансу .

Показатели ликвидности применяются для оценки способности фирмы выполнять свои обязательства. Они дают представление не только о платежеспособности предприятия на данный момент, но и в случае чрезвычайных ситуаций.

Ликвидность баланса характеризуется несколькими коэффициентами

1. Коэффициент текущей ликвидности или коэффициент общего (полного) покрытия рассчитывается:

К1 = ОС : ОП= где

ОС – сумма оборотных средств в виде запасов и затрат (за вычетом расходов будущих периодов), денежных средств, дебиторской задолженности и прочих оборотных средств;

ОП – сумма срочных обязательств предприятия в виде краткосрочных кредитов банка, кредиторской задолженности и прочих краткосрочных пассивов.

К2006= 17375278,47/19050604,0=0,91

К2007 = 16960408,75/18726381,0=0,91

Этот коэффициент характеризует общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств предприятия на 2-3 месяца вперед.

2. Коэффициент критической ликвидности или коэффициент промежуточного покрытия :

К2 = ДСА : ОП где

ДСА – сумма дебиторской задолженности, денежных средств и краткосрочных финансовых вложений.

Он характеризует ликвидность предприятия на 1-2 месяца вперед.

К2006 = (8552940,57+7790237,9)/19050604,0=0,86

К2007 = (9611579,75+7348829,0)/18726381,0=0,91

3. Коэффициент абсолютной ликвидности :

К3 =ДСФ : ОП, где

ДСФ – сумма денежных средств и краткосрочных финансовых вложений.

Характеризует ликвидность предприятия на ближайший месяц.

К2006= 8552940,57/19050604,0=0,45

К2007=9611579,75/18726381,0=0,51

В таблице 19 рассчитаны и приведены показатели платежеспособности и ликвидности за 2006 – 2007 гг.

Таблице 19

Показатели платежеспособности и ликвидности за 2006 – 2007 гг.

| Показатель | Нормативное значение. | 2006г | 2007г |

| Коэффициент текущей ликвидности | ≥ 1 | 0,91 | 0,91 |

| Коэффициент критической ликвидности | ≥0,8 | 0,86 | 0,91 |

| Коэффициент абсолютной ликвидности | ≥0,2 | 0,45 | 0,51 |

На основании данных таблиц 19 можно сделать следующее заключение: обязательства не обеспечиваются оборотными ресурсами , так как коэффициент текущей ликвидности соответствует в норме (0,91 на 2006г и на 2007г). Коэффициент критической ликвидности соответствует в мере. И коэффициент абсолютной ликвидности тоже составил в норме, свидетельствует , что часть краткосрочных обязательств может быть погашена в ближайшее время за счет денежных средств.

Таким образом можно сделать выводы , что предприятие является платежеспособным .

В целом, можно сделать вывод, что с предприятием небезопасно налаживать деловые связи, т.к с точки зрения краткосрочной перспективы уровень платежеспособности стабилен, а с позиции долгосрочной перспективы – финансовое состояние не устойчиво.

2.2.4. Оценка деловой активности и рентабельности предприятия.

Эффективность использования оборотного капитала позволяет оценить коэффициенты деловой активности. К этой группе относятся различные коэффициенты оборачиваемости, показывающие, сколько раз в год оборачиваются те или иные активы. Данные показатели имеют большое значение для оценки средств оказывает непосредственное влияние на платежеспособность. В таблице 19 рассчитаны данные по оборачиваемости активов Института.

1) Коэффициент оборачиваемости активов:

К13 = ВР/Среднегод. сума активов

К2006 = 21123523,0/((20700205,0+20600359,0)/2)=1,02раз

К2007 = 20704391,0/((20700205,0+20799300,0)/2)=1,0раз

2) Коэффициент оборачиваемости оборотных средств:

К14 =ВР : ОСср, где

ВР- выручка от реализации продаж

ОСср – сумма средней величины оборотных средств.

К2006 = 21123523,0((17375278,47+17003678,41)/2)=1,23раз

К2007 =20704391,0/((17375278,47+16960408,75)/2)= 1,21раз

3) Коэффициент отдачи собственного капитала :

К15 = ВР : Исос ср, где

Исос ср – сумма средней величины источников собственных средств.

К2006 =21123523,0 /1649646,0=12,29раз

К2007 =20704391,0 /2072919,0=11,12раз

Таблица 20

Показатели оборачиваемости активов ИЭиУ.

| Показатель | Нормативное значение | 2006г | 2007г |

| Коэффициент оборачиваемости активов | >1 | 1,02 | 1,0 |

| Коэффициент оборачиваемости оборотных средств | Не менее 3 об/год | 1,23 | 1,21 |

| Коэффициент отдачи собственного капитала | → 1 | 19,29 | 11,12 |

Рассчитанные данные свидетельствуют о высокой отдаче собственного капитала она давно перевесилась критическую норму, так как у Института остро нехватает собственные средства . Коэффициент оборачиваемости оборотных средств ИЭиУ за 2006г и 2007г находились ниже критическую норму, это свидетельствует о длительности оборота денежных средств. Длительность периода оборота денежных средств объясняет, почему коэффициент абсолютной ликвидности находится на таком низком уровне. Из- за нехватки денежных средств расчет кредиторская задолженность предприятия.

Показатели рентабельности характеризуют относительную доходность или прибыльность, измеряемую в процентах к затратам средств или имущества для анализа рентабельности применяются следующие показатели относительной доходности.

1)Рентабельность активов = чистая прибыль/ валюта баланса (ВБ) *100

Показывает какой % прибыли имеет предприятие с каждого рубля, вложенного в активы.

Р2006=1649646,0/ 20704391,0*100%=7,96%

Р2007= 2072919,0/21123523,0*100% =9,81%

2)Рентабельность собственного капитала = (чистая прибыль/ сумма источников собственных средств (Исос))*100%

Показывает тоже самое.

Р2006= 2072919,0/1649646,0*100%=126%

Р2007 = 1978010,0/2072919,0*100%=%

3) Период окупаемости собственного капитала = Исос. Средноегод/ЧП

П2006=((1649646,0+1789213)/2)/2072919,0=0,83

П2007 =((1649646,0+2072919,0)/2)/1978010,0=0,94

Таблица 21

Показатели рентабельность ИЭиУ.

| Показатель | 2006г | 2007г |

| Рентабельность активов | 7,96% | 9,81% |

| Рентабельность собственного капитала | 125,6% | 95,4% |

| Период окупаемости собственного капитала | 0,83 | 0,94 |

Таким образом, за 2006г заметно улучшилась рентабельность собственного капитала, и меньше период окупаемости собственного капитала. Снижение рентабельности является отрицательным фактором для Института.

Рентабельность собственных средств также высока и в течении 2006г года упала с 125,6% до 95,4% на 2007г. Динамика этого показателя за последние годы позволяют сделать вывод о том, что инвестиции собственных средств в производство дали недостаточно хороший результат.

По результатам проведенной оценки финансового состояния можно сделать следующие выводы:

Предварительный анализ финансового состояния и его изменений за анализируемый период с 2006-2007гг. показал увеличение доли основных средств и прочих внеоборотных активов в структуре имущества предприятия, имея на балансе значительную по величине стоимость оборотных активов, предприятие нуждается в большей величине собственных оборотных средств, т.е. более мобильных средствах.

- Анализ ликвидности баланса показал, что за анализируемый период произошло повышение ликвидности баланса. Исходя из степени покрытия запасов и затрат источниками средств финансовая устойчивость была определена как «неустойчивое финансовое состояние», сопряженное с нарушением платежеспособности, но при котором всё же сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств за счет сокращения дебиторской задолженности, ускорения оборачиваемости запасов.

- Анализ рентабельности и деловой активности свидетельствует о снижении активности и рентабельности предприятия.

Таким образом, перед предприятием стоит проблема выживания. Его финансовая политика решает кратковременные задачи, дающие положительные результаты только сегодня с возможным отрицательным эффектом в будущем, что во многом обусловливается отсутствием финансовой стратегии.

Финансового состояния.

В связи с тем, что в настоящее время финансы предприятий находятся в случае неустойчивого или кризисного состояния предприятия, первоочередной задачей для государства и предприятий является укрепление финансов предприятий. Основные пути укрепления финансов предприятий связаны с оптимизацией используемых ими денежных средств и ликвидацией их дефицита.

Важнейшие направления совершенствования финансовой работы на предприятиях следующие:

- определение финансовых взаимоотношений с поставщиками и покупателями, бюджетами всех уровней, банками и так далее; - выявление резервов и мобилизация ресурсов для наиболее рационального использования производственных мощностей, основных фондов и оборотных средств; - обеспечение финансовыми ресурсами, необходимыми для производственно- хозяйственной деятельности; - обеспечение эффективного вложения временно свободных денежных средств с целью получения максимальной прибыли; - определение способов проведения успешной финансовой стратегии и использования новых видов продукции и всесторонней подготовки кадров к работе в рыночных условиях, организационного и технического уровня; - изучение финансовых стратегических взглядов и возможностей вероятных конкурентов; - разработка способов выхода из кризисной ситуации.Основная цель финансового анализа – получение нескольких ключевых наиболее информативных параметров, дающих объективную и точную картину финансового состояния предприятия, его прибылей и убытков, изменений в структуре активов и пассивов, в расчетах с дебиторами и кредиторами. При этом аналитика и управляющего может интересовать как текущее финансовое состояние предприятия, так и его ближайшие или отдаленные перспективы, то есть ожидаемые параметры финансового состояния.

Эффективность использования оборотных средств зависит от многих факторов, которые можно разделить на внешние, оказывающие влияние вне зависимости от интересов предприятия, и внутренние, на которые предприятие может и должно активно влиять. На современном этапе развития экономики к основным внешним факторам можно отнести такие, как кризис неплатежей, высокий уровень налогов, высокие ставки банковского кредита. Кризис сбыта произведенной продукции и неплатежи приводят к замедлению оборота оборотных средств. Следовательно, необходимо выпускать ту продукцию, которую можно достаточно быстро и выгодно продать, прекращая или значительно сокращая выпуск продукции, не пользующейся текущим спросом. В этом случае кроме ускорения оборачиваемости предотвращается рост дебиторской задолженности в активах предприятия.

Сокращение времени пребывания оборотных средств в незавершенном производстве достигается путем совершенствования организации производства, улучшения применяемых техники и технологии, совершенствования использования основных фондов, прежде всего их активной части, экономии по всем статьям оборотных средств.

Пребывание оборотных средств в сфере обращения не способствует созданию нового продукта. Излишнее отвлечение их в сферу обращения – отрицательное явление. Важнейшими предпосылками сокращения вложений оборотных средств в эту сферу являются:

- рациональная организация сбыта готовой продукции;

- применение прогрессивных форм расчетов;

- своевременное оформление документации и ускорение ее движения;

- соблюдение договорной и платежной дисциплин.

Необходимым условием получения прибыли является определенная степень развития производства, обеспечивающая превышение выручки от реализации продукции над затратами по ее производству и сбыту. Составляющие главной факторной цепочки, формирующей прибыль, - «затраты – объем производства – прибыль» - должны находиться под постоянным вниманием и контролем. Эта задача решается на основе организации учета затрат по системе директ-костинг, значение которой возрастает в связи с переходом к рыночной экономике. Особенностями этой системы являются:

- разделение затрат на постоянные и переменные;

- соединение производственного и финансового учета;

- многостадийность составления отчета о доходах;

- разработка методики экономико-математического и графического представления и анализа отчетов для прогноза чистых доходов.

Механизм распределения прибыли должен быть построен таким образом, чтобы всемерно способствовать повышению эффективности производства, стимулировать развитие новых форм хозяйствования.

Одной из важнейших проблем распределения прибыли как до перехода на рыночные отношения, так и в условиях их развития является оптимальное соотношение доли прибыли, аккумулируемой в доходах бюджета и остающейся в распоряжении хозяйствующих субъектов. Экономически обоснованная система распределения прибыли в первую очередь должна гарантировать выполнение финансовых обязательств перед государством и максимально обеспечить производственные, материальные и социальные нужды предприятий. После уплаты всех обязательных платежей остается чистая прибыль, часть которой может направляться на производственное и социальное развитие общества, а другая – на выплату процентов по облигациям, а также в резервный фонд. Возможны выплаты служащим в виде денежных вознаграждений или акций в соответствии с определенным процентом, предусмотренным уставом. Оставшаяся чистая прибыль направляется на выплату дивидендов акционерам. Совет директоров, исходя из финансового состояния общества, конкурентоспособности его продукции и перспектив развития, принимает решение о конкретном соотношении размеров чистой прибыли, распределяемой по указанным направлениям. Не исключено, что в отдельные периоды прибыль не будет направляться на выплату дивидендов акционерам, а в большем размере пойдет на производственное и социальное развитие трудового коллектива и другие цели.

Финансовое состояние предприятия характеризуется размещением и использованием средств (активов) и источниками их формирования (пассивов). Для недопущения неудовлетворительной структуры баланса необходимо следить за изменением структуры имущества и источников его формирования и проводить мероприятия, направленные на улучшение структуры: оптимальное соотношение собственных и заемных средств предприятия, снижение долей дебиторской и кредиторской задолженностей, уменьшение неоправданных запасов материальных ресурсов и т. д.

Особое внимание при разработке финансовой стратегии уделяется полнотевыявления денежных доходов, мобилизации внутренних ресурсов, максимальному снижению себестоимости продукции, правильному распределению и использованию прибыли, определению потребности в оборотных средствах, рациональному использованию капитала. Финансовая стратегия разрабатывается с учетом риска неплатежей, скачков инфляции и других форс-мажорных (непредвиденных) обстоятельств. Она должна соответствовать производственным задачам и при необходимости корректироваться и изменяться. Контроль за реализацией финансовой стратегии помогает выявлять внутренние резервы, повышать рентабельность хозяйства, увеличивая денежные накопления.Важной частью финансовой стратегии является разработка внутренних нормативов, с помощью которых определяется, например, направления распределения прибыли. Она включает в себя разные способы и действия для достижения главной стратегической цели, а именно:- формирование финансовых ресурсов и централизованное стратегическое управление ими;

-выявление решающих направлений и сосредоточение на их выполнении усилий, маневренности и использования резервов финансовым руководством предприятия;

- ранжирование и поэтапное достижение целей;

- соответствие финансовых действий экономическому состоянию и материальным возможностям предприятия на каждом отрезке времени;

- создание и подготовка стратегических резервов;

- учет экономических и финансовых возможностей своих конкурентов;

- определение главой угрозы со стороны конкурентов, мобилизация основных сил на ее устранение и умелый выбор направлений финансовых операций;

- маневрирование и борьба за инициативу для достижения решающего превосходства над конкурентами.

Таким образом, успех финансовой стратегии гарантируется при взаимоуравновешивании теории и практики финансовой стратегии; при соответствии финансовых стратегических целей реальным возможностям, централизации руководства и гибкости его методов по мере изменения финансово-экономической ситуации.Предложения к формированию финансовой стратегии разрабатываются на основе выводов финансового анализа по объектам и составляющим генеральной финансовой стратегии в нескольких вариантах (не менее трех) с обязательной количественной оценкой предложений и их влияния на структуру баланса.Задачами финансовой стратегии являются:

- исследование характера и закономерностей формирования финансов в рыночных условиях хозяйствования;

- разработка условий подготовки возможных вариантов формирования финансовых ресурсов предприятия;

- определение финансовых взаимоотношений с поставщиками и покупателями, бюджетами всех уровней, выявление резервов и мобилизация ресурсов предприятия для наиболее рационального использования производственных мощностей, основных фондов и оборотных средств;

- обеспечение предприятия финансовыми ресурсами;

- обеспечение эффективного вложения временно свободных денежных средств предприятия с целью получения максимальной прибыли;

- определение способов проведения успешной финансовой стратегии и стратегического использования финансовых возможностей, всесторонней подготовки кадров предприятия к работе в рыночных условиях.

Цель предложений к формированию финансовой стратегии – вывести предприятие из неустойчивого состояния. 3.2. Выявление основных проблем укрепления финансового состояния в организации и построение « дерева проблем ».Следует отметить, что любая деятельность университета в условиях рынка может эффективно осуществляться только в соответствующем существующим социально-экономическим реалиям нормативно-правовом поле, упорядочивающем эту непростую сферу деятельности.

Серьезным шагом явилось утверждение в 1991 году правительством Российской Федерации Положения о высшем учебном заведении, которое существенно расширило права вуза в определении содержания и организации учебного и научного процессов, дало больше простора для хозяйствования в новых экономических условиях. В соответствии с Государственной программой развития высшего образования Российской Федерации реализуется многоуровневая структура высшего образования.

Представим на рис. 3 дерево проблем для Института экономики и управления ГОУ ВПО «Удмуртский государственный университет».

Рисунок. 3. Схематическая структура диаграммы «Дерево проблем».

3.3. Разработка вариантов управленческих решений по укреплению финансового состояния.На предыдущем этапе мы дали объективную картину проблемной ситуации учреждения . На основании этой картины следующим этапом является создание структуры цели и взаимоувязанных задач, выполнение которых предполагается осуществить в рамках реализации разрабатываемых решений улучшения финансового состояния учреждения. Нам следует знать, какой является диаграмма «Дерево решений».

В числе основных направлений развития высшего образования в России отмечается также приоритетное развитие университетского образования с сохранением сильного сектора специализированных вузов, а также переход от отраслевого принципа высшего образования к региональному.

На первом месте и наиболее старым по срокам реализации является платное обучение по договорам с предприятиями. Это лучшая форма договоренности между вузом и заказчиком на подготовку специалистов и ее следует укреплять и развивать. Однако в настоящее время реализовать это сложнее в связи с продолжающимся ухудшением финансово-экономического состояния большинства серьезных потенциальных заказчиков. Для их привлечения в условиях конкуренции с другими вузами необходимо повышать престиж вуза, отдельных факультетов и специальностей, например, за счет введения новых специальностей, новых методов и технологий обучения, повышения квалификации профессорско-преподавательского состава, условий обучения.

В этой ситуации начинает развиваться подготовка студентов по индивидуальному плану, согласованному с заказчиком и утвержденному ученым советом факультета, в который включаются дополнительные дисциплины.

Развивается такая форма платного обучения, как сверхплановый прием на договорной основе – в основном на популярные специальности: экономика, юриспруденция, иностранные языки и т.п., при этом отмечается, что этот контингент студентов должен быть «дозирован» к основному набору, чтобы не вызвать осложнений в организации учебного процесса. Одновременно следует отметить, что у нас в стране, где значительная часть населения живет за чертой бедности, большинство вузов не могут рассчитывать на этот вариант как на значительный канал поступления финансовых ресурсов.

Для развития платных образовательных услуг следует ориентироваться не на отдельные договоры с конкретными предприятиями и лицами, а на долговременные программы на основе анализа и прогноза потребности специалистов в регионе, открывать новые «дефицитные» специальности, пользующиеся повышенным спросом.

В составе предоставляемых на коммерческой основе образовательных услуг не последнее место занимают довузовское и послевузовское обучение, повышение квалификации и переподготовка кадров.

Довузовская подготовка уже достаточно давно практикуется в форме различного вида подготовительных курсов. Это отлаженная структура с хорошим методическим обеспечением и кадровым составом преподавателей.

В последнее время появилась новая форма – подготовительные курсы при факультетах. Основное их отличие – прием слушателей проводится через вступительный экзамен (проводится отбор «своего» абитуриента). С такой группой преподаватели факультета могут работать профессионально и целенаправленно (на будущую специальность).

Послевузовское обучение (получение второго высшего образования) реализуется в основном по «престижным» специальностям: экономика, юриспруденция, иностранные языки, широкое распространение получили различного рода школы бизнеса и центры подготовки менеджеров.

Интенсивно развиваются такие образовательные услуги, как переподготовка кадров и повышение квалификации.

Второй значительной сферой коммерциализации деятельности вузов стала научно-производственная. В большинстве своем речь идет о выполнении работ по хоздоговорам, здесь отмечается некоторое снижение интенсивности и объемов работ .

Отмечается перспективность создания региональных научно-технических центров за счет стимулирования инновационных процессов на региональном уровне, с перспективой преобразования в технопарки, основной целью которых является содействие развитию наукоемкой передовой техники и технологии. Эти структуры соединяют в себе элементы региональной и муниципальной политики поддержки малого наукоемкого бизнеса, с одной стороны, и обновленной предпринимательской (частной) инициативы – с другой, а также воплощают в себе новые, современные принципы управления наукой и нововведениями в высшем образовании на практике, другими словами, дают ей шанс более эффективного развития.

Для упорядочения международного сотрудничества создан Фонд международного университетского сотрудничества, работа которого ведется по следующим основным направлениям: обучение студентов, обмен научно-педагогическим персоналом и разработка мероприятий по совершенствованию в целом системы высшего образования.

В числе первых видов деятельности по привлечению средств из внебюджетных источников стала, наряду с рассмотренными выше, сдача в аренду помещений и оборудования.

Высокая концентрация в вузах, а в особенности в университетах высококвалифицированных специалистов и ученых разного профиля, большое количество разнообразных вспомогательных подразделений и служб создают предпосылки реализации широкого состава услуг: патентно-информационных, консультационных, маркетинговых, рекламных, юридических и др.

Таким образом, подводя итог, отметим, что существует огромное количество методов, которые используются для управления развитием, причем выбор конкретного метода зависит от индивидуальных характеристик каждого учреждения, от целей, которые преследует его руководство. Роль методов в организации управленческой деятельности очень важна, так как с их помощью можно ориентироваться в многочисленных стратегиях, разрабатывать типовые схемы поиска, выбора и реализации стратегий.

Представим на рис.4 дерево целей для Института экономики и управления ГОУ ВПО «Удмуртский государственный университет».

|

|

|

Рисунок 4 – Дерево целей по разработке мероприятий по укреплению финансового состояния Института экономики и управления ГОУ ВПО «Удмуртский государственный университет» на рынке образовательных услуг

Процесс осуществления стратегии сводится к выработке программы конкретных действий по осуществлению адекватной системы стратегических изменений, которые могут привести к развитию ВУЗа.

К их числу можно отнести:

- управление процессом оказания услуг;

- управление качеством услуг;

- исследование рынка;

- разработка новых видов услуг, их продвижение(профессиональное обучение, специальные курсы для желающих, оказание услуг переводчиков и прочих услуг для предприятий, обучение по договорам с предприятиями (с ориентацией .на потребности)).

- управление финансами и др.(снижение дебиторской задолженности, увеличение нераспределенной прибыли).

Услуг.

В современном менеджменте рассматриваются следующие уровни стратегических изменений.

Коренная реорганизация. Необходимость ее возникает при переходе организации полностью к товарам и услугам других отраслевых характеристик и назначений. При этом меняется номенклатура ее продукции, рынки сбыта, происходят изменения в технологии, составе ресурсов, меняется миссия организации. При коренной реорганизации у руководства возникают наибольшие трудности с реализацией стратегии.

Радикальные изменения. Изменения, как правило, связанные с глубокими структурными преобразованиями внутри организации, обусловленными разделением или слиянием с аналогичной организацией. Объединение разных коллективов, появление новых структурных подразделений вызывает необходимость проведения изменений в организационной структуре и соответствующей корректировки организационной культуры.

Умеренные изменения. Наиболее часто встречающиеся стратегические изменения. Необходимость в них возникает, когда организация должна выйти на новые рынки, четко определить направления повышения своей конкурентоспособности, финансовой устойчивости, мобилизации ресурсного потенциала. Изменения в основном будут связаны с маркетингом и организацией применения новых подходов и методов повышения эффективности менеджмента.

Для Института экономики и управления ГОУ ВПО «УдГУ» необходимо провести умеренные изменения, которые будут проявляться, исходя из следующей основной цели – увеличения доли рынка факультета для повышения эффективности его хозрасчетной деятельности, расширения числа потребителей услуг за счет выведения на рынок новых их видов.

Для решения данной цели определены следующие задачи:

определить ключевые направления базовой стратегии, нацеленной на увеличение доли рынка;

выделить наиболее значимые инструменты;

определить основные инструменты политики предложения;

оценить экономическую эффективность предлагаемых мероприятий.

При разработке стратегии, ориентированной на увеличение доли рынка Института экономики и управления ГОУ ВПО «УдГУ», первоначально надо уточнить, что будет являться базой конкурентного преимущества.

Как известно, в зарубежной и отечественной практике конкурентное преимущество организации определяют в основном по двум измерениям: «производительности» (преимущество по издержкам) и «рыночной силы» (преимущество в отношении приемлемой максимальной цены продаж). Определить какое преимущество является приемлемым для данной организации можно исходя из информации о сильных и слабых позициях организации. Затем следует выбрать план стратегических и тактических действий на конкретные временные периоды. Таким образом, выбираемые базовые стратегии могут быть различными в зависимости от того, на какое преимущество они опираются .

Существует три базовые конкурентные стратегии, различающиеся по своему целевому рынку (весь рынок или некоторый сегмент) и по типу реализуемого конкурентного преимущества: по издержкам или по превосходящим качествам товара или услуги.

В условиях рыночной среды большинство организаций предусматривает разработку стратегий роста, целями которых является: рост продаж, доли рынка, прибыли или размера организации.

Рост – это ключевая позиция, влияющая на активность управленческих действий, стимулирующая инициативу и усиливающая мотивацию персонала и руководства. Цели роста могут быть сформулированы на трех различных уровнях:

рост по отношению к базовому рынку: это интенсивный рост;

рост по отношению к производственной цепочке (интеграция «вперед» или «назад» относительно основной деятельности) это интегративный рост;

рост, основанный на возможностях вне зоны обычной деятельности: рост посредством диверсификации.

В теории стратегического планирования маркетинга выше названные цели роста являются основой эталонных стратегий концентрированного роста, интегрированного роста и диверсифицированного роста.

В практике организация может одновременно реализовывать несколько стратегий, выбирая те или иные составляющие элементы, подходы и инструменты, которые по своей значимости будут наиболее выгодны и адекватны ситуации.

В данном дипломном проекте целесообразно, применяя комплексный системный подход, выбрать комбинированную стратегию роста, акцентируя внимание на факторы интенсивного и интегративного роста.

Основными составляющими элементами комбинированной стратегии, ориентированной на увеличение доли рынка Института экономики и управления ГОУ ВПО «УдГУ» и повышение его конкурентоспособности, являются:

расширение перечня оказываемых услуг;

улучшение качества оказываемых услуг;

рационализация рынков оказываемых услуг и защита положения на существующих рынках;

освоение новых каналов сбыта услуг;

изменение позиционирования рынка услуг с ориентацией на различные группы потребителей.

В процессе проводимого исследования отмечалось, что Институт экономики и управления ГОУ ВПО «УдГУ» имеет налаженные связи с ведущими предприятиями Удмуртии, которым оказываются услуги специалистами факультета.

Среди числа руководящего аппарата данных 30 ведущих предприятий Удмуртии проведено анкетирование по вопросам исследования. Представим их ориентацию анкетируемых предприятий на иностранных партнеров (по типам языков) (табл. 10).

Таблица 22 – Ориентация предприятий-партнеров Института экономики и управления ГОУ ВПО «УдГУ» на иностранных потребителей (по типам языков)*, %

| Язык общения | 2006 г. | 2007 г. | Отклонение, % |

| английский | 22,7 | 23,3 | 0,6 |

| немецкий | 14,6 | 14,9 | 0,3 |

| французский | 9,5 | 9,6 | 0,1 |

| итальянский | 2,1 | 2 | -0,1 |

| японский | 3,7 | 9,2 | 5,5 |

| китайский | 3,1 | 8,3 | 5,2 |

| чешский | 1,2 | 1,2 | 0 |

| вьетнамский | 3,6 | 5,9 | 2,3 |

| белорусский | 1,1 | 0 | -1,1 |

| украинский | 2,1 | 2,4 | 0,3 |

| грузинский | 0,7 | 0,6 | -0,1 |

| венгерский | 2 | 2,1 | 0,1 |

| болгарский | 1,7 | 1,9 | 0,2 |

| турецкий | 1,5 | 1,8 | 0,3 |

* - наиболее частые контакты

Таким образом, данные табл. 22 свидетельствуют, что предприятия-партнеры Института экономики и управления при взаимодействии с иностранными коллегами активно налаживают связи, при этом расширяется доля тех, языковые группы которых не готовятся в Институте экономики и управления по специальности «экономика».

Следует отметить, что при взаимодействии с белорусскими, украинскими и грузинскими партнерами обследуемые предприятия имеют возможность общения традиционно на русском языке. Увеличение доли взаимодействия на английском, немецком и французском языках у предприятий также не вызывает трудностей, поскольку данные группы языков являются «базовыми» в деловом общении.

В то же время происходит незначительное увеличение контактов при взаимодействии с болгарскими и венгерскими коллегами.

Особое опасение у руководства анкетируемых предприятий вызывает взаимодействие с японскими, китайскими и вьетнамскими фирмами. Причем следует заметить, что число контактов с ними за 2006-2007 гг. в суммарном изменении увеличено на 13 %, за счет активизации работы с первыми двумя.

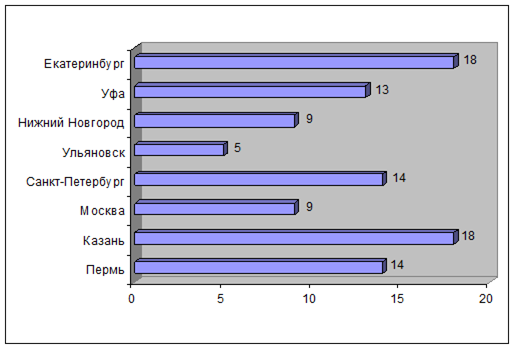

Потребность в устранении проблем в общении с иностранными коллегами ведущие предприятия Удмуртии осуществляют только за счет привлечения переводчиков из близлежащих регионов и центральных городов (рис. 5).

Рисунок 5 – Структура привлекаемых переводчиков-экономистов при общении с японскими, китайскими и вьетнамскими фирмами, %

Таким образом, удмуртские предприятия привлекают переводчиков-экономистов для общения с японскими, китайскими и вьетнамскими фирмами из Екатеринбурга и Казани (38 %), Уфы, Санкт-Петербурга и Перми (41 %), а также Москвы и Нижнего Новгорода (18 %) и Ульяновска (5 %) от общей величины привлекаемых консультантов.

Следовательно, все переводчики-экономисты являются иногородними.

Таким образом, налицо видна потребность в специалистах по данному направлению.

Таким образом, можно сформулировать предлагаемую стратегию для Института экономики и управления ГОУ ВПО «УдГУ». Она должна быть ориентирована, прежде всего, на повышение конкурентоспособности на основе расширения перечня оказываемых услуг (на основе обучения японскому и китайскому языкам с дальнейшей ориентацией и на вьетнамский язык).

В этой связи целесообразно оценить востребованность данных специалистов среди потенциальных потребителей – предприятий и студентов.

Для этого было принято решение о проведении анкетирования 100 чел., при этом структура опрашиваемых представлена на рис. 5.

Рисунок 6 – Структура лиц, подвергнутых анкетированию для выявления потребности в специалистах-экономистах со знанием японского (китайского) языков, %

Представленные группы лиц выбраны вследствие того, что их позиция непосредственным образом будет оказывать влияние на формирование спроса и востребованность в обучении специалистов-экономистов со знанием японского (китайского) языков факультетом.

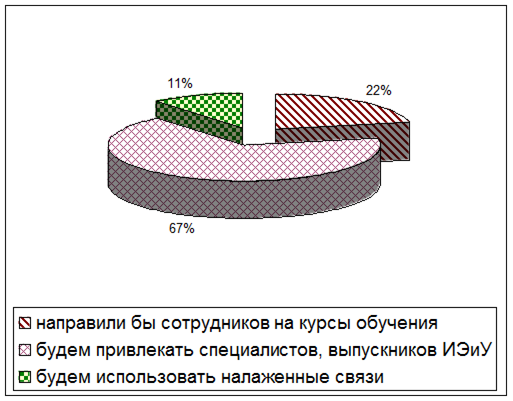

Так, например, при опросе руководящего состава предприятий Удмуртии, с которыми тесно сотрудничает факультет, было выявлено, что 67 % руководителей согласились бы на привлечение специалистов (или выпускников) факультета со знанием японского (китайского) языка, а 22 % направили бы своих сотрудников на курсы для обучению данному языку (рис. 6).

И лишь 11 % опрошенных готовы продолжить сотрудничество по уже устоявшимся схемам.

Рисунок 7 – Приверженность руководителей в привлечении специалистов со знанием японского (китайского) зыков при их обучении в ИЭиУ ГОУ ВПО «УдГУ», %

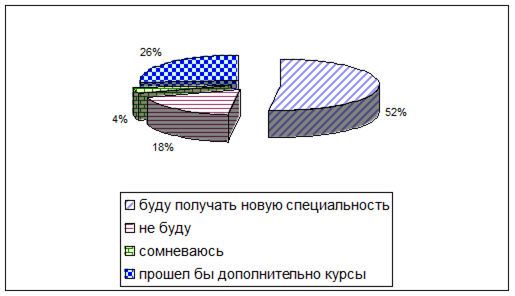

При опросе студентов старших курсов ИЭиУ было выявлено, что 52 % из опрошенных стали бы получать новую специальность, а 26 % - прошли бы дополнительные курсы по японскому (китайскому) языкам (рис. 7).

Рисунок 8 – Приверженность старшекурсников-экономистов в обучении японскому (китайскому) зыкам в ИЭиУ ГОУ ВПО «УдГУ», %

И лишь 22 % опрошенных либо сомневались, либо не стали бы изучать предлагаемые языки. Представим на рис. 9 соотношение затрат на привлечение переводчиков, консультантов и прочих лиц со знанием японского (китайского) языка предприятиями в Удмуртии и доходов от предпринимательской деятельности ИЭИУ ГОУ ВПО «УдГУ».

Рисунок 9 – Соотношение затрат на привлечение переводчиков-экономистов, консультантов и прочих лиц со знанием японского (китайского) языка предприятиями в Удмуртии и доходов от предпринимательской деятельности ИЭиУ ГОУ ВПО «УдГУ»

Таким образом, можно выявить, что существует реальная возможность разработки предложения по оказанию Институтов экономики и управления нового вида услуг – обучению японскому (китайскому) языкам экономистов, которые будут востребованы на рынке.

При этом следует отметить, что темпы роста расходов предприятий на привлечение переводчиков, консультантов и прочих лиц со знанием японского (китайского) языка предприятиями в Удмуртии превышают темпы роста доходов от предпринимательской деятельности ИЭиУ ГОУ ВПО «УдГУ».

Следовательно, это свидетельствует о стабильности роста расходов фирм, а значит, о востребованности предлагаемого нового вида деятельности для факультета.

Таким образом, отразим на рис. 10 предлагаемые для оказания новые виды услуг ИЭИУ ГОУ ВПО «УдГУ».

Рисунок 10 – Предлагаемые для оказания новые виды услуг ИЭиУ ГОУ ВПО «УдГУ»

В целом структура предлагаемых для оказания новых видов услуг ИЭиУ ГОУ ВПО «УдГУ» будет представлена следующим образом:

- профессиональное обучение (55 %);

- специальные курсы для желающих (25 %);

- оказание платных услуг переводчиков, консультантов со знанием японского (китайского) языков (10 %);

- обучение по договорам с предприятиями (с ориентацией на потребности) (10 %).

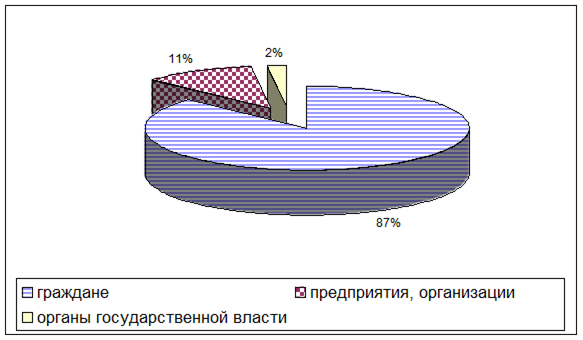

Структура потребителей будет представлена следующим образом (рис. 11).

Рисунок 11 – Структура потребителей для оказания новых видов услуг ИЭиУ ГОУ ВПО «УдГУ».

Рисунок 11 – Структура потребителей для оказания новых видов услуг ИЭиУ ГОУ ВПО «УдГУ».

Большая доля потребителей будет представлена частными лицами (до 87 %), 11 % будет приходиться на предприятия и организации частных форм собственности и 2 % - на органы государственной власти (Администрацию Президента, Миграционную службу, и прочие органы).

Представим в табл. 22 численность потребителей услуг на 2008 г.

Таблица 23 – Численность потребителей для оказания новых видов услуг ИЭиУ ГОУ ВПО «УдГУ» на 2009 г.

| Наименование вида услуг | Число потре-бителей, чел. |

| 1 | 2 |

| профессиональное обучение* | 8 |

| специальные двухмесячные курсы для желающих“ | 60 |

| оказание платных услуг переводчиков, консультантов со знанием японского (китайского) языков* | 3 |

| обучение по договорам с предприятиями (с ориентацией на потребности) * | 7 |

| Всего | 86 |

* - составлено на основании проведенного опроса

“ - предполагаемая

Таким образом, число обучаемых по новому направлению может составить 78 чел.

4. Выбор и обоснование решения по укреплению финансового состояния учреждения.

Задолженности.

А: Разработка кредитной политики Института.

По данным, на 2006г около 37 % и на 2007г около 35% активов среднего предприятия числятся в его дебиторской задолженности, поэтому эффективное управление этой статьей оказывает большое влияние на ликвидность, а следовательно, и на укрепление финансового положения предприятие в целом.

Для разработка кредитной политики и использования рефинансирования счетов дебиторов необходимо в первой фазе анализа оценивается объем дебиторской задолженности рассматриваемой организации, дебиторская задолженность по отношению к оборотным средствам (таблица 31 ).

Таблица.31-Коэффициент отвлечения оборотных активов в дебиторскую задолженность.

| Показатели | 2006г. | 2007г. |

| 1. Дебиторская задолженность, руб. | 7790237,90 | 7348829,00 |

| 2. Общая сумма оборотных активов, руб. | 17375278,47 | 16960408,75 |

| 3. Коэффициент отвлечения оборотных активов в дебиторскую задолженность, (п.1 / п. 2), %. | 44,84 | 43,33 |

В период с 2006г. по 2007г. доля дебиторской задолженности к сумме оборотных средств изменялась в пределах от 44,84 % до 43,33%. Эти значения превышают средние показатели (10%до 20%), что является отрицательным фактором.

Во второй фазе анализа выполняется оценка оборачиваемости и качества дебиторской задолженности по следующей совокупности параметров:

1. оборот дебиторской задолженности и срок оплаты счетов дебиторов;

2. коэффициент просроченной дебиторской задолженности;

3. прогнозирование безнадежной дебиторской задолженности.

1) Важнейшим элементом анализа дебиторской задолженности является оценка ее оборачиваемости. Тенденцию изменения этого показателя часто используют при определении обоснованности скидки за ранние платежи. Чем выше скорость оборота, тем меньше инвестировано средств в дебиторскую задолженность. Количество оборотов дебиторской задолженности рассчитывается по формуле:

NS

RT = ----------------,где:

AR

RT (Receivable turnover) - Количество оборотов дебиторской задолженности,

NS (Net Sales) – Суммарная выручка за год,

AR (Account receivable) – Среднее значение дебиторской задолженности.

Значения, приведенные в таблице 32, ясно показывают, что количество оборотов ( конвертации в денежные средства) дебиторской задолженности за последний 2 года изменилось незначительно и составляет 2,8 раз в год.

Таблица. 32- Количество оборотов дебиторской задолженности Института.

| Показатели | Год | |

| 2006г | 2007г | |

| 1. Годовой доход с продаж, руб. | 21123523,0 | 20704391,0 |

| 2. Дебиторская задолженность, руб. | 7790237,90 | 7348829,0 |

| 3. Количество оборотов дебиторской задолженности (п.1 /среднее п.2 ), дней. | 2,7 | 2,8 |

По западным источникам, для средней компании значение этого показателя составляет 8 оборотов в год. Это означает, что оборот дебиторской задолженности Института существенно ниже, чем у среднестатистической аналогичной фирмы. Это может быть результатом недостаточно активной работы по взысканию задолженности и наличия значительного количества просроченных счетов к оплате, а также отсутствия стимула (скидок) для оплаты счетов дебиторами в срок.

К тому же, если средний фактический срок погашения дебиторской задолженности превышает установленный, это может влиять и на степень ликвидности фирмы. Чтобы более точно оценить, есть ли повод для беспокойства, преобразуем коэффициент оборачиваемости дебиторской задолженности в показатель продолжительности оборота дебиторской задолженности в днях (DSO).Срок оплаты счетов дебиторов рассчитывается по формуле, приведенной в первой главе или, что то же самое:

360

DSO = ---------------------, где:

RT

DSO (Days Sales Outstanding) - Средний срок оплаты счетов дебиторов,

RT (Receivable turnover) - Количество оборотов дебиторской задолженности.

Таблица.33 - Показатель срока кредита Института.

| Показатели | 2006г | 2007г |

| 1. Дебиторская задолженность, руб. | 7790237,90 | 7348829,0 |

| 2. Годовой доход с продаж, руб. | 21123523,0 | 20704391,0 |

| 3. Число дней периода. | 360 | 360 |

| 4. Средний период дебиторской задолженности (среднее п.1 / п.2 × п.3), дней. | 161 | 156 |

По таблице видно, что срок погашения дебиторской задолженности в 2006г году составляет 161 дней, и на 2007г составляет 156 дней. Снившийся срок оплаты дебиторов говорит о увеличении ликвидности дебиторской задолженности рассматриваемой организации. Но значения данных результатов против установленных 30 дней, это говорит о низкой ликвидности дебиторской задолженности.

2) В процессе этого анализа используется также коэффициент просроченной дебиторской задолженности, который вычисляется по формуле:

ORR = OR / R = 2003640/7348829=0,2726 или 27,26%

ORR (Overdue receivable ratio) - Коэффициент просроченной дебиторской задолженности,

R (Receivable) – Дебиторская задолженность,

OR (Overdue receivable) - Просроченная дебиторская задолженность.

Вычисленный коэффициент говорит о том, что 27,26% всей дебиторской задолженности Института является просроченной. Этот значительный высокий показатель сигнализирует о проблеме низкого качества дебиторской задолженности, что в свою очередь приводит к проблеме низкой ликвидности дебиторской задолженности. Как следствие этого, возникают проблемы с финансированием деятельности.

3) По причине сказанного выше возникает необходимость прогнозирования безнадежной дебиторской задолженности .Как уже понятно, что доля безнадежных долгов находится в прямой зависимости от продолжительности периода, в течение которого дебитор обязуется погасить свою задолженность. Согласно этой концепции проведены расчеты, которые позволяют заключить, что Институт не получит 2003640руб. или 27,26% дебиторской задолженности. Предлагаем, что будет 6% от 27,26% дебиторской задолженности по сомнительным долгам. На эту сумму должен быть сформирован резерв по сомнительным долгам ( 0,06*2003640=120218,4руб.).

Опираясь на проведенный анализ, Институту следует разрабатывать адекватную кредитную политику: умеренная кредитная политика является оптимальной, т. к. для текущей ситуации фирмы не приемлемы высокий риск (агрессивная) и снижение притока денег (консервативный). Используя матрицу кредитной политики фирмы, выбираем компромиссное решение, суть которого наглядно представлена ниже:

Рис. 12. Матрицу кредитной политики предприятия.

Выполняя предложенное условие, необходимо одновременное изменение нескольких характеристик текущей кредитной политики:

1) Увеличение количества оборотов дебиторской задолженности;

2) Снижение среднего периода дебиторской задолженности;

3) Установление стандартов кредитоспособности. Решение о кредите должно основываться на предпочтении надежности платежа. При анализе кредитоспособности рекомендуется использование метода «3 С»: желание (character) (т. е. степень стремления выполнить свои долговые обязательства), способность (capacity) (т. е. способность генерировать денежные средства, необходимые для выполнения принятых на себя долговых обязательств) и капитал (capital) (т. е. размер чистого собственного капитала и коэффициент соотношения чистого собственного и заемного капитала);

4) Проведение менее либеральной политики инкассации (усиление давления на дебиторов, задерживающих внесение оплаты счетов). Необходимо использование «Календаря инкассации дебиторской задолженности» - платежи включаются в календарь в суммах и сроках, предусмотренных соответствующими контрактами с контрагентами. Он обеспечивает ежедневное управление поступлением денежных средств.

Б: Совершенствование анализа и контроля дебиторской задолженности.

С целью совершенствования анализа и контроля дебиторской задолженности в рассматриваемом Институте , предлагается:

1) использование современных приемов управления дебиторской задолженностью: определение основных финансовых коэффициентов дебиторской задолженности, прогнозирование безнадежной дебиторской задолженности;

2) сформировать резерв на покрытие прогнозируемых безнадежных долгов в размере 120218,4руб.

3) определить эффект, полученный от инвестирования средств в дебиторскую задолженность (абсолютная сумма эффекта) по формуле:

E = P – С – LP ,

где:

E (Effect) – Сумма эфекта полученного от инвестирования средств в дебиторскую задолженность по расчетам с покупателями;

P (Profit) – Дополнительная прибыль предприятия, полученная от увеличения объема реализации продукции за счет предоставления кредита;

С (Cost) – Текущие издержки фирмы, связанные с организацией кредитования покупателей и инкассации долга;

LP (Loss Profit) – Сумма прямых финансовых потерь от невозврата долга покупателями.

4) установить вознаграждения персонала по работе с дебиторской задолженностью в зависимости от эффективности мер по продажам и получению платежей;

5) широкое использование компьютерной техники при управлении дебиторской задолженностью, равно как и в управлении запасами и денежными средствами. Компьютерные системы служат для учета реализации, движения векселей, поступления платежей и т. п. Кроме того, компьютерная система может информировать менеджера рассматриваемого общества о просроченной дебиторской задолженности, а также о наступлении сроков выплаты по обязательствам. Эти процессы происходят автоматически. При помощи компьютерной техники ведется сбор данных по каждому клиенту – так называемая «платежная история», затем эти данные обобщаются и на их основе выносятся решения об установлении предельной величины кредита, которая может быть предоставлена клиенту; производится классификация дебиторов. Данные по каждому дебитору обобщаются и используются в системе контроля дебиторской задолженности. Итоговая информация о взаимоотношениях с дебиторами сосредотачивается в базе данных фирмы и используется для принятия решений относительно возможного изменения кредитной политики.

В: Обеспечение активного использования современных форм рефинансирования дебиторской задолженности.

Ранее выполненный анализ показал, что Институт не использует современных форм рефинансирования. Это объясняется тем, что в государственных учреждениях эти формы рефинансирования сравнительно новые, поэтому большинству хозяйственных субъектов не достает знаний и опыта, а также информации механизма их использования.

Специалистам Института рекомендуется в своей практической деятельности использование векселя, основной срок действия которого 2 – 7 лет. Средняя продолжительность времени действия векселя может быть короче 1 года и продолжительнее 7 лет. Как переводные, так и простые векселя выпускаются на специальных бланках, которые можно приобрести в банке, оплатив налог 0,25 % от суммы векселя. Специалисты Института могут использовать бланки векселей номиналом 10000, 25000, и 50000 руб. и больше. Переводной вексель выпускается 288 ×110 мм формата, а простой – 300 × 115 мм. Оба векселя имеют технологические элементы защиты.

В случае необходимости получения денег по векселю раньше термина оплаты, специалисты ЗАО могут его продать банку, который его дисконтирует. Дисконт рассчитывается аналогично процентам по формуле:

SB × T ×RB

SD = ---------------------------, где:

100 × 360

SD (Sum of Discount) - Сумма дисконта,

SB (Sum of Bill) - Сумма векселя,

T (Time) – Период оплаты векселя,

RB (Rate of Bill) - Годовая вексельная ставка.