Для дальнейшего исследования стратегии принятия отдельной фирмой инвестиционного решения целесообразно, как мы это делали неоднократно ранее, перейти к построению соответствующих графиков. Поведение фирмы, принимающей решение о приобретении того или иного капитального товара исчерпывающе описывают кривые цены спроса и цены предложения таких товаров.

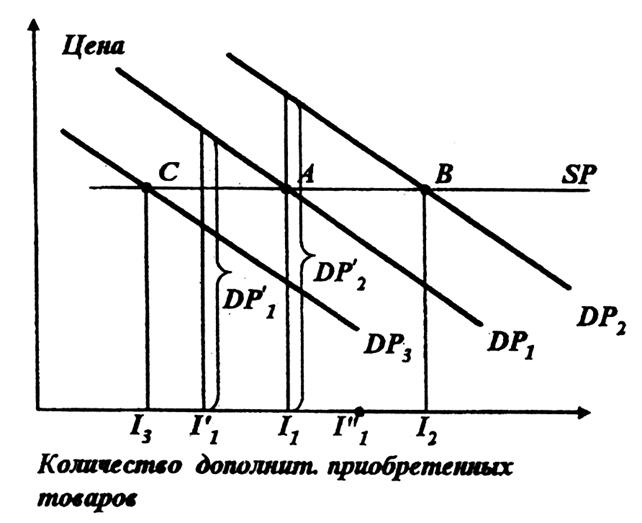

Как ведет себя кривая спроса? Для ответа на этот вопрос необходимо иметь в виду, что на цену спроса воздействует уровень инвестиций: с ростом спроса на капитальный товар (иными словами, с увеличением инвестиций) его цена спроса падает. Отчего это происходит? Любое инвестирование - это риск для предпринимателя, ибо приобретение дополнительных единиц капитального товара означает расширение производства и увеличение объема продаж готовой продукции. С расширением производства риск не реализовать дополнительные единицы продукции возрастает. А к чему это ведет? Предприниматель вынужден в условиях риска уменьшать величину ожидаемого дохода (например, в нашем случае со станком, приобретая какой-то очередной станок и понимая, что риск не реализовать продукцию увеличивается, предприниматель понижает величину ожидаемого дохода с 6500 грн. до, положим, 6000 грн). А это значит, что дисконтируемая стоимость или цена спроса, падает. Значит, кривая цены спроса будет понижаться по мере роста инвестиций. Характер зависимости цены спроса от количества приобретаемых капитальных товаров отражает кривая DР1 на графике 2.

Поскольку спрос индивидуальной фирмы не оказывает существенного воздействия на рыночный спрос, то установившаяся на рынке товаров цена предложения не будет изменяться с ростом количества покупаемого отдельной фирмой капитального товара;

она будет постоянной и поэтому на графике представлена горизонтальной прямой SР.

Теперь можно определить оптимальный уровень инвестирования для отдельной фирмы. Он соответствует точке А пересечения кривых DP1 и SР и равен I1. Действительно, пусть фирма закупит капитальных товаров меньше, чем I1 положим I1. Соответствующая этому количеству капитальных товаров цена спроса DР'1 превосходит цену предложения SР, которая у нас постоянна. Как было сказано выше, при превышении цены спроса над ценой предложения фирме имеет смысл расширять спрос на капитальный товар, так как дисконтированная стоимость капитального товара в этом случае выше затрат на него. По мере роста количества приобретаемых единиц капитального товара дисконтированная стоимость падает и, соответственно, снижается цена спроса до точки А где величина капитальных товаров I1.

Иными словами, если фирма закупает I1’ < I1 единиц капитального товара, то это не адекватно оптимальному уровню инвестирования.

График 2.

Цена спроса и цена предложения капитального товара.

Используя кривые цены спроса и цены предложения, можно показать, что оптимальный уровень инвестиций фирма не достигает и тогда, когда она приобретает дополнительных единиц капитального товара I1’’>I1, поскольку в этом случае цена спроса ниже цены предложения.

Естественно, что кривая DP1 была построена для какого-то фиксированного значения процентной ставки. Как будет смещаться кривая DP1 при изменении процентной ставки? Мы уже отмечали ранее, что чем ниже процентная ставка, тем выше будет дисконтированная стоимость приобретаемого капитального товара. Это означает, что с падением процентной ставки кривая цены спроса будет перемещаться вверх и вправо из кривой DP1 в DР2. Соответственно, если процентная ставка повышается, то кривая цены спроса смещается вниз влево из кривой DP1 в DРз.

Как же повлияет изменение процентной ставки на установление оптимального уровня инвестиций. В случае перемещения кривой цены спроса из DP1 в DP2 спроса, соответствующая ранее установленному уровню инвестиций I1,(на графике это величина DР’2) начнет превышать цену предложения SP. Это вызывает расширение спроса на капитальный товар и, как следствие, падение цены спроса до точки, где цена спроса равна цене предложения (в точке В). Здесь устанавливается новый оптимальный уровень инвестирования (I2) при уменьшении величины процентной ставки.

Не вызывает теперь труда показать, что в случае повышения процентных ставок отдельной фирме выгоднее сократить инвестиции и дополнительно закупать капитальные товары в размере Iз (это соответствует точке С пересечения кривых DРз и SР).

З А К Л Ю Ч Е Н И Е.

Инвестирование- процесс пополнения или добавления капитальных фондов. Это приток нового капитала в данном году. Капитальные фонды «снашиваются» в производстве. Запасы материалов и полуфабрикатов уменьшаются и используются во время производственного процесса, а машины стареют физически или морально и должны заменяться.

Фирмы производят инвестиции, поскольку новый капитал позволяет им увеличивать свои прибыли. При инвестировании фирма должна решить, будет ли за определенное выбранное время увеличение прибылей, приносимое инвестициями, больше стоимости издержек. Альтернативной стоимостью инвестирования некоторого количества долларов будет рыночный процент с капитала, взятый по сумме средств, необходимых для приобретения нового капитала.

Большинство инвестиций, производимых фирмами, долгосрочны. Типичное увеличение капитала фирмы будет продолжаться долгие годы. Инвестиции в капитал различаются по горизонту их времени. Полезный срок службы капитальных активов – это число лет, в течение которых они будут приносить фирме доходы или сокращать издержки.

Планируемые, реализуемые и осуществленные инвестиции принимают форму капитальных (инвестиционных) проектов.

С П И С О К И С П О Л Ь З О В А Н Н О Й Л И Т Е Р А Т У Р Ы:

1. Осыка А.П. , Клеутина Т.П. Микроэкономика, Учебное пособие.- Луганск.1998, -184с.

2. Хайман Д.Н. Современная микроэкономика: анализ и применение. М.: Финансы и статистика,1992

3. Козаченко А.В., Осыка А.П. Управление инвестициями: Учебное пособие.- Луганск: Издательство ВУГУ, 1996.- 136с.

4. Фишер С., Дорнбуш Р., Шмалензи Р. Экономика. М.: Дело ЛТД, 1993

5. Экономика: Учебник/ Под ред. Доц. А.С. Булатова. 2-е изд., перераб. и доп..-М: Издательство БЕК, 1997-816 с.

6. Нуреев Р.М. Курс микроэкономики. Учебник для Вузов- М.: Издательская группа НОРМА-ИНФРА, М 1998.-572 с.

7. Лисовицкий В.Н. Микроэкономика- Харьков, РИП «Оригинал», 1993,- 132 с.

8. Современная экономика. Общедоступный учебный курс. Ростов - на –Дону, издательство «Феникс», 1997-608 с.

9. Микроэкономика. Под ред. Е.Б. Яковлевой.-М.: АКАЛИС, 1997,-329 с.

10. Долан Э. ДЖ., Линдсей Д. Микроэкономика./пер. с англ. В. Лукашевича и др. Под общ. ред. Б. Лисовика, В.Лукашевича. – С.- Петербург: 1994, 448 с.

11. Микроэкономика, учебник-М.: Издательство «Тандем», 1997 г.

12. Рузавин Г.И. «Основы рыночной экономики» М.:1996.

13. Иохин В.П. Экономическая теория: введение в рынок и микроэкономический анализ. М.:- 1997.

14. Ястремський А., Грищенко В. «Основы микроэкономики» учебник- Киев: Издательство « Знание» 1998г.

15. Максимова В.Ф. Микроэкономика. Учебник. Издание третье, переработанное и дополненное М.: «Соминтек», 1996 г.-328с.

П Р И Л О Ж Е Н И Я:

Приложение 1.

Ключевые понятия темы:

Инвестиции - вложение свободных денежных средств в различные формы финансового и материального богатства.

Инвестиционный капитал - это денежные средства, вкладываемые на длительный срок в производство товаров, работ или услуг для получения прибыли.

Процентная ставка – цена денежной ссуды, определяемая отношением суммы денег, выплачиваемых в единицу времени в качестве платы за ссуду.

Реальная процентная ставка — это выплачиваемая по ссуде ставка процента, которая выражается в единицах товаров. Она определяется как номинальная процентная ставка минус уровень инфляции.

Капитал - это ресурс длительного пользования, создаваемый с целью производства большего количества товаров и услуг.

Ссудный процент - это цена, уплачиваемая собственникам капитала за использование их заемных средств в течение определенного периода.

Цена спроса (DР) на капитальный товар - это самая высокая цена, которую мог бы заплатить предприниматель.

Цена предложения капитального товара (SР) - это, как правило, цена, указанная в прейскуранте, или покупная цена.

Инвестирование- процесс пополнения или добавления капитальных фондов, это приток нового капитала в данном году.

Капитальные фонды — это величина капитала в данный момент времени.

Инвестиционные сбережения – особый вид сбережений, не предназначенный на потребительские нужды.

Приложение 2.

1. Общий объем инвестиций фирмы составил 200 тыс. долл., амортизация –также 200 тыс. долл. Это означает, что:

А) чистые инвестиции фирмы равны нулю;

Б) чистые инвестиции фирмы составляют 200 тыс долл.;

В) чистые инвестиции фирмы составляет 400 тыс. долл;

Г) такая ситуация невозможна, поскольку амортизация не может быть равна общему объему инвестиций;

Ответ: А

2. Ставка ссудного процента не зависит от:

А) срока предоставляемой ссуды;

Б) объема ссуды;

В) рискованности проекта;

Г) все перечисленное неверно;

Ответ: Г

3. При повышении ставки процента:

А) внутренняя норма окупаемости проекта растет;

Б) внутренняя норма окупаемости проекта сокращается;

В) внутренняя норма окупаемости проекта не зависит от ставки процента;

Г) внутренняя норма окупаемости проекта может расти или сокращаться только в зависимости от реальной, но не от номинальной ставки процента;

Ответ: В

4. Стоимость капитальных фондов компании составляет 10 млн. долл. Полезный срок службы основного капитала- 10 лет. Если компания применяет метод ускоренной амортизации, в первый год сумма амортизации составит:

А) 1 млн. долл;

Б) свыше 1 млн. долл;

В) 2 млн. долл;

Г) данных недостаточно;

Ответ: Б

5. Что может при прочих равных условиях повысить цену участка земли:

А) понижение ставки процента;

Б) повышение ежегодной ренты;

В) верны а и б;

Г) не верен ни один из ответов;

Ответ: В

6. Инвестиции в производственное оборудование в условиях рыночной экономики имеет смысл о существовании тогда, когда выполняется следующее условие:

А) внутренняя норма отдачи ниже, чем рыночная ставка процента;

Б) норма доходности на вложенный капитал такая, что чистая приведенная ценность будущей прибыли меньше, чем стоимость капитального оборудования в момент покупки;

В) предельные затраты на дополнительный капитал должны быть больше, чем стоимость предельного продукта;

Г) внутренняя норма отдачи выше, чем рыночная ставка процента;

Ответ: Г

7. Банк установил, что в течение года вероятность неуплаты долга со стороны клиента равна 1/100. Текущая ставка процента по абсолютно надежным долговым обязательствам равна 10 %. Какую минимальную ставку по кредитам должен установить банк?

А) 9%;

Б) 10%;

В) 11%;

Г) 12%;

Ответ: В

8. Внутренняя норма отдачи на какие- либо вложения может определенна как:

А) некоторая определенная ставка процента, при которой это вложение еще будет иметь смысл, т.е. приведенные стоимости доходов и издержек сравняются;

Б) накопленная сумма доходов на это вложение за весь период инвестирования;

В) прирост продукции в натуральном выражении за весь период вложения;

Г) рыночная ставка процента;

Д) процент, полученный как частное от деления всех чистых доходов за период вложения на совокупные издержки за этот период;

Ответ: А

9. Чему равна приведенная ценность облигации, по которой можно будет получить $2000 через два года ( ставка дисконтирования составляет 10%)?

А) $1818,18;

Б) $ 2200,00;

В) $ 1652,89;

Г) $ 2420,00;

Д) ничего не подходит;

Ответ: Д

10. Что влияет на уровень ссудного процента:

А) степень риска ссуды;

Б) срочность;

В) величина ссуды;

Г) все вышеперечисленное неверно;

Д) все вышеперечисленное верно;

Ответ: Д

Приложение 3.

1. Сегодняшняя ценность будущих доходов обратно пропорциональна ставке банковского процента.

Да Нет

2. Если ставка процента растет, сбережения домохозяйств всегда увеличиваются.

Да Нет

3. Рыночная цена государственной облигации тем выше, чем ниже текущая ставка процента.

Да Нет

4. Сроки окупаемости двух инвестиционных проектов не влияют на выбор фирмы между этими проектами.

Да Нет

5. Чем выше объем ссуд, тем ниже процент.

Да Нет

6. При росте ставки процента предложение сбережений домохозяйствами всегда увеличивается.

Да Нет

7. Реальная ставка процента не может превышать номинальную.

Да Нет

8. Чем выше срок службы основного капитала, тем при прочих равных условиях ниже норма амортизации.

Да Нет

9. Повышение реальной ставки процента снижает сегодняшнюю ценность.

Да Нет

10. Эффективность инвестиционного проекта находится в обратно пропорциональной зависимости от показателя срока окупаемости.

Да Нет

ОТВЕТЫ:

1. Да.

2. Нет.

3. Да.

4. Нет.

5. Нет.

Приложение 4.

1. К материальным активам относят:

А) трансфертные инвестиции;

Б) брутто-инвестиции;

В) активный кредит;

Г) все неверно;

Д) все верно;

Е) нетто- инвестиции;

Ответ: А, Б.

2. Текущие сбережения:

А) краткосрочны по своему характеру;

Б) накапливаются в наличных деньгах;

В) долгосрочны по характеру;

Г) аккумулируются населением на текущих счетах;

Д) наименее ликвидны;

Е) все неверно;

Ответ: А, Б, Г.

3. Инвестиции – это:

А) вложение свободных средств в золото;

Б) вложение свободных средств в производство товаров и услуг;

В) вложение свободных средств в материальные объекты;

Г) ресурсы длительного пользования;

Д) все неверно;

Е) все верно;

Ответ: А, Б, В.

4. Ссудный процент- это:

А) цена, уплачиваемая собственниками капитала за использование их заемных средств в течение определенного периода;

Б) определяется как номинальная процентная ставка минус уровень инфляции;

В) обычно выражается через ставку этого процента за год.

Г) все неверно;

Д) верны ответы Б и В;

Е) все верно;

Ответ: А, В.

5. Капитальные фонды – это:

А) совокупность оборудования, инструментов;

Б) совокупность оборудования в данный момент времени;

В) совокупность всех видов капитала в данный момент времени;

Г) все неверно;

Д) все верно;

Ответ: Б, В.

Приложение 5.

Навыки:

· Иметь общее представление об инвестициях;

· Поверхностно владеть вопросом капитала;

· Иметь представление о видах инвестиций;

· Знать как связаны между собой капитал и инвестиции;

Умения:

· Уметь дать определение понятию инвестиций;

· Уметь дать определение понятию капитала;

· Уметь охарактеризовать виды инвестиций;

· Уметь дать определение понятию ссудного процента;

· Уметь объяснить значение реальной процентной ставки;

· Уметь нарисовать графики цены спроса и цены предложения капитальных товаров;

· Уметь дать определение понятию капитального товара;

Приложение 6.

Задача 1.

В 1992 году самый высокий процент по рублевым вкладам обещал своим клиентам коммерческий банк «Империал» – 600% годовых. Инфляция в течение года составила приблизительно 900%. Какова была реальная ставка процента, которую получили вкладчики банка «Империал»?

РЕШЕНИЕ:

Если i- ставка реального процента, P- темп роста цен (уровень инфляции), а R- номинальная ставка процента, то (1+i)x (1+P)= 1+R или (1+i) x (1+9)=1+6. Отсюда реальная ставка процента составляет (-0,3) или (30%).

Задача 2.

На рассмотрение предлагается три инвестиционных проекта (данные о суммах вложений и выручки приведены в таблице).

| 1-й год | 2-й год | 3-й год | 4-й год | 5-й год | |

Проект 1

Инвестиции, тыс. долл.

Выручка, тыс. долл.

Проект 2

Инвестиции, тыс. долл.

Выручка, тыс. долл.

Проект 3

Инвестиции, тыс. долл.

Выручка, тыс. долл.

Ставка процента предполагается постоянной и положительной. На основе метода чистой текущей ценности определите, какой из предлагаемых проектов предпочтительнее. Изменится ли ответ, если реальная ставка процента отрицательна?

РЕШЕНИЕ:

Для определения предпочтительности инвестиционных проектов необходимо сопоставлять чистую текущую ценность трех предлагаемых проектов.

В общем виде NPV= -PVинвестиций + PVвыручки

В нашем случае мы можем сопоставлять NPV, не прибегая к подсчетам. Рассмотрим проекты 2 и 3. Очевидно, что текущая ценность инвестиций у этих проектов одинакова. Сравнение текущей ценности выручки демонстрирует преимущество второго проекта. Если приводить стоимость выручки к показателям третьего года, то :

100 + 1000/(1+r) + 400/(1+r)2 > 100 +300/(1+r) +1100/ (1+r)2

при положительных значениях r.

Сравним первый и второй проекты. По аналогичной процедуре определяем, что текущая ценность инвестиций выше у первого проекта, а текущая ценность выручки – у второго проекта. Таким образом, мы определяем предпочтительность второго проекта. Если предположить отрицательные значения ставки дисконтирования, то ответ изменился бы: второй инвестиционный проект стал бы наихудшим из трех.

Задача 3.

Вы –мэр города. Городу необходим новый спорткомплекс. Спорткомплекс предлагают выстроить две фирмы: одна – в течение двух лет, другая – в течение трех лет. Согласно их метам, стоимость строительства комплекса по годам составит:

| 1996 г. | 1997 г. | 1998 г. | |

| 1-я фирма | 2000 | 5000 | 0 |

| 2-я фирма | 3000 | 2000 | 500 |

Какой проект предпочтительнее? Нужно ли, принимая решение, учитывать прогнозируемую величину ставки процента и почему?

РЕШЕНИЕ:

Принимая решение, какой инвестиционный проект предпочесть, следует сравнить текущую ценность затрат. Если срок строительства (два или три года) нам безразличен, следует выбирать проект с наименьшими затратами. Текущая ценность затрат по первому проекту составляет:

2000+5000/(1+i),

а по второму:

3000+2000/(1+i)+500/(1+i)2,

где i-реальная ставка процента.

Очевидно, что соотношение текущей стоимости затрат двух фирм зависит от величины ставки процента. Решив неравенство

2000+5000/(1+i)>3000+2000/(1+i)+500/(1+i)2,

получим ответ (для неотрицательных величин ставки процента): 1,83>i. Таким образом, если реальная ставка процента в течении трех ближайших лет окажется ниже 183%, предпочтительным будет второй проект. Напротив, если ставка процента окажется выше 183%, предпочтение должно быть отдано второму проекту.

Задача 4.

Некий господин просит у вас деньги в долг, предлагая следующие условия: и он, и его наследники, и наследники его наследников и т.д. будут платить вам, вашим наследниками наследникам вашим наследников по 400 долларов ежегодно. Какова максимальная сумма, которую вы были бы готовы предоставить этому господину в долг, если ставка банковского процента по валютным вкладам постоянна и составляет 10 %?

РЕШЕНИЕ:

Максимальная сумма кредита должна быть равноценна потоку ежегодных платежей. Дисконтированная стоимость потока текущих платежей составляет:

400/(1+0,1) + 400 /(1+0,1)2 + 400/(1+0,1) 3+….+ 400/(1+0,1)n при n, стремящемся к бесконечности. По формуле бесконечной геометрической прогрессии текущая стоимости потока платежей составит 400/0,1= 4 тыс. долл.

Следовательно, максимальная сумма кредита, которую вы были бы согласны предоставить этому господину, равна 4 тыс. долл.

Обратите внимание, что характер отношений между вами идентичен отношениям между государством-должником и покупателем бессрочной государственной облигации.

Задача 5.

Спрос на землю описывается уравнением: Q=100 – 2R,

Где Q- площадь используемой земли;

R- ставка ренты (в млн. рублей за гектар);

Какова будет равновесная ставка ренты, если площадь доступных земельных угодий составляет 90 га? Какова будет цена одного га , если ставка банковского процента составляет 120%? Государство устанавливает максимальный уровень ренты на уровне 3 млн. рублей за га. Как эта мера отразится на благосостоянии общества?

РЕШЕНИЕ:

Равновесный уровень ренты определим из условия: 100- 2R =90, откуда R=5. Цену одного га найдем по формуле:

Цена земли= Рента/ Ставка банковского процента= 5/1,2= 4,166 млн. руб.

Если государство установит фиксированный уровень ренты, то объем спроса (100-6=94) превысит объем предложения земли. Объем чистой экономической ренты, получаемой собственниками земли, сократился с 450млн. руб.(90х5) до 270 млн. руб. (90х3). Влияние данного решения на выигрыш покупателя земли оценить количественно невозможно: с одной стороны, они выиграют от снижения уровня ренты, с другой- будут страдать и проиграют от дефицита земли.

Дата: 2019-07-30, просмотров: 389.