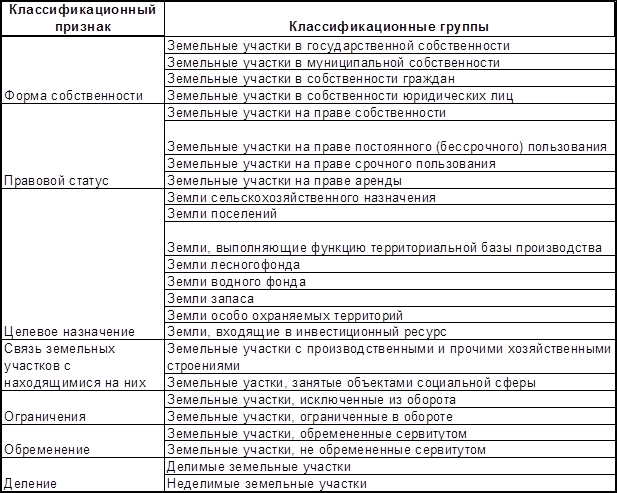

Земельные участки и здания (сооружения) являются отдельными объектами бухгалтерского учета, хотя существует нерасторжимая связь между земельным участком и находящимися на нем зданиями и сооружениями. Для организаций

промышленности и других отраслей целесообразно выделять в бухгалтерском учете земельные участки с производственными и прочими хозяйственными строениями, земельные участки, занятые объектами социальной сферы, и незастроенные земельные участки. Необходимость детализации такого учета обуславливается тем, что при операциях отчуждения зданий и сооружений в бухгалтерском учете должен быть отражен и переход к покупателю прав на земельный участок, занятый этими зданиями и сооружениями (прав собственности, пользования, либо аренды).

Статьей 554 Гражданского кодекса Российской Федерации определено, что в договоре продажи недвижимого имущества должны быть указаны данные, позволяющие определенно установить не только недвижимое имущество, подлежащее передаче покупателю, но и данные, определяющие расположение недвижимости на соответствующем земельном участке. В противном случае договор продажи не считается заключенным.

К сожалению, единого порядка учета земельных участков пока не разработано в связи с тем, что правовые вопросы землевладения и землепользования до сих пор не упорядочены. Однако независимо от принятия Земельного кодекса Российской Федерации вопрос стоимостного измерения земельных участков для целей бухгалтерского учета нуждается в упорядочении.

Большую ценность в определении способов оценки земли представляют собой работы тех русских экономистов, во времена которых учет земель включался в общую систему бухгалтерского учета: Н. Утехина (1897), Н.П. Заломанова (1899), А. Скворцова (1903), А. Гуляева (1906). Д. Пестржецкого (1906) и других.

Так, Н. Утехин предлагал три способа оценки земли в бухгалтерском учете: 1) по продажным ценам; 2) по арендной плате; 3) по ренте, вычисленной из чистого дохода.

Оценка земель по продажным ценам основана на определении их средней стоимости. Н. Утехин приводил методику расчета средней стоимости земель: «Если в данном районе не редкость - продажа и покупка земель для

сельскохозяйственного производства, то, зная цены, какие дают за землю разного качества и разных хозяйственных назначений, берут стоимость среднюю за несколько лет из нескольких случаев для каждого года» [50, 135].

Оценка земель по арендной плате осуществлялась теми же приемами, что и оценка по продажным ценам: «Если продажа земли мало распространена, а развита аренда, которая вычисляется подобным же образом, как средняя продажная стоимость земли» [50, 135].

Третий способ оценки земель основан на исчислении ренты, которая определялась исходя из чистого дохода: «При вычислениях среднюю арендную плату принимают за доход с капитала в землю, учитывая капитал по существующему проценту с денег, даваемому более надежным кредитным учреждением (государственным Банком)» [50, 136].

А. Скворцов считал, что наиболее предпочтительным является способ оценки земель по капитализации дохода: «Земля, как выразитель сил природы, действующих в производстве, не имеет внутренней (трудовой) ценности. Земля должна оцениваться капитализацией суммы ренты, и хотя эта величина не всегда совпадает с рыночной ценой земли, мы не знаем до сих пор иного способа оценки, построенного на рациональных началах» [45, 267].

После национализации земли землепользование в России было бесплатным, и поэтому оценка земли не производилась. В конце девяностых годов в нашей стране произошли кардинальные преобразования в земельных отношениях, в связи, с чем была установлена платность пользования землей и необходимость в достоверной оценке земельных участков.

Оценка земли может быть произведена по рыночной стоимости и по нормативной цене земли. Международными стандартами оценки предусматриваются различные методы определения рыночной стоимости: метод сравнения продаж, метод остатка для земли, метод капитализации земельной ренты и другие. Следует отметить, что ни один метод определения рыночной стоимости земельных участков, применяемый в зарубежной практике, не может быть использован в настоящее время в нашей стране.

Так, метод сравнения продаж должен быть основан на наличии большого массива достоверной и доступной информации о состоявшихся сделках купли-продажи земельных участков. Метод остатка для земли является разновидностью метода капитализации, применение этого метода основано на наличии информации о доходности всего имущественного комплекса. При этом коэффициенты капитализации отдельно для земли и зданий должны быть определены по сравнимым объектам на рынке недвижимости. Однако в настоящее время в России отсутствует открытый рынок, нет типичных покупателей земельных участков. В условиях продажи государством промышленным предприятиям земельных участков каждое предприятие имеет право выкупить только те земли, которые ему были ранее выделены. При этом цены не адекватны рыночной стоимости, а основываются на расчетах согласно федеральному законодательству и законодательству субъектов Российской Федерации.

Метод капитализации земельной ренты основан на показателях доходности от владения землей и коэффициента капитализации для земли. В Российской Федерации пока еще мало распространена практика сдачи земельных участков в аренду частным землевладельцам. В аренду передаются главным образом свободные земли из государственных и муниципальных запасов. При этом величина арендной платы устанавливается соответствующими органами исполнительной власти исходя из целевого использования земли и категорий арендаторов. Поэтому на практике применение метода капитализации земельной ренты сопряжено с существенными трудностями получения достоверной информации для измерения потока будущих доходов и операционных расходов землевладельцев, определения ставки их дисконтирования в текущую стоимость и коэффициента капитализации для земли.

В перспективе в отечественной практике не исключена возможность оценки земельных участков по рыночной стоимости. Рыночная стоимость должна являться основой для установления стартовой цены земельных участков при их

продаже на конкурсных началах. Однако применение в качестве оценки земельных участков рыночной стоимости сопряжено с фундаментальной разработкой методологических приемов оценки и информационным обеспечением. Оценка земельных участков по рыночной стоимости может принести ожидаемый эффект только при условии, что методология расчетов будет отвечать существующим международным стандартам оценки.

В современных условиях развития экономики России наиболее предпочтительной является оценка земельных участков по нормативной цене. Нормативная цена земли является показателем, характеризующим стоимость участка определенного качества и местоположения исходя из потенциального дохода за расчетный срок окупаемости. Правила определения нормативной цены земли установлены постановлением Правительства Российской Федерации от 15 марта 1997 года № 319 «О порядке определения нормативной цены земли».

Нормативная цена земли ежегодно определяется органами исполнительной власти субъектов Российской Федерации для земель различного целевого назначения по оценочным зонам, административным районам, поселениям или их группам. При определении нормативной цены земли за основу принимается 200-кратная ставка земельного налога на единицу площади земельного участка. При этом могут быть учтены соответствующие повышающие коэффициенты. Устанавливается также и предельный размер нормативной цены земли. Он не должен превышать 75% от уровня рыночной цены на типичные земельные участки соответствующего целевого назначения.

Алгоритм расчета нормативной цены земли приведен на рисунке 2.1.1 [34, 265].

Нормативная цена земли может являться основой фискальной стоимости земельных участков. Проектом Налогового кодекса Российской Федерации предусматривается установление единого налога на недвижимость, который в перспективе должен заменить налог на имущество и земельный налог.

Установление категории земель в зависимости от их целевого назначения

¯

Установление оценочной зоны земельного участка и его границ

¯

Определение площади земельного участка

¯

Определение ставки земельного налога на единицу площади участка земли

¯

Определение суммы земельного налога по каждой категории земель

¯

Расчет сводного земельного налога

¯

Установление повышающих коэффициентов

¯

Расчет нормативной цены земли

Рис. 2.1.1. Алгоритм расчета нормативной цены земли

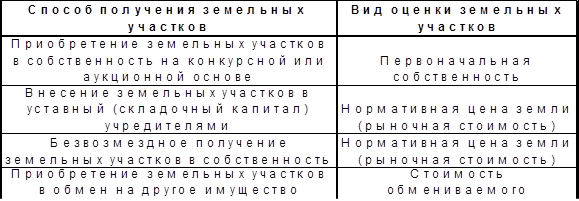

Для целей бухгалтерского учета оценка земельных участков должна производиться в соответствии со способами их получения в организации. В связи с этим могут быть использованы следующие варианты оценки земельных участков (таблица 2.1.17) [34, 266] .

Таблица 2.1.17

Варианты оценки земельных участков исходя из способов их получения

Первоначальная стоимость земельных участков определяется путем суммирования фактически произведенных расходов, связанных с их приобретением. Помимо стоимости земельного участка в его первоначальную стоимость должны относиться затраты, предусмотренные Положением по бухгалтерскому учету «Учет основных средств»: оплата консультационных, информационных и посреднических услуг, связанных с приобретением земельных участков, государственные пошлины и иные аналогичные платежи, невозмещаемые налоги. Кроме того, в первоначальную стоимость земельных участков должны включаться расходы по оформлению прав собственности на землю, расходы по дренажу, очистке и выравниванию земельной поверхности, противоэрозийной обработке и другие.

Объектом капитальных вложений является земельный участок, и расходы, связанные с его приобретением, включая и расходы по сносу ненужных построек, которые должны быть отнесены в первоначальную стоимость земельного участка. При этом первоначальную стоимость участка необходимо уменьшить на ликвидационную стоимость старых зданий и сооружений. При оприходовании материальных ценностей, оставшихся от списания непригодных зданий и сооружений, должны быть увеличены внереализационные доходы организации.

Земельные участки могут быть приобретены в комплексе с расположенными на них зданиями и сооружениями по единой цене. В этом случае на основании предъявленных покупателю документов невозможно определить стоимость каждого объекта, входящего в этот приобретенный комплекс. Однако земельный участок является отдельным инвентарным объектом учета основных средств и в связи с этим должна быть определена его первоначальная стоимость.

Единая стоимость земли и других объектов в зарубежном учете определяется как паушальный платеж. При этом предполагается, что паушальная цена покупки должна быть пропорционально распределена между землей и зданиями. Для того чтобы определить стоимость каждого из компонентов

покупки в отдельности, необходима оценка земельного участка и здания, таким образом, если бы они были предназначены для быстрой продажи. В этом случае за основу берется рыночная стоимость объектов недвижимости.

В связи с тем, что в нашей стране не накоплено опыта оценки земельных участков по рыночной стоимости, то при распределении паушального платежа может быть применена оценка земли по нормативной стоимости. Здания и сооружения могут быть определены исходя из их рыночной стоимости. В бухгалтерском учете приобретение земельных участков и расположенных на них зданий как единого комплекса может быть отражено предварительно на счете "Вложения во внеоборотные активы". После распределения паушального платежа и определения первоначальной стоимости каждого объекта в отдельности они приходуются по счету «Основные средства».

Приобретение земельных участков в собственность подлежит оформлению договором купли-продажи, который подлежит государственной регистрации. Регистрационный сбор и плата за участие в аукционе должны быть включены в первоначальную стоимость земельного участка и отнесены в дебет счета «Вложения во внеоборотные активы».

Согласно статье 552 Гражданского кодекса, при продаже зданий, сооружений или другой недвижимости к покупателю одновременно с передачей права собственности на недвижимость переходят соответствующие права на земельный участок. Собственник земельного участка, на котором находится здание, сооружение, вправе либо продать земельный участок, либо передать покупателю право его аренды или право пользования.

Операции продажи зданий и сооружений и земельных участков, на которых расположены здания и сооружения, оформляются договором купли-продажи (купчей), заключенным в письменной форме. В этом договоре должны быть указаны данные, позволяющие определенно установить земельные участки: их местоположение, категорию, цель использования, общую площадь. Кроме того, существенным условием договора купли-продажи, согласно Гражданскому

кодексу Российской Федерации, является цена передаваемой недвижимости, в том числе и земельного участка.

При установлении цены на земельный участок основным фактором является правомочие покупателя на землю. Если земельный участок переходит в собственность покупателя вместе со зданием и сооружением, то цена на недвижимость включает и продажную стоимость земельного участка. Если земельный участок передается на праве аренды или пользования, то продажная стоимость недвижимости, помимо стоимости зданий и сооружений, включает лишь цену права аренды или пользования землей. При этом цена права может быть определена исходя из капитализированной суммы арендной платы или капитализированной суммы платы за пользование, исчисленной за весь срок аренды (пользования).

Из всего вышесказанного следует, что в отечественной практике существует достаточно много проблем, связанных с понятием вложений во внеоборотные активы. В связи с тем, что сейчас происходит реформация российской системы бухгалтерского учета, хотелось бы рассмотреть, как решаются эти вопросы в международных стандартах финансовой отчетности.

Обозначенный круг противоречивых и в недостаточной мере разработанных вопросов остается неразрешенным и в международной теории и практике учета, нашедшей отражение в примерно 40 Международных стандартах финансовой отчетности (МСФО).

При этом проблема заключается не в отдельных, локальных особенностях ведения учета, а в том, как собственно его организовать и какие инвестиционные операции согласно МСФО следует считать капитальными вложениями.

Казалось бы, ответ на поставленный вопрос должен находиться в МСФО 25 «Учет инвестиций». Так, в пунктах 1, 3 указанного стандарта говориться о том, что он должен применяться для учета и раскрытия информации об инвестициях [38] .

Поскольку о капитальных вложениях не упомянуто ни в одном из перечисленных пунктов, можно сделать вывод об основополагающей роли МСФО 25 для определения порядка их учета. Действительно, в п. 6 МСФО 25, раскрывающем формы инвестиций, зафиксировано: «Большинство инвестиций представляют финансовые права, но некоторые являются материальными, такие как определенные инвестиции в землю или здания …». МСФО 7 «Отчеты о движении денежных средств» также свидетельствует о принадлежности капитальных вложений к инвестиционной деятельности хозяйствующих субъектов: согласно п. 16 (а) МСФО 7 примерами потоков денежных средств от инвестиционной деятельности являются денежные платежи для приобретения основных средств, нематериальных и других долгосрочных активов, а также капитализированные затраты на их создание для использования во внутрипроизводственных целях. Однако анализ содержания МСФО 25 «Учет инвестиций» показал, что он практически полностью посвящен финансовым вложениям, а никак не капитальным. Также в МСФО 25 введено понятие инвестиционной собственности и рассмотрен порядок ее учета.

В соответствии с п. 4 МСФО 25 инвестиционная собственность определяется как «инвестиции в землю и здания, которые по существу становятся собственностью не для использования или ведения операций инвестирующей компанией или другой компанией внутри той же группы, что и инвестирующая компания». Далее в п. 11 зафиксировано: «… инвестиции, такие как инвестиционная собственность, предназначены для их содержания в течение нескольких лет для получения прибыли и прироста стоимости капитала. Поэтому они классифицируются как долгосрочные активы…». Из приведенных положений, таким образом, следует, что инвестиционная стоимость по своему экономическому содержанию является долгосрочными инвестициями во внеоборотные активы, приобретаемыми не для использования в текущей деятельности хозяйствующего субъекта, а на другие цели. Указанный вывод подтверждается также комментариями О. В. Соловьевой, которая отмечает, что к долгосрочным инвестициям в международной теории и

практике бухгалтерского учета относятся следующие их виды: 1) инвестиции в ценные бумаги; 2) инвестиции в материальные внеоборотные активы, которые не используются в хозяйственной деятельности, а предназначены для перепродажи, будущего использования или держатся с целью будущего увеличения их стоимости; 3) инвестиции в дочерние компании, филиалы, совместные предприятия и другие, если данные об их деятельности не входят в консолидированную отчетность; 4) инвестиции, отвлеченные в специальные фонды, или денежные средства, законсервированные для будущего целевого использования (например, фонд для погашения обязательств, фонд для выкупа акций, пенсионный фонд).

Помимо этого О. В. Соловьева причисляет к инвестициям в различного рода фонды средства, зарезервированные для покупки основных средств [48, 22].

Комментируя приведенное высказывание, заметим, что образование любых фондов, в том числе и для приобретения основных средств, не свидетельствует о формировании активов, а является хозяйственной операцией, в результате которой изменения происходят только внутри пассива баланса. Но поскольку в соответствии с определением инвестиций, приведенным в п. 4 МСФО 25, инвестиции – это актив, то можно сделать вывод о неправомерности включения средств, отвлеченных в специальные фонды в инвестиции.

Приведенный анализ содержания МСФО 25 «Учет инвестиций» показал, что данный стандарт не способствует разрешению проблемы учета инвестиций в основные средства, приобретаемые с целью их дальнейшего использования внутри инвестирующей компании. В связи с этим обратимся к содержанию МСФО 11 «Договоры подряда»: в нем также не обозначены подходы к принципиальным разграничениям в организации учета капитальных вложений подрядным способом, как у застройщика (заказчика), так и у исполнителей строительно-монтажных работ по договору. Однако в соответствии с п. 1 МСФО 11 должен применяться для учета договоров подряда в финансовой отчетности подрядчиков, а не инвесторов (заказчиков). Иными словами, под работами, произведенными по договорам подряда, в стандарте понимается,

прежде всего, основная деятельность строительных, ремонтных, архитектурных, проектных и других организаций, а никак не капитальные инвестиции. Если же строительные работы приобретают характер капитальных вложений подрядчика, то только в тех ситуациях, когда он выполняет их для собственных нужд хозяйственным способом или выступает в роли заказчика по отношению к сторонним специализированным компаниям (другим подрядчикам). Но в данном случае, во-первых, речь идет уже не об основной (текущей), а об инвестиционной деятельности подрядной организации, а, во-вторых, затраты по произведенным работам в соответствии с требованием МСФО 11 должны будут отражены в отчетности стороннего подрядчика, но никак не инвестирующего заказчика. Приведенные доводы свидетельствуют о нецелесообразности применения положений МСФО 11 «Договоры подряда» к организации учета капитальных вложений хозяйствующих субъектов.

Практический интерес вызывает порядок раскрытия в отчетности информации об осуществляемых инвестициях. В соответствии с МСФО 25 «Учет инвестиций» к капитальным вложениям хозяйствующего субъекта может быть применим только подпункт 50 е), предполагающий целесообразность представления подробностей о любой отдельной инвестиции, являющейся значительной частью активов отчитывающейся компании. В то же время, пункты 66-67 МСФО 16 «Основные средства», предписывающие характер информации, подлежащей раскрытию в отношении каждого вида основных средств, предполагают необходимость отражения в отчетности стоимости поступивших объектов, затрат на строительство и обязательств по приобретению основных средств. Соответственно первый вид операций означает списание законченных капитальных вложений и ввод в эксплуатацию готовых объектов; второй и третий – незавершенное строительство и незаконченное приобретение объектов основных средств, то есть величину капитальных вложений на отчетную дату. Следовательно, согласно международной теории и практике учета, капитальные вложения как

инвестиции в основной капитал надлежит отражать в составе основных средств, но никак не инвестиций хозяйствующего субъекта.

Сделанный вывод косвенно подтверждается рядом положений МСФО 1 «Представление финансовой отчетности». Так, в п. 66 указанного стандарта приведен состав линейных статей баланса, в числе которых есть статья «Основные средства», а инвестиционные активы предлагается отражать по статьям «Финансовые активы» и «Инвестиции, учтенные по методу участия». Очевидно, что при такой структуре баланса капитальные вложения наиболее логично учитывать в составе основных средств хозяйствующего субъекта. В то же время, согласно п. 97 и п. 99 МСФО 1, величина незавершенного строительства и незаконченного приобретения отдельных объектов основных средств представляет собой конкретный вопрос учетной политики, имеющий существенное значение для правильного понимания финансовой отчетности и, следовательно, должна быть выделена в отдельный подкласс (подстатью). Данное положение не противоречит пунктам 72-73 МСФО 1 и соответствует нынешней структуре отечественного бухгалтерского баланса. Но при этом незавершенным остается вопрос об отражении в отчетности инвестиционной собственности. Следует ли ее показывать по тому же подклассу статьи «Основные средства», что и капитальные вложения, или использовать для этой цели отдельную подстатью – в Международных стандартах об этом ничего не говорится.

Таким образом, анализ содержания ряда Международных стандартов финансовой отчетности указывает на серьезную непроработанность в них вопросов, посвященных организации учета и порядку отражения в отчетности капитальных вложений хозяйствующих субъектов. МСФО, во-первых, нередко противоречат друг другу, а во-вторых, - в них порою не соблюдается фундаментальный принцип необходимости организации учета объекта в соответствии с его экономической природой, сущностью и содержанием: в частности, незавершенные капитальные вложения как инвестиции в основой капитал предлагается отражать в учете и отчетности как основные средства, а

не инвестиции. Отмеченные обстоятельства, таким образом, подтверждают актуальность исследуемой проблемы, касающиеся целесообразности учета капитальных вложений не по затратному, а по инвестиционному принципу, так как она остается неразработанной не только в отечественной, но и в международной теории и практике бухгалтерского учета.

Заключение

Итак, вложения во внеоборотные активы на сегодняшний день являются особо важной категорией. Они включают в себя: вложения в нефинансовые активы и долгосрочные финансовые вложения.

Вложения в нефинансовые активы являются довольно обширным понятием и включают: инвестиции в основные средства, нематериальные активы, приобретение новых объектов природопользования, формирование стада продуктивного и рабочего скота, приобретение земельных участков.

Основным способом поступления внеоборотных активов в организацию источники вложения - приобретение, создание активов, либо расширение, реконструкция, техническое перевооружение.

Немаловажным условием инвестиционных проектов является наличие источников средств для их осуществления. И основным источником на сегодняшний день является прибыль, оставшаяся в распоряжении организации. Что касается амортизации, то она больше не является основным источником финансирования вложений во внеоборотные активы. В рыночных условиях суммы амортизационных отчислений представляют собой в первую очередь источник самофинансирования хозяйственных субъектов и постановка вопроса о государственном контроле за целевым использованием амортизации является неправомерным.

В условиях становления рыночных отношений весьма актуальное значение приобретает оценка объектов учета. Поэтому при осуществлении вложений во внеоборотные активы необходимо осуществлять их экономическую и бухгалтерскую оценку.

Основу экономического подхода составляют денежные потоки, характеризующие процессы инвестирования и получения доходов. На сегодняшний день методов экономической оценки разработано достаточно много. Но ключевым оценочным показателем является чистый дисконтированный доход, который, несмотря на некоторые недостатки дате наиболее точные и обоснованные результаты. Также необходимо заметить, что на его основе рассчитываются и некоторые другие показатели: внутренняя норма доходности и аннуитет.

Что касается бухгалтерского подхода к оценке инвестиций, то ее составляют такие понятия как доходность и ликвидность. При принятии к бухгалтерскому учету внеоборотного актива имеет место его первоначальная стоимость, которая представляет собой сумму денежных средств или их эквивалентов уплаченную или начисленную при приобретении или производстве объекта.

Одним из важных аспектов рассматриваемой темы, но на данном этапе недостаточно разработанных является: оценка вложений в земельные участки; в перспективе в отечественной практике не исключена возможность оценки земельных участков по рыночной стоимости. Однако это сопряжено с фундаментальной разработкой методологических приемов оценки и информационным обеспечением. В современных же условиях российской экономики наиболее предпочтительной является оценка земельных участков по нормативной цене, которая является показателем, характеризующим стоимость участка определенного качества и место положения исходя из потенциального дохода за расчетный срок окупаемости. Эта цена ежегодно определяется органами исполнительной власти субъектов РФ.

При изучении данной темы следует отметить, что в отечественной практике существует достаточно много проблем, связанных с понятием вложения во внеоборотные активы.

Обозначенный круг противоречивых и в недостаточной мере разработанных вопросов остается неразрешенным и в международной теории и практике учета. Анализ Международных стандартов финансовой отчетности указывает на серьезную непроработанность в них вопросов, посвященных организации учета и порядку отражения в отчетности вложений во внеоборотные активы хозяйствующих субъектов.

Поэтому сегодня необходимо направить усилия теоретиков и практиков бухгалтерского учета, как в России, так и за рубежом на разработку этой темы и решение всех вопросов, связанных с ними.

Список литературы

Законодательные источники:

1. Конституция Российской Федерации.

2. Гражданский кодекс Российской Федерации.

3. Налоговый кодекс Российской Федерации.

4. Федеральный закон от 06.12.91 №1992-1 «О налоге на добавленную стоимость».

5. Приказ Минфина России от 13.01.2000 №44 «о формах бухгалтерской отчетности организаций».

6. Федеральный закон «О государственной регистрации прав на недвижимое имущество и сделок с ним».

7. Федеральный закон «О государственном земельном кадастре» от 2 января 2000 года.

8. Постановление Правительства российской Федерации от 15 марта 1997 года №319 «О порядке определения нормативной цены земли».

Методические и инструктивные материалы и положения:

9. План счетов бухгалтерского учета и финансово-хозяйственной деятельности организаций, утвержденный приказом Минфина РФ от 31 октября 2000 года №94н.

10. Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная приказом Минфина РФ от 31 октября 2000 года №94н.

11. Письмо Минфина РФ от 30 декабря 1993 года №160 «Положение по бухгалтерскому учету долгосрочных инвестиций».

12. Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99 (утверждено приказом Минфина РФ от 6 июля 1999 года №43н).

13. Положение по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/98 (утверждено приказом Минфина РФ от 15 июня 1999 года №25н, в ред. приказов Министерства финансов РФ от 30.12.99 №107н, от 24.03.2000 №31н).

14. Положение по бухгалтерскому учету «Учет основных средств» ПБУ 6/01 (утверждено приказом Минфина РФ от 30 марта 2001 года №26н).

15. Положение по бухгалтерскому учету «Расходы организации» ПБУ 10/99 (утверждено приказом Минфина РФ от 6 мая 1999 года №33н, в ред. приказа Министерства финансов РФ от 30.12.99 №107н).

16. Положение по бухгалтерскому учету «Учет государственной помощи» ПБУ 13/2000 (утверждено приказом Минфина РФ от 16 октября 2000 года №92н).

17. Положение по бухгалтерскому учету «Учет нематериальных активов» ПБУ 14/2000 (утверждено приказом Минфина РФ от 16 октября 2000 года №91н).

18. Форма №5 Приложения №2 к приказу Минфина России от 12.11.96 г. №97 «О годовой бухгалтерской отчетности организаций» (в ред. от 20.10.98 г.).

Монографические работы:

19. Беренс В., Хавранек П. Руководство по оценке эффективности инвестиций. – М.: Инфра-М, 1995, с.

20. Бетге Йорг. Балансоведение: Пер. с нем. /Научный редактор В. Д. Новодворский; вступление А. С. Бакаева: прим. В. А. Верхова. – М.: Издательство «Бухгалтерский учет», 2000. - 454 с.

21. Большой бухгалтерский словарь/ Под ред. А. Н. Азрилияна. – М.: Институт новой экономики, 1999. - 574 с.

22. Бочаров В. В. Инвестиционный менеджмент. – СПб.: Издательство «Питер», 2000. – 160 с. (Серия «Краткий курс»).

23. Бухгалтерский учет и аудит 500 вопросов и ответов. Серия «Учебники, учебные пособия». Ростов н/Д : «Феникс», 199. – 448с.

24. Бухгалтерский учет основных средств / Под ред. С. А. Николаевой. – М.: «Аналитика – Пресс», 2001. – 216с.

25. Бухгалтерский учет. Учебник./ Под ред. А. Д. Ларионова. – М.: «Проспект», 2000.- 392 с.

26. Волков Н. Г. Учет долгосрочных инвестиций и источников их финансирования. – М.: Финансы и статистика, 1994. – 128 с.

27. Зимин И. А. Реальные инвестиции. Учебное пособие. – М.: Ассоциация авторов и издателей «Тандем», Издательство «Экмос», 2000. – 304 с.

28. Карлин Томас П., Маклин А. Р. Анализ финансовых отчетов (на основе GAAP): Учебник. – М.: Инфра – М, 2000. – 448 с.

29. Качалин В. В. Финансовый учет и отчетность в соответствии со стандартами GAAP. – М.: Дело, 1998. – 432 с.

30. Кожевников Н. Н., Чинакаева Н. С., Чернова Е. В. Практические рекомендации по использованию методов оценки экономической эффективности инвестиций в энергосбережение: Пособие для вузов. – М.: Издательство МЭИ, 2000. – 132 с.

31. Комментарий изменений в Плане счетов: основные хозяйственные операции/ Под ред. С. А. Николаевой. – М.: «Аналитика-Пресс», 2001. – 240 с.

32. Комментарий к бухгалтерской отчетности организации/ Под ред. А. В. Брызгалина.- М.: «Аналитика-Пресс», 2000. - 192 с.

33. Крувшиц Л. Инвестиционные расчеты/ Пер. с нем. Под общей редакцией В. В. Ковалева и З. А. Сабова. – СПб: Питер, 2001. – 432 с. (Серия «Базовый курс»).

34. Куликова Л. И. Учет основных средств: современная концепция и тенденции развития: Казань: Издательство КФЭИ, 2000. – 308 с.

35. Липсиц И., Косов В. Инвестиционный проект. – М.: БЕК, 1996, 211 с.

36. Лукаш Ю. А. Бухгалтерский учет и отчетность на предприятии. – М.: Книжный мир, 2000. – 787с.

37. Марголин А. М., Быстряков А. Я. Экономическая оценка инвестиций: Учебник. – М.: Ассоциация авторов и издателей «Тандем». Издательство «Экмос», 2001. – 240 с.

38. Международные стандарты финансовой отчетности. – М.: Аскери, 1998. – 890 с.

39. Мордовкин А. В. Основные средства и капитальные вложения: учет и налогообложение.- М.: Главбух, 2000. - 156 с.

40. Оценка рыночной стоимости недвижимости. Серия «Оценочная деятельность». – М.: Дело, 1998. - 384 с.

41. Пипко В. А., Ушвицкий Л. И., Булавина Л. Н. Внеоборотные активы: учет, анализ, аудит.: Учебное пособие/ Под ред. акад. Н. В. Бондаренко. – М.: Финансы и статистика, 1999. - 224 с.: ил.

42. Популярное руководство к общедоступному сельскохозяйственному счетоводству по способу «Время – Деньги» А. Е. Мороховца. Мнение Н. Утехина.– Казань: Электрическая типография А.П. Антонова, 1906.- 28 с.

43. Рудановский А. П. Теория балансового учета. Оценка как цель балансового учета. – М.: Счетное исчисление, 1928. – 206 с.

44. Русакова Е. А. Учет основных средств по новому Плану счетов/ Под ред. А. С. Бакаева. – М.: Изд-во «Бухгалтерский учет», 2001. - 176 с.

45. Скворцов А. Основы экономики земледелия. Часть 2. Организация хозяйства и счетоводства. – С.-Петербург: Типография И. Н. Скороходова, 1903. – 343 с.

46. Соколов П. А. Капитальные вложения. Бухгалтерский учет, налогообложение, правовые аспекты. М.: Книжный мир, 2000, 256 с.

47. Соколов Я. В. Основы теории бухгалтерского учета. – М.: Финансы и статистика, 2000. - 544с.

48. Соловьева О. В. Зарубежные стандарты учета и отчетности. – М.: «Аналитика-Пресс», 1998. – 288 с.

49. Управленческий учет: Учебное пособие/ Под ред. А. Д. Шеремета.- М.: ИД ФБК-ПРЕСС, 2000. –512 с. (Серия «Академия бухгалтера и менеджера»).

50. Утехин Н. Сельскохозяйственное счетоводство. – С.-Петербург: Издание А. Ф. Девриiна, 1897. - 296 с.

51. Шнейдман Л. З. Рекомендации по переходу на новый План счетов. – М.: Изд-во «Бухгалтерский учет», 2001. - 96 с.(Библиотека журнала «Бухгалтерский учет»).

Журнальные и газетные статьи

52. Алексеева Е. Бухгалтерский учет нематериальных активов // Аудит и финансовый анализ 2001 №2 с. 73 – 79.

53. Воинов В. Р. Организация аналитического учета вложений во внеоборотные активы при осуществлении капитального строительства // Консультант бухгалтера 2001 №5 с. 58 – 69.

54. Волков Н. Г. Рекомендации по отражению в бухгалтерском учете операций, связанных с переходом на новый План счетов // Бухгалтерский вестник 2001 №1 с. 7 – 22.

55. Волков Н. Г. Учет капитального строительства и приобретения отдельных объектов внеоборотных активов // Бухгалтерский учет 2001 №7 с. 25 – 32.

56. Гиляровская Л., Забродин И. Капитальные вложения как предмет бухгалтерского учета в отечественной и международной практике // Аудитор 2000 №11 с. 12 –17, №12 с. 8 – 13.

57. Ендовицкий Д. Анализ долгосрочных инвестиций: классификация и структура информационного обеспечения // Инвестиции в России, 2000 №1, с. 30 – 35.

58. Ендовицкий Д. Международные стандарты финансовой отчетности в информационно-методическом обеспечении анализа долгосрочных инвестиций // Аудитор 2000 №2 с. 27 – 35.

59. Захарьин В. Р. Учет вложений во внеоборотные активы и оборудования к установке // Консультант бухгалтера 2001 №9 с. 7 – 12.

60. Зубарев С. Инвестиционная деятельность // Аудит и налогообложение 2001 №1 с. 6 – 12.

61. Касьянова Г. Ю. Приобретение имущества по договору мены // Налоговый вестник 2001 №8 с. 175 – 183.

62. Косов В., Лившиц В., Шахназаров А. Методические рекомендации по расчету эффективности инвестиционных проектов: вторая редакция // Инвестиции в России, 2000 №1, с. 4 – 7.

63. Медведев А. Н. Для чего нужны амортизационные отчисления? // Консультант 2000 №11 с. 76 – 80.

64. Римов А. В. Новое в учете основных средств. Комментарии к ПБУ 6/01 // Главбух 2001 №10 с. 74 – 86.

65. Соколов Н. А. Вторая часть НК РФ: исчисление НДС при капитальном строительстве // Бухгалтер Татарстана 2000 №23 с. 60 – 63

66. Соколов П. А. Инвестиции в форме капитальных вложений: бухгалтерский учет и налогообложение // Бухгалтерский учет, 2000 №11 с. 4 –9, №12 с. 3 – 9.

67. Старостин С. Н. Учет основных средств. Что изменилось? // Консультант 2000 №12, с. 6 – 9.

68. Чикунова Е. П. Обзор международных стандартов финансовой отчетности: основные средства // Консультант 2000 №12 с. 67 – 69.

Приложение 1

Таблица 2.1.1

Дата: 2019-07-30, просмотров: 394.