Далее хотелось бы ввести понятие капитализируемых и не капитализируемых затрат: капитализируемые затраты – затраты на покупку или создание основных средств, которые способствуют извлечению прибыли в течение нескольких отчетных периодов, не капитализируемые – затраты на покупку или создание основных средств, которые способствуют извлечению прибыли в течение одного периода. При определении состава капитализируемых затрат, включаемых в первоначальную стоимость основных средств, следует исходить из принципа соотнесения доходов отчетного периода с расходами.

Общепринятыми принципами бухгалтерского учета США (GAAP) признано, что капитализируемыми затратами при приобретении или возведении объектов основных средств являются следующие: цена приобретения, налог на продажу, расходы на доставку и страховку в ходе доставки, прочие страховые расходы, импортные пошлины, комиссионные, проценты, начисленные в ходе строительства, проценты на пробные пуски и отладку оборудования, накладные расходы по подготовке к эксплуатации как нового, так и бывшего в употреблении оборудования.

Капитализации подлежат те затраты, которые направлены на обеспечение и повышение эффективности эксплуатации основных средств, произведенные после их приобретения, но до начала непосредственной эксплуатации.

Не капитализируются затраты на обучение персонала работе на приобретенном оборудовании, затраты на демонтаж и утилизацию объектов основных средств по истечении срока их эксплуатации, расходы по выплате налогов на собственность, премии за страхование, проценты по задолженности (при приобретении в кредит), поскольку на момент их выплаты основные средства уже готовы к использованию и эксплуатации [29, 190].

Международный стандарт финансовой отчетности (IAS) №16 «Основные средства» в качестве элементов фактической (первоначальной) стоимости объектов основных средств признает: покупную цену, в том числе импортные пошлины и невозмещаемые налоги на покупку; прямые затраты по приведению актива в рабочее состояние для использования по назначению (затраты на подготовку площадки, на доставку и разгрузку, затраты на установку, стоимость услуг архитекторов, инженеров). В том случае, если административные и другие общие накладные расходы не относятся непосредственно к приобретению основных средств или его доведению до рабочего состояния, то они являются элементами фактической стоимости основных средств [38, 357].

Состав капитализируемых затрат, включаемых в первоначальную стоимость приобретенных (изготовленных, сооруженных) объектов основных средств, в Российской Федерации определяется действующими правилами бухгалтерского учета (Приложение 1 [34, 41]).

Далее следует отметить, что нормативными документами, регулирующими бухгалтерский учет, не решены все проблемы определения стоимости приобретенных (изготовленных, созданных) объектов основных средств. Так, нерешенным остается вопрос отражения в учете затрат, связанных с приобретением и возведением (созданием) основных средств, но по установленному порядку не включаемых в их первоначальную стоимость.

С 1 января 2000 года внесены изменения в нормативные правовые акты по бухгалтерскому учету и в Методические указания по бухгалтерскому учету основных средств. До внесения изменений затраты, связанные с приобретением и возведением (сооружением) основных средств, но по установленному порядку не включаемые в первоначальную стоимость объектов основных средств, списывались за счет источников финансирования и отражались по кредиту счета учета капитальных вложений в корреспонденции со счетами учета нераспределенной прибыли (непокрытого убытка), целевых финансирования и поступлений. Начиная с отчетности за 2000 год, этот пункт Методических указаний исключен. В связи с этим возникает вопрос: каким образом будут списаны затраты, не включаемые в первоначальную стоимость основных средств? В изменениях к Методическим указаниям по бухгалтерскому учету основных средств ответа на этот вопрос не дается.

Следует напомнить, что согласно действующему Положению по бухгалтерскому учету долгосрочных инвестиций, затраты, не увеличивающие стоимость основных средств, подразделяются в учете на затраты, предусмотренные и не предусмотренные в сводных сметных расчетах стоимости строительства.

К Затратам, предусмотренным в сводных сметных расчетах стоимости строительства, относятся:

- затраты на подготовку эксплуатационных кадров для основной деятельности строящихся предприятий;

- расходы перспективного характера: геологоразведочные, изыскательские и другие, связанные со строительством объектов, в случае невозможности их включения в дальнейшем в стоимость строительства объектов;

- средства, передаваемые на строительство объектов, в порядке долевого участия, если построенные объекты будут приняты по вводу их в эксплуатацию в собственность другими организациями;

- расходы, связанные с возмещением стоимости строений и посадок, сносимых при отводе земельных участков под строительство.

Затратами, не предусмотренными в сводных сметных расчетах стоимости строительства, являются:

- затраты застройщика по объектам, не законченным строительством, а также стоимость других материальных ценностей, переданных безвозмездно другим предприятиям;

- расходы по оплате процентов по кредитам банков сверх учетных ставок, установленных Центральным банком Российской Федерации;

- убытки по основным средствам строительства, а также от разрушений не законченных строительством зданий и сооружений, возникшие от стихийных бедствий (в том числе приведшие к их ликвидации);

- затраты на консервацию строительства;

- расходы по сносу, демонтажу и охране объектов, прекращенных строительством;

- расходы, связанные с уплатой процентов, штрафов, пени и неустоек за нарушения в финансово-хозяйственной деятельности.

Некоторые авторы, комментируя исключение пункта Методических указаний о списании за счет источников финансирования затрат, не включаемых в первоначальную стоимость объектов основных средств, считают, что указанные затраты должны формировать первоначальную стоимость объекта основных средств и списываться в дебет счета "Основные средства". Так, Старостин С. Н. считает, что, несмотря на противоречия нормативных документов и в связи с отсутствием в настоящее время каких-либо разъяснений по этому поводу, расходы, не увеличивающие стоимости основных средств, целесообразно списывать в дебет счета 01, т. к. иного не предусмотрено ни ПБУ 6/01, ни Методическими указаниями [67, 6].

Но согласно мнению большинства других специалистов, это утверждение неверно. Одним из основных принципов бухгалтерского учета является принцип соответствия доходов расходам. Согласно этому принципу, активами организации должны признаваться хозяйственные средства, от использования которых организация будет получать экономические выгоды. Только в том

случае, если затраты по приобретению, возведению (сооружению) основных средств будут приносить в последующем экономические выгоды организации, они включаются в их первоначальную стоимость.

Детальный анализ затрат, по установленному порядку не включаемых в первоначальную стоимость объектов основных средств при их приобретении, возведении (сооружении) позволяет сделать вывод о том, что указанные затраты не должны быть включены в первоначальную стоимость объектов основных средств. Возможны следующие варианты решения этой проблемы:

1) все будет оставлено по старому, но отдельный субсчет к счету 08 открываться не будет (дебет счетов учета источников финансирования вложений во внеоборотные активы: 86 «Целевое финансирование», 84 «Нераспределенная прибыль (непокрытый убыток)» и т.п. кредит счета 08 – на сумму затрат, не увеличивающих стоимости основных средств, списываемых при вводе законченного строительством объекта в эксплуатацию);

2) затраты, не увеличивающие стоимости основных средств в системном учете отражаться не будут, а станут списываться непосредственно за счет источников финансирования (дебет счета 86 субсчет «Финансирование затрат, не увеличивающих стоимость основных средств» кредит счетов учета затрат (60, 70, 69,10 и т.д.)).

В обоих перечисленных вариантах не будут внесены никакие изменения нормативных требований к составлению проектно-сметной документации – изменение коснется только некоторого уточнения схемы бухгалтерских проводок.

3) затраты, не предусмотренные в сводных сметных расчетах стоимости строительства, следует отнести на убытки организации.

Дополнительным подтверждением этого тезиса является то, что Положение по бухгалтерскому учету "Расходы организации" (ПБУ 10/99) предусматривает отнесение в состав операционных расходов процентов по кредитам банков, а состав внереализационных расходов - штрафов, пени, неустоек за нарушение условий хозяйственных договоров, возмещения причиненных организацией убытков, а в состав чрезвычайных расходов - расходов, возникших от стихийных бедствий.

Далее обратим внимание на общехозяйственные и иные аналогичные расходы. По мнению Николаевой Н. А., норма, приведенная в пункте 7.2 ПБУ 6/01 о том, что не включаются в фактические затраты на приобретение основных средств общехозяйственные и иные аналогичные расходы, не имеет методологического смысла, поскольку любые затраты, связанные с приобретением основных средств, будут относиться на увеличение их первоначальной стоимости и не будут общехозяйственными по определению [23, 33].

Важной составной частью стоимости приобретения (изготовления, сооружения) объектов основных средств являются невозмещаемые налоги. В соответствии с действующим налоговым законодательством к таким налогам относятся налог на приобретение автотранспортных средств, налог с продаж, акциз и налог на добавленную стоимость.

До 1 января 2001 года исчисление НДС при строительстве регулировалось Федеральным законом от 06.12.91 № 1992-1 «О налоге на добавленную стоимость» (в редакции от 27.05.2000). В соответствии с ним строительные, строительно-монтажные и ремонтные предприятия должны были исчислять налог со стоимости реализованной строительной продукции (работ, услуг). Эти организации выступают исполнителями при подрядном способе строительства, и заказчик оплачивает выполненные ими работы с учетом НДС. Согласно закону суммы налога, уплаченные подрядчику по законченным объектам капитального строительства, не возмещаются из бюджета, а увеличивают их балансовую стоимость.

С 1 января 2001 года строительство, выполненное хозяйственным способом, облагается НДС, не смотря на то, что это не реализация. Налоговая база при этом определяется как стоимость выполненных работ, исчисленная исходя из фактических расходов (ст. 159 НК РФ). Для заказчиков-застройщиков предусмотрены налоговые вычеты (суммы, на которые уменьшается НДС, начисленный к уплате в бюджет). В соответствии с пунктом 6 статьи 171 НК РФ застройщики возмещают из бюджета следующие суммы:

- суммы налога, предъявленные налогоплательщику подрядными организациями, выполнившими капитальное строительство (подрядный способ строительства);

- суммы налога, предъявленные налогоплательщику по товарам (работам, услугам), приобретенным им для строительно-монтажных работ (хозяйственный способ строительства);

- суммы налога, начисленные налогоплательщиками к уплате в бюджет при выполнении строительно-монтажных работ для собственного потребления (хозяйственный способ строительства).

Суммы налога, уплаченные подрядчикам при проведении капитального строительства, принимаются к зачету по мере постановки на учет объектов завершенного капитального строительства (п. 5 ст. 172 НК РФ). Заказчик-застройщик производит вычеты, когда оформлены документы, свидетельствующие о вводе объектов в эксплуатацию.

Если по итогам налогового периода сумма налоговых вычетов превысит сумму налога, исчисленного к уплате в бюджет, полученная разница должна быть возмещена в соответствии со статьей 176 НК РФ.

Пример (подрядный способ строительства). Организация поручила строительство здания цеха подрядной организации, которая предъявила счет на сумму 1 200 000 рублей, в т. ч. НДС. Счет был оплачен, объект принят в эксплуатацию.

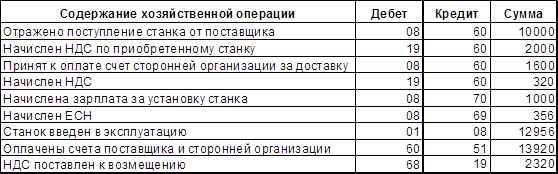

Таблица 2.1.4

Дата: 2019-07-30, просмотров: 406.