Банкротство (финансовый крах, разорение) - это признание арбитражным судом или объявленная должником его неспособность в течение трех месяцев со дня наступления сроков платежей в полном объеме удовлетворить требования кредиторов по денежным обязательствам и по уплате других обязательных платежей.

Для диагностики вероятности банкротства используется анализ обширной системы критериев и признаков. Признаки банкротства делят на две группы. Первая группа - это показатели свидетельствующие о возможности банкротства в недалеком будущем:

- повторяющиеся существенные потери в основной деятельности, выражающиеся в хроническом спаде производства, сокращении объемов продаж и хронической убыточности;

- наличие хронически просроченной кредиторской и дебиторской задолженности;

- низкие значения коэффициентов ликвидности и тенденции к их снижению;

- увеличение до опасных пределов доли заемного капитала в общей его сумме;

- дефицит собственного оборотного капитала;

- систематическое увеличение продолжительности оборота капитала;

- наличие сверхнормативных запасов сырья и готовой продукции;

- использование новых источников финансовых ресурсов на невыгодных условиях;

- снижение производственного потенциала и т.д.

Вторая группа - это показатели, неблагоприятные значения которых не дают основания рассматривать текущее финансовое состояние как критическое, но сигнализируют о возможности резкого его ухудшения в будущем при непринятии действенных мер:

- чрезмерная зависимость предприятия от какого-либо одного конкретного проекта, типа оборудования, вида актива, рынка сырья или рынка сбыта;

- потеря ключевых контрагентов;

- недооценка обновления техники и технологии;

- потеря опытных сотрудников аппарата управления;

- вынужденные простои, неритмичная работа;

- неэффективные долгосрочные соглашения;

- недостаточность капитальных вложений и т.д.

К достоинствам этой системы индикаторов возможного банкротства можно отнести системный и комплексный подходы, а к недостаткам - высокую степень сложности принятия решения в условиях многокритериальной задачи, информативный характер рассчитанных показателей, субъективность прогнозного решения.

Второй метод диагностики несостоятельности предприятий - использование ограниченного круга показателей, к которым в соответствии с действующим положением относятся: коэффициент текущей ликвидности; коэффициент обеспеченности собственным оборотным капиталом; коэффициент восстановления (утраты) платежеспособности. В соответствии с действующими правилами предприятие признается неплатежеспособным при наличии одного из следующих условий:

- коэффициент текущей ликвидности на конец отчетного периода ниже нормативного значения;

- коэффициент обеспеченности предприятия собственными оборотными средствами на конец отчетного периода ниже нормативного значения;

- коэффициент восстановления (утраты) платежеспособности меньше единицы.

Третий метод диагностики вероятности банкротства - интегральную оценку финансовой устойчивости на основе скорингового анализа. Сущность этой методики - классификация предприятий по степени риска исходя из практического уровня показателей финансовой устойчивости и рейтинга каждого показателя, выраженного в баллах на основе экспертных оценок.

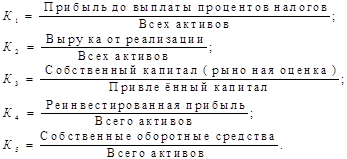

Индекс Альтмана представляет собой функцию от некоторых показателей, характеризующих экономический потенциал предприятия и результаты его работы за истёкший период. В общем виде индекс кредитоспособности ( Z ) имеет вид:

,

,

где показатели К1, К2, К3, К4, К5 рассчитываются по следующим алгоритмам:

Критическое значение индекса Z рассчитывалось Альтманом по данным статической выборки и составило 2,675. С этой величиной сопоставляется расчетное значение индекса кредитоспособности для конкретного предприятия. Это позволяет провести границу между предприятиями и высказать суждения о возможном в обозримом будущем (2-3 года) банкротстве одних (Z<2,675) и достаточно устойчивом финансовым положения других (Z>2,675).

Дата: 2019-07-31, просмотров: 327.