Динамика инвестиций в основной капитал до 2002 в целом производила оптимистическое впечатление. В 2000 г. темп роста инвестиций достиг своеобразного рекорда -17,4%. В 2001 г. он снизился, составив все же весомую величину, равную 8,7%. В середине 2002 г. объем инвестиций в основной капитал примерно на 15% превысил уровень предкризисного 1997 года. Стала несколько повышаться доля инвестиций в основной капитал в ВВП.

Несмотря па некоторые благоприятные явления, сложившаяся ситуация не только не дает пока оснований для самоуспокоенности, по вызывает нарастающую тревогу.

Во-первых, увеличение инвестиции начинается с очень низкого исходного уровня, обусловленного длительным и тяжелым спадом.

Во-вторых, несмотря на повышение их доли в ВВП, она остается весьма низкой: 14-18%''.

Кроме того, доля инвестиций в основной капитал и в целом валового накопления в составе российского ВВП заметно отстает от доли валовых сбережений, что отражает, в частности, бегство капитала из страны.

В-третьих, по данным за 9 месяцев 2002 г., наметилось значительное сокращение темпов роста инвестиций в основной капитал и отставание их от динамики важнейших показателен производства.

В-четвертых, абсолютная сумма прямых отечественных инвестиций резко отстает от потребности в них. По расчетам Минэкономразвития РФ, в течение ближайших 15 лет необходимы ежегодные инвестиции в реальный сектор экономики в объеме порядка 3 трлн. руб. Фактически же они составили в 2001 г. почти вдвое меньшую величину - 1599,5 млрд. руб.

В-пятых, Обращает на себя внимание исключительно низкий вес банковских кредитов в финансировании инвестиций - 3,5% (без кредитов иностранных банков - только 2,9%). При этом немногим более 30% предоставленных кредитов приходится на ссуды сроком более одного года и их сумма составляет порядка 20% по отношению к величине прямых инвестиций. Трансформация сбережений в инвестиции и межотраслевой перелив инвестиционных ресурсов по банковской линии чрезвычайно малы. Слабый фондовый рынок также не способен пока выполнять эти функции.

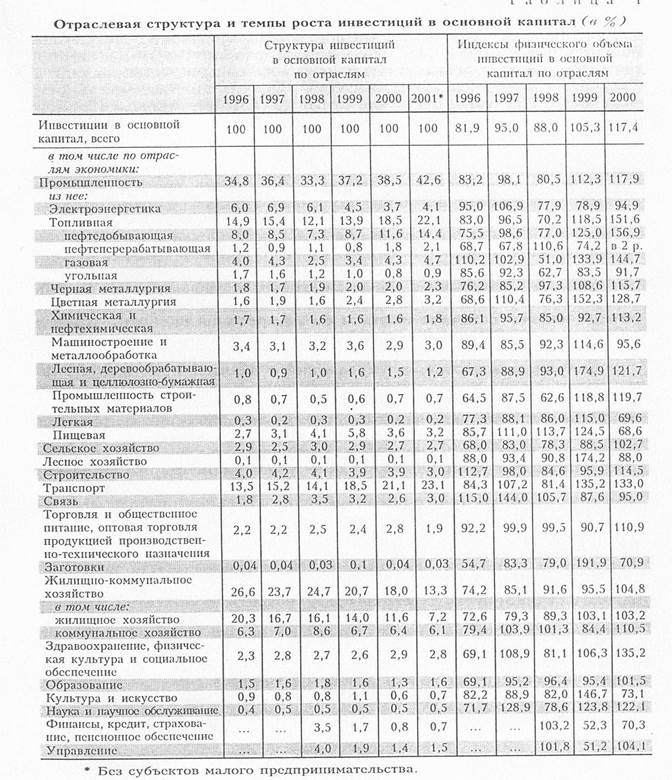

В-шестых, весьма неоднородна межотраслевая структура инвестиций: разные отрасли обеспечены ими весьма неравномерно и эта неравномерность пока усиливается (Тб. №1). Наиболее существенно увеличиваются инвестиции в топливную промышленность и в транспорт. Доля всех инвестиций в топливную промышленность составила в 2000 г. 18,5% (около '/2 инвестиций в промышленность), в транспорт - 21,1%. В 2001 г. соответствующие показатели составили 22,1%, 52 и 23,1%. Иными словами, структура инвестиций консервирует экспортно-сырьевую направленность развития российской экономики, до сих пор не став фактором ускоренного развития обрабатывающей промышленности.

Таким образом отечественные инвестиции не удовлетворяют всех потребностей российской экономики. Иностранные инвестиции в этом свете становятся важным фактором экономического роста. Но и в сфере иностранного инвестирования основные тенденции настораживают: хотя суммарный приток капитала в Россию из года в год растет, объем и доля прямых иностранных инвестиций сокращаются. В 2001 г. удельный вес прямых иностранных инвестиций снизился до 27,9% общего их объема, тогда как в 2000 г. составлял 40,%, а в 1999 г. - 44,6%. В накопленном же иностранном капитале, который к концу 2001 г. составил 35,6 млрд. долл., доля прямых инвестиций достигает 51%. Портфельные инвестиции ежегодно растут в разы (в 4,5 раза в 2001 г. по сравнению с 2000 г.), но доля их остается едва заметной (3,2% в 2001 г.). Преимущественная же часть приходится на прочие инвестиции, главным образом на торговые и прочие кредиты (12,9 и 55,4% соответственно в 2001 г.). В 2001 г. прямые иностранные инвестиции составили менее 7,5% прямых отечественных инвестиций. В развитых же странах мира на иностранные вложения приходится 12-13% общего объема инвестиций.

Наблюдаемое распределение инвестиций по отраслям и секторам промышленности, где значительная доля приходится на ТЭК, транспорт, торговлю и пищевую промышленность, свидетельствует об острой стадии "голландской болезни", что в условиях значительного износа основного капитала создает угрозу падения производственного потенциала экономики, - как по объему и разнообразию выпускаемой продукции, так и по сложности используемых технологий. Это, в свою очередь, ведет к еще большей зависимости от конъюнктуры цен на мировых сырьевых рынках, снижает конкурентоспособность и влияние экономики в мире.

Дата: 2019-07-31, просмотров: 368.