Ликвидность характеризует способность предприятия выполнить краткосрочные обязательства за счет своих текущий активов. Актуальность определения ликвидности баланса приобретает особое значение в условиях рынка, когда встает вопрос об изменениях достаточно ли у предприятия средств для расчетов с кредиторами, то есть способность ликвидировать (погасить) задолженность имеющимися средствами.

Ликвидность баланса – это степень покрытия долговых обязательств предприятия его активами, срок погашения которых в денежную наличность соответствует сроку погашения платежных обязательств.

Ликвидность предприятия – это более общее понятие, чем ликвидность баланса. Ликвидность баланса предполагает изыскание платежных средств только за счет внутренних источников (реализации активов). Но предприятие может привлечь заемные средства со стороны, если у него имеется соответствующий имидж в деловом мире и достаточно высокий уровень инвестиционной привлекательности.

Для того, что бы оценить ликвидность предприятия, необходимо рассчитать следующие коэффициенты и сравнить их со сложившимися нормативами.

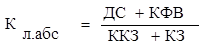

1. Коэффициент абсолютной ликвидности:

,

,

где ДС – денежные средства;

КФВ – краткосрочные финансовые вложения;

ККЗ – краткосрочные кредиты и займы;

КЗ – кредиторская задолжность.

Этот коэффициент показывает, какя часть краткосрочных обязательств может быть погашена за счет имеющейся денежной наличности. Чем выше его величина, тем больше гарантия погашения долгов. Нормативное значение 0,2-0,5.

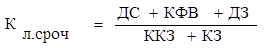

2. Коэффициент быстрой ликвидности:

ДЗ – дебиторская задолженность. Нормативное значение 0,8-1.

3. Коэффициент текущей ликвидности:

,

,

где ОБ.с – оборотные средства.

Этот коэффициент показывает степень, в которой оборотные средства покрывают оборотные пассивы.

Из таблицы 9 видно, что с точки зрения ликвидности на предприятии так же сложилась непростая ситуация.

На начало отчетного периода коэффициент абсолютной ликвидности равен 0,03 и это значит, что всего трехсотая часть краткосрочных заемных средств может быть может быть погашена немедленно. На конец года ситуация кардинально изменяется и коэффициэнт принимает значение в пределах нормы (0,2-0,5) и равен 0,24. Второй показатель – коэффициент быстрой ликвидности за отчетный период увеличился с 0,43 до 0,6 , но ниже нормы (0,8-1). Данный показатель определяет, какая доля кредиторской задолженности может быть погашена за счет наиболее ликвидных активов, т. е. показывает, какая часть краткосрочных обязательств предприятия может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам.

Третий показатель – коэффициент текущей ликвидности показывает, что предприятие способно покрыть свои текущие обязательства своими активами. На конец отчетного периода у предприятия на 1 рубль текущих обязательств приходится 1,3 руб. активов. Однако, для устойчивости положения необходимо достигнуть его нормативного значения, равного 2.

Несмотря на рост показателей ликвидности, многие из них ниже установленной нормы.

Данные показатели представляют интерес не только для руководства предприятия, но и для внешних субъектов анализа: коэффициент абсолютной ликвидности предоставляет интерес для поставщиков сырья и материалов, коэффициент быстрой ликвидности – для банков, коэффициент текущей ликвидности – для инвесторов. Улучшение уровня ликвидности предприятия достигается за счет:

1) Увеличение объема производства и реализации продукции;

2) Сокращения остатков незавершенного производства и готовой продукции;

3) Снижения дебиторской и кредиторской задолжности и ликвидации просроченной задолженности по ним.

4) Своевременного расчета по своим обязательствам и ликвидацией краткосрочной задолженности.

5) Увеличение доли собственных оборотных средств в текущих активах, ускорения оборачиваемости оборотных средств.

Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, срок превращения которых в денежном выражении соответствует сроку погашения обязательств. От ликвидации баланса следует отличать ликвидность активов, которая определяется как величина, обратная времени, необходимому для превращения их в денежные средства.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

В зависимости от ликвидности активы принято разделять на следующие группы.

А1. Наиболее ликвидные активы – к ним относятся все статьи денежных средств предприятия и краткосрочные финансовые вложения (ценные бумаги).

А1 = стр. 250 + стр. 260

А2. Быстро реализуемые активы – дебиторская задолженность, платежи по которым ожидаются в течение 12 месяцев после отчетной даты:

А2 = стр. 240

А3. Медленно реализуемые активы – статьи раздела 2 актива баланса, включающие запасы, НДС, дебиторскую задолженность (… после 12 месяцев) и прочие оборотные активы.

А3 = стр. 210 + стр. 220 + стр. 230 + стр. 270

А4. Трудно реализуемые активы – статьи раздела 1 актива баланса – внеоборотные активы.

А4 = стр. 190

Пассивы баланса группируются по степени срочности их оплаты.

П1. Наиболее срочные обязательства – к ним относятся кредиторская задолженность:

П1 = стр. 620

П2. Краткосрочные пассивы – это краткосрочные заемные средства, задолженность участникам по выплате доходов, прочие краткосрочные пассивы:

П2 = стр. 610 + стр. 630 + стр. 660

П3. Долгосрочные пассивы – это статьи баланса, относящиеся к разделам 4 и 5, т.е. долгосрочные кредиты и заемные средства, а также доходы будущих периодов, резервы предстоящих расходов и платежей.:

П3 = стр. 590 + стр. 640 + стр. 650

П4. Постоянные, или устойчивые, пассивы – это статьи раздела 3 баланса «Капиталы и резервы». Если у организации есть убытки, то они вычитаются:

П4 = стр. 490

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву.

Баланс считается абсолютно ликвидным, если имеет место следующие соотношения:

А1 > П1

А2 > П2

А3 > П3

А4 < П4

| Группы имущества | На начало года | На конец года | Пассив | На начало года | На конец года | Платежный излишек (недостаток) | |

| На начало года | На конец года | ||||||

| А1 | 19911 | 70512 | П1 | 411367 | 631748 | 391456 | 561236 |

| А2 | 265407 | 242008 | П2 | 152353 | 198 | -113054 | -241810 |

| А3 | 382584 | 442600 | П3 | 13460 | 16765 | -369124 | -425835 |

| А4 | 27684 | 246670 | П4 | 326913 | 423139 | 299229 | 176469 |

| Баланс | 904093 | 1071850 | Баланс | 904093 | 1071850 | ||

На начало года:

19911<411367

265407>152353

382584>13460

27684<326913

На конец года:

70512<631748

242008>198

442600>16765

246670<423139

Из сравнения видно, что баланс не является ликвидным, как на начало, так и на конец года, т.е. предприятие не в состоянии покрыть свои обязательства за счет своих активов.

Дата: 2019-07-30, просмотров: 352.