На предприятиях торговли оборотные активы составляют подавляющую долю совокупных активов (на отдельных предприятиях торговли их удельный вес доходит до 80-90%). Это определяет высокую роль и сложность задач управления оборотными активами на предприятиях торговли.

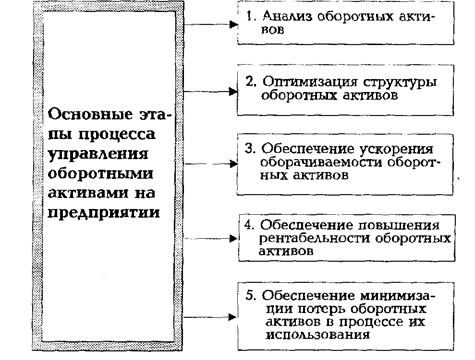

Процесс управления оборотными активами на предприятиях торговли включает следующие основные этапы (рис. 7).

Рис. 7. Содержание основных этапов процесса управления оборотными активами на торговом предприятии.

1. Анализ оборотных активов. Целью этого анализа является выявление тенденций динамики общего их объема и состава, а также изучение эффективности их использования.

На первом этапе анализа рассматривается динамика общего объема оборотных активов торгового предприятия - темпы изменения общей суммы оборотных активов в сопоставлении с темпами изменения объема реализации товаров; удельного веса оборотных активов в общей сумме активов предприятия.

На втором этапе анализа рассматривается динамика состава оборотных активов торгового предприятия в разрезе следующих их видов: а) средства, авансированные в товарные запасы; б) средства, отвлеченные в дебиторскую задолженность; в) денежные средства; г) прочие виды оборотных активов. В процессе этого анализа рассчитываются и изучаются темпы изменения их суммы, а также удельный вес отдельных видов оборотных активов в общей их сумме. Анализ состава оборотных активов торгового предприятия по отдельным их видам позволяет оценить уровень их ликвидности.

На третьем этапе анализа изучается эффективность использования оборотных активов торгового предприятия. Эта эффективность характеризуется тремя важнейшими показателями - коэффициентом оборачиваемости оборотных активов; периодом оборота оборотных активов; уровнем рентабельности оборотных активов.

Коэффициент оборачиваемости оборотных активов определяется по следующей формуле:

Р

Кооа = -------------,

ОА

где КОоа - коэффициент оборачиваемости оборотных активов в рассматриваемом периоде;

Р - объем реализации товаров на предприятии в рассматриваемом периоде;

ОА - средняя сумма оборотных активов в рассматриваемом периоде (она рассчитывается по формуле средней хронологической).

Период оборота оборотных активов рассчитывается по следующим формулам:

ОА Д

Пооа = --------- или Пооа = ----------------,

Ро КОоа

где ПОоа - период оборота оборотных активов в днях;

ОА - средняя сумма оборотных активов в рассматриваемом периоде;

Ро - однодневный объем реализации товаров в рассматриваемом периоде;

Д - число дней в рассматриваемом периоде (360 - в году, 90 - в квартале, 30 - в месяце);

КОоа - коэффициент оборачиваемости оборотных активов.

Уровень рентабельности оборотных активов вычисляется по следующей формуле:

П х 100

Уроа = ------------------,

ОА

где УРоа - уровень рентабельности оборотных активов, в %;

П - сумма прибыли предприятия в рассматриваемом периоде:

ОА - средняя сумма оборотных активов в рассматриваемом периоде.

В процессе анализа динамики показателей эффективности использования оборотных активов изучаются основные факторы, вызвавшие их изменение (изменение объема реализации товаров; изменение общей суммы и состава этих активов и т.п.).

2. Оптимизация структуры оборотных активов. Процесс этой оптимизации охватывает два основных этапа.

На первом этапе оптимизации на торговом предприятии рассчитываются нормативы отдельных видов оборотных активов, в первую очередь, средств, авансируемых в товарные запасы, отвлекаемых в дебиторскую задолженность и хранимых в форме остатка денежных средств (принципы их нормирования рассматриваются далее). Объем нормируемых средств отдельных видов оборотных активов определяется в первую очередь планируемым объемом реализации товаров и периодом их оборота на данном торговом предприятии.

На втором этапе оптимизации структура оборотных активов уточняется с позиций их ликвидности. Хотя все виды оборотных активов в той или иной степени являются ликвидными, общий уровень их ликвидности должен обеспечивать необходимый уровень платежеспособности торгового предприятия по текущим финансовым обязательствам на протяжении всего планового периода. В целях управления ликвидностью оборотные активы торгового предприятия подразделяются на три группы: а) активы в готовых средствах платежа (денежные средства в кассе, на расчетных счетах и в иных формах; краткосрочные финансовые вложения); б) активы в быстроликвидной форме (краткосрочная дебиторская задолженность по текущим хозяйственным операциям); в) активы в слабо ликвидной форме (товарные запасы; запасы материалов; запасы малоценных и быстроизнашивающихся предметов; безнадежная дебиторская задолженность; другие виды). В процессе этого этапа оптимизации с учетом объема и графика платежного оборота торгового предприятия должна быть определена неснижаемая сумма оборотных активов в форме готовых средств платежа.

3. Обеспечение ускорения оборачиваемости оборотных активов. Ускорение оборачиваемости оборотных активов позволяет торговому предприятию существенно снизить потребность в них, так как между скоростью оборота этих активов и их размером существует обратно пропорциональная зависимость. Сумму оборотных активов, высвобождаемых в процессе ускорения их оборота, можно рассчитать по следующей формуле:

Эоа = (ПОоаф — ПОоап) х Ро ,

где Эоа - достигаемая экономия суммы оборотных активов в процессе ускорения их оборота;

ПОоаф - период оборота оборотных активов в предплановом периоде, в днях;

ПОоап - планируемый период оборота оборотных активов, в днях;

Ро - планируемый однодневный объем реализации товаров.

В целях эффективного управления оборачиваемостью оборотных активов их принято подразделять на предприятиях торговли на следующие три группы: а) высокооборачиваемые оборотные активы (денежные активы; краткосрочные финансовые вложения со сроком до 3-х месяцев; краткосрочная дебиторская задолженность со сроком погашения до 3-х месяцев; текущие запасы товаров, пользующиеся высоким спросом с периодом оборота до 3-х месяцев); б) оборотные активы с нормальным периодом оборачиваемости (дебиторская задолженность со сроком погашения от 3 до 6 месяцев; краткосрочные финансовые вложения с этим же периодом; все текущие запасы товаров с периодом оборота более 3 месяцев); в) низкооборачиваемые оборотные активы (дебиторская задолженность со сроком погашения более 6 месяцев и безнадежная; краткосрочные финансовые вложения на период свыше 6 месяцев; запасы товаров сезонного хранения, досрочного завоза, специального назначения; другие виды оборотных активов).

Регулируя состав оборотных активов по периоду их обращения, можно добиться ускорения общей их оборачиваемости на предприятии.

4. Обеспечение повышения рентабельности оборотных активов. Как и любой вид активов, оборотные активы должны приносить торговому предприятию определенную прибыль. Эта прибыль генерируется в процессе обслуживания оборотными активами всей хозяйственной деятельности торгового предприятия. Вместе с тем, отдельные виды оборотных активов способны приносить торговому предприятию и прямой доход в форме процентов и дивидендов в процессе их использования.

Для управления рентабельностью оборотных активов их принято подразделять на две группы: а) оборотные активы, приносящие прямой доход в форме процентов и дивидендов (краткосрочные финансовые вложения в форме депозитных вкладов и отдельных фондовых инструментов; денежные активы на расчетном счете, по которым предусмотрено начисление депозитных процентов по размеру положительного их остатка); б) оборотные активы, не приносящие прямой доход (все иные их виды и формы).

5. Обеспечение минимизации потерь оборотных активов в процессе их использования. Все виды оборотных активов в той или иной степени подвержены риску потерь. Так, денежные активы в значительной мере подвержены риску инфляционных потерь; краткосрочные финансовые вложения - риску потери части дохода в связи с неблагоприятной конъюнктурой финансового рынка, а также риску потерь от инфляции; дебиторская задолженность - риску невозврата или несвоевременного возврата, а также риску инфляционных потерь; запасы товаров и других материальных ценностей - потерям от естественной убыли и др. Поэтому процесс управления оборотными активами должен быть направлен на минимизацию риска их потерь, особенно в условиях действия инфляционных факторов.

Для учета этих факторов в процессе управления оборотными активами их принято подразделять на две группы: а) оборотные активы, подверженные инфляции (денежные активы в национальной валюте; краткосрочные финансовые вложения в форме депозитных вкладов и отдельных фондовых инструментов; дебиторская задолженность); б) оборотные активы, не подверженные инфляции (запасы товаров; запасы материалов; запасы малоценных и быстроизнашивающихся предметов и некоторые другие). В процессе управления оборотными активами торгового предприятия, подверженными инфляции, необходимо обеспечивать соответствующие меры их противоинфляционной защиты.

Процесс управления отдельными видами оборотных активов характеризуется определенными отличительными особенностями. С учетом этих особенностей на предприятиях торговли дифференцируются методы управления тремя основными видами оборотных активов: 1) средствами, авансируемыми в товарные запасы; 2) средствами, отвлекаемыми в дебиторскую задолженность; 3) денежными активами.

1. Управление средствами, авансируемыми в товарные запасы, является наиболее важной задачей менеджмента оборотных активов на предприятиях торговли (на этих предприятиях запасы товаров составляют 70-90% общей суммы оборотных активов). Основными задачами этого управления являются: а) определение необходимого объема финансовых средств, авансируемых в формирование товарных запасов; б) обеспечение своевременного вовлечения в товарооборот излишних запасов товаров; в) реальное отражение в учете стоимости товарных запасов в условиях инфляции.

Определение необходимого объема финансовых средств, авансируемых в формирование товарных запасов, осуществляется по формуле:

ОАтз = Нтз х Зо + ИОзк,

где ОАтз - сумма средств, авансируемых в товарные запасы в плановом периоде;

Нтз - норматив товарных запасов на конец планового периода, в днях;

Зо - однодневный объем реализации товаров в плановом периоде в ценах их закупки;

ИОзк - сумма издержек обращения, относимая на запасы товаров на конец планового периода.

Обеспечение своевременного вовлечения в товарооборот излишних запасов товаров достигается путем контроля размеров сверхнормативных запасов и разработкой мероприятий по ускорению их реализации. В отдельных случаях должна быть приостановлена поставка таких товаров на предприятие. Это позволяет высвободить из хозяйственного оборота торгового предприятия часть финансовых средств, а также снизить размеры потерь товаров в процессе их хранения.

Реальное отражение в учете стоимости товарных запасов «условиях инфляции требует соответствующей корректировки этой стоимости к моменту их реализации. Такая корректировка производится ежемесячно путем переоценки товарных запасов. Для проведения дооценки запасов товаров берется минимальная цена их закупки на начало месяца и максимальная цена их закупки, сложившаяся на конец месяца. Вся сумма дооценки идет на пополнение оборотных активов с соответствующим увеличением их норматива.

2. Управление средствами, отвлекаемыми в дебиторскую задолженность, на предприятиях розничной торговли осуществляется по двум основным направлениям: а) формированию приемлемых сроков расчета за поставляемые товары; б) формированию условий предоставления покупателям потребительского кредита.

При формировании приемлемых сроков расчета за поставляемые товары главной задачей менеджмента дебиторской задолженности является снижение доли поставок товаров на условиях предоплаты (авансовых платежей за товар).

При формировании условий предоставления покупателям потребительского кредита управление дебиторской задолженностью охватывает следующие процедуры: выявление финансовых возможностей предоставления торговым предприятием потребительского кредита: определение предельной суммы оборотных активов, отвлекаемых в дебиторскую задолженность по потребительскому кредиту; определение перечня групп товаров, по которым предоставляется потребительский кредит; лимитирование размеров предоставляемого кредита (этот лимит может быть дифференцирован по группам покупателей в зависимости от уровня их доходов и форм обеспечения возврата авансируемых средств); оценку размера финансовых потерь от отвлечения оборотных активов и форм их компенсации; формирование условий обеспечения взыскания дебиторской задолженности по потребительскому кредиту; формирование системы штрафных санкций за просрочку исполнения обязательств; определение процедуры взыскания просроченной дебиторской задолженности по потребительскому кредиту.

3. Управление денежными активами подчинено задаче обеспечения постоянной платежеспособности торгового предприятия. Это управление включает: а) определение минимально необходимой потребности в денежных активах в плановом периоде; б) распределение общей потребности в денежных активах по видам валют; в) планирование потока платежей; г) обеспечение рентабельного использования временно свободного остатка денежных активов.

Определение минимально необходимой потребности в денежных активах в плановом периоде может быть осуществлено по формуле:

Рда

ДА min = -------------- х КНп,

КОда

где ДА min- минимально необходимая потребность в денежных активах в плановом периоде;

Рда - планируемый объем расходования денежных средств по закупке товаров и другим хозяйственным операциям торгового предприятия;

КОда - коэффициент оборачиваемости денежных активов в аналогичном по сроку предплановом периоде (он может быть скорректирован с учетом планируемых мероприятий по ускорению оборота денежных средств);

КНп - коэффициент неравномерности потока платежей.

Распределение общей потребности в денежных активах по видам валют осуществляется только на тех предприятиях торговли, которые ведут внешнеэкономическую деятельность. Основой такого распределения является планируемый объем операций на внутреннем и внешнем рынках.

Планирование потока платежей осуществляется в форме их планового графика на предстоящий период в разрезе основных видов денежных расходов предприятия. В процессе планирования обеспечивается выравнивание потока платежей по отдельным этапам планового периода (снижение коэффициента неравномерности потока платежей позволяет уменьшить общую потребность в денежных активах в плановом периоде).

Обеспечение рентабельного использования временно свободного остатка денежных активов является важным средством их противоинфляционной защиты. Оно осуществляется за счет следующих мероприятий: согласования с обслуживающим банком условий текущего хранения остатка денежных средств с выплатой депозитного процента (при открытии контокоррентного счета); использования краткосрочных денежных инструментов ( в первую очередь, депозитных вкладов в банках); использования краткосрочных фондовых инструментов для размещения резерва денежных активов (например, государственных краткосрочных облигаций), но при условии достаточной их ликвидности на фондовом рынке.

Управление внеоборотными активами.

Если управление оборотными активами связано преимущественно с финансовыми аспектами торгового менеджмента, то управление внеоборотными активами связано в основном с производственно-технологическими его аспектами. Вместе с тем, часть функций этого управления входит в систему финансового его механизма.

На предприятиях торговли основу внеоборотных активов составляют в настоящее время основные средства. Долгосрочные финансовые вложения, нематериальные активы и незавершенные капитальные вложения занимают пока еще незначительную долю внеоборотных активов торговых предприятий, а на большинстве из них вообще отсутствуют. Поэтому основное внимание в процессе управления внеоборотными активами должно быть уделено основным средствам торгового предприятия (наиболее существенные вопросы управления другими видами нематериальных активов будут рассмотрены в разделе управления инвестициями).

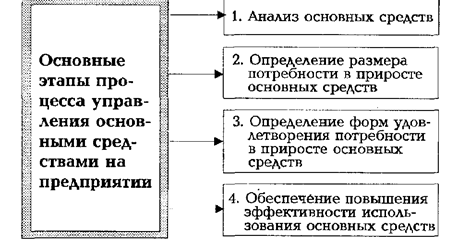

Процесс управления основными средствами на предприятиях торговли включает следующие основные этапы (рис. 8).

Рис. 8. Содержание основных этапов процесса управления основными средствами на торговом предприятии.

1. Анализ основных средств. На предприятиях торговли этот анализ проводится в целях изучения динамики общего их объема и состава, а также эффективности их использования.

На первом этапе анализа изучается динамика общей суммы основных средств, используемых на предприятии, выявляются темпы этой динамики в сопоставлении с темпами изменения объема товарооборота и общей суммы активов, определяются изменения удельного веса основных средств в общей сумме внеоборотных и совокупных активов предприятия.

На втором этапе анализа изучается состав основных средств торгового предприятия и динамика отдельных их видов. В процессе этого анализа основные средства предприятия подразделяют на активные и пассивные их виды. К активным относят машины, механизмы, оборудование и инвентарь, используемые в торгово-технологическом процессе. К пассивным относят здания, торговые помещения и сооружения, используемые торговым предприятием в процессе своей хозяйственной деятельности. Важнейшим показателем оценки состава основных средств является удельный вес активной части в общей их сумме.

На третьем этапе анализа определяется степень изношенности основных средств, характеризующая их «возраст». В этих целях рассчитываются коэффициент износа и коэффициент годности основных средств:

Иос ОСо

Киос = ------------; Кгос = -----------------,

ОС ОС

где Киос - коэффициент износа основных средств;

Кгос - коэффициент годности основных средств;

Иос - сумма износа основных средств;

ОСо - остаточная стоимость основных средств;

ОС - первоначальная (восстановительная) стоимость основных средств.

Расчет этих коэффициентов осуществляется по основным средствам в целом, отдельным их видам и разновидностям.

На четвертом этапе анализа изучается интенсивность обновления основных фондов торгового предприятия. Эта интенсивность характеризуется рядом показателей, основными из которых являются:

а) коэффициент обновления основных средств. Он характеризует долю новых основных средств в общей их сумме и рассчитывается по формуле:

ОСн

Кобн = -----------,

ОСк

где Кобн - коэффициент обновления основных средств;

ОСн - стоимость вновь введенных основных средств в отчетном периоде;

ОСк - стоимость основных средств на конец отчетного периода;

б) коэффициент выбытия основных средств. Он характеризует долю выбывших основных средств в общей их сумме и рассчитывается по формуле:

ОСв

Квыб = ---------------,

ОКк

где Квыб - коэффициент выбытия основных средств;

ОСв - стоимость выбывших основных средств в отчетном периоде;

ОСк - стоимость основных средств на конец отчетного периода;

в) скорость обновления основных средств. Она характеризует средний период времени полного обновления всех основных средств. Расчет этого показателя осуществляется по формуле:

1

Соос = -------------,

Кобн

где СОос - скорость обновления основных средств;

Кобн - коэффициент обновления основных средств.

Указанные показатели рассчитываются в процессе анализа по основным средствам в целом, в том числе по активной их части.

На пятом этапе анализа изучается эффективность использования основных средств. Важнейшими показателями, характеризующими эту эффективность, являются:

а) фондоотдача. Она характеризует объем реализации товаров в расчете на единицу основных средств и рассчитывается по формуле:

Р

Фо = ------------,

ОС

где Фо - фондоотдача;

Р - общий объем реализации товаров в отчетном периоде:

ОС - средняя стоимость основных средств в отчетном периоде (рассчитанная как среднехронологическая);

б) фондоемкость. Она характеризует среднюю сумму основных средств, приходящихся на единицу реализации товаров и определяется по формуле:

ОС

Фе = ----------,

Р

где Фе - фондоемкость

ОС - средняя стоимость основных средств в отчетном периоде;

Р - общий объем реализации товаров в отчетном периоде.

в) уровень рентабельности основных средств. Он характеризует сумму прибыли в расчете на единицу основных средств и рассчитывается по формуле:

П х 100

Урос = ------------------,

ОС

где УРос - уровень рентабельности основных средств, в %;

П - сумма прибыли предприятия в отчетном периоде;

ОС - средняя стоимость основных средств в отчетном периоде.

Анализ показателей эффективности проводится по основным средствам торгового предприятия в целом.

2. Определение размера потребности в приросте основных средств. Развитие (воспроизводство) основных средств торгового предприятия осуществляется на простой и расширенной основе. Простое воспроизводство основных средств предусматривает их обновление в рамках накопленной суммы амортизационных отчислении - стоимость их в процессе такого воспроизводства не увеличивается. Расширенное воспроизводство основных средств представляет собой ввод в действие новых их видов не только за счет амортизационных отчислений, но и за счет других финансовых ресурсов - стоимость их в процессе такого воспроизводства возрастает.

Общая потребность в приросте основных средств в планируемом периоде в процессе расширенного их воспроизводства определяется по следующей формуле:

D Пос = ПОос — Hoc + Вф + Вм ,

где D Пос - общая потребность в приросте основных средств в плановом периоде;

ПОос - общая потребность в основных средствах в соответствии с планируемым развитием товарооборота в плановом периоде (ее можно определить путем умножения плановой суммы реализации товаров на показатель фондоемкости);

Hoc - наличие основных средств на начало планируемого периода;

Вф - предполагаемое выбытие основных средств в планируемом периоде в связи с их физическим износом;

Вм - предполагаемое выбытие основных средств в планируемом периоде в связи с их моральным износом.

Потребность в приросте основных средств осуществляется в стоимостных показателях.

3. Определение форм удовлетворения потребности в приросте основных средств. Потребность в приросте основных средств может быть удовлетворена торговым предприятием двумя основными путями: а) за счет приобретения новых видов основных средств в собственность предприятия (сюда же относится и строительство собственных зданий и сооружении); б) путем их аренды (лизинга). Прирост собственных основных средств будет определять лишь их приобретение в собственность торгового предприятия. Он определяется по формуле:

D ПСос =D Пос — Аос ,

где DПСос - необходимый прирост собственных основных средств в плановом периоде:

D Пос - общая потребность в приросте основных средств в плановом периоде;

Аос - потребность в приросте основных средств, удовлетворяемая путем их аренды (лизинга).

С учетом этого прироста определяется общая стоимость основных средств на конец планового периода и их средняя стоимость в плановом периоде.

4. Обеспечение повышения эффективности использования основных средств. Оно заключается в управлении ростом фондоотдачи и рентабельности основных средств на торговом предприятии. Основные направления повышения этой эффективности рассмотрены в составе резервов экономии издержек обращения за счет совершенствования использования материально-технической базы торгового предприятия.

Управление капиталом.

Структура капитала торгового предприятия

и источники его формирования

Формирование активов торгового предприятия осуществляется за счет инвестируемого в них капитала. Инвестированный капитал представляет собой финансовые средства предприятия, направленные на формирование его активов. В бухгалтерском балансе торгового предприятия инвестированный капитал отражается как его пассив.

В зависимости от принадлежности финансовых средств в составе пассива выделяют собственный и заемный капитал.

Собственный капитал представляет собой финансовые средства отдельного хозяйствующего субъекта, принадлежащие ему на правах собственности и используемые для формирования определенной части его активов. Эта часть активов, сформированная за счет инвестированного в них собственного капитала, носит название чистые активы предприятия.

Заемный капитал представляет собой финансовые средства, привлекаемые торговым предприятием для формирования определенной части активов с обязательством вернуть их заимодателю в обусловленные сроки. Заемный капитал приобретает форму финансовых обязательств торгового предприятия. По таким обязательствам внешнего характера обычно выплачиваются проценты за пользование чужими финансовыми ресурсами, которые зависят от нормы ссудного процента на финансовом рынке, продолжительности использования этих ресурсов и ряда других условий.

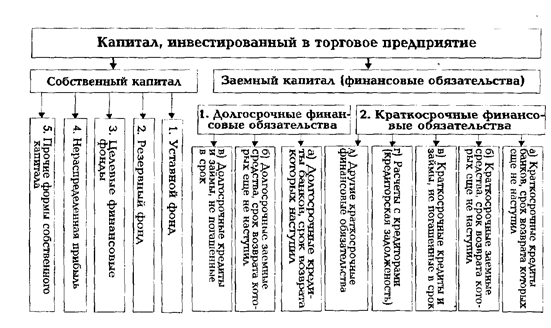

На предприятиях торговли инвестированный собственный и заемный капитал функционирует в различных формах (рис. 9).

Так, собственный капитал торгового предприятия представлен следующими формами:

1. Уставный фонд. Он характеризует первоначальную сумму собственного капитала, направленную на создание предприятия и начало его хозяйственной деятельности. Его размер определяется уставом торгового предприятия. Для торговых предприятий ряда организационно-правовых форм (общество с ограниченной ответственностью, акционерное общество) минимальный размер уставного фонда регулируется законодательством.

2. Резервный фонд. Он представляет собой зарезервированную часть собственного капитала предприятия, предназначенную для внутреннего страхования его хозяйственной деятельности. Размер резервного фонда определяется учредительными документами. Формирование резервного фонда осуществляется за счет прибыли предприятия (минимальный размер отчислений прибыли в резервный фонд регулируется законодательством).

Рис. 9 Формы функционирования инвестированного капитала на торговом предприятии.

3. Целевые финансовые фонды. К ним относятся различные специальные фонды, формируемые на торговом предприятии с целью предстоящего целевого расходования накопленных финансовых средств. В составе этих фондов выделяют амортизационный фонд, фонд стимулирования труда, фонд производственного развития, фонд предстоящей уценки товаров и ряд других. Порядок формирования и использования средств этих фондов регулируется уставом и другими учредительными документами торгового предприятия.

4. Нераспределенная прибыль. Она представляет собой разницу между суммой полученной прибыли и распределенной ее частью, включая использованную. По своему экономическому содержанию она является одной из форм резерва собственных финансовых средств торгового предприятия.

5. Прочие формы собственного капитала. К ним относятся расчеты за имущество (при сдаче его в аренду), расчеты с участниками (по выплате им доходов в форме процентов или дивидендов) и некоторые другие, отражаемые в первом разделе пассива баланса.

Заемный капитал торгового предприятия представлен следующими основными формами:

1. Долгосрочные финансовые обязательства. К ним относятся все формы привлеченного заемного капитала со сроком его использования более одного года. Основными формами этих обязательств являются долгосрочные кредиты банков и долгосрочные заемные средства (задолженность по налоговому кредиту, задолженность по финансовой помощи, предоставленной на возвратной основе и т.п.), срок погашения которых еще не наступил или не погашенные в предусмотренный срок.

2. Краткосрочные финансовые обязательства. К ним относятся все формы привлеченного заемного капитала со сроком его использования до одного года. Основными формами этих обязательств являются краткосрочные кредиты банков и краткосрочные заемные средства (как предусмотренные к погашению в предстоящем периоде, так и не погашенные в предусмотренный срок), различные формы кредиторской задолженности торгового предприятия (по товарам, работам и услугам; по выданным векселям; по полученным авансам; по расчетам с бюджетом и внебюджетными фондами; по оплате труда; с дочерними предприятиями; с другими кредиторами) и другие краткосрочные финансовые обязательства.

В процессе формирования капитала торгового предприятия следует учитывать основные особенности каждой из его составных частей.

Собственный капитал характеризуется следующими основными положительными особенностями:

1. Простотой привлечения, так как решения, связанные с увеличением собственного капитала, принимаются учредителями или менеджерами торгового предприятия без необходимости получения согласия других хозяйствующих субъектов.

2. Высокой отдачей по критерию нормы прибыли на вложенный капитал, так как в этом случае не требуется уплата ссудного процента (процента за кредит).

3. Снижением риска финансовой устойчивости и банкротства предприятия.

Вместе с тем, ему присущи следующие недостатки:

1. Ограниченный объем привлечения, а следовательно и возможностей существенного расширения торговой деятельности при благоприятной конъюнктуре потребительского рынка.

2. Неиспользуемая возможность прироста рентабельности собственного капитала за счет эксплуатации заемного капитала.

Таким образом, торговле предприятие, использующее только собственный капитал, имеет наивысшую финансовую устойчивость, но ограничивает темпы своего развития и возможности прироста прибыли на вложенный капитал (в связи с невозможностью расширения хозяйственной деятельности за счет использования заемного капитала).

Заемный капитал характеризуется следующими положительными особенностями:

1. Достаточно широкими возможностями привлечения (особенно при наличии гарантии или залога).

2. Увеличением финансового потенциала предприятия при необходимости существенного возрастания объема хозяйственной деятельности.

3. Возможностью увеличивать прирост рентабельности собственного капитала за счет обеспечения расширения хозяйственной деятельности.

В то же время использование заемного капитала имеет следующие недостатки:

1. Сложность привлечения, так как оно зависит от решений других хозяйствующих субъектов (кредиторов), которые при определенном имидже и финансовом положении торгового предприятия вообще могут отказать в выдаче кредита.

2. Необходимость предоставления в ряде случаев (в случаях серьезных займов) соответствующих сторонних гарантий (страховых компаний, других хозяйствующих субъектов) или залога. При этом гарантии предоставляются, как правило, на платной основе и сопровождаются обычно требованием проведения аудита хозяйственной деятельности и финансового состояния торгового предприятия.

3. Снижение уровня рентабельности активов, так как прибыль предприятия уменьшается на сумму выплачиваемых процентов за кредит.

4. Снижение уровня финансовой устойчивости предприятия, а соответственно возрастание риска его банкротства.

Таким образом, торговое предприятие, использующее заемный капитал, имеет более высокий потенциал своего развития и возможности прироста рентабельности собственного капитала, однако снижает свою финансовую устойчивость.

С формированием капитала торгового предприятия связано понятие его финансовой структуры. Финансовая структура капитала представляет собой соотношение собственного и заемного капитала, используемого торговым предприятием в процессе своей хозяйственной деятельности.

Показатель финансовой структуры капитала определяет многие аспекты хозяйственной деятельности торгового предприятия и существенным образом влияет на ее результаты. Он оказывает влияние на уровень рентабельности активов и собственного капитала, уровень издержек обращения, уровень финансовой устойчивости и платежеспособности предприятия, уровень хозяйственных рисков и в конечном счете - на эффективность торгового менеджмент та в целом. Поэтому, формированию оптимальной структуры капитала на каждом торговом предприятии должно быть уделено серьезное внимание.

На формирование финансовой структуры капитала торгового предприятия оказывают влияние многие факторы. К основным из этих факторов относятся:

1. Стабильность реализации товаров. Чем выше коэффициент равномерности осуществления реализации товаров на протяжении года, тем выше и безопасней становится использование заемного капитала.

2. Структура активов предприятия. Чем более безопасна с позиций заимодателя структура активов торгового предприятия (их ликвидность, соотношение основного и оборотного капиталов, доля чистых активов и т.п.), тем большими возможностями привлечения и использования заемного капитала оно обладает.

3. Темпы развития предприятия. Растущие торговые предприятия, находящиеся на ранних стадиях своего жизненного цикла, имеющие высокий уровень конкурентоспособности на своем сегменте потребительского рынка и в рамках освоенной рыночной ниши, могут привлекать для финансирования активов большую долю заемного капитала.

4. Уровень рентабельности товарооборота и активов. При высоких показателях рентабельности торговой деятельности предприятие имеет возможность капитализировать большую часть своей прибыли, снижая тем самым потребность в заемном капитале.

5. Уровень налогообложения прибыли. Так как выплата процентов за используемый кредит (относимая на издержки обращения) снижает сумму балансовой прибыли, то при высоком уровне ее налогообложения более эффективным становится использование заемного капитала.

6. Состояние конъюнктуры финансового рынка. В зависимости от этого состояния возрастает или снижается стоимость привлечения заемного капитала, что влияет на объемы его использования торговым предприятием.

7. Отношение заимодателей к торговому предприятию. Несмотря на высокий уровень кредитоспособности торгового предприятия, т.е. его возможности своевременно рассчитываться по своим финансовым обязательствам, заимодатели в оценке деятельности предприятия могут руководствоваться иными критериями, формирующими отрицательный его имидж в предпринимательской среде. Это окажет соответствующее влияние на возможность привлечения торговым предприятием заемного капитала.

8. Финансовый менталитет владельцев и менеджеров предприятия. Этот менталитет проявляется в их отношении к допустимым уровням хозяйственных рисков, в данном случае к рискам, связанным с финансовой устойчивостью и платежеспособностью торгового предприятия-. Чем приемлемее для них возможность высокого уровня рисков для достижения более высоких размеров прибыли, тем большую долю заемного капитала они могут использовать в процессе хозяйственной деятельности и наоборот.

В процессе развития торгового предприятия возникает потребность в приросте используемого капитала, который , обеспечивается формированием финансовых ресурсов за счет различных источников. С учетом рассмотренной структуры капитала различают источники формирования собственных финансовых ресурсов предприятия и источники привлечения его заемных средств (рис. 10).

Рис. 10. Состав источников формирования финансовых структур ресурсов торгового предприятия.

Источники формирования собственных финансовых ресурсов торгового предприятия подразделяются на внешние и внутренние.

В составе внешних источников формирования собственных финансовых ресурсов основное место принадлежит привлечению дополнительного паевого (путем дополнительных взносов в уставный фонд) или акционерного (путем дополнительной эмиссии акций) капитала. Для отдельных торговых предприятий одним из внешних источников : может являться предоставленная ему безвозмездная финансовая помощь. В число прочих внешних источников входят бесплатно полученные материальные и нематериальные активы, включаемые в состав баланса торгового предприятия.

В составе внутренних источников формирования собственных финансовых ресурсов основное место принадлежит прибыли, остающейся в распоряжении торгового предприятия (она формирует преимущественную часть всех собственных его финансовых ресурсов). Определенную роль в составе внутренних источников играют также амортизационные отчисления (особенно на предприятиях торговли с высокой стоимостью собственных основных средств и нематериальных активов). В число прочих внутренних источников входят суммы дооценки основных средств, нематериальных активов, запасов товаров и других материальных ценностей, а также некоторые другие источники, не играющие заметной роли в формировании собственных финансовых ресурсов.

Источники привлечения заемных средств торгового предприятия также подразделяются на внешние и внутренние.

В составе внешних источников привлечения заемных средств основная роль принадлежит финансовому и товарному кредитам, предоставленным торговому предприятию. Первый из них включает предоставление денежных средств на определенный срок под установленные проценты (банковский кредит, налоговой кредит, денежный кредит других субъектов предпринимательской деятельности и т.п.). Второй из них заключается в поставке товаров торговому предприятию на условиях отсрочки платежа за них. В число прочих внешних источников входят выпуск облигаций предприятия; предоставленные на беспроцентной основе средства государственных и негосударственных программ и фондов и некоторые другие.

В составе внутренних источников привлечения заемных средств главное место занимает на предприятии прирост так называемых «устойчивых пассивов». Этот прирост заемных средств состоит из прироста задолженности по оплате труда (если предусмотрено увеличение фонда оплаты труда в плановом периоде); прироста задолженности по расчетам с бюджетом (если в связи с намечаемым ростом объема хозяйственной деятельности планируется увеличение суммы налоговых платежей); прироста задолженности по страхованию (если в плановом периоде возрастает стоимость имущества торгового предприятия, подлежащего обязательному страхованию) и некоторых других видов внутренней задолженности предприятия. Механизм образования устойчивых пассивов основан на том, что начисление соответствующих средств осуществляется ежедневно, а выплаты этих средств - с определенной (установленной) периодичностью.

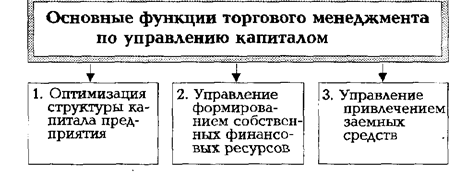

С учетом изложенного, содержание основных функций торгового менеджмента по управлению капиталом состоит в следующем (рис. 11).

Рис. 11. Содержание основных функций торгового менеджмента по управлению капиталом.

Оптимизация структуры капитала.

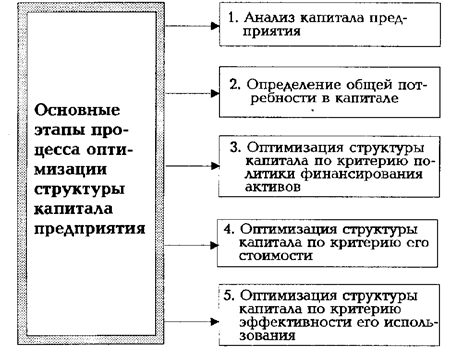

Процесс оптимизации финансовой структуры капитала торгового предприятия осуществляется по следующим основным этапам (рис. 12).

Рис. 12. Содержание основных этапов процесса оптимизации финансовой структуры капитала торгового предприятия.

1. Анализ капитала предприятия. Основной целью этого анализа является выявление тенденций динамики объема и состава капитала в предплановом периоде и их влияния на финансовую устойчивость и эффективность использования капитала.

На первой стадии анализа рассматривается динамика общего объема и основных составных частей капитала в сопоставлении с динамикой объема реализации товаров; определяются соотношение собственного и заемного капитала и его тенденции: в составе заемного капитала изучается соотношение долго- и краткосрочных финансовых обязательств; определяется размер просроченных финансовых обязательств и выясняются причины просрочки.

На второй стадии анализа рассматривается финансовая устойчивость предприятия, определяемая структурой его капитала. В процессе проведения такого анализа рассчитываются и изучаются такие показатели:

а) коэффициент автономии. Он показывает в какой степени используемые торговым предприятием активы сформированы за счет собственного капитала. Расчет этого показателя осуществляется по формуле:

СК

КА = -------------,

А

где КА - коэффициент автономии;

СК - сумма собственного капитала;

А - сумма активов (или всего используемого капитала).

б) коэффициент финансирования. Он показывает, какая сумма заемных средств привлечена торговым предприятием в расчете на единицу собственного капитала. Расчет этого показателя производится по формуле:

ЗК

КФ = -----------,

СК

где КФ - коэффициент финансирования;

ЗК - сумма используемого заемного капитала;

СК - сумма собственного капитала.

Анализ финансовой устойчивости предприятия позволяет оценить степень стабильности финансового развития предприятия и уровень угрозы его банкротства.

На третьей стадии анализа оценивается эффективность использования капитала в целом и отдельных его составных частей. В процессе проведения такого анализа рассчитываются и рассматриваются следующие основные показатели:

а) период оборота капитала. Он показывает число дней, в течение которых осуществляется один оборот капитала на предприятии. Чем меньше период оборота капитала, тем выше при прочих равных условиях эффективность его использования на предприятии. Расчет этого показателя осуществляется по формуле:

К

ПОк = ---------,

Ро

где ПОк - период оборота капитала, дней;

К - средняя сумма капитала предприятия в рассматриваемом периоде (определяемая как средняя хронологическая);

Ро - однодневный объем реализации товаров в рассматриваемом периоде;

б) уровень рентабельности всего используемого капитала. Он рассчитывается по следующей формуле:

П х 100

УРк = ---------------,

К

где Урк- уровень рентабельности всего используемого капитала, в %;

П = сумма прибыли предприятия в рассматриваемом периоде;

К - средняя сумма капитала предприятия в рассматриваемом периоде;

в) уровень рентабельности собственного капитала. Расчет этого показателя осуществляется по следующей формуле:

П х 100

Урск = ---------------,

СК

где УРск - уровень рентабельности собственного капитала, в %;

П - сумма прибыли предприятия в рассматриваемом периоде:

СК - средняя сумма собственного капитала предприятия в рассматриваемом периоде;

г) капиталоотдача. Она характеризует объем реализации товаров, приходящийся на единицу капитала, и определяется по формуле:

Р

Ко = ----,

К

где Ко - капиталоотдача;

Р - сумма реализации товаров в рассматриваемом периоде;

К - средняя сумма капитала в рассматриваемом периоде;

д) капиталоемкость товарооборота. Она показывает какой средний размер капитала требуется для реализации единицы товарооборота и определяется по формуле:

К

Ке = --------,

Р

где Ке - капиталоемкость товарооборота;

К - средняя сумма капитала в рассматриваемом периоде;

Р - сумма реализации товаров в рассматриваемом периоде.

Показатели капиталоотдачи и капиталоемкости могут быть рассчитаны и по собственному капиталу.

Характер изменения указанных показателей в динамике позволяет оценить тенденции эффективности использования капитала предприятия в предплановом периоде.

2. Определение общей потребности в капитале. Общая потребность в капитале торгового предприятия основывается на определении плановой суммы его оборотных и внеоборотных активов (методы расчета этих показателей рассмотрены ранее). Сумма этих активов будет представлять общую потребность торгового предприятия в капитале в плановом периоде.

3. Оптимизация структуры капитала ио критерию политики финансирования активов. Этот способ оптимизации структуры капитала связан с процессом дифференцированного выбора источников финансирования различных составных частей активов предприятия. В этих целях все активы торгового предприятия подразделяются на такие три группы:

а) Внеоборотные активы.

б) Постоянная чисть оборотных активов. Она представляет собой неизменную часть их размера, которая не зависит от сезонных и других колебаний товарооборота и не связана с формированием товарных запасов сезонного хранения, досрочного завоза и целевого назначения. Иными словами, она рассматривается как неснижаемый минимум оборотных активов, необходимый предприятию для осуществления текущей хозяйственной деятельности.

в) Переменная часть оборотных активов. Она представляет собой варьирующую их часть, которая связана с сезонным возрастанием объема реализации товаров, необходимостью формирования в отдельные периоды деятельности торгового предприятия товарных запасов сезонного хранения, досрочного завоза и целевого назначения. В составе этой переменной части оборотных активов выделяют максимальную и среднюю потребность в них.

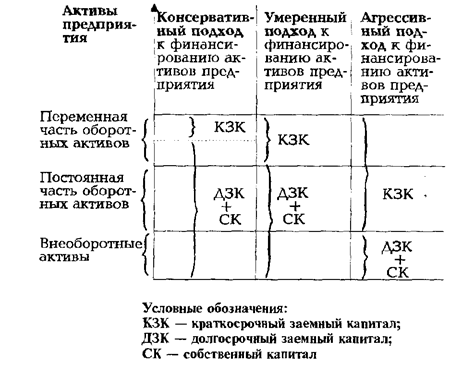

Существует три принципиальных подхода к финансированию различных групп активов торгового предприятия (рис. 13).

Рис. 13. Принципиальные подходы к финансированию активов торгового предприятия.

а) Консервативный подход к. финансированию активов предполагает, что за счет собственного и долгосрочного заемного капитала должны финансироваться внеоборотные активы, постоянная часть оборотных активов и половина переменной части оборотных активов. Вторая половина переменной части оборотных активов должна финансироваться за счет краткосрочного заемного капитала. Такая модель финансирования активов обеспечивает высокий уровень финансовой устойчивости предприятия в процессе его развития.

б) Умеренный подход к финансированию активов предполагает, что за счет собственного и долгосрочного заемного капитала должны финансироваться внеоборотные активы и постоянная часть оборотных активов, в то время как за счет краткосрочного заемного капитала - весь объем переменной части оборотных активов. Такая модель финансирования активов обеспечивает приемлемый уровень финансовой устойчивости предприятия.

в) Агрессивный подход к финансированию активов предполагает, что за счет собственного и долгосрочного заемного капитала должны финансироваться только внеоборотные активы, в то время как все оборотные активы должны финансироваться за счет краткосрочного заемного капитала (по принципу: текущие активы должны покрываться текущими обязательствами). Такая модель финансирования активов создает серьезные проблемы в обеспечении платежеспособности и финансовой устойчивости предприятия, хотя позволяет осуществлять торговую деятельность с минимальной потребностью в собственном капитале.

В зависимости от своего отношения к финансовым рискам владельцы или менеджеры торгового предприятия избирают один из рассмотренных вариантов финансирования активов. Учитывая, что на современном этапе долгосрочные займы и ссуды торговым предприятиям практически не предоставляются, избранная модель финансирования активов будет представлять соотношение собственного и заемного (краткосрочного) капитала, т.е. оптимизировать его структуру с этих позиций.

4. Оптимизация структуры капитала по критерию его стоимости. Стоимость капитала представляет собой среднюю цену, которую торговое предприятие платит за его привлечение из различных источников.

Капитал торгового предприятия формируется за счет разных источников. Соответственно дифференцируется и стоимость его привлечения из отдельных источников. Так, стоимость привлечения капитала за счет собственных внутренних источников оценивается отношением суммы чистой прибыли к сумме собственного капитала в процентах;

стоимость привлечения капитала за счет собственных внешних источников - отношением суммы выплат доходов (дивидендов, процентов) к сумме вложенного капитала в процентах; стоимость привлечения финансового кредита - размером процентов за кредит; стоимость привлечения товарного кредита - размером ценовой скидки в процентах при поставках товаров с немедленным расчетом; стоимость привлечения устойчивых пассивов приравнена к нулю.

В процессе оптимизации структуры капитала по этому критерию исходят из возможностей минимизации средневзвешенной стоимости капитала торгового предприятия. Этот показатель на предприятиях торговли рассчитывается по следующей формуле:

Сквнут х Усвнут + Сквнеш х Усвнеш + ЗКф х Узф + ЗКт х УКт

ССК = ----------------------------------------------------------------------------------,

100

где ССК - средневзвешенная стоимость капитала торгового предприятия;

СКвнут - стоимость привлечения капитала за счет собственных внутренних источников, в %;

УСвнут - удельный вес капитала, привлеченного за счет собственных внутренних источников, в %;

СКвнеш - стоимость привлечения собственного капитала за счет внешних источников, в %;

УСвнеш - удельный вес собственного капитала, привлеченного за счет собственных внешних источников, в %;

ЗКф - стоимость привлечения финансового кредита, в %;

УЗф - удельный вес заемного капитала за счет привлечения финансового кредита;

ЗКт - стоимость привлечения товарного кредита, в %;

УЗт - удельный вес заемного капитала за счет привлечения товарного кредита.

Эта формула может быть расширена за счет показателей использования других источников формирования капитала.

Структура капитала, обеспечивающая минимизацию его средневзвешенной стоимости, будет характеризовать ее оптимальность по этому критерию.

5. Оптимизация структуры капитала по критерию эффективности его использования. В качестве показателя этой эффективности принимается уровень рентабельности собственного капитала.

Для измерения эффективности использования капитала при различном соотношении его собственной и заемной части используется показатель «финансовый леверидж». С его помощью измеряется эффект, заключающийся в повышении рентабельности собственного капитала при увеличении доли заемного капитала в общей его сумме. При расчете эффекта финансового левериджа используется следующая формула:

ЗК

ЭФЛ = (Ра – ПС) х ---------,

СК

где ЭФЛ - эффект финансового левериджа, заключающийся в приросте рентабельности собственного капитала, в %;

Pa - уровень рентабельности активов торгового предприятия, в %;

ПС - средняя ставка процента за кредит (по всем видам кредита, используемого предприятием);

ЗК - сумма (или удельный вес) заемного капитала;

СК - сумма (или удельный вес) собственного капитала.

Как видно из приведенной формулы, она имеет две составляющие, которые носят следующие названия:

1) Дифференциал финансового левериджа (Pa — ПС), который характеризует разницу между уровнем рентабельности активов предприятия и средним уровнем ставки процента за используемый кредит.

2) Коэффициент финансового левериджа или коэффициент финансирования (ЗК / СК), который характеризует объем заемного капитала, приходящегося на единицу собственного капитала торгового предприятия.

Выделение этих составляющих позволяет целенаправленно управлять увеличением эффекта финансового левериджа при формировании структуры капитала.

Так, если дифференциал финансового левериджа имеет положительное значение, то любое увеличение коэффициента финансового левериджа будет приводить к росту его эффекта. Соответственно, чем выше дифференциал финансового левериджа, тем выше при прочих равных условиях будет его эффект.

Однако, рост эффекта финансового левериджа имеет определенные пределы. Снижение уровня финансовой устойчивости предприятия в процессе повышения доли используемого заемного капитала приводит к увеличению риска его банкротства, что вынуждает кредиторов увеличивать уровень ставки процента с учетом премии за дополнительный финансовый риск невозврата кредита. При определенном (высоком) коэффициенте финансового левериджа его дифференциал может быть сведен к нулю (при котором использование заемного капитала не дает прироста рентабельности собственного капитала). Более того, в отдельных случаях дифференциал финансового левериджа может иметь отрицательную величину, при которой рентабельность собственного капитала снизится (часть прибыли, генерируемой собственным капиталом, будет уходить на оплату используемого заемного капитала по высоким ставкам процента).

Таким образом, увеличение коэффициента финансового левериджа (коэффициента финансирования) целесообразно при условии, что его дифференциал > 0. Рост коэффициента финансового левериджа fipu отрицательном значении его дифференциала ведет к снижению рентабельности собственного капитала.

Многовариантный расчет эффекта финансового левериджа позволяет определить оптимальную структуру капитала с позиций наиболее эффективного его использования, т.е. выявить границу предельной доли использования заемного капитала для каждого конкретного торгового предприятия.

С учетом рассмотренных трех критериев оптимизации формируется окончательный вариант финансовой структуры капитала торгового предприятия в предстоящем периоде.

Дата: 2019-07-30, просмотров: 381.