Отчет о движении денежных средств (ф. №4) был введен в состав российской отчетности в 1996 г. Данный аналитический документ об изменении финансового состояния составлен на основе метода исследования потока денежных средств.

Главная цель анализа движения денежных потоков – оценить способность п/п генерировать денежные средства в размере и в сроки, необходимые для осуществления планируемых расходов. Платежеспособность и ликвидность п/п зачастую находятся в зависимости от реального денежного оборота п/п в виде потока денежных платежей, проходящих через счета хозяйствующего субъекта. Анализ денежных потоков существенно дополняет методику оценки ликвидности и платежеспособности и дает возможность более объективно оценить финансовое благополучие предприятия.

В финансовом анализе выделяют следующие термины:

1. Приток – поступление денег из каких-либо источников;

2. Отток – платежи предприятия;

3. Денежный поток – совокупность притоков и оттоков.

Если притоки превышают оттоки, то формируется положительный поток, если наоборот, т.е. оттоки больше притоков, то получается отрицательный поток.

Анализ проводится по следующим направлениям:

1. Анализ притоков в разрезе трех видов деятельности;

2. Анализ оттоков в разрезе трех видов деятельности;

3. Сравнительный анализ удельного веса притоков и оттоков;

4. Расчет доли прибыли в различных потоках;

5. оптимизация денежных потоков – расчет оптимальной суммы денежных средств для текущих нужд предприятия на основе модели Вильяма Баумоля.

Проанализируем притоки денежных средств по составу и структуре.

Таблица 14. Анализ притоков денежных средств предприятия по составу и структуре

| Приток: | 2006 | 2007 | изменения∆ | ||||

| ∑ | Доля | ∑ | Доля | ∆+/- | темп∆ | ∆Доля | |

| 1. Средства, полученные от покупателей, заказчиков | 260340 | 90,45 | 320470 | 93,16 | 60130 | 2,99 | 2,71 |

| 2. Прочие доходы | 27470 | 9,5 | 23514 | 6,83 | -3956 | -28,1 | -2,67 |

| Итого по Текущей Деятельности: | 287810 | 64,14 | 343984 | 59,53 | 56174 | -7,19 | -7,61 |

| 1. Выручка от продажи объектов основных средств | 2574 | 2,55 | 26340 | 18,4 | 23766 | 621,56 | 15,85 |

| 2. Выручка от продажи ценных бумаг | 32630 | 32,4 | 55770 | 38,96 | 23140 | 20,24 | 6,56 |

| 3. Полученные дивиденты | 64500 | 64,05 | 60395 | 42,2 | -4105 | -34,72 | -22,45 |

| 4. Полученные проценты | 254 | 0,25 | 239 | 0,16 | -15 | -36 | -0,09 |

| 5. Поступления от погашения займов, предоставленных другим организациям | 734 | 0,72 | 371 | 0,259 | -363 | -64,02 | -0,461 |

| Итого по Инвестиционной Деятельности: | 100692 | 22,44 | 143115 | 24,77 | 42423 | 10,38 | 2,33 |

| 1. Поступления от эмиссии акций или иных долевых бумаг | 51718 | 85,92 | 81351 | 89,69 | 29633 | 4,38 | 3,77 |

| 2. Поступления от займов и кредитов, предоставленных другими организациями | 8471 | 14,07 | 9351 | 10,3 | 880 | -26,79 | -3,77 |

| Итого по Финансовой Деятельности: | 60189 | 13,41 | 90702 | 15,69 | 30513 | 17 | 2,28 |

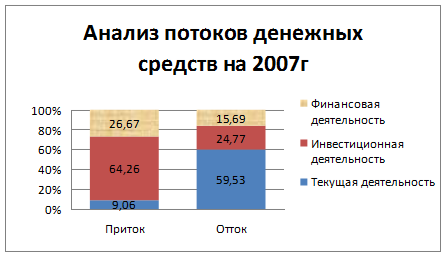

На 2006 год приток денежных средств по всем видам деятельности составляет 60189 руб., а на 2007 90702 руб. Из них большая часть дохода приходится на доходы по текущей деятельности 64,14% и 59,53% соответственно. По инвестиционной деятельности 22,44% и 24,77% соответственно в 2006 г. и 2007 г. В 2006 году на доходы финансовой деятельности приходится 13,41%, а в 2007 году 15,69%.

Анализ показывает, что 90,45% доходов по текущей деятельности в 2006 г. приходится на средства, полученные от покупателей и заказчиков, а в 2007 г. соответственно на эти же доходы приходится 93,16%. Так и 64,05% денежного потока по инвестиционной деятельности в 2006 г. приходится на получение дивидендов, в 2007 г. эта же выручка составляет 42,2%. Рассматривая финансовую деятельность на 2006 г., поступлений от эмиссии акций или иных долевых бумаг мы видим, что не нее приходится 85,92% в 2006 г., и 89,69% в 2007 г.

Далее проанализируем оттоки по составу и структуре.

Таблица 15. Анализ оттоков денежных средств по составу и структуре

| Отток: | 2006 | 2007 | изменения∆ | ||||

| ∑ | Доля | ∑ | Доля | ∆+/- | темп∆ | ∆Доля | |

| 1. Денежные средства, направленные на: – на оплату приобретенных товаров, услуг, сырья |

3734 |

22,58 |

5148 |

41,71 |

1414 |

19,13 |

84,7264 |

| – на оплату труда | 2789 | 16,86 | 1737 | 14,07 | -1052 | -2,79 | -16,525 |

| – на выплату дивидендов, процентов | 5870 | 35,5 | 2893 | 23,44 | -2977 | -12,06 | -33,971 |

| – на расчеты по налогам и сборам | 4141 | 25,04 | 2564 | 20,77 | -1577 | -4,27 | -17,034 |

| Итого по Текущей Деятельности: | 16534 | 20,99 | 12342 | 9,06 | -4192 | -11,93 | -56,85 |

| 1. Приобретение дочерних организаций | 347 | 1,08 | 5155 | 5,89 | 4808 | 4,81 | 445,1 |

| 2. Приобретение объектов основных средств, доходных вложений в материальные ценности и нематериальных активов | 6161 | 19,19 | 5171 | 5,91 | -990 | -13,28 | -69,2 |

| 3. Приобретение ценных бумаг | 2131 | 6,64 | 5818 | 6,64 | 3687 | 0,00 | 0,1 |

| 4. Займы, предоставленные другим организациям | 23451 | 73,07 | 71417 | 81,56 | 47966 | 8,49 | 11,6 |

| Итого по Инвестиционной Деятельности: | 32090 | 40,74 | 87561 | 64,26 | 55471 | 23,52 | 57,7 |

| 1. Погашение займов и кредитов | 30000 | 99,53 | 35418 | 97,428 | 5418 | -2,10 | -2,1141 |

| 2. Погашение обязательств по финансовой аренде | 141 | 0,47 | 935 | 2,572 | 794 | 2,10 | 449,807 |

| Итого по Финансовой Деятельности: | 30141 | 38,27 | 36353 | 26,6799 | 6212 | 10,81 | -30,28 |

| Всего: | 78765 | 100 | 136256 | 100 | 57491 | -78765 | ― |

Исходя из анализа оттока денежных средств, можно сделать вывод, что отток денежных средств, по всем видам деятельности составляет на 2006 г. 78765 руб., а на 2007 г. 136256 руб. Большая часть расхода приходится на выплату дивидендов и процентов в 2006 г., которые составляют 35,5%, а в 2007 г. 23,44%. На расходы текущей деятельности в 2007 г. приходится 9,06%, а в 2006 г. 20,99%, что говорит о росте оттока денежных средств. По финансовой деятельности 38,27% и 26,67% в 2006 и 2007 г. соответственно.

Для того чтобы понять какой приток финансирует какой-либо отток, необходимо сделать сравнительный анализ протоков и оттоков.

Диаграмма 1. Анализ потоков денежных средств на 2006 год

Диаграмма 2. Анализ потоков денежных средств на 2007 год

Анализ также показывает, что большая часть расходов по текущей деятельности приходится на оплату приобретенных услуг, товаров, сырья в 2007 г. 41,71%, и на выплату дивидендов и процентов в 2006 году 35,5%. 73,07% расходов инвестиционной деятельности приходится на займы, предоставленные другим организациям в 2006 г., а в 2007 г. 81,56%. Также большую часть расходов финансовой деятельности идет на погашение займов и кредитов 99,53% в 2006 г. и 97,42% в 2007 г.

Еще одно направление в анализе денежных потоков – это расчет доли прибыли в каком-либо потоке, т.е. определяется какой из потоков приносит предприятию наибольшую долю прибыли.

Теперь рассчитаем долю прибыли в потоке от текущей, инвестиционной и от финансовой деятельности и в общем чистом денежном потоке.

Таблица 16. Анализ прибыли в денежных потоках

| Вид деятельности предприятия | 2006 | 2007 | ∆ | |

| ±∆ | Темп∆ | |||

| 1. Чистые денежные потоки от текущей деятельности | 331642 | 271276 | -60366 | -18,20 |

| 2. Чистые денежные потоки от инвестиционной деятельности | 239 | 254 | 15 | 6,28 |

| 3. Чистые денежные потоки от финансовой деятельности | 84883 | 58020 | -26863 | -31,65 |

| 4. Общие чистые денежные потоки | 472079 | 397898 | -74181 | -15,71 |

| 5. Прибыль до налогообложения | 234794 | 185274 | -49520 | -21,09 |

| 6. Доля прибыли до налогообложения в ЧДП от текущей деятельности | 70,8 | 68,3 | -2,5 | -3,53 |

| 7. Доля прибыли до налогообложения в ЧДП от инвестиционной деятельности | 98240 | 72942 | -25298 | -25,75 |

| 8. Доля прибыли до налогообложения в ЧДП от финансовой деятельности | 276,6 | 319,3 | 42,7 | 15,43 |

| 9. Доля прибыли до налогообложения в общем денежном потоке | 49,73 | 46,56 | -3,17 | -6,37 |

Так как в 2006 году доля прибыли до налогообложения в общем чистом денежном потоке была равна 49,73%, а в 2007 – 46,56% то это говорит о том, что предприятие неверно использует денежные средства. Это обусловлено тем, что предприятие из чистого денежного потока по текущей деятельности который в 2006 году был равен 139360 рублей прибыли получило только 80,40%, а в 2007 году из чистого денежного потока по текущей деятельности который был равен 178760 рублей – 81,27%. Из этого видно, что предприятие полученные денежные средства от текущей деятельности использует не по назначению, но тем не менее произошло увеличение доли прибыли на 1,08% в 2007 году по сравнению с 2006.

Чистый денежный поток от инвестиционной деятельности предприятием используется очень эффективно, так как из вложенных в 2006 году 40120 рублей отдача составила в 2,7 раза больше, а из вложенных в 2007 году 42900 рублей – в 3,4 раза. То есть темп изменений составил 21,26%.

Чистый денежный поток от финансовой деятельности тоже используется эффективно, так как из полученных займов в 2006 году в размере 4900 рублей отдача составила в 22, 9 раза больше, а в 2007 году и полученных займов в размере 5810 рублей – в 25 раз. То есть также произошло увеличение доли прибыли в 2007 году по сравнению с 2006 на 3,10%.

Таким образом, для увеличения доли прибыли до налогообложения в общем чистом денежном потоке необходимо рационально использовать денежные средства, полученные от текущей деятельности предприятия.

Еще одним направлением анализа денежных потоков предприятия является оптимизация денежных потоков.

Проблему оптимизации денежных потоков государства, предприятия и населения впервые разработал американский экономист Вильям Баумоль, который за данную теорию получил Нобелевскую премию в 1952 году. Теория считается идеальной, т. к. не учитывает колебания денежных потоков в разрезе дней и недель. Баумоль предполагал, что предприятие начинает свою деятельность с некоторого количества денег, которое он тратит в течение определенного времени, т.е. средства на текущие расходы. Средства сверх этого оптимального уровня должны быть вложены в краткосрочные ценные бумаги и по мере расходования лимита средств предприятие конвертирует часть ценных бумаг в оптимальную сумму денег для покрытия текущих расходов.

Баумоль вывел следующую формулу оптимизации денежных потоков:

; (35)

; (35)

Q= (2*136256*7,34)1/2/0,2=3162,46 руб.

Q – Оптимальный размер денежных средств на расчетном счете на текущие расходы;

V – потребность в денежных средствах на текущие расходы в течение периода (сумма оттоков за 2007 год);

с – сумма вознаграждения биржевому брокеру за конвертацию ценных бумаг в деньги (1% от суммы краткосрочных финансовых вложений за 2007 год);

r – приемлемая норма доходности по ценным бумагам (0,2).

Далее определим необходимое количество сделок по конвертации ценных бумаг в деньги:

; (36)

; (36)

К=.136256/3162,46=43

А также период конвертации одной сделки:  Пк=.365/43≈9

Пк=.365/43≈9

Таким образом, оптимальная сумма денежных средств для текущих расходов данного предприятия, рассчитанная по модели Вильяма Боумоля, составляет 3162,46 руб. При оттоках 596030 руб. предприятию нужно совершать 1 сделку по конвертации каждые 40 дней, т.е. 9 операций по конвертации в год. Из графика видно, что примерно через 24 дня после начала каждого нового периода конвертации (40,80,120,160 дней и т.д.) руководителю предприятия необходимо сообщить своему брокеру о необходимости пополнения расчетного счета предприятия на сумму в 3162,46 руб. в течение оставшихся 16 дней.

Дата: 2019-07-30, просмотров: 356.