Может сложиться так, что проведя эксперементальные инвестиции, мы не устраним неопределенности.

Это можно показать в таблице.

Таблица 2.10

| Событие | А | В |

| Принесет доход (G) | P(G/A)=0,8 | P(G/B)=0,3 |

| Не принесет доход (N) | P(N/A)=0,2 | P(N/B)=0,7 |

Это значит, что если пробные инвестиции оказались удачными, то все равно есть 20% вероятность того, что последующие инвестиции принесут убыток и наоборот из события В с вероятностью 30 % можно в последующем получить доход.

Для расчета ожидаемой NPV надо посчитать совместные и апостериарные вероятности:

P (G,A)=0,8*0,3=0,24

P(G,B)=0,3*0,7= 0,21

P(G)= 0,45

P(N,A)=0,2*0,3=0,06

P(N,B)=0,7*0,7=0,49

P(N)= 0,55

P(A/G)=0,24/0,45=0,53

P(B/G)=0,21/0,45=0,47

P(A/N)=0,06/0,55=0,11

P(B/N)=0,49/0,55=0,89

Построим дерево принятия решений в виде таблицы.

Таблица 2.11

| Вероятности | Стоимость | Дальнейшие действия | Стоимость | Вероятность | NPV | |

| Ожидаемая NPV всех инвестиций при возможности пробных инвестиций=-324,05 | Последующие инвестиции будут доходными (G)=0,45 | -230 | Инвестировать дополнительно С | -230 | 0,53 | 4000 |

| 0,47 | -5000 | |||||

| Не инвестировать дополнительно С | Не выгодно | 0,53 | 400 | |||

| 0,47 | -500 | |||||

| Последующие инвестиции будут доходными (N)=0,55 | -401 | Инвестировать дополнительно С | Не выгодно | 0,11 | 4000 | |

| 0,89 | -5000 | |||||

| Не инвестировать дополнительно С | -401 | 0,11 | 400 | |||

| 0,89 | -500 |

Если бы ожидаемая NPV всех инвестиций при пробных получилась бы положительной, то даже при NPV пробных инвестиций <0 и NPV всех С инвестиций сразу <0, то имело бы смысл даже в условиях неполной информации произвести пробные инвестиции. Так как у нас ожидаемый NPV всех инвестиций при пробных инвестициях меньше нуля, то проект выпадает из рассмотрения и от него стоит отказаться.

Анализ пробных инвестиций при неполной дополнительной информации при нормальном распределении вероятностей.

Пусть NPV пробного проекта при исходных данных равен Vo ср, а априорная вероятность подчиняется нормальному закону распределения со среднеквадратическим отклонением d о .

Пусть мы собрали новую информацию (провели пробные инвестиции) и получили Vе и d е (Ve подчиняется нормальному закону распределения со среднеквадратическим отклонением d е и Ve определена только на основе дополнительной информации) .

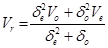

Пусть Vr – уточненная оценка стоимости проекта на основе исходной и дополнительной информации. Тогда:

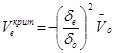

Ve критическое- это то Ve, при котором Vr=0:

Критерий: Ve>Ve критического.

Если этот критерий окажется >0, то решение об инвестициях можно принять.

Систематическая ошибка.

Если после реализации инвестпроекта при сравнении Vr и фактического NPV нашлись отклонения, была допущена систематическая ошибка (смещение прогнозной оценки). Ожидаемая ошибка по сравнению с использованием Ve равна Ve-Vr и так как в случае если прогнозное значение NPV Ve окажется больше априорной Vr, то скорее всего Ve окажется больше факта.

2 Оценка инвестиционных проектов в условиях неопределенности.

В условиях определенности рыночную стоимость инвестиций можно определить с помощью текущей стоимости будущих денежных потоков при ставке дисконтирования, равной проценту по безрисковым вложениям. Этот подход теоретически верен и практически осуществим, так как имеется лишь один возможный вариант денежных потоков и точно известна соответствующая ставка дисконтирования.

Существует необходимость методы работы с капитальным бюджетом в условиях неопределенности. Когда инвестиционное решение принято в условиях неопределенности, денежные потоки могут возникать в соответствии с одним из множества альтернативных сценариев. Мы не знает заранее, какой из сценариев осуществится в действительности. Цели остаются все теми же: мы хотим узнать, на какую величину изменится рыночная стоимость фирмы в случае принятия решения в пользу вложения капитала. Однако процесс оценки гораздо сложнее, чем в условиях определенности.

В условиях неопределенности существует своего рода противоречие между теоретически верным и практически осуществимым подходом. Теоретически безупречный подход состоит в том, чтобы учесть все возможные варианты сценариев денежных потоков. В большинстве случаев это трудно или невозможно, так как придется учитывать слишком много альтернатив.

Методы исследования неопределенности можно разбить на три группы. Одна группа методов делает попытку учесть в явном виде все альтернативные сценарии денежных потоков. К этой группе относятся методы предпочтительного состояния.

Методы другой группы требуют, чтобы было дано полное обобщенное описание активов, на основе которого можно будет определить их стоимость. Например, можно составить прогноз ожидаемых денежных потоков на каждый период и дисконтировать их по соответствующей ставке с поправкой на риск, определяя тем самым стоимость активов.

Третья группа методов разработана для того, чтобы обеспечить более глубокое понимание характеристик инвестиций, особенно связанного с ними риска. Это может принести пользу, даже если метод и не дает точного прогноза рыночной стоимости инвестиций. Анализ окупаемости, анализ чувствительности, стратегическое планирование могут послужить примерами таких методов.

Хотя эти три подхода могут вступить в противоречие, их можно использовать и так, чтобы они дополняли друг друга. В условиях неопределенности любое инвестиционное решение в значительной мере основано на субъективных суждениях (на здравом смысле).

Чтобы принимать правильные решения, необходимо: а) понимать, каким образом альтернативные сценарии денежных потоков, возможные в результате инвестирования, повлияют на рыночную стоимость проекта; б) осознавать риск конкретного рассматриваемого инвестиционного проекта (этому поможет применение третьего подхода) и с) на основании своих заключений по первым двум пунктам оценить стоимость инвестиций (используя один из методов второй группы) так, чтобы данный проект можно было сравнивать с другими альтернативами.

Большинство инвесторов готовы пойти на риск только в том случае, если получат за это дополнительный вьигрыш (в виде доходов). Поэтому для полноценного анализа инвестиций нужно определить, сколько стоит риск в глазах инвестора, т.е. за какой дополнительный доход инвестор согласится рисковать.

Существует множество подходов к решению непростой проблемы анализа инвестиционных проектов в условиях риска и неопределенности.

Рассмотрим наиболее известные из них.

Дата: 2019-07-30, просмотров: 319.