В современных условиях для обеспечения устойчивого и эффективного развития национальной финансовой системы ключевым моментом выступает наличие надежной финансовой инфраструктуры, которая поддерживает правильное функционирование клиринговых и расчетных систем.

Степень развития инфраструктуры финансового рынка служит обязательным показателем общего уровня его экономического развития и зрелости. Наличие эффективной инфраструктуры, в которой все элементы взаимодействуют друг с другом, повышает возможности финансовой системы противостоять отрицательным кризисным воздействиям, обусловливая непрерывное перераспределение финансовых ресурсов.

Основным элементом инфраструктуры финансового рынка в силу своей системной значимости (как на национальном, так и международном уровнях) выступает платежная система, поскольку она является важным трансмиссионным механизмом осуществления денежно-кредитной политики. Правильно спроектированная платежная инфраструктура финансового рынка обусловливает:

- высокий уровень доступности услуг для населения;

- требуемую рентабельность для бизнеса;

- эффективность вложений для государства;

- максимальный уровень безопасности для всех участников.[32]

Эффективная платежная система способствует организации контроля за денежно-кредитной сферой, дает возможность кредитным организациям активно управлять ликвидностью, сокращая тем самым необходимость в крупных и избыточных резервах. В результате этого осуществляется ускорение финансовых операций, что оптимизирует экономическую политику субъектов рынка и оказывает благоприятное влияние на формирование всего финансового рынка.

За последние годы в платежной системе России отмечаются значительные изменения, вызванные следующими причинами:

- ростом экономики;

- технологическими инновациями;

- реализацией государственных инициатив.

Эти изменения обеспечивают увеличение эффективности деятельности национальной платежной системы, а также ее совершенствование согласно международным стандартам и наилучшей мировой практике. Тем не менее, вследствие возникновения новых схем и механизмов совершения платежей появляются и новые виды рисков для таких систем.

В зависимости от организации бизнес-процессов, характеристик ликвидности и риска, а также особенностей конечного завершения расчетов специалисты выделяют два главных вида систем межбанковских расчетов:

1) Системы валовых расчетов в режиме реального времени (RealTimeGrossSettlement – RTGS);

2) Системы с отсроченным нетто-расчетом (DeferredNetSettlement – DNS).[33]

Особенности осуществления платежей в системах RTGS состоят в следующем:

- поступающие в систему переводы осуществляются индивидуально, друг за другом и в полной сумме платежного документа;

- перевод денежных средств совершается в режиме реального времени в течение всего операционного дня;

- для совершения перевода требуется наличие достаточной суммы денежных средств на счете банка-отправителя;

- в случае недостатка ликвидности платежная инструкция помещается в очередь несовершенных переводов и будет выполнена автоматически, когда поступят необходимые средства. [10, 18]

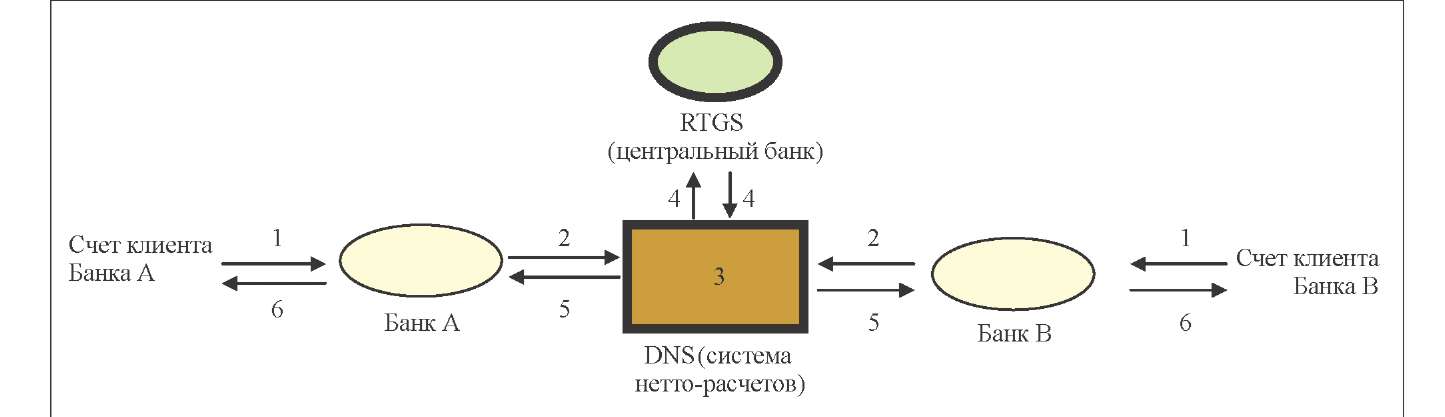

На рисунке 4 представлена схема процессинга системы валовых расчетов в режиме реального времени (RTGS).

Рисунок 4 – Схема процессинга системы RTGS[34]

На рисунке 4 показано, что при поступлении распоряжения от клиента о переводе денежных средств, кредитная организация плательщика дебетует его счет на сумму перевода и направляет распоряжение о переводе денег в платежную систему (1, 2). Оператор (в данном случае – центральный банк) совершает операцию по счетам банка плательщика и банка получателя (3) и, в конечном итоге, сумма перевода поступает на счет получателя денежных средств (5). При наличии покрытия операция совершается практически сразу, причем перевод денежных средств является окончательным и безотзывным.

Одним из главных достоинств расчетов через систему RTGS выступает устранение кредитного риска, поскольку перевод не может быть произведен без соответствующего покрытия. Еще одно достоинство системы заключается в том, что она позволяет участникам расчетов воспользоваться расчетным кредитом. Последнее, в свою очередь, обеспечивает постоянство платежного процесса.

Вместе с тем системы RTGS обладают существенным недостатком – повышенные требования к ликвидности. Участники расчетов должны на постоянной основе держать на счете крупные денежные суммы с целью обеспечения осуществления своих платежных распоряжений. Это способствует значительному увеличению трансакционных издержек. В том же направлении действуют условия выдачи дневного расчетного кредита – уплата комиссии за пользование кредитом, внесение залога в форме ликвидных ценных бумаг и др. Все это способствует удорожанию расчетов.

Системы второго типа – DNS – базируются на принципе неттинга, то есть зачета взаимных требований участников расчетов друг к другу. Этим определяется характер и последовательность бизнес-процессов при применении данных систем:

- посылаемые участниками платежные инструкции не выполняются в момент поступления в систему, а фиксируются и накапливаются там в течение операционного дня;

- в конце дня для каждого участника определяется чистая позиция с учетом отправленных и полученных распоряжений о переводе денежных средств;

- «чистые» должники по расчетам за день должны погасить свою задолженность в конце дня, а «чистые» кредиторы – получить причитающиеся им суммы;

- окончательные итоги расчетов за день отражаются на счетах банков-участников в центральном банке, а их счета в платежной системе закрываются с нулевым сальдо до следующего операционного дня.

На рисунке 5 представлена схема процессинга системы DNS.

Рисунок 5 – Схема процессинга системы DNS[35]

В системах DNS распоряжения о проведении платежа поступают от участников расчетов (банков А и В) на протяжении дня в расчетный центр системы (1, 2), где в конце операционного дня по каждой кредитной организации определяются окончательные итоги расчетов (3). Эти данные передаются через RTGS в центральный банк, который осуществляет функцию расчетного агента и ведет счета банков-участников (4). В конечном итоге результаты операций отражаются на счетах клиентов банков А и В (5, 6).

Существенное преимущество систем, базирующихся на неттинге, состоит в значительном уменьшении необходимых денежных средств. До момента окончательного урегулирования расчетов операции имеют, по сути, виртуальный характер и не требуют реальных денежных средств. Взаимный зачет в конце дня значительно уменьшает потребность в денежных средствах по сравнению с общей суммой совершенных операций. В результате достигается существенная экономия средств.

К минусам систем DNS следует отнести высокий риск неурегулированности окончательных расчетов вследствие невозможности одного или нескольких участников выплатить появившуюся в течение дня задолженность. Эти риски включают системный компонент, поскольку неспособность одних участников урегулировать расчеты может способствовать возникновению финансовых сложностей у других участников (эффекту «домино»). Для уменьшения этих рисков применяются разного рода приемы в форме создания гарантийных фондов на случай дефолта, заключения соглашений о распределении убытков между участниками системы и др.

На сегодняшний день в сегменте платежей крупными суммами основное место занимают разные версии систем валовых расчетов в режиме реального времени. По данным Мирового банка, в 2017 году в 112 государствах (из 142 принимающих участие в опросе) RTGS были составным элементом национальных платежных систем, а в 108 случаях центральные банки выступали операторами и расчетными агентами этих систем.

Значительную роль в формировании платежных институтов сыграли процессы глобализации и сближения экономических систем различных государств. Так, образование еврозоны и введение новой валюты (евро) способствовало появлению платежной системы TARGET (Trans-EuropeanAutomatedReal-TimeGrossSettlementExpressTransferSystem), которая должна была объединить в единую сеть RTGS государств–участников еврозоны и обеспечить быстрый и беспрепятственный перевод денежных средств в данном регионе.

В своем первоначальном виде Target просуществовала до 2007 года, когда произошла ее реорганизация с целью усиления интеграции государств-участников и гармонизации условий расчетов. Данный этап получил название TARGET 2. Решение о переходе к TARGET 2 и изменении принципов структуры системы было принято руководством ЕЦБ в 2002 году. Главная цель реформы состояла в формировании единой технической платформы (SingleSharedPlatform – SSP) и введении унифицированных принципов оплаты услуг.

По результатам 2017 года система TARGET 2 занимает 60% рынка оптовых систем валовых платежей в евро по объему платежей и почти 91% по их количеству. За год через систему прошло порядка 89 млн. трансакций со средним размером платежа в объеме 6,8 млн. евро. Главное назначение системы заключается в урегулировании межбанковских платежей.

Сегодня во всем мире системы RTGS обрабатывают огромные массивы платежной информации в межбанковском обороте.

В России система RTGS, функционирующая в режиме реального времени и соответствующая всем современным техническим требованиям, была введена в эксплуатацию в декабре 2007 года и получила название БЭСП (система банковских электронных срочных платежей). Система выступает компонентом платежной системы Банка России и предназначена для совершения расчетов между подразделениями расчетной сети Банка России, кредитными учреждениями, их филиалами, Федеральным казначейством и его территориальными органами.

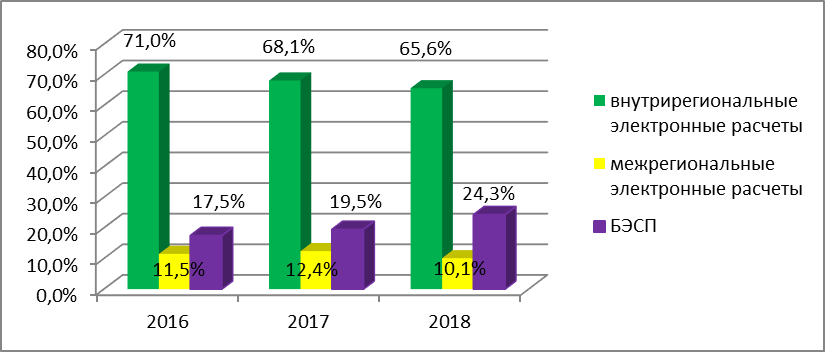

Динамика платежей, осуществляемых через систему, повышается стремительными темпами. Средний темп роста за период 2016-2018 гг. составил 1,18 %. Таким образом, система БЭСП является востребованной и интенсивно развивается. На рисунке 6 представлена структура платежной системы Банка России за период 2016-2018 гг.

Рисунок 6 – Структура платежной системы Банка России за 2016-2018 гг.[36]

Одним из важных процессов дальнейшего развития систем межбанковских расчетов, ориентированных на улучшение их операционных характеристик, выступает разработка и внедрение в практику так называемых гибридных (hybrid) платежных систем, сочетающих преимущества валовых расчетов в режиме реального времени и неттинга. В них достигается соединение двух принципов работы современных платежных структур – экономии ликвидности, характерной для систем нетто-расчетов, и моментального завершения операции, присущего для систем валовых расчетов в режиме реального времени.

Мировая практика показывает два подхода к преобразованию платежной системы в гибридную:

- посредством встраивания алгоритма поиска и взаимозачета встречных платежей в уже имеющуюся структуру RGTS (например, немецкая система крупных переводов RTGSplus);

- посредством введения в систему с отсроченным нетто-зачетом механизма урегулирования платежей в реальном времени (например, американская система CHIPS).

Система RTGSplus была создана в 2001 году посредством объединения двух немецких клиринговых систем – ELS (EuropeLinkSystem), вошедшей в состав платформы для TARGET, и EAF2 (EuropeAccessFrankfurt), которая способствовала урегулированию платежей внутри государства. В ее формировании принимали участие как центральный банк Германии – Бундесбанк, так и крупные коммерческие кредитные организации. На сегодняшний день данная система считается самой крупной и технически продвинутой среди всех европейских систем, предназначенных для осуществления крупных платежей.

Являясь одной из новейших гибридных систем, RTGSplus производит перевод денежных средств на валовой основе с применением неттинга с целью экономии ликвидности. В ней реализована возможность взаимозачета платежей, находящихся в очереди, с переводами, поступающими в систему в адрес плательщика.[37]

Система CHIPS (ClearingHouseInterbankPaymentSystem) была основана в 1970 году группой крупных нью-йоркских банков и работала по принципу нетто-расчетов с отложенным расчетом. Система была разработана для обработки трансграничных переводов в валюте США. Платежи, полученные в течение дня, были зарегистрированы на специальных счетах участников ЧИПС. В конце дня состоялись две заключительные сессии, на которых подсчитывалось чистое сальдо расчетов для каждого участника: одно для ассоциированных членов, а другое для прямых членов системы. Результаты были отражены на счетах участников Федерального резервного банка Нью-Йорка.

Сегодня CHIPS обслуживает более 95% международных транзакций в долларах США. Общее количество операций в 2017 году составило 403 трлн. Это в 737 раз больше, чем было обнаружено при вводе системы в эксплуатацию в 1970 году. В то же время число участников увеличилось в 6 раз (с 9 до 52 организаций), а средний размер транзакций к концу 2015 года увеличился в пять раз, до 6,7 млн. долларов.

Многие из технических новшеств, внедренных в банковскую практику, были использованы в системе CLS (ContinuousLinkedSettlement). Эта система очень отличается от платежных систем, которые обсуждались выше. Он предназначен для регулирования форвардных валютных операций на рынке форекс и гарантирует, что эти транзакции будут выполняться в режиме PVP («платеж против платежа»). Система берет на себя роль доверенного лица в валютных операциях. Контрагенты, участвующие в CLS, не доставляют валюту непосредственно друг другу, а в Расчетный центр CLS, который затем (после получения валюты от каждого участника) одновременно переводит соответствующие суммы в необходимой валюте на свои счета.[38]

С введением CLS предполагаемые риски могут быть минимизированы. Промежуток времени между открытием обменных пунктов в Азиатско-Тихоокеанском регионе, с одной стороны, и в Северной Америке, с другой, был сокращен с 24 часов до 5 часов. Благодаря многостороннему клирингу, требования по коротким позициям были снижены до 3% от общей суммы расчетов.

Для России наличие эффективной платежной системы является не только обязательным условием формирования экономики, но и средством достижения политической цели - реализации России как экономически развитого государства в условиях глобализации. Поэтому рациональное и эффективное применение принципов развития платежной системы в государстве является насущной практической необходимостью.

Создание платежных систем в соответствии с современным научно-техническим прогрессом, развитие клиринговых услуг и четких и эффективных стандартов - все это позволит кредитным организациям получить доступ к кредитам и повысить эффективность рынка финансовых услуг.

Дата: 2019-07-30, просмотров: 589.