План

Введение. 4

Динамика вклада. 7

Задача о величине вклада. 7

Задача о величине вклада после снятия денег в конце каждого периода 11

Задача о величине вклада после внесения (снятия) денег в конце или начале каждого периода. 13

Задача о изменяющихся процентных ставках. 15

Задача о изменяющихся процентных ставках и величинах снимаемых денег 16

Дисконтирование. Инвестиции. Консолидирование. 19

Задача о дисконтировании. 19

Задача о инвестировании проекта. 21

Задача о консолидировании платежей. 23

Платежи. 25

Задача о равных платежах в конце каждого периода. 25

Задача о платежах с одинаковой современной стоимостью.. 30

Задача о платежах на проценты.. 31

Разные задачи. 34

Задача о величине процентной ставки. 34

Задача о величине процентной ставки 2. 36

Задача о количестве периодов для расчета заемщика с банком.. 38

Задача о суммарной способности к кредитованию.. 41

Задача о минимальном количестве банков. 42

Задача о изменении величины суммарного кредитования. 43

Заключение. 50

Литература. 51

Введение

В электронные таблицы Excel, систему управления базами данных Access, язык программирования Visual Basic и многие другие современные компьютерные технологии встроены так называемые “финансовые функции”: fv(), pv(), pmt(), ppmt(), ipmt(), rate(), nper() и т.д. В повседневной жизни с задачами, в которых они могут быть использованы, приходится сталкиваться достаточно часто. Это заставляет преподавателей информатики педагогических вузов не только знакомить студентов различных специальностей с синтаксисом и семантикой этих функций, но и уделять особое внимание поиску новых методик и технологий обучения, ориентированных на прочное усвоение соответствующих знаний. И здесь на помощь может прийти рекурсия, с помощью которой строятся лаконичные и легко понимаемые алгоритмы, а затем и соответствующие информационные модели в виде рекурсивных программ на том или ином языке программирования [9, 10]. И что особенно важно, набор упомянутых финансовых функций и рекурсивные алгоритмы их вычисления могут служить весьма подходящим фоновым материалом для начального освоения студентами рекурсии как достаточно общего и эффективного метода решения практических задач.

Заметим, что вычисление значений финансовых функций с помощью электронных таблиц Excel или других пакетов прикладных программ можно признать целесообразным лишь при уже полностью сформированном понимании их синтаксиса и семантики. Но при первом знакомстве с этими и другими функциями рекурсивный подход в полной мере демонстрирует все свои дидактические преимущества по сравнению с простым описанием функций и решением по ним соответствующих прикладных задач. Он дает возможность не только всесторонне понять содержание излагаемого материала, но сделать это быстро и эффективно. И что особенно важно, полученные знания становятся достоянием долговременной памяти. Последний вывод убедительно подтверждается результатами проверочной работы, проведенной в двух группах студентов через год после ознакомления их с финансовыми функциями. Результаты эти оказались и удивительными, и убедительными. Более 36 процентов студентов, которым материал преподносился традиционно, с предъявленным заданием не справились. В то же самое время в группе, осваивавшей этот же материал с использованием рекурсии, с заданием не справились лишь 12 процентов студентов (3 человека). Столь разительное различие в уровне усвоения знаний в экспериментальной и контрольной группах заставляет нас по-новому оценить дидактические возможности рекурсии и осознать её роль и место в построении современного курса информатики в педагогических вузах. И эта роль, по-видимому, будет возрастать вместе с дальнейшим развитием компьютерной техники и программного обеспечения. В связи с этим главной задачей данной дипломной работы является разработка методик решения финансовых задач рекурсивными методами и их практическая реализация в виде обучающей программы (Web-узла) по данной теме.

При отборе материала для первоначального знакомства студентов и учащихся с рекурсивными методами решения прикладных задач, ориентированных на экономические специальности, существенную роль играют два фактора: наличие экономического содержания в этих задачах и прозрачность свойств рекурсивности рассматриваемых в них объектов. И то, и другое в полной мере может быть обеспечено рекурсивной реализацией финансовых функций.

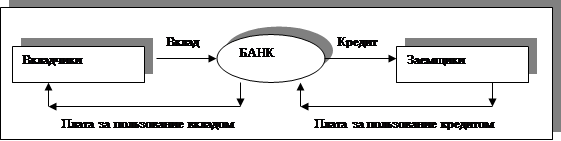

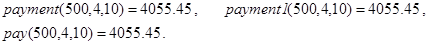

Большой выбор содержательных задач, решаемых финансовыми функциями, можно встретить в сфере банковской деятельности [1,3-6]. Причем возникают они здесь на обслуживании всего лишь двух операций. Банк, являясь финансовым посредником между вкладчиками и заемщиками (рис.1), с одной стороны, принимает деньги и платит по ним проценты, а с другой стороны, дает кредиты и получает за них проценты. Разность между той суммой, которую получает банк от заемщиков по процентам за конкретный период, и той, которую он платит вкладчикам по процентам за этот же период, и составляет прибыль банка. Как говорил американский писатель-сатирик Генри Уилер Шоу [2, с.30] “Банковский процент не знает ни отдыха, ни богослужений, он работает и по ночам, и в воскресенье, и даже в дождливые дни”.

|

Рис.1. Банк как финансовый посредник между вкладчиками и заемщиками

В рассматриваемой ниже серии задач везде речь идет об обычных вкладах и сложных процентах, а решения оформлены в виде рекурсивных программ-функций на языке программирования вычислительной среды Mathcad. Все они делятся на три категории: прямые рекурсивные аналоги, частные случаи и обобщения встроенных в Excel финансовых функций. Для первой категории функций и их аргументов используются стандартные обозначения. В иных ситуациях обозначения произвольны. Наличие почти во всех задачах несложно выводимой при определенных навыках, но обычно громоздкой, конечной формулы-решения позволяет на контрольных примерах легко проверить правильность составленных для них рекурсивных программ. Отметим, что все приведенные программы, благодаря рекурсивности, весьма просты и для их написания не требуется знания соответствующих конечных формул. В дополнении к данной работе дается краткое описание Mathcad и программы Microsoft FrontPage 2000, с помощью которой был создан Web-узел.

Динамика вклада

Начнем упомянутую серию задач с рассмотрения простой и многим знакомой житейской проблемы хранения денег в банке.

Задача о величине вклада

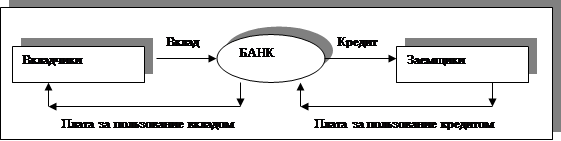

Вкладчик положил в банк сумму в sum денежных единиц под p процентов за один период времени (год, месяц, неделя и т.д.). Составить программу-функцию, возвращающую величину вклада по истечении n периодов времени (n = 1, 2, …).

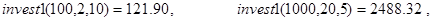

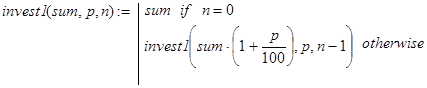

Решение. Пусть invest(sum,p,n) - искомая функция. Вычисления значений invest() можно проводить по известной формуле:

invest(sum,p,n) = sum×(1+p/100) n.

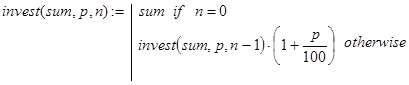

Однако в учебных целях нас будет интересовать рекурсивный вариант алгоритма решения задачи. Её параметризация реализована в постановке. Рекурсию будем осуществлять по параметру n. База рекурсии очевидна. В самом деле, если вклад положен на хранение и взят сразу, то есть до истечения первого периода времени начисления процентов, то возврату подлежит начальная сумма вклада - sum. Далее, декомпозиция может быть реализована исходя из следующего факта. Положить некоторую сумму в банк на n периодов – это то же самое, что положить эту сумму на n – 1 период, взять и снова положить на 1 период. Соответствующий вариант программы-функции решения задачи выглядит так:

(1)

(1)

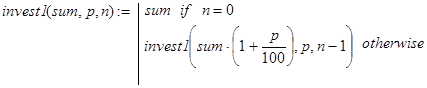

Реализуя декомпозицию иным способом, получим другой вариант рекурсивной программы (1). Например, сделаем это исходя из такого факта. Положить некоторую сумму в банк на n периодов – это то же самое, что положить эту сумму на 1 период, взять и снова положить на n-1 период. Соответствующая программа-функция выглядит так:

(2)

(2)

В данной и подобной ей задачах указанные декомпозиционные посылки программно реализуются приблизительно с равной степенью сложности и, тем самым, обе имеют право на существование. Однако может возникнуть ситуация, когда предпочтение должно быть отдано той или иной конкретной посылке. Например, если в последующем имеется необходимость перейти к нерекурсивному варианту программы, то лучше пользоваться посылкой первого типа, а если есть проблемы с доказательством правильности реализуемого алгоритма, то целесообразно работать с посылкой второго типа.

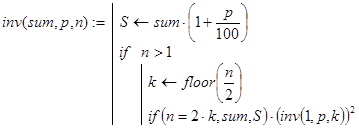

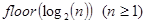

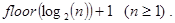

Нетрудно видеть, что общее количество рекурсивных вызовов при вычислении invest(sum,p,n) и invest1(sum,p,n) равно n. Можно было бы уменьшить это значение до величины floor(log2(n)) +1, где floor(a) - целая часть натурального числа a, исходя из следующих двух декомпозиционных посылок.

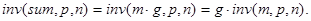

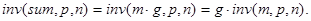

Пусть сумма sum=m× g денежных единиц помещена на вклад при ставке в p процентов за период. Тогда через n периодов sum возрастет до той же самой величины, что и совокупная сумма m отдельных вкладов по g денежных единиц каждый, также помещенных под р процентов за период. Не ограничивая общности, величину sum можно считать целым неотрицательным числом. В противном случае можно было бы перейти к иному номиналу денежных единиц. Значения m и g также будем считать целыми числами.

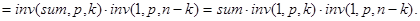

Положить некоторую сумму sum в банк на n периодов – это то же самое, что положить эту сумму на k (0£k£n) периодов, взять и снова положить на n-k периодов.

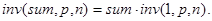

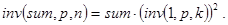

Основанную на этих посылках рекурсивную функцию для решения задачи 1 обозначим через inv(sum,p,n). Указанные посылки обнаруживают такие свойства этой функции.

Первая посылка.

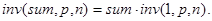

В частности, при m=1 получаем:

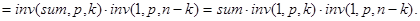

Первая и вторая посылки. Пусть k=floor(n/2), тогда.

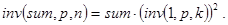

Отсюда при n=2×k сразу же получаем:

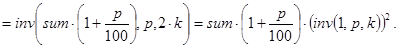

При n=2×k+1 имеем:

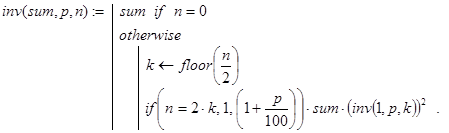

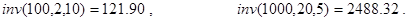

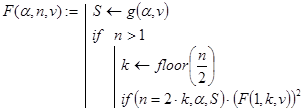

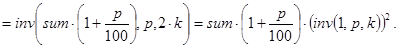

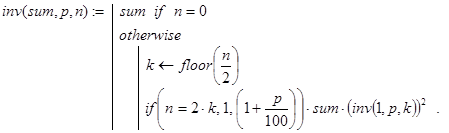

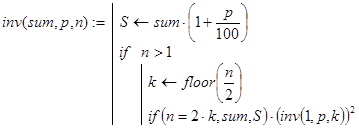

Выведенные соотношения для inv() позволяют записать такую программу для её вычисления:

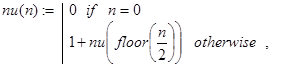

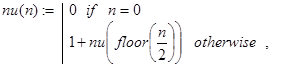

Общее количество рекурсивных вызовов при счете по этой программе-функции можно было бы подсчитать с помощью следующей вспомогательной рекурсивной функции:

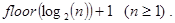

и оно действительно равно

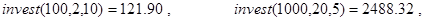

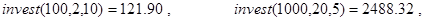

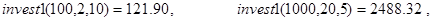

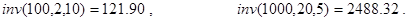

Контрольные примеры.

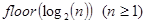

Незначительная перестройка структуры функции inv(sum,p,n) позволяет получить еще один вариант её реализации, в котором количество рекурсивных вызовов в точности равно  Сделать это можно так:

Сделать это можно так:

Замечание. В любых ситуациях, в которых возникают вопросы о быстродействии алгоритма, желательно по возможности минимизировать общее количество рекурсивных вызовов. В рассмотренной задаче построить алгоритм с  рекурсивными вызовами можно было бы значительно проще, исходя из конечной формулы для решения задачи и дихотомии. Однако путь, который мы прошли, имеет свои достоинства. Он позволяет в общем случае выявить ограничения на рекурсивную функцию, достаточные для столь малого количества рекурсивных обращений при её вычислении. Фактически, из проведенных рассуждений вытекает такое утверждение.

рекурсивными вызовами можно было бы значительно проще, исходя из конечной формулы для решения задачи и дихотомии. Однако путь, который мы прошли, имеет свои достоинства. Он позволяет в общем случае выявить ограничения на рекурсивную функцию, достаточные для столь малого количества рекурсивных обращений при её вычислении. Фактически, из проведенных рассуждений вытекает такое утверждение.

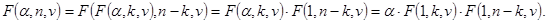

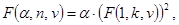

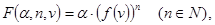

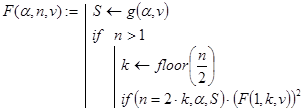

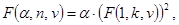

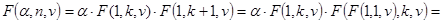

Пусть функция F(a,n,v) удовлетворяет условиям:

F(a,1,v) =g(a,v),

F(a,n,v) =a×F(1,n,v),

F(a,n,v) =F(F(a,k,v),n-k,v) (1£k£n),

где a - действительное число, n - натуральное число, v=(v1,v2,…,vs) T - вектор с числовыми компонентами, g(a,v) - функция, значения которой для a и v из области определения F(a,n,v) мы вычислять можем. Тогда рекурсивная программа-функция:

вычисляет значение F(a,n,v) ровно за  рекурсивных вызовов.

рекурсивных вызовов.

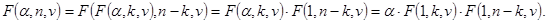

Доказательство этого факта с использованием свойств A, B и C можно провести так:

Отсюда, при n=2×k имеем

а при n=2×k+1 получаем

Именно на этих соотношениях и базируется алгоритм, реализуемый программой-функцией F(a,n,v).

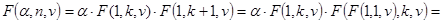

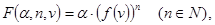

И в заключение замечания приведем пример функции, удовлетворяющей условиям A, B и С:  где в области определения функции f(v) её значения мы вычислят умеем.

где в области определения функции f(v) её значения мы вычислят умеем.

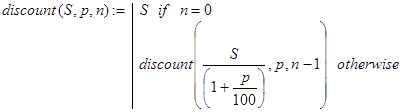

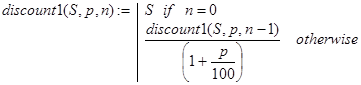

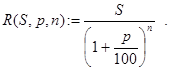

Задача о дисконтировании

Какую сумму следует внести сегодня в банк при процентной ставке p, чтобы через n периодов получить S денежных единиц?

Решение. Фактически речь идет о вычислении величины, называемой экономистами современной стоимостью отложенного платежа. Если положить в банк сумму в R=S/(1+p/100) n единиц, то через n периодов она превращается в S единиц. Та же самая сумма R через n-1 период превращается в S/(1+p/100) единиц. Таким образом, если discount(S,p,n) - решение исходной задачи, то при n¹0 имеем:

discount(S,p,n) = discount(S/(1+p/100),p,n-1).

Будем проводить рекурсию по количеству периодов n. Тогда последнее соотношение дает нам правило декомпозиции. Отсюда и получаем программу-функцию (5):

(5)

(5)

На вопросе о том, как проведена декомпозиция в (6), останавливаться не будем:

(6)

(6)

Замечание. Из проведенных рассуждений вытекает, что решение задачи может быть получено по конечной формуле:

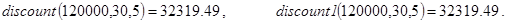

Контрольные примеры.

Задача о современной стоимости потока равных платежей.

Пусть реализация некоторого проекта обеспечивает поток равных платежей по S денежных единиц за каждый из n периодов при банковской ставке p процентов. Подсчитать современную стоимость этого потока.

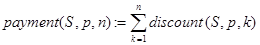

Решение. Если просуммировать сегодняшнюю стоимость первого, второго и т.д. и, наконец, последнего платежа, то мы и получим современную стоимость всего потока. Пусть она равна payment(S,p,n). Тогда в силу задачи 6 о дисконтировании будем иметь:

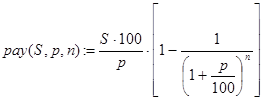

Впрочем, никто не мешает нам вывести и конечную формулу для расчетов, которая выглядит так:

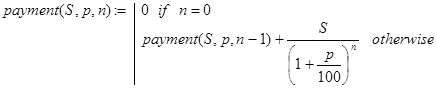

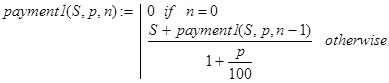

Однако мы займемся написанием рекурсивной программы-функции решения данной задачи. Выделить базу и провести декомпозицию наиболее просто, исходя из таких утверждений. Если n=0, то есть не прошло ни одного периода, то и платежей поступит 0. Далее, современная стоимость всех платежей - это современная стоимость платежей за первые n-1 период плюс современная стоимость последнего n-го платежа, равного S/(1+p/100) n. Отсюда и получаем функцию (7):

(7)

(7)

Другой вариант рекурсивной функции решения задачи 7 можно записать так:

(8)

(8)

Контрольные примеры.

Платежи

Разные задачи

Заключение

Рассмотрение затронутой в этой работе проблемы сейчас очень актуально, поэтому необходимо создание эффективных методик решения практических задач именно с помощью рекурсии, как одного из самых простых, понятных и наглядных методов решения задач. Реализация же рекурсивных алгоритмов в любой вычислительной среде достаточно очевидна, поэтому составление обучающих программ, реализация их в виде Web-узла и публикация их в Internet является очень полезным делом по вышеизложенным причинам. Продолжая освоение рекурсии в рамках данного или иного направления нелишне помнить слова выдающегося математика и педагога Д. Пойа [12, c.13]: “Решение задач - практическое искусство, подобное плаванию, катанию на лыжах или игре на фортепиано; научиться ему можно, только подражая хорошим образцам и постоянно практикуясь. … Помните: если вы хотите научиться плавать, то смело входите в воду, а если хотите научиться решать задачи, то решайте их! ”. В вопросах освоения рекурсии именно так и нужно поступать. Только подражая хорошим образцам и постоянно практикуясь, можно освоить рекурсивный метод решения прикладных задач.

Литература

1. Симонов А.С. Экономика на уроках математики. М.: Школа-Пресс, 1999.

2. Борохов Э. Энциклопедия афоризмов (Мысль в слове). М.: изд. АСТ, 1999.

3. Дорофеев Г.В., Седова Е.А. Процентные вычисления. СПб.: Специальная литература, 1997.

4. Доллан Э.Д., Линдсей Д.Б. Рынок. Макроэкономическая модель. СПб., 1992.

5. Макконнелл К.Р., Брю С.Л. Экономикс. Т.1,2. М.: Республика, 1993.

6. Самуэльсон П. Экономика. Т.1,2. М.: Алгон, 1992.

7. Фишер С. и др. Экономика. М.: Алгон, 1992.

8. Ланкастер П. Теория матриц. М.: Наука, 1978.

9. Беллман Р. Введение в теорию матриц. М.: Наука, 1969.

10. Добровольский Н.М., Есаян А.Р., Пихтильков С. A., Стеценко В.Я. Об одном вычислительном эксперименте. Межвузовский сборник статей. Ч.1-Тула: Изд-во Тул. гос. пед. ун-та, 1999.10 с.

11. Есаян А.Р. Фракталы и рекурсия. Учеб. пособие для студентов педвузов. - Тула, 1999. -52с.

12. Пойа Д. Математическое открытие. Решение задач: основные понятия, изучение и преподавание. М.: Наука, 1970.

13. Беккенбах Э., Беллман Р. Неравенства. М.: Мир, 1965.

14. Вайскопф Дж. Microsoft FrontPage 2000: учебный курс - СПб.: Питер, 2000.

План

Введение. 4

Динамика вклада. 7

Задача о величине вклада. 7

Задача о величине вклада после снятия денег в конце каждого периода 11

Задача о величине вклада после внесения (снятия) денег в конце или начале каждого периода. 13

Задача о изменяющихся процентных ставках. 15

Задача о изменяющихся процентных ставках и величинах снимаемых денег 16

Дисконтирование. Инвестиции. Консолидирование. 19

Задача о дисконтировании. 19

Задача о инвестировании проекта. 21

Задача о консолидировании платежей. 23

Платежи. 25

Задача о равных платежах в конце каждого периода. 25

Задача о платежах с одинаковой современной стоимостью.. 30

Задача о платежах на проценты.. 31

Разные задачи. 34

Задача о величине процентной ставки. 34

Задача о величине процентной ставки 2. 36

Задача о количестве периодов для расчета заемщика с банком.. 38

Задача о суммарной способности к кредитованию.. 41

Задача о минимальном количестве банков. 42

Задача о изменении величины суммарного кредитования. 43

Заключение. 50

Литература. 51

Введение

В электронные таблицы Excel, систему управления базами данных Access, язык программирования Visual Basic и многие другие современные компьютерные технологии встроены так называемые “финансовые функции”: fv(), pv(), pmt(), ppmt(), ipmt(), rate(), nper() и т.д. В повседневной жизни с задачами, в которых они могут быть использованы, приходится сталкиваться достаточно часто. Это заставляет преподавателей информатики педагогических вузов не только знакомить студентов различных специальностей с синтаксисом и семантикой этих функций, но и уделять особое внимание поиску новых методик и технологий обучения, ориентированных на прочное усвоение соответствующих знаний. И здесь на помощь может прийти рекурсия, с помощью которой строятся лаконичные и легко понимаемые алгоритмы, а затем и соответствующие информационные модели в виде рекурсивных программ на том или ином языке программирования [9, 10]. И что особенно важно, набор упомянутых финансовых функций и рекурсивные алгоритмы их вычисления могут служить весьма подходящим фоновым материалом для начального освоения студентами рекурсии как достаточно общего и эффективного метода решения практических задач.

Заметим, что вычисление значений финансовых функций с помощью электронных таблиц Excel или других пакетов прикладных программ можно признать целесообразным лишь при уже полностью сформированном понимании их синтаксиса и семантики. Но при первом знакомстве с этими и другими функциями рекурсивный подход в полной мере демонстрирует все свои дидактические преимущества по сравнению с простым описанием функций и решением по ним соответствующих прикладных задач. Он дает возможность не только всесторонне понять содержание излагаемого материала, но сделать это быстро и эффективно. И что особенно важно, полученные знания становятся достоянием долговременной памяти. Последний вывод убедительно подтверждается результатами проверочной работы, проведенной в двух группах студентов через год после ознакомления их с финансовыми функциями. Результаты эти оказались и удивительными, и убедительными. Более 36 процентов студентов, которым материал преподносился традиционно, с предъявленным заданием не справились. В то же самое время в группе, осваивавшей этот же материал с использованием рекурсии, с заданием не справились лишь 12 процентов студентов (3 человека). Столь разительное различие в уровне усвоения знаний в экспериментальной и контрольной группах заставляет нас по-новому оценить дидактические возможности рекурсии и осознать её роль и место в построении современного курса информатики в педагогических вузах. И эта роль, по-видимому, будет возрастать вместе с дальнейшим развитием компьютерной техники и программного обеспечения. В связи с этим главной задачей данной дипломной работы является разработка методик решения финансовых задач рекурсивными методами и их практическая реализация в виде обучающей программы (Web-узла) по данной теме.

При отборе материала для первоначального знакомства студентов и учащихся с рекурсивными методами решения прикладных задач, ориентированных на экономические специальности, существенную роль играют два фактора: наличие экономического содержания в этих задачах и прозрачность свойств рекурсивности рассматриваемых в них объектов. И то, и другое в полной мере может быть обеспечено рекурсивной реализацией финансовых функций.

Большой выбор содержательных задач, решаемых финансовыми функциями, можно встретить в сфере банковской деятельности [1,3-6]. Причем возникают они здесь на обслуживании всего лишь двух операций. Банк, являясь финансовым посредником между вкладчиками и заемщиками (рис.1), с одной стороны, принимает деньги и платит по ним проценты, а с другой стороны, дает кредиты и получает за них проценты. Разность между той суммой, которую получает банк от заемщиков по процентам за конкретный период, и той, которую он платит вкладчикам по процентам за этот же период, и составляет прибыль банка. Как говорил американский писатель-сатирик Генри Уилер Шоу [2, с.30] “Банковский процент не знает ни отдыха, ни богослужений, он работает и по ночам, и в воскресенье, и даже в дождливые дни”.

|

Рис.1. Банк как финансовый посредник между вкладчиками и заемщиками

В рассматриваемой ниже серии задач везде речь идет об обычных вкладах и сложных процентах, а решения оформлены в виде рекурсивных программ-функций на языке программирования вычислительной среды Mathcad. Все они делятся на три категории: прямые рекурсивные аналоги, частные случаи и обобщения встроенных в Excel финансовых функций. Для первой категории функций и их аргументов используются стандартные обозначения. В иных ситуациях обозначения произвольны. Наличие почти во всех задачах несложно выводимой при определенных навыках, но обычно громоздкой, конечной формулы-решения позволяет на контрольных примерах легко проверить правильность составленных для них рекурсивных программ. Отметим, что все приведенные программы, благодаря рекурсивности, весьма просты и для их написания не требуется знания соответствующих конечных формул. В дополнении к данной работе дается краткое описание Mathcad и программы Microsoft FrontPage 2000, с помощью которой был создан Web-узел.

Динамика вклада

Начнем упомянутую серию задач с рассмотрения простой и многим знакомой житейской проблемы хранения денег в банке.

Задача о величине вклада

Вкладчик положил в банк сумму в sum денежных единиц под p процентов за один период времени (год, месяц, неделя и т.д.). Составить программу-функцию, возвращающую величину вклада по истечении n периодов времени (n = 1, 2, …).

Решение. Пусть invest(sum,p,n) - искомая функция. Вычисления значений invest() можно проводить по известной формуле:

invest(sum,p,n) = sum×(1+p/100) n.

Однако в учебных целях нас будет интересовать рекурсивный вариант алгоритма решения задачи. Её параметризация реализована в постановке. Рекурсию будем осуществлять по параметру n. База рекурсии очевидна. В самом деле, если вклад положен на хранение и взят сразу, то есть до истечения первого периода времени начисления процентов, то возврату подлежит начальная сумма вклада - sum. Далее, декомпозиция может быть реализована исходя из следующего факта. Положить некоторую сумму в банк на n периодов – это то же самое, что положить эту сумму на n – 1 период, взять и снова положить на 1 период. Соответствующий вариант программы-функции решения задачи выглядит так:

(1)

(1)

Реализуя декомпозицию иным способом, получим другой вариант рекурсивной программы (1). Например, сделаем это исходя из такого факта. Положить некоторую сумму в банк на n периодов – это то же самое, что положить эту сумму на 1 период, взять и снова положить на n-1 период. Соответствующая программа-функция выглядит так:

(2)

(2)

В данной и подобной ей задачах указанные декомпозиционные посылки программно реализуются приблизительно с равной степенью сложности и, тем самым, обе имеют право на существование. Однако может возникнуть ситуация, когда предпочтение должно быть отдано той или иной конкретной посылке. Например, если в последующем имеется необходимость перейти к нерекурсивному варианту программы, то лучше пользоваться посылкой первого типа, а если есть проблемы с доказательством правильности реализуемого алгоритма, то целесообразно работать с посылкой второго типа.

Нетрудно видеть, что общее количество рекурсивных вызовов при вычислении invest(sum,p,n) и invest1(sum,p,n) равно n. Можно было бы уменьшить это значение до величины floor(log2(n)) +1, где floor(a) - целая часть натурального числа a, исходя из следующих двух декомпозиционных посылок.

Пусть сумма sum=m× g денежных единиц помещена на вклад при ставке в p процентов за период. Тогда через n периодов sum возрастет до той же самой величины, что и совокупная сумма m отдельных вкладов по g денежных единиц каждый, также помещенных под р процентов за период. Не ограничивая общности, величину sum можно считать целым неотрицательным числом. В противном случае можно было бы перейти к иному номиналу денежных единиц. Значения m и g также будем считать целыми числами.

Положить некоторую сумму sum в банк на n периодов – это то же самое, что положить эту сумму на k (0£k£n) периодов, взять и снова положить на n-k периодов.

Основанную на этих посылках рекурсивную функцию для решения задачи 1 обозначим через inv(sum,p,n). Указанные посылки обнаруживают такие свойства этой функции.

Первая посылка.

В частности, при m=1 получаем:

Первая и вторая посылки. Пусть k=floor(n/2), тогда.

Отсюда при n=2×k сразу же получаем:

При n=2×k+1 имеем:

Выведенные соотношения для inv() позволяют записать такую программу для её вычисления:

Общее количество рекурсивных вызовов при счете по этой программе-функции можно было бы подсчитать с помощью следующей вспомогательной рекурсивной функции:

и оно действительно равно

Контрольные примеры.

Незначительная перестройка структуры функции inv(sum,p,n) позволяет получить еще один вариант её реализации, в котором количество рекурсивных вызовов в точности равно  Сделать это можно так:

Сделать это можно так:

Замечание. В любых ситуациях, в которых возникают вопросы о быстродействии алгоритма, желательно по возможности минимизировать общее количество рекурсивных вызовов. В рассмотренной задаче построить алгоритм с  рекурсивными вызовами можно было бы значительно проще, исходя из конечной формулы для решения задачи и дихотомии. Однако путь, который мы прошли, имеет свои достоинства. Он позволяет в общем случае выявить ограничения на рекурсивную функцию, достаточные для столь малого количества рекурсивных обращений при её вычислении. Фактически, из проведенных рассуждений вытекает такое утверждение.

рекурсивными вызовами можно было бы значительно проще, исходя из конечной формулы для решения задачи и дихотомии. Однако путь, который мы прошли, имеет свои достоинства. Он позволяет в общем случае выявить ограничения на рекурсивную функцию, достаточные для столь малого количества рекурсивных обращений при её вычислении. Фактически, из проведенных рассуждений вытекает такое утверждение.

Пусть функция F(a,n,v) удовлетворяет условиям:

F(a,1,v) =g(a,v),

F(a,n,v) =a×F(1,n,v),

F(a,n,v) =F(F(a,k,v),n-k,v) (1£k£n),

где a - действительное число, n - натуральное число, v=(v1,v2,…,vs) T - вектор с числовыми компонентами, g(a,v) - функция, значения которой для a и v из области определения F(a,n,v) мы вычислять можем. Тогда рекурсивная программа-функция:

вычисляет значение F(a,n,v) ровно за  рекурсивных вызовов.

рекурсивных вызовов.

Доказательство этого факта с использованием свойств A, B и C можно провести так:

Отсюда, при n=2×k имеем

а при n=2×k+1 получаем

Именно на этих соотношениях и базируется алгоритм, реализуемый программой-функцией F(a,n,v).

И в заключение замечания приведем пример функции, удовлетворяющей условиям A, B и С:  где в области определения функции f(v) её значения мы вычислят умеем.

где в области определения функции f(v) её значения мы вычислят умеем.

Задача о величине вклада после снятия денег в конце каждого периода

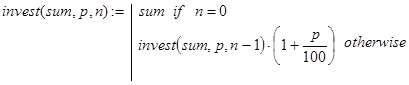

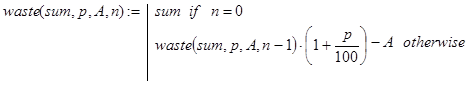

Вкладчик положил в банк сумму в sum денежных единиц под p процентов за один период времени. В конце каждого периода вкладчик после начисления процентов снимает со счета A денежных единиц. Определить сумму вклада через n периодов времени.

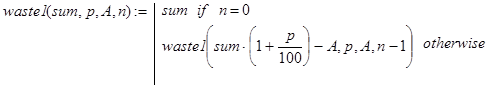

Решение. Данная задача весьма похожа на задачу 1. Рекурсивная программа-функция waste(sum,p,A,n) реализует декомпозицию, исходя из такого утверждения. Положить сумму sum в банк на n периодов со снятием в конце каждого периода по A денежных единиц – это то же самое, что положить данную сумму на тех же условиях на n – 1 период, взять, снова положить на 1 период и затем снять A единиц.

(3)

(3)

Нетрудно понять, на какую посылку опирается при декомпозиции рекурсивная программа-функция waste1(sum,p,A,n), решающая ту же самую задачу о динамике вклада.

(4)

(4)

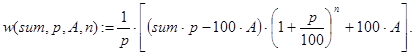

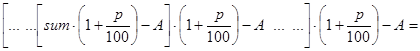

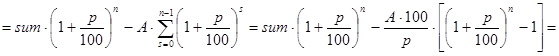

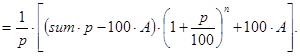

Замечание 1. Конечная формула для решения задачи 2 выглядит так:

Выводится она следующим образом.

Одно из преимуществ “формул” waste() и waste1() в том, что они выписываются без всякого вывода и практически без затруднений.

Контрольные примеры.

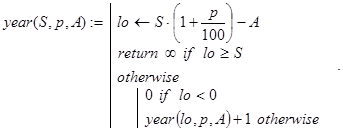

Замечание 2. В связи с задачей о динамике вклада может быть поставлен и такой вопрос. Сколько лет подряд вкладчик может снимать со счета по A денежных единиц в конце каждого периода после начисления процентов, если он положил в банк сумму в S единиц при ставке p процентов. Ответ на него может дать рекурсивная функция year(S,p,A):

Здесь случай неубывания величины вклада выделен отдельно (lo³S), рекурсия организована по остаткам вклада после периодов, в которых хватило денег на очередную выплату в A единиц.

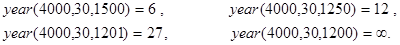

Контрольные примеры.

Дата: 2019-07-24, просмотров: 326.