Предприниматель всегда сравнивает ожидаемый уровень дохода на капитал (в процентном выражении) с текущей рыночной ставкой процента по ссудам. Сами по себе инвестиции нельзя считать высоко- или низкодоходными, если не принимать во внимание ставку процента. Например, намереваясь вложить в какое-либо дело 1 млн. долл. и получить через год доход на эти инвестиции в размере 200 тыс, долл., вы можете счесть этот проект эффективным, ведь будут возвращены не только вложенные средства, но и получен доход, т. е. уровень доходности составит: 200 000 долл. /1 000 000 долл. х 100% - 20%

Однако при рыночной ставке процента 25% такой проект нельзя считать рентабельным: вы упустили возможность предоставить ссуду какому-либо хозяйствующему агенту и получить 250 тыс. долл. годового дохода. Общее правило таково: инвестиции следует осуществлять, если ожидаемый уровень дохода от них не ниже или равен рыночной ставке процента по ссудам. Этот пример лишний раз доказывает альтернативность экономических решений в рыночном хозяйстве, необходимость постоянного сопоставления различных вариантов и выбор оптимального из них. Таким образом, процент выполняет важнейшую задачу эффективного распределения ресурсов в рыночном хозяйстве, выбор наиболее доходного из возможных инвестиционных проектов.

В предыдущем анализе мы абстрагировались от того, что поток доходов, получаемый от реализации инвестиционного проекта, растянут во времени. Поэтому необходимо рассмотреть новое понятие, а именно дисконтирование. Категория дисконтирования неразрывно связана с фактором времени и той ролью, которую вообще играет время при определении категории процента.

Дисконтирование (слово «дисконт» означает скидка) - это специальный прием для соизмерения текущей (сегодняшней) и будущей ценности денежных сумм. Дисконтирование можно определить и как снижение ценности отсроченных денежных поступлений.

Проблема дисконтирования заключается в том, что при осуществлении инвестиционных проектов (покупке оборудования, строительстве нового завода, прокладке железной дороги и т. п.) необходимо сопоставлять величину сегодняшних затрат и будущих доходов. Попросту говоря, деньги в освоение проекта вы должны вложить сегодня, а доходы получите в будущем. Но сколько стоит 1 доллар, полученный не сегодня, а через несколько лет? На первый взгляд, вопрос может показаться странным: 1 доллар, полученный через 3 года, это и есть 1 доллар. Однако не будем забывать об альтернативности использования вашего капитала. Вкладывая деньги сегодня в строительство завода, вы упускаете возможность положить деньги на банковский счет; предоставить ссуду своему знакомому бизнесмену; купить высокодоходные ценные бумаги и т. п.

Что означает получить 100 долл. через 1 год? Это (при рыночной ставке, например, 10%) равнозначно тому, как если бы вы сегодня положили 91 долл. в банк на срочный депозит. За год там на эту сумму «набежали» бы проценты и тогда через год вы получили бы 100 долл. Итак, 91 доллар сегодня равнозначен 100 долларам, полученным через год. Или, иначе выражаясь, сегодняшняя стоимость будущих (полученных через 1 год) 100 долларов равна 91 доллару. При тех же условиях (ставка процента - 10%) 100 долл., полученные через 2 года, сегодня стоят 83 долл. Таким образом мы узнаем сегодняшнюю ценность ( present value , или сокращенно PV ) будущей суммы денег.

Можно заметить, что дисконтирование - это процедура, обратная начислению сложных процентов, т. е. расчету будущей ценности ( future value , или сокращенно FV ) сегодняшней суммы денег. С такими расчетами каждый из нас хорошо знаком. Например, при той же ставке процента, т.е. 10%, можно подсчитать, сколько мы получим через год, положив на срочный депозит 1 долл. В конце 1 - г о года - это 1 , 1 долл.; в конце второго года, с учетом сложных процентов - это 1,21 долл. (1,1 + 0,1 х 1,1); в конце 3-го г о д а - э т о 1,33 долл. (1,1 + 0,1 х 1 , 1 + 0,1 х 1,21).

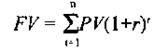

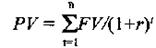

Итак, формула для расчета будущей ценности сегодняшней суммы денег :

где t - количество лет, r- ставка процента Формула для расчета сегодняшней ценности будущей суммы денег, позволяющая нам дисконтировать будущие доходы, такова:

Для иллюстрации процесса дисконтирования приведем условный пример. Допустим, если вложить сегодня 5 млн. долл. в основной капитал, то можно построить завод по производству хозяйственной посуды и в течение будущих 10 лет получать ежегодно 600 тыс. долл. Выгодный ли это инвестиционный проект? Просчитаем два варианта. Ставка процента по безрисковым активам, допустим, в первом случае составляет 2%. Ее мы и берем в качестве ставки дисконтирования, или нормы дисконта. Во втором варианте ставка дисконтирования составляет 4%.

Через десять лет при первом варианте мы получим 6 млн. как сумму потока ежегодных доходов по 600 тыс. долл. Каждая из этих «порций» доходов будет получена в будущем, т. е. через 1 год, затем через 2 года и т. д. в течение 10 лет. Необходимо сравнить сегодняшние затраты (обозначим их латинской буквой С) в 5 млн. долл. и дисконтированную величину потока будущих доходов, определяемую по формуле (2).

Далее необходимо сравнить две величины: С и PV , т. е. 5 млн. долл., которые нужно вложить сегодня, и дисконтированную величину, т. е. 5,34 млн. долл. (первый вариант, при ставке дисконтирования 2%). Поскольку С < PV , или 5 < 5,34, то при такой ставке процента проект может быть осуществлен. Но во втором случае, т. е. при ставке процента 4%, ценность наших будущих доходов составит сегодня лишь 4,8 млн. долл. Следовательно, С > PV , или 5 > 4,8 и такой проект неэффективен; целесообразнее найти альтернативные пути применения этим 5 млн. долл., например, положить эту сумму в банк. Формула дисконтирования (2) показывает, что чем ниже ставка процента и меньше период времени (величина t ), тем выше дисконтированная величина будущих доходов.

Дата: 2019-04-23, просмотров: 418.