Финансовая устойчивость предприятия – это способность субъекта хозяйствования функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внутренней и внешней среде, гарантирующее его постоянную платежеспособность и инвестиционную привлекательность в границах допустимого уровня риска.

Устойчивое финансовое состояние достигается при достаточности собственного капитала, хорошем качестве активов, достаточном уровне рентабельности с учетом операционного и финансового риска, достаточности ликвидности, стабильных доходах и широких возможностях привлечения заемных средств.

Для обеспечения финансовой устойчивости предприятие должно обладать гибкой структурой капитала, уметь организовать его движение таким образом, чтобы обеспечить постоянное превышение доходов над расходами с целью сохранения платежеспособности и создания условий для самовоспроизводства.

Для проведения анализа возьмем ряд показателей, характеризующих деятельность предприятия.

Чистый оборотный капитал (ЧОК), или чистые оборотные средства, определяются как разность между оборотным капиталом (ОК) и краткосрочными обязательствами (КО):

ЧОК = ОК – КО; (2.14)

2001 год: ЧОК = 610,451 -288,935 = 321,516(тыс. руб.);

2002 год: ЧОК = 1150,916 – 655,739 =495,177 (тыс. руб.).

Так как краткосрочные обязательства представляют собой долги со сроком погашения один год от даты баланса, то чистый оборотный капитал составляет величину, оставшуюся после погашения всех обязательств. Возможность предприятия иметь большую маневренность в расширении производства в первую очередь зависит от величины чистого оборотного капитала. На анализируемом предприятии величина оборотного капитала за отчетный год составила 495,177 тыс. руб. или на 173,661 тыс. руб. больше предыдущего года. Необходимо также отметить, что наибольшая часть оборотных активов – на 80 % сформирована из дебиторской задолженности.

Отношение оборотного капитала к краткосрочным обязательствам показывает, во сколько раз оборотный капитал превышает краткосрочные обязательства:

К0 = ОК / КО (2.15);

2001 год: К0 =610,451 / 288,935 = 2,11;

2002 год: К0 = 1150,916 / 655,739 =1,76.

Для обеспечения минимальных гарантий инвестициям оборотный капитал должен по крайней мере в два раза превышать размер краткосрочных обязательств. Для анализируемого предприятия данный показатель составляет 1,76 раза, по сравнению с прошлым годом наблюдается снижение показателя.

Анализ динамики баланса предприятия (см. Приложение 3,4) ведется по четырем направлениям:

· оценка ликвидности;

· оценка финансовой устойчивости;

· оценка рыночной устойчивости;

· оценка деловой активности.

Ликвидность характеризуется следующими коэффициентами.

Коэффициент текущей ликвидности:

К1=ОС/ОП (2.16),

где ОС – оборотные средства,

ОС = стр.290 – стр.217(ф№1 бухгалтерского баланса),

ОП – краткосрочные пассивы,

ОП = стр.610+стр.620+стр.630+стр.670.

Коэффициент текущей ликвидности характеризует обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств предприятия на 2-3 месяца вперед. Критическое значение – К1< 2.

Коэффициент критической ликвидности:

К2=ДСА/ОП (2.17),

где ДСА – денежные средства и активы в сфере обращения,

ДСА = стр.230+стр.240+стр.250+стр.260+стр.270.

Коэффициент критической ликвидности характеризует обеспеченность предприятия собственными средствами для покрытия срочных обязательств на 1-2 месяца вперед, критическое значение – К2< 0,8.

Коэффициент абсолютной ликвидности:

К3 = ДСФ/ОП (2.18),

где ДСФ – денежные средства и краткосрочные финансовые вложения, ДСФ = стр.250+стр.260.

Коэффициент характеризует ликвидность предприятия на текущий месяц, критическое значение – К3 < 0,2.

Финансовая устойчивость предприятия оценивается с помощью абсолютных и относительных показателей.

Излишек (+) или недостаток (-) собственных оборотных средств:

К4 = СОС-ЗЗ (2.19),

где СОС – собственные оборотные средства,

СОС = стр.490+стр.640+стр.650+стр.660-стр.190+стр.390,

ЗЗ – запасы и затраты, ЗЗ = стр.210+стр.220-стр.217.

Данный показатель характеризует обеспеченность запасов и затрат собственными оборотными средствами.

Излишек (+) или недостаток (-) собственных и приравненных к ним долгосрочных заемных средств:

К5 = СОСдз – ЗЗ (2.20),

где СОСдз – собственные и приравненные к ним долгосрочные заемные средства,

СОСдз = стр.490+стр.590+стр.640+стр.650+стр.660-стр.190.

Показатель характеризует обеспеченность запасов и затрат собственными и приравненными к ним долгосрочными заемными средствами.

Излишек (+) или недостаток (-) общей величины формирования источников запасов и затрат:

К6 = СОСдкз – 33 (2.21),

где СОСдкз – собственные средства, долгосрочные и краткосрочные заемные средства,

СОСдкз = стр.490+стр.590+стр.640+стр.650+стр.660+стр.610+стр.627-стр.190.

Нормальная устойчивость финансового состояния, гарантирующая платежеспособность наблюдается при положительном или отрицательном К4 и положительными или равными нулю К5 и К6. Неустойчивое финансовое состояние, вызывающее нарушение платежеспособности, но при котором сохраняется возможность достижения равновесия определяется при отрицательных К4 и К5 и положительном или равным нулю К6. Кризисное состояние наблюдается при отрицательных значениях всех трех показателей.

Относительными показателями являются:

обеспеченность запасов и затрат собственными оборотными средствами –

К7 = СОС/ЗЗ (2.22), критическое значение показателя при К7 < 0,6;

обеспеченность запасов и затрат собственными и приравненными к ним долгосрочными заемными средствами –

К8 = СОСдз/ЗЗ (2.23), нормативное значение показателя – стремление к 1.

Рыночная устойчивость предприятия определяется следующими показателями.

Индекс постоянного актива:

К9 = ОСВ/Исос (2.24),

где ОСВ – основные средства и внеоборотные активы,

ОСВ = стр.190,

Исос – источники собственных средств,

Исос = стр.490+стр.640+стр.650+стр.660.

Чем ближе показатель к 1, тем большая величина оборотных средств создается за счет заемных.

Коэффициент автономии:

К10 = Исос/ВБ (25),

где ВБ – величина валюты баланса,

ВБ = стр.300 или стр.700.

Если К10 = 0,5, то все обязательства предприятия могут быть погашены за счет собственных средств, если К10 < 0,5, то возможны финансовые затруднения.

Коэффициент соотношения собственных и заемных средств:

К11 = ОВ/Исос (26),

где ОВ – все обязательства предприятия,

ОВ = стр.590+стр.690-стр.640-стр.650-стр.660.

Критическое значение – К11 > 1.

Коэффициент маневренности:

К12 = (Исос-ОСВ)/Исос (27). Критическое значение показателя – К12< 0,33.

Деловая активность предприятия оценивается при помощи следующих показателей.

Отдача всех активов на конец последнего отчетного периода:

К13 = ВР/ВБ(ср) (28),

где ВР – выручка от реализации – ф.№2 стр.010,

ВБ – средняя величина валюты баланса.

К13 должен стремиться к 1.

Оборачиваемость оборотных средств на конец отчетного периода:

К14 = ВР/О(ср) (29),

где О(ср) – средняя величина оборотных средств.

Критическое значение К14 < 3.

Отдача собственного капитала:

К15 = ВР/Исос(ср) (30),

где Исос(ср) – среднегодовая величина источников собственных средств.

Показатель К15 должен стремиться к 1.

Соотношение использования прибыли:

К16 = ФП/ФН (31),

где ФП – фонд потребления – стр.650,

ФН – фонд накопления – стр.440.

Кризисное значение показателя – К16 < 1. [4]

Рассчитаем перечисленные выше показатели для анализируемого предприятия.

Таблица 19

Анализ финансового состояния предприятия.

| Наименование показателя | Коэффициент | Нормативное значение | Значение показателя | Изменение | |

| в 2001 году | в 2002 году | ||||

| Оценка ликвидности: | |||||

| Коэффициент текущей ликвидности | К1 | 2,0 | 2,11 | 1,76 | -0,35 |

| Коэффициент критической ликвидности (срочной) | К2 | 0,8 | 1,85 | 1,75 | -0,1 |

| Коэффициент абсолютной ликвидности | К3 | 0,2 | 0,2 | 0,3 | 0,1 |

| Оценка финансовой устойчивости | |||||

| Излишек или недостаток собственных оборотных средств | К4 | + или - | 246,1 | 488,07 | 241,97 |

| Излишек или недостаток собственных и приравненных к ним долгосрочных заемных средств | К5 | + или 0 | 246,1 | 488,07 | 241,97 |

| Излишек или недостаток общей величины формирования источников запасов и затрат | К6 | + или 0 | 246,1 | 488,07 | 241,97 |

| Обеспеченность запасов и затрат собственными оборотными средствами | К7 | 0,6 | 4,26 | 69,67 | 65,41 |

| Обеспеченность запасов и затрат собственными и приравненными к ним долгосрочными заемными средствами | К8 | 1,0 | 4,26 | 69,67 | 65,41 |

| Оценка рыночной устойчивости: | |||||

| Индекс постоянного актива | К9 | 0,51 | 0,26 | -0,25 | |

| Коэффициент автономии | К10 | >0,5 | 0,69 | 0,5 | -0,19 |

| Коэффициент соотношения собственных и заемных средств | К11 | <1 | 0,44 | 0,98 | 0,54 |

| Коэффициент маневренности | К12 | >0,33 | 0,49 | 0,74 | 0,25 |

| Оценка деловой активности: | |||||

| Отдача всех активов | К13 | 1,0 | 3,4 | 4,05 | 0,65 |

| Оборачиваемость оборотных средств | К14 | >3 | 5,25 | 5,2 | -0,05 |

| Отдача собственного капитала | К15 | 1,0 | 4,78 | 7,3 | 2,52 |

Вывод:

Из таблицы 19 видно:

К1 показывает, что у коэффициента текущей ликвидности идет тенденция к понижению, то есть мы наблюдаем снижение оборотных средств по отношению к краткосрочным обязательствам, согласно общепринятым международным стандартам этот показатель должен находиться от единицы до двух, то есть оборотных средств должно быть по меньшей мере достаточно для погашения краткосрочных обязательств, иначе компания окажется под угрозой банкротства.

К2 Коэффициент критической ликвидности характеризует ликвидность предприятия на 1-2 месяца вперед, на нашем предприятии превышает нормативное значение, однако стоит сказать что большую долю ликвидных средств составляет дебиторская задолженность, часть которой трудно своевременно взыскать поэтому в нашем случае и требуется большее соотношение данного коэффициента.

К3 Коэффициент абсолютной ликвидности (норма денежных резервов) превышает нормативное значение, то есть предприятие на ближайший месяц имеет гарантию погашения долгов.

Абсолютные показатели финансовой устойчивости (К4,К5, К6):

Равенство показателей К5 и К6 говорят о нормальной устойчивости финансового состояния.

(К7, К8) Относительные показатели - превышают нормативное значение, что говорит о достаточной обеспеченность оборотных средств источниками их формирования, (стоимости запасов и затрат).

Рыночная устойчивость оценивается следующими показателями:

К9 Индекс постоянного актива в 2001г равен 0,51, а в 2002г. равен 0,26,чем ближе значение данного индекса к единице, тем большая величина оборотных активов создается за счет заемных средств.

К10 Коэффициент автономии в данном случае равен нормативу, это говорит что все обязательства предприятия могут быть покрыты собственными средствами.

К11 Коэффициент соотношения собственных и заемных средств в прошлом году составил 0,44, а 2002г.-0,98, предприятию необходимо уменьшать сумму заемных средств так как показатель приближается к кризисному значению. Увеличилось плечо финансового рычага на 54%(или на 0,54). Это свидетельствует о том, что финансовая зависимость предприятия от внешних инвесторов значительно повысилась и понизилась его рыночная устойчивость в 2002году по сравнению с 2001годом..

К12 - коэффициент маневренности показывает какая часть собственных средств находится в мобильной форме, в нашем случае наблюдается рост этого показателя о 0,49 до 0,74.

Деловая активность оценивается показателями:

К13, К14, К15 все три коэффициента для анализируемого предприятия превышают нормативное значение, предприятие эффективно использует свои средства и свидетельствует о прочном финансовом положении предприятия.

Соотношение использования прибыли не приведено, так как ни фонд накопления, ни фонд потребления на анализируемом предприятии не формировались.

Анализ кредитоспособности

Под кредитоспособностью понимается наличие у заемщика предпосылок для получения кредита и его возврата в срок. Кредитоспособность заемщика характеризуется его аккуратностью при расчетах по ранее полученным кредитам, текущем финансовом состоянием и возможностью при необходимости мобилизировать денежные средства из различных источников. Банк, прежде чем предоставить кредит, определяет степень риска, который он готов взять на себя, и размер кредита, который может быть предоставлен.

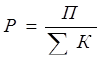

При анализе кредитоспособности используют ряд показателей. Наиболее важные – норма прибыли на вложенный капитал и ликвидность. Норма прибыли на вложенный капитал определяется соотношением суммы прибыли к общей сумме пассива:

В 2002 году норма прибыли составила:

75,900

P = ______________ = 0,06 руб.

1323,106

В 2001 году норма прибыли составила:

253,900

P = ______________ = 0,27 руб.

945,952

Это означает, что каждый рубль вложенного капитала приносил 6 копеек прибыли в 2002 году и 27 копеек в 2001 году.

В зависимости от итоговой оценки (количества баллов) предприятие относится к определённому классу кредитоспособности:

Первый класс кредитоспособности образуют заёмщики с абсолютным устойчивым финансовым положением или с незначительными отклонениями, которые можно легко устранить.

Второй класс образуют заёмщики, имеющие признаки финансового напряжения, для преодоления которых имеются потенциальные возможности.

Третий класс образуют заёмщики с неудовлетворительным финансовым положением и отсутствием перспектив стабилизации.

Проведём рейтинговую оценку с помощью баллов.

Таблица 20

Пример балльной оценки.

| Коэффициент | 1класс (кредитоспособное предприятие) | 2 класс (ограниченно кредитоспособное предприятие) | 3 класс (некредитоспособное) |

| 1.К абсолютной ликвидности 2.Кбыстрой ликвидности 3.Ктекущей ликвидности 4. К автономии | Более 0,2 Более 0,8 Более 2 Более 0,6 | 0,15-0,2 0,5-0,8 1-2 0,4-0,6 | Менее 0,2 Менее 0,5 Менее1 Менее0,4 |

К абсолютной ликвидности – удельный вес – 30%

К быстрой ликвидности – удельный вес – 20%

К текущей ликвидности – удельный вес – 20%

К автономии – удельный вес – 30%

1 класс – 100-150 баллов

2 класс – 151-250 баллов

3 класс – 251-300 баллов

2001год:

К абсолютной ликвидности = 0,2 –2 класс

К быстрой ликвидности = 1,8 – 1 класс

К текущей ликвидности = 2,1 – 1 класс

К автономии = 0,69 – 1 класс

2002год:

К абсолютной ликвидности = 0,3 –1 класс

К быстрой ликвидности = 1,8 – 1 класс

К текущей ликвидности = 1,8 – 2 класс

К автономии = 0,5 – 2 класс

2001год:

2*30+1*20+1*20+1*30=130 баллов

2002год:

1*30+1*20+2*20+2*30=150 баллов

Вывод:

В 2001году предприятие относится к 1 классу (кредитоспособное предприятие). В 2002 году находится на рубеже 2 класса (ограниченно кредитоспособное предприятие)

В связи с этим можно сказать, что нашему предприятию банк сможет выдать кредит, а если оно получит кредит в 2002 году, то банк выдаст кредит под более высокий процент.

Ликвидность фирмы означает ее способность быстро погашать свою задолженность, то есть способность ценностей легко превращаться в деньги. Ликвидность можно рассматривать с двух сторон: как время, необходимое для продажи актива, и как сумму, вырученную от продажи актива. Обе эти стороны тесно связаны: зачастую можно продать актив за короткое время, но со значительной скидкой в цене.

Недостаточная ликвидность, как правило, означает, что предприятие не в состоянии воспользоваться преимуществами скидок и возникающими выгодными коммерческими возможностями. На этом уровне недостаток ликвидности означает, что нет свободы выбора, и это ограничивает свободу действий руководства.

Более значительный недостаток ликвидности приводит к тому, что предприятие не способно оплатить свои текущие долги и обязательства. Это может привести к интенсивной продаже долгосрочных вложений и активов, а в самом худшем случае – к неплатежеспособности и банкротству.

Для собственников предприятия недостаточная ликвидность может означать уменьшение прибыли, потерю контроля и частичную или полную потерю вложений капитала.

Для кредиторов недостаточная ликвидность может означать задержку в уплате процентов и основной суммы долга или частичную либо полную потерю ссуженных средств. Текущее состояние ликвидности фирмы может повлиять также на ее отношение с клиентами и поставщиками товаров и услуг. Вот почему ликвидности придается такое большое значение.

Ликвидность означает также ликвидность баланса. Ликвидность баланса выражается в степени покрытия обязательств активами, срок превращения которых в деньги соответствует сроку погашению обязательств как по общей сумме, так и по срокам наступления. Анализ заключается в сравнении средств по активу сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, объединенным по срокам их погашения и в порядке возрастания сроков. В зависимости от степени ликвидности активы разделяются на 4 группы. Показатели ликвидности и платежеспособности более подробно будут рассмотрены в следующем подразделе дипломной работы.

Дата: 2019-05-29, просмотров: 324.