Важнейшим показателем, отражающим конечные финансовые результаты деятельности предприятия, является рентабельность.

Рентабельность - относительный показатель экономической эффективности производства, характеризующий соотношение дохода (прибыли) и затрат за определенный период времени. [7]

С помощью показателей рентабельности можно проанализировать эффективность использования активов предприятия, т.е. финансовую отдачу от вложения капитала.

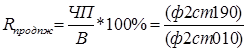

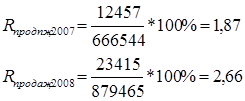

1) Рентабельность продаж: показывает сколько прибыли приходится на единицу реализованной продукции.

[1], где (3.12)

[1], где (3.12)

ЧП – чистая прибыль отчетного периода;

В - выручка от продажи товаров, продукции, работ, услуг.

Повышение значения коэффициента свидетельствует об увеличении прибыльности.

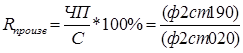

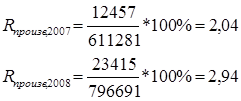

2) Рентабельность производства: показывает, сколько прибыли от реализации приходится на 1 рубль затрат.

[1], где (3.13)

[1], где (3.13)

С – себестоимость проданных товаров, продукции, работ, услуг.

Увеличение показателя говорит об эффективном характере производства.

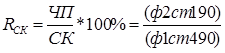

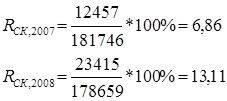

3) Рентабельность собственного капитала: характеризует эффективность использования собственного капитала и показывает, сколько чистой прибыли приходится на рубль собственного капитала.

[1], где (3.14)

[1], где (3.14)

СК – собственный капитал.

Увеличение значения коэффициента означает эффективный характер использования собственных средств с точки зрения доходности.

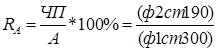

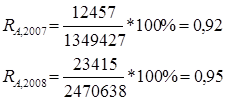

4) Рентабельность активов: показывает эффективность использования всего имущества организации.

[1], где (3.15)

[1], где (3.15)

А – активы.

Увеличение показателя говорит об эффективности использования активов организации.

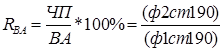

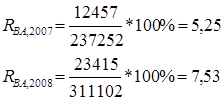

5) Фондорентабельность: показывает эффективность использования основных средств и прочих внеоборотных активов.

[1], где (3.16)

[1], где (3.16)

ВА – внеоборотные активы.

Значение коэффициента говорит об эффективном использовании внеоборотных активов.

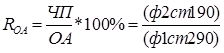

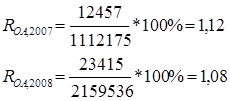

6) Рентабельность оборотных активов: демонстрирует возможности предприятия в обеспечении достаточного объема прибыли по отношению к используемым оборотным средствам компании.

[1], где (3.17)

[1], где (3.17)

ОА – оборотные активы.

Снижение показателя говорит о недостаточно эффективном и быстром использовании оборотных средств.

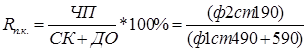

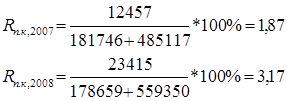

7) Рентабельность перманентного капитала: показывает эффективность использования капитала, вложенного в деятельность организации на длительный срок.

[4], где (3.18)

[4], где (3.18)

ДО – долгосрочные обязательства.

Увеличение показателя свидетельствует об эффективности управления на предприятии и способности обеспечить необходимую отдачу на вложенный капитал.

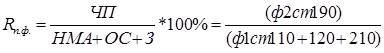

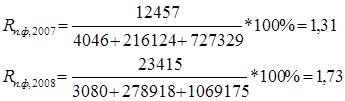

8) Рентабельность производственных фондов: показывает, эффективность использования основных средств, нематериальных активов и запасов.

[1], где (3.19)

[1], где (3.19)

НМА – нематериальные активы;

ОС – основные средства;

З – запасы.

Увеличение показателя говорит об эффективном использовании основных фондов.

Таблица 3.1. Анализ показателей рентабельности хозяйственной деятельности

| Показатели рентабельности | Сумма, % | Темп роста, % | ||

| На конец 2007г. | На конец 2008г. | Изменения (+,-) | ||

| Рентабельность продаж | 1,87 | 2,66 | 0,79 | 142,25 |

| Рентабельность производства | 2,04 | 2,94 | 0,9 | 144,12 |

| Рентабельность собственного капитала | 6,86 | 13,11 | 6,25 | 191,11 |

| Рентабельность активов | 0,92 | 0,95 | 0,03 | 103,26 |

| Фондорентабельность | 5,25 | 7,53 | 2,28 | 143,43 |

| Рентабельность оборотных активов | 1,12 | 1,08 | -0,04 | |

| Рентабельность перманентного капитала | 1,87 | 3,17 | 1,3 | 169,52 |

| Рентабельность производственных фондов | 1,31 | 1,73 | 0,42 | 132,06 |

Как показывают результаты проведенного исследования, в целом по предприятию наблюдается увеличение рентабельности хозяйственной деятельности. Основной причиной такого повышения послужило увеличение объема производства и реализации выпускаемой продукции, снижение себестоимости выпускаемой продукции

Заключение

Главной целью курсовой работы являлась оценка и анализ финансового состояния организации.

В процессе достижения поставленной цели в курсовой работе были рассмотрены теоретические основы анализа финансового состояния предприятия и проведен общий финансовый анализ.

В качестве исходной информационной базы привлекались теоретические материалы различных авторов, нормативно-правовая база, учебные пособия в области бухгалтерского учета и финансового анализа, материал бухгалтерской отчетности.

В первой главе курсовой работы были рассмотрены теоретические аспекты анализа финансового состояния предприятия. Определены значение и задачи анализа. Дана характеристика информационного обеспечения для подготовки финансового анализа, освещены основные этапы и методы его проведения.

Было выяснено, что развитие и углубление финансового анализа является необходимым условием стабильной работы предприятия и позволяет предвидеть хозяйственную ситуацию для достижения конечной цели, как правило - получение максимальной прибыли.

Во второй и третей главах был проведен анализ платежеспособности, финансовой устойчивости, деловой активности и эффективности деятельности организации.

Вывод о финансовом положении анализируемого предприятия можно сделать на основании расчета финансовых коэффициентов, показатели которых указывают на ряд проблем предприятия в части текущей ликвидности (данный коэффициент отклоняется от нормы), деловой активности (наблюдается явный процесс замедления оборачиваемости активов). Анализ ликвидности баланса определил отклонение ликвидности от абсолютной. Оценка эффективности деятельности предприятия говорит о доходности деятельности предприятия. По результатам исследования можно сделать вывод об удовлетворительном финансовом состоянии в целом.

Список литературы

1. Абрютина М.С. Анализ финансово-экономической деятельности предприятия: Учебное пособие. – 2-у изд., испр. – М.: Дело и сервис, 2003. – 256с.;

2. Баканов М.И. Теория экономического анализа: Учебник. – 4-е изд., доп. и перераб. – М.: Финансы и статистика, 2001.- 240с.;

3. Бердникова Т.Б. Анализ и диагностика финансово-хозяйственной деятельности предприятия: Учеб. пособие. – М.: ИНФРА-М, 2007. – 215 с.;

4. Вакуленко Т.Г., Фомина Л.Ф. Анализ бухгалтерской (финансовой) отчетности для принятия управленческих решений. – СПб.: Герда, 2002.- 288с.;

5. Донцова Л.В., Никифорова Н.А. Анализ финансовой отчетности: учебник. – 4-еизд., перераб. и доп. – М.: Издательство Дело и Сервис, 2006. – 368 с.;

6. Канке А.А., Кошевая И.П. Анализ финансово-хозяйственной деятельности предприятия: Учебное пособие. – 2-е изд., испр. и доп. – М.: ИНФРА-М, 2007. – 288 с.;

7. Мельник М.В., Герасимова Е.Б. Анализ финансово-хозяйственной деятельности предприятия. Учебное пособие. – М.: ИНФРА-М, 2008. –

192 с.;

8. Радченко Ю.В. Анализ финансовой отчётности: Учебное пособие. – М.: Феникс, 2007.– 192 с.

9. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учебник. – 3-е изд., перераб. и доп. – М.: ИНФРА-М, 2005. – 425 с.;

10. http://www.savelovo.biz/investors/docs/ru.4.htm - Бухгалтерская отчетность ОАО "СМЗ".

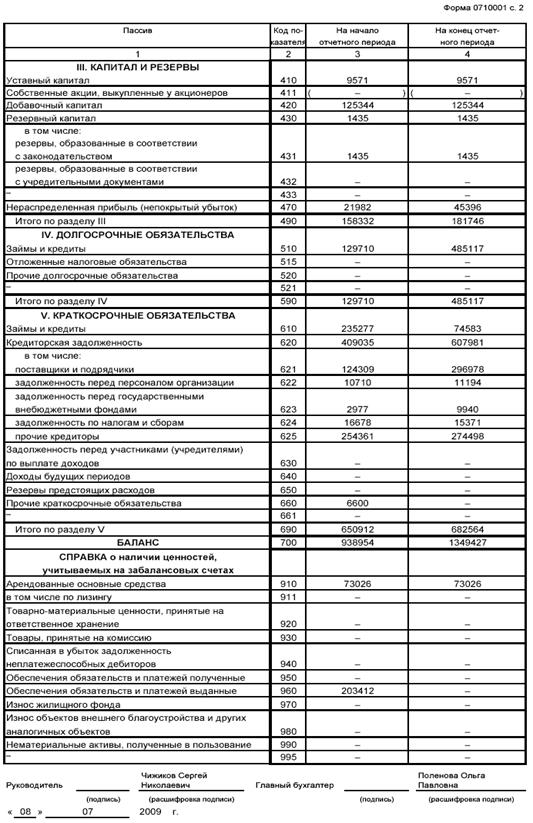

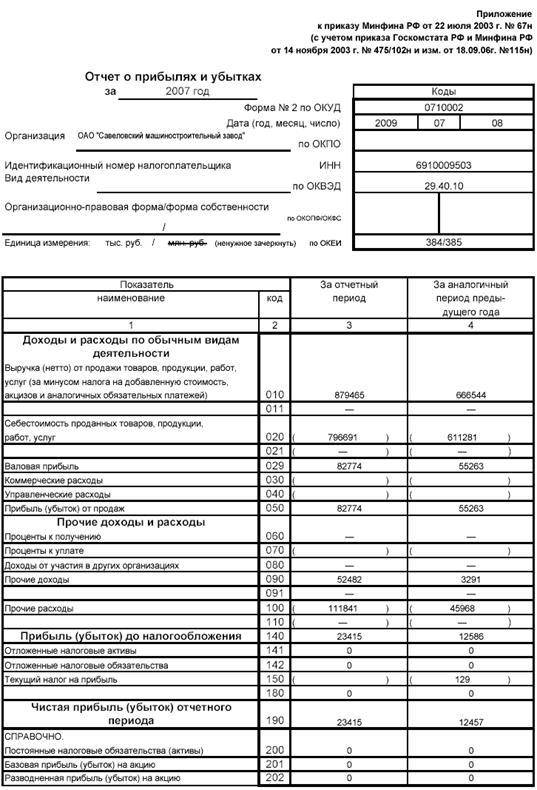

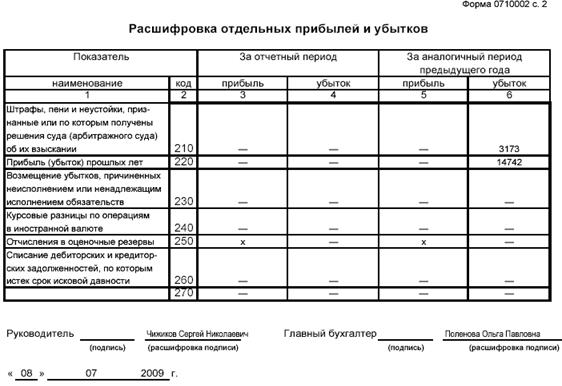

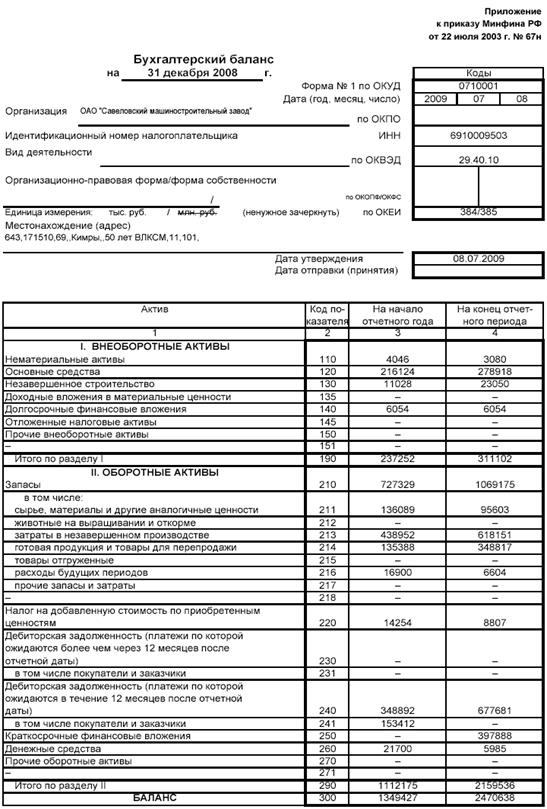

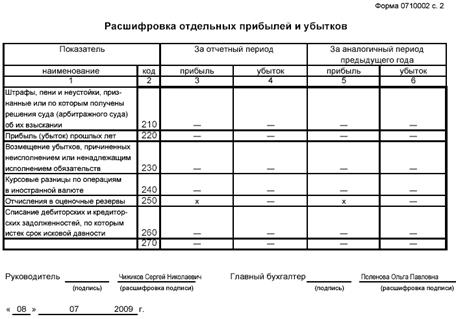

Приложение 1

Приложение 2

Приложение 3

Приложение 4

Дата: 2019-05-28, просмотров: 333.