ВВЕДЕНИЕ

Ежегодно в России от опасных природных процессов, явлений и стихийных бедствий общие экономические потери составляют 4-5 млрд. рублей. Кроме того, наносится огромный ущерб от пожаров, техногенных катастроф, аварий и других чрезвычайных событий. По данным Министерства по чрезвычайным ситуациям в стране ежегодно происходит около 1500 крупномасштабных катастроф, в которых погибают тысячи человек. Только прямой ущерб от катастроф ежегодно составляет по разным оценкам от 10 до 15% ВВП. В этих условиях неизбежно возрастает роль и значение страхования.

Практика развития экономических отношений выработала механизм страхования как важнейший инструмент защиты жизненных интересов и материальных ценностей граждан и предпринимателей.

Страховой рынок - это особая социально-экономическая структура, определенная сфера денежных отношений, где объектом купли-продажи выступает страховая защита, формируется предложение и спрос на нее. Объективная основа развития страхового рынка - необходимость обеспечения бесперебойности воспроизводственного процесса путем оказания денежной помощи пострадавшим в случае непредвиденных неблагоприятных обстоятельств. Обязательным условием существования страхового рынка является наличие общественной потребности на страховые услуги и наличие страховщиков, способных удовлетворять эти потребности.

Изменения на страховом рынке, которые наметились в 2002 году и еще больше усилились в 2003-м, можно охарактеризовать как начало реальной конкурентной борьбы за страховые бюджеты не только корпоративных, но и частных клиентов. Уходящий год ознаменовался потерей страховыми компаниями такого "маркетингового" инструмента, как "зарплатные схемы", и заставил основных игроков по-новому взглянуть на свои возможности на рынке страховых услуг.

Кроме того, к переоценке маркетинговой стратегии страховщиков подвигло принятие закона "Об обязательном страховании автогражданской ответственности". Введение в действие 1 июля 2003 года этого закона обернулось невиданным ростом конкуренции на рынке страхования, где основную роль уже играют не столько размер, солидность и известность страховой компании, сколько реальная оценка потребностей рынка и способность предложить клиентам необходимые им страховые услуги.

Помимо этого сильное влияние на изменение отношения к системе страхового маркетинга оказывают ожидания массированного выхода на российский рынок западных страховых и финансовых компаний. Новые игроки помимо финансовых возможностей имеют более совершенные, чем у отечественных страховщиков, технологии работы с массовым клиентом. Вопрос лишь в том, как быстро они сумеют адаптировать эти технологии к российской действительности. Скорее всего, им потребуется на это намного меньше времени, нежели западным страховым компаниям (Allianz, AIG, Zurich), которые выступили в роли первопроходцев на российском рынке.

Можно говорить о том, что пока маркетинг в страховании - это только рекламные кампании, в лучшем случае - исследования рынка. Именно освобождение маркетинга от роли падчерицы всех подразделений, понимание его как процесса взаимоотношений с потребителем и внедрение этого видения как системы управления процессом оказания страховых услуг - вот путь, который предстоит проделать страховщикам. Этот подход потребует инвестиций в развитие персонала, подготовку сотрудников всех уровней в соответствии с современными методиками работы с клиентами, создание сильной и сплоченной команды единомышленников, способной качественно и профессионально работать с клиентами.

Вследствие подобных изменений страховые компании обратят внимание на анализ качества бизнес-процессов оказания страховых услуг. При этом изменения подходов должны коснуться не только страховых агентов или сотрудников отдела обслуживания и отдела выплат, но и представителей финансового или административного подразделений, в круг прямых обязанностей которых не входит непосредственный контакт с клиентами.

Смена роли маркетинга страховой компании со вспомогательной (исследования рынка, реклама, PR) на стратегическую (внедрение системного подхода в управлении взаимоотношениями с клиентами) - вот те основные изменения, которых следует ожидать в ближайшем будущем. Здесь уместно привести высказывание Дэвида Паккарда, одного из основателей компании Hewlett-Packard: "Маркетинг настолько важен для нашей компании, что его нельзя доверять только отделу маркетинга". Естественно, понимание роли маркетинга (а в дальнейшем - воплощение в жизнь маркетинговых идей) потребует много времени и ресурсов. Однако без этого сохранить место под солнцем вряд ли удастся.

В страховании маркетинг пока еще не стал серьезным инструментом борьбы за клиента. С учетом отсутствия лояльности к страховому рынку со стороны потенциальных клиентов, плохо позиционированные названия или торговые марки страховых компаний, абсолютная похожесть всех рекламных сообщений не дают преимуществ ни одному из страховщиков. Именно поэтому темой нашего дипломного проекта выбрана разработка рекламной программы для страховой компании.

Объектом исследования проекта является страховая компания, действующая в данной области уже 15 лет.

Дипломная работа состоит из трех глав. В первой главе для раскрытия цели рассматривается сама страховая компания. Проводится анализ основных технико-экономических показателей компании, исследуется ее платежеспособность и финансовая устойчивость.

Во второй главе дается оценка рекламной деятельности данной компании.

В третьей главе разрабатывается непосредственно сама рекламная программа и оценивается экономический эффект от ее внедрения.

Анализ ликвидности

Следует помнить, что относительные финансовые показатели являются только ориентировочными индикаторами и носят скорее рекомендательный характер. Наиболее важным является платежеспособность страховой компании.

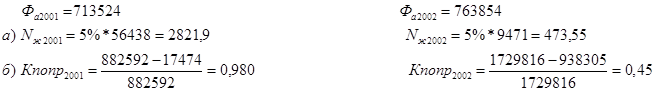

Для определения платежеспособна компания или нет, согласно ст.27 Закона «Об организации страховой деятельности» необходимо рассчитать нормативный и фактический размер свободных активов по Методике расчета нормативного размера соотношения активов и обязательств:

Nж2001= 4105017*0,98*16%=643666,66 Nж2002=8735410*0,45*16%=628949,52

Nобщ2001=643666,66+2821,9=646488,56 Nобщ2002=628949,52+473,55=629423,07

Фа2001 > Nобщ2001 Фа2002 > Nобщ2002

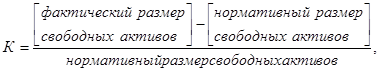

Из этих неравенств можно сделать вывод, что рассматриваемая страховая компания – платежеспособна. Дополнительно можно проследить динамику показателя уровня платежеспособности, который рассчитывается с использованием данных Методики расчета нормативного соотношения активов и обязательств:

Значения этого коэффициента для компании говорят о нормальном развитии страховых операций, увеличение коэффициента показывает увеличение платежеспособности.

Также к показателям, раскрывающим платежеспособность страховой компании с различной степенью подробности относятся показатели ликвидности:

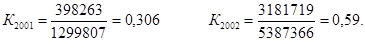

1. Коэффициент текущей ликвидности (коэффициент покрытия) представляет собой характеристику общей обеспеченности страховой компании оборотными средствами и определяется как отношение находящихся в наличие у страховой компании оборотных средств, к краткосрочным обязательствам (в т.ч. страховые резервы):

Рекомендуемой значение от 1 до 1,3 не выполняется, а это говорит о недостаточности оборотных средств для погашения краткосрочной задолженности.

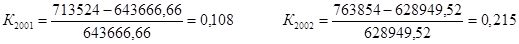

2. Коэффициент абсолютной ликвидности:

В 2001 г краткосрочные обязательства покрывались краткосрочными вложениями и денежными средствами всего лишь на 31%, в 2002 г. видно увеличение коэффициента, но рекомендуемое значение К>0,7 не выполняется.

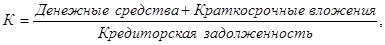

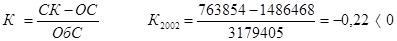

3. Коэффициент обеспеченности собственными средствами, который характеризует наличие собственных свободных средств компании, необходимых для ее финансовой устойчивости должен быть не менее 0,1.

.

.

Данный коэффициент характеризует долю компании в общей сумме средств, авансированных в его деятельность. Чем выше его значение, тем выше финансовая устойчивость и стабильность страховой компании. Фактическое значение коэффициента в 2002 г. меньше рекомендуемого значения, оно отрицательно (К2000<0).

Так как ни коэффициент текущей ликвидности, ни коэффициент абсолютной ликвидности, ни коэффициент обеспеченности собственными средствами не удовлетворяют нормативам, следовательно, структура баланса компании признается неудовлетворительной. Но неплатежеспособной анализируемую страховую компанию назвать нельзя, так как расчет нормативного соотношения между активами и обязательствами показывает, что компания – платежеспособна.

Следует отметить, что анализ ликвидности дает ответ на вопрос, способна ли страховая организация в кратчайший срок выполнить требования по предъявляемым ей обязательствам. Если платежеспособность характеризует способность отвечать по обязательствам в принципе, то ликвидность – способность платить немедленно.

Следовательно, можно сделать вывод, что компания вообще способна платить по своим обязательствам, но не в кратчайший срок, так как ей не хватает высоко ликвидных и оборотных средств для немедленного покрытия обязательств.

Анализ рентабельности

Таблица 13 – Наиболее рентабельные страховые компании

| Место | Компания | Чистая прибыль, 2002 г. (тыс. руб.) | Чистая прибыль, 2001 г. (тыс. руб.) | Коэффициент рентабельности, 2002 г. (%)* |

| 1 | "Индустрия Ре" | 1 481 423 | 1 374 152 | 24,1 |

| 2 | "Ингосстрах" | 1 249 932 | 369 914 | 9,7 |

| 3 | СОГАЗ | 790 003 | н. д. | 23,2 |

| 4 | РОСНО | 396 275 | 250 765 | 5,4 |

| 5 | МАКС | 387 334 | 7 180 | 18,5 |

| 6 | "Нефтеполис" | 178 524 | 74 110 | 11,6 |

| 7 | Страховой дом ВСК | 165 413 | 28 814 | 5,5 |

| 8 | "Лидер" | 161 959 | 10 387 | 7,7 |

| 9 | "Согласие" | 131 889 | 33 162 | 3,3 |

| 10 | СК "ЛУКойл" | 117 369 | 117 715 | 1,3 |

| 11 | "Спасские ворота" | 99 900 | 13 824 | 7,3 |

| 12 | "Русский мир" | 96 460 | 238 | 6,4 |

| 13 | "Чулпан" | 91 241 | 26 484 | 10,8 |

| 14 | "Сургутнефтегаз" | 81 672 | 31 060 | 3,3 |

| Продолжение таблицы 13 | ||||

| 15 | "Гефест" | 69 781 | 37 948 | 24,9 |

| 16 | "РЕСО-Гарантия" | 50 316 | 4 791 | 1,2 |

| 17 | "Геополис" | 47 269 | 40 692 | 2,5 |

| 18 | "Югория" | 40 573 | 60 629 | 2,5 |

| 19 | "Москва" | 39 985 | 4 476 | 4,6 |

| 20 | "Медведь ЛК" | 31 581 | 1 076 | 3,4 |

| 21 | "Экспресс Гарант" | 31 005 | 20 925 | 18,5 |

| 22 | Московская СК | 29 185 | н. д. | 3,2 |

| 23 | Чрезвычайная СК | 25 548 | -8 602 | 16,2 |

| 24 | Группа "Прогресс-Нева" | 24 996 | 8 943 | 11,6 |

| 25 | "Шексна" | 23 643 | 25 062 | 1,7 |

Таблица 14 – Позиционирование страховой компании на российском рынке

| Компания | Этика в отношениях с внешними партнерами | Этика в отношениях с внутренними партнерами | Эффективность менеджмента | Качество продукции, услуг | Репутация топ-менеджеров | Общий уровень деловой репутации |

| "Ингосстрах" | 10,0 | 5,0 | 10,0 | 9,0 | 10,0 | 9,0 |

| "РЕСО-Гарантия" | 9,0 | 9,0 | 8,0 | 8,0 | 9,0 | 9,0 |

| Военно-страховая компания | 7,0 | 8,0 | 9,0 | 9,0 | 8,0 | 8,0 |

| РОСНО | 8,0 | 7,0 | 10,0 | 9,0 | 10,0 | 8,0 |

| "Русский мир" | 9,0 | 9,0 | 8,0 | 7,0 | 7,0 | 8,0 |

| "Энергогарант" | 6,0 | 9,0 | 9,0 | 8,0 | 9,0 | 8,0 |

| "АльфаСтрахование" | 8,0 | 7,0 | 6,0 | 7,0 | 8,0 | 7,0 |

| Группа НАСТА | 8,0 | 9,0 | 8,0 | 8,0 | 6,0 | 7,0 |

| "Ренессанс Страхование" | 7,0 | 8,0 | 7,0 | 7,0 | 8,0 | 7,0 |

Цели рекламной программы

Для начала фирма должна четко представлять цель рекламы, то есть, зачем будет проведена рекламная кампания. Целью данной рекламной компании является формирование имени, престижа Красноярского филиала страховой компании ОАО «РЕСО-Гарантия» в г.Красноярске и крае в целом, с тем, чтобы впоследствии занять прочное положение на рынке, и как следствие этого, увеличение объемов собранной страховой премии, увеличение доли рынка. Другими словами, цели могут быть экономическими и неэкономическими. Рассчитывать на высокую эффективность рекламы с экономическими целями не всегда возможно, потому что практически всегда подобная реклама предполагает приобретение товара потребителем почти «мгновенно». В принципе реклама неэкономического характера добивается тоже экономических целей. Другое дело, что она это делает не напрямую, а опосредованно.

То, какой характер будет носить реклама страхового общества, зависит от многого: от размера самой компании, а следовательно от бюджета (бюджет фирмы может не позволить тратить средства на рекламу, создающую фирме имя и престиж, в этом случае фирма будет производить рекламу экономического характера), от целей на рынке вообще, от конкретной сложившейся рекламной ситуации, от поведения конкурентов, от занимаемого на рынке положения.

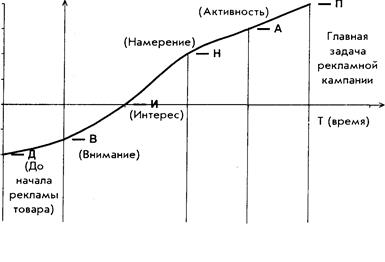

По сути дела задачи рекламы заключаются в побуждении внимания, интереса, желания, доверия, действия.

Выбор цели рекламной компании:

1. Увеличить общий объем услуг.

2. Увеличить долю рынка (по конкретному виду страховых услуг).

3. Освоить новые рынки.

4. Повысить качество услуг.

5. Увеличить рост прибыли (дохода) и т.д.

Я считаю необходимой рекламу автострахования. Во-первых, обязательное автострахование – это инструмент получения клиентов. А в преддверии вступления в силу Закона «Об обязательном страховании автогражданской ответственности», это является наиболее актуальным. Это связано также с тем, что «РЕСО-Гарантия», как ритейловая компания, ориентирована на развитие автострахования. Этот вид страхования не зря называют локомотивом движения вперед не только самого этого вида, но и продаж других видов страхования. Я думаю, что всем понятно – почему. Автострахование легче продавать, в автостраховании мы конкурентоспособны, мы лидеры. И последний самый важный аргумент, автострахование – это самая лучшая основа для кросселинга, для перекрестных продаж.

При этом для систематической, связанной с общей политикой и стратегией страхового общества, рекламной деятельности необходима объемная рыночная и внутренняя информация, в частности:

- о степени насыщения рынка;

- о деятельности конкурентов;

- о характеристике целевой группы;

- о доступности и стоимости носителей рекламы.

Очень важен аспект конкуренции. С одной стороны, конкуренты ставят некоторые препятствия и создают некоторые проблемы. С другой стороны, в условиях рыночной экономики конкуренты способствуют борьбе за качество товара или услуги и являются неким стимулом для работы.

Итак, свою рекламную политику страховая компания должна строить на способности чем-то выделиться среди конкурентов на общем рынке. В нашем случае – это высокая финансовая устойчивость общества (самый крупный проплаченный уставной капитал среди страховых компаний России – 3,1 млрд. рублей); хорошо просчитанные, гибкие предложения и тарифы; грамотно размещенные резервы; широкая филиальная сеть (более 230); хорошо подобранные, высококвалифицированные кадры.

Необходимо четко представлять, какое действие должно быть достигнуто, на какой результат рассчитывает фирма по окончании рекламной кампании. Имея теоретические представления об этом и практические результаты рекламной кампании, существенно облегчается анализ проведенной работы, нахождение ошибок и устранение их в последующих рекламных кампаниях.

Выделение целевой группы

Перед тем, как приступить к дальнейшей разработке рекламной политики и стратегии, нужно иметь совершенно четкое представление о своей целевой аудитории. Целевая аудитория – это группа потребителей, на которую направлено продвижение (реклама, личная продажа, стимулирование сбыта, пропаганда). От правильного определения целевой аудитории зависит как стратегия, так и эффективность продвижения. Целевая аудитория оказывает определяющее влияние на решения о том, что сказать, как сказать, когда сказать, где сказать и от чьего имени сказать. Она может находиться в любом из шести состояний покупательской готовности:

1. Осведомленность – в нашем случае аудитория осведомлена о такой услуге, но не осведомлена о продавце и задача рекламы – создать необходимую осведомленность, хотя бы узнаваемость названия.

2. Знание – доля аудитории может быть осведомлена о фирме и ее услугах, но не обладать никакими другими знаниями. В этом случае задача рекламы состоит в том, чтобы донести до аудитории те характеристики общества и услуг, которые могут способствовать достижению целей рекламной кампании.

3. Благорасположение – целевая аудитория, зная товар, может испытывать по отношению к нему негативные или позитивные чувства. В случае негативного расположения, у фирмы будет определенная рекламная политика, направленная на изменение отношения потребителя к фирме или ее услугам.

4. Предпочтение – целевая группа может испытывать благорасположение к товару, но не отдавать ему предпочтения перед другими. В этом случае коммуникатор должен попытаться сформировать потребительское предпочтение. Он будет расхваливать качество товара, его ценностную значимость, рабочие характеристики и прочие свойства.

5. Убежденность – целевая аудитория может испытывать предпочтение к конкретному товару, но не обладать убежденностью в необходимости его приобретения. Задача рекламы – сформировать убежденность в том, что приобретение данного товара – самый правильный курс действий.

6. Совершение покупки – некоторые члены целевой аудитории могут обладать необходимой убежденностью, но так и не собраться совершить покупку. Коммуникатор должен подвести этих потребителей к совершению требуемого от них заключительного шага. Среди приемов, толкающих на совершение покупки, предложение опробовать товар в течение ограниченного отрезка времени или намек на то, что товар этот скоро станет недоступным.

Рисунок 8 – Выделение целевой группы

|

|

Рисунок 9 – Характер изменения намерения покупателя под воздействием комплексной рекламы

Разработка бюджета

Одной из наиболее трудных проблем, стоящих перед фирмой, является принятие решения о размере ассигнований на стимулирование (в нашем случае на рекламу). Нет ничего удивительного в том, что разные отрасли промышленности и разные фирмы тратят на рекламу суммы, в значительной мере отличающиеся друг от друга своими размерами.

В процессе разработки бюджета следует учитывать ряд моментов:

- издержки различных альтернатив (цена телевизионной рекламы по сравнению с радио-объявлениями и объявления в журналах);

- сколько раз нужно повторить рекламу для того, чтобы она была эффективной;

- на сколько выросли цены на рекламу в средствах массовой информации за последнее время.

Следует учитывать то, на каком этапе жизненного цикла находятся товары фирмы, являются ли они стандартными товарами широкого потребления или резко отличаются от других изделий, ощущается ли постоянная нужда в этих товарах или их приходится продавать “под давлением” и прочее.

Наша страховая компания тратит на рекламу не более 10% от прибыли.

Таблица 17 – Бюджет

| № п/п | Наименование мероприятий | Периодичность | Стоимость, руб. | Общая сумма, руб. |

| 1 | Печатные СМИ | |||

| За рулем | 4 | 7000 | 28000 | |

| Миллион | 1 | 5500 | 5500 | |

| Всем, всем, всем | 12 | 800 | 9600 | |

| Итого: | ||||

| 2 | Телевидение, радио | |||

| ОРТ | 5 | 12000 | 60000 | |

| Краевое ТВ | 15 | 2600 | 39000 | |

| Итого: | ||||

| 3 | Наружная реклама | |||

| Переносной штендер | 7 | 7000 | 49000 | |

| Баннер на здание | 2 | 32000 | 64000 | |

| Итого: | ||||

| 4 | Директ-мэйл | 10000 | 0,12 | 1200 |

| 5 | Интернет | 4 | 1000 | 4000 |

| Итого: | 260300 | |||

Данная сумма от прибыли составляет 0,29%, т.е. в сумму, планируемую на затраты по рекламе мы входим.

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Ежегодно в России от опасных природных процессов, явлений и стихийных бедствий общие экономические потери составляют 4-5 млрд. рублей. Кроме того, наносится огромный ущерб от пожаров, техногенных катастроф, аварий и других чрезвычайных событий. По данным Министерства по чрезвычайным ситуациям в стране ежегодно происходит около 1500 крупномасштабных катастроф, в которых погибают тысячи человек. Только прямой ущерб от катастроф ежегодно составляет по разным оценкам от 10 до 15% ВВП. В этих условиях неизбежно возрастает роль и значение страхования.

Практика развития экономических отношений выработала механизм страхования как важнейший инструмент защиты жизненных интересов и материальных ценностей граждан и предпринимателей.

Страховой рынок - это особая социально-экономическая структура, определенная сфера денежных отношений, где объектом купли-продажи выступает страховая защита, формируется предложение и спрос на нее. Объективная основа развития страхового рынка - необходимость обеспечения бесперебойности воспроизводственного процесса путем оказания денежной помощи пострадавшим в случае непредвиденных неблагоприятных обстоятельств. Обязательным условием существования страхового рынка является наличие общественной потребности на страховые услуги и наличие страховщиков, способных удовлетворять эти потребности.

Изменения на страховом рынке, которые наметились в 2002 году и еще больше усилились в 2003-м, можно охарактеризовать как начало реальной конкурентной борьбы за страховые бюджеты не только корпоративных, но и частных клиентов. Уходящий год ознаменовался потерей страховыми компаниями такого "маркетингового" инструмента, как "зарплатные схемы", и заставил основных игроков по-новому взглянуть на свои возможности на рынке страховых услуг.

Кроме того, к переоценке маркетинговой стратегии страховщиков подвигло принятие закона "Об обязательном страховании автогражданской ответственности". Введение в действие 1 июля 2003 года этого закона обернулось невиданным ростом конкуренции на рынке страхования, где основную роль уже играют не столько размер, солидность и известность страховой компании, сколько реальная оценка потребностей рынка и способность предложить клиентам необходимые им страховые услуги.

Помимо этого сильное влияние на изменение отношения к системе страхового маркетинга оказывают ожидания массированного выхода на российский рынок западных страховых и финансовых компаний. Новые игроки помимо финансовых возможностей имеют более совершенные, чем у отечественных страховщиков, технологии работы с массовым клиентом. Вопрос лишь в том, как быстро они сумеют адаптировать эти технологии к российской действительности. Скорее всего, им потребуется на это намного меньше времени, нежели западным страховым компаниям (Allianz, AIG, Zurich), которые выступили в роли первопроходцев на российском рынке.

Можно говорить о том, что пока маркетинг в страховании - это только рекламные кампании, в лучшем случае - исследования рынка. Именно освобождение маркетинга от роли падчерицы всех подразделений, понимание его как процесса взаимоотношений с потребителем и внедрение этого видения как системы управления процессом оказания страховых услуг - вот путь, который предстоит проделать страховщикам. Этот подход потребует инвестиций в развитие персонала, подготовку сотрудников всех уровней в соответствии с современными методиками работы с клиентами, создание сильной и сплоченной команды единомышленников, способной качественно и профессионально работать с клиентами.

Вследствие подобных изменений страховые компании обратят внимание на анализ качества бизнес-процессов оказания страховых услуг. При этом изменения подходов должны коснуться не только страховых агентов или сотрудников отдела обслуживания и отдела выплат, но и представителей финансового или административного подразделений, в круг прямых обязанностей которых не входит непосредственный контакт с клиентами.

Смена роли маркетинга страховой компании со вспомогательной (исследования рынка, реклама, PR) на стратегическую (внедрение системного подхода в управлении взаимоотношениями с клиентами) - вот те основные изменения, которых следует ожидать в ближайшем будущем. Здесь уместно привести высказывание Дэвида Паккарда, одного из основателей компании Hewlett-Packard: "Маркетинг настолько важен для нашей компании, что его нельзя доверять только отделу маркетинга". Естественно, понимание роли маркетинга (а в дальнейшем - воплощение в жизнь маркетинговых идей) потребует много времени и ресурсов. Однако без этого сохранить место под солнцем вряд ли удастся.

В страховании маркетинг пока еще не стал серьезным инструментом борьбы за клиента. С учетом отсутствия лояльности к страховому рынку со стороны потенциальных клиентов, плохо позиционированные названия или торговые марки страховых компаний, абсолютная похожесть всех рекламных сообщений не дают преимуществ ни одному из страховщиков. Именно поэтому темой нашего дипломного проекта выбрана разработка рекламной программы для страховой компании.

Объектом исследования проекта является страховая компания, действующая в данной области уже 15 лет.

Дипломная работа состоит из трех глав. В первой главе для раскрытия цели рассматривается сама страховая компания. Проводится анализ основных технико-экономических показателей компании, исследуется ее платежеспособность и финансовая устойчивость.

Во второй главе дается оценка рекламной деятельности данной компании.

В третьей главе разрабатывается непосредственно сама рекламная программа и оценивается экономический эффект от ее внедрения.

АНАЛИЗ И ОЦЕНКА ЭФФЕКТИВНОСТИ ДЕЯТЕЛЬНОСТИ СТРАХОВОЙ КОМПАНИИ

Дата: 2019-05-28, просмотров: 348.