Банк России оказывает влияние на денежно-кредитные условия, экономику и инфляцию основным образом через процентный канал. Отправной точкой для формирования всей структуры процентных ставок финансового сектора являются краткосрочные ставки денежного рынка. Поэтому очень важно, чтобы они находились на уровне, который регулирует обеспечение цели по инфляции. Для этого Центральный Банк для начала разрабатывает наиболее вероятный макроэкономический сценарий и выбирает траекторию ключевой ставки, которая будет обеспечивать оптимальное достижение цели по инфляции в среднесрочной перспективе. Затем Банк России поддерживает ставки в сегменте овернайт денежного рынка вблизи ключевой ставки, что является операционной целью денежно-кредитной политики. [7]

Самым главным образом Банк России обеспечивает достижение операционной цели через управление ликвидностью банковского сектора с помощью инструментов денежно-кредитной политики. В целом система инструментов денежно-кредитной политики была сформирована уже к концу 2013 г. и в последующие годы значительно не менялась. В дальнейшем также не планируется ее существенных изменений. Вместе с тем Банк России продолжит повышать технологичность и удобство использования банками инструментов денежно-кредитной политики. [20]

Потребность кредитных организаций в ликвидности, то есть в денежных средствах на корреспондентских счетах в Банке России, определяется клиентскими и собственными платежами, и расчетами, и необходимостью выполнения обязательных резервных требований.

К обязательным резервным требованиям относятся нормативы обязательных резервов и коэффициент усреднения обязательных резервов. Банк России устанавливает нормативы обязательных резервов исходя из целей управления ликвидностью банковского сектора. При этом нормативы по рублевым обязательствам кредитных организаций оказывают более значимое влияние на ликвидность. Механизм усреднения обязательных резервов, в соответствии с которым от кредитной организации требуется поддерживать определенный остаток средств на счетах не каждый день, а только в среднем за период, позволяет банкам гибко управлять ликвидностью. При этом объем ликвидности в банковском секторе постоянно изменяется под влиянием различных факторов, в том числе бюджетных потоков и спроса населения на наличные денежные средства. Для удовлетворения потребности кредитных организаций в ликвидности Банк России проводит операции по ее предоставлению, а в случае избытка ликвидности – операции по его абсорбированию. Объем операций определяется на основе прогноза ликвидности банковского сектора. [17]

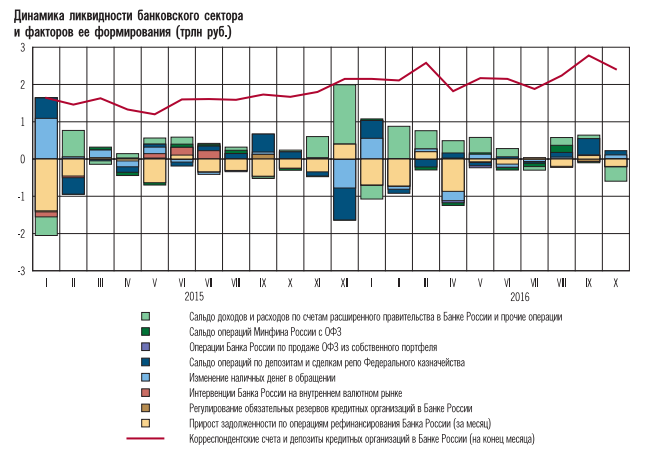

Рисунок 2.3. Динамика ликвидности банковского сектора и факторов ее формирования (трлн руб.)

Рисунок 2.3. Динамика ликвидности банковского сектора и факторов ее формирования (трлн руб.)

Источник: составлено автором на основании источника [22]

Банк России стремится предоставлять или абсорбировать средства у кредитных организаций преимущественно на аукционах по ключевой ставке. Это создает условия для перераспределения ликвидности на межбанковском денежном рынке по ставке, близкой к ключевой ставке. Достижению операционной цели денежно-кредитной политики также способствует наличие у кредитных организаций постоянной возможности обратиться в Банк России для привлечения или размещения средств на срок 1 день по процентным ставкам на 1 процентный пункт выше или ниже ключевой ставки соответственно. Данные процентные ставки образуют границы процентного коридора. [14]

Таблица 2.2. Динамика ликвидности банковского сектора и факторов ее формирования (трлн руб.)

| I квартал 2016 г. | II квартал 2016 г. | III квартал 2016 г. | Октябрь 2016 г. | Январь-октябрь 2016 г. | |

| 1. Автономные факторы формирования ликвидности (предложение) : | 1,7 | 0,7 | 0,7 | -0,2 | 2,8 |

| - изменение остатков средств на счетах расширенного правительства в Банке России и прочие операции | 1,0 | 0,8 | 0,7 | -0,4 | 2,0 |

| - изменение наличных денег в обращении | 0,6 | -0,2 | 0,0 | 0,1 | 0,5 |

| - интервенции Банка России на внутреннем валютном рынке и операции по покупке монетарного золота | 0,1 | 0,1 | 0,1 | 0,1 | 0,5 |

| - регулирование обязательных резервов кредитных организаций в Банке России | 0,0 | 0,0 | -0,1 | 0,0 | -0,1 |

| 2. Изменение остатков средств на корреспондентских счетах в Банке Росси (спрос) | 0,6 | -0,5 | 0,5 | -0,3 | 0,3 |

| 3. Изменение требований кредитных организаций по депозитам в Банке России | -0,2 | 0,0 | 0,1 | -0,1 | -0,1 |

| 4. Изменение задолженности кредитных организаций по операциям рефинансирования Банка России | -1,2 | -1,1 | -0,1 | -0,2 | -2,6 |

| Задолженность по операциям рефинансирования Банка России (на конец периода) | 2,5 | 1,4 | 1,3 | 1,1 | |

Источник: рассчитано автором на основании данных [22]

В 2016 г. Банк России обеспечивал достижение операционной цели денежно-кредитной политики в условиях снижения структурного дефицита ликвидности банковского сектора, то есть уменьшения потребности банков в привлечении средств у Банка России. Этому способствовал приток ликвидности в банковский сектор вследствие расходования средств Резервного фонда на финансирование дефицита федерального бюджета. Другим источником увеличения ликвидности в банковском секторе были перечисления средств Агентством по страхованию вкладов на выплату страхового возмещения вкладчикам, а также на финансирование санации банков. Приток ликвидности в банковский сектор под влиянием данных факторов лишь частично будет компенсирован оттоком средств из-за традиционного роста объема наличных денег в обращении в конце года. Банк России также продавал облигации федерального займа из собственного портфеля. В результате действия данных факторов задолженность банков по операциям рефинансирования, по оценкам Банка России, снизится с 3,7 трлн руб. на конец 2017 г. до 0,9–1,5 трлн руб. на конец 2018 года. [11]

Для обеспечения контроля над краткосрочными ставками денежного рынка Банк России в полной мере удовлетворял потребность банковского сектора в ликвидности. При этом Банк России стремился сформировать структуру задолженности по своим операциям таким образом, чтобы максимально эффективно влиять на ставки с помощью своих основных операций – аукционов репо на срок - 1 неделя. Поэтому по мере снижения структурного дефицита ликвидности Банк России уменьшал объем предоставления средств по кредитам, обеспеченным нерыночными активами, на длительные сроки. [13]

Начиная с апреля 2016 г. предложение Банком России на аукционах по предоставлению кредитов, обеспеченных нерыночными активами, устанавливалось равным нулю. В условиях снижения потребности банков в привлечении средств в Банке России задолженность по операциям репо также постепенно сокращалась. Начиная с августа 2016 г. Банк России проводил в основном недельные депозитные аукционы вместо недельных аукционов репо. Такая ситуация сложилась в условиях неравномерного распределения ликвидности между банками и сохранения у части из них задолженности по операциям Банка России на длинные сроки. В то же время Банк России принимал меры, направленные на ограничение снижения структурного дефицита ликвидности. С августа 2016 г. были повышены нормативы обязательных резервов по всем обязательствам кредитных организаций. Для выполнения новых нормативов банкам нужно было поддерживать более высокие остатки средств на корреспондентских счетах и перечислять часть средств на счета по учету обязательных резервов в Банке России, что привело к росту их потребности в рефинансировании. Повышение нормативов обязательных резервов по валютным обязательствам банков в апреле и июле, в первую очередь направленное на снижение стимулов к формированию валютных обязательств кредитных организаций, также привело к росту потребности банков в ликвидности (см. таблицу 2.3). [22]

Таблица 2.3. Нормативы обязательных резервов (%)

| Вид обязательств | Отчетные периоды | |||

| С 01.01.15 по 31.03.16 | С 01.04.16 | С 01.07.16 | С 01.08.16 | |

| Перед физическими лицами в рублях | 4,25 | 4,25 | 4,25 | 5,0 |

| Перед юридическими лицами – нерезидентами в рублях | 4,25 | 5,0 | ||

| По иным обязательствам в рублях | 4,25 | 5,0 | ||

| Перед физическими лицами в иностранной валюте | 5,25 | 6,0 | ||

| Перед юридическими лицами – нерезидентами в иностранной валюте | 5,25 | 6,25 | 7,0 | |

| По иным обязательствам в иностранной валюте | ||||

Источник: рассчитано автором на основании данных [22]

В 2016 г. на фоне уменьшения задолженности кредитных организаций перед Банком России по операциям рефинансирования и, как итог, снижения коэффициентов утилизации рыночных и нерыночных активов Банк России начал постепенно ужесточать требования к обеспечению по своим операциям (после их значительного смягчения в 2014–2015 гг.). Из Ломбардного списка Банка России были исключены акции и российские депозитарные расписки на акции. Для новых ценных бумаг, включаемых в Ломбардный список Банка России, были повышены минимальные уровни рейтинга долгосрочной кредитоспособности с «В-» / «В3» до «В+» / «В1» по шкале международных рейтинговых агентств. В 2016 г. была также приостановлена выдача кредитов Банка России, обеспеченных поручительствами кредитных организаций. Одновременно были снижены поправочные коэффициенты, применяемые для корректировки стоимости нерыночных активов, используемых в качестве обеспечения по кредитам Банка России. [11]

В целом в 2016 г. в условиях существенного изменения масштаба структурного дефицита ликвидности банковского сектора Банк России эффективно достигал операционной цели денежно-кредитной политики: краткосрочные ставки денежного рынка в течение года находились преимущественно вблизи ключевой ставки. Некоторому снижению их волатильности способствовала синхронизация графика периодов усреднения обязательных резервов с графиком недельных операций Банка России. Небольшие отклонения краткосрочных ставок денежного рынка вниз от ключевой ставки в отдельные периоды были связаны с повышением неравномерности распределения ликвидности между банками по мере ее притока в банковский сектор и некоторой сегментированностью денежного рынка, вследствие которой ликвидность не всегда эффективно перераспределялась между банками. Понижательное давление на краткосрочные ставки денежного рынка оказывало также размещение отдельными банками значительного объема средств в сегменте валютных свопов для привлечения валютной ликвидности. Данные факторы не препятствовали достижению операционной цели денежно-кредитной политики: средний спред краткосрочных ставок денежного рынка

к ключевой ставке в 2016 г. был относительно небольшим и составил около - 10 базисных пунктов. [17]

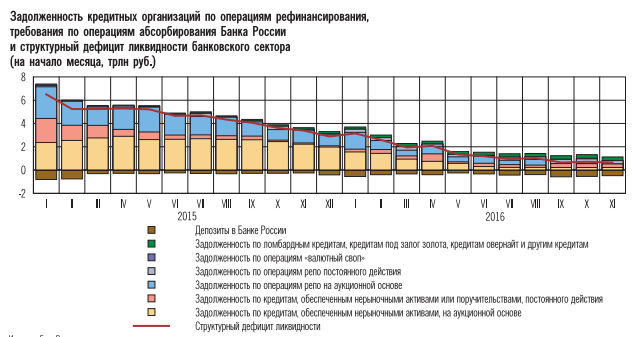

Рисунок 2.4. Задолженность кредитных организаций по операциям рефинансирования, требования по операциям абсорбирования Банка России и структурный дефицит ликвидности банковского сектора (на начало месяца, трлн. руб.)

Источник: составлено автором на основании источника [22]

В связи с финансированием дефицита бюджета в 2016 г. за счет средств Резервного фонда произошел переход от структурного дефицита к структурному профициту ликвидности в начале 2017 года. Это означает, что объем средств на корреспондентских счетах банков в Банке России стал выше уровня, необходимого им для осуществления текущей деятельности. Поэтому Банк России начал регулярно проводить операции по абсорбированию избыточной ликвидности. Рост структурного профицита ликвидности прогнозируется в 2018-2019 гг. и в базовом, и в альтернативных сценариях Банка России. Однако его масштаб будет зависеть от темпов расходования средств суверенных фондов. В случае заметного ухудшения внешнеэкономических условий относительно базового сценария для финансирования бюджетных расходов потребуются более существенные траты суверенных фондов, а значит, масштаб структурного профицита ликвидности будет больше, чем в базовом сценарии, при улучшении конъюнктуры мировых товарных рынков – напротив, меньше, чем в базовом сценарии.

В условиях структурного профицита ликвидности кредитные организации будут стремиться разместить избыточные средства. В связи с этим в предстоящий период основными инструментами денежно-кредитной политики станут депозитные аукционы на срок - 1 неделя. По мере формирования значительного структурного профицита ликвидности Банк России также планирует использовать купонные облигации Банка России (ОБР). Они будут выпускаться на сроки 3, 6 и 12 месяцев с плавающей процентной ставкой, привязанной к ключевой ставке Банка России. Банк России будет проводить выпуск ОБР с учетом конъюнктуры финансового рынка и поведения его участников, в том числе стремясь не оказывать влияние на условия выпуска ОФЗ Минфином России. Использование инструментов абсорбирования ликвидности позволит обеспечить нахождение краткосрочных ставок денежного рынка на уровне, близком к ключевой ставке. В свою очередь стабильность ставок денежного рынка является обязательным условием формирования устойчивого уровня ставок и снижения неопределенности в экономике. [22]

Несмотря на то, что в целом в банковском секторе в предстоящие три года будет наблюдаться избыток ликвидности, у отдельных кредитных организаций может возникать потребность в привлечении средств. В этом случае они смогут по-прежнему использовать операции Банка России по предоставлению ликвидности постоянного действия. [7]

Как и структурный дефицит ликвидности, структурный избыток ликвидности не оказывает непосредственного влияния на кредитную активность банков. Динамика кредита определяется в первую очередь соотношением его спроса и предложения. Предложение кредита зависит от ситуации в экономике в целом и на кредитном рынке в частности, степени рискованности вложений, регуляторных требований. Спрос на кредиты со стороны предприятий и населения определяется их уверенностью в будущем, оценкой перспектив экономики, ожидаемым доходом, уровнем процентных ставок и другими факторами. При этом кредитование реального сектора экономики практически не приводит к изменению совокупного уровня ликвидности в банковском секторе. В случае выдачи кредита происходит перечисление средств банком-кредитором на счет заемщика в другом банке, то есть средства перераспределяются между счетами банков, а совокупный уровень ликвидности не меняется. [17]

Вывод к главе II.

Банк России имеет редкостное право по изданию нормативных актов, обязательных для федеральных органов государственной власти, органов государственной власти субъектов РФ и органов местного самоуправления, всех юридических и физических лиц, по вопросам, отнесенным к его компетенции Законом о Банке России и иными Федеральными законами.

Целями деятельности Центрального Банка согласно ст. 3 о Банке России являются: защита и обеспечение устойчивости рубля; развитие и укрепление банковской системы страны; обеспечение эффективного и 6еспереребойного функционирования платежной системы РФ.

Анализ основных направлений единой государственной денежно-кредитной политики на период 2016-2018 гг. позволил констатировать, что Банк России начал отдавать больше интереса координации денежно-кредитной политики с другими направлениями экономической политики, в первую очередь, бюджетно-налоговой политикой, а кроме того со структурной политикой в части обоснования потребности замены модели экономического развития России по сравнению с основными направлениями денежно-кредитной политики на 2016 г. и период 2017 и 2018 гг.

Предоставление значительного уровня координации действий Банка России и Правительства РФ в осуществлении экономической политики обязано гарантировать результат установленной цели в рамках денежно-кредитной политики.

Как благоприятный фактор информационной открытости деятельности Банка России в области развития и осуществления денежно-кредитной политики можно отметить и выделить ясно прописанный ее трансмиссионный механизм, процентный и кредитный каналы, а также канал инфляционных ожиданий.

Банк России обеспечивает достижение операционной цели через управление ликвидностью банковского сектора с помощью инструментов денежно-кредитной политики. В целом система инструментов денежно-кредитной политики была сформирована уже к концу 2013 г. и в последующие годы значительно не менялась. В дальнейшем также не планируется ее существенных изменений. Вместе с тем Банк России продолжит повышать технологичность и удобство использования банками инструментов денежно-кредитной политики.

ЗАКЛЮЧЕНИЕ

В результате выполнения курсовой работы в главе 1 были определены сущность и содержание системы денежно-кредитного регулирования в России; уточнено формирование и использование денежно-кредитных методов регулирования экономики в России; раскрыты принципы использования инструментов денежно-кредитной политики Банка России; а в главе 2 сформулирована организационная характеристика Банка России и принципы его организации; был установлен анализ основных направлений единой государственной денежно-кредитной политики на 2016-2018 гг. и выявлены источники применения инструментов денежно-кредитной политики в 2016 году и в 2016–2018 гг.

Подводя итог можно определить, что в настоящее время в России и во всем мире тема денежно-кредитного регулирования является актуальной.

Денежно-кредитное регулирование - это осуществление кратко и долгосрочных событий согласно управлению динамикой денежного оборота. При этом подразумевается использование конкретных мер со стороны государства, в первую очередь в лице независимого Центрального банка, воздействующих на динамику денежного оборота.

Центральный банк Российской Федерации (Банк России) главный банк первого уровня, главный эмиссионный, денежно-кредитный институт Российской Федерации, разрабатывающий и осуществляющий в содействии с правительством России единую государственную денежно-кредитную политику и наделенный особыми полномочиями в частности правом эмиссии денежных знаков и регулированием деятельности банков.

В главе 2 рассматривался анализ денежно-кредитного регулирования экономики с позиции Центрального Банка России (Банка России).

Денежно-кредитная политика представляет собой часть государственной экономической политики, направленной на повышение благосостояния российских граждан.

Банк России реализует денежно-кредитную политику в рамках режима таргетирования инфляции, и его приоритетом является обеспечение ценовой стабильности, то есть стабильно низкой инфляции. С учетом особенностей российской экономики установлена цель - инфляция вблизи 4% постоянно.

Проведен тщательный анализ основных направлений единой государственной денежно-кредитной политики на 2016-2018 гг.

Также на основе проведенного анализа можно сделать вывод, что Роль денежно-кредитной политики Банка России в Основных направлениях ДКП на 2016–2018 гг. сводится исключительно к формированию таких важных, но недостаточных условий экономического развития и социальной стабильности, как низкие темпы инфляции, предсказуемый уровень процентных ставок, защищающий сбережения от инфляционного обесценения и необходимый для планирования инвестиций.

Таким образом обеспечение высокого уровня координации действий Банка России и Правительства РФ в реализации экономической политики должно обеспечить достижение поставленной цели как макроэкономической, так и в рамках денежно-кредитной политики. Как справедливо отмечено в документе, «координация денежно-кредитной и бюджетной политики важна и в вопросах формирования суверенных фондов». Эта координация позволяет сгладить воздействие изменений конъюнктуры мировых товарных рынков на экономику, в том числе на реальный валютный курс и конкурентоспособность российских товаров и услуг.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Алиева, Э. Б. Реализация принципов и функций ЦБ РФ: проблемы регулирования [Текст] / Э. Б. Алиева, Ж. М. Теручаева // Экономика и предпринимательство: научный журнал. - 2016. - N 12. - С. 885-889

2. Банки и банковское дело [Текст] : учебник / ред. В. А. Боровкова. - 3-е изд., перераб. и доп. - М. : Юрайт, 2014. - 623 с.

3. Бичева, Е. Е. Современные инструменты денежно-кредитной политики Центрального Банка Российской Федерации [Текст] / Е. Е. Бичева, Л. Н. Сотникова // Экономика и предпринимательство. - 2015. - N 9. - С. 129-134

4. Божечкова, А. Денежно-кредитная политика ЦБ РФ: риски и ограничения [Текст] / А. Божечкова, А. Киюцевская, П. Трунин // Экономическое развитие России. - 2016. - N 7. - С. 10-12

5. Борщ, Л. М. Применение инструментов денежно-кредитной политики [Электронный ресурс] / Л. М. Борщ, А. А. Заиченко // Научный вестник : финансы, банки, инвестиции. - 2016. - N 4. - С. 71-76. – Режим доступа: http://science.cfuv.ru/nauchnye-zhurnaly-kfu

6. Гордячкова, О. В. Эффективность денежно-кредитной политики Центрального банка РФ : теоретические и практические аспекты проблемы [Текст] / О. В. Гордячкова, Е. В. Романова // Экономика и предпринимательство : научный журнал. - 2017. - N 5. - С. 244-249

7. Соколов, Н. В. Влияние денежно-кредитной политики ЦБ РФ на реальный сектор экономики [Текст] / Н. В. Соколов // Экономика и предпринимательство: научный журнал. - 2017. - N 5. - С. 76-80

8. Деньги, кредит, банки [Текст] : учебник / Финансовый университет при Правительстве РФ ; ред. О. И. Лаврушин. - 15-е изд., стер. - М. : Кнорус, 2016. - 448 с.

9. Деньги, кредит, банки [Текст] : учебник и практикум / ред.: В. Ю. Катасонов, В. П. Битков. - 2-е изд., перераб. и доп. - М. : Юрайт, 2015. - 499 с.

10. Иванченко, И. С. Сравнительный анализ функций ЦБ РФ сквозь призму экономического роста [Текст] / И. С. Иванченко // Банковское дело. - 2015. - N 9. - С. 19-23

11. Комаров, А. В. Роль денежно-кредитной политики ЦБ РФ в экономическом развитии государства с 2013 по 2016 года [Текст] / А. В. Комаров, Д. В. Винник, А. К. Соколов // Экономика и предпринимательство. - 2017. - N 4. - С. 1138-1141.

12. Маневич, В. О научном обосновании денежно-кредитной политики [Текст] / В. Маневич // Проблемы теории и практики управления. - 2018. - N 3. - С. 96-106

13. Медведев, Г. А. Стимулирование экономического роста: проблемы и подходы [Текст] / Г. А. Медведев, Н. Е. Бровкина // Деньги и кредит. - 2016. - N 3. - С. 36-42

14. Наркевич, С. С. Эволюция целей и задач центральных банков [Текст] / С. С. Наркевич // Российское предпринимательство. - 2016. - N 3. - С. 371-380

15. Национальная экономика [Текст] : учебник / ред. П. В. Савченко. - 3-е изд., перераб. и доп. - М. : ИНФРА-М, 2015. - 832 с.

16. Основные направления единой государственной денежно-кредитной политики на 2017 г. и период 2018 и 2019 гг. : мнение экспертов [Электронный ресурс] / М. А. Абрамова [и др.] // Экономика. Налоги. Право. - 2017. - N 1. - С. 6-19. – Режим доступа: http://www.fa.ru/projects/enp/Pages/archive.aspx

17. Печалова, М. Ю. Денежно-кредитная политика Банка России и инфляционные процессы в экономике [Электронный ресурс] / М. Ю. Печалова // Экономика. Налоги. Право. - 2017. - N 3. - С. 31-42. – Режим доступа: https://elibrary.ru/

18. Рудько-Силиванов, В. В. Организация деятельности центрального банка [Текст] : учеб. пособие / В. В. Рудько-Силиванов, Н. В. Кучина, М. А. Жевлакова. - М. : Кнорус, 2016. - 200 с.

19. Сенникова, М. Г. Правовые аспекты денежно-кредитного регулирования [Текст] / М. Г. Сенникова, О. Г. Курьянова, Ф. М. Гайфутдинова // Микроэкономика. - 2016. - N 6. - С. 26-32

20. Скребцова, Т. В. Цели и функции денежно-кредитной политики Центрального банка РФ на современном этапе [Текст] / Т. В. Скребцова // Экономика и предпринимательство : научный журнал. - 2016. - N 12. - С. 76-79

21. Финансовые и денежно-кредитные методы регулирования экономики. Теория и практика [Текст] : учебник / ред.: М. А. Абрамова, Л. И. Гончаренко, Е. В. Маркина. - М. : Юрайт, 2015. - 551 с.

22. Официальный сайт Центрального банка России [Электронный ресурс]. — Режим доступа: http:// www.cbr.ru.

23. Федеральный закон от 10.07.2002 №86-ФЗ с изменениями и дополнениями [Электронный ресурс]. — Режим доступа: http:// www.consultant.ru.

Дата: 2019-03-05, просмотров: 387.