Простая норма прибыли)

Анализ рисков проекта (оценка

Чувствительности)

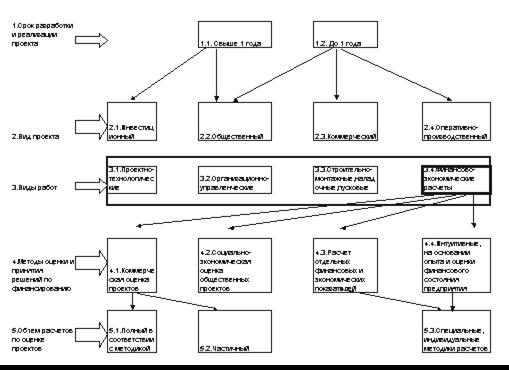

Рис. 6.1 Схема коммерческой оценки проектов.

При анализе финансовой состоятельности проекта рассчитываются дисконтированные показатели коммерческой оценки:

- чистой текущей стоимости (net prezent value - NPV),

- внутpенней ноpмы пpибыли (internal rate of return - IRR).

В заключение расчетов определяются характеристики рисков проекта на основе анализа чувствительности.

Круг рассчитываемых показателей может быть расширен в зависимости от целей анализа и особенностей проекта. Порядок и формулы для расчета показателей см. п. 6.2.3 и 6. 2.4.

Каждый вид оценки имеет четыре расчетных блока.

Экономическая оценка включает:

- расчет плановых объемов реализации новой продукции ,

- определение текущих годовых издержек на расчетный объем

реализации при производстве новой продукции,

- расчет инвестиционных издержек в новую технологию

и оборудование,

- расчет простых показателей эффективности проекта;

Оценка финансовой состоятельности состоит из следующих основных разделов:

- определение источников финансирования проекта и стоимости

используемого капитала, разработка схемы финансирования

и возврата заемных средств,

- построение графика денежного потока по проекту,

- анализ денежного потока и расчет дисконтированных

показателей эффективности проекта с оценкой риска

и чувствительности ,

- разработка планового баланса и анализ ликвидности по

всем периодам проекта.

Перечисленные расчетные блоки и разделы коммерческой оценки проектов, должны быть проработаны в любой дипломной работе. В проектах и диссертациях где коммерческая оценка носит не основной, а вспомогательный характер, эти разделы могут не выделяться в отдельные параграфы. В этом случае все расчетные блоки должны быть выполнены, но в пояснительной записке они могут быть объединены в такие разделы, как «расчет затрат и экономической эффективности вариантов проекта» и «финансовые расчеты и оценка коммерческой эффективности».

При проработке в дипломных проектах и магистерских диссертациях вопросов коммерческой оценки необходимо обратить внимание на следующие особенности:

- роль экономической и финансовой оценки в принятии решений,

- использование бюджетного подхода при анализе проекта,

- расчет амортизационных отчислений,

- использование баланса активов и пассивов по проекту.

Экономическая оценка вложения капитала направлена на определение потенциальной возможности рассматриваемого проекта обеспечить требуемый или ожидаемый уровень прибыльности. При выполнении инвестиционного анализа именно задача оценки эффективности капиталовложений является главной, определяющей судьбу проекта в целом. Но экономически эффективный проект может оказаться убыточным при использовании дорогого капитала с высокой процентной ставкой. Поэтому экономическая оценка проводится на первых стадиях анализа проектов. Окончательное же решение всегда принимается на основе финансовой оценки (показатели NPV и IRR) после учета стоимости используемого по проекту капитала.

Бюджетный подход при анализе проекта основан на разработке смет денежных поступлений и платежей, отражающих результаты всех операций по проекту. Разность между поступлениями и платежами - есть денежный поток инвестиционного проекта.

При коммерческой оценке инвестиционный проект рассматривается во временном периоде, равном заранее определенному «сроку жизни проекта». Чем больше «срок жизни проекта» при прочих равных условиях (уровень затрат, выручка, финансовые показатели проекта), тем выше его коммерческая эффективность. «Срок жизни проекта» является важной и неотъемлемой характеристикой для расчетов. Определяется он в соответствии с известными правилами -(см. п. 6.2.2. ). «Срок жизни проекта» в разных методиках и программных продуктах может называться анализируемый период или горизонт исследования. Для расчетов он разбивается на несколько равных промежутков - интервалов планирования.

В дипломных проектах и магистерских диссертациях интервал планирования чаще всего принимается равным году. В соответствии со спецификой проекта могут быть и другие интервалы планирования. Для оперативных, краткосрочных проектов интервал планирования выбирается дипломником по своему усмотрению, но не должен быть меньше 1 месяца. Количество таких интервалов в расчетах, проводимых дипломниками, наиболее целесообразно в пределах от 4 до 8.

Для каждого интервала планирования составляются бюджеты - сметы денежных поступлений и платежей, отражающих результаты всех операций, выполнявшихся в этом временном промежутке. Сальдо такого бюджета (разность между поступлениями и платежами) представляет собой денежный поток инвестиционного проекта на данном интервале планирования.

Если все составляющие инвестиционного проекта будут выражены в стоимостной оценке, мы получим ряд значений денежных потоков (равных количеству интервалов планирования), описывающих процесс осуществления инвестиционного проекта. В этом заключается суть бюджетного подхода к подготовке исходной информации для инвестиционного анализа.

На начальной стадии осуществления проекта (инвестиционная стадия) денежные потоки, как правило, оказываются отрицательными. Это соответствует оттоку ресурсов, происходящему в связи с созданием условий для последующей деятельности (например, приобретением внеоборотных активов и формированием чистого оборотного капитала).

После завершения инвестиционной и перехода к эксплуатационной стадии, связанной с началом реализации продукции по проекту, величины денежных потоков на интервалах планирования, как правило, становятся положительными.

Технически задача инвестиционного анализа заключается в определении того, какова будет сумма денежных потоков нарастающим итогом на конец установленного «срока жизни проекта». В частности, принципиально важно, будет ли она положительна. Эффективный проект должен иметь положительный денежный поток за весь «срок жизни проекта».

Амортизационные отчисления представляют собой особый вид затрат предприятия по проекту. Эти затраты только начисляются, но не выплачиваются. Поэтому амортизационные отчисления относятся к неденежным расходам предприятия и суммируются с чистой прибылью по проекту при определении суммарной величины денежного потока в каждом интервале планирования.

Использование баланса активов и пассивов является основным способом представления информации, характеризующей экономическое состояние предприятия и результаты его развития на основе инвестиционного проекта. В балансе отражаются два подхода к анализу структуры капитала: с одной стороны, в нем представлена структура имущества, находящегося в распоряжении предприятия (активы), а, с другой стороны, - структура источников финансирования, благодаря которым это имущество приобретено (пассивы). Главный принцип баланса - равенство его обеих частей.

Состав и величина активов по проекту определяются при экономической оценке в расчете инвестиционных затрат. Первым расчетным блоком финансовой оценки является определение источников финансирования проекта и стоимости капитала, т.е. структуры пассивов.(см. рис.6.1. )

Далее в разделе 6.3 методика коммерческой оценки проектов для использования при разработке дипломных работ подробно изложена по основным разделам.

В первую очередь рассмотрим основные теоретические положения коммерческой оценки проектов.

6.2. Теоретические вопросы коммерческой

оценки проектов

6.2.1. Виды инвестиционных и инновационных проектов

Инвестиционный проект - это план вложения денежных средств и капитала с целью получения прибыли или социальных, политических и других выгод. В результате реализации инвестиционного проекта могут осуществляться меры в широком диапазоне - от создания нового предприятия, освоения в производстве новой продукции, организации торговли новыми товарами или технического перевооружения, автоматизации действующего производства до организации различного рода фестивалей или спортивных праздников.

Среди различных видов инвестиций необходимо выделить специфическую группу - инновационные проекты, где главным заинтересованным лицом на первой стадии является изобретатель - разработчик новой техники или технологии, не имеющий возможности полностью финансировать реализацию своего проекта. В такого же рода инновациях часто заинтересованы малые и средние предприятия, а также крупные компании, тоже не имеющие свободного капитала для финансирования нововведений. В этих случаях возникает необходимость поиска инвесторов и кредиторов для разработки плана реализации проекта.

Инвестор – главное действующее лицо (физическое или юридическое) инвестиционного проекта, вкладывает в него собственные средства и является его владельцем в соответствии с долей финансирования.

При выборе объектов для инвестирования его интересуют ответы на два основных вопроса:

- вернет ли он свои деньги обратно и за какой срок;

- какова будет сумма дополнительного дохода от того, что он вложит капитал именно в данный проект, а не в другой.

Кредитор – банк или другая кредитная организация, промышленная или торговая компания, которые предоставляют денежные средства на реализацию инвестиционного проекта на условиях возвратности и платности (% ставка по договору кредита). Его также как и инвестора интересует вопрос о возврате предоставленных в кредит средств и получении вознаграждения в виде процентов. Кредитор в отличие от инвестора компенсирует свои риски залогом, поручительством или гарантией. Тем не менее и его интересует вопрос о плановой эффективности кредитуемого проекта.

Методология коммерческой оценки проектов позволяет достаточно полно ответить на эти вопросы. Конкретные методы расчета эффективности проектов в значительной мере зависят от вида и типа инвестиционного проекта, от его отраслевых особенностей, целенаправленности и источников финансирования.

Инвестиционный проект представляет собой совокупность намерений, обоснований и плана практических действий по осуществлению инвестиционного процесса. Инвестиционный проект первоначально реализуется в системе документов, в которых планируются и обосновываются эти действия. Инвестиционные и инновационные проекты чрезвычайно многообразны в зависимости от сроков реализации и целевой направленности, источников финансирования, взаимной связи, масштабов влияния на экономику отдельных компаний, регионов и страны в целом.

Укрупненная группировка проектов по основным видам и работам, по методам экономической и финансовой оценки приведена на рис. 6.2.

Вид проекта зависит от срока его реализации и целевой направленности. По срокам реализации инвестиционные проекты можно разделить на краткосрочные (до 1 года), среднесрочные (1-3 года) и долгосрочные (свыше 3 лет). Краткосрочные проекты обычно называются оперативными или оперативно-производственными. Инвестиционными проектами чаще всего называют средне и долгосрочные проекты.

По целевой направленности проекты делятся на коммерческие, рассчитанные на получение прибыли, и общественные, целью которых являются социальные, экологические, политические и другие общественные выгоды, не определяемые в стоимостном выражении.

В зависимости от направления инвестиций и целей их реализации инвестиционные проекты можно разделить на производственные, научно-технические, торговые, финансовые, экологические и социальные.

Рис. 6.2. Виды проектов и методы оценки.

Реализация производственных инвестиционных проектов предполагает вложение средств в создание новых, расширение, модернизацию или реконструкцию действующих производств для различных отраслей экономики.

Научно-технические инвестиционные проекты связаны с разработкой и созданием современных высокоэффективных машин, аппаратов, оборудования, приборов, технологий и технологических процессов. Разработка и реализация научно-технических и производственных инвестиционных проектов часто связаны друг с другом, в частности, реализация производственного инвестиционного проекта может являться продолжением и необходимым этапом осуществления научно-технического проекта.

Цель торговых инвестиционных проектов - получение прибыли от осуществляемых инвестиций в закупку, продажу и перепродажу различных, часто новых для компании, видов продукции, использование (например, сдача в аренду) какого-либо имущества - продукции, товаров, услуг, имущественных прав. Торговые проекты, как и производственные также могут быть инновационными.

Научно-технические, производственные и торговые инвестиционные проекты могут быть связаны друг с другом технологически. Кроме того доход от реализации торговых инвестиционных проектов может стать источником финансирования производственных или научно-технических инвестиционных проектов.

Финансовые проекты связаны с приобретением ценных бумаг и других финансовых активов, с формированием портфеля долевых и долговых ценных бумаг и их реализацией, покупкой и реализацией финансовых обязательств, а также с эмиссией и реализацией ценных бумаг.

К экологическим инвестиционным проектам относятся проекты, результатом которых являются природоохранные объекты. Другой вариант - улучшение параметров действующих производств, либо реализация мер по снижению вредного воздействия на природу, например уменьшение или изменение структуры выбросов вредных веществ в атмосферу.

Результатом реализации социальных инвестиционных проектов является достижение определенной общественно полезной цели, в частности улучшение состояния здравоохранения, образования, культуры, спорта и т.п.

Экологические и социальные проекты обычно не преследуют цель непосредственного получения прибыли и относятся к общественным проектам.

В зависимости от степени взаимного влияния инвестиционные проекты можно разделить на зависимые и независимые друг от друга .

Независимые инвестиционные проекты - это проекты, решение о реализации одного из которых не влияет на решение о реализации другого. Для того чтобы один проект был независим от другого, необходимо выполнение двух условий:

- должны существовать технические, технологические, финансовые, временные, правовые и другие факторы и возможности осуществлять один проект независимо от того, будет или не будет принят к реализации другой проект;

- на величину и структуру денежных потоков, ожидаемых от реализации одного проекта, не должно влиять принятие другого проекта к реализации либо отказ от него.

Зависимые (взаимоисключающие) инвестиционные проекты - это такие проекты, которые не могут быть реализованы одновременно. Другими словами, принятие одного из них означает, что оставшиеся проекты не могут быть реализованы (например, варианты строительства окружной дороги в С.Петербурге, или проекты жилищного строительства на одном участке застройки).

Зависимые (взаимодополняющие) инвестиционные проекты - это проекты, которые реализуются совместно. При этом взаимодополняющие инвестиционные проекты подразделяются на два типа:

- проекты, принятие одного из которых приводит к увеличению доходов по другим проектам( например, проекты автоматизации и обновления технологии новых предприятий, проекты по аутсорсингу);

- проекты, когда принятие нового приводит к некоторому снижению доходов по действующим проектам.

По масштабу реализации и влиянию на экономику страны в целом инвестиционные проекты подразделяются на следующие виды:

- глобальные проекты, реализация которых существенно влияет на экономическую, социальную, политическую или экологическую ситуацию в мире;

- народно-хозяйственные проекты, которые оказывают действенное влияние на всю страну в целом или ее регионы;

- крупномасштабные проекты, охватывающие крупные территориальные образования или отдельные отрасли экономики;

- локальные проекты, действие которых сказывается в рамках предприятия, осуществляющего инвестиционный проект.

В дипломных работах студентов рассматриваются в основном локальные коммерческие проекты. В силу особенностей и оригинальности каждого проекта требуется и индивидуальный подход при оценке их эффективности. Различия в оценке обычно проявляются в различных схемах расчета доходов и сопоставления затрат, выявлении стоимости используемого капитала и в нормативах для принятия решений. (см. Рис. 6.2. )

6.2.2. Стадии развития и срок инвестиционного проекта

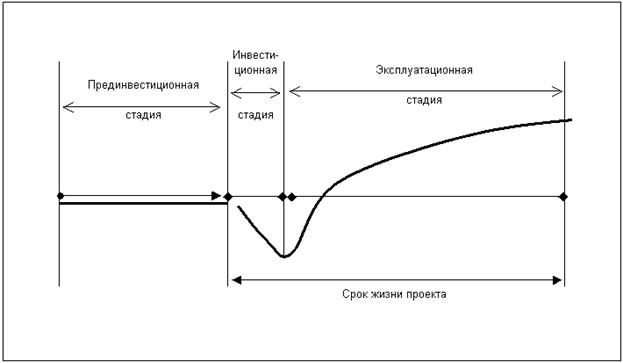

Процесс разработки и реализации инвестиционного проекта укладывается в несколько стадий, в рамках которых ставятся свои цели и решаются соответствующие задачи: прединвестиционная, инвестиционная и эксплуатационная (иногда ее называют операционной или производственной). На рис. 6.3. представлена схема стандартного графика инвестиционного проекта, отражающая темп расходования и поступления денежных средств на прединвестиционной стадии, а также в процессе инвестирования и эксплуатации.

Рис. 6.3. Схема стандартного графика инвестиционного проекта.

Для конкретного проекта нововведений в бизнес-плане обычно разрабатывается график реализации для двух основных стадий: инвестиционной и эксплуатационной. Длительность этих стадий определяет «срок жизни проекта» - одну из важнейших характеристик исходных данных для коммерческой оценки. Чем короче «срок жизни проекта», тем труднее получить достаточный объем прибыли для покрытия, окупаемости инвестиционных затрат. Практически, при предварительной коммерческой оценке проектов, «срок жизни проекта» определяется на основе срока службы основного оборудования по проекту. Этот способ можно рационально использовать в курсовых и дипломных проектах студентов.

Первая стадия проекта – прединвестиционная имеет целью найти инвестора, что в свою очередь требует выполнения юридических (правовых), технологических и финансово-экономических обоснований рассматриваемой инновации. Для открытия финансирования инвестор должен быть убежден в своих правах на планируемое новое производство, иметь полное представление о будущих затратах и доходах по проекту с достаточно полной и обоснованной оценкой рисков. Именно для этих целей и на этой стадии проводится коммерческая оценка проектов, а на ее базе разрабатывается бизнес-план проекта.

Коммерческая оценка инвестиционных проектов является основой бизнес-планирования и одним из важнейших элементов для обоснования и принятия инвестором решения о финансировании рассматриваемого проекта. Прединвестиционная стадия проводится на средства заинтересованных в проекте физических или юридических лиц с целью определения и уточнения источников финансирования проекта. Кроме поиска инвесторов на этой стадии оцениваются возможности по кредитованию, определяются возможные для использования кредитные организации. Банковские организации, как и инвесторы, требуют для рассмотрения вопроса о кредитовании представления бизнес-плана проекта, основанного на его коммерческой оценке.

Длительность прединвестиционной стадии обычно не входит в срок жизни проекта и не планируется. По некоторым сомнительным или слишком рискованным проектам длительность поиска источников финансирования (инвесторов и кредиторов) может тянуться годами.

Следующая стадия проекта - инвестиционная начинается с момента открытия финансирования и включает следующие основные виды работ:

а) проектирование;

б) заключение договоров и решение юридических вопросов, подбор ведущих менеджеров для реализации проекта;

в) закупка и доставка оборудования, строительно-монтажные работы;

г) организационные вопросы производства и торговли, создание производственных запасов, пусконаладочные работы и др.

Третья стадия - эксплуатационная (операционная, производственная) начинается с момента начала реализации продукции по проекту и получения выручки от продаж. На этой стадии начинается возврат денег и капитала, инвестированных в проект.

В ходе эксплуатации объекта инвестирования формируются планировавшиеся в бизнес-плане результаты, осуществляется оценка соответствия фактических результатов запланированным, вносятся необходимые корректировки с целью увеличить эффективность реализации проекта. Основные проблемы, связанные с этой стадией, - управление оперативной деятельностью, организация производства и сбыта продукции, финансирование текущих затрат.

Заключительная стадия проекта – ликвидационная. Для значительной части проектов эта стадия не проявляется в явном виде. Она обычно совмещается с инвестиционной стадией нового проекта дальнейшего развития предприятия. Для крупных же проектов, для которых эта стадия существенна, она включает следующие работы:

- ликвидация возможных отрицательных последствий (главным образом экологического характера) закончившегося или прекращенного проекта,

- высвобождение оборотных средств и переориентация производственных мощностей,

- анализ и оценка результатов проекта, его эффективности, соответствия поставленных и достигнутых целей, степени достоверности прогнозов, надежности применяемых методик оценки инвестиционного проекта.

6. 2.3. Критерии принятия решений

по инвестированию и реализации проектов

Принятие решений по инвестированию денежных средств и капитала в инвестиционные проекты развития предприятий может базироваться на систематизированном и интуитивном подходе.

Значительная часть решений по вложению денежных средств принимается без специальных аналитических расчетов и основывается именно на интуитивном подходе. Эффективность этих решений базируется на профессиональном опыте, знании тенденций рынка и конкретной технологии, реальной интуиции каждого инвестора, руководителя и предпринимателя. Этот подход наиболее часто применяется для оперативно-производственных проектов при краткосрочном инвестировании относительно небольших сумм.

Для сложных по технологии и долгосрочных инвестиционных проектов более целесообразно использовать систематизированный подход и формализованные методы экономической оценки ожидаемой доходности капиталовложений. Применение формализованных методов экономической оценки, даже при условии значительной неопределенности проектов, позволяет людям, принимающим решения, лучше понять факторы риска в альтернативах вложений, получить информацию для более объективного выбора экономичных вариантов. Применение систематизированных методов экономической оценки позволяет исключить волевые решения и " причуды руководства" как основу для выбора инвестиционных решений.

Прежде всего об общих критериях принятия решений инвестором, которые используются всегда, в независимости от методологии аналитических расчетов. Они касаются следующих вопросов, требующих при серьезном подходе специальной экспертизы:

- полнота и достоверность исходной информации по проекту

(например, кроме данных о планируемых затратах и доходах,

права собственности всех участников проекта, общественное

мнение и множество другой, часто не финансовой и не

экономической информации),

- надежность и авторитет предполагаемых операторов и разработчиков проекта, оценка возможности решения ими финансовых и организационных вопросов, их финансовая и технологическая состоятельность,

- надежность и авторитет аналитиков и экспертов по коммерческой оценке проекта .

В пояснительной записке к программному расчету инвестор должен получить ответы на эти вопросы.

При использовании методологии коммерческой оценки проектов (методики UNIDO) рассчитываются показатели экономической эффективности и финансовой состоятельности проектов.

В процессе экономической оценки для принятия решений по проекту рассчитываются два простых показателя эффективности:

- простой срок окупаемости единовременных вложений (инвестиций) (payback period - PBP),

- простая норма прибыли по проекту ( i прост).

При анализе финансовой состоятельности проекта рассчитываются дисконтированные показатели коммерческой оценки:

- чистая текущая стоимость по проекту, иначе чистый дисконтиpованный доход (чистая прибыль плюс амортизация) за весь «срок жизни проекта» (net prezent value - NPV),

- внутpенняя ноpма пpибыли проекта, иначе норма прибыли дисконтированного денежного потока по проекту (internal rate of return - IRR ).

Часто при расчетах финансовой состоятельности проектов рассчитывается также третья характеристика - индекс рентабельности инвестиции ( profitability index , PI ).

Порядок и формулы для расчета критериальных показателей принятия решений по инвестиционным проектам, их перечень, приведенные в различных литературных источниках, могут существенно различаться. Ниже приводятся наиболее распространенные понятия и расчетные формулы показателей коммерческой эффективности, принятые в большинстве методик, а также в программном продукте V & M "МАСТЕР ПРОЕКТОВ: Бюджетный подход".

Дата: 2019-03-05, просмотров: 416.