Тема 9

Денежно-кредитная система

Сущность и функции денег

Деньги – это товар особого вида, служащий всеобщим эквивалентом для всех остальных товаров.

Как и всякий общественный феномен, деньги проявляют себя в действии, через свои функции. В ходе эволюции некоторые функции принимают более зрелые и совершенные формы. В течение многих веков сложились четыре основные функции денег: мера ценности, средство сохранения ценности, средство обращения и средство платежа. Также иногда выделяют функцию мировых денег, которая проявляется во взаимоотношениях между экономическими субъектами, находящимися в разных странах.

1. Мера ценности представляет собой первую и универсальную функцию денег. Первоначально она возникает как простое обменное соотношение товаров. Это обменное соотношение и есть цена товара, только выраженная пока в других товарах. Действуя как средство выражения ценности товаров, деньги одновременно действуют и как мера их ценности. Ценность товара, выраженная в деньгах, является обществу в форме цены. Поэтому, говоря об изменении цен товаров, подразумевают изменения их ценности, выраженной в деньгах. Динамика цен на продовольственные товары в период с 2007г. По 2009г. представлена в таблице 1.

Таблица 1 – Средние цены на отдельные виды продовольственных товаров (по состоянию на декабрь, рублей за килограмм).

2. Функция сохранения ценности порождается развитием обмена и его переходом от разрозненных актов бартера к регулярной торговле, которая подразумевает вовлечение большого кол-ва товаров, возрастания числа сделок и участников. Возникла необходимость сначала продать товар. А затем на вырученные средства приобрести другой. Вместо прямого обмена Т→Т теперь имеют место две фазы: продажа (Т→Д), а затем покупка (Д→Т). Между начальной и конечной фазами обменной сделки появляется посредник Д, задачей которого является сохранение ценности участвующих в обмене товаров.

3. Деньги в функции средства обращения выполняют роль посредника в движении товаров от продавцов к покупателям. Бесчисленное кол-во раздельных актов Т→Д и Д→Т, взятое в совокупности, представляет собой постоянный процесс Т→Д→Т. Функция средства обращения возникает из способности денег перемещаться отдельно от товаров в качестве общественного воплощения их ценности. Основные показатели денежного обращения в Беларуси представлены в таблице 2.

Таблица 2 – Основные показатели денежного обращения в Беларуси (состояние на начало года)

4. Средство платежа – наиболее развитая функция денег. Продажа товаров с условием отсрочки платежа становится необходимым элементом хозяйственной жизни. Источником этой функции является кредит и возникающие при этом долговые обязательства. Но для того, чтобы деньги были предоставлены в ссуду, они прежде должны существовать в виде отдельного от обращающихся денег накопленного фонда. Следовательно, функция средства платежа берет свое начало от функции сохранения ценности. Реализация данной функции представлена на рисунке 1.

5. Деньги, применяемые в международных расчетах, принято называть мировыми деньгами. В роли мировых денег ранее действовало. Затем его сменили кредитные деньги. Важным феноменом в международной валютной системе в ХХ в. стало появление международных композитных денежных единиц. Первой такой единицей стали СДР, затем появилось ЭКЮ, которую затем заменило «евро». Специальные права заимствования – СДР – искусственно созданная международная денежная единица, которая предназначалась для стран, испытывающих нехватку денежных ресурсов. ЭКЮ – региональная международная счетная денежная единица Европейского Союза. «Евро» - новая международная региональная денежная единица ЕС, которая предназначена стать единой валютой в рамках ЕС.

В заключении можно сделать вывод о том, что функции меры ценности и средства сохранения ценности сформировались как базовые, а функции денег, вырастающие из предыдущих. Все разновидности денег обладают функцией меры ценности, поскольку все они служат средством выражения ценности товарных ресурсов, действующих в хозяйственной жизни.

Предложение денег

Денежный рынок – сеть институтов, которые обеспечивают взаимодействие предложения и спроса на деньги, а также сами денежные потоки. Он характеризуется определенным объемом денежной массы. Денежная масса – это совокупность наличных и безналичных покупательных и платежных средств, обеспечивающих обращение товаров и услуг в народном хозяйстве.

Предложение денег (MS) – это наличные деньги (бумажные и металлические) и деньги на депозитах в банках, т.е. наличие всех денег в экономике, что можно выразить формулой: MS = C + D, гдеMS– предложение денег; C – наличность;D– депозиты.

В современной экономике предложение денег создается банковской системой. Центральный банк создает путем эмиссии (выпуска) денег (банкнот и монет), а коммерческие банки – путем выдачи ссуд фирмам и населению (кредитная эмиссия).

П  редложение денег регулируется Центральным банком. Если оно фиксировано на определенное время и не зависит от процентной ставки, то графически кривая предложения денег имеет вид вертикальной прямой (рис. 1).

редложение денег регулируется Центральным банком. Если оно фиксировано на определенное время и не зависит от процентной ставки, то графически кривая предложения денег имеет вид вертикальной прямой (рис. 1).

i MS

0 M

Рис.1. Предложение денег не зависит от процентной ставки

Если же Центральный банк ставит своей целью сохранение на определенном уровне ставки процента, не обращая внимания на количество денег на денежном рынке, то кривая предложения денег будет иметь вид горизонтальной прямой (рис. 2).

i

i

MS

0 M

Рис. 2. Предложение денег при фиксированной процентной ставке

Предложение денег в реальной жизни – величина переменная. Кроме банков на него оказывает влияние поведение других экономических субъектов, например, домашних хозяйств. Они самостоятельно решают, какую часть своих сбережений хранить на депозитах в банках, тем самым формируют возможности коммерческих банков осуществлять кредитную эмиссию, а, значит, и влияют на предложение денег в экономике.

Равновесие денежного рынка

Равновесие денежного рынка устанавливается в процессе взаимодействия спроса на деньги и их предложения и характеризуется таким состоянием рынка, при котором объем спроса на деньги равен объему их предложения.

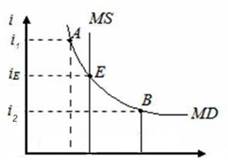

Процесс установления равновесия на рынке денег можно представить графически (рис1).

Рис.1 Равновесие на денежном рынке

Кривая предложения денег MSимеет вертикальный вид, что предполагает проведение Центральным банком политики поддержания денежной массы на неизменном уровне вне связи с уровнем процентной ставки. Кривая спроса на деньгиMDрассматривается как убывающая функция ставки процента. Равновесие денежного рынка находится в точке пересечения кривых спроса и предложения денег Е при равновесной ставке ссудного процентаiЕ. Предположим, что процентная ставка находится выше равновесного уровня (i1>iЕ). Это означает увеличение альтернативной стоимости хранения денег. Экономические субъекты начнут переводить свои денежные средства в альтернативные активы, например - в облигации. Они будут избавляться от относительного излишка денег, скупая ценные бумаги, цены на которые станут подниматься, а ставка процента – падать. Действие рыночных механизмов в конечном счете приведет к тому, что процентная ставка снизится до равновесного уровняiЕ. Если процентная ставка опустится ниже равновесного уровня (i2 <iЕ) до уровняi2, то альтернативная стоимость хранения денег уменьшится. Экономические субъекты для увеличения своих денежных средств начнут продавать ценные бумаги и одновременно закрывать срочные депозиты. Избыток на рынке ценных бумаг вызовет понижение их рыночного курса и повышение доходности, что предопределит рост ставки процента. Начнет развертываться процесс, который завершится восстановлением равновесия на прежнем уровне при ставке процента iЕ.

Нарушение равновесия на денежном рынке может возникнуть и в результате изменений предложения денег или спроса на них. Графически это будет означать соответствующий сдвиг кривых MDиMS.

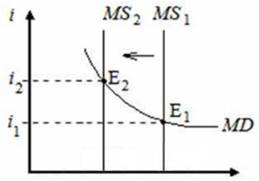

Рассмотрим влияние изменения предложения денег на равновесие денежного рынка (рис2).

Рис.2 Изменения предложения денег и равновесие денежного рынка

Рис.2 Изменения предложения денег и равновесие денежного рынка

Предположим, что денежный рынок находится в состоянии равновесия в точке Е1при процентной ставкеi1. В стране наблюдается инфляция. Для её снижения Центральный банк сокращает предложение денег. Если количество денег в обращении уменьшается, то кривая перемещается в положениеMS2. При ставке процентаi1спрос на деньги будет больше их предложения, т.е. денег будет не хватать. В этой ситуации коммерческие банки будут пополнять свои резервы за счет продажи ценных бумаг. Они также повысят требования для получения кредита, что приведёт к росту процентной ставки. В ответ на это экономические субъекты начнут отдавать предпочтение не деньгам, а другим, более доходным активам. В конечном счете произойдет сдвиг кривой предложения и установится новый равновесный уровень в точке Е2при более высокой ставке процентаi2. При обратном процессе логика рассуждения аналогичная.

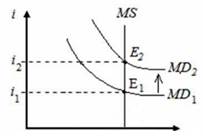

Рассмотрим теперь, как влияют на равновесие денежного рынка изменения реального спроса на деньги (рис.3).

Рис.3 Изменение спроса на деньги и равновесие денежного рынка

Рис.3 Изменение спроса на деньги и равновесие денежного рынка

Начальное равновесие на денежном рынке при спросе на деньги MD1и предложенииMSнаходится в точке Е1при равновесной процентной ставкеi1. Увеличение реального объёма национального производства увеличит спрос на деньги, что выразится в сдвиге кривой спросаMD1в положениеMD2. Увеличение спроса на деньги будет стимулировать экономических субъектов продавать ценные бумаги, а также брать деньги в ссуду. Это вызовет понижение рыночной цены ценных бумаг и повышение ставки процента. В условиях фиксированного предложения денег равновесие денежного рынка установится в точке Е2, когда процентная ставка повысится до уровняi2, а величина спроса на деньги будет соответствовать величине их предложения.

При уменьшении спроса на деньги все произойдет в обратном порядке. Таким образом, нарушения равновесия на денежном рынке приводят к колебаниям процентной ставки, которая влияет на реальный спрос на деньги субъектов и восстанавливает равновесие на денежном рынке.

Механизм установления и поддержания равновесия на денежном рынке успешно работает в рыночной экономике с развитым рынком ценных бумаг и с устоявшимися поведенческими связями. В переходных экономиках ситуация усложняется. Так, в ходе антиинфляционных мероприятий жёсткое ограничение предложения денег ведёт к значительному превышению спроса на деньги над их предложением, сокращению денежных активов экономических агентов, росту неплатежей, что не способствует экономической стабилизации и формированию здорового денежного рынка. Проблема равновесия на денежном рынке в переходных экономиках решается вместе с проблемами бюджетной стабильности, нормализации финансового положения экономических агентов, укрепления национальной валюты.

Денежно-кредитная система

Денежная система — исторически сложившаяся в каждой стране и законодательно установленная форма организации денежного обращения. Государство определяет денежную единицу (рубль, доллар и др.), масштаб цен, виды денежных знаков в обращении и порядок их эмиссии, характер обеспечения денег, формы безналичного платежного оборота, курс национальной валюты.

Денежная система функционирует в соответствии с принятым в декабре 1990 года Законом «О Национальном банке Республики Беларусь» и последующими законодательными актами, определяющими механизм функционирования денежно-кредитной системы. С марта 1993 года белорусский рубль начал котироваться на валютной бирже, в октябре 1994 года белорусский рубль был объявлен единственным законным платежным средством на территории республики.

Кредитная система — это совокупность различных кредитно-финансовых институтов, действующих на рынке ссудных капиталов и осуществляющих аккумуляцию и мобилизацию денежного капитала.

Правовой основой денежно-кредитного регулирования являются «Основные направления денежно-кредитной политики Республики Беларусь», ежегодно разрабатываемые и утверждаемые Правлением Национального банка и предоставляются совместно с Правительством РБ до 1 октября Президенту РБ.

В соответствии с Законом «О банках и банковской деятельности в Республике Беларусь» и ст. 136 Конституции Республики Беларусь в стране сформирована двухуровневая банковская система:

- первый уровень - Национальный банк;

- второй уровень- банки (унитарные, акционерные, в том числе с участием государства и иностранного капитала) и небанковские финансовые организации

Правовой основой функционирования национальной банковской системы в настоящее время является Банковский кодекс Республики Беларусь, вступивший в силу с 1 января 2001 года.

На 1.01.2010 года Банковская система Республики Беларусь включает 32 банка, из которых 25 банков с участием иностранного капитала, в том числе 9 банков со 100 % иностранным капиталом. Основной объем капитала банковской системы (около 85 %) сосредоточен в пяти системообразующих банках: ОАО «Белагропромбанк», АСБ «Беларусбанк», «Приорбанк» ОАО, ОАО «Белпромстройбанк», ОАО «Белинвестбанк». На территории Беларуси находятся 8 представительств иностранных банков России, Украины, Литвы, Латвии, Германии и Межгосударственного банка.

Банковская система Республики Беларусь развивается достаточно быстрыми темпами, несмотря на экономический кризис, о чем свидетельствуют следующие характеристики:

- Объем уставного фонда банков 1.01.2010 года составил 9,5 трлн. руб. , что на 10,1% больше, чем на 01.01.2009 года.

- Объем нормативного (собственного) капитала банковской системы за январь-ноябрь 2009 года увеличился на 13,4% и на 1 декабря 2009 года составил 12,8 трлн руб. Основным источником роста собственного капитала явилась прибыль банков.

- В ноябре 2009 года рентабельность нормативного капитала банковской системы составила 8,26%;

- За январь-март 2010 года банки выдали кредитов на сумму 21,6 трлн. руб., что на 38% больше, чем в налогичном периоде 2009 года.

- Объем привлеченных денежных средств населения за 1-ый квартал 2010 года возрос на 1,57 трлн. руб. или на 8,4%. В среднем на 1-го жителя РБ на 1.04.2010 года приходилось 2144,1 тыс. руб. (или 720 $ США) сбережений, что в 1,34 раза больше, чем в аналогичном периоде 2009 года.

- Ставка рефинансирования на 1.04.2010 года составляет 12,5%, что на 1,5% меньше чем в 2009 году.

- Работа банков Республики Беларусь в автоматизированной системе межбанковских расчетов (АС МБР) в 2009 г (за январь-октябрь). характеризуется следующими показателями: проведено платежей на сумму 942,3 трлн руб, что на 70,8% больше чем за аналогичный период 2008 года .

- На 1 января 2010 г. в обращении находилось 7,7 млн. карточек международных и внутренних систем расчетов (прирост за год составил 60 %). Количество функционирующих банкоматов достигло 2695 единиц (прирост 33 %), инфокиосков — 2943 (прирост 116%).

В прогнозных документах (НСУР-2020 и др.) определены перспективные цели денежно-кредитной политики:

• обеспечение устойчивости белорусского рубля к валютной корзине и снижения темпов инфляции;

• дальнейшее наращивание нормативного капитала;

• развитие ресурсного потенциала и укрепление банковской системы, обеспечивающие эффективное аккумулирование свободных денежных средств домашних хозяйств и хозяйствующих субъектов и кредитную поддержку экономического роста;

• снижение общего уровня процентных ставок в экономике при условии обеспечения финансовой стабильности;

• В 2010 году продолжится реализация мероприятий по интеграции банковских систем РБ и других государств СНГ, а также сотрудничество с МВФ, Всемирным банком, Европейским банком реконструкции и развития, Международной финансовой корпорацией;

• обеспечение эффективного надежного и безопасного функционирования платежной системы и хранения сбережений в банковской системе.

Сущность кредита

Возникновение кредита как особой формы стоимостных отношений происходит тогда, когда стоимость, высвободившаяся у одного экономического субъекта, какое-то время не вступает в новый воспроизводственный цикл. Благодаря кредиту она переходит от субъекта, не использующего её (кредитор), к другому субъекту, испытывающему потребность в дополнительных средствах (заёмщик).

Функции кредита: перераспределительная- происходит перераспределение временно высвободившейся стоимости; создания кредитных орудий обращения- связана с возникновением банковской системы; воспроизводственная- получение заемщиком кредита обеспечивает его необходимым объемом капитала для ведения предпринимательской деятельности; стимулирующая- проявляется в возможности развития производства без наличия собственных денежных средств.

Виды кредитов

Кредиты для физических лиц по целевой направленности бывают двух видов:

1. Для финансирования недвижимости. Это выделение банком кредитов на покупку и строительство жилья, гаражей, обустройство дачных усадеб и так далее. Как правило, это кредиты долгосрочного характера.

2. Кредиты, предоставляемые на потребительские цели. Например: выделение средств на покупку каких-либо товаров или услуг (мебели, техники, туристической путевки, оплаты учебы, лечения), автокредитование (кредиты, предоставляемые банком на приобретение автомобилей, как новых, так и подержанных), кредит, выдаваемый наличными либо зачисляемый на банковскую карту, овердрафтное кредитование (предоставление кредита на сумму, превышающую остаток денежных средств на счете кредитополучателя в безналичном порядке либо путем перечисления банком денежных средств в оплату расчетных документов, представленных кредитополучателем, либо путем использования денежных средств в соответствии с указаниями кредитополучателя посредством использования платежных инструментов, таких как чека, дебетовой банковской платежной карточки, других инструментов, или путем выдачи кредитополучателю наличных денежных средств).

Теория монетаризма

Проблемы в развитии мировой экономики вызвали не только пересмотр кейнсианских идей, но и возрождение неоклассической концепции, в которой содержится обоснование необходимости ограничения роли государства в экономике, сведение ее к минимуму. В современной неоклассической теории выделяют три основных направления: монетаризм, новая классическая макроэкономика (теория рациональных ожиданий), экономика предложения.

Термин «монетаризм» введен Карлом Бруннером в 1968 г. и может иметь два значения:

1) это теория о ведущей роли денег и денежно-кредитного механизма в современном рыночном хозяйстве, что и определяет название концепции, а также особый подход к проблемам воспроизводства, социальной политики, международных экономических отношений и борьбы с преступностью;

2) это политика, направленная на регулирование денежной массы в обращении и процентных ставок для обеспечения экономического роста экономической и социальной стабильности.

Монетаризм сформировался в 1950-70 е годы. Главой школы монетаризма считается американский экономист Милтон Фридмен, основатель Чикагской школы неоклассического возрождения. К представителям монетаризма также относятся К. Брукнер, А. Шварц, Р. Селден, Ф. Кейген. М. Фридман в послевоенные годы участвовал как советник в реализации плана Маршалла – программы экономического возрождения стран Западной Европы, в 1980-е годы был экономическим советником Р. Рейгана, участвовал в разработке программы либерального реформирования Израиля, Чили. Его основные работы «Капитализм и свобода» (1962), «Монетарная история Соединенных штатов» (1963 г. в соавторстве со Шварцем), сборник статей «Оптимальное количество денег и другие очерки» (1969 г), «Хозяева свой судьбы» (1980, в соавторстве с Р. Фридмен), «Тирания статус-кво» (1984, в соавторстве с Р. Фридмен).

Под влиянием популярности идей монетаристов стали быстро развиваться и иные неоклассические теории, такие как «экономика предложения», теория рациональных ожиданий.

Распространение монетаризма пришлось на 1970-е годы, когда экономика Запада переживала новое для себя явление, получившее название стагфляции – это одновременный рост уровня цен и уровня безработицы. Неоклассики считают, что кризис 1973-75 гг. показал ошибочность идей кейнсианства. Распад социалистического лагеря способствовал распространению монетаризма. Западные эксперты, придерживающиеся монетаризма, и их последователи оказали существенное влияние на рыночные реформы в восточно-европейских и постсоветских государствах. Однако низкая результативность этих рекомендаций вызвала в 1990-е годы серьезные сомнения в их универсальности, что способствовало снижению авторитета экономикса.

В отличие от неоклассиков конца XIX- начала XX века монетаристы рассматривают не микро-, а макроэкономические проблемы. Монетаристы исходят из того, что рыночная экономика способна к эффективному саморегулированию, поэтому необходимо ограничить государственное вмешательство в экономику, в частности, уменьшить долю ВВП, перераспределяемого через государственный бюджет. Роль государства – это роль судьи в спортивном состязании. Ограниченность государственного вмешательства неоклассики связывают с тем, что

- правительство блокирует работу рыночных регуляторов вместо того, чтобы дополнять их;

- государство способно создавать дополнительный спрос, но не может увеличить товарное предложение, поскольку государственные услуги – это прямой вычет из ВВП;

- правительство по политическим причинам ориентировано на краткосрочную перспективу (правительству нужно как можно быстрее успокоить граждан) в отличие от рыночного механизма, который срабатывает не сразу, но дает более устойчивые результаты.

По мнению монетаристов, экономическая теория должна представлять собой не только академическую науку, но и определенную идеологию, т.е целостной системы ценностей и нормативных принципов жизни общества. По мнению М. Фридмана, главная ценность экономической деятельности, это свобода, когда на выбор человека не действуют ограничения со стороны других людей. В частности Фридман пришел к выводу, что политика правительства по борьбе с потреблением наркотиков нарушает свободу граждан, поскольку любой из них должен иметь право добровольно выбирать между здоровым образом жизни и фактическим самоубийством, вызванным потреблением наркотиков. Справедливое равенство по Фридману– это равенство не результатов, а возможностей, когда каждый в принципе должен иметь если не равные, то, по крайней мере, близкие возможности строить свою жизненную карьеру.

В основе монетаризма лежит количественная теория денег, которая в классическом виде сформулирована И. Фишером в 1912 г.: MV=PQ

Представители кембриджской неоклассической школы записали уравнение следующим образом: М=kPQ,

где k =1/V– часть произведенного продукта, который люди стремятся хранить в ликвидной форме.

Правая часть представленных уравнений характеризует спрос на деньги, левая – предложение денег.

Монетаристы считают, что предложение денег автономно, поэтому действия правительства по продаже облигаций и дополнительной эмиссии вызывают экономические шоки. Фридман ввел понятия денежных агрегатов М1, М2, М3. Монетаристская теория – это в первую очередь теория спроса на деньги. Функция спроса на деньги у Фридмана имеет вид

MD=f (Y,X),

MD – спрос на деньги, Y – национальный доход, X- прочие факторы, в т.ч. степень доходности разных видов богатства, цели, ожидания и предпочтения собственников богатства. Поскольку эти факторы в краткосрочном периоде достаточно стабильны, то единственной причиной инфляции является чрезмерное предложение денег государством. По мнению Фридмена нестабильность денежной системы порождается некомпетентным кредитно-денежным регулированием, а вовсе не внутренней неустойчивостью системы, как считал Дж. М. Кейнс. Фридман выявил на данных Великой депрессии 1929-1933 гг. прямую зависимость между изменением денежной массы и изменением ВВП (временной лаг составляет 6-9 месяцев). Согласно правилу монетаристов денежное предложение должно расширяться в темпе, совпадающим с ежегодным темпом потенциального роста ВВП, т.е. устойчиво возрастать на 3-5% в год.

Монетаристы обосновали новый подход к анализу взаимосвязи между инфляцией и безработицей. Последователи кейнсианской теории считали, что между среднегодовыми темпами инфляции уровнем безработицы существует обратная зависимость, которая выражается кривой Филлипса. Она была выведена английским экономистом А. Филлипсом на основе анализа экономической статистики Великобритании за 1891-1957 годы. Однако оказалось, что эта кривая подходит только для краткосрочных периодов времени.

Для объяснения стагфляции Фридман выдвинул концепцию естественного уровня безработицы, согласно которой любые попытки правительства снизить естественный уровень безработицы ведут только к повышению уровня безработицы, поэтому кривая Филлипса имеет вид вертикальной прямой. Таким образом, монетаристы отвергли толкование инфляции как платы за занятость.

Монетаристы считают, что проблему бедности следует решать, сократив до минимума государственное вмешательство, предоставить бедным дополнительный доход, чтобы они сами решали свои проблемы, поскольку финансирование жилищного строительства, выплата дотаций на продовольствие и т.п. не достигают цели, бюрократическая система раздает эти льготы вовсе не бедным, а представителям среднего класса. Даже если дотации попадают в руки нуждающихся, они лишают бедняков стимулов к экономической активности. Фридмен предлагал заменить бесплатное школьное образование ваучерной системой: родители получают от правительства специальные чеки и отдают их в те школы, которые им больше нравятся. Вместо государственной пенсионной системы предлагается создавать коммерческие пенсионные фонды: если государственной пенсией можно пользоваться только лично, то вклады в пенсионных фондах можно завещать, капитализировать и т.д. В частности, такая система была создана при Пиночете в Чили. Фридмен выступал за введение регрессивного налога. Однако те, кто имеет доходы ниже прожиточного минимума, должны освобождаться от уплаты налогов и получать пособия.

Монетаризм как экономическая политика реализовывался М. Тэтчер и р. Рейганом.

В Великобритании в 1980-е годы развернулась политика тэтчеризма, в рамках которой была принята среднесрочная финансовая политика жесткого контроля за денежным предложением. Бюджетный дефицит за счет роста налоговых поступлений и распродажи государственных активов за 1980-1986 гг. снизился с 35% до 1% ВВП. В рамках среднесрочной финансовой политики проводилась новая политика заработной платы: ограничивалась деятельность профсоюзов, рост заработной платы в государственных предприятиях, снижены налоги на корпорации и на личные доходы, реализованы мероприятия по поддержке малого бизнеса, налажено переобучение рабочей силы. Удалось добиться снижения инфляции с 18 до 8% в год за период 1980-1988 гг. Однако одновременно существенно выросла безработица.

В США в рамках рейганомики в 1980-984 гг. были снижены налоги в надежде на рост налоговых поступлений. Однако надежды не оправдались: дефицит бюджета вырос в 4 раза. Однако снижение налогов стимулировало рост эффективного спроса и вывело американскую экономику из состояния застоя. Поэтому существует мнение, что администрация Р. Рейгана добилась успеха, реализуя ультра-кейнсианскую политику.

В 1992 г. неоклассические идеи пользовались большой популярностью в России, в том числе у правительства Е. Гайдара. Следование этим идеям проявилось в масштабной приватизации, гашении инфляции любой ценой вплоть до прекращения выплаты заработной платы. В результате произошел резкий спад производства и обострились все социальные проблемы. Вместо капитализма сложилась криминально-олигархическая система.

Виды монетарных политик

Жесткая — направлена на поддержание определенного размера денежной массы.

Гибкая — направлена на регулирование процентной ставки.

Различают виды монетарной политики:

Стимулирующая — проводится в период спада и имеет целью «взбадривание» экономики, стимулирование роста деловой активности в целях борьбы с безработицей.

Сдерживающая — проводится в период бума и направлена на снижение деловой активности в целях борьбы с инфляцией.

Стимулирующая монетарная политика заключается в проведении центральным банком мер по увеличению предложения денег. Ее инструментами являются:

снижение нормы резервных требований

снижение учетной ставки процента

покупка центральным банком государственных ценных бумаг.

Сдерживающая (ограничительная) монетарная политика состоит в использовании центральным банком мер по уменьшению предложения денег. К ним относятся:

повышение нормы резервных требований

повышение учетной ставки процента

продажа центральным банком государственных ценных бумаг.

Изменение учетной ставки.

Ставка, взимаемая ЦБ за ссуды, представленные коммерческим банкам, называется учетной ставкой. С понижением учетной ставки увеличивается спрос коммерческих банков на кредиты ЦБ. Одновременно увеличиваются резервы коммерческих банков и их способность давать кредит предпринимателям и населению. Снижается и банковский процент за кредит. Предложение денежной массы в стране возрастает. Наоборот, когда нужно снизить деловую активность, уменьшив денежную массу в стране, центральный банк повышает учетную ставку. Повышение учетной ставки является также приёмом борьбы с инфляцией. В зависимости от экономической ситуации центральный банк прибегает к политике «дешёвых» и «дорогих» денег.

Политика дешёвых денег

Проводится в период низкой конъюнктуры. Центральный банк увеличивает предложение денег путём покупки государственных ценных бумаг на открытом рынке, понижения резервной нормы, понижения учётной ставки. Тем самым понижается процентная ставка, достигается рост инвестиций и повышение деловой активности.

Политика дорогих денег

Проводится Центробанком, прежде всего, как антиинфляционная политика. Для того чтобы сократить денежное предложение, ограничивается денежная эмиссия, осуществляется продажа государственных ценных бумаг на открытом рынке, увеличивается минимальная резервная норма, увеличивается учётная ставка.

Наряду с перечисленными методами государственного регулирования, имеющими внутриэкономическую направленность, существуют специальные меры внешнеэкономического регулирования. К ним можно отнести меры стимулирования экспорта товаров, услуг, капиталов, «ноу-хау», управленческих услуг. Это - кредитование экспорта, гарантирование экспортных кредитов и инвестиций за рубежом, введение и отмена квот, изменение величины пошлины во внешней торговле.

Тема 9

Денежно-кредитная система

Сущность и функции денег

Деньги – это товар особого вида, служащий всеобщим эквивалентом для всех остальных товаров.

Как и всякий общественный феномен, деньги проявляют себя в действии, через свои функции. В ходе эволюции некоторые функции принимают более зрелые и совершенные формы. В течение многих веков сложились четыре основные функции денег: мера ценности, средство сохранения ценности, средство обращения и средство платежа. Также иногда выделяют функцию мировых денег, которая проявляется во взаимоотношениях между экономическими субъектами, находящимися в разных странах.

1. Мера ценности представляет собой первую и универсальную функцию денег. Первоначально она возникает как простое обменное соотношение товаров. Это обменное соотношение и есть цена товара, только выраженная пока в других товарах. Действуя как средство выражения ценности товаров, деньги одновременно действуют и как мера их ценности. Ценность товара, выраженная в деньгах, является обществу в форме цены. Поэтому, говоря об изменении цен товаров, подразумевают изменения их ценности, выраженной в деньгах. Динамика цен на продовольственные товары в период с 2007г. По 2009г. представлена в таблице 1.

Таблица 1 – Средние цены на отдельные виды продовольственных товаров (по состоянию на декабрь, рублей за килограмм).

2. Функция сохранения ценности порождается развитием обмена и его переходом от разрозненных актов бартера к регулярной торговле, которая подразумевает вовлечение большого кол-ва товаров, возрастания числа сделок и участников. Возникла необходимость сначала продать товар. А затем на вырученные средства приобрести другой. Вместо прямого обмена Т→Т теперь имеют место две фазы: продажа (Т→Д), а затем покупка (Д→Т). Между начальной и конечной фазами обменной сделки появляется посредник Д, задачей которого является сохранение ценности участвующих в обмене товаров.

3. Деньги в функции средства обращения выполняют роль посредника в движении товаров от продавцов к покупателям. Бесчисленное кол-во раздельных актов Т→Д и Д→Т, взятое в совокупности, представляет собой постоянный процесс Т→Д→Т. Функция средства обращения возникает из способности денег перемещаться отдельно от товаров в качестве общественного воплощения их ценности. Основные показатели денежного обращения в Беларуси представлены в таблице 2.

Таблица 2 – Основные показатели денежного обращения в Беларуси (состояние на начало года)

4. Средство платежа – наиболее развитая функция денег. Продажа товаров с условием отсрочки платежа становится необходимым элементом хозяйственной жизни. Источником этой функции является кредит и возникающие при этом долговые обязательства. Но для того, чтобы деньги были предоставлены в ссуду, они прежде должны существовать в виде отдельного от обращающихся денег накопленного фонда. Следовательно, функция средства платежа берет свое начало от функции сохранения ценности. Реализация данной функции представлена на рисунке 1.

5. Деньги, применяемые в международных расчетах, принято называть мировыми деньгами. В роли мировых денег ранее действовало. Затем его сменили кредитные деньги. Важным феноменом в международной валютной системе в ХХ в. стало появление международных композитных денежных единиц. Первой такой единицей стали СДР, затем появилось ЭКЮ, которую затем заменило «евро». Специальные права заимствования – СДР – искусственно созданная международная денежная единица, которая предназначалась для стран, испытывающих нехватку денежных ресурсов. ЭКЮ – региональная международная счетная денежная единица Европейского Союза. «Евро» - новая международная региональная денежная единица ЕС, которая предназначена стать единой валютой в рамках ЕС.

В заключении можно сделать вывод о том, что функции меры ценности и средства сохранения ценности сформировались как базовые, а функции денег, вырастающие из предыдущих. Все разновидности денег обладают функцией меры ценности, поскольку все они служат средством выражения ценности товарных ресурсов, действующих в хозяйственной жизни.

Современные деньги. Понятие ликвидности. Спрос на деньги, факторы его определяющие. Предложение денег. Факторы, определяющие денежную массу. Равновесие денежного рынка. Стабилизация денежного рынка.

2.1 Современные деньги

Современные деньги– долговые обязательства государства, банков и сберегательных учреждений, которые признаны законным платежным средством.

Основные виды современных денег- это кредитные деньги: векселя, банкноты, чеки.

Вексель- это письменное долговое обязательство строго установленной формы, дающее векселедержателю бесспорное право по истечении определенного срока требовать с должника обозначенную денежную сумму.

Банкнота (банковский билет)– вексель банка, который выполняет функцию средства платежа.

Чек- это документ, содержащий письменный приказ владельца текущего счёта банку уплатить наличными или перевести на текущий счёт другого лица определенную сумму банкнот.

Основные особенности современных денег:

1. В современных условиях золото не выполняет денежных функций и давно вытеснено из обращения. Это называется демонетизацией золота;

2. В обращении преобладают кредитные деньги. Кроме того, сохраняется незначительный процент бумажных денег;

3. Происходит вытеснение из оборота банкнот и чеков кредитными карточками;

4. Получают развитие электронные деньги, т.е. системы расчётов с помощью ЭВМ в пунктах покупки товаров или услуг устанавливаются терминалы, позволяющие проводить ряд денежных операций

5. Современные деньги не являются эквивалентом стоимости товара, потому что не имеют собственной стоимости.

2.2Понятие ликвидности

В структуре финансовых взаимосвязей народного хозяйства финансы предприятий занимают исходное, определяющее положение, так как обслуживают основное звено общественного производства, где создаются материальные и нематериальные блага и формируется преобладающая масса финансовых ресурсов страны.

Одним из важнейших показателей эффективной деятельности предприятия является ликвидность. Задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку кредитоспособности организации, т.е. ее способности своевременно и полностью рассчитываться по своим обязательствам.

Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств. "Ликвидность - способность фирмы:

1) быстро реагировать на неожиданные финансовые проблемы и возможности,

2) увеличивать активы при росте объема продаж,

3) возвращать краткосрочные долги путем обычного превращения активов в наличность".

Существует несколько степеней ликвидности определения возможностей управления предприятия, а значит, устойчивость всего проекта. Так, недостаточная ликвидность, как правило, означает, что предприятие не в состоянии воспользоваться преимуществами скидок и возникающими выгодными коммерческими возможностями. На этом уровне недостаток ликвидности означает, что нет свободы выбора, и это ограничивает свободу действий руководства. Более значительный недостаток ликвидности приводит к тому, что предприятие не способно оплатить свои текущие долги и обязательства. В результате - интенсивная продажа долгосрочных вложений и активов, а в самом худшем случае - неплатежеспособность и банкротство.

Для собственников предприятия недостаточная ликвидность может означать уменьшение прибыльности, потерю контроля и частичную или полную потерю вложений капитала. Для кредиторов недостаточная ликвидность у должника может означать задержку в уплате процентов и основной суммы долга или частичную либо полную потерю ссуженных средств. Текущее состояние ликвидности компании может повлиять также на ее отношения с клиентами и поставщиками товаров и услуг. Такое изменение может выразиться в неспособности данного предприятия выполнить условия контрактов и привести к потере связей с поставщиками. Вот почему ликвидности придается такое большое значение.

Если предприятие не может погасить свои текущие обязательства по мере того, как наступает срок их оплаты, его дальнейшее существование ставится под сомнение, и это отодвигает все остальные показатели деятельности на второй план. Иными словами, недостатки финансового управления проектом приведут к возникновению риска приостановки и даже его разрушения, т.е. к потере средств инвестора.

Ликвидность характеризует соотношение различных статей текущих (оборотных) активов и пассивов фирмы и, таким образом, наличие свободных (не связанных текущими выплатами) ликвидных ресурсов.

В зависимости от степени ликвидности т. е от скорости превращения в денежные средства, активы предприятия разделяются на следующие группы:

1. Наиболее ликвидные активы (А1) - суммы по всем статьям денежных средств, которые могут быть использованы для выполнения текущих расчетов немедленно. К этой группе относятся также те краткосрочные финансовые вложения (ценные бумаги), которые можно приравнять к деньгам. К ним относятся все статьи денежных средств предприятия и краткосрочные финансовые вложения.

2. Быстро реализуемые активы (А2) - активы, для обращения которых в наличные средства требуется определенное время. Дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, прочие оборотные активы. Ликвидность этих активов различна и зависит от субъективных и объективных факторов: квалификации финансовых работников фирмы, взаимоотношений с плательщиками и их платежеспособности, условий предоставления кредитов покупателям, организации вексельного обращения.

3. Медленно реализуемые активы (А3) - статьи раздела II актива баланса, включающие запасы, налог на добавленную стоимость, дебиторскую задолженность (платежи по которой ожидаются более, чем через 12 месяцев после отчетной даты) и прочие оборотные активы. Товарные запасы не могут быть проданы до пор, пока не найден покупатель. Запасы сырья, материалов и незавершенной продукции иногда требуют предварительной обработки, прежде чем их можно будет продать и преобразовать в наличные средства.

Следует обратить внимание, что статья "Расходы будущих периодов" не включается в эту группу.

4. Труднореализуемые активы (А4) - статьи раздела I актива баланса - внеоборотные активы. Активы, которые предназначены для использования в хозяйственной деятельности в течение относительно продолжительного периода. Согласно Международному стандарту финансовой отчетности №5 долгосрочная дебиторская задолженность включается в со став прочих долгосрочных активов.

Первые три группы активов (наиболее ликвидные активы, быстрореализуемые и медленно реализуемые активы) в течение текущего хозяйственного периода могут постоянно меняться и относятся к текущим активам фирмы. Текущие активы более ликвидны, чем остальное имущество фирмы.

Пассивы баланса группируются по степени срочности оплаты:

1. Наиболее срочные обязательства (П1) - кредиторская задолженность, расчеты по дивидендам, прочие краткосрочные обязательства, а также ссуды, не погашенные в срок (по данным приложений к бухгалтерскому балансу).

2. Краткосрочные пассивы (П2) - краткосрочные заемные кредиты банков и прочие займы, подлежащие погашению в течение 12 месяцев после отчетной даты.

3. Долгосрочные пассивы (П3) - долгосрочные заемные кредиты и прочие долгосрочные пассивы (статьи V раздела баланса "Долгосрочные пассивы"). Долгосрочные кредиты и заемные средства, а так же доходы будущих периодов, фонды потребления, резервы предстоящих расходов и платежей.

4. Постоянные пассивы (П4) - (статьи IV раздела баланса "Капитал и резервы" и отдельные статьи VI раздела баланса, не вошедшие в предыдущие группы: "Доходы будущих периодов", "Фонды потребления" и "Резервы предстоящих расходов и платежей"). Чтобы обеспечить баланс актива и пассива, постоянные пассивы следует уменьшить на сумму по статьям "Расходы будущих периодов", "Убытки".

Дата: 2019-03-05, просмотров: 383.