Все используемые государством методы воздействия на экономику можно разделить на прямые и косвенные. К прямым относят правовые методы, которые заключаются в том, что государство принимает законы, призванные упорядочить взаимоотношения участников рыночной игры. Особое место среди этих законов занимает так называемое антимонопольное законодательство, с помощью которого государство препятствует появлению в экономике предприятий‑монополистов. Также правительства различных стран принимают законы, направленные на укрепление мелкого и среднего бизнеса, поддерживая таким образом разнообразную структуру производства. К прямым методам относят расширение государственных заказов, лицензирование и развитие сектора государственной собственности.

Ко второй группе относятся финансово‑экономические методы – прежде всего налоги. Налоги серьезно влияют на производство. Поднимая или снижая размер налогов, государство либо способствует его развитию, либо сдерживает темпы экономического роста.

Государство оказывает определенное влияние на экономику и при проведении своей денежно‑кредитной политики. Главную ответственность за проведение последней, как правило, несет государственный банк страны, который регулирует ставку банковского процента. С ее помощью госбанк или ограничивает, или, наоборот, расширяет возможность получения предпринимателями кредита на развитие производства. К инструментам денежно-кредитной политики относят обязательные резервы и операции на открытом рынке.

Также государство помогает товаропроизводителям, вводя определенные таможенные пошлины. Пошлиной называется специальный налог государства на товары, покупаемые за границей. Он вводится для того, чтобы импортные товары были дороже отечественных. Тем самым государство, с одной стороны, сдерживает импорт, а с другой – защищает соответствующие отечественные отрасли.

Таким образом, вмешательство государства в современную экономику является необходимым. Основные направления его экономической деятельности могут быть сведены к следующим:

1) разработка, принятие и организация выполнения рыночного законодательства (правовой основы рынка);

2) обеспечение сохранности рыночного механизма и создание условий для его нормальной работы, сглаживание структурных и региональных диспропорций в экономике, организация экологически безопасного производства;

3) гарантированное осуществление справедливого распределения доходов.

Современный рынок предъявляет к экономической деятельности государства довольно жесткие и специфические требования. Везде, где деятельность государства соответствует этим требованиям, она способствует укреплению рыночного механизма, улучшению состояния государственных финансов и обеспечению социально‑экономических прав членов общества.

Интернет-ресурсы: https://www.youtube.com/watch?v=JA4fZ3wuWF0

https://www.youtube.com/watch?v=dqp58Bijes&index=21&list=PL1vJNklcCwX1N7hLF53nXsArGUKws-ocY

15. Государственный бюджет, его сущность и роль. Государственный долг

Государственный бюджет представляет собой важное звено финансовой системы любой страны, объединяя главные доходы и расходы государства. Государственный бюджет – это основной финансовый план государства на текущий год, представляющий собой роспись его денежных доходов и расходов и имеющий силу закона. Государственный бюджет страны разрабатывается правительством, а утверждается законодательным органом власти – парламентом; в Российской Федерации – Федеральным Собранием РФ.

Порядок составления, рассмотрения, утверждения и исполнения бюджета называют бюджетным процессом. Бюджетный процесс в РФ регламентирован Конституцией и законодательством Российской Федерации и состоит из пяти стадий:

I стадия – составление проекта бюджета Правительством РФ;

II стадия – рассмотрение проекта бюджета Государственной Думой и Советом Федерации Федерального Собрания РФ, Счетной палатой РФ;

III стадия – утверждение бюджета, принятие закона о бюджете Федеральным Собранием РФ, подписание его Президентом РФ;

IV стадия – исполнение бюджета, которое осуществляют органы исполнительной власти с 1 января по 31 декабря ежегодно. Этот период времени называется бюджетным годом;

V стадия – составление отчета об исполнении бюджета и его утверждение (обычно в течение первых 5 месяцев следующего года).

Аналогично разрабатываются и утверждаются бюджеты субъектов Федерации и местные бюджеты.

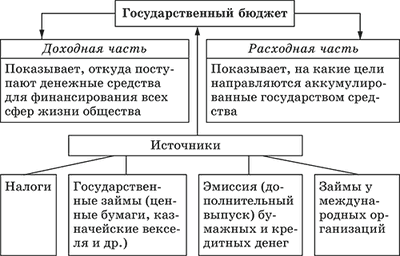

Бюджет любого государства состоит из двух частей – доходной и расходной.

Доходная часть бюджета формируется за счет налогов, которые выплачивают физические и юридические лица, а также займов и эмиссии денег.

Расходная часть бюджета представляет собой затраты, которые возникают у государства в связи с выполнением им своих экономических, социальных и политико‑административных функций. В зависимости от направленности денежных потоков различают пять основных групп расходов: расходы на содержание государственного аппарата, военные расходы, расходы на социальную сферу, расходы по финансированию некоторых отраслей хозяйства, расходы по предоставлению субсидий и кредитов другим странам и обслуживанию долгов государства (внутренних и внешних).

В процессе составления и исполнения бюджета государство, как правило, сталкивается с невозможностью достижения равенства его доходной и расходной частей. В этом случае возможны два варианта: бюджетный профицит или бюджетный дефицит.

Бюджетным профицитом называется превышение доходов бюджета над его расходами. Это сравнительно редкое явление, которое имеет место только при наличии ряда благоприятных внутренних и внешних условий развития национальной экономики. Гораздо более частое явление – это бюджетный дефицит, т. е. превышение расходов бюджета над его доходами.

Бюджетный дефицит может возникнуть в результате экономической политики государства или быть вызван какими‑либо чрезвычайными обстоятельствами. Преодолеть его можно несколькими способами: сократить (секвестрировать) бюджетные расходы, изыскать дополнительные источники доходов, организовать эмиссию денег, взять заем у населения или других государств и международных финансовых организаций.

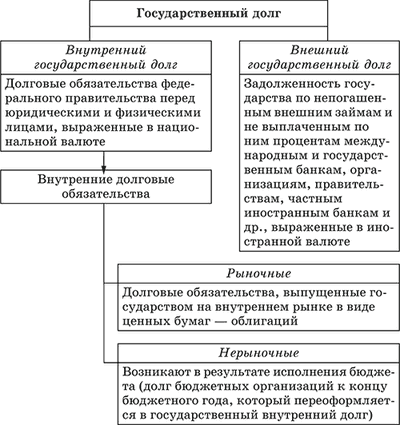

Сумма непогашенных обязательств государства перед банками‑кредиторами, физическими и юридическими лицами называется государственным долгом. Государственный долг делится на внутренний (задолженность государства гражданам, предприятиям и организациям своей страны) и внешний (долг гражданам, организациям и правительствам других стран). По срокам погашения различают долг краткосрочный (до 1 года), среднесрочный (от 1 до 5 лет) и долгосрочный (свыше 5 лет).

Обслуживание долга – это выплата процентов по задолженности и постепенное погашение основной суммы долга.

Реструктуризация долга – процесс, при котором пересматриваются условия обслуживания долга (процент, суммы, сроки начала возврата).

Реструктуризация производится тогда, когда страна не может осуществлять выплаты в соответствии с первоначальными соглашениями о предоставлении займа.

Интернет-ресурсы: https://www.youtube.com/watch?v=3gun3opDgfE&index=14&list=PL1vJNklcCwX0EwEmEGRwyJNpIn_u_JvA2

16. Налоги, их виды и функции

Налоги– это обязательные платежи, взимаемые государством с физических и юридических лиц в размерах, порядке и на условиях, определенных действующим законодательством.

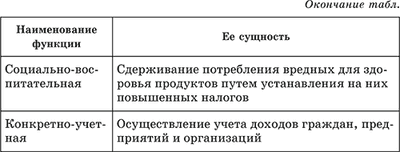

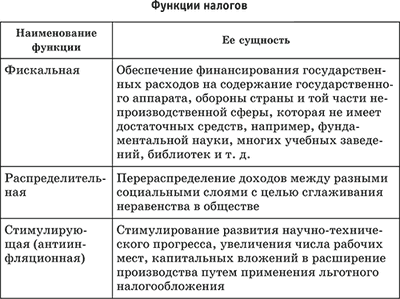

В современных условиях налоги выполняют несколько основных функций.

Любой налог состоит из следующих элементов: субъект налога, объект налога, источник налога, единица налогообложения, налоговая ставка, налоговый оклад, налоговые льготы.

Субъектом налога, или налогоплательщиком, называется физическое или юридическое лицо, на которое законодательством возложена обязанность уплачивать налог.

Объект налога – это предмет (доход имущество, товар), подлежащий налогообложению. Часто название налога является производным от его объекта (например, земельный налог).

Под источником налога понимается доход субьекта налога (зарплата, прибыль, процент), из которого оплачивается налог. Иногда источник и объект налога могут совпадать (например, налог на прибыль).

Единицей обложения является единица измерения объекта налога (по земельному налогу такой единицей может быть, например, гектар).

Налоговая ставка представляет собой величину налога на единицу обложения.

Налоговым окладом называется сумма налога, уплачиваемая налогоплательщиком с одного объекта.

Под налоговыми льготами понимается полное или частичное освобождение субъекта от налогов в соответствии с действующим законодательством. Самой важной налоговой льготой является необлагаемый минимум – наименьшая часть объекта, освобожденная от налога.

Совокупность налогов, установленных государством, методы и принципы их построения, а также способы взимания составляют налоговую систему государства. Современная налоговая система включает в себя различные виды налогов. Основную их группу составляют выделяемые по объекту налогообложения прямые и косвенные налоги.

Прямые налоги устанавливаются непосредственно на доход или имущество и подразделяются на реальные и личные. Для реальных налогов характерно взимание с отдельных видов имущества (поземельный, подушный, промысловый); налогообложение строится на основе средней доходности этого имущества. Личные налоги – это налоги на доходы или имущество, взимаемые с источника дохода или по декларации (налог на наследство, подоходный налог, налог на прибыль).

Косвенные налоги представляют собой налоги на товары и услуги, оплачиваемые в цене товара или включаемые в тариф. Они подразделяются на монопольные фискальные налоги (налог на добавленную стоимость), акцизы, т. е. добавки к цене на отдельные виды товаров, и таможенные пошлины (экспортные, импортные).

По направлению их использования все налоги делятся на общие, которые поступают в общий бюджет государства и расходуются последним по своему усмотрению, и специальные, направляемые государством только на заранее определенные цели.

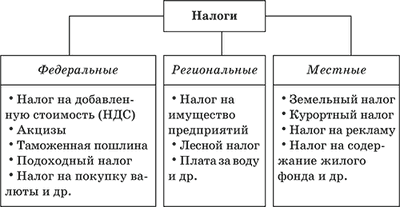

В зависимости от государственного органа, взимающего налоги и распоряжающегося полученными средствами, различают налоги федеральные, региональные и местные.

Можно выделить три системы налогообложения:

1. Пропорциональный налог – сумма налога пропорциональна доходам работников.

2. Регрессивный налог – налог тем выше, чем ниже доход.

3. Прогрессивный налог – налог тем выше, чем выше доход.

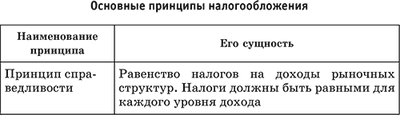

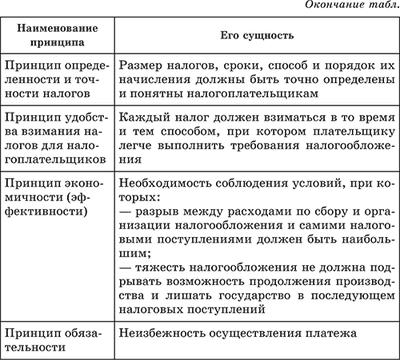

При формировании налоговой системы необходимо учитывать принципы налогообложения – правила, которыми следует руководствоваться при построении налоговой системы.

Дата: 2019-02-25, просмотров: 473.