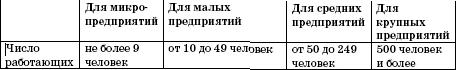

Таблица. Критерии отнесения предприятий к малым и средним в ЕС согласно Обозрению № 1

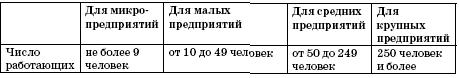

В последующих выпусках Европейского обозрения малых и средних предприятий использовались другие группировки. В частности, Европейское обозрение № 6 малых и средних предприятий использовало следующую численность работников (см. таблицу на стр. 81).

Дополнительными критериями отнесения предприятий к малым и средним по классификации ЕС являются показатели товарооборота и величина общего баланса.

Таблица. Критерии отнесения предприятий к малым и средним в ЕС согласно Обозрению № 6

А вот Х. Велу [Velu H.A.F. The Development Process of The Personally Managed Enterprise. – European Foundation for Management Development’s, 10th Seminar on Small Business, 1980, p. 1–21.], наряду с рядом других экономистов, в своих исследованиях использует исключительно качественные параметры. Он исследует процессы развития организаций, для чего идентифицирует ряд характеристик, присущих предприятиям разного размера – от малых до крупных (см. таблицу на стр. 82).

На основе проведенного исследования Велу делает вывод о том, что британские средние по размеру компании – это предприятия с численностью занятых от 25 до 500 человек.

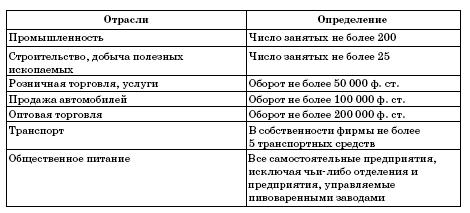

Характерным примером комбинированного подхода является определение малой фирмы, предложенное в 1971 году в докладе Болтонского комитета (Великобритания), явившемся, по сути, первым примером серьезного рассмотрения проблемы развития малого бизнеса. В нем приведены результаты сравнительного анализа некоторых аспектов развития малых фирм в разных странах, что было первой попыткой осмысления проблемы малых и средних предприятий в международном контексте [Bolton Committee Report (1971)].

Пытаясь устранить недостатки количественного подхода, Болтонский комитет предложил так называемые «экономическое» и «статистическое» определения малой фирмы. Согласно экономическому определению, к малым относятся фирмы, удовлетворяющие следующим трем условиям:

• фирма владеет относительно небольшой долей рынка в рыночном пространстве ее сферы деятельности;

• управление фирмой осуществляется ее владельцем (или соучредителями) лично, а не посредством формализованной управленческой структуры;

• фирма является независимой (не представляет собой часть крупного предприятия).

В качестве «статистических» критериев Болтонским комитетом были предложены следующие значения (см. таблицу на стр. 83).

Таблица. Качественные параметры определения размера фирмы по X. Велу

Таблица. Статистическое определение малой фирмы по методологии Болтонского комитета

Длительные дебаты специалистов западных стран по проблеме определения малого и среднего бизнеса пока не закончены, а исследования в этом направлении в России находятся только на начальном этапе (например, наше законодательство пока никак не определяет понятие сред-него бизнеса). А ведь отнесение предприятия к малому, среднему или крупному важно и для самого предприятия, и для государства. За разделением малого и крупного бизнеса лежат не только количественные признаки, но и качественные экономические различия, которые выражаются в особенностях внешних условий развития предприятий разных размеров, источниках финансовых и материальных ресурсов и возможностях доступа к ним, специфике менеджмента, политике в отношении трудовых ресурсов и др.

Финансовый риск.

Под финансовым риском предприятия понимается вероятность возникновения неблагоприятных финансовых последствий в форме потери дохода и капитала в ситуации неопределенности условий осуществления его финансовой деятельности.

Финансовые риски предприятия характеризуются большим многообразием и в целях осуществления эффективного управления ими классифицируются по следующим основным признакам:

1. По видам. Этот классификационный признак финансовых рисков является основным параметром их дифференциации в процессе управления. Характеристика конкретного вида риска одновременно дает представление о генерирующем его факторе, что позволяет "привязать" оценку степени вероятности возникновения и размера возможных финансовых потерь по данному виду риска к динамике соответствующего фактора. Видовое разнообразие финансовых рисков в классификационной их системе представлено в наиболее широком диапазоне. При этом следует отметить, что появление новых финансовых инструментов и другие инновационные факторы будут соответственно порождать и новые виды финансовых рисков.

На современном этапе к числу основных видов финансовых рисков предприятия относятся следующие:

- Риск снижения финансовой устойчивости(или риск нарушения равновесия финансового развития). Этот риск генерируется несовершенством структуры капитала (чрезмерной долей используемых заемных средств), порождающим несбалансированность положительного и отрицательного денежных потоков предприятия по объемам. Природа этого риска и формы его проявления рассмотрены в процессе изложения действия финансового левериджа. В составе финансовых рисков о степени опасности (генерированные угрозы банкротства предприятия) этот вид риска играет ведущую роль.

- Риск неплатежеспособности предприятия. Этот риск генерируется снижением уровня ликвидности оборотных активов, порождающим разбалансированность положительного и отрицательного денежных потоков предприятия во времени. По своим финансовым последствиям этот вид риска также относится к числу наиболее опасных.

- Инвестиционный риск. Он характеризует возможность возникновения финансовых потерь в процессе осуществления инвестиционной деятельности предприятия. В соответствии с видами этой деятельности разделяются и виды инвестиционного риска - риск реального инвестирования и риск финансового инвестирования. Все рассмотренные виды финансовых рисков, связанных с осуществлением инвестиционной деятельности, относятся к так называемым "сложным рискам", подразделяющимся в свою очередь на отдельные их подвиды. Так, например, в составе риска реального инвестирования могут быть выделены риски несвоевременного завершения проектно-конструкторских работ; несвоевременного окончания строительно-монтажных работ; несвоевременного открытия финансирования по инвестиционному проекту; потери инвестиционной привлекательности проекта в связи с возможным снижением его эффективности и т.п. Так как все подвиды инвестиционных рисков связаны с возможной потерей капитала предприятия, они также включаются в группу наиболее опасных финансовых рисков.

- Инфляционный риск. В условиях инфляционной экономики он выделяется в самостоятельный вид финансовых рисков. Этот вид риска характеризуется возможностью обесценения реальной стоимости капитала (в форме финансовых активов предприятия), а также ожидаемых доходов от осуществления финансовых операций в условиях инфляции. Так как этот вид риска в современных условиях носит постоянный характер и сопровождает практически все финансовые операции предприятия, в финансовом менеджменте ему уделяется постоянное внимание.

- Процентный риск. Он состоит в непредвиденном изменении процентной ставки на финансовом рынке (как депозитной, так и кредитной). Причиной возникновения данного вида финансового риска (если элиминировать раннее рассмотренную инфляционную его составляющую) является изменение конъюнктуры финансового рынка под воздействием государственного регулирования, рост или снижение предложения свободных денежных ресурсов и другие факторы. Отрицательные финансовые последствия этого вида риска проявляются в эмиссионной деятельности предприятия (при эмиссии как акций, так и облигаций), в его дивидендной политике, в краткосрочных финансовых вложениях и некоторых других финансовых операциях.

- Валютный риск. Этот вид риска присущ предприятиям, ведущим внешнеэкономическую деятельность (импортирующим сырье, материалы и полуфабрикаты и экспортирующим готовую продукцию). Он проявляется в недополучении предусмотренных доходов в результате непосредственного взаимодействия изменения обменного курса иностранной валюты, используемой во внешнеэкономических операциях предприятия, на ожидаемые денежные потоки от этих операций. Так, импортируя сырье и материалы, предприятие проигрывает от повышения обменного курса соответствующей иностранной валюты по отношению к национальной. Снижение же этого курса определяет потери предприятия при экспорте готовой продукции.

- Депозитный риск. Этот риск отражает возможность невозврата депозитных вкладов (непогашения депозитных сертификатов). Он встречается относительно редко и связан с неправильной оценкой и неудачным выбором коммерческого банка для осуществления депозитных операций предприятия. Тем не менее случаи реализации депозитного риска встречаются не только в нашей стране, но и в странах с развитой рыночной экономикой.

- Кредитный риск. Он имеет место в финансовой деятельности предприятия при предоставлении товарного (коммерческого) или потребительского кредита покупателям. Формой его проявления является риск неплатежа или несвоевременного расчета за отпущенную предприятием в кредит готовую продукцию, а также превышения расчетного бюджета по инкассированию долга.

- Налоговый риск. Этот вид финансового риска имеет ряд проявлений: вероятность введения новых видов налогов и сборов на осуществление отдельных аспектов хозяйственной деятельности; возможность увеличения уровня ставок действующих налогов и сборов; изменение сроков и условий осуществления отдельных налоговых платежей; вероятность отмены действующих налоговых льгот в сфере хозяйственной деятельности предприятия. Являясь для предприятия непредсказуемым (об этом свидетельствует современная отечественная фискальная политика), он оказывает существенное воздействие на результаты его финансовой деятельности.

- Структурный риск. Этот вид риска генерируется неэффективным финансированием текущих затрат предприятия, обуславливающим высокий удельный вес постоянных издержек в общей их сумме. Высокий коэффициент операционного леверидж при неблагоприятных изменениях конъюнктуры товарного рынка и снижении валового объема положительного денежного потока по операционной деятельности генерирует значительно более высокие темпы снижения суммы чистого денежного потока по этому виду деятельности (механизм проявления этого вида риска подробно рассмотрен при изложении вопроса операционного левереджа).

- Криминогенный риск. В сфере финансовой деятельности предприятий он проявляется в форме объявления его партнерами фиктивного банкротства; подделки документов, обеспечивающих незаконное присвоение сторонними лицами денежных и других активов; хищения отдельных видов активов собственным персоналом и другие. Значительные финансовые потери, которые в связи с этим несут предприятия на современном этапе, обуславливают выделение криминогенного риска в самостоятельный вид финансовых рисков.

- Прочие виды рисков. Группа прочих финансовых рисков довольно обширна, но по вероятности возникновения или уровню финансовых потерь она не столь значима для предприятий, как рассмотренные выше. К ним относятся риски стихийных бедствий и другие аналогичные "форс-мажорные риски", которые могут привести не только к потере предусматриваемого дохода, но и части активов предприятия (основных средств; запасов товарно-материальных ценностей); риск несвоевременного осуществления расчетно-кассовых операций (связанный с неудачным выбором обслуживающего коммерческого банка); риск эмиссионный и другие.

Динамический риск.

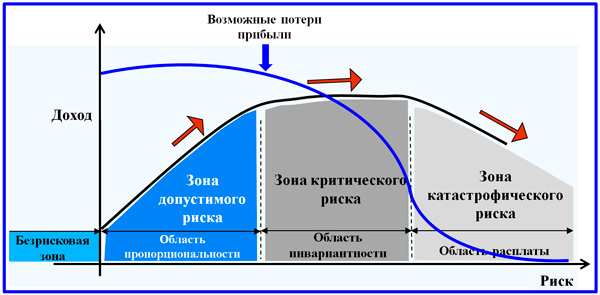

Классификация рисков по степени опасности (допустимости) позволит нам акцентировать внимание на концепции допустимого риска, формирующей основные механизмы управления ими. Напомним три основных шага концепции: выявить факторы опасности, оценить их и снизить угрозу за счет выработанных мероприятий. Опираясь на эти действия, руководитель принимает решение, какой уровень риска он может себе позволить в существующих условиях деятельности. В этой связи различают следующие виды риска:

- допустимый;

- критический;

- катастрофический.

Модель видов рисков в зависимости от решения в концепции допустимого риска

Выше представлена модель зонирования областей, в которых принимается управленческое решение. На схеме отражена динамика доходности и возможных потерь прибыли с учетом величины допущенного риска. Риск всегда сопутствует эффективному управлению, однако наступает некий переломный момент, перейдя за который, деловой человек становится неспособным преодолеть возникший уровень опасности, и ущерб оказывается непоправимым.

Под допустимым риском будем понимать угрозу потери финансового результата операционной деятельности или реализуемого проекта, которая потенциально меньше ожидаемой прибыли. В этом случае экономическая целесообразность конкретного события или деятельности в целом сохраняется. Более опасной степенью риска является его критический вариант, при котором уровень вероятных потерь приближается к размеру материальных затрат на осуществление сделки, проекта или производства. Можно сказать, что это первая степень критического риска. Обе обозначенные категории в случае применения могут быть в определенных условиях оправданными.

Две следующих категории риска вряд ли можно считать допустимыми. Дальнейшее увеличение вероятности угроз приводит к тому, что размер возможных потерь выходит на уровень полных издержек предприятия. Такое положение вещей соответствует уже второй степени критичности. Наконец, катастрофическим является риск, когда угрозы становятся сопоставимыми с размером имущества компании и даже начинают превышать его стоимость.

По критерию динамичности выделяются динамические и статистические группы рисков. Динамической группе мы посвятим два ближайших раздела статьи. Спецификой статистической группы является их неизбежное присутствие в предпринимательской деятельности. Основные категории рисков, относящиеся к данной группе:

- в результате стихийных бедствий;

- в результате совершения преступных деяний;

- вследствие ухудшения законодательства;

- в результате потери компанией лидеров бизнеса из-за смерти или иных обстоятельств.

Динамическая группа рисков

Классификации рисков, формируемые для настоящей группы, основаны на спекулятивной природе определенных возможностей, вероятность возникновения которых присутствует в бизнес-деятельности. Динамические риски несут в себе потенциал как потерь, так и прибыли для компании. Среди данной категории выделяются следующие риски:

- финансовый;

- политический;

- технический;

- производственный;

- коммерческий;

- отраслевой;

- инвестиционный.

Абсолютный риск.

Абсолютный риск оценивается в денежных единицах (рублях долларах и т.д.); относительный риск – в долях единицы или в процентах. Например, риск в предпринимательстве можно измерить абсолютной величиной – суммой убытков и потерь и относительной величиной – степенью риска, т.е. мерой вероятности неосуществления намеченного мероприятия или недостижения намеченного уровня прибыли, дохода, цены. Оба показателя необходимы и несут соответствующую информацию – абсолютного и относительного риска.

Статические методы оценки

Динамические методы оценки

Релевантные денежные потоки

Самым важным этапом анализа инвестиционного проекта является оценка прогнозируемого денежного потока12, состоящего (в наиболее общем виде) из двух элементов: требуемых инвестиций (оттоков средств) и поступления денежных средств за вычетом текущих расходов (приток средств).

В финансовом анализе необходимо внимательно учитывать распределение денежных потоков во времени. Бухгалтерская отчетность о прибылях и убытках не привязана к денежным потокам и поэтому не отражает, когда именно в течение отчетного периода происходит приток или отток денежных средств.

При разработке денежного потока должна учитываться временная стоимость денег.

Для сопоставления разновременных значений денежного потока используется механизм дисконтирования, с помощью которого все значения денежного потока на различных этапах реализации инвестиционного проекта приводятся к определенному моменту, называемому моментом приведения. Обычно момент приведения совпадает с началом или концом базового этапа инвестиционного проекта, но это не является обязательным условием, и в качестве момента приведения может быть выбран любой этап, на который требуется оценить эффективность проекта.

Как отмечалось выше, важнейшим показателем эффективности проекта является чистый дисконтированный доход. Показатели чистого дисконтированного дохода и внутренней нормы доходности (IRR) позволяют сравнивать между собой различные инвестиционные проекты с целью выбора наиболее эффективного. Однако подобному сравнению подлежат проекты с сопоставимыми сроками реализации, объемами первоначальных инвестиций и релевантными денежными потоками.

Под релевантными денежными потоками подразумеваются такие потоки, в которых поток со знаком «минус» меняется на поток со знаком «плюс» единожды. Релевантные денежные потоки характерны для стандартных, типичных и наиболее простых инвестиционных проектов, в которых за этапом первоначального инвестирования капитала, то есть оттока денежных средств, следуют длительные поступления, то есть приток денежных средств.

Анализ денежного потока инвестиционного проекта не ограничивается изучением его структуры. Важно также идентифицировать денежный поток, убедиться в его релевантности/нерелевантности, что в конечном счете позволит упростить процедуру выбора показателей оценки и критериев отбора, а также улучшить сопоставимость различных проектов.

Инвестиционный пай.

Инвестиционный пай является именной ценной бумагой. Пай удостоверяет право его владельца на долю имущества, составляющего паевой инвестиционный фонд. Инвестиционный пай не имеет номинальной стоимости, а количество инвестиционных паев, принадлежащих одному владельцу, может выражаться дробным числом, что зависит от суммы, вложенной пайщиком в паевой фонд. Инвестиционный пай является бездокументарной ценной бумагой - учет прав на инвестиционные паи осуществляется на лицевых счетах в реестре владельцев инвестиционных паев. Владельцы инвестиционных паев несут риск убытков, связанных с изменением рыночной стоимости имущества, составляющего паевой инвестиционный фонд.

Доход пайщика.

Доход пайщика складывается из прироста стоимости его паев. Стоимость паев со временем может как увеличиваться, так и уменьшаться, поскольку изменяется рыночная стоимость ценных бумаг в составе имущества фонда. Именно поэтому, как отмечено выше, владельцы инвестиционных паев несут риск убытков, связанных с изменением стоимости паев. Доходность фонда не гарантируется ни государством, ни управляющей компанией. Управляющая компания также не вправе предоставлять какие-либо гарантии, обещания и предположения о будущей эффективности и доходности ее инвестиционной деятельности.

Владельцам паев никакие доходы в виде процентов или дивидендов не начисляются и не выплачиваются. Пайщик получает доход только при обратной продаже своих паев управляющей компании (конечно, если стоимость паев выросла и покрыла все расходы пайщика).

Расчетная стоимость пая открытого паевого фонда определяется и публикуется управляющей компанией ежедневно. Расчетная стоимость пая интервального паевого фонда определяется управляющей компанией ежемесячно. Стоимость пая определяется исходя из текущей стоимости чистых активов (СЧА) фонда путем деления СЧА на количество выданных паев.

Стоимость чистых активов - это разница между активами и пассивами фонда. Активы фонда - это имущество (ценные бумаги, депозиты, денежные средства, дебиторская задолженность и пр.), а пассивы - кредиторская задолженность и резервы предстоящих расходов и платежей.

Если рыночная стоимость ценных бумаг в составе активов фонда растет, то растет и стоимость пая, и наоборот, если рыночная стоимость ценных бумаг в составе активов фонда падает, то падает и стоимость пая. Стоимость чистых активов фонда изменяется и за счет покупки или продажи паев пайщиками, однако это не влияет на цену пая (так как изменяется количество паев фонда).

Сущность и виды предпринимательства.

Понятие предпринимательства. Опыт промышленно-развитых стран с рыночной системой хозяйствования показывает, что основным фактором устойчивого экономического развития является предпринимательство.

В настоящее время среди ученых нет единого мнения по поводу сущности предпринимательства, однако практически все современные подходы едины в том, что предпринимательство — это ключевой элемент хозяйственного механизма, а предприниматель — одна из центральных фигур в социально-экономической жизни общества.

В российской правовой практике[8] под предпринимательской деятельностью (предпринимательством) понимается инициативная самостоятельная деятельность граждан и их объединений, направленная на получение прибыли. Наиболее полно предпринимательство раскрывается в Гражданском кодексе Российской Федерации (ГК РФ).

Предпринимательская деятельность (предпринимательство) — по законодательству России (ГК РФ) — самостоятельная, осуществляемая на свой риск деятельность граждан и их объединений, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг лицами, зарегистрированными в этом качестве в установленном законом порядке.

Основным действующим лицом в рыночной экономике является предприниматель. Именно от способностей и устремлений предпринимателя зависит успех дела. В обычном понимании предприниматель — это лицо, которое изыскивает средства для организации предприятия и тем самым берет на себя предпринимательский риск.

Предприниматель — это субъективный (личностный) фактор воспроизводства, способный на инициативной и инновационной основе, не боясь полной экономической ответственности, идти на риск и особым, рациональным образом соединять другие факторы производства так, чтобы в перспективе появлялся дополнительный доход.

| Таблица 4.1 Основные признаки предпринимательства | |

| 1. | Деятельность в хозяйственной сфере с целью получения прибыли |

| 2. | Экономическая свобода, которая предполагает наличие комплекса прав и обязанностей, связанных с самостоятельным принятием решений |

| 3. | Личная материальная и юридическая ответственность за результаты хозяйствования |

| 4. | Инновационный характер этой деятельности |

Предпринимательству, как сложному социально-экономическому явлению, свойственны определенные отличительные признаки, которые лежат в его объективной сущности (табл. 4.1).

Предпринимательство — это многомерное социально-экономическое явление, в основе которого лежит экономически независимая деятельность юридических или физических лиц, осуществляемая с целью получения денежного дохода в условиях риска и объединяющая трудовые, материальные и финансовые ресурсы для производства и реализации товаров или оказания услуг для реализации последних на рынке.

Предпринимательство, по сути, невозможно, если человек не обладает творческой инициативой, здоровой хваткой, определенными талантами, а также не способен рисковать. Усилия предпринимателя направлены на получение предпринимательского дохода или предпринимательской прибыли.

Дадим краткую характеристику этих категорий.

• Предпринимательская инициатива — форма управления производством и сбытом товаров на основе внедрения новых идей, сохраняющих или повышающих конкурентоспособность товаров или услуг в условиях рынка.

• Предпринимательская способность — способность человека использовать определенное сочетание ресурсов для производства товара, принимать разумные последовательные решения, применять новшества, и идти на (оправданный) хозяйственный риск.

• Предпринимательский доход — часть прибыли от предпринимательской деятельности, которую получают сами предприниматели.

• Предпринимательский риск — риск, связанный с конкретным бизнесом в его рыночной нише.

Следует отметить, что не всякую хозяйственную деятельность можно считать предпринимательской. Предпринимательской деятельностью считают такую, которая отвечает ее сущностным критериям или признакам (инициатива, предприимчивость, законность, самостоятельность, ответственность, риск).

Сущность предпринимательства. Сущность предпринимательской деятельности раскрывается через ее основные функции. В современной рыночной экономике предпринимательство выполняет ряд функций, которые носят социально-экономический характер. К числу основных функций предпринимательства следует отнести: экономическую, социальную и инновационную (табл. 4.2).

Таблица 4.2

Основные функции предпринимательства в рыночной экономике

| Наименование функции | Содержание функции |

| Экономическая | Предпринимательство является имманентным элементом рыночной экономики. Его главная экономическая функция состоит в создании широкого спектра товаров и услуг в условиях быстрой дифференциации и индивидуализации потребительского спроса. Устойчивое развитие предпринимательства предполагает и поступательное развитие всей экономики, то есть экономический рост |

| Социальная | Каждый человек (дееспособный индивид): может быть собственником своего дела и таким образом реализовывать свои индивидуальные возможности; имеет право заниматься предпринимательской деятельностью, не запрещенной законом. В целом развитие предпринимательства обеспечивает занятость населения, сокращение безработицы и таким образом обеспечивает социально-экономическую стабильность в обществе |

| Инновационная | Прежде всего, данная функция ориентирована на использование в предпринимательской деятельности инноваций. Внедрение в производство различного рода инноваций (новых технологий, новых видов продукции и т. д.) ведет к росту производительности труда, наиболее эффективному использованию всех видов ресурсов |

Перечисленные функции собственно и раскрывают многогранную сущность предпринимательства в условиях рыночной экономики. Вместе с тем развитие и успешное функционирование предпринимательства на рынке определяется не только субъективными мотивами. Огромное значение для предпринимательства имеют факторы внешней среды (экономическая ситуация в стране, политика, система государственного регулирования и поддержки предпринимательства, законодательство и др.).

Виды предпринимательской деятельности

Производственное предпринимательство как форма самостоятельной инициативной деятельности, направленной на извлечение прибыли, предполагает производство конкретной продукции, выполнение работ или оказание услуг, которые в качестве товара подлежат последующей реализации конечным потребителям или посредникам.

К производственному предпринимательству относят непосредственно производство товара и оказание услуг, производственной их потребление, инновационную, научно-техническую, а также информационную деятельность.

Коммерческое предпринимательство действует на товарной стадии оборота капитала, которая охватывает обмен, распределение и потребление производственной продукции (услуг). Определяющую роль здесь играют товарно-денежные и торгово-обменные операции, сделки по купле-продаже товаров (услуг), то есть по их перепродаже.

Коммерческое предпринимательство имеет ряд особенностей. Оно наиболее мобильно, быстро приспосабливается к изменениям, так как непосредственно связано с конкретными потребителями. В то же время коммерческая деятельность зависит от потребительского рынка, на котором очень изменчива конъюнктура. Кроме того, она связана с хранением и постоянным перемещением товаров на значительные расстояния, что создает определенные трудности в обеспечении их сохранности и соблюдении договорных условии по срокам поставки, качеству товаров, своевременности расчетов.

Финансовое предпринимательство осуществляется на денежной стадии оборота капитала, на которой объектом сделок выступают специфические виды товара – наличные и безналичные деньги, валюта и ценные бумаги. Особенность этих товаров в том, что они имеют свойство обесцениваться (особенно в периоды повышенной инфляции) или быстро менять курс, существенно различаться по номинальной и реальной стоимости в зависимости от влияния факторов среды (прежде всего курсов валют, акций и т.д.). Это предопределяет потенциально высокую доходность и в то же время повышенный риск финансовых сделок.

Консультационное предпринимательство заключается в том, что определенные лица – консультанты (от лат. consultantis – советующий), квалифицированные специалисты в какой-либо сфере деятельности, дают на платной основе советы и рекомендации другим предпринимателям или гражданам по вопросам своей компетенции. Экспертное консультирование – консультант самостоятельно проводит все этапы работы от диагностики проблемы до оказания помощи по внедрению своих рекомендаций.

Процессное консультирование осуществляется с привлечением к работе клиента.

Обучающее консультирование – перед специалистом стоит задача подготовки клиента к самостоятельной выработке решения.

С консультационными организациями профессионально тесно соприкасаются два типа посреднических предпринимательских организаций – трастовые и аудиторские.

Трастовая деятельность связана с доверительным управлением чужой собственностью, то есть обслуживанием в течение определенного срока клиентов, которые в силы самостоятельно управлять принадлежащими им объектами и передают эту функцию трастовой фирме.Доход, выплачиваемым собственнику по условию договора, составляет прибыль трастового посредника.

Аудиторская деятельность – это проверка и контроль финансового состояния организации, которые за плату проводят специально подготовленные нейтральные лица (аудиторы).

Страховое предпринимательство – здесь предприниматель выступает в качестве продавца страховых услуг, предлагает лично или через посредников – страховых агентов – приобрести услуги потенциальному покупателю. Объектом предпринимательской деятельности становится страховая услуга, которая продается за определенную плату.

Всё многообразие предпринимательской деятельности может быть классифицировано по различным признакам: виды деятельности, формам собственности, количество собственников, организационно-правовым и организационно-экономическим формам, степени использования наёмного труда и др.

Дата: 2019-02-25, просмотров: 414.