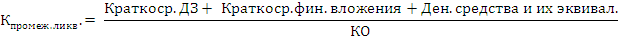

Значение коэффициента должно быть не менее 0,7-0,8, т.е. 70-80% краткосрочных обязательств должно быть перекрыто наиболее ликвидными активами, т.е. наличными, акциями и дебиторской задолженностью (задолженность клиентов перед компанией).

Анализ денежных средств

Процесс изучения денежного потока начинается с анализа движения денежных средств за отчетный период по видам деятельности (текущей, инвестиционной, финансовой), исследуются структуры притока и оттока денежных средств по предприятию в целом, изучается динамика формирования отрицательного и положительного денежных потоков предприятия.

Основным источником информации является Отчет о движении денежных средств за прошлый и отчетный период.

Движение денежных средств выражается в их поступлении (приток) и расходовании (отток).

Поступление и расходование денежных средств называется денежным потоком.

Положительный денежный поток – это поступление денежных средств;

Отрицательный денежный поток – расходование денежных средств;

Чистый денежный поток = положительный денежный поток – отрицательный денежный поток (он может быть со знаком «+» и «-»).

Анализируется поток денежных средств отдельно по различным видам деятельности в отчетном периоде по сравнению с базовым. Абсолютный прирост поступлений всех денежных средств свидетельствует о повышении деловой активности, росте объемов реализации и других поступлений.

Темпы прироста денежных средств в динамике за 3-5 лет дают возможность делать сбалансированные выводы о стабильности развития предприятия.

Абсолютный прирост остатка денежных средств и стабильные или возрастающие темпы его роста – это признак увеличения собственных средств для финансирования и расширения текущей деятельности предприятия.

При использовании информации отчета о движении денежных средств ключевым показателем является результат изменения денежных средств от текущей деятельности (в практике финансового анализа он называется чистым денежным потоком). По данному показателю судят о способности предприятия генерировать денежные средства в результате своей основной деятельности. Основная (текущая) деятельность призвана обеспечивать необходимыми денежными средствами все 3 составляющие сферы деятельности предприятия и является основным источником прибыли, но инвестиционная и финансовая должны способствовать развитию основной деятельности и обеспечивать ее дополнительными денежными средствами. Данный факт следует учесть при разработке резервов дальнейшего укрепления платежеспособности предприятия.

Также анализируется и структура денежных средств. Изучение структуры позволяет определить основные наиболее весомые статьи поступления денежных средств, их расходования установить разность структуры денежных потоков, определить взаимосвязь удельных весов, основных статей притока и оттока денежных средств.

Как правило, в притоке денежных средств наибольший удельный вес занимает выручка от реализации продукции, работ, услуг, а в оттоке – расчеты с поставщиками, бюджетом, ФСЗН, по оплате труда.

При стабильном развитии предприятия структура денежных потоков относительно стабильна и допустимы незначительные ее колебания.

Для того, чтобы предприятие успешно развивалось, приток денежных средств должен быть больше оттока, на конец отчетного периода должно быть наличие свободного остатка денежных средств.

На основе информации о денежных потоках в зависимости от срочности платежей рассчитывается коэффициент платежеспособности

Коэффициент общей платежеспособности (Кпл) - показывает возможность предприятия обеспечить отток денежных средств их поступлением, т.е. достаточность поступающих денежных средств для оплаты обязательств

Кпл = ПостДС / НапрДС,

ПостДС - поступление денежных средств за период всего (стр.020 + стр.050 + стр.080 ОДДС);

НапрДС - направлено денежных средств всего (стр.030 + стр.060 + стр.090 ОДДС)

Если коэффициент платежеспособности в течение нескольких периодов больше 1, то платежеспособность предприятия считается стабильной.

Коэффициент срочной платежеспособности (Кср.пл) - показывает возможность предприятия обеспечить отток денежных средств их наличием на начало периода и поступлением, т.е. достаточность имеющихся денежных средств для оплаты обязательств

Кср.пл = (ОнДС + ПостДС) / НапрДС,

где ОнДС - остаток денежных средств на начало периода (стр.120 ОДДС);

ПостДС - поступление денежных средств за период всего (стр.020 + стр.050 + стр.080 ОДДС);

НапрДС - направлено денежных средств всего (стр.030 + стр.060 + стр.090 ОДДС).

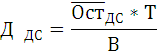

Длительность оборота денежных средств (  ) - показывает длительность периода оборота денежных средств в днях

) - показывает длительность периода оборота денежных средств в днях

где ОстДС - средние остатки денежных средств за период (стр.120 + стр.130 ОДДС)/2;

Т - длительность анализируемого периода в днях;

В - выручка от реализации (стр.010 отчета о прибылях и убытках)

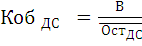

Коэффициент оборачиваемости денежных средств (КобДС) - показывает число оборотов денежных средств в течение анализируемого периода

,

,

где ОстДС - средние остатки денежных средств за период (стр.120 и стр.130 ОДДС)/2;

В - выручка от реализации (стр.010 отчета о прибылях и убытках).

Отсутствие минимально необходимого запаса денежных средств может вызвать серьезные финансовые затруднения у предприятия. В то же время, если у предприятия имеется чрезмерная величина неработающих денежных средств, то оно терпит убытки, т.к. инфляция обесценивает деньги, предприятие теряет возможность выгодно их разместить и дополнительно получить доход.

Критерием оценки эффективности вложения денежных средств в другие сферы деятельности является банковский процент. Если прибыль получаемая от вложений в другие сферы меньше прибыли, получаемой от хранения денежных средств в банке, то вложения считаются неэффективными (кроме случаев получения больших сумм прибыли в будущем).

Дата: 2018-12-28, просмотров: 1058.