Прогрессивный метод оценки эффективности инноваций на этапе проекта - экспресс-метод бальной оценки. Такой метод, в основном, применяется при неточных данных, когда нет данных для оценки эффективности инновации согласно классической теории. Суть экспертной оценки сводится к выбору и ранжированию (определению приоритетности, значимости) показателей, их удельного веса в рамках оцениваемого раздела. Ранжирование по критерию значимости (присвоение определенного веса) ведется для каждого из критериев из расчета общего веса критериев в размере 100 единиц. Инновации исследуются по 10 направлениям, каждое из которых оценивается по 10-балльной шкале. Направления разбиты на группы. Все перечисленные критерии представлены в табличном виде. Далее необходимо следовать простому правилу математического сложения критериев. Далее по шкале от 0 до 10 баллов по каждому направлению ставится оценка согласно веса критерия. В случае отсутствия соответствия присваивается балл - 0. А далее - уже заявленное правило математического сложения критериев. По 10 группам согласно весов критериев общая сумма равняется 100 баллов. Международная практика показывает, что продукт, набравший минимум 80 баллов - инновационен. Если набирается сумма, меньшая 100 баллам - это не инновация.

1.2 Оценка эффективности инноваций на всех этапах их разработки и применения

Категория "эффективность" раскрывается в соотношении полученных результатов и затраченных ресурсов, используемых для их получения. Для реализации инноваций привлекаются разные ресурсы (научные, интеллектуальные, финансовые, организационные и др.), поэтому и оценивать эффективность инновационной деятельности или инноваций нужно исходя из определенных критериев (экономических, финансовых, социальных, коммерческих и т.п.). Поэтому определения эффективности инновационной деятельности является в настоящее время достаточно сложной и трудоемкой работой, так как требует определение не только конечного результата (инноваций), но и расчета эффективности на всех этапах инновационного процесса, для каждого участника и по каждому используемому ресурсу, т.е. комплексной оценки.

Оценка результатов любой деятельности является сложной проблемой, так как она связана, прежде всего, с определением оценочных критериев (показателей). Особенностью оценки результатов в инновационной сфере является то, что она носит многокритериальный характер и имеет не только объективные, но и субъективные характеристики. Это объясняется тем, что:

• результаты инновационной деятельности можно оценивать с разных точек зрения (экономической, социальной, научной, информационной, экологической и т.д.), т.е. с помощью разных критериев;

• в процессе реализации инновационной деятельности используется все многообразие ресурсов (материальных, финансовых, интеллектуальных и др.), т.е. можно оценить эффективность использования разных ресурсов;

• в процессе реализации инновационной деятельности может быть много участников, которые выдвигают свои требования (критерии) оценки результатов деятельности.

В настоящее время в нашей стране не существует универсальных методик оценки инновационной деятельности. Большая часть ученых разрабатывают частные методики, исходя из теории экономической эффективности или существующей методики оценки инвестиционного проекта. Это объясняется тем, что инновационная деятельность в разных отраслях экономики имеет свою специфику и разные критерии (показатели) оценки. Однако теория экономической эффективности позволяет оценивать результативность использования ресурсов, системы управления и выбрать оптимальную организацию ее применения в конкретных условиях.

Экономическая эффективность выражается в показателе рентабельности как соотношение между полученной в течение года прибылью и использованным капиталом. Этот показатель является важным для оценки конкурентоспособности инновационного предприятия. Соизмерение результатов и затрат называется эффективностью деятельности, а ресурсная эффективность показывает, сколько продукции приходится на единицу затраченного ресурса. К этому виду эффективности можно отнести производительность труда, капитало- и материалоотдачу.

В теории эффективности выделяют три основные группы показателей, характеризующих эффективность процессов и учитывающих:

– степень достижения целей;

– ресурсозатратность;

– затраты времени.

В теории эффективности применяются две основные процедуры – анализ и синтез. Среди основных задач анализа эффективности инновационного процесса можно выделить:

– оценку эффективности процесса в соответствии с выбранным критерием;

– анализ эластичности показателей по отношению к изменениям параметров условий (внутренних и внешних);

– анализ рисков в отношении показателей эффективности;

– выбор самых существенных по влиянию параметров в отношении показателей эффективности процесса.

Задачами синтеза в теории эффективности являются:

– определение закономерности изменения в структуре систем управления в зависимости от условий применения;

– определение законов и принципов управления системой посредством ее параметров;

– определение вида расходуемых ресурсов и построение системы обеспечения;

– разработка параметрических требований качества системы в зависимости от условий применения.

Представленные направления оценки эффективности деятельности в теории эффективности могут быть использованы и для оценки инновационной деятельности с точки зрения реализации целей, затрат и времени, так как они являются общими критериями оценки любой деятельности.

В инновационной сфере России на сегодняшний момент наиболее распространенным подходом в оценке инноваций является оценка инновационно-инвестиционного проекта, т.е. проектный подход. Поэтому оценка инноваций производится по двум направлениям:

– оценка финансовой состоятельности и экономической эффективности проекта;

– оценка стоимости инновационного бизнеса (на этапе прогнозируемого "выхода" из него инвестора).

Основной особенностью оценки финансовой состоятельности и экономической эффективности инновационного проекта является то, что при этом возникают:

– сложности прогнозирования затрат и денежных поступлений по проекту;

– проблемы, связанные с оценкой жизнеспособности проекта;

– условия повышенных рисков;

– быстрые изменения рыночной конъюнктуры в области инноваций.

Следует отметить, что главной особенностью оценки инновационной деятельности является то, что даже незавершенный инновационный проект может иметь положительный эффект и не обладать экономической эффективностью. Например, создание новых технологий, интеллектуальной собственности, представляющих интерес для патентования и последующей продажи, в виде повышения квалификации сотрудников, разработки новых управленческих методов и многое другое, что соответствует понятиям социальных, научных и технологических эффектов.

Кроме того, иногда используется диагностический подход к формированию системы показателей для оценки состояния инновационной деятельности. В рамках этого подхода предъявляются основные требования к системе показателей оценки. Например, система должна учитывать:

– отраслевые особенности инновационных процессов (в частности, их наукоемкость);

– характеристики производственной системы (уровень трудоемкости, фондоотдачу и т.п.);

– тип производства;

– стадию развития организации (рост, зрелость, спад);

– наличие и качество необходимых ресурсов;

– инновационный потенциал предприятия;

– инновационную активность.

Существуют несколько основных методов экспертизы инновационных проектов:

• описательный метод. Имеет широкое распространение во многих странах мира. Метод позволяет рассмотреть потенциальные воздействия эффектов инновационных проектов на конъюнктуру определенного рынка. Результаты обобщаются, анализируются и позволяют сделать прогнозы возможных положительных и отрицательных эффектов от реализации проекта. Недостаток метода заключается в сложности корректного сравнения двух и более вариантов;

• сравнительный метод. Учитывает как количественные, так и качественные показатели двух и более инновационных проектов. Недостаток метода заключается в излишней степени субъективной интерпретации полученных данных;

• метод сравнительной экспертизы. Позволяет сравнить состояние компаний, получающих и не получающих государственное финансирование.

Анализ эффективности инноваций можно проводить по различным направлениям, оценивая как использование отдельных видов экономических ресурсов, так и результаты инновационной деятельности в целом с позиций интегрального экономического эффекта и влияния на стоимость компании. Указанные направления образуют систему комплексного экономического анализа инноваций, включающую в себя, как минимум, следующие разделы:

• анализ эффективности использования отдельных видов ресурсов (трудовые, материальные, ресурсы оборудования и т.п.);

• анализ расходов по основным видам деятельности и анализ продаж;

• анализ и оценка возможных направлений развития и маркетинговый анализ;

• анализ источников финансирования нововведений;

• обобщающая оценка эффективности инновационных проектов и инновационных сегментов, формирование и анализ инвестиционного портфеля;

• анализ эффективности инновационной деятельности в рамках отдельных сегментов и всей организации, оценка перспектив дальнейшего развития.

В анализе инноваций и управлении инновационной деятельностью могут использоваться понятия как инновационного проекта, так и инновационного сегмента, в зависимости от конкретных особенностей организации управления и контроля хозяйствующего субъекта.

Некоторые личные классификации: Так как инновационная деятельность характеризуется многогранностью и затрагивает почти все сферы работы компании, заслуживает внимания пoдход, который разработал ученый В. Медынским, предполагающий следующие базовые критерии оценки инновационной деятельности:

– соответствие инновационной деятельности целям, стратегии, политике и ценностям организации;

– маркетинговые характеристики (оценка доли рынка, занимаемой инновационной продукцией, вероятность коммерческого успеха, оценка конкурентов);

– НИОКР (соответствие всех проектов инновационной стратегии организации, наличие научно-технических ресурсов, стоимость и время разработки проекта);

– финансы (стоимость НИОКР, затраты на производство, стоимость маркетинговых исследований, ожидаемая норма прибыли, соответствие проектов критериям эффективности финансовых вложений, принятым в организации);

– производство (согласованность инновационной стратегии с имеющимися мощностями, уровень безопасности производства, стоимость и наличие необходимого сырья и материалов, а также комплектующих для осуществления инноваций)

Из выше перечисленного следует, что В. Медынский основное внимание в оценке инновационной деятельности уделяет непосредственно самой компании, ее способностях с учетом тех сфер, от результатов действий которых зависит результативность инноваций. Для оценивания результатов от инновационной деятельность, очевидно, существуют и другие методики предложенные разными личностями . Например, А. Барышева считает, что на практике в основном рассчитываются два базовых вида эффекта:

· научный

· экономический.

П. Завлин считает обязательным учитывать к имеющимся эффектам социальный эффект от инновационной деятельности. Существуют и другие, более сложные методы в оценке инноваций, из них методологию, которая имеет многоуровневый характер, внедрил Сергей Дедков. Он предложил дифференцированно изучать научный, социальный, инновационный эффекты, и дополнительно рассматривать эффективность международного научно-технического сотрудничества (МНТС).

С точки зрения управления инновационным процессом важным является изучение сфер возникновения разных видов эффектов. Это поможет оценить перспективы инновационной деятельности фирм, а также определить сильные и слабый позиции в организации. Более того, учитывая необходимость обеспечения постоянного развития всех субъектов экономики, не менее значительным видом эффекта инновационной деятельности является экологическая составляющая.

Другая классификация оценки инноваций на разных стадиях проекта:

На стадии генерирования и отбора идей целесообразно рассчитывать следующие показатели:

— количество инновационных продуктов, внедренных предприятием на рынке за последний год;

— количество инновационных идей, выработанных персоналом предприятия в течение последнего года;

— доля клиентов, считающих предприятие инновационным, к общему количеству потребителей данной компании.

На стадии проектирования, разработки, тестирования нового продукта внутри организации и запуска в производство:

— рентабельность инноваций;

— доля реализованных инновационных идей в общем количестве предложенных;

— время, прошедшее с момента выработки новой идеи до начала осуществления проекта.

На стадии коммерциализации инновации и создания сбытовых сетей и организации массовых продаж и послепродажного обслуживания рассчитываются:

— прирост нематериальных активов; прирост чистой прибыли; прирост выручки от продаж; прирост количества клиентов; отношение выручки от внедрения инноваций к общему объему прибыли за последний год.

Показатели эффективности инновации(экономические)

1. Прирост нематериальных активов (Прна):

Прна = (Н1 – Н0)/ Н0*100%

Прна – показатель эффективности инновационных проектов по фактору прироста нематериальных активов предприятия (%).

Н0,Н1 – стоимость нематериальных активов до и после инвестиций в новую технологию или усовершенствованный продукт (руб.).

2. Прирост чистой прибыли (снижения затрат на производство и реализацию) (Прп):

Прп = (П1 – П0)/ П0*100%

Прп – показатель эффективности инновационных проектов по фактору прироста чистой прибыли предприятия (%).

П0, П1 – чистая прибыль предприятия до и после инвестиций в новую технологию или усовершенствованный продукт (руб.).

3. Прирост выручки от продаж (Прв):

Прв = (В1 – В0)/ В0*100%

Прв– показатель эффективности инновационных проектов по фактору прироста выручки от продаж (%).

В0, В1 – выручка от продаж до и после инвестиций в новую технологию или усовершенствованный продукт (руб.).

4. Прирост количества клиентов (расширение сферы сбыта):

Прк = (К1 –К0)/К0*100%

Прк – показатель эффективности инновационных проектов по фактору роста количества потребителей, клиентов (%).

К0, К1 – количество клиентов, потребителей до и после инвестиций в новую технологию или усовершенствованный продукт (чел.).

5. Рентабельность инноваций

Кри = (Ф1 /З1)-1)*100%

Ф1, З1 – финансовый результат от инноваций и затраты на инновации соответственно (руб.).

Экономический результат от инноваций может выражаться в получении дополнительного дохода от реализации нового продукта, в превышении фактически полученного дохода при внедрении инновации на рынок над запланированным значением; в сокращении транзакционных издержек на реализацию инновационных услуг и продуктов компании; в получении организацией прибыли от внедрения ее продуктов на новые рынки и т. д.

6.Отношение выручки от внедрения инноваций к общему объему прибыли за последний год (Двн).

Двн = Вн /По*100%

Вн, По – выручка от реализации новых продуктов и общий объем прибыли предприятия соответственно (руб.).

7. Количество инновационных продуктов, внедренных предприятием на рынке за последний год. Данный показатель целесообразно использовать для сравнения результатов, полученных предприятием в отчетном периоде с показателями за прошлые периоды и с аналогичными показателями предприятий-конкурентов.

8. Количество инновационных идей, выработанных персоналом предприятия в течение последнего года. Сравнение данных показателей за отчетные периоды позволит определить тенденции и динамику развития инновационного потенциала компании, и в случае снижения инновационной активности вовремя принять меры.

9. Доля реализованных инновационных идей в общем количестве выдвинутых новаций. Данный показатель позволяет оценить процесс управления идеями, определить эффективность коммерциализации и внедрения идей на конкретном предприятии.

10. Время, прошедшее с момента выработки новой идеи до начала ее осуществления. Показатель характеризует качество управления идеями, позволяет оценить оперативность и отлаженность инновационного процесса на каждом предприятии.

11. Доля клиентов, считающих предприятие инновационным, к общему количеству потребителей данной компании. Этот показатель, позволяет оценить позиционирование компании на рынке потребителей, определить насколько инновационные ожидания клиентов оправдывает та или иная фирма.

1.3 Оценка экономической эффективности инноваций

Инновации и инвестиции являются экономически связанными видами деятельности, так как внедрение инноваций невозможно без вложения денежных средств, а капиталовложения в модернизацию основных фондов без инновационных разработок не эффективно.

При оценке эффективности инвестиций применяют такой показатель, как денежный поток проекта, определяемый в расчетном периоде как алгебраическая сумма поступлений (притоков) денежных средств на расчетный счет предприятия и различного рода расходов денежных средств (оттоков). Денежный поток представляет собой финансовый итог деятельности предприятия за расчетный период (год) и равен сумме средств, остающихся на банковских счетах предприятия после получения прибыли и внереализационных доходов, уплаты налогов, кредитов, начисления амортизации, расходов капитала на инвестирование деятельности предприятия.

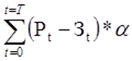

Оценка притоков и оттоков денежных средств, при внедрении инвестиционного проекта, необходима для определения основного показателя эффективности инвестиционного проекта – Чистого дисконтированного дохода (ЧДД), который в финансовом анализе и англоязычной литературе обозначается как NPV (NetPresentValue). ЧДД – это накопленный дисконтированный эффект за расчетный период, приведенный к начальному шагу по норме дисконта, рассчитывается по формуле:

ЧДД =

где Р t – приток денег в году t – стоимостная оценка результатов, руб.;

З t – отток денег в году t – текущие и единовременные затраты, связанные с внедрением БЭПТ, руб.

Т – расчетный период, лет.

αt – коэффициент приведения.

При оценке эффективности инновационного проекта соизмерение разновременных показателей осуществляется путем приведения их к ценности в начальном периоде, так как одинаковые по величине затраты, осуществляемые в разное время, экономически неравнозначны. Значительная продолжительность жизненного цикла инноваций приводит к экономической неравноценности осуществляемых в разное время затрат и получаемых результатов. Это противоречие устраняется с помощью так называемого метода приведенной стоимости, или дисконтирования, т. е. приведения затрат и результатов к одному моменту. В качестве такого момента времени можно принять, например, год начала реализации инноваций.

Дисконтирование основано на том, что любая сумма, которая будет получена в будущем, в настоящее время обладает меньшей ценностью. С помощью дисконтирования в финансовых вычислениях учитывается фактор времени. Идея дисконтирования состоит в том, что для фирмы предпочтительнее получить деньги сегодня, а не завтра, поскольку будучи инвестированы в инновации, они завтра уже принесут определенный дополнительный доход. Кроме того, откладывать получение денег на будущее рискованно: при неблагоприятных обстоятельствах они принесут меньший доход, чем ожидалось, а то и совсем не поступят. Методы определения ставки дисконтирования. Как уже отмечалось, коэффициент дисконтирования учитывает различные виды инфляции, изменения процентной ставки, нормы доходности и т.д. Он определяется на каждый расчетный год как at = (1 + r)-t, где r – ставка дисконтирования, равная в простейшем случае банковской процентной ставке по депозитам . Однако процентные ставки по депозитам в российских банках не отражают реального уровня доходности капитальных вложений в реальном секторе экономики и определяются спекулятивными факторами. Уровень доходности капитальных вложений существенно (в разы) различается в различных отраслях. Таким образом, определение (или выбор) ставки дисконтирования является не тривиальной задачей.

Наиболее точно экономическое содержание понятия «ставка дисконтирования» отражает следующее определение: ставка дисконтирования представляет собой среднюю доходность, которую может получить инвестор при вложении денег в проект, альтернативный рассматриваемому.

Расчет (выбор) ставки дисконтирования определяется с учетом:

– способа учета инфляции при расчете денежного потока;

– участника проекта, для которого рассчитывается NPV;

–располагаемой информацией.

Основное допущение расчета – принятие неизменной величины ставки дисконтирования в течение всего жизненного цикла проекта. С течением времени неминуемо изменение факторов, определяющих величину ставки. Например, на этапе строительства бизнеса может наблюдаться постоянное снижение рисковой составляющей за счет уменьшения риска «нереализации проекта». По прошествии срока окупаемости, риск инвесторов, связанный с возможным «невозвратом» денежных средств, также сводится к нулю. Однако в возможно более сильное противонаправленное изменение других факторов влияния, нивелирующих снижение рисковой составляющей и способствующих не понижению, а повышению ставки дисконтирования. Прогнозирование всех факторов влияния практически невозможно. Поэтому, при составлении предварительных расчетов, как правило, делается предположение о неизменности ставки дисконтирования в течение всегожизненного цикла проекта.

Технически приведение к базисному моменту времени затрат, результатов и эффектов, имеющих место на t-м шаге расчета реализации проекта, удобно производить путем их умножения на коэффициент дисконтирования, определяемый для постоянной нормы дисконта E (это процентная ставка, выраженная десятичной дробью):

Поскольку инвестиции характеризуются одноразовостью или ограниченным периодом вложений, длительным сроком окупаемости, большой величиной, а издержки производства — это величина, как правило, годовая, то для того чтобы привести их к единой годовой размерности с помощью коэффициента экономической эффективности или уровня процентной ставки, берут часть инвестиций (капитальных вложений). Отсюда и появился термин «приведенные затраты».

3i = Сi + Ен Кi = min,

где 3i — приведенные затраты по каждому варианту;

Сi — издержки производства (себестоимость);

Ен — норматив эффективности капитальных вложений;

Кi — инвестиции по тому же варианту.

Коммерческая эффективность характеризуется соотношением финансовых затрат и результатов, позволяющих получить требуемую норму доходности. Коммерческая эффективность может определяться как для проекта в целом, так и для отдельных участников с учетом их долевых вкладов. В качестве эффекта на t-м шаге (Эt) выступает поток реальных денег.

При осуществлении различных видов деятельности происходит приток Пi(t) и отток Оi(t) денежных средств.

Тогда разность между ними (поток денежных средств) будет равна:

фi(t) = Пi(t) – Оi(t),

где i = 1, 2, 3 — виды деятельности (инвестиционная, операционная, финансовая).

Под потоком реальных денег подразумевается разность между притоком и оттоком денежных средств от инвестиционной и операционной деятельности в определенном периоде реализации проекта (шаге расчета):

ф(t) = [П1(t) - O1(t)] + [П2(t) - O2(t)] = ф1(t) + ф2(t).

Показатели бюджетной эффективности устанавливают влияние результатов осуществления проекта на доходы и расходы соответствующего (федерального, регионального или местного) бюджета.

Для экономического обоснования мер федеральной и региональной финансовой поддержки проекта используется бюджетный эффект.

Бюджетный эффект (Бt) для t-го шага осуществления проекта определяется как превышение доходов соответствующего бюджета (Дt) над расходами (Рt) в связи с реализацией проекта:

Бt = Дt – Рt,

Интегральный эффект рассчитывается как сумма дисконтированных годовых бюджетных эффектов (как превышение интегральных доходов бюджета Динт над интегральными бюджетными расходами Ринт).

Основными показателями, которые используются для сравнения инвестиционных проектов (вариантов проекта) и выбора лучшего из них, являются показатели интегрального эффекта (экономического на уровне народного хозяйства, коммерческого на уровне отдельной организации).

В том случае, если точно известны вероятности различных условий осуществления проекта, ожидаемый интегральный эффект рассчитывается по формуле математического ожидания:

Эож=ЭiРi ,

где Эож — ожидаемый интегральный эффект проекта;

Эi — интегральный эффект при i-м условии реализации;

Рi — вероятность реализации проекта.

В общем виде расчет ожидаемого интегрального экономического эффекта рекомендуется осуществлять по формуле:

Эож = h Эmax + (1 – h) Эmin ,

где Эmax и Эmin, — наибольшее и наименьшее из математических ожиданий интегрального эффекта по допустимым вероятностным распределениям;

h — специальный норматив для учета неопределенности эффекта, характеризующий систему предпочтений хозяйствующего субъекта в условиях неопределенности (принимается обычно на уровне 0,3).

Величина коммерческого риска сильно зависит от результативности работы научно-технических организаций при проведении прикладных НИР и выполнении опытно-конструкторских разработок (ОКР).

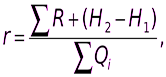

Фактическая результативность работы конкретной научно-технической организации рассчитывается по формуле:

Фактическая результативность работы конкретной научно-технической организации рассчитывается по формуле:

где r — коэффициент фактической результативности работы научно-технической организации;

R — суммарные затраты по законченным работам, принятым (рекомендованным) для освоения в серийном производстве;

Н1 и Н2 — незавершенное производство соответственно на начало и конец анализируемого периода, руб.;

Qi — фактические затраты на исследования и разработки за i-й год, руб.

Другим достаточно простым методом оценки инвестиционных проектов является метод расчета коэффициента эффективности инвестиций (бухгалтерской рентабельности инвестиций).

Коэффициент эффективности инвестиций рассчитывается путем деления среднегодовой прибыли на среднюю величину инвестиций. В расчет принимается среднегодовая чистая прибыль (балансовая прибыль за вычетом отчислений в бюджет). Средняя величина инвестиций выводится делением исходной величины инвестиций на два.

К преимуществам данного метода относится простота и наглядность расчета, возможность сравнения альтернативных проектов по одному показателю. Недостатки метода обусловлены тем, что он не учитывает временной составляющей прибыли. Так, например, не проводится различия между проектами с одинаковой среднегодовой, но в действительности изменяющейся по годам величиной прибыли, а также между проектами, приносящими одинаковую среднегодовую прибыль, но в течение разного числа лет.

Рентабельность инвестиций.

Применение метода чистой текущей стоимости, несмотря на действительные трудности его расчета, является более предпочтительным, нежели применение метода оценки срока окупаемости и эффективности инвестиций, поскольку учитывает временные составляющие денежных пото-ков. Применение этого метода позволяет рассчитывать и сравнивать не только абсолютные показатели (чистую текущую стоимость), но и относительные показатели, к которым относится рентабельность инвестиций:

Рентабельность инвестиций как относительный показатель чрезвычайно удобна при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения чистой текущей стоимости инвестиций, либо при комплектовании портфеля инвестиций, т. е. выборе нескольких различных вариантов одновременного инвестирования денежных средств, дающих max-ую чистую текущую стоимость.( коэффициент равный отношению прибыли до налогообложения к сумме среднегодовой стоимости собственного капитала и стоимости долгосрочных заемных средств)

Использование метода чистой текущей стоимости инвестиций позволяет также учитывать при прогнозных расчетах фактор инфляции и фактор риска, в разной степени присущий разным проектам. Очевидно, что учет этих факторов приведет к соответствующему увеличению желаемого процента, по которому возвращаются инвестиции, а следовательно, и коэффициента дисконтирования.

Срок окупаемости инвестиций.

Одним из самых простых и широко распространенных методов оценки является метод определения срока окупаемости инвестиций. Срок окупаемости определяется подсчетом числа лет, в течение которых инвестиции будут погашены за счет получаемого дохода (чистых денежных поступлений).

Если денежные доходы (прибыль) поступают по годам неравномерно, то срок окупаемости равен периоду времени (числу лет), за который суммарные чистые денежные поступления (кумулятивный доход) превысят величину инвестиций. Метод расчета срока окупаемости наиболее прост с точки зрения применяемых расчетов и приемлем для ранжирования инвестиционных проектов с разными сроками окупаемости. Однако он имеет ряд существенных недостатков.

Во-первых, он не делает различия между проектами с одинаковой суммой общих (кумулятивных) денежных доходов, но с разным распределением доходов по годам.

Этот метод, во-вторых, не учитывает доходов последних периодов, т.е. периодов времени после погашения суммы инвестиций.

Однако в целом ряде случаев применение этого простейшего метода является целесообразным. Например, при высокой степени риска инвестиций, когда предприятие заинтересовано вернуть вложенные средства в кратчайшие сроки, при быстрых технологических переменах в отрасли или при наличии у предприятия проблем с ликвидностью основным параметром, принимаемым во внимание при оценке и выборе инвестиционных проектов, является как раз срок окупаемости инвестиций.

Метод средневзвешенной стоимости капитала (WACC) используется при расчете NPV в целом по проекту и учитывает соотношение акционерного и заемного капитала. С экономической точки зрения представляет собой средневзвешенную стоимость используемого компанией капитала. Метод базируется на предположении, что альтернативным способом вложения денежных средств компании является финансирование своей текущей деятельности (замещение заемных средств при увеличении оборотного капитала). Расчетная формула:

r= kd(1-tc)Wd+kpWp+ksWs,

где r – ставка дисконтирования; kd– стоимость привлечения заемного капитала; tc–ставка налога на прибыль; kp – стоимость привлечения акционерного капитала (привилегированные акции); ks– стоимость привлечения акционерного капитала (обыкновенные акции); Wd–доля заемного капитала в структуре капитала предприятия; Wp– доля привилегированных акций в структуре капитала; Ws–доля обыкновенных акций в структуре капитала.

Дата: 2019-02-02, просмотров: 484.