С целью анализа финансовых и экономических показателей компании и построения их графического отображения были использованы Бухгалтерский баланс и Отчет о финансовых результатах деятельности за 2015-2017 гг. (Приложение 1 и 2).

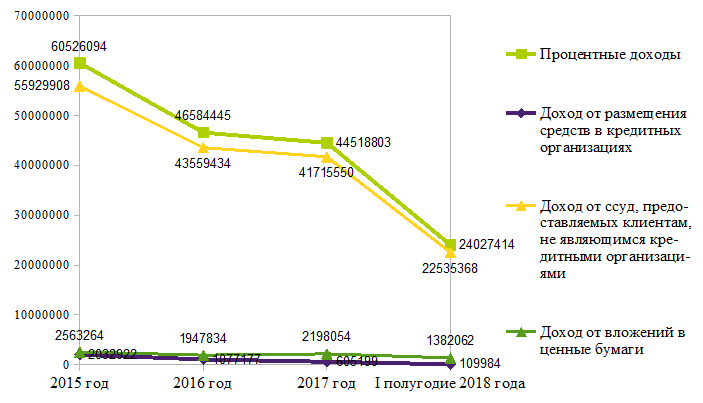

Изменение процентных доходов и их элементов отражено на рисунке 3.

Рисунок 3 — Динамика процентных доходов и их составляющих во временном промежутке

Процентные доходы в целом снизились в 2016 году на 23%, затем в 2017 году — еще на 4,4%.

Доходы от размещения денежных средств в кредитных компаниях понизились в 2016 году на 47%, затем в 2017 году — еще на 43,8%.

Доходы от ссуд, предоставляемых физическим и юридическим лицам некредитной направленности, уменьшились в 2016 году на 22,1%, затем в 2017 году — еще на 4,2%.

Доходы от вложений в ценные бумаги снизились в 2016 году на 24%, затем в 2017 году — еще на 12,9%.

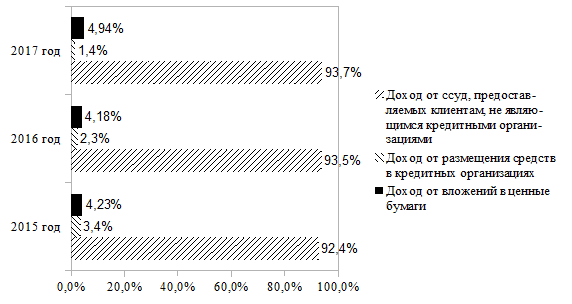

Доли каждого вида процентных доходов в общей их сумме представлены на рисунке 4.

Рисунок 4 — Распределение разновидностей процентных доходов в их общей структуре во временном промежутке

Наибольшую долю в процентных доходах занимал доход от ссуд, предоставляемых физическим и юридическим лицам некредитной направленности. При этом у него наблюдалась положительная тенденция за 3 года.

Наименьший процент регистрировался у дохода от размещения средств в кредитных организациях. При этом у него отмечалась отрицательная тенденция за 3 года.

Таким образом, банк постепенно теряет во временном периоде свои доходы с процентов по ссудам и займам.

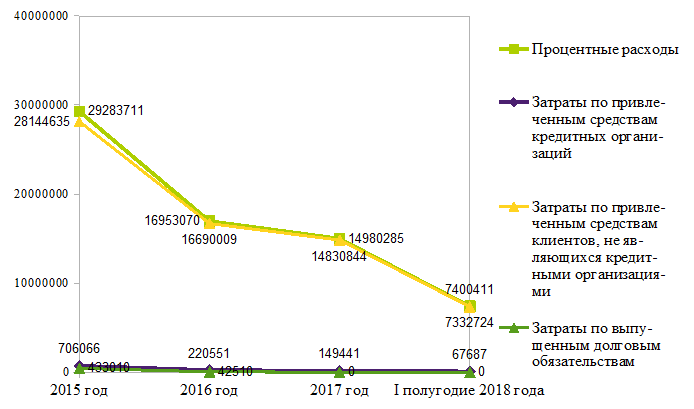

Динамика процентных расходов и их элементов продемонстрирована на рисунке 5.

Рисунок 5 — Изменение процентных издержек и их составляющих во временном промежутке

Процентные затраты снизились в 2016 году на 42,1%, затем в 2017 году — еще на 11,6%.

Издержки по привлеченным денежным средствам кредитных компаний уменьшились в 2016 году на 68,8%, в 2017 году — еще на 32,2%.

Расходы по привлеченным денежным средствам физических и юридических лиц некредитной направленности понизились в 2016 году на 40,7%, в 2017 году — еще на 11,1%.

Затраты по выпущенным долговым обязательствам снизились в 2016 году на 90,2%, в 2017 году — были сведены к нулю.

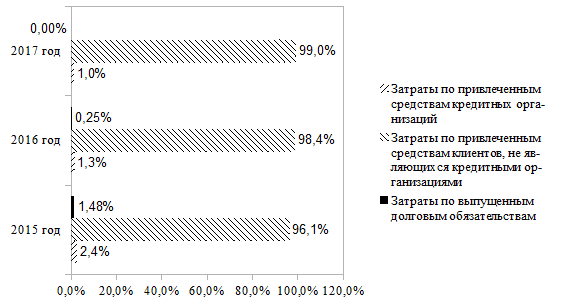

Доли каждого вида процентных издержек в их общей совокупности показаны на рисунке 6.

Рисунок 6 — Распределение разновидностей процентных расходов в их общей структуре во временном промежутке

Наибольшую долю в процентных затратах занимали издержки по привлеченным денежным средствам физических и юридических лиц некредитной направленности. При этом у них наблюдалась положительная тенденция за 3 года.

Наименьший процент регистрировался у расходов по выпущенным долговым обязательствам. При этом у них отмечалась отрицательная тенденция за 3 года вплоть до 0%.

Таким образом, банк постепенно снижает во временном периоде свои процентные затраты, оставляя основную их статью (по привлечению денежных средств физических и юридических лиц некредитной направленности).

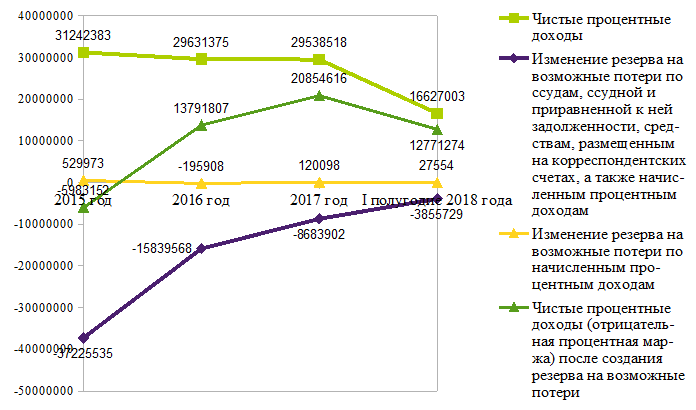

Изменение чистых процентных доходов, а также сумм резервов на возможные потери по ссудам, ссудной задолженности, средствам на корреспондентских счетах, начисленным процентным доходам отражено на рисунке 7.

Рисунок 7 — Динамика чистых процентных доходов и резервов на возможные потери по связанным с ними операциям во временном промежутке

Чистые процентные доходы понизились на 5,2%, а в 2017 году — еще на 0,3%.

Чистые процентные доходы (отрицательная процентная маржа) после создания резерва на возможные потери в 2015 году имели отрицательное значение. Начиная с 2016 года финансовый результат по показателю стал положительным и увеличился в 2017 году на 51,2%.

Изменение резерва на возможные потери по ссудам, ссудной и приравненной к ней задолженности, средствам, размещенным на корреспондентских счетах, а также начисленным процентным доходам в весь временной период было отрицательным, но имеет позитивную тенденцию: сумма убытка снизилась в 2016 году на 57,5%, а в 2017 году — еще на 45,2%.

Непосредственно изменение резерва на возможные потери по начисленным процентным платежам уменьшилось в 2016 году на 137% и стало отрицательным. В 2017 году вернулось в область положительных значений.

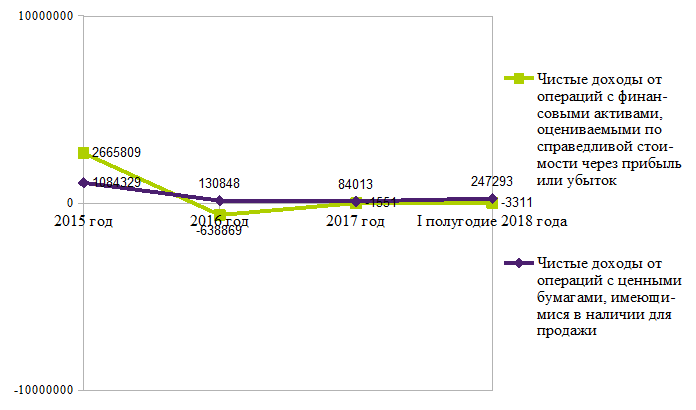

Динамика чистых доходов от операций с финансовыми активами, оцениваемыми через прибыль или убыток, и от операций с ценными бумагами для продажи приведена на рисунке 8.

Рисунок 8 — Изменение чистых доходов от операций с финансовыми активами, оцениваемыми через прибыль или убыток, и от операций с ценными бумагами для продажи во временном промежутке

Чистые доходы от операций с финансовыми активами, оцениваемыми по справедливой стоимости через прибыль или убыток, были положительными только в 2015 году. В последующие годы они отрицательны, но наблюдается позитивная динамика (данный вид дохода приблизился к нулевому значению в 2017 году) — сумма долга (убытка) уменьшилась на 99,8%.

Чистые доходы от операций с ценными бумагами, имеющимися в наличии для продажи, снизились в 2016 году на 87,9%, а в 2017 году — еще на 35,8%.

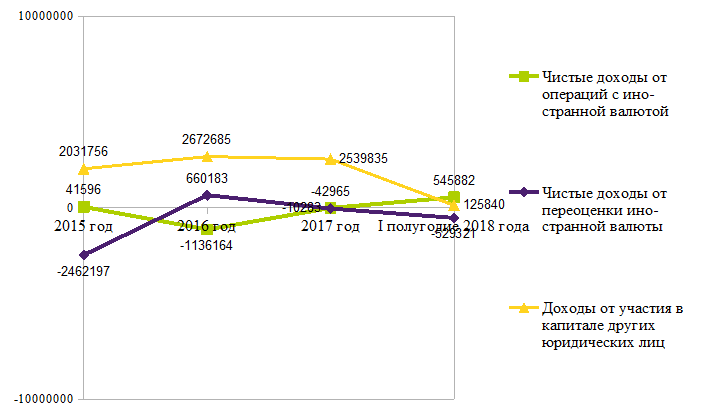

Изменение чистых доходов от операций с иностранной валютой и от ее переоценки, а также доходов от участия в капитале других юридических лиц продемонстрировано на рисунке 9.

Рисунок 9 — Динамика чистых доходов от операций с иностранной валютой, от ее переоценки и доходов от участия в капитале других юридических лиц во временном промежутке

Чистые доходы от операций с иностранной валютой были положительны только в 2015 году. В последние годы наблюдается тоже позитивная динамика показателя, при этом сумма долга (убытка) в 2017 году понизилась на 99,1%.

Чистые доходы от переоценки иностранной валюты были положительны только в 2016 году, в последнее время заметно негативное изменение показателя.

Доходы от участия в капитале других юридических лиц повысились в 2016 году на 31,6%, затем уменьшились в 2017 году на 5%.

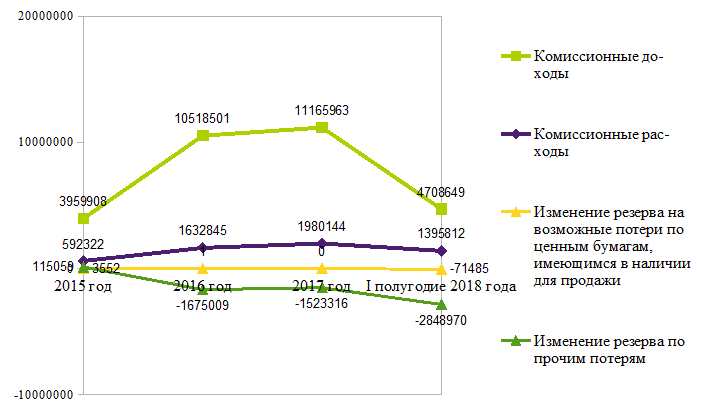

Динамика комиссионных доходов и издержек, а также резервов на возможные потери по ценным бумагам для продажи и по прочим потерям показана на рисунке 10.

Рисунок 10 — Изменение комиссионных доходов и затрат, резервов на возможные потери по ценным бумагам для продажи и по прочим потерям во временном промежутке

Комиссионные доходы довольно значительно выросли в 2016 году — в 1,5 раза (на 165,6%), а в 2017 году — еще на 6,2%.

Комиссионные расходы резко повысились в 2016 году — в 1,8 раза (на 175,7%), затем в 2017 году — еще на 21,3%.

Изменение резерва на возможные потери по ценным бумагам, имеющимся в наличии для продажи, имеет негативную тенденцию: сумма уменьшилась в 2016 году на 99,9%, а в 2017 году полностью стала нулевым значением.

Изменение резерва по прочим потерям тоже имеет больше негативную динамику: положительной сумма была только в 2015 году, на 2017 год отрицательное значение немного снизилось — на 9,1%.

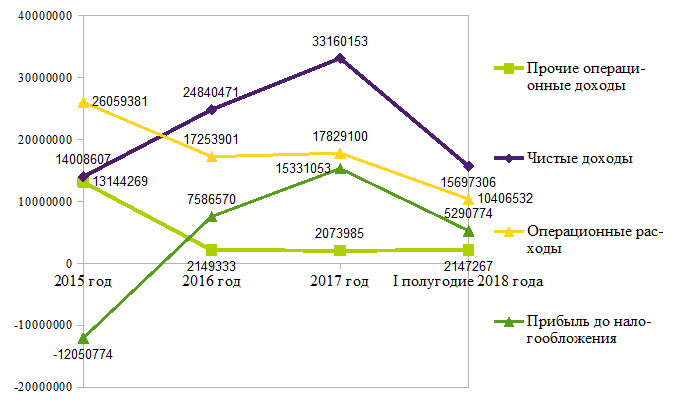

Динамика чистых доходов, операционных доходов и затрат, прибыли до налогообложения отражена на рисунке 11.

Рисунок 11 — Изменение чистых и операционных доходов, операционных издержек и прибыли до налогообложения во временном промежутке

Прочие операционные доходы уменьшились в 2016 году на 83,7%, затем в 2017 году — еще на 3,5%.

Чистые доходы увеличились в 2016 году на 77,3%, а в 2017 году — еще на 33,5%.

Операционные расходы понизились в 2016 году на 33,8%, затем в 2017 году увеличились на 3,3%.

Прибыль до налогообложения стала положительной только в 2016 году, на 2017 год она повысилась на 102,1%.

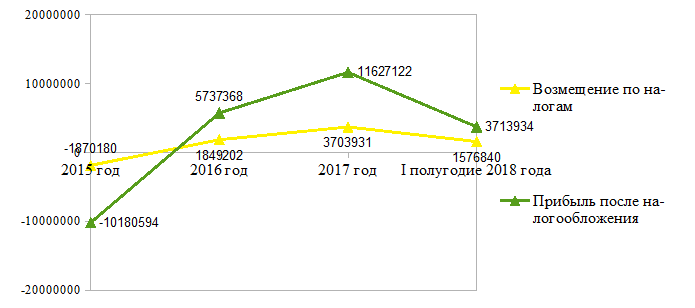

Изменение сумм возмещения по налогам и прибыли после налогообложения приведено на рисунке 12.

Рисунок 12 — Динамика сумм возмещения по налогам и прибыли после налогообложения во временном промежутке

Возмещение (расход) по налогам тоже положителен лишь с 2016 года, на 2017 год вырос на 100,3%.

Прибыль после налогообложения увеличилась в 2017 году на 102,7% (поскольку до 2016 года тоже имела убыточное значение). Неиспользованная прибыль отчетного периода равна прибыли до налогообложения.

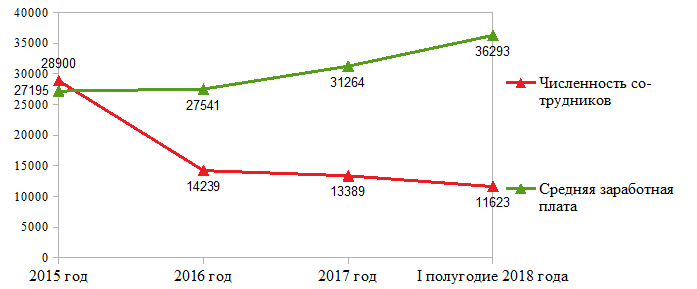

На рисунке 13 продемонстрирована динамика количества персонала кредитной организации и его средней заработной платы.

Рисунок 13 — Изменение численности персонала и размера средней заработной платы во временном промежутке

Величина средней заработной платы повысилась в 2016 году на 1,3%, затем в 2017 году — еще на 13,5%. Количество сотрудников снизилось в 2016 году на 50,7%; в 2017 году еще на 6%.

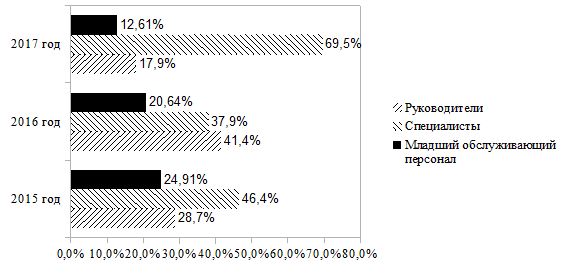

На рисунке 14 показано изменение долей работников банка по категориям в течение 3 лет.

Рисунок 14. Распределение по категориям сотрудников кредитной организации во временном промежутке

В 2015 и в 2017 году наибольшую долю в структуре персонала занимало руководство банка; в 2016 году составляли специалисты.

Наблюдался скачкообразный характер изменений (то увеличение, то снижение %) у этих двух категорий. Младший обслуживающий персонал имел негативную тенденцию. Увольнение работников вызвано переходом на автоматизацию и роботизацию рабочих мест.

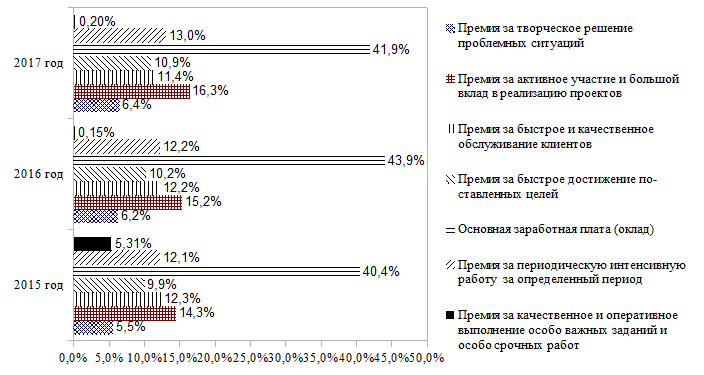

На рисунке 15 отражена динамика долей различных премий и основного оклада в структуре заработной платы (фонда оплаты труда).

Рисунок 15 — Распределение долей фонда заработной платы и фонда материального поощрения в фонде оплаты труда во временном промежутке

Основную часть заработной платы в целом составляли премиальные выплаты (59,55% в 2015 году; 56,01% в 2016 году; 58,1% в 2017 году). При этом наблюдался скачкообразный характер изменений долей фонда материального поощрения и окладной части (то увеличение, то снижение).

Максимальную долю среди премий имела премия за активное участие и большой вклад в реализацию проектов, минимальную — премия за качественное и оперативное выполнение особо важных заданий и особо срочных работ. Большинство из премий при этом показали позитивную тенденцию.

Дата: 2018-12-28, просмотров: 357.