Общая характеристика федеральных налогов и сборов. Перечень федеральных налогов, порядок их введения, исчисления и уплаты. Порядок внесения изменений в законодательство о налогах и сборах

Согласно статье 12 НК РФ федеральными налогами и сборами признаются налоги и сборы, которые устанавливаются и отменяются НК РФ и обязательны к уплате на всей территории Российской Федерации.

Таким образом, перечень, порядок исчисления и уплаты, а также льготы по федеральным налогам и сборам определяются только НК РФ.

Согласно статье 13 НК РФ к федеральным налогам и сборам относятся:

1) налог на добавленную стоимость (НДС);

2) акцизы;

3) налог на доходы физических лиц (НДФЛ);

4) налог на прибыль организаций (НПО);

5) налог на добычу полезных ископаемых (НДПИ);

6) водный налог;

7) сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

8) государственная пошлина.

Федеральные налоги и сборы имеют существенное значение при формировании бюджета и поэтому устанавливаются и вводятся в действие исключительно федеральными законами, которые наполняют (изменяют и дополняют) НК РФ в соответствующих редакциях.

Установление налога или сбора означает определение его существенных элементов. Обязанность налогоплательщика исчислять и уплачивать федеральные налоги или сборы возникает при условии, что они установлены и введены в действие.

Порядок принятия и вступления в силу федеральных законов установлены статьями 103-107 Конституции Российской Федерации (далее – Конституция РФ) и разделом 3 «Регламента Государственной Думы Федерального Собрания РФ», принятого постановлением Государственной Думы Федерального Собрания Российской Федерации от 22 января 1998 года № 2134-II ГД (далее - Регламент).

Установление и вступление в силу федеральных законов (законодательная процедура) проходит следующие этапы:

Внесение законопроекта в Государственную Думу

Право законодательной инициативы (внесения законопроекта в Государственную Думу) принадлежит Президенту Российской Федерации, Совету Федерации, членам Совета Федерации, депутатам Государственной Думы, Правительству Российской Федерации, законодательным (представительным) органам субъектов Российской Федерации (статья 104 Конституции РФ).

При внесении законопроекта в Государственную Думу субъект права законодательной инициативы представляет (статья 105 Регламента):

а) пояснительную записку, содержащую концепцию предлагаемого законопроекта и мотивированное обоснование необходимости его принятия;

б) текст законопроекта;

в) перечень федеральных законов, подлежащих признанию утратившими силу, приостановлению, изменению или принятию в связи с принятием данного федерального закона;

г) заключение Правительства Российской Федерации.

Рассмотрение законопроектов в Государственной Думе

Федеральные законы по вопросам федеральных налогов и сборов принимаются Государственной Думой, после чего подлежат обязательному рассмотрению в Совете Федерации (статьи 105 и 106 Конституции РФ).

При наличии заключения Правительства Российской Федерации законопроекты о введении или отмене налогов, освобождении от их уплаты, вносятся на рассмотрение в Государственную Думу (ст. 104 Конституции РФ).

Проект, как правило, рассматривается в три этапа.

При рассмотрении Государственной Думой законопроекта в первом чтении обсуждается его концепция, оценивается соответствие законопроекта Конституции РФ, его актуальности и практической значимости; во втором чтении анализируют содержание законопроекта, вносят необходимые поправки; в третьем чтении законопроект одобряется или не одобряется в целом.

ОСНОВНЫЕ ЭЛЕМЕНТЫ ФЕДЕРАЛЬНЫХ НАЛОГОВ

Налогоплательщики

(статья 246 НК РФ)

1)российские организации;

2) иностранные организации, осуществляющие свою деятельность в РФ через постоянные представительства и (или) получающие доходы от источников в РФ);

Объект налогообложения

(статья 247 НК РФ)

Объектом налогообложения по налогу на прибыль организаций признается прибыль, полученная налогоплательщиком.

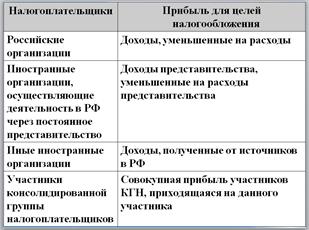

В зависимости от категории налогоплательщиков прибылью для целей налогообложения определяется следующим образом (рис. 4):

Рис. 4

Порядок определения доходов. Классификация доходов

(статьи 248- 250 НК РФ)

Доходы - это выручка по основному виду деятельности (доходы от реализации), а также суммы, полученные от прочих видов деятельности. Например, от сдачи имущества в аренду, проценты по банковским вкладам и пр. (внереализационные доходы). При налогообложении прибыли все доходы учитываются без НДС и акцизов.

Доходом от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретённых, выручка от реализации имущественных прав.

Выручка от реализации определяется исходя из всех поступлений, связанных с расчётами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной формах.

Внереализационными доходами признаются доходы, не указанные в статье 249 НК РФ, в частности такие как:

- от долевого участия в других организациях;

- в виде положительной (отрицательной) курсовой разницы;

- от сдачи имущества (включая земельные участки) в аренду (субаренду);

- в виде процентов, полученных по договорам займа, кредита, банковского счета, банковского вклада;

- и т.д.

Налоговая база

(статья 274 НК РФ)

Налоговая база - денежное выражение прибыли, подлежащей налогообложению. При определении налоговой базы прибыль, подлежащая налогообложению, определяется нарастающим итогом с начала налогового периода.

Если в отчётном (налоговом) периоде налогоплательщиком получен убыток - отрицательная разница между доходами, и расходами, учитываемыми в целях налогообложения, налоговая база признается равной нулю.

Перенос убытков на будущее

(статья 283 НК РФ)

Налогоплательщики, понёсшие убыток (убытки) в предыдущем налоговом периоде или в предыдущих налоговых периодах, вправе уменьшить налоговую базу текущего отчётного (налогового) периода на всю сумму полученного ими убытка или на часть этой суммы (перенести убыток на будущее.

В отчётные (налоговые) периоды с 1 января 2017 года по 31 декабря 2020 года налоговая база по налогу за текущий отчётный (налоговый) период не может быть уменьшена на сумму убытков, полученных в предыдущих налоговых периодах, более чем на 50 процентов.

Если налогоплательщик понёс убытки более чем в одном налоговом периоде, перенос таких убытков на будущее производится в той очерёдности, в которой они понесены.

Налоговые ставки

(статья 284 НК РФ)

Основная ставка - 20%, из них 3% в федеральный бюджет; 17% в бюджет субъекта РФ.

Законодательные органы субъектов РФ могут понижать ставку налога для отдельных категорий налогоплательщиков, но не более чем до 12,5 % в 2017 - 2020 годах.

НК РФ установлены, кроме основной, специальные ставки по налогу на прибыль организаций:

30%

Прибыль по ценным бумагам (за исключением доходов в виде дивидендов), выпущенным российскими организациями, права на которые учитываются на счетах депо, информация о которых не была предоставлена налоговому агенту (п.4.2 ст.284 НК РФ).

20% - в федеральный бюджет

- Доходы иностранных организаций, не связанные с деятельностью в РФ через постоянное представительство (пп.1 п.2 ст.284 НК РФ).

- Прибыль от осуществления деятельности, связанной с добычей углеводородного сырья на новом морском месторождении углеводородного сырья (п.1.4, п.6 ст.284 НК РФ);

- Прибыль контролируемых налогоплательщиками иностранных компаний (п.1.6, п.6 ст.284 НК РФ);

15%

- Доходы в виде дивидендов, полученных иностранной организацией по акциям российских организаций, а также дивидендов от участия в капитале организации в иной форме (пп.3 п.3ст.284 НК РФ).

- Доходы в виде процентов, полученных владельцами государственных, муниципальных и иных ценных бумаг (пп.1 п.4 ст.284 НК РФ)

13%

- Доходы в виде дивидендов, полученные от российских и иностранных организаций российскими организациями (пп.2 п.3 ст.284 НК РФ);

10%

Доходы иностранных организаций, не связанные с деятельностью в РФ через постоянное представительство, от использования, содержания или сдачи в аренду подвижных транспортных средств или контейнеров в связи с осуществлением международных перевозок (пп.2 п.2 ст.284 НК РФ)

9%

Доходы в виде процентов по некоторым муниципальным ценным бумагам (пп.2 п.4 ст.284 НК РФ).

Налоговая декларация

(статья 289 НК РФ)

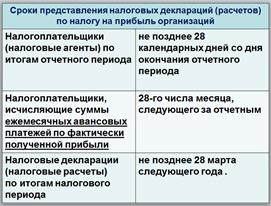

Налогоплательщики обязаны по истечении каждого отчётного и налогового периода представлять в налоговые органы по месту своего нахождения и месту нахождения каждого обособленного подразделения соответствующие налоговые декларации в следующие сроки (рис. 6):

Рис. 6

Налоговая декларация по налогу на прибыль организаций заполняется и подаётся в налоговые органы по форме, утверждённой ФНС России.

Налоговый учёт

(Статья 313 НК РФ)

Налогоплательщики исчисляют налоговую базу по итогам каждого отчётного (налогового) периода на основе данных налогового учёта.

Налоговый учёт - система обобщения информации для определения налоговой базы по налогу на прибыль организаций на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным НК РФ.

Порядок ведения налогового учёта устанавливается налогоплательщиком в учётной политике для целей налогообложения, утверждаемой соответствующим приказом (распоряжением) руководителя.

Данные налогового учёта должны отражать:

- порядок формирования суммы доходов и расходов,

- порядок определения доли расходов, учитываемых для целей налогообложения в текущем налоговом (отчётном) периоде,

- сумму остатка расходов (убытков), подлежащую отнесению на расходы в следующих налоговых периодах,

- порядок формирования сумм создаваемых резервов,

- сумму задолженности по расчётам с бюджетом по налогу.

Подтверждением данных налогового учёта являются:

1) первичные учётные документы (включая справку бухгалтера);

2) аналитические регистры налогового учёта;

3) расчёт налоговой базы.

Налогоплательщики

(статья 207 НК РФ)

Налогоплательщиками налога на доходы физических лиц (далее - налогоплательщики) признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников, в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации.

Налоговыми резидентами признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в Российской Федерации не прерывается на периоды его выезда за пределы территории Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения.

Независимо от фактического времени нахождения в РФ

налоговыми резидентами РФ признаются:

- российские военнослужащие, проходящие службу за границей,

- сотрудники органов государственной власти и органов местного самоуправления, командированные на работу за пределы РФ.

Объект налогообложения

(статья 209 НК РФ)

Объект налогообложения:

- у налоговых резидентов – доход как от источников на территории РФ, так и за её пределами;

- у налоговых нерезидентов – только доход от источников на территории РФ

Налоговая база

(статья 210 НК РФ)

При определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды.

Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки.

Для доходов, в отношении которых предусмотрена налоговая ставка 13%, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов. Формула определения налоговой базы.

На данный момент существует 5 видов налоговых вычетов (ст.218-221 гл. 23 НК РФ): стандартные, социальные, профессиональные, имущественные, инвестиционные.

Если сумма налоговых вычетов в налоговом периоде больше суммы доходов, в отношении которых предусмотрена налоговая ставка, 13 %, то налоговая база принимается равной нулю.

На следующий налоговый период разница между суммой налоговых вычетов и суммой доходов, в отношении которых предусмотрена налоговая ставка 13%, не переносится.

Для доходов, в отношении которых предусмотрены иные налоговые ставки, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению. При этом налоговые вычеты не применяются.

Доходы (расходы, принимаемые к вычету) налогоплательщика, выраженные в иностранной валюте, пересчитываются в рубли по официальному курсу Банка России на дату фактического получения указанных доходов (осуществления расходов).

Налоговые ставки

(статья 224 НК РФ)

Основная налоговая ставка устанавливается в размере 13 %. Кроме того установлены специфические ставки НДФЛ по отдельным видам доходов.

Налоговый период

(статья 216 НК РФ)

Налоговым периодом признается календарный год.

Порядок исчисления налога

(статья 225 НК РФ)

Сумма налога исчисляется как соответствующая налоговой ставке процентная доля налоговой базы: НДФЛ = НБ х НС, где НБ-налоговая база, НС - налоговая ставка.

Общая сумма налога представляет собой сумму, полученную в результате сложения сумм налога, исчисленных по разным ставкам по итогам налогового периода применительно ко всем доходам налогоплательщика.

Налоговая декларация

(статья 229 НК РФ)

Налоговая декларация представляется налогоплательщиками (индивидуальными предпринимателями, лицами, занимающимися частной практикой, физическими лицами) не позднее 30 апреля года, следующего за истекшим налоговым периодом.

В налоговых декларациях физические лица указывают:

- все полученные ими в налоговом периоде доходы,

- источники их выплаты,

- налоговые вычеты,

- суммы налога, удержанные налоговыми агентами,

- суммы фактически уплаченных в течение налогового периода авансовых платежей,

- суммы налога, подлежащие уплате (доплате) или возврату по итогам налогового периода.

Налогоплательщики вправе не указывать в налоговой декларации доходы, не подлежащие налогообложению, а также доходы, при получении которых налог полностью удержан налоговыми агентами, если это не препятствует получению налогоплательщиком налоговых вычетов.

Объект налогообложения НДС

(статья 146 НК РФ)

Объектом налогообложения налогом на добавленную стоимость являются:

1) операции по реализации товаров (работ, услуг), имущественных прав на территории РФ, в том числе их безвозмездная передача;

2) ввоз товаров на территорию РФ (импорт);

3) выполнение строительно-монтажных работ для собственного потребления;

4) передача товаров (работ, услуг) для собственных нужд, расходы по которым не принимаются к вычету при исчислении налога на прибыль организаций.

Налоговая база

(статья 153 НК РФ)

При определении налоговой базы выручка от реализации товаров (работ, услуг), передачи имущественных прав определяется исходя из всех доходов налогоплательщика, связанных с расчётами по оплате указанных товаров (работ, услуг), имущественных прав, полученных им в денежной и (или) натуральной формах, включая оплату ценными бумагами

Порядок определения налоговой базы при реализации товаров (работ, услуг)

(статья 154 НК РФ)

Порядок определения налоговой базы при реализации товаров (работ, услуг):

1) при реализации налогоплательщиком товаров (работ, услуг) налоговая база определяется как их стоимость, исчисленная исходя из цен, определяемых в соответствии со статьёй 105.3 НК РФ (т.е. с учётом особенностей сделок между взаимозависимыми лицами), с учётом акцизов (для подакцизных товаров) и без включения в них НДС.

2) при получении налогоплательщиком оплаты, частичной оплаты в счёт предстоящих поставок товаров (выполнения работ, оказания услуг) налоговая база определяется исходя из суммы полученной оплаты с учётом НДС.

Момент определения налоговой базы

(статья 167 НК РФ)

Моментом определения налоговой базы является наиболее ранняя из следующих дат:

1) день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

2) день оплаты, частичной оплаты в счёт предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав

Налоговый период

(статья 163 НК РФ)

Налоговый период (в том числе для налогоплательщиков, исполняющих обязанности налоговых агентов) – квартал.

Налоговые ставки

(статьёй 164 НК РФ)

Налогообложение производится по ставке 0% при реализации:

1) товаров, вывезенных в таможенной процедуре экспорта, а также товаров, помещённых под таможенную процедуру свободной таможенной зоны, при условии представления в налоговые органы документов, предусмотренных статьёй 165 НК РФ (т.е., подтверждающих право на возмещение НДС);

2) услуг по международной перевозке товаров.

3) услуг по перевозке пассажиров и багажа железнодорожным транспортом общего пользования в дальнем сообщении

4) работ (услуг), выполняемых (оказываемых) организациями трубопроводного транспорта нефти и нефтепродуктов,

И др.

Налогообложение производится по налоговой ставке 10 % при реализации:

1) продовольственных товаров (согласно перечню, установленному п.2 ст. 164 НК РФ);

2) товаров для детей (согласно перечню):

3)медицинских товаров отечественного и зарубежного производства (согласно перечню)

4) периодических печатных изданий, книжной продукции, связанной с образованием, наукой и культурой;

И др.

В остальных случаях налогообложение производится по налоговой ставке 18 %,начиная с 01.01.2019 – по ставке 20%.

При получении оплаты, частичной оплаты в счёт предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав; когда сумма налога должна определяться расчётным методом, налоговая ставка определяется как процентное отношение налоговой ставки к налоговой базе, принятой за 100 и увеличенной на соответствующий размер налоговой ставки (18/118 или 10/110).

Налоговые вычеты

(статья 171 НК РФ)

Налогоплательщик имеет право уменьшить общую сумму налога, на установленные статьей 171 НК РФ налоговые вычеты.

Вычетам подлежат суммы налога :

- предъявленные налогоплательщику при приобретении товаров (работ, услуг), а также имущественных прав на территории РФ,

- уплаченные налогоплательщиком при ввозе товаров на территорию РФ (иные территории, находящиеся под её юрисдикцией).

Вычеты предоставляются только в отношении товаров (работ, услуг), а также имущественных прав, приобретаемых:

1) для операций признаваемых объектами налогообложения;

Для перепродажи.

Вычетам подлежат суммы НДС, ранее исчисленные продавцом с сумм оплаты (частичной оплаты) в счёт предстоящих поставок товаров (работ, услуг), по которым впоследствии произведена их отгрузка в адрес покупателя.

Следовательно, при отгрузке товара, в счёт поставки которого продавцом ранее был получен аванс, необходимо начислить НДС с отгрузки. И одновременно с этим принять к вычету НДС с аванса (п. 8 ст. 171, п. 1, 6 ст. 172 НК РФ).

Это необходимо для избежания двойного налогообложения, так как при получении аванса от покупателя уже был исчислен НДС.

В свою очередь у покупателя, перечислившего суммы оплаты (частичной оплаты) в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, вычетам подлежат суммы НДС, предъявленные продавцом этих товаров (работ, услуг), имущественных прав.

Таким образом, получив от продавца счёт-фактуру на аванс, покупатель может принять его к вычету. Но позже, когда он получит товар и к нему поступит «отгрузочный» счёт-фактура, покупатель должен сделать восстановление НДС с аванса, полученного ранее продавцом, и после этого принять к вычету НДС с отгрузки (пп. 3 п. 3 ст. 170 НК РФ, Письмо Минфина от 28.11.2014 № 03-07-11/60891).

Общая характеристика федеральных налогов и сборов. Перечень федеральных налогов, порядок их введения, исчисления и уплаты. Порядок внесения изменений в законодательство о налогах и сборах

Согласно статье 12 НК РФ федеральными налогами и сборами признаются налоги и сборы, которые устанавливаются и отменяются НК РФ и обязательны к уплате на всей территории Российской Федерации.

Таким образом, перечень, порядок исчисления и уплаты, а также льготы по федеральным налогам и сборам определяются только НК РФ.

Согласно статье 13 НК РФ к федеральным налогам и сборам относятся:

1) налог на добавленную стоимость (НДС);

2) акцизы;

3) налог на доходы физических лиц (НДФЛ);

4) налог на прибыль организаций (НПО);

5) налог на добычу полезных ископаемых (НДПИ);

6) водный налог;

7) сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

8) государственная пошлина.

Федеральные налоги и сборы имеют существенное значение при формировании бюджета и поэтому устанавливаются и вводятся в действие исключительно федеральными законами, которые наполняют (изменяют и дополняют) НК РФ в соответствующих редакциях.

Установление налога или сбора означает определение его существенных элементов. Обязанность налогоплательщика исчислять и уплачивать федеральные налоги или сборы возникает при условии, что они установлены и введены в действие.

Порядок принятия и вступления в силу федеральных законов установлены статьями 103-107 Конституции Российской Федерации (далее – Конституция РФ) и разделом 3 «Регламента Государственной Думы Федерального Собрания РФ», принятого постановлением Государственной Думы Федерального Собрания Российской Федерации от 22 января 1998 года № 2134-II ГД (далее - Регламент).

Установление и вступление в силу федеральных законов (законодательная процедура) проходит следующие этапы:

Дата: 2018-12-28, просмотров: 286.