Задача 3.1

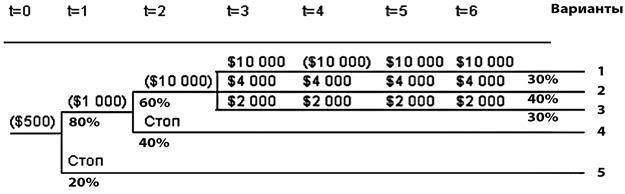

Некая компания собирается инвестировать средства в производство роботов для использования в космических исследованиях. Инвестиции в данный проект производятся в три этапа.

1этап. В начальный момент времени t=0 необходимо потратить $ 500 тыс. долл. на проведение маркетингового исследования рынка. Менеджеры компании оценивают вероятность получения благоприятного результата в 80 %, и вероятность получения неблагоприятного результата в 20 %.

2 этап . Если в результате исследования будет выяснено, что потенциал рынка достаточно высок, то компания инвестирует еще $1 000 тыс. долл. на разработку и создание опытных образцов робота. Опытные образцы должны быть предложены к рассмотрению инженерам в центре космических исследований, которые решают вопрос о размещении заказа у данной компании. Менеджеры компании оценивают вероятность того, что в центре космических исследований воспримут такую модель благожелательно в 60 %, вероятность противоположного исхода в 40 % (что приведет к прекращению реализации проекта).

3 этап. Если реакция инженеров благоприятная, то в момент времени t=2 компания начинает строительство нового предприятия по производству данного робота. Строительство такого предприятия требует затрат в $10 000 тыс. долл. Если данная стадия будет реализована, то по оценкам менеджеров проект будет генерировать притоки наличности в течение четырех лет. Величина этих потоков наличности будет зависеть от того, насколько хорошо этот робот будет принят на рынке.

Вероятность того, что продукт будет хорошо “принят” рынком составляет 30 % и в этом случае чистые притоки наличности должны составлять около 10 000 тыс. долл. в год.

Вероятность того, что притоки наличности будут составлять около 4 000 тыс. долл. и 2 000 тыс. долл. в год, равна 40 % и 30 % соответственно.

Ставка цены капитала компании при реализации данного проекта составляет 11,5 %.

Постройте дерево решений, рассчитайте финансовый результат каждого варианта и определите целесообразность реализации проекта.

Решение:

Решение задачи начнем с построения дерева решений (рис.1).

Отметим на рисунке ключевые состояния, в которых возникают неопределенные варианты развития событий, каждому варианту припишем его денежную и вероятностную оценки.

Далее рассчитаем чистую приведенную стоимость каждого варианта развития событий по формуле:

где, CFt — чистый поток средств в год t,

rt — годовая ставка дисконта в год t,

n — период прогнозирования.

Рисунок 1 — Дерево решений

Данные занесем в таблицу 3.1.

Затем найдем «совместную» вероятность каждого из вариантов. Согласно представленному рисунку вероятность 1 варианта составит:

р1 = 0,8 × 0,6 × 0,3 = 0,144

Аналогично рассчитаем вероятности остальных вариантов.

Имея значения доходности различных вариантов развития инвестиционного проекта и вероятностное распределение этих значений, можно рассчитать математическое ожидание доходности проекта (среднее ожидаемое значение).

Таблица 3.1 — Расчет совокупной эффективности проекта

| Показатели | Годы | |||||||

NPV

P

NPV*P

9

10

11

15 250,3

0,8×0,6×0,3

0,144

2 196,0

435,8

0,8×0,6×0,4

0,192

83,7

-4 502,3

-648,3

-1 396,9

0,8×0,3

0,320

-447,0

-500,0

0,200

-100,0

Дата: 2018-12-28, просмотров: 515.