В рамках структурной парадигмы основными показателями описывающими отраслевой рынок являются численность продавцов/производителей в отрасли и рыночные доли, распределённые между ними. Используя эти данные можно построить кривую концентрации, которая используется в дальнейшем для расчёта специфичных показателей отраслевой структуры - индексы концентрации и монопольной власти[8]. Рассмотрим их более подробно.

Численность продавцов на рынке является одним из основных параметров, определяющих наличие и характер конкуренции на отраслевом рынке. Само количество фирм в отрасли позволит отнести ее к определенной модели рынка. При этом изучение динамики этого показателя даст возможность выявить тенденцию роста/спада на рынке.

Для полноты картины используют показатели доли рынка. Рыночная доля отражает результат конкурентной борьбы и степень доминирования организации на рынке. Изучение рыночных долей конкурентов позволит выявить расстановку сил в конкурентной борьбе на отраслевом рынке. Рассчитывается рыночная доля отдельного предприятия по следующей формуле:

, (10)

, (10)

Где, di – доля i-го предприятия на рынке; qi – объем продаж i-го предприятия на рынке; ∑q – совокупный объем продаж участников рынка.

Для оценки уровня концентрации и уровня монополистической власти в отрасли используются следующие показатели:

- коэффициент рыночной концентрации;

- коэффициент относительной концентрации;

- показатель дисперсия рыночных долей;

- индекс Херфиндаля-Хиршмана (HHI);

- индекс Джини;

-коэффициент максимальной доли;

-индекс обратных величин долей;

-коэффициент Бейна;

-индекс Лернера;

-показатель вектора развития отрасли;

- скорость консолидации отрасли.

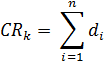

Коэффициент рыночной концентрации (индекс концентрации, CR ) представляет собой соотношение суммы рыночных долей наиболее крупных фирм у отрасли к общему объему реализации товара всеми фирмами, действующими на рассматриваемом отраслевом рынке.

Где di - доля продаж данной (i-ой) фирмы в объеме реализации рынка (0< di < 1); k – число фирм, для которых рассчитывается показатель (при этом k < n – число фирм в отрасли. При k = n, CRk= 1).

На практике рассчитывают уровень концентрации для трех (CR3), четырех(CR4), шести(CR6), восьми(CR8), десяти(CR10), двадцати пяти(CR25) крупнейших фирм в отрасли.

При анализе, для одного и того же количества фирм: чем больше значение коэффициента, тем менее конкурентным является рассматриваемый отраслевой рынок.

Однако, коэффициент концентрации не отвечает на вопрос о том, каков размер фирм, которые не попали в выборку (k), а также об относительной величине фирм из выборки. Он характеризует только сумму долей фирм, но разрыв между фирмами может быть разным.

Недостатком расчета уровня концентрации для характеристики потенциала рыночной власти фирм является то, что он не отражает распределения долей внутри группы крупнейших фирм, так и за ее пределами - между фирмами-аутсайдерами. Этот показатель абсолютно не чувствителен к распределению долей на рынке среди лидеров. Он будет одинаков, если, например, первые четыре лидера имеют равные доли в 20% и, если первый лидер занимает на рынке 70%, а три остальных в сумме – 10%. Поэтому индекс концентрации используется всегда с расчетом других показателей концентрации.

Коэффициент относительной концентрации рассчитывается как отношение долей крупнейших предприятий рынка в общей сумме предприятий к долям продукции этих предприятий в общем объеме выпускаемой продукции:

, (12)

, (12)

Где К- коэффициент относительной концентрации; b- доля крупнейших предприятий рынка в общей сумме предприятий в процентах; a- доля продукции этих предприятий в общем объеме выпускаемой продукции в процентах.

Данный показатель измеряется в абсолютных значениях. Чем ближе коэффициент к нулю, тем более высока степень концентрации наблюдается на рынке. Легко убедиться в том, что в случае рынка совершенной конкуренции, когда все предприятия имеют одинаковые и равные доли, индекс равен единице. Данный индекс обладает существенным преимуществами, выгодно отличающими его от предыдущего коэффициента, так как учитывает не только рыночные доли крупнейших предприятий, но и число предприятий, работающих на рынке.

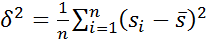

Для расчета степени неравномерности распределения рыночных долей между участниками рынка используется показатель дисперсии рыночных долей:

, (13)

, (13)

Где si – рыночная доля i- той фирмы, s ̅- средняя рыночная доля.

Чем больше неравномерность распределения долей, тем, при прочих равных условиях более концентрированным является рынок. Показатель дисперсии рыночных долей изменяется в интервале от 0 до 1. Значение показателя близкие к нулю будет говорить о одинаковых рыночных долях, занимаемых фирмами. Дисперсия будет близка к 1, когда одна фирма занимает подавляющую долю рынка.

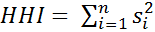

Наиболее популярным показателям описания структуры отраслевого рынка является индекс Херфиндаля-Хиршмана. Использование индекса Херфиндаля-Хиршмана позволяет достаточно быстро оценить любые внутриотраслевые изменения, связанные с незначительными изменениями рыночной доли фирм участников.

Индекс рассчитывается по следующей формуле.

, (14)

, (14)

Где  - квадрат рыночной доли фирмы.

- квадрат рыночной доли фирмы.

Индекс является одним из индикаторов оценки монопольного положения фирмы в отрасли, применения антимонопольного законодательства в России и за рубежом. Согласно значению индекса отраслевой рынок следуют делить на три типа:

1. Рынок с высоким уровнем монополизации имеет значение индекса в пределах от 1800- 10000. По каждому случаю слияния или выхода из него или любым другим важным вопросам проводится разбирательство с участием представителей государственных органов власти и антимонопольного комитета для принятия решения.

2. Значение индекса находится в пределах от 1000 до 1800. Это рынки с довольно высоким уровнем монополизации, за ним нужно тщательно следить, и для входа или выхода из него нужно получить специальное разрешение от органов власти или антимонопольного комитета.

3. Индекс меньше 1000 — значит, рынок конкурентный и нет никаких барьеров для входа или выхода из него. Дополнительных контролирующих мер не требуется.

При этом динамика увеличения значения индекса будет говорить о росте долей рынка крупнейших компаний в отрасли, росте входных барьеров, усложнении институциональной среды определяющей контроль и регулирование со стороны государства и упрощение ее со стороны контрагентов.

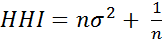

Для того, чтобы сгладить недостатки статистического учета и представить индекс многофакторным используется модифицированная формула индекса Херфиндаля-Хиршмана, которая прямо связана с показателем распределения фирм на рынке, так что:

, (15)

, (15)

Где n- число фирм на рынке; σ2 – показатель дисперсии долей фирм на рынке.

Приведенная формула позволяет разграничить влияние на индекс Харфиндаля-Хиршмана числа фирм на рынке и распределения рынка между ними. Если все фирмы на рынке контролируют одинаковую долю, показатель распределения равен нулю и значение индекса Херфиндаля-Хиршмана обратно пропорционально числу фирм на рынке. При неизменном числе фирм на рынке чем больше различаются их доли, тем выше значение индекса.

Обладая чувствительностью к изменениям рыночной доли фирмы индекс Херфиндаля-Хиршмана может косвенно свидетельствовать о величине экономической прибыли, полученной в результате использования монопольной власти.

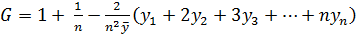

Еще одним показателем, отражающим меру неравенства распределения доходов фирм на отраслевом рынке является коэффициент (индекс) Джини. Он рассчитывается по следующей формуле:

(16)

(16)

Где G -коэффициент Джини; n – число фирм на рынке;  - средний для данного числа фирм доход; y1, y2, y3,…yn.

- средний для данного числа фирм доход; y1, y2, y3,…yn.

Модификация коэффициента Джини, применяемая для анализа структуры рынков, определяется как процентная доля размера отрасли, приходящаяся на процентное число фирм, действующих на рынке:

(17)

(17)

Где, G- коэффициент Джини; D – кумулятивный (накопленный) процент размера отрасли; N – кумулятивный процент числа фирм на рынке.

Коэффициент Джини оценивает равенство фирм на рынке, при G=1 на одну фирму приходится весь объем выпуска, при G=0 каждая фирма производит одинаковую долю отрасли (или одинаковый процент фирм производит одинаковый процент совокупного выпуска).

Для рынка совершенной конкуренции характерной особенностью является то, что общее число предприятий n велико, а их доли на рынке равны друг другу и при большом числе предприятий крайне малы. Математически это обозначает, что для конкурентного рынка доли каждого предприятия будут равны 1/n. Степень отклонения долей предприятия от этой величины будет одновременной характеризовать степень отличия структуры рынка от конкурентного рынка. Чем больше отклонения от этой величины, тем более рынок приближается к монопольному состоянию.

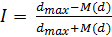

Коэффициент максимальной доли и индекс обратных величин – это еще два показателя, с помощью которых можно анализировать уровень концентрации отрасли.

Обозначив через M(d) среднюю арифметическую рыночных долей на данном конкурентном рынке, а через dmax- максимальную долю на этом рынке, найдем отношение

(18)

(18)

которое будет характеризовать то или иное состояние рынка и степень интенсивности конкуренции на нем.

Если рынок монополизирован в высокой степени, то есть на нем работает одно крупное предприятие, доминирующее на рынке, и ряд мелких предприятий с незначительными долями. Тогда dmax→Rt, а средняя M(d)→R0. Индекс при этом стремится к единице. При совершенной конкуренции, когда доли всех предприятий равны друг другу и равны 1/n, числитель будет равен нулю, и индекс также будет равен нулю. Таким образом, индекс имеет пределы изменения от нуля до единицы и при этом дает ясную интерпретацию своих значений:

- при индексе, лежащем от 1,00 до 0,75 – рынок монопольный;

- при индексе, лежащем от 0,75 до 0,50 – диагностируются олигопольные рынки;

- при индексе, лежащем от 0,50 до 0,25, можно говорить о монополистической конкуренции;

-при индексе, лежащем от 0,25 до 0,00, рынки можно признать конкурентным.

Индекс обратных величин долей. Известно, что сумма долей предприятий равна единице или ста процентам, если доли рассматриваются в процентах, При этом не важно, равны доли предприятий или нет. Сумма обратных величин долей предприятий в случае, когда доли предприятий равны друг другу и равны 1/n, будет равна величине n2/100. В том случае, когда доли предприятий, работающих на рынке, не равны друг другу, сумма их обратных величин будет всегда меньше, чем n2/100. Это дает возможность предложить в качестве возможного индекса концентрации следующую величину:

(19)

(19)

Здесь n-число предприятий, действующих на рынке, di -доля предприятий на рынке, выраженная в процентах.

Если рынок однороден, коэффициент стремиться к единице, если на рынке имеются являются явные лидеры – коэффициент стремится к нулю. И в данном случае предлагаемый индекс имеет ясную интерпретацию своих значений:

- при индексе, лежащем в пределах от 0,00 до 0,25 – рынок монопольный;

- при индексе, лежащем в пределах от 0,25 до 0,50 – олигопольные рынки;

-при индексе, лежащем от 0,50 до 0,75, можно говорить о монополистической конкуренции;

-при индексе, лежащем от 0,75 до 1,00 рынки можно признать как конкурентные.

Разнообразие показателей, описывающих структуру отраслевого рынка, говорит о сложности и многогранности анализируемого объекта. Поэтому в дополнение к описанным выше индексам и коэффициентам концентрации используются показатели монопольной власти.

К таким показателям относятся коэффициент Бейна и индекс Лернера. Коэффициент Бэйна, или «норма экономической прибыли», показывает экономическую прибыль, получаемую на рубль инвестированного капитала:

,

,

где Пб – бухгалтерская прибыль; Пн – нормальная прибыль; Кс – собственный капитал фирмы.

В условиях совершенной конкуренции норма прибыли будет одинаковой (нулевой) для всех видов активов. Если норма прибыли какого-либо актива фирмы выше конкурентной нормы, то этот вид инвестирования становится более предпочтительным, а рынок не конкурентным.

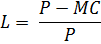

Еще одним показателем, описывающим динамику и степень развития институциональной среды является индекс монопольной власти Лернера. Индекс Лернера рассчитывается по следующей формуле:

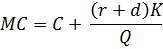

Где, Р – рыночная цена на продукцию отрасли, а MС- предельные издержки. Поскольку расчет предельных затрат невозможен, примем их равными средним издержкам фирмы рассчитанным по формуле:

где С — средние условно переменные затраты; r — нормальная прибыль (% от используемого капитала); d — норма амортизации; К — величина капитальных активов; Q — объем выпуска.

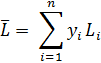

Для определения отраслевого значения индекса Лернера используется следующая формула:

Где yi – рыночная доля i фирмы, Li – значение индекса Лернера i фирмы. При этом в расчет включаются крупнейших 5 фирм.

Значение индекса Лернера может быть рассмотрено как один из показателей властной асимметрии[9].

Значение индекса имеет численное значение от нуля до единицы. Чем оно больше, тем больше монопольная власть фирм в отрасли, тем больше монопольная составляющая в цене, тем больше вероятность тесного взаимодействия между фирмами, существования между ними негласных соглашений, сложившейся деловой практики. При этом фирмы оказывают влияние не только на институциональную структуру рассматриваемой отрасли, но и на смежные. Значение близкое к нулю определяет рыночное равновесие, а стремящееся к 1 – существование картельного сговора и высокой властной асимметрии.

Использование комплекса представленных показателей позволяет достаточно полно описать структуру отраслевого рынка.

Дата: 2018-11-18, просмотров: 1867.