Профессиональная деятельность на рынке ценных бумаг — это специализированная деятельность, обеспечивающая организационное, технологическое и информационное обслуживание эмиссии и обращения ценных бумаг, результатом которой является перераспределение денежных ресурсов и прав собственности.

Профессиональными участниками рынка ценных бумаг являются юридические лица, в том числе и кредитные организации, а также физические лица, зарегистрированные в качестве индивидуальных предпринимателей, специализирующиеся на оказании услуг всем участникам фондового рынка.

Профессиональная деятельность на рынке ценных бумаг должна соответствовать: организационно-правовой форме, определенной законодательством; квалификационным требованиям, предъявляемым к персоналу профессионального участника; критериям финансовой устойчивости; требованиям раскрытия информации; требованиям соблюдения деловой этики.

Таким образом, с целью эффективного функционирования рынка ценных бумаг создаются специализированные организации, осуществляющие тот или иной вид профессиональной деятельности. В российском законодательстве представлены следующие виды профессиональной деятельности: брокерская деятельность, дилерская деятельность, деятельность по управлению ценными бумагами, деятельность по организации торговли ценными бумагами, депозитарная деятельность, клиринговая деятельность, деятельность по ведению реестров владельцев ценных бумаг.

Профессиональная деятельность регулируется Законом о рынке ценных бумаг и осуществляется исключительно на основании лицензий, выдаваемых Федеральной службой по финансовым рынкам.

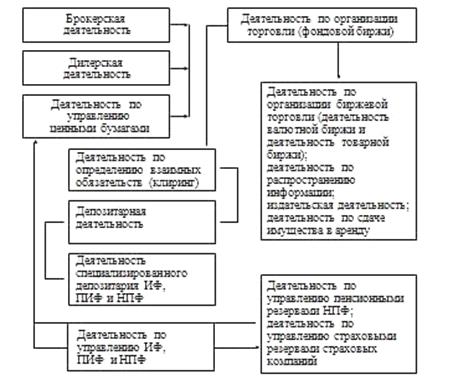

Допускается совмещение профессиональной деятельности на рынке ценных бумаг с другими видами деятельности (рис. 6.4).

Рис. 6.4. Совмещение видов профессиональной деятельности с другими видами предпринимательской деятельности

Брокерская деятельность представляет собой посредническую деятельность в интересах клиента по совершению гражданско-правовых сделок с ценными бумагами в качестве поверенного или комиссионера, действующего на основе договора поручения, договора комиссии или доверенности на совершение таких сделок. Брокер осуществляет покупку и продажу ценных бумаг по поручению и за счет клиента или от своего имени и за счет клиента на основе заявок, за вознаграждение или комиссию.

Взаимоотношения брокера и клиента строятся на договорной основе и основаны на составлении клиентом заявки на совершение конкретной операции на фондовом рынке, которую брокер должен исполнить. Если заключен договор поручения, то это означает, что брокер будет выступать в роли поверенного, т.е. от имени клиента и за счет клиента. В этом случае стороной по заключенным сделкам является клиент и он несет ответственность за исполнение сделки. Если же предпочтение отдается договору комиссии, то при заключении сделки брокер выступает в роли комиссионера, т.е. от своего имени, но действует в интересах клиента и за его счет. Стороной по сделке в данном случае выступает брокер, и он несет ответственность за ее исполнение.

Дилерская деятельность — это совершение сделок купли-продажи ценных бумаг от своего имени и за свой счет юридическим лицом, путем выставления котировок (публичного объявления цен покупки и продажи определенных ценных бумаг с обязательством покупки и продажи определенных ценных бумаг по объявленным ценам по отношению к любому желающему). Дилером может быть только юридическое лицо, являющееся коммерческой организацией, его доход состоит из разницы цен продажи и покупки.

В рамках дилерской деятельности участник торговли может принимать на себя дополнительные обязательства по обеспечению ликвидности рынка ценных бумаг. Профессиональный участник торговли, затрагивающий процесс формирования рыночной стоимости конкретных ценных бумаг, называется маркет мейкером.

Клиринговая деятельность — эта работа по определению взаимных обязательств (сбор, сверка, корректировка информации), возникающих на фондовом рынке между продавцами и покупателями ценных бумаг, их зачету по поставкам ценных бумаг и расчетам по ним (по ставкам ценных бумаг покупателям, а денежных средств продавцам).

Данный вид профессиональной деятельности носит название «расчетная палата», «клиринговая палата», «клиринговый центр» или «расчетный центр».

Одним из важнейших факторов, который обеспечивается клиринговой организацией, является период исполнения сделки или расчетный период — это время от момента совершения сделки до получения ценных бумаг (денежных средств). Чем короче этот период, тем более эффективно функционирует фондовый рынок.

Совершение сделок с ценными бумагами сопровождается не только их передачей от одного владельца к другому или переучетом прав собственности на них у реестродержателей или в депозитариях, но и противоположно направленной передачей денег за эти ценные бумаги от их покупателя к продавцу. На рынке ценных бумаг, организованном в форме биржевой торговли или на основе компьютерных систем торговли, число сделок и участников торговли очень велико, что объективно привело к выделению деятельности по расчетам с ценными бумагами в специфическую сферу и образованию расчетно-клиринговых организаций.

Расчетно-клиринговая организация может существовать в форме закрытого акционерного общества или некоммерческого партнерства. Она может обслуживать какую-либо одну фондовую биржу или сразу несколько фондовых бирж. Последний вариант предпочтительнее, так как обычно профессиональные фондовые посредники работают сразу на многих фондовых биржах и для них удобнее и выгоднее, если расчетное обслуживание всех таких рынков ведется в одном месте.

Деятельность по ведению реестров владельцев ценных бумаг — это сбор, фиксация, обработка, хранение и предоставление информации зарегистрированным лицам и эмитентам из системы ведения реестра. Акционерное общество может выполнять функции ведения реестра в том случае, если число держателей его ценных бумаг не превышает 50, или передавать их выполнение специализированной организации, имеющей лицензию на этот вид деятельности. Эмитент заключает с регистратором договор о ведении реестра и оплачивает выполняемую работу. При этом эмитент может поручить ведение реестра только одному регистратору, в то время как регистратор может вести реестры многих эмитентов.

Данной деятельностью имеют право заниматься только юридические лица, для которых она является исключительной, т.е. не подлежит совмещению с другими видами деятельности.

Реестр владельцев ценных бумаг — это часть системы ведения реестра, представляющая собой список зарегистрированных владельцев с указанием количества, номинальной стоимости и категории принадлежащих им ценных бумаг, составленных на любую установленную дату и позволяющих идентифицировать этих владельцев, и принадлежащие им ценные бумаги. Задача регистратора состоит в том, чтобы вовремя и без ошибок предоставить реестр эмитенту. Эмитенту нужен реестр для исполнения своих обязанностей перед владельцами выпущенных им ценных бумаг. Кроме того, реестр может понадобиться руководству эмитента для того, чтобы контролировать состав владельцев, отслеживать попытки массовой скупки акций и иные недружественные действия.

В действительности регистрационная деятельность в России может быть затруднена. Например, крайне неудобно для регистрации каждой сделки постоянно обращаться к регистратору. Это очень замедляет исполнение сделок и повышает стоимость регистрации. По всем вышеперечисленным причинам широкое распространение получил институт «номинального держателя».

Номинальный держатель — это лицо, на которое в реестре записаны ценные бумаги, тогда как на самом деле он не является их собственником. Номинальный держатель сам ведет учет реальных собственников. Если старый и новый собственники ценной бумаги открыли счета у номинального держателя, то при купле-продаже меняется состояние счетов у номинального держателя, но общее количество ценных бумаг, записанных на него, остается неизменным и состояние его счета у регистратора не меняется, поэтому не нужно обращаться к регистратору и оформлять у него произведенную сделку. Смена собственника оформляется у номинального держателя, что особенно удобно, если эмитент и его регистратор находятся далеко от основных финансовых рынков. Институт номинальных держателей позволяет приблизить место оформления смены собственника к месту совершения большинства сделок и вследствие этого значительно ускорить и удешевить регистрацию сделок. В те моменты, когда эмитенту нужен полный реестр владельцев его бумаг, регистратор посылает запрос номинальному держателю и тот предоставляет ему полный список истинных собственников, чьи счета он ведет.

Депозитарная деятельность представляет собой комплекс мер по оказанию услуг, связанных с хранением сертификатов ценных бумаг и (или) учетом и переходом прав на ценные бумаги. Депозитарием называется профессиональный участник рынка ценных бумаг, который ведет счета, учитывающие ценные бумаги, переданные ему клиентами (депонентами) на хранение, и который также непосредственно хранит сертификаты этих ценных бумаг. Депозитарной деятельностью могут заниматься только юридические лица.

Ведение счетов дает депозитарию возможность фиксировать (удостоверять) право собственности на ценные бумаги и учитывать те имущественные права, которые закреплены ими. Счета, предназначенные для учета ценных бумаг, называются ДЕПО, на них учитываются ценные бумаги депонента и производятся записи обо всех операциях, совершенных депонентом с ценными бумагами. То, что ценные бумаги переданы на хранение депозитарию, подтверждается выпиской со счета ДЕПО, которая не является ценной бумагой и не может служить предметом купли-продажи.

Деятельностью по управлению ценными бумагами признается осуществление юридическим лицом от своего имени за вознаграждение в течение определенного срока доверительного управления переданными ему во владение и принадлежащими другому лицу в интересах этого лица или указанных этим лицом третьих лиц: ценными бумагами и денежными средствами, предназначенными для инвестирования в ценные бумаги; денежными средствами и ценными бумагами, получаемыми в процессе управления ценными бумагами.

Профессиональный участник рынка ценных бумаг, который осуществляет деятельность по управлению ценными бумагами, носит название «управляющий». Собственник имущества, переданного в доверительное управление (ценных бумаг и денежных средств), называется учредителем управления. Лицо, в интересах которого происходит управление ценными бумагами, считается выгодоприобретателем. Согласно определению, выгодоприобретателем может быть либо сам учредитель управления, либо названное им третье лицо.

Для передачи ценных бумаг в управление оформляется договор до- верительного управления, по которому учредитель управления передает доверительному управляющему на определенный срок ценные бумаги или денежные средства для приобретения ценных бумаг. Получив активы в управление, доверительный управляющий совершает сделки по купле-продаже ценных бумаг от своего имени. Он несет ответственность перед учредителем и выгодоприобретателем, возмещая убытки и упущенную выгоду.

Экономический смысл функционирования управляющих компаний и их деятельности на рынке ценных бумаг состоит в том, что они могут обеспечивать лучшие результаты от управления ценными бумагами клиентов по сравнению с деятельностью последних за счет своего профессионализма; более низкие затраты, связанные с операциями на фондовых рынках, за счет масштабов своей деятельности; эффективность операций за счет одновременной работы в разных секторах рынка или в разных странах.

Деятельность по организации торговли ценными бумагами представляет собой предоставление комплекса услуг, непосредственно способствующих заключению гражданско-правовых сделок с ценными бумагами между участниками рынка ценных бумаг. Организаторы торговли могут быть биржевыми и внебиржевыми торговыми системами.

Ключевой задачей организаторов торговли является создание условий для проведения операций по купле-продаже ценных бумаг по формализованным правилам совершения сделок, минимизация сроков оформления сделок, сокращение времени проведения расчетов, снижение рисков для инвестора.

Международная федерация фондовых бирж разработала такие требования к участникам, как значительность в развитии экономики своей страны, направленность на развитие акционерного капитала, саморегулирование собственным органом и регулирование участников рынка, содействие привлечению долгосрочного капитала, следование целям, соответствующим общественным интересам (доступность, поддержание честности и надлежащей защиты публики, обеспечение взаимодействия между участниками, соблюдение кодекса профессиональной этики).

Дата: 2018-12-21, просмотров: 386.