Привилегированные акции - тип акций, по которым, как правило, предусмотрена выплата фиксированных дивидендов (по усмотрению совета директоров компании). Привилегированные акции обладают преимуществами по сравнению с обыкновенными акциями относительно выплаты дивидендов и предъявлении требований на активы.

По большинству привилегированных акций через регулярный интервал времени выплачиваются фиксированные дивиденды. Для привилегированных акций не предусматривается какой-то заранее объявляемый срок погашения. Учитывая фиксированную природу выплат по таким акциям, можно отметить, что эти ценные бумаги похожи на облигации, не имеющие конечного срока погашения. Таким образом, не удивительно, что к оценке привилегированных акций применяется тот же общий подход, что и к определению стоимости бессрочных облигаций. Следовательно, приведенная стоимость привилегированной акции равняется

(5.8)

(5.8)

где Dp — заранее объявленная величина ежегодных дивидендов на одну привилегированную акцию, a rp — соответствующая ставка дисконтирования.

Оценка обыкновенных акций

Обыкновенные акции - ценные бумаги, которые предоставляют инвестору права на определенную долю собственности (и риска) в корпорации.

Теория, в соответствии с которой выполняется оценка обыкновенных акций, за последние два десятилетия претерпела существенные изменения. Эта теория характеризуется наличием в ней глубоких противоречий, и ни один метод оценки обыкновенных акций до сих пор не получил всеобщего признания. Тем не менее, в последние годы наблюдается возрастающий интерес к подходу, который заключается в том, что обыкновенные акции отдельных корпораций анализируются как часть некоего общего портфеля обыкновенных акций множества корпораций, которым может располагать инвестор. Иными словами, инвесторов волнует не столько то, что происходит с ценами на конкретные акции, сколько то, что происходит со стоимостью их портфеля в целом. Эта концепция имеет важное значение для определения требуемой ставки доходности на ту или иную ценную бумагу.

В отличие от денежных потоков, характерных для облигаций и привилегированных акций, которые устанавливаются в соответствии с контрактом, будущий поток доходов, связанных с обыкновенными акциями, характеризуется значительно большей степенью неопределенности.

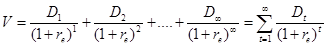

При оценке облигаций и привилегированных акций, определяется дисконтированная стоимость всех денежных выплат, поступающих от эмитента к инвестору. Примерно так же стоимость обыкновенных акций может рассматриваться как дисконтированная стоимость всех ожидаемых денежных дивидендов, выплачиваемых компанией-эмитентом до скончания времен, (формула 5.9).

(5.9)

(5.9)

где D — денежные дивиденды, выплачиваемые в конце периода времени t, a re — требуемая инвестором ставка доходности, или ставка капитализации для данного вложения в акции.

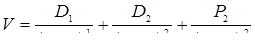

Если инвестор планирует продать акции через два года, тогда модель принимает следующий вид:

(5.10)

(5.10)

где Р2 — ожидаемая продажная цена акций по истечении двух лет. В этом случае мы предполагаем, что через два года инвесторы будут готовы купить эти акции. В свою очередь, будущие инвесторы строят свои суждения относительно стоимости акций на своих ожиданиях будущих дивидендов и будущей продажной цены (или будущей стоимости) этих акций. То же самое можно сказать об очередных инвесторах, которые будут готовы выкупить акции у этих инвесторов и т.д.

Дата: 2018-12-21, просмотров: 380.