Проблема адекватной оценки привлекательности проекта, связанного с вложением капитала, заключается в определении того, насколько будущие поступления оправдывают сегодняшние затраты. Поскольку принимать решения приходится «сегодня», все показатели будущей деятельности должны быть откорректированы с учетом снижения ценности денежных ресурсов по мере отдаления операций, связанных с их получением или расходованием, т. е. с учетом фактора времени.

Интегральные критерии экономической оценки инвестиций оперируют с показателями работы проектируемых объектов по годам расчетного периода с учетом фактора времени. В них также могут быть учтены прогнозируемые темпы инфляции. В интегральных критериях расходы и доходы, разнесенные по времени, приводятся к одному (базовому) моменту времени, которым обычно является дата начала реализации проекта, дата начала производственной деятельности или условная дата, близкая ко времени проведения расчетов эффективности проекта.

|

|

| или дисконтированная величина платежей Э, составляет |

|

|

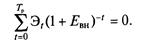

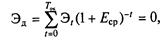

Процедура приведения разновременных платежей к базовой дате (началу процесса инвестирования) называется дисконтированием, а получаемая величина — дисконтированной стоимостью. Экономический смысл этой процедуры состоит в следующем. Пусть задана некоторая ставка ссудного процента Е и поток платежей (положительных или отрицательных) Э„ начало которого совпадает с базовым моментом времени приведения. Тогда дисконтированная величина платежа, выполненного в момент, отстоящий от базового на величину t интервалов (месяцев, лет), равна некоторой величине Эдt которая будучи выданной под ссудный процент Е, даст в момент времени t величину Эt.

Пример 9.1. Предположим, что организация инвестирует 1 млн р. под 10 % годовых. Тогда через год она ожидает получить первоначальный вклад плюс годовые проценты, т.е.

1-(1 + 10/100) = 1,1 млн р., а через два года —

1 • (1 + 0,1)(1 + 0,1) = 1 • (1 + 0,1)2 = 1,21 млн р.*.

Поскольку 1,21 млн р. через два года представляют собой стоимость сегодняшнего 1 млн р., то 1 млн р., получаемый через два года, будет стоить сегодня 1/(1 + 0,1)2 = 0,826 млн р.**

Величина ссудного процента Е называется нормой дисконтиро вания (приведения) и, помимо указанного выше смысла, трактуется в экономической литературе как норма (или степень) предпочтения доходов, полученных в настоящий момент, будущим доходам.

Чистый дисконтированный доход. Чистый дисконтированный доход (NPV, чистая современная стоимость, чистая текущая стоимость), в отечественной практике до 1994 г. называвшийся интегральным экономическим эффектом, является одним из показателей, характеризующих экономическую эффективность инвестиций. Расчет этого показателя производится путем дисконтирования чистого потока платежей (чистого дохода). Разность между притоками и оттоками денежных средств (без учета источников финансирования) представляет собой чистый доход на данном отрезке жизни

где Кt — величина инвестиций (капиталовложений) в год t; Сликt — ликвидная стоимость объекта.

Если накопленная в течение срока жизни объекта сумма чистых доходов отрицательна, то это свидетельствует об убыточности проекта, т.е. о его неспособности возместить инвестированные средства, не говоря уже о выплате хотя бы минимальных дивидендов потенциальным инвесторам.

|

|

| где Тр — расчетный период, лет; Еср — средняя норма дисконтирования. |

| 1,21 — наращенная (капитализированная) величина капитала в 1 млн р. 0,826 — дисконтированная величина капитала в 1 млн р. |

| ** |

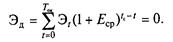

Сумма дисконтированных чистых потоков платежей представляет собой чистый дисконтированный доход (ЧДД), или чистую текущую стоимость,

Критерием финансовой эффективности инвестиций в сооружение объекта является следующее условие: Эд > 0, тогда доходность инвестиций превышает величину средней нормы дисконтирования (или средней стоимости капитала).

Критерием финансовой эффективности инвестиций в сооружение объекта является следующее условие: Эд > 0, тогда доходность инвестиций превышает величину средней нормы дисконтирования (или средней стоимости капитала).

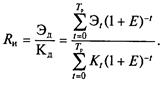

Доходность (рентабельность, прибыльность) инвестиций (NPVE) представляет собой отношение чистого дисконтированного дохода к дисконтированной величине инвестиций (капиталовложений):

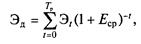

Поясним смысл показателя ЧДЦ на примере. Пусть в течение трех лет осуществляется капитальное строительство производственного объекта, общий капитал которого (основной и оборотный) на момент завершения строительства составит 5 млрд р. Производство продукции начинается сразу после окончания строительства и прекращается через восемь лет, так что цикл инвестиционного проекта составит 11 лет (рис. 9.3).

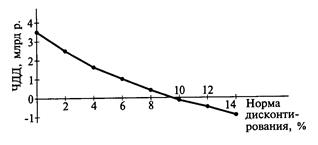

В зависимости от нормы дисконтирования величина ЧДЦ будет различной (рис. 9.4). Естественно, что чистый дисконтированный доход будет максимальным при отсутствии дисконтирования, постепенно снижаясь по мере увеличения нормы дисконтирования. Уже при 10 % дисконтирование становится отрицательным, что указывает на неэффективность инвестиционного проекта при этом условии.

|

|

| Рис. 9.3. Чистый поток платежей |

Фактор распределения расходов и доходов во времени также играет решающую роль. Если в рассмотренном примере производство продукции начнется не сразу после окончания строительства, а через два года после этого, т. е. с пятого года, то инвестиционный проект становится неэффективным уже при ставке более 7%.

Рис. 9.4. Зависимость ЧДЦ от нормы дисконта

Одним из основных факторов, определяющих величину чистого дисконтированного дохода является масштаб деятельности, проявляющийся в «физических» объемах инвестиций, производства, продаж. Отсюда следует естественное ограничение на применение этого метода при сравнении значительно различающихся по этой характеристике проектов: большее значение ЧДД не всегда будет соответствовать более эффективному варианту капиталовложений.

Внутренняя норма доходности объекта (ВНД). Для использования метода чистого дисконтированного дохода нужно заранее знать норму дисконтирования, поэтому более широкое распространение получил метод, в котором субъективный фактор сведен к минимуму, а именно метод внутренней нормы доходности. Значение нормы дисконтирования, при котором чистый дисконтированный доход становится равным нулю (см. рис. 9.4), называется внутренней нормой доходности. Таким образом, внутренняя норма доходности (окупаемости, прибыли, рентабельности, эффективности) объекта ( IRR ) представляет собой коэффициент дисконтирования, при котором сумма дисконтированных притоков денежных средств (без учета источников финансирования) равна величине дисконтированных оттоков денежных средств за расчетный период, включающий в себя период строительства и достаточно длительный период эксплуатации объекта. По существу этот показатель характеризует рентабельность проекта с учетом разновременности доходов и расходов. Он используется в том случае, когда еще неизвестен источник финансирования.

Внутренняя норма доходности объекта Евн в этом случае определяется из следующего выражения:

|

|

(9.1)

В данном случае она определяется методом последовательных приближений при различных ставках дисконта. В рассмотренном выше примере Евн = 9,6 %.

|

| При сопоставлении нескольких вариантов сооружения проектируемого объекта критерием оптимальности варианта является выражение |

|

|

Критерием эффективности инвестиций в сооружение проектируемого объекта служит условие превышения внутренней нормы доходности над средней величиной нормы дисконтирования, Еср :

Экономический смысл этого показателя можно пояснить следующим образом. Альтернативой вложениям финансовых средств в инвестиционный проект рассматривается помещение тех же средств (также распределенных по времени вложения) под некоторый банковский процент. Распределенные во времени доходы, получаемые от реализации инвестиционного проекта, также помещаются на депозитный счет в банке под тот же процент. При ставке ссудного процента, равной внутренней норме доходности, инвестирование финансовых средств в проект даст в итоге тот же суммарный доход, что и помещение их в банк на депозитный счет. Таким образом, при этой ставке ссудного процента обе альтернативы помещения финансовых средств экономически эквивалентны. Если реальная ставка ссудного процента меньше внутренней нормы доходности проекта, то инвестирование средств в него выгодно, и наоборот. Следовательно, Евн является граничной ставкой ссудного процента, разделяющей эффективные и неэффективные инвестиционные проекты. Величина Евн зависит не только от соотношения суммарных капитальных вложений и доходов от реализации проекта, но и от их распределения во времени. Чем больше растянут во времени процесс получения доходов в результате сделанных вложений, тем ниже значение внутренней нормы доходности. Форма кривой, подобная приведенной на рис. 9.4, соответствует проектам с инвестициями, осуществляемыми в начале жизненного цикла. В этом случае график один раз пересекает нулевую отметку, что типично для большинства инвестиционных проектов, и соответственно уравнение (9.1) имеет единственный положительный корень, соответствующий значению Евн .

Однако на практике могут встречаться и более сложные случаи, когда это уравнение имеет несколько положительных корней. Это может, например, произойти, когда уже после первоначальных инвестиций возникает необходимость в крупной модернизации или замене оборудования на действующем производстве. В последнем случае следует руководствоваться наименьшим из полученных значений. Расчет внутренней нормы доходности часто применяется в качестве первого шага при экономическом анали-

зе инвестиционного проекта. Для дальнейшего анализа отбираются те инвестиционные проекты, которые имеют Еш не ниже некоторого порогового значения. В зависимости от инвестиционных целей (типов капитальных вложений) принимают следующие минимальные (пороговые) значения внутренней нормы доходности, %:

Вынужденные капитальные вложения......................................... Нет

требований Вложения для сохранения позиций на рынке

(поддержание стабильного уровня производства).................... 6

Вложение в обновление основных средств

(поддержание непрерывной деятельности)................................. 12

Вложение для экономии текущих затрат

(сокращение издержек)...................................................................... 15

Вложение для увеличения доходов (расширение

деятельности, увеличение производственной мощности)... 20

Рисковые капитальные вложения (новое строительство,

внедрение новых технологий).......................................................... 25

Срок окупаемости дисконтированных затрат. Этот срок характеризует период, в течение которого полностью возмещаются дисконтированные капитальные вложения за счет чистого дохода, получаемого при эксплуатации объекта; используется в тех же случаях, что и ВИД.

Выражение (9.1) приобретает следующий вид:

где Ток — последний год периода окупаемости, после которого величина Эд, определяемая с фиксированной средней величиной нормы дисконтирования Еср, приобретает положительное значение; искомая величина.

При определении срока окупаемости рекомендуется приводить доходы и расходы к моменту завершения инвестиций (окончания строительства) tc :

|

|

(9.2)

В случае приведения доходов и расходов к моменту начала вложения инвестиций срок окупаемости будет включать в себя и срок строительства.

Критерием экономической эффективности инвестиций в сооружение объекта служит: выражение Ток < Гр, если Гок включает з себя период строительства;

Ток < Тэ, если Ток определен по формуле (9.2), где Тэ — период эксплуатации объекта.

На величину срока окупаемости, помимо доходов и расходов и их распределения во времени, существенное влияние оказывает норма дисконтирования.

На величину срока окупаемости, помимо доходов и расходов и их распределения во времени, существенное влияние оказывает норма дисконтирования.

Наименьший срок окупаемости соответствует отсутствию дисконтирования, монотонно возрастая по мере увеличения ставки процента:

Норма дисконта, %...... 0 2 4 6 8 9,6

Срок окупаемости, лет 5,2 5,51 5,86 6,58 7,28 8

Контрольные вопросы

1. Перечислите составляющие расчетного периода.

2. В чем принципиальное отличие простых и дисконтированных показателей оценки эффективности инвестиционных проектов?

3. Что характеризует ЧДД? О чем говорит его положительное значение?

4. В каких случаях целесообразнее применять критерий ВНД?

5. В чем заключается недостаток критерия срока окупаемости?

Глава 10

Дата: 2018-12-21, просмотров: 416.