Инвестиций

Простые (статические) методы экономической оценки эффективности инвестиций оперируют «точечными», или статическими, значениями исходных данных, например годовыми показателями работы проектируемых объектов. При их использовании не учитывается продолжительность срока жизни проекта, а также неравнозначность денежных потоков, возникающих в разные моменты времени. Тем не менее из-за своей простоты и наглядности эти методы достаточно широко распространены и применяются в основном для быстрой оценки проектов на предварительных стадиях разработки.

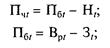

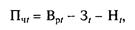

Простая норма прибыли. Простая норма прибыли (ПНП) определяется по характерному году расчетного периода, когда уже достигнут проектный уровень производства, но еще продолжается возврат инвестированного капитала. На этапе экономического анализа, когда источник финансирования неизвестен, ПНП определяется как отношение чистой прибыли к суммарным инвестициям. Величина чистой прибыли Пч, численно равна балансовой прибыли Пб, за вычетом выплачиваемых налогов на прибыль:

где Врt — стоимостная оценка результатов деятельности объекта (выручка от реализации продукции в год t без налога на добавленную стоимость); 3t — суммарные эксплуатационные затраты в год t, Нt, — налог на прибыль, определяемый через установленный процент к величине налогооблагаемой прибыли (при отсутствии льгот по налогу на прибыль величина налогооблагаемой прибыли равна балансовой).

Простая норма прибыли (рентабельности)

гле К — суммарная величина инвестиций (основной и чистый оборотный капитал).

Сравнивая расчетную величину ПНП с минимальным или средним уровнем доходности (процентной ставки по кредитам, облигациям, ценным бумагам, депозитным вкладам) можно прийти к заключению о целесообразности дальнейшего анализа данного проекта.

Простой срок окупаемости капитальных вложений. Срок окупае мости представляет собой период времени, в течение которого сумма чистых доходов покрывает инвестиции. Для его расчета определяют продолжительность периода, в течение которого проект будет работать на «себя», т.е. весь получаемый чистый доход (суммы чистой прибыли и отчислений на реновацию) засчитывается как возврат первоначально инвестированного капитала.

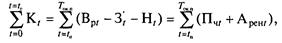

Определение срока окупаемости проекта Ток.п производится последовательным суммированием величины чистого дохода в стабильных ценах (без учета инфляции) по годам расчетного периода до того момента, пока полученная сумма не сравняется с величиной суммарных капитальных вложений:

где tc — срок завершения инвестиций (окончания строительства); tп — момент начала производства; 3't — суммарные эксплуатационные затраты без отчислений на реновацию; Аренt — амортизационные отчисления на реновацию.

В этой формуле искомой является величина t = Ток.п, обеспечивающая равенство левой и правой частей формулы.

|

|

| Существенным недостатком этого метода является то, что он не учитывает деятельность проекта за пределами срока окупаемо- |

При равномерном поступлении чистого дохода срок окупаемости можно определить по формуле

сти и, следовательно, не может применяться при сопоставлении вариантов, различающихся по продолжительности жизненного срока.

Дата: 2018-12-21, просмотров: 392.