| Показатели | За прошлый период | За отчетный период | % к базисному значению |

| Выручка (нетто) от реализации продукции (без НДС, акцизов и аналогичных обязательных платежей) | 1592 | 1763 | 110,7 |

| Себестоимость проданных товаров, продукции, работ, услуг | 956 | 1010 | 105,6 |

| В том числе: | |||

| условно-постоянные затраты | 416 | 420 | 101,0 |

| топливные затраты | 540 | 590 | 109,3 |

| Валовая прибыль | 636 | 753 | 118,4 |

| Операционные доходы и расходы | -6 | -13 | 216,7 |

| Внереализационные доходы и расходы | 100 | 220 | 220,0 |

| Прибыль (убыток) до налогообложения | 730 | 960 | 131,5 |

| Налог на прибыль и иные аналогичные обязательные платежи | 175 | 230 | 131,5 |

| Прибыль (убыток) от обычной деятельности | 555 | 730 | 131,5 |

| Чрезвычайные доходы и расходы | — | — | .— |

| Нераспределенная чистая прибыль | 555 | 730 | 131,5 |

Таблица 7.2 Анализ уровня рентабельности энергообъединения

| За | За | |

| Показатели | прошлый | отчетный |

| год | год | |

| 1. Чистая прибыль, млрд р. | 414 | 490 |

| 2. Выручка от реализации продукции (без НДС), | 1592 | 1763 |

| млрд р. | ||

| 3. Среднегодовая стоимость активов, млрд р. | 4427 | 4451 |

| i4. Среднегодовая стоимость основных средств, | 3850 | 4011 |

| млрд р. | ||

| 5. Среднегодовая стоимость производственных | 80 | 85 |

| запасов, млрд р. | ||

| 6. Среднегодовой остаток абонентской | 350 | 320 |

| задолженности, млрд р. | ||

| 7. Коэффициент фондоемкости продукции | 2,42 | 2,28 |

| (стр. 4 : стр. 2) | ||

| : 8. Коэффициент оборачиваемости производствен- | 19,9 | 20,7 |

| ных запасов (стр. 2 : стр. 5) | ||

| 9. Коэффициент оборачиваемости абонентской | 4,55 | 5,51 |

| задолженности (стр. 2 : стр. 6) | ||

| 10. Рентабельность реализованной продукции | 26,01 | 27,79 |

| (стр. 1 :стр. 2)- 100, % | ||

| 11. Рентабельность активов (стр. 1 : стр. 2) • 100, % | 9,37 | 12,22 |

Рассмотрим методику анализа рентабельности энергообъединения (энергопредприятия) на примере исследования рентабельности активов предприятия, рассчитанной как отношение чистой прибыли предприятия к среднегодовой стоимости его активов (внеоборотных и оборотных). Факторы, воздействующие на показатели рентабельности, изучают в динамике. К их числу относятся рентабельность реализованной продукции, оборачиваемость как основных средств, так и оборотных или их элементов, например дебиторской задолженности (для энергообъединения в том числе абонентской), производственных запасов. Используя данные годовых отчетов, можно составить таблицу анализа рентабельности (табл. 7.2) и выяснить, каким образом энергообъединение добилось улучшения результатов своей деятельности. Об этом свидетельствует повышение уровней рентабельности продукции (на 7 %) и активов (на 30 %). Это стало возможным за счет ускорения обора-

чнваемости оборотных средств энергообъединения, особенно абонентской задолженности (на 21 %), оборот которой вырос почти на целую единицу. Улучшилось и использование основных средств, так как уровень фондоемкости продукции снизился (на 5,8 %).

Пример аналитической группировки и анализа статей актива и пассива баланса приведен в табл. 7.3 и 7.4. Чтение баланса по таким систематизированным группам ведется с использованием методов горизонтального и вертикального анализа. Горизонтальный, или систематический, анализ позволяет установить абсолютные приращения показателей и темпы их роста, что важно лля характеристики финансового состояния. Вертикальный, или структурный, анализ позволяет судить об автономии и финансовой устойчивости. Для исследования динамики и структуры запасов и затрат, а также дебиторской задолженности могут быть построены аналогичные таблицы с необходимой степенью детализации.

Таблица 7.3 Аналитическая группировка и анализ статей актива баланса

Таблица 7.3 Аналитическая группировка и анализ статей актива баланса

| Имущество | На начало периода | На конец периода | Абсолютное отклонение, млрд р. | Темп роста, % | ||

| млрд Р- | %к итогу | млрд Р- | %к итогу | |||

| Внеоборотные активы | 3518 | 79,5 | 3377 | 75,9 | -141 | 95,99 |

| В том числе основные средства | 3518 | 79,5 | 3377 | 75,9 | -141 | 95,99 |

| Оборотные активы: | 908 | 20,5 | 1074 | 24,1 | 166 | 118,28 |

| запасы | 80 | 1,8 | 85 | 1,9 | 5 | 106,25 |

| дебиторская задолженность | 350 | 7,9 | 320 | 7,2 | -30 | 91,43 |

| денежные средства | 478 | 10,8 | 669 | 15,0 | 191 | 139,96 |

| Итого | 4426 | 100 | 4451 | 100 | 25 | 100,56 |

Таблица 7.4 Аналитическая группировка и анализ статей пассива баланса

| Источники | На начало периода | На конец периода | Абсолютное откло- | Темп | ||

| имущества | млрд Р- | %к итогу | млрд р- | %к итогу | нение, млрд р. | роста, % |

| Собственный капитал: | 3543 | 80,03 | 3968 | 89,15 | 425 | 112 |

| акционерный капитал | 3628 | 63,47 | 3628 | 63,13 | 0 | 100 |

| нераспределенная прибыль | -85 | 16,56 | 340 | 26,02 | 425 | 157,12 |

| Заемный капитал: | 884 | 19,97 | 483 | 10,85 | -401 | 54,64 |

| долгосрочные обязательства | 0 | 0 | 0 | 0 | 0 | 0 |

| краткосрочные кредиты и займы | 700 | 15,81 | 250 | 5,62 | -450 | 35,71 |

| кредиторская задолженность | 184 | 4,16 | 233 | 5,23 | 49 | 126,63 |

| Итого | 4426 | 100 | 4451 | 100 | 25 | 100,56 |

|

|

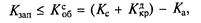

| Это условие выполняется при ограничении, характеризующем уровень производственных запасов необходимыми средствами: |

На следующем этапе анализируют абсолютные показатели финансовой устойчивости энергетических объектов. В этих целях проверяется выполнение условия платежеспособности, т. е. денежные средства Кден краткосрочные финансовые вложения в ценные бумаги Ки6 и активные (дебиторские) расчеты Кдеб должны покрывать краткосрочную Ккр и кредиторскую Кк.з. задолженности:

|

|

где Ксоб _ собственные оборотные средства; Кс — собственный капитал; Кдкр — долгосрочные кредитные обязательства; Ка — внеоборотные активы.

Таким образом, обеспеченность производственных запасов источниками формирования является сущностью финансовой устойчивости, тогда как платежеспособность - ее внешнее проявление.

В рассмотренном примере (см. табл. 7.2 и 7.3) производственные запасы полностью обеспечены, млрд р.:

85 < 3968 - 3377 = 591.

Условие платежеспособности также выполняется, млрд р.:

(669 + 320) > (250 + 233).

При необходимости на формирование производственных запасов и затрат могут быть направлены краткосрочные кредиты

Возможны четыре типа финансовых ситуаций:

1) абсолютная устойчивость: Кзгт < Ксоб + Ккр;

2) нормальная устойчивость, гарантирующая его платежеспособность: Кзап = Ксоб + Ккр;

3) неустойчивое финансовое состояние, при котором еще есть

возможность восстановления: Кзап = Ксоб + Ккр + Косл , где Косл -

источники, ослабляющие финансовую напряженность;

4) кризисное финансовое состояние: Кзап > Ксоб 5 + Ккр. Предприятие находится на грани банкротства.

Наряду с оптимизацией структуры пассивов, устойчивость может быть восстановлена путем обоснованного снижения уровня запасов и затрат.

В рамках внутреннего анализа осуществляется углубленное исследование финансовой устойчивости на основе построения баланса неплатежеспособности, который включает в себя следующие показатели.

1. Общий размер неплатежей:

просроченная задолженность по ссудам банка; просроченная задолженность по расчетным документам поставщиков; недоимки в бюджеты; прочие неплатежи, в том числе по оплате труда.

просроченная задолженность по ссудам банка; просроченная задолженность по расчетным документам поставщиков; недоимки в бюджеты; прочие неплатежи, в том числе по оплате труда.

2. Причины неплатежей:

недостаток собственных оборотных средств; излишние запасы материальных ценностей; отпущенная, но не оплаченная потребителями энергия.

3. Источники, ослабляющие финансовую напряженность:

временно свободные собственные средства (фонды, резервы);

привлеченные средства (превышение нормальной кредиторской задолженности над дебиторской);

кредиты банка на временное пополнение оборотных средств;

прочие заемные средства.

Для анализа финансового состояния, платежной дисциплины и кредитных отношений данные показатели целесообразно рассматривать в динамике.

Важное значение для энергообъединения имеет анализ дебиторской задолженности, существенную долю которой составляет абонентская задолженность. Анализ начинают с ее классификации по срокам образования, что позволяет держать под контролем состояние расчетов с потребителями энергетической продукции и покупателями побочной, не допуская превышения сроков оплаты. Оценка дебиторской задолженности включает в себя расчет следующих показателей:

Повышение эффективности управления оборачиваемостью дебиторской задолженности тесно связано с формированием более совершенной системы тарифов на энергетическую продукцию.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и распо-

Таблица 7.5 Анализ ликвидности баланса энергообъединения

| Актив | Сумма, | Пассив | Сумма, | Платежный излишек или |

| Млрд р. | млрд р. | недостаток | ||

| А1. Наиболее лик- | 669 | П1. Наиболее сроч- | 233 | (А1>П1) |

| видные активы, | ные обязательства, | +436 | ||

| Кден +Кцб | Кк.з. | |||

| А2. Быстро реа- | 320 | П2. Краткосрочные | 250 | (А2 > П2) |

| лизуемые активы, | пассивы, Ккр | +70 | ||

| Кдеб+Кобпр | ||||

| A3. Медленно реа- | 85 | ПЗ. Долгосрочные | — | (АЗ>ПЗ) |

| лизуемые активы, | и среднесрочные | +85 | ||

| Кзап+ Кдц.б | пассивы, Кдкр | |||

| А4. Трудно реа- | 3377 | П4. Постоянные | 3968 | (А4 < П4) |

| лизуемые активы, | пассивы, Кс | -591 | ||

| Ка- Кдц.б | ||||

| Баланс | 4451 | Баланс | 4451 | — |

Примечание. Кдц.б — долгосрочные финансовые вложения в ценные бумаги; Кобпр — прочие оборотные активы.

ложенных в порядке убывания, с обязательствами по пассиву, сгруппированными по срокам их погашения, в порядке возрастания сроков (табл. 7.5). Баланс считается абсолютно ликвидным, если выполняются все неравенства, приведенные в табл. 7.5. Первые два из них характеризуют текущую ликвидность, а третье — отображает перспективную ликвидность. Текущая ликвидность свидетельствует о платежеспособности предприятия в ближайший промежуток времени, а перспективная — прогноз платежеспособности с учетом будущих поступлений и платежей. Четвертое неравенство носит балансирующий характер. Его истинность свидетельствует о выполнении минимального условия финансовой устойчивости — наличия у предприятия собственных оборотных средств. На заключительном этапе рассчитывают финансовые коэффициенты, являющиеся относительными показателями и дополняющие общую картину оценки финансового состояния.

Контрольные вопросы

1. Какие виды источников финансовых ресурсов энергопредприятий

вы знаете?

2. Какие показатели находят отражение в финансовом плане энерго-

предприятий?

3. Каковы особенности формирования и распределения прибыли в

энергетике?

4.  Какие направления включает в себя финансовый анализ деятельности энергопредприятий? Каковы его задачи?

Какие направления включает в себя финансовый анализ деятельности энергопредприятий? Каковы его задачи?

5. Для чего составляют баланс неплатежеспособности?

Дата: 2018-12-21, просмотров: 418.