КОМПЛЕКТ ПРАКТИЧЕСКИХ РАБОТ

по дисциплине

Налоги и налогообложение

для специальности:

Коммерция(по отраслям)

Г. Кинель

2018г.

| Рассмотрено на заседании метод.комиссии __________ /Бобкова Е.В../ «__» _________ 20__г. | Утверждаю Директор ГБПОУ «КГТ» __________ /Красношеев В.Н./ «__» _________ 20__г. |

Разработчик: Бобкова Елена Владимировна – преподаватель специальных дисциплин

Введение

Настоящий сборник предназначен в качестве методического пособия для студентов с целью закрепления ими знаний, умений и навыков, полученных при изучении МДК 02.01 «Финансы,налоги и налогообложение», утвержденной для специальности 38.02.04 «Коммерция (по отраслям)», и включает в себя следующие практические работы:

1.Финансы, финансовая политика и финансовая система.

2.Система страхования.

3.Расчет потребности в кредите и суммы процентов.

4.Финансы организаций

5.Виды налогов и порядок их введения в действие.

6.Определение налоговой базы и расчет суммы налога на добавленную стоимость.

7.Определение налоговой базы и расчет суммы налога на прибыль организаций.

8.Определение налоговой базы и расчет суммы налога на доходы физических лиц.

9.Расчет сумм налогов по специальным режимам налогообложения.

10.Определение налоговой базы и расчет суммы налога на имущество организаций

11.Определение налоговой базы и расчет суммы транспортного и земельного налога.

Требования к знаниям и умениям при выполнении практических работ

В результате выполнения практических работ, предусмотренных программой по данной специальности, студент должен знать:

- законодательную базу налоговой системы Российской Федерации;

- элементы налогообложения;

- принципы налогообложения;

- методику расчета и уплаты федеральных, региональных и местных налогов в бюджетную систему Российской Федерации;

уметь:

- пользоваться Налоговым Кодексом Российской Федерации;

- определять налоговую базу и суммы федеральных, региональных и местных налогов, уплачиваемых организациями, физическими лицами и индивидуальными предпринимателями в бюджетную систему Российской Федерации.

Правила выполнения практических работ

1. Студент должен детально ознакомиться с содержанием практической работы, с методическими рекомендациями по выполнению работы; изучить соответствующие разделы в учебниках и учебных пособиях, рекомендуемых программой дисциплины «Налоги и налогообложение».

2. Каждый студент после выполнения работы должен представить отчет о проделанной работе с анализом полученных результатов и выводом по работе. Содержание отчета указано в описании практической работы.

3. Работа должна быть выполнена в соответствии с методикой расчета налогов, представленной в сборнике практических работ.

4. Таблицы следует выполнять с помощью чертежных инструментов карандашом.

5. Расчет следует проводить с точностью до двух значащих цифр.

6. Вспомогательные расчеты можно выполнить на отдельных листах, а при необходимости на листах отчета.

7. Если студент не выполнил практическую работу или часть работы, то он может выполнить работу или оставшуюся часть во внеурочное время, согласованное с преподавателем.

8. Оценку по практической работе студент получает, с учетом срока выполнения работы, если:

- расчеты выполнены правильно и в полном объеме;

- сделан анализ проделанной работы и вывод по результатам работы;

- студент может пояснить выполнение любого этапа работы;

- отчет выполнен в соответствии с требованиями к выполнению работы.

Дифференцированный зачет по практическим работам студент получает при условии выполнения всех предусмотренной программой работ, после сдачи отчетов по работам при удовлетворительных оценках за опросы и контрольные вопросы во время практических занятий.

Практические работы по 1 Разделу «Финансы»

Практическая работа№1

Государственные финансы

Задача

Рассчитайте сумму дефицита бюджета области и сумму субвенции. Сумма регулирующих доходов бюджета составляет 430 млн. руб., сумма закрепленных доходов – 320 млн. руб. Сумма расходной части бюджета составляет 860 млн. руб. Сумма субвенции составляет 32% от суммы дефицита бюджета.

| Дано: | Решение: |

| Дрег. = 430 млн. руб. | Д = Дрег. + Дрег. = 430 + 320 = 750 млн. руб. |

| Дзакр. = 320 млн. руб. | Дефицит = Р – Д = 860 – 750 = 110 млн. руб. |

| Р = 860 млн. руб. С = 32% | Субвенция = Дефицит ∙ 32% = 110 ∙ 0,32 = 35,2 млн. руб. 100% |

| Дефицит - ? | |

| Субвенция - ? |

Ответ: дефицит бюджета = 110 млн. руб.; субвенция = 35,2 млн. руб.

Задача

Рассчитайте сумму регулирующих доходов бюджета области. Сумма расходной части бюджета области – 450 млн. руб. Дефицит бюджета – 60 млн. руб. Сумма закрепленных доходов – 180 млн. руб.

| Дано: | Решение: |

| Р = 450 млн. руб. | Дефицит = Р – (Дзакр. + Дрег.) |

| Дзакр. = 180 млн. руб. | Дрег. = Р – Дзакр. – Дефицит = 450 – 180 – 60 = 210 млн. руб. |

| Дефицит = 60 млн. руб. | |

| Дрег. - ? |

Ответ: сумма регулирующих доходов равна 210 млн. руб.

Внебюджетные фонды представляют собой одно из звеньев государственных финансов. Ведущая роль принадлежит социальным внебюджетным фондам:

- Пенсионному фонду Российской Федерации;

- ФСС – Фонду социального страхования Российской Федерации;

- ФФОМС – Федеральному фонду обязательного медицинского страхования Российской Федерации.

Источником формирования социальных внебюджетных фондов являются страховые взносы.

| Страховые взносы |

Задача

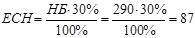

Рассчитать сумму страховых взносов и распределить их, если налоговая база составляет 290 тыс. руб.

| Дано: | Решение: |

| НБ = 290 тыс. руб. |  тыс. руб., в т.ч.: тыс. руб., в т.ч.:

|

- в Пенсионный фонд =  = 63,8 тыс.руб.; = 63,8 тыс.руб.;

| |

| Страховые взносы - ? | - в Фонд социального страхования =  = 8,4 тыс. руб.; = 8,4 тыс. руб.;

|

- в Фонд обязат. мед. страхования =  = 14,8 тыс. руб. = 14,8 тыс. руб.

|

Ответ: страховые взносы составляет 87 тыс. руб., в том числе: в ПФ – 63,8 тыс. руб., в ФСС – 8, 4 тыс. руб., в ФОМС – 14,8 тыс. руб.

Практическая работа

Система страхования

Страхование — представляет собой отношения по защите имущественных интересов физических и юридических лиц при наступлении определенных событий (страховых случаев) за счет денежных фондов, формируемых из уплачиваемых или страховых взносов (страховых премий).

Страхование - это особая отрасль финансовой системы и занимает промежуточное место между бюджетной и банковской системой.

В процессе страхования участвует два основных участника:

а) страхователи - это юридические лица и физические лица, заключающие со страховщиками договора страхования либо являющиеся страхователями в силу закона;

б) страховщики - юридические лица организованно-правовой формы, предусмотренной законодательством РФ, созданные для осуществления страховой деятельности и получившие лицензию на осуществление страховой деятельности.

По форме проведения страхование подразделяется на обязательное и добровольное:

1. Обязательное страхование базируется на следующих принципах:

1. принцип обязательности, устанавливается законом;

2. принцип сплошного охвата;

3. принцип действия;

4. принцип бессрочности;

5. принцип нормирования.

2. Добровольная форма страхования строится на основе добровольного страхования и на основе страхования:

6. принцип добровольного участия;

7. принцип выборочного охвата;

8. принцип ограничения срока;

9. принцип уплаты;

10. принцип страхового обеспечения.

Обязательное страхование осуществляется в силу закона, примером может являться:

3. медицинское страхование

4. страхование гражданской ответственности

Добровольное страхование осуществляется на основе договора между Страхователем и Страховщиком.

Договор страхования - взаимное добровольное соглашение между страхователем и страховщиком об установлении, изменении или прекращении прав и обязанностей в связи со страховой защитой имущественных интересов страхователя при наступлении страховых случаев, включая обязанности страховщика по страховой выплате другой стороне и обязанность страхователя по уплате страховой премии страховщику за страхование.

Страховой суммой является согласованная между Страхователем и Страховщиком и определенная Договором денежная сумма, исходя из которой устанавливаются размеры страхового платежа и страхового возмещения.

Система страховой ответственности обуславливает соотношение между страховой суммой застрахованного имущества и фактическим убытком, т.е. степень возмещения ущерба.

Существуют различные системы расчета страхового возмещения.

При расчете страхового возмещения по системе пропорциональной ответственности применяют следующую формулу:

, где

, где

V – страховое возмещение;

Y – фактическая стоимость ущерба;

S – страховая сумма по договору;

O – рыночная оценка объекта страхования.

Задача

Загородный дом стоимостью 64000 долларов застрахован на сумму 35000 долларов. Фактический ущерб составил 14000 долларов. Найти страховое возмещение по системе пропорциональной ответственности и процент возмещения ущерба.

| Дано: | Решение: |

| О = 64000 $ | V =  = 7656 $ = 7656 $

|

| S = 35000 $ | % возмещ. =  ∙ 100% = 54,7% ∙ 100% = 54,7%

|

| Y = 14000 $ | |

| V - ? % возмещ. - ? |

Ответ: страховое возмещение составляет 7656 долларов; процент возмещения ущерба – 54,7%.

Практическая работа.

Задача

Кредит в размере 270 тыс.руб. выдан на 4 года. На сумму долга начисляются простые проценты – 18% годовых. Какой величины достигнет долг в конце срока ссуды? Какова сумма начисленных процентов?

| Дано: | Решение: |

| Р = 270 тыс. руб. | I = P ∙ n ∙ i = 270000 ∙ 4 ∙ 0,18 = 194400 руб. |

| n = 4 года | S = Р + I = 270000 + 194400 = 464400 руб. |

| i = 0,18 | |

| S - ? I - ? |

Ответ: сумма начисленных процентов составляет 194400 руб.; долг в конце срока ссуды – 464400 руб.

Задача

Сумму в размере 460 тыс. руб. необходимо выплатить через 3 года. Кредит выдан под 12% годовых. Проценты начисляются простые. Какова первоначальная сумма долга?

| Дано: | Решение: |

| S = 460 тыс. руб. | S = Р ∙(1 + n i) => Р =

|

| n = 3 года | Р =  = 338235 руб. = 338235 руб.

|

| i = 0,12 | |

| P - ? |

Ответ: первоначальная сумма долга составляет 338235 руб.

Задача

Исходная сумма депозита 120 тыс. руб., процентная ставка сложная – 7% годовых. Период наращивания составляет 2 года. Определить наращенную сумму и доход вкладчика.

| Дано: | Решение: |

| Р = 120 тыс. руб. | S = Р ∙(1 + i)n |

| n = 2 года | S = 120000∙(1+0,07)2 = 137388 руб. |

| i = 0,07 | I = S – P = 137388 – 120000 = 17388 руб. |

| S - ? |

Ответ: наращенная сумма составляет 137388 руб.; доход вкладчика – 17388 руб.

Задача

Товар стоимостью 68400 руб. поставлен под выписку векселя со сроком уплаты через 70 дней. Какая сумма должна быть указана в векселе, если процентная ставка – 18% годовых?

| Дано: | Решение: |

| Р = 68400 руб. | S = Р ∙(1 + n i) |

n =

| S = 68400∙(1+  ∙0,18) = 70761 руб. ∙0,18) = 70761 руб.

|

| i = 0,18 | I = S – P = 137388 – 120000 = 17388 руб. |

| S - ? |

Ответ: в векселе должна быть указана сумма – 70761 руб.

Задача

Вексель на сумму 86 млн. руб. предъявлен в банк за 5 месяцев до срока платежа. Банк для определения своего дохода использует учетную ставку 17% годовых. Определить сумму, выплаченную владельцу векселя и доход, полученный банком.

| Дано: | Решение: |

| Р = 86 млн. руб. | Д банка = I = P ∙ n ∙ i = 86000000∙  ∙0,17 = 6091666 руб. ∙0,17 = 6091666 руб.

|

n =

| Д владельца = Р - Д банка = 86000000 – 6091666 = 79908334 руб. |

| i = 0,17 | |

| Д банка - ? Д владельца - ? |

Практическая работа.

Финансы организаций

Финансы организаций – относительно самостоятельная сфера системы финансов страны, охватывающая круг денежных отношений, связанных с формированием, распределением и использованием финансовых ресурсов предприятий на основе управления их денежными потоками.

Организация управления финансами на конкретных предприятиях и в организациях зависит от форм собственности, организационно-правового статуса, отраслевых и технологических особенностей, характера про изводимой продукции (оказываемых услуг), размеров предприятия и др.

Эффективность производственной, инвестиционной и финансовой деятельности выражается в финансовых результатах. Для выявления финансового результат необходимо выручку сопоставить с затратами на производство и реализацию: когда выручка превышает затраты, тогда финансовый результат свидетельствует о получении прибыли.

Убытки высвечивают ошибки в направлениях использования финансовых средств предприятия, в производстве, управлении и сбыте продукции.

В настоящее время в «Отчете о прибыли и убытках» (Форма №2 бухгалтерской отчетности) выделены следующие виды прибыли:

1. валовая прибыль – разность между нетто-выручкой от продажи товаров, продукции (работ, услуг) и себестоимость проданных товаров (работ, услуг);

2. прибыль (убыток) от продаж – валовая прибыль, уменьшенная на сумму коммерческих и управленческих расходов;

3. прибыль (убыток) до налогообложения – прибыль от продаж, увеличенная на суммы прочих доходов (проценты к получению, доходы от участия в других организациях и др.) за вычетом соответствующих расходов (проценты к уплате и др.);

4. чистая прибыль (убыток) – прибыль (убыток) до налогообложения, уменьшенная на величину отложенных налоговых обязательств (ОНО), текущего налога на прибыль и увеличенная на сумму отложенных налоговых активов за отчетный период (ОНА).

Задача

Рассчитать чистую прибыль организации по следующим исходным данным:

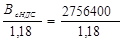

- выручка от продажи продукции с НДС составляет 2756400 руб.;

- производственная себестоимость реализованной продукции составляет 990900 руб.;

- коммерческие расходы составляют 6% от суммы производственной себестоимости;

- доход от операций с ценными бумагами составляет 96300 руб.;

- судебные издержки составляют 38870 руб.;

- уплаченный штраф составляет 27500 руб.

| Дано: | Решение: |

| Вс НДС = 2756400 руб. | 1) Вбез НДС =  = 2335932 руб. = 2335932 руб.

|

| Пр с/ст = 990900 руб. | 2) Ком. расх. = Пр с/ст ∙  = 990900 ∙ = 990900 ∙  = 59454 руб. = 59454 руб.

|

| Ком. расх. = 6% | 3) Полн. с/ст. = Пр с/ст + Ком. расх. = 990900 + 59454 = 1050354 руб. |

| Д цен.бум. = 96300 руб. | 4) Пот. пр. = Вбез НДС - Полн. с/ст. = 2335932 – 1050354 = 1285578 руб. |

| Р суд. = 38870 руб. | 5) П до налог. = Пот. пр. + Д пр. – Рпр. =1285578 + 96300 – 38870 – 27500 = |

| Рштраф = 27500 руб. | 1315508 руб. |

| Пчист. - ? | 6) Налог на пр. =  = 1315508 ∙ 0,24 = 315722 руб. = 1315508 ∙ 0,24 = 315722 руб.

|

| 7) Пчист. = П до налог. – Налог на пр. = 1315508 – 315722 = 999786 руб |

Ответ: чистая прибыль организации составляет 999786 руб.

Задания для практических работ

Вариант № 1

Задача 1

Рассчитать сумму регулирующих доходов бюджета, при условии, что расходная часть бюджета составляет 570 млн. руб., а дефицит бюджета 43 млн. руб.

Задача 2

Определить количество денег, необходимое для безынфляционного вращения денег в экономике страны.

Сумма реализуемых товаров и услуг – 912 млн. руб., сумма товаров, проданных в кредит, срок оплаты которых не наступил - 58 млн. руб.; сумма платежей по долговым обязательствам – 23,5 млн. руб.; взаимопоглощающиеся платежи – 40 млн. руб. Рубль совершает 11 оборотов в год.

Задача 3

Рассчитать сумму страхового возмещения по системе пропорциональной ответственности Стоимостная оценка объекта страхования 3,1 млн. руб., страховая сумма – 1,8 млн. руб., ущерб страхования в результате повреждения объекта – 2,35 млн. руб. Найти процентное возмещение ущерба.

Задача 4

Ссуда в размере 405 тыс. руб., выдана в долг на 7 лет. На сумму долга начисляются простые проценты – 12% годовых. Какой суммы достигнет долг в конце срока ссуды?

Вариант № 2

Задача 1

Товар стоимостью 7380530 руб. поставлен под выписку векселя со сроком через 75 дней. Какая сумма должна быть указана в векселе, если продавец установил ставку за предоставленный кредит в размере 19% годовых?

Задача 2

Определите результат по операции, если:

а) клиент хочет обменять 140 000 рублей на доллары;

б) клиент хочет обменять 200 $ на рубли.

Цена продажи и покупки должны быть взяты по курсу, действительному в настоящий момент.

Задача 3

Кредит в размере 350 тыс. руб. выдан на 5 лет. На сумму долга начислены простые проценты – 18% годовых.

Какой величины достигнет долг в конце срока?

Задача 4

При учреждении АО «Факел» выпущено 680 тыс. акций. Уставной капитал – 230 млн. руб. Процентная ставка дивиденда- 21%. У акционера находится 310 акций. Найти дивиденды по акциям.

Вариант №3

Задача 1

Вексель на сумму 920700 руб. предъявлен в банк за 3 месяца до срока платежа. Банк для определения своего дохода использует учетную ставку – 12% годовых.

Рассчитать сумму, выплаченную владельцу векселя, и сумму, полученную банком.

Задача 2

Рассчитать сумму страховых взносов за квартал и распределить ее по внебюджетным фондам, если налоговая база за квартал 168 млн. руб.

Задача 3

Рассчитать сумму страхового возмещения по системе первого риска. Автомобиль застрахован по системе первого риска на сумму 120000 руб., стоимость автомобиля – 170 500 руб., ущерб страхователя в связи с аварией автомобиля составил 73680 руб.

Задача 4

Исходная сумма депозита – 30 тыс. руб., процентная ставка сложная – 16 % в год. Период наращивания составляет 3 года. Определить наращенную сумму и доход вкладчика.

Задача 5

а) Определить финансовый результат от продажи акций. Продано 125 акций номинальной стоимостью 35500 руб. за штуку, цена продажи - 42300 руб. за штуку.

б) Определите дивиденды по этим акциям, если процентная ставка дивиденда – 25 %.

Задача 6

Рассчитать сумму регулирующих доходов бюджета области. Исходные данные:

Расчетная часть бюджета составляет 684 млн. руб., закрепленные доходы равны 218 млн. руб., а дефицит бюджета- 52 млн. руб.

Вариант №4

Задача 1

Товар стоимостью 6325000 рублей поставлен под выписку векселя со сроком через 65 дней. Какая сумма должна быть указана в векселе, если продавец установил ставку за предоставленный краткосрочный кредит в размере 22 % годовых.

Задача 2

Рассчитать сумму дефицита бюджета города и сумму субвенции. Сумма регулирующих доходов бюджета 573 млн. руб. Сумма закрепленных доходов - 598 млн. руб. Сумма расходной части бюджета- 1380 млн. руб. Сумма субвенции составляет 15 % от суммы дефицита бюджета.

Задача 3

Рассчитать прибыль от реализации продукции, если выручка от реализации с учетом НДС – 3 185 390 тыс. руб., производственная себестоимость реализованной продукции – 1 562 320 тыс. руб., коммерческие расходы -110300 тыс. руб., управленческие расходы - 138230 тыс.руб.

Задача 4

Сумму в размере 820 тыс. руб. необходимо выплатить через 2 года. Кредит выдан под 10% годовых. Проценты начисляются простые. Какова первоначальная сумма долга?

Задача 5

При вложении капитала в мероприятие «А» из 300 случаев была получена прибыль:

- 700 т.р. - в 120 случаях;

- 610 т.р. - в 80 случаях;

- 780 т.р. - в 100 случаях.

При вложении капитала в предприятие «Б» из 400 случаев была получена прибыль:

- 490 т.р. - в 150 случаях;

- 800 т.р. - в 140 случаях;

- 700 т.р. - в 110 случаях.

Выбрать вариант вложения исходя из средней ожидаемой прибыли.

Задача 6

Рассчитать сумму страхового возмещения по системе пропорциональной ответственности. Стоимостная оценка объекта страхования – 4,23 млн.руб. Страховая сумма – 2,95 млн.руб. Ущерб страхователя в результате повреждения объекта – 2,45 млн.руб. Найти страховые возмещения и процентное возмещение ущерба.

Литература

Основные источники:

1. Л.В.Перекрестова, Н.М.Романенко, Е.С.Старостина. Финансы и кредит: практикум. – М.: Издательский центр «Академия, 2010.

2. Л.В.Перекрестова, Н.М.Романенко, Е.С.Старостина. Финансы и кредит: учебное пособие для студентов учреждений среднего профессионального образования. – М.: Издательский центр «Академия, 2012.

3. О.И. Лаврушина. Финансы и кредит. Учебное пособие. – М.: КНОРУС, 2009.

Дополнительные источники:

О.Е.Янин. Финансы, денежное обращение и кредит.-М.: ИОЦ Академия,2012.

Практическая работа № 1

Литература

1. Налоговый Кодекс Российской Федерации, Части первая и вторая, М.: ООО «Рид Групп», 2011.

2. Скворцов О.В. Налоги и налогообложение. Практикум: учебное пособие, М.: Издательский центр «Академия», 2009.

3. Федеральный Закон от 25.06.2012 № 94-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации.

4. http://www.nalog.ru/

5. www. consultant.ru.

Практическая работа № 2

Задание

Исходные данные

| Налог | По способу установления | По способу изъятия | По целевому назначению | По налого- плательщикам | По объектам налогообложения | По способу зачисления в бюджет | По способу расчета |

| НДС | |||||||

| Акцизы | |||||||

| НДФЛ | |||||||

| Налог на прибыль | |||||||

| НДПИ | |||||||

| Госпошлина | |||||||

| Налог на имущество организаций | |||||||

| Транспортный налог | |||||||

| Земельный налог | |||||||

| Налог на имущество физических лиц | |||||||

| ЕНВД | |||||||

| ЕН по упрощ. системе |

6. Содержание отчета:

1. Название работы.

2. Цель работы.

3. Задание.

4. Необходимые пояснения.

5. Вывод по работе.

7. Контрольные вопросы

1. Как распределяются налоги по способу установления? Приведите примеры.

2. Как распределяются налоги по способу изъятия?

3. Как распределяются налоги по целевому назначению?

4. Поясните функцию налогов «Стимулирующая».

5. Поясните функцию налогов «Контрольная».

6. Что понимается под налогом? В чем отличие налога от сбора.

7. Какие налоги считаются прямыми?

8. Какие налоги считаются косвенными?

9. Поясните функцию налогов «Фискальная».

10. Какие налоги признаются региональными? Приведите примеры.

11. Какие налоги признаются федеральными? Приведите примеры.

12. Какие налоги признаются местными? Приведите примеры.

Литература

1. Налоговый Кодекс Российской Федерации, Части первая и вторая, М.: ООО «Рид Групп», 2011.

2. Скворцов О.В. Налоги и налогообложение. Практикум: учебное пособие, М.: Издательский центр «Академия», 2009.

3. 3.http://www.nalog.ru/

4. 4.Консультант плюс.

Практическая работа № 3

Задание

Исходные данные

Для изготовления продукции были закуплены сырье на 123490 руб., материалы на 834200 руб. Счета поставщиков оплачены и материальные ресурсы использованы в производстве. Также за отчетный период были оплачены счета за энергоресурсы на 45600 руб. Производственная себестоимость реализованной продукции составила 2002400 руб., коммерческие расходы 5%, прибыль 30%.

Задача № 1. По исходным данным рассчитать сумму НДС, подлежащую уплате в бюджет: для изготовления продукции были закуплены сырье на 123490 руб., материалы на 834200 руб. Счета поставщиков оплачены и материальные ресурсы использованы в производстве. Также за отчетный период были оплачены счета за энергоресурсы на 45600 руб. Реализовано 2010 изделий «А» по цене 1500 руб. и оказаны транспортные услуги на сумму 12400 руб.

Задача № 2. По исходным данным рассчитать сумму НДС при реализации покупателям 1200 изделий по отпускной цене 450 руб., 30000 изделий по отпускной цене 500 руб., 8200 изделий с полной себестоимостью 900 руб., прибыль 30 %.

Задача № 3. Рассчитать отпускную и розничную цены на комплект мебели при условии: полная себестоимость комплекта – 23500 руб., прибыль – 25 %, торговая надбавка – 15 %.

6. Содержание отчета:

1. Название работы.

2. Цель работы.

3. Задание.

4. Формулы расчета.

5. Таблицы результатов расчета.

6. Необходимые расчеты.

7. Анализ результатов расчета.

8. Вывод по работе.

7. Контрольные вопросы

1. Кто является плательщиками НДС?

2. Укажите объекты налогообложения НДС.

3. Укажите налоговый период НДС.

4. Какова роль НДС в формировании бюджетных доходов в современных условиях?

5. Как рассчитывается налоговая база по НДС? Поясните варианты определения налоговой базы НДС.

6. Укажите объекты и операции, которые не подлежат налогообложению НДС.

7. Приведите виды стандартных налоговых вычетов по НДФЛ.

8. Какие виды доходов подлежат налогообложению НДФЛ?

9. Укажите сроки уплаты НДС.

10. Укажите налоговые ставки по НДС.

11. Как рассчитывается сумма НДС, подлежащая уплате в бюджет?

Литература

2. Налоговый Кодекс Российской Федерации, Части первая и вторая, М.: ООО «Рид Групп», 2011.

3. Скворцов О.В. Налоги и налогообложение. Практикум: учебное пособие, М.: Издательский центр «Академия», 2009.

4. Федеральный Закон от 25.06.2012 № 94-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации.

5. http://www.nalog.ru/

6. www. consultant.ru.

Практическая работа № 4

Пример

Рассчитать сумму налога на прибыль организаций, в том числе сумму, перечисляемую в федеральный и региональный бюджет при условии:

За отчетный период реализована продукция на сумму 3980500 руб. и оказаны транспортные услуги на сумму 234780 руб., а также реализованы компьютерные устройства на 89000 руб. Получена арендная плата 100000 руб.

Производственная себестоимость реализованной продукции 2471600 руб., коммерческие расходы 126700 руб.

Первоначальная стоимость компьютеров 120000 руб. износ – 50 %.

Уплачены проценты за пользование кредитом банка 21090 руб., начислен налог на имущество организаций 3467 руб., уплачены штрафные санкции налогового органа 15000 руб.

Решение:

А. Рассчитываем сумму доходов:

1. Рассчитываем сумма доходов от реализации, получаемых в отчетном периоде

а) Выручка от реализации продукции без НДС = 3980500 = 3373305 руб.

1,18

б) Выручка от оказания транспортных услуг без НДС = 234780 = 198966 руб.

1,18

в) Выручка от реализации компьютеров без НДС = 89000 = 75424 руб.

1,18

Итого доходов от реализации = 3648032 руб.

2. Рассчитываем сумму внереализационных доходов:

аренда без НДС 100000 = 84745 руб.

1,18

Задание

Литература

5. Налоговый Кодекс Российской Федерации, Части первая и вторая, М.: ООО «Рид Групп», 2011.

6. Скворцов О.В. Налоги и налогообложение. Практикум: учебное пособие, М.: Издательский центр «Академия», 2009.

7. Федеральный Закон от 25.06.2012 № 94-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации.

8. http://www.nalog.ru/

9. www. consultant.ru.

Практическая работа № 5

Пример

Рассчитать сумму НДФЛ за март месяц (21 рабочий день) при условии:

Уткина В.В. работает в ЗАО «Пончик» бухгалтером с должностным окладом 15000 руб., отработала 15 дней, за 6 (шесть) дней начислено пособие по временной нетрудоспособности в сумме 2570,50 руб. Премия к празднику 35%. Оплачены талоны на питание 70 руб. в день. Оплачен абонемент в бассейн стоимостью 1000 руб. Получила от ЗАО «Пончик» подарок – электрочайник стоимость. 2000 руб. Одна воспитывает дочь 12 лет (школьница). Сумма заработной платы за январь-февраль 34540, 30 руб.

1) Рассчитываем совокупный доход за март:

- должностной оклад = 15000 ´ 15 = 10714,29 руб.

21

- пособие по временной нетрудоспособности 2570,50 руб.

- премия к празднику 10714,29 ´ 0,35 = 3750 руб.

- талоны на питание 70 ´ 15 = 1050 руб.

Сумма совокупного дохода за март = 18084,80 руб.

2) Рассчитываем совокупный доход работника нарастающим итогом за январь-март:

Сумма совокупного дохода январь-март = 34540,30 + 18084,80 = 52625,10 руб.

3) Рассчитываем сумму стандартных налоговых вычетов: на иждивенца (ребенка) – 1400 руб.

Сумма стандартного налогового вычета = 1400 руб.

4) Рассчитываем налоговую базу НДФЛ:

НБ = 34540,30 – 1400 = 34526,30 руб.

5) Рассчитываем сумму НДФЛ:

НДФЛ = 34526,30 ´ 13 % = 4488 руб.

Задания

Исходные данные

БОБРОВ А.С. - станочник с часовой тарифной ставкой 96 руб., за месяц изготовил 1180 деталей, при норме выработки за смену - 40 деталей. Премия за выполнение задания - 35%. Оплачены талоны на питание 130 руб. в день, оказана материальная помощь на лекарства 2500 руб. и премия к юбилею завода 1000 руб. Участник военных действий в Афганистане. Имеет сына 12 лет и платит алименты на дочь 16 лет. Сумма заработка за январь-февраль 32186,80 руб., а сумма материальной помощи за тот же период 2200 руб.

Задача № 1 . Рассчитать сумму НДФЛ за март месяц (21 рабочий день) при условии:

КОРОВКИН Ф.Д. - наладчик с часовой тарифной ставкой 100 руб., отработал 18 дней, на 3(три) предоставлен отпуск с разрешения администрации по семейным обстоятельствам. Премия 40%. Оплачены проездные билеты до места работы на сумму 210 руб., премия к юбилею завода 1500 руб., материальная помощь на лечение 2000 руб. Участник ликвидации аварии на Чернобыльской АЭС, имеет дочь 17 лет. Сумма заработка за январь-февраль 22982 руб.

Задача № 2 . Рассчитать сумму НДФЛ за март месяц (21 рабочий день) при условии:

САМСОНОВА М.П. - кассир с должностным окладом 10000 руб. в месяц, отработала 16 дней, за 5(пять) дней начислено пособие по временной нетрудоспособности в сумме 823,45 руб. Премия 30%. Оплачены талоны на питание 30 руб. в день. Премия к юбилею завода 500 руб., ценный подарок к празднику на сумму 1500 руб. Одна воспитывает дочь 7 лет. Сумма заработка за январь-февраль 19054,20 руб.

Задача № 3 . Рассчитать сумму НДФЛ за март месяц (21 рабочий день) при условии:

ТРЕТЬЯКОВ А.В. - начальник цеха с должностным окладом 20000 рублей в месяц. Отработал 18 рабочих дней. Премия 35%. С 28-ого марта предоставлен ежегодный отпуск. Сумма начисленных отпускных 25642б, 43 руб. и оказана материальная помощь к отпуску в размере 0,5 оклада. Имеет двоих несовершеннолетних детей. Сумма начисленной заработной платы за январь-февраль 23456,63 руб., а сумма материальной помощи за тот же период 1500 руб.

Задача № 4 . Рассчитать сумму НДФЛ за март месяц (21 рабочий день) при условии:

БЛИНОВ В.К. - оператор лакокрасочной линии с часовой тарифной ставкой 180 руб. Отработал 21 рабочий день, в том числе 40 часов в ночную смену. Премия 40%, доплаты за работу в ночное время 24%. Выдана премия к юбилейной дате 3500 руб. Принимал участие в коммерческом конкурсе и получил ценный приз – телевизор стоимостью 8500 руб. Имеет дочь 12 лет и сына 19 лет (учится на заочном отделении). Сумма начисленной заработной платы за январь-февраль 42830,54 руб.

6. Содержание отчета:

1. Название работы.

2. Цель работы.

3. Задание.

4. Формулы расчета.

5. Таблицы результатов расчета.

6. Необходимые расчеты.

7. Анализ результатов расчета.

8. Вывод по работе.

7. Контрольные вопросы

1. Кто является плательщиком НДФЛ?

2. Что является объектом налогообложения НДФЛ?

3. Укажите налоговый период НДФЛ?

4. Какова роль НДФЛ в формировании бюджетных доходов в современных условиях?

5. Как рассчитывается налоговая база по НДФЛ?

6. Какие доходы не подлежат налогообложению НДФЛ?

7. Приведите виды стандартных налоговых вычетов по НДФЛ.

8. Какие виды доходов подлежат налогообложению НДФЛ?

9. Укажите сроки уплаты НДФЛ?

10.Укажите налоговые ставки по НДФЛ.

11.Как рассчитывается сумма НДФЛ?

Литература

1. Налоговый Кодекс Российской Федерации, Части первая и вторая, М.: ООО «Рид Групп», 2011.

2. Скворцов О.В. Налоги и налогообложение. Практикум: учебное пособие, М.: Издательский центр «Академия», 2009.

3. Федеральный Закон от 25.06.2012 № 94-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации.

4. http://www.nalog.ru/

5. www. consultant.ru.

Практическая работа № 6

Примеры

Пример № 1. ЗАО «Мир» занимается розничной торговлей. Показатели организации за 9 месяцев составили:

- доходы от реализации товаров (без учета НДС) – 10000000 руб.;

- внереализационные доходы – 40000 руб.;

- расходы на производство и реализацию товаров – 5500000 руб.

Выбрать наиболее целесообразный вариант расчета единого налога по упрощенной системе налогообложения для малого бизнеса.

Рассмотрим 1 вариант, если организация в качестве объекта налогообложения выбирает доходы, т.е. выручку без НДС:

1) налоговая база единого налога:

НБ1 = 10040000 руб.

2) сумму единого налога:

ЕН1= 10040000 ´ 6% = 602400 руб.

Рассмотрим 2 вариант, если организация в качестве объекта налогообложения выбирает доходы, уменьшенные на величину расходов (т.е. прибыль):

1) налоговая база единого налога

НБ2 = 10040000 – 5500000 = 4540000 руб.

2) сумму единого налога:

ЕН2= 4540000 ´ 15% = 681000 руб.

Вывод: ЗАО «Мир» в качестве объекта налогообложения выбирает доходы, т.к. сумма единого налога с доходов меньше, чем с прибыли.

Пример № 2 . Салон – парикмахерская «Золотой Локон» оказывает населению парикмахерские услуги. Количество работников парикмахерской составляет - 3 человека. Рассчитать сумму единого налога на вмененный доход. Значение коэффициентов (условные): К1 = 1,259; К2 = 0,3.

1.Базовая доходность для данного вида деятельности составляет 7500 рублей на 1 работника.

2.Расчет вмененного дохода:

ВД = 3 ´ 3 ´ 7500´ 1,259 ´ 0,3 = 25495 руб.

3.Расчет ЕНВД:

ЕНВД= 25495 ´ 15% = 3824 руб.

Задания

Содержание отчета

1. Название работы.

2. Цель работы.

3. Задание.

4. Формулы расчета.

5. Таблицы результатов расчета.

6. Необходимые расчеты.

7. Анализ результатов расчета.

8. Вывод по работе.

7. Контрольные вопросы

1. Кто является налогоплательщиком ЕНВД?

2. Что является объектом налогообложения ЕНВД?

3. Укажите налоговый период ЕНВД.

4. Перечислите виды деятельности для применения ЕНВД.

5. Как рассчитывается налоговая база по ЕНВД?

6. Кто имеет право на применение упрощенной системы налогообложения?

7. Замену уплаты каких налогов предусматривает применение упрощенной системы налогообложения?

8. Кто не вправе применять упрощенную систему налогообложения?

9. Что является объектом налогообложения при упрощенной системе налогообложения?

10. Укажите сроки уплаты единого налога по упрощенной системе налогообложения.

11. Укажите налоговые ставки по ЕНВД и ЕН по упрощенной системе налогообложения.

12. Как рассчитывается сумма ЕНВД?

Литература

1) Налоговый Кодекс Российской Федерации, Части первая и вторая, М.: ООО «Рид Групп», 2011.

2) Скворцов О.В. Налоги и налогообложение. Практикум: учебное пособие, М.: Издательский центр «Академия», 2009.

3) Федеральный Закон от 25.06.2012 № 94-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации.

4) http://www.nalog.ru/

5) www. consultant.ru.

Практическая работа № 7

Пример. Рассчитать сумму налога на имущество организаций и авансовый платеж за 1 квартал и первое полугодие.

Остаточная стоимость имущества ООО «Вектор»:

На 01 января – 6230100 руб;

На 01 февраля – 7210000 руб.;

На 01 марта – 7189900 руб.;

На 01 апреля – 7169800 руб;

На 01 мая – 7299700 руб.;

На 01 июня – 7275600 руб.;

На 01 июля – 7251500 руб.

За 1 квартал:

Средняя стоимость имущества за квартал = 6230100 + 7210000+ 7189900 + 7169800 = 6949950 руб.

3 + 1

Н им. за квартал = 6949950 ´ 2,2 % = 152899 руб.

Авансовый платеж1 = 152899 = 38225 руб.

4

За первое полугодие:

Средняя ст-сть имущ. за первое полугодие = 6230100 + 7210000+ 7189900 + 7169800 + 7299700+7275600+7251600 = 7089514 руб.

6 + 1

Н им. полугодие= 7089514 ´ 2,2 % = 155969 руб.

Авансовый платеж2= 152899 = 38992 руб.

4

6. Задания

По исходным данным рассчитать:

а) сумму налога на имущество организации за текущий год

б) сумму квартальных авансовых платежей

7. Исходные данные

Дата Счет 01 Основные средства Счет 02 Износ

1.01 5400900 250600

1.02 5400900 290600

1.03 5400900 340600

1.04 5409000 380600

1.05 5400900 420600

1.06 4800700 300700

1.07 4800700 335700

1.08 4800700 370700

1.09 6800300 450200

1.10 6800300 510200

1.11 6800300 570200

1.12 6800300 630200

1.01 6800300 690200

Задача № 1 . Рассчитать сумму налога на имущество организаций и сумму авансового платежа во 2-м квартале текущего года при условии, что стоимость налогооблагаемого имущества составила: на 01.01 - 853090 руб.; на 01.02 – 890500 руб.; на 01.03 – 875460 руб.; на 01.04 – 1234600 руб.; на 01.05 – 1200350; на 01.06 – 1170600 руб.; на 01.07 – 1113900 руб.

Задача № 2 . Рассчитать сумму налога на имущество организаций и сумму авансового платежа в 1-ом квартале текущего года при условии, что стоимость налогооблагаемого имущества составила: на 01.01 – 1680900 руб.; на 01.02 – 1603480 руб.; на 01.03 – 1524390 руб.; на 01.04 – 1476500 руб.

Задача № 3 .

1. Рассчитать суммы авансовых платежей по налогу на имущество организаций за I, II, III кварталы.

2. Рассчитать сумму платежа по налогу на имущество организаций за год.

Средняя стоимость имущества ЗАО «Вини-Пятачок», облагаемого налогом на имущество организаций, составляет, ты сруб.:

| I квартал | II квартал | III квартал | год | |

| Средняя стоимость | 1700 | 1800 | 2400 | 2200 |

6. Содержание отчета:

11.Название работы.

12.Цель работы.

13.Задание.

14.Формулы расчета.

15.Таблицы результатов расчета.

16.Необходимые расчеты.

17.Анализ результатов расчета.

18.Вывод по работе.

7. Контрольные вопросы

1. Кто является плательщиком налога на имущество организаций?

2. Что является объектом налогообложения налога на имущество организаций?

3. Укажите налоговый период налога на имущество организаций.

4. Как рассчитывается среднегодовая стоимость имущества?

5. Укажите льготы по налогу на имущество.

6. Укажите порядок расчета авансовых платежей по налогу на имущество организаций.

7. 7.Укажите сроки уплаты налога на имущество организаций.

8. 8.Что является налоговой базой по налогу на имущество организаций?

9. Укажите налоговую ставку налога на имущество организаций.

Литература

4. Налоговый Кодекс Российской Федерации, Части первая и вторая, М.: ООО «Рид Групп», 2011.

5. Скворцов О.В. Налоги и налогообложение. Практикум: учебное пособие, М.: Издательский центр «Академия», 2009.

6. http://www.nalog.ru/

7. www. consultant.ru.

Практическая работа № 8

Задание

Исходные данные

Организация имеет в эксплуатации 3 грузовых автомобиля с мощностью двигателя 105 Квт, один из которых был введен в эксплуатацию 25 сентября текущего года.

Задача № 1 . Рассчитать сумму транспортного налога для организации, имеющей в эксплуатации 2 легковых автомобиля с мощностью двигателя 110 и 152,5 кВт соответственно, а также пассажирский автобус с мощностью двигателя 125 Квт.

Задача № 2. Рассчитать сумму транспортного налога для КОРОБКОВА В.С, имеющего снегоход с мощностью двигателя 40 кВт и прогулочную яхту с мощностью двигателя 75 кВт.

Задача № 3. Рассчитать сумму земельного налога для ОАО «АЛЬФА» имеющего в собственности земельный участок 4,5 га занятый под производственные и складские помещения, а также административно-управленческие службы. Кадастровая оценка 1 квадратного метра земли – 1230 руб.

Задача № 4 . Рассчитать сумму земельного налога для ДЕМЕНТЬЕВА Е.П. имеющего в собственности земельный участок под индивидуальное жилищное строительство в черте города размером 12 соток с кадастровой ценой 1 квадратного метра земли 1350 руб; Дементьев Е.П. получил в наследство земельный участок- 23 сотки в сельской местности с кадастровой ценой земли - 465,5 руб.

6. Содержание отчета:

1. Название работы.

2. Цель работы.

3. Задание.

4. Формулы расчета.

5. Таблицы результатов расчета.

6. Необходимые расчеты.

7. Анализ результатов расчета.

8. Вывод по работе.

7. Контрольные вопросы

1. Кто является плательщиком транспортного налога?

2. Что является объектом налогообложения транспортного налога?

3. Укажите налоговый период транспортного налога.

4. Кто является плательщиком земельного налога?

5. Как рассчитывается транспортный налог?

6. Как рассчитывается земельный налог?

7. Какова роль местных налогов в местном самоуправлении?

8. Укажите сроки уплаты транспортного и земельного налога.

Литература

1. Налоговый Кодекс Российской Федерации, Части первая и вторая, М.: ООО «Рид Групп», 2011.

2. Скворцов О.В. Налоги и налогообложение. Практикум: учебное пособие, М.: Издательский центр «Академия», 2009.

3. http://www.nalog.ru/

КОМПЛЕКТ ПРАКТИЧЕСКИХ РАБОТ

по дисциплине

Налоги и налогообложение

для специальности:

Коммерция(по отраслям)

Г. Кинель

2018г.

| Рассмотрено на заседании метод.комиссии __________ /Бобкова Е.В../ «__» _________ 20__г. | Утверждаю Директор ГБПОУ «КГТ» __________ /Красношеев В.Н./ «__» _________ 20__г. |

Разработчик: Бобкова Елена Владимировна – преподаватель специальных дисциплин

Введение

Настоящий сборник предназначен в качестве методического пособия для студентов с целью закрепления ими знаний, умений и навыков, полученных при изучении МДК 02.01 «Финансы,налоги и налогообложение», утвержденной для специальности 38.02.04 «Коммерция (по отраслям)», и включает в себя следующие практические работы:

1.Финансы, финансовая политика и финансовая система.

2.Система страхования.

3.Расчет потребности в кредите и суммы процентов.

4.Финансы организаций

5.Виды налогов и порядок их введения в действие.

6.Определение налоговой базы и расчет суммы налога на добавленную стоимость.

7.Определение налоговой базы и расчет суммы налога на прибыль организаций.

8.Определение налоговой базы и расчет суммы налога на доходы физических лиц.

9.Расчет сумм налогов по специальным режимам налогообложения.

10.Определение налоговой базы и расчет суммы налога на имущество организаций

11.Определение налоговой базы и расчет суммы транспортного и земельного налога.

Требования к знаниям и умениям при выполнении практических работ

В результате выполнения практических работ, предусмотренных программой по данной специальности, студент должен знать:

- законодательную базу налоговой системы Российской Федерации;

- элементы налогообложения;

- принципы налогообложения;

- методику расчета и уплаты федеральных, региональных и местных налогов в бюджетную систему Российской Федерации;

уметь:

- пользоваться Налоговым Кодексом Российской Федерации;

- определять налоговую базу и суммы федеральных, региональных и местных налогов, уплачиваемых организациями, физическими лицами и индивидуальными предпринимателями в бюджетную систему Российской Федерации.

Правила выполнения практических работ

1. Студент должен детально ознакомиться с содержанием практической работы, с методическими рекомендациями по выполнению работы; изучить соответствующие разделы в учебниках и учебных пособиях, рекомендуемых программой дисциплины «Налоги и налогообложение».

2. Каждый студент после выполнения работы должен представить отчет о проделанной работе с анализом полученных результатов и выводом по работе. Содержание отчета указано в описании практической работы.

3. Работа должна быть выполнена в соответствии с методикой расчета налогов, представленной в сборнике практических работ.

4. Таблицы следует выполнять с помощью чертежных инструментов карандашом.

5. Расчет следует проводить с точностью до двух значащих цифр.

6. Вспомогательные расчеты можно выполнить на отдельных листах, а при необходимости на листах отчета.

7. Если студент не выполнил практическую работу или часть работы, то он может выполнить работу или оставшуюся часть во внеурочное время, согласованное с преподавателем.

8. Оценку по практической работе студент получает, с учетом срока выполнения работы, если:

- расчеты выполнены правильно и в полном объеме;

- сделан анализ проделанной работы и вывод по результатам работы;

- студент может пояснить выполнение любого этапа работы;

- отчет выполнен в соответствии с требованиями к выполнению работы.

Дифференцированный зачет по практическим работам студент получает при условии выполнения всех предусмотренной программой работ, после сдачи отчетов по работам при удовлетворительных оценках за опросы и контрольные вопросы во время практических занятий.

Дата: 2018-12-21, просмотров: 816.