Современная кредитная система – это совокупность саамы разнообразных кредитно-финансовых институтов, действующих на рынке ссудных капиталов, осуществляющих аккумуляцию и мобилизацию доходов, состоящая из ЦБ, банковского сектора, страхового сектора, небанковских кредитных институтов. Банковский сектор включает коммерческие, сберегательные, ипотечные банки. Страховой сектор состоит из страховой компании и пенсионных фондов.

Российская банковская система – двухуровневая, состоящая из Центрального банка, выступающего регулятором денежного обращения и кредитором коммерческих банков.

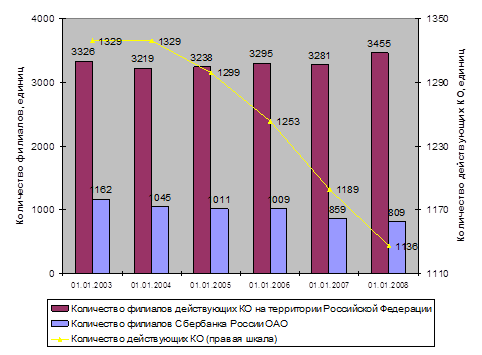

В настоящий момент в России насчитывается около 1136 кредитных организаций с действующей лицензией. Были отозваны (аннулированы) лицензии у 54 кредитных организаций, исключены из Книги государственной регистрации кредитных организаций в связи с реорганизацией в форме присоединения 8 кредитных организаций, стали действующими (имеющими лицензии на осуществление банковских операций)10 новых кредитных организаций. Таким образом, можно констатировать, что же третий год подряд сокращается численность действующих кредитных организаций. За 2005 —2007 годы их количество сократилось на 163.

В отчетном году продолжилось развитие филиальной сети кредитных организаций. Количество филиалов действующих кредитных организаций (без учета Сбербанка России ОАО) увеличилось с 2422 до 2646. Сбербанк России ОАО продолжал проводить работу по оптимизации филиальной сети, количество филиалов банка за 2007 од сократилось на 50 (рисунок 7).

Из 1136 кредитных организаций примерно 903 имеют право на привлечение вкладов. Перед началом формирования системы страхования вкладов насчитывалось 1150 кредитных организаций, имеющих право работать с вкладчиками. Сейчас этим правом обладают только те, кто в нее входят. В них сосредоточено почти 100 процентов всех вкладов физических лиц, размещенных в банковских учреждениях Российской Федерации.

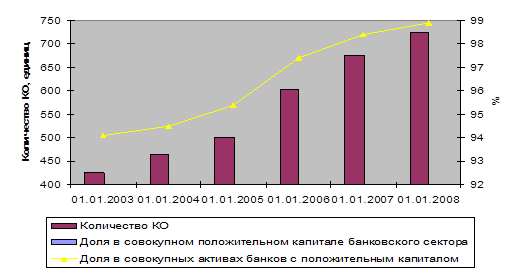

Нашу банковскую систему определяет дифференцирование по размещению банков на территории страны. Большая часть их находится в Центральном регионе и в Москве. В определенной степени этот дисбаланс компенсируется созданием филиалов столичных банков в других регионах. Другой чертой является концентрация капитала банка, активов и других показателей. На долю 5 наиболее крупных банков приходится 42,3 % всех активов, на долю самых крупных 200 банков – 91,6 %. Количество кредитных организаций с капиталом свыше рублевого эквивалента 5 млн. евро за 2007 году увеличилось с 676 до 726, или на 7,4%(совокупный капитал этой группы возрос на 59,1%),а их доля в совокупном капитале банковского сектора повысилась с 98,0 до 98,9% (рисунок 8).

Рисунок 7 – Количество кредитных организаций и их филиалов [13]

Другой момент – участие иностранного капитала в российском банковском секторе. В странах Центральной и Восточной Европы национальные банковские системы состоят в основном из банков, принадлежащим не резидентам. Есть государства, где практически весь капитал принадлежит нерезидентам. Как правило, «захватчиками» выступают западноевропейские и американские банки.

В России ситуация иная: в настоящий момент у нас 202 кредитные организации, в капитале которого присутствуют иностранные деньги. Из них 63 организации со 100% капиталом нерезидентов и 23 – где эта доля больше 50%.

В 2007 году укрепили свое влияние банки, контролируемые иностранным капиталом На 1.01.2008 доля в активах увеличилась с 12,1 до 17,2 % а в капитале — с 12,7 до 15,7%.

До 1988 г. доля нерезидентов в российской банковской системе была намного выше. После дефолта она заметно упала, затем снова начался рост, особенно последние 2 года. И все-таки пока заметного влияния на нашу экономику банки с иностранным участием не оказывают.

Рисунок 8 -Количество банков с капиталом свыше рублевого эквивалента 5 млн. евро и их доля в совокупном капитале банковского сектора [13]

В настоящее время иностранные банки могут создавать в России дочерние и кредитные организации. Что касается открытия трансграничных филиалов, то наше законодательство таких возможностей им не предоставляет. В связи с вступлением России в ВТО некоторые страны настаивают на праве создавать российские филиалы. В последние годы в России была осуществлена серьезная либерализация во внешнеэкономической сфере и валютных отношениях. При этом необходимо дать возможность банкам нарастить капитал, укрепиться, повысить конкурентоспособность. Это требует длительного времени. Для выравнивания условий приобретения акций необходимо установить единый уведомительный порядок при приобретении акций до 10 % акций банка, и разрешительный при покупке большого пакета, как для российских , так и для иностранных инвесторов.

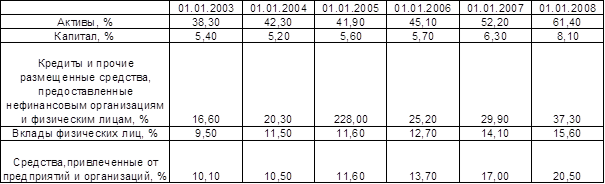

Последние годы российская банковская система развивается очень высокими темпами, превышающими темпы развития всей экономики. По основным показателям прирост, рассчитанный на основе дефлятора ВВП, составляет примерно от 8,1 до 61,4% в 2008 г. Кредиты, предоставленные организациям и физическим лицам в течение 6 лет увеличились за год на 59,6%. Отношение вкладов физических лиц к ВВП выросло на 1,5 процентного пункта — до 15,6%. Скорость движения вперед не снижается. В 2007 г. она по некоторым параметрам даже выше, чем в предыдущие годы. Так, по активам в 2007 г. прирост составил более 52,2%, в то время как в 2006 г. он был 45,1% (таблица).

Увеличение количественных показателей происходило вместе с заметными качественными изменениями в банковской сфере. Сформировалась система страхования вкладов. В процессе ее создания многие банки совершенствовали свою нормативную базу, улучшили деятельность своих подразделений, отказавшись от неблаговидных схем и операций. Более достоверной стала информация о собственности банков.

Таблица - Темпы прироста основных показателей банковской системы в 2003-2008 г [13]

Наряду с этим сформировалась система бюро кредитных историй. Начался поэтапный переход на МСФО. В практику регулирования и надзора внедряются новые рекомендации Базельского комитета. Это приближает российскую банковскую систему к международным стандартам и правилам.

Хотя банковская система России развивается довольно быстро, при сравнении ее показателей с показателями других стран, наше положение по сравнению с другими странами остается достаточно печальным.

Капитал всех банков России при расчете по официальному курсу (на 12.08) приближается к 26 млрд. долларов. Это меньше чем у отдельных банков стран Азии, Америки, Европы. По отношению к ВВП капитал всей банковской системы равен 8,1 %. Это в 1,5-3 раза меньше, чем в развитых странах, да и в некоторых странах с переходной экономикой. Совокупные активы по отношению к ВВП составляют всего 70,5%, в то время как во многих других странах – в несколько раз больше. Объем кредитов, выданных нефинансовому сектору и физическим лицам, по отношению к ВВП в РФ составляет 37,3%. В некоторых странах этот показатель превышает наш в 8-10 раз. В Китае отношение кредитов к ВВП составляет по разным оценкам 145-180%.[8,12,10]

Дата: 2019-12-10, просмотров: 364.