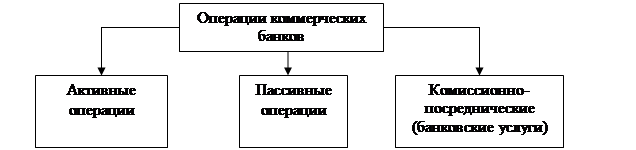

Операции коммерческих банков оделяться на активные, пассивные, комиссионно-посреднические (рисунок 1) (инкассовые, аккредитивные, переводные и т.д.).

Рисунок 1 – Операции коммерческих банков [4]

Банковские операции взаимосвязаны. Размер активных операций, необходимых для получения дохода, во многом определяется имеющимися ресурсами. Пассивных операций формируют ресурсную базу для совершения активных операций.

Пассивные операции имеют большое значение для банка. Во-первых, они обеспечивают возможность совершения активных операций. Во-вторых, обеспечивают стабильность банковских ресурсов. И, наконец, от их цены зависят размеры прибыли.

Пассивные операции имеют большую народно-хозяйственную ценность. Например, проценты по вкладам и долговым ценным бумагам компенсируют населению убытки от инфляции.

Пассивные операции делятся на две группы. Первая связана с формированием собственных ресурсов, которые не требуют возврата. По второй банк привлекает заемный капитал. Операции второй группы называют пассивными кредитными операциями.

Собственный капитал занимает 20% в структуре ресурсов банка.

Основные функции собственного капитала банка:

1) защитная – собственный капитал обеспечивает устойчивость банка, обеспечение обязательств перед вкладчиком;

2) оперативная – собственный капитал служит финансовой базой, средством защиты от риска, связанным с организационным ростом и ростом операций;

3) регулирующая – контроль за деятельностью банка, его финансовой устойчивостью, достижениями за счет использования собственного капитала.

Основная часть заемных ресурсов – депозиты. Депозиты – денежные средства, переданные в банк для хранения на определенных условиях.

Депозиты до востребования вносят без указания срока хранения. Вкладчик имеет право перевести или изъять их без уведомления банка. Вклады охраняться на текущих, чековых или карточных счетах. Средства со счета снимаются частично или полностью. Счета бывают процентными и беспроцентными.

Срочные депозиты вносятся в определенной сумме и изымаются на определенную договором дату в полной сумме. По срочным депозитам выплачивается более высокая ставка процента, чем по депозитам до востребования.

Сберегательные депозиты – разновидность срочных вкладов. Они тоже делаются на определенный срок и по ним выплачивается повышенная ставка процента. Сберегательные депозиты имеют много разновидностей (с ежемесячной выплатой процента, целевые, условные).

Классификация вкладов:

- по категориям вкладчиков: вклады физических и юридических лиц (в том числе небанковские депозиты);

- по ставке: с фиксированной и с «плавающей» процентной ставкой, когда разрешается изменить сорок договора;

- по срокам: краткосрочные – до года; среднесрочные – от года до трех; долгосрочные – свыше трех лет;

- по валюте: в национальной валюте, в иностранной валюте, мультивалютные (конвертируемые), когда вклад вносится в одной валюте, а погашается в другой.

- вклады бывают именными, когда указывается имя получателя и на предъявителя, когда имя не указано.

Также банки могут занимать кредит у банков-корреспондентов или центральных банков. А также выпускать ценные бумаги: облигации, векселя, депозитные и сберегательные сертификаты.

Еще к пассивным банковским операциям относятся операции репо. Репо – продажа ценных бумаг на условиях обратного выкупа.

Активные операции – деятельность банка по размещению собственных и привлеченных ресурсов с целью получения прибыли и поддержания ликвидности.

Активные операции имеют важное народно-хозяйственное значение. Они обеспечивают перелив капитала в наиболее важные отрасли, содействуя росту инвестиций и инноваций. Большую роль играют ссуды банков населению.

Активы классифицируют по ликвидности (высоколиквидные - кассовая наличность; ликвидные - суды до востребования; низколиквидные, вероятность превращения которых в деньги очень мала), доходности (доходные - банковские ссуды, не доходные- средства на резервных и корреспондентских счетах) и рискованности.

К кредитным операциям относят ссудные операции и операции по размещению депозитов в других банках. Ссудные операции – это предоставление денежных средств на условиях кредитного договора на условиях платности, возвратности, срочности. Они наиболее доходны.

Ссуды можно классифицировать следующим образом:

- по категориям заемщиков (компании, частные предприятия, физические лица, кредитно-финансовые учреждения, правительство и местные органы);

- по отраслевой направленности (промышленность, торговля, транспорт, связь, сельское хозяйство);

- по срокам погашения:

Онкольные ссуды – без четко оговоренного срока возврат;

Срочные ссуды (краткосрочные, среднесрочные, долгосрочные);

- по технике выдачи: в наличной и безналичной форме, в виде кредитной линии; в виде векселя; возобновляемые и синдицированные ссуды;

- по степени обеспеченности:

полное обеспечение, если размер обеспечения равен или больше предоставленного кредита;

неполное обеспечение (кредит на основе доверия), если размер обеспечения меньше суммы кредита; выдается под соло-вексель (аванс);

без обеспечения (бланковый);

- по способу выдачи: компенсационный – для восполнения средств банка, платный – на оплату товаров;

Обеспечением ссуды могут быть акции, облигации, векселя и товарораспорядительные

документы, дебиторские счета, закладные под движимое и недвижимое имущество. Ссуды под залог недвижимости называются ипотечными. Также обеспечением ссуды может быть гарантия, поручительство или договор страхования ответственности – обязательство уплаты за заемщика ссуды гарантом, поручителем или страховой компанией.

Этапы кредитного процесса:

1) предоставление заявки с указанием цели и суммы ссуды, срока и порядка погашения, вида обеспечения, порядка уплаты процентов;

2) изучение кредитоспособности с помощью финансовых коэффициентов (оборачиваемость, ликвидность, рентабельность, обеспеченность);

3) заключение кредитного договора.

Кредитование осуществляется:

- разовым зачислением денежных средств;

- открытием кредитной линии - предоставление средств в пределах лимита на определенных условиях банком. Преимущества: экономия времени и издержек, связанных с заключением кредитных соглашений. Недостатки: ограничение реальной ссуды, большая стоимость услуг; ограниченный круг заемщиков (первый класс); право банка прервать соглашение;

- открытие контокоррентного счета (активно-пассивный счет) – сочетает черты ссудного и расчетного счета. Проценты начисляются на основе сальдо обычно ежеквартально.

Овердрафт – разновидность кредитной линии. Зачисляются средства сверх остатка на счете в пределах лимита. При овердрафте все средства, зачисляемые на счет, направляются на погашение задолженности.

4) выдача ссуды;

5) кредитный мониторинг – наблюдение за погашением кредита и принятие мер для решения этой задачи.

Вклады в ценные бумаги необходимы для обеспечения ликвидности банка. Банк вкладывает средства в ценные бумаги, различные по надежности, срочности, доходности, т е. дифференцирует портфель ценных бумаг (фондовый портфель).

Активные операции банка с ценными бумагами:

1) вложения в ценные бумаги с целью получения курсовой разницы;

2) покупка ценных бумаг с целью получения дохода в виде процентов;

3) приобретение ценных бумаг по операциям типа репо;

4) учетные операции с векселями. Покупая вексель, банк получает право получения денег по истечении срока. Банк взимает с векселедателя процент, равный разнице между суммой, обозначенной на векселе, и суммой, выплачиваемой банком при учете векселя. По истечении срока векселя банк предъявляет его должнику к погашению.

Дата: 2019-12-10, просмотров: 350.