МЕЖДИСЦИПЛИНАРНАЯ КУРСОВАЯ РАБОТА

по дисциплинам: Банковские операции, Учет в банках

на тему: Организация и оформление операций по учету векселей в кредитных организациях. Отражение операций в учете

Санкт-Петербург

2010

ОГЛАВЛЕНИЕ

ВВЕДЕНИЕ. 3

ТЕОРЕТИЧЕСКАЯ ЧАСТЬ. 4

1. ВИДЫ ОПЕРАЦИЙ, СОВЕРШАЕМЫЕ КРЕДИТНЫМИ ОРГАНИЗАЦИЯМИ С ВЕКСЕЛЯМИ.. 4

1.1. Векселя, виды, условия и порядок принятия векселей к учету. 4

1.2. Обработка принятых к учету векселей. Факторы, влияющие на расчетный размер процента. 7

1.3. Расчет дисконта, переучетные операции с векселями. 11

1.4. Кредитование под залог векселей, основное различие между учетом и кредитованием под залог векселей. 13

1.5. Создание базы данных опротестованных векселей. 15

1.6. Комиссионные операции с векселями. 17

ПРАКТИЧЕСКАЯ ЧАСТЬ. 20

2. ОРГАНИЗАЦИЯ И ОФОРМЛЕНИЕ ОПЕРАЦИЙ ПО УЧЕТУ ВЕКСЕЛЕЙ В КРЕДИТНЫХ ОРГАНИЗАЦИЯХ.. 20

2.1. Организация учета операций по выпуску собственных векселей. 20

2.2. Порядок оформления и учет операций по выпуску векселей (дисконтных, процентных) 23

2.3. Учет погашенных и приобретенных векселей. 26

2.4. Учет при досрочном выкупе, погашения учтенных банком векселей, векселей оплаченных в срок. 28

2.5. Порядок создания и учет резерва под учтенные векселя. 29

3. ОТРАЖЕНИЕ ОПЕРАЦИЙ В УЧЕТЕ. 30

ЗАКЛЮЧЕНИЕ. 32

БИБЛИОГРАФИЧЕСКИЙ СПИСОК.. 34

ПРИЛОЖЕНИЯ.. 35

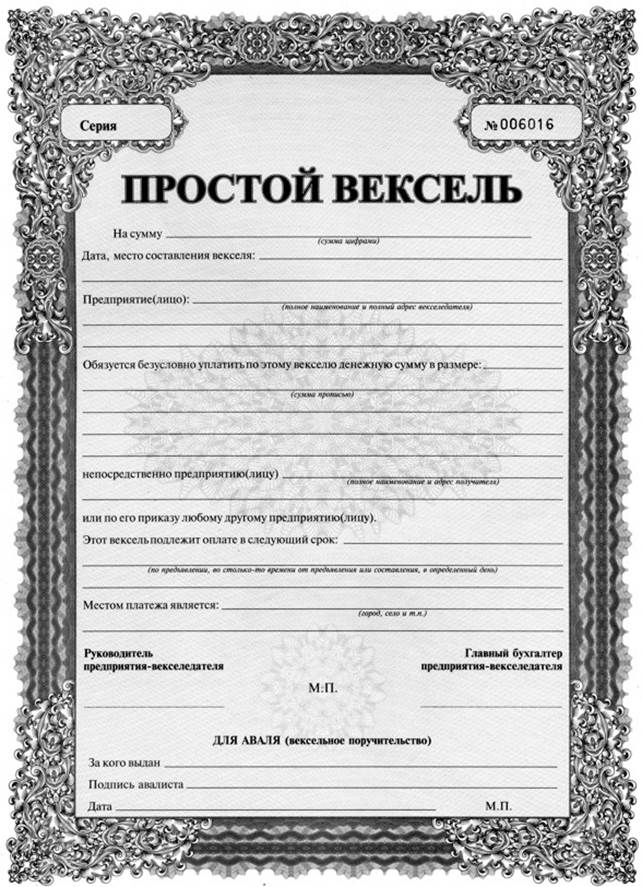

1 – Простой вексель. 35

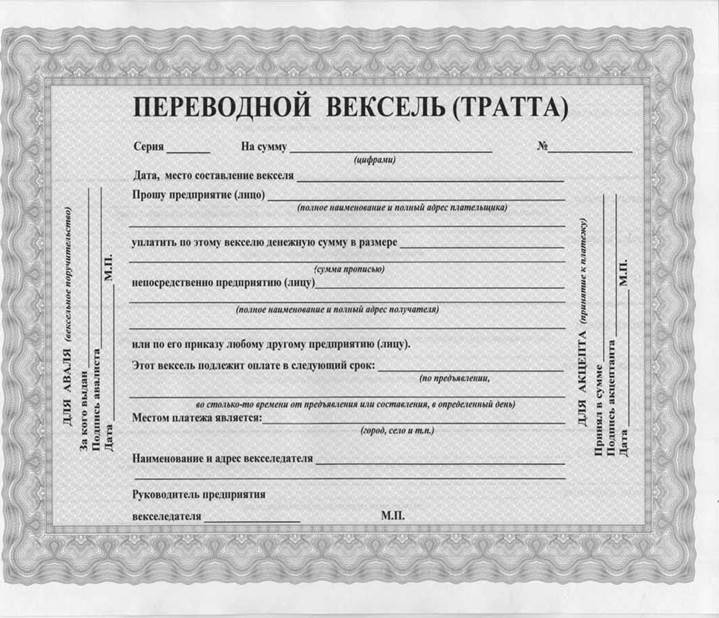

2 – Переводной вексель. 36

3 – Схема классификации векселей. 37

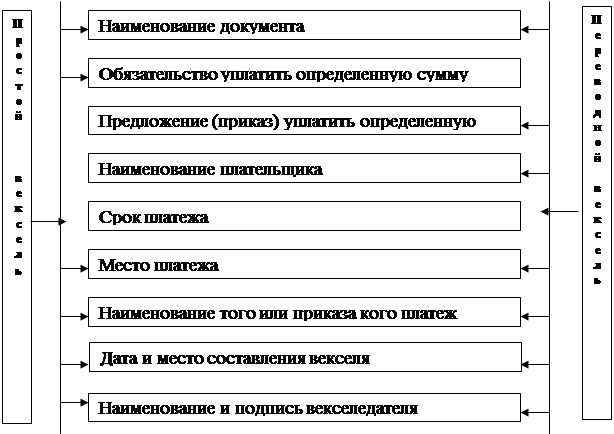

4 – Обязательные реквизиты векселя. 38

5 – Заявление. 39

6 – Квитанция. 40

Введение

Выбранная мной тема является актуальной, поскольку узловой проблемой нынешней экономической ситуации является проблема неплатежей, в связи с обострением дефицита денег в экономике.

Целью данной курсовой работы является доказать значимость и актуальность проблемы, раскрыть преимущества и недостатки, изучить и сделать анализ вексельного обращения.

Сложившаяся экономическая ситуация в стране дает толчок в развитии обращения долговых обязательств банков, промышленных предприятий, предприятий торговли и обслуживания. Дефицит денежной массы, находящейся в обращении и большие объемы взаимных неплатежей, вызвали активизацию использования в хозяйственном обороте ценных бумаг (векселей). Вексель становится ценной бумагой, активно используемой на фондовом рынке России. Распространение векселя обусловлено относительной простотой, развитостью форм и длительной мировой практикой применения этого долгового обязательства.

Вексель – разновидность кредитных денег, уже несколько столетий применяющийся в мировой торговой практике, сейчас осваивается российскими предприятиями и банками на внутреннем рынке.

В первой главе работы освещена теоретическая часть проблемы - Виды операций, совершаемые кредитными организациями с векселями, а именно: экономическое значение учетной операции, условия и порядок принятия векселей к учету, обработка и пересылка принятых к учету векселей. Факторы, влияющие на расчетный размер процента, расчет дисконта, переучетные операции с векселями, кредитование под залог векселей, основное различие между учетом и кредитованием под залог векселей, Создание базы данных опротестованных векселей, комиссионные операции с векселями.

Вторая глава – практическая часть работы, в которой отражается учет операций, выполняемых с векселями

В третьей – заключительной главе, рассматривается определенная задача, в которой отражаются бухгалтерские проводки по учету операций, проводимых с векселями.

Основой для теоретической и практической частей работы являются материалы, собранные из различных источников, таких как Монография, Нормативно - правовые акты и другие.

При решении поставленных задач использовались следующие методы: Исследования, анализа и сравнения.

Теоретическая часть

Практическая часть

2. Организация и оформление операций по учету векселей в кредитных организациях

Отражение операций в учете

Пусть дисконтный вексель на сумму 100 ед. со сроком платежа 181 день от даты составления векселя, размещен за 100 ед. Дисконт векселя равен 20 ед. Вексель предъявлен и погашен вовремя.

В банке-эмитенте выполняются следующие проводки:

Д-т сч. 30102 "Корреспондентский счет кредитной организации в Банке России" – 80 ед.

Д-т сч. 52503 «Дисконт по выпущенным ценным бумагам» - 20 ед.

К-т сч. 52305 "Выпущенные векселя и банковские акцепты со сроком погашения от 181 дня до 1 года" - 100 ед.

Бланк выписанного векселя списывается с внебалансового счета в условной оценке 1 руб. за один бланк:

Д-т сч. 99999 "Счет для корреспонденции с активными счетами при двойной записи"

К-т сч. 90701 "Бланки собственных ценных бумаг для распространения" - 1 руб.

В банке-инвесторе выполняются следующие проводки:

Д-т сч. 51405 "Векселя банков со сроком погашения от 181 дня до 1 года"

К-т сч. 30102 "Корреспондентский счет кредитной организации в Банке России" - 100 ед. - на вексельную сумму.

Создание резерва на возможные потери:

Д-т сч. 70606 "Расходы»

К-т сч. 51410 "Резервы под возможные потери" - по лицевому счету векселя - 1 ед. (в размере 1% суммы основного долга, т.е. от вексельной суммы, так как вексель относится к первой группе риска).

В банке-эмитенте в конце каждого месяца будет амортизироваться дисконт:

Д-т сч. 70606 «Расходы»

К-т сч. 52503 «Дисконт по выпущенным ценным бумагам»

В банке-держателе векселя:

Д-т сч. 51405 «Векселя кредитных организаций»

К-т сч. 70601 «Доходы»

За день, до окончания срока в банке-эмитенте:

Д-т сч. 52305 «Выпущенные векселя и банковские акцепты»

К-т сч. 52406 «Векселя к исполнению»

При предъявлении векселя:

Д-т сч. 90704 «Собственные ценные бумаги, предъявленные для погашения»

К-т сч. 99999

При оплате векселя:

Д-т сч. 99999

К-т сч. 90704 «Собственные ценные бумаги, предъявленные для погашения»

Также делается проводка:

Д-т сч. 52406 «Векселя к исполнению»

К-т сч. 30102 «Корреспондентский счет кредитной организации в Банке России»

В банке, держателе векселя при его погашении делается проводка:

Д-т сч. 30102 «Корреспондентский счет кредитной организации в Банке России»

К-т сч. 51405 «Векселя кредитных организаций»

Также делается проводка по списанию резерва на вексель:

Дт сч. 51410 "Резервы под возможные потери" - по лицевому счету векселя

К-т сч. 70601 «Доходы»

Заключение

В заключении данной работы хотелось бы отметить следующие выводы:

Мы наблюдаем эволюцию: деньги в части заменили бартер, натуральный обмен, отделив акт продажи от акта покупки, - вексель в части заменил деньги, отделив акт платежа от акта получения денег.

Вексель выражает собой стоимость того или иного товара в денежном выражении, но избавляя нас от процесса пересчета, перевода, хранения денег, являясь универсальным средством платежа.

Вексель сохраняет деньги векселедателю, позволяя вместо наличных денег выпускать вексель, а наличные деньги использовать в обороте, наращивая капитал, т.е. снова вексель более приемлем и выгоден - он является не только средством хранения денег, но и способствует их приумножению.

Таким образом, получается, что вексель выполняет все функции денег, являясь к тому же средством платежа и обязательством.

При переходе от рынка продавца к рынку покупателя он будет играть все большую роль в торговом обороте, поэтому весьма важно наличие проработанного вексельного законодательства. Принятие Федерального закона “О переводном и простом векселе” укрепило нормативную базу вексельного обращения и позволило четко оговорить возможные виды векселей, формы их выпуска и сферы применения.

Возможно, существование торговой системы без обеспечения депозитарного учета совершаемых сделок с векселями и гарантированной системы их исполнения. В этом случае, допуск к участию в торгах не может быть свободным, а должен строиться в зависимости от опыта работы компании на вексельном рынке и собственной платежеспособности.

Перспективным направлением становится ориентация банков на корпоративную клиентуру, разработка и внедрение различных расчетных схем с использованием как собственных векселей, так и обращающихся на рынке других долговых обязательств.

Необходимо провести соответствующую корректировку кредитной политики, с тем, чтобы банковские ресурсы притекали в экономику, в частности, по каналам учета и переучета векселей. Отсюда следует вывод о переориентации (хотя бы) частичной эмиссионной политики Центробанка и политики рефинансирования на переучет векселей.

Первоначально векселя рассматривались только как эффективное средство получения доходов и снижения размера налогов. В последнее время все большее распространение находят такие качества векселей, как возможность их использования, прежде всего, для расчетов между предприятиями. Потенциально расчетные функции заложены в каждом из вращающихся на фондовом рынке векселей. Векселя постепенно вытесняют из обращения более замкнутые финансовые инструменты (депозитные сертификаты). В настоящее время они практически уступили свое место векселям, как более многогранным финансовым инструментам.

Большинство банков и предприятий считают векселя весьма перспективным инструментом фондового и денежного рынка и одновременно эффективным источником привлечения ресурсов. В настоящее время к банковским векселям добавляются товарные векселя широкого спектра предприятий, и вексельное обращение в России получает дополнительный импульс для развития.

Дата: ___________ Подпись: ___________

Библиографический список

1. Федеральный закон РФ “О переводном и простом векселе”, от 21 февраля 1997 года (с изменениями и дополнениями).

2. Федеральный закон № 39-ФЗ “О рынке ценных бумаг”, от 22.04.1996г.

3. Письмо Центрального Банка РФ “ О временных основных положениях по переучету векселей предприятий Банком России”, от 4 октября 1994г. № 183-94 (с изменениями и дополениями)

4. Письмо Центрального Банка РФ “О банковских операциях с векселями”, от 9 сентября 1991 г. № 14-3/3

5. Инструкция Центрального Банка РФ “Об операциях коммерческих банков с векселями и изменениях в порядке бухгалтерского учета банковских операций”, № 26 от 23.02.1995 г.

6. Положение Центрального Банка РФ «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации» от 26 марта 2007 г. N 302-П

7. Вишневский А.А. Вексельное право. - М.: Юристъ, 2007 г.

8. Волохов А.В., Равкин Д.А. Вексель и вексельное обращение в России. - М.: Банк-центр, 2006 г.

9. Иванов Д.Л. Вексель. - М.: Издательство АО “Консалт-банкир”, 2007г.

10. Миркин Я.М. Ценные бумаги и фондовый рынок. - М.: Перспектива, 2008 г.

Финансово - кредитный словарь. - М.: Финансы и статистика, 2006 г.

Используемые сайты:

http://www.bibliotekar.ru/biznes-10/27.htm

Приложения

Приложение 1

Простой вексель

Приложение 2

Переводной вексель

Приложение 3

Приложение 4

Обязательные реквизиты векселя

Приложение 5

ОАО “АКБ Зенит”

ЗАЯВЛЕНИЕ

Прошу принять к погашению вексель, имеющий следующие реквизиты:

1. Векселедатель: ОАО “АКБ Зенит”

2. Серия 4005 номер 748053

3. Номинал 1000 (Одна тысяча) рублей

4. Проценты 15% годовых

5. Дата составления 05.07.2009

6. Срок платежа до 05.02.2010

7. Дата предъявления 03.02.2010

и зачислить средства в сумме номинала векселя и процентов по нему по следующим реквизитам:

получатель

ЗАО «Солнышко»

Р/сч 40702810300000000005

банк получателя

ОАО «АКБ Здравие»

вексель прилагается

“03” февраль 2010 г.

Приложение 6

КВИТАНЦИЯ

о приеме векселя

г. Нижний Новгород “03” февраль 2010 г.

Настоящая квитанция является документом, подтверждающим факт приема банком векселя к погашению.

Вексель, принятый от

ЗАО «Солнышко»

имеет следующие реквизиты:

1. Векселедатель: ОАО “АКБ Зенит”

2. Серия 4005 номер 748053

3. Номинал 1000 (Одна тысяча) рублей

4. Проценты 15% годовых

5. Дата составления 05.07.2009

6. Срок платежа 05.02.2010

7. Дата предъявления 03.02.2010

АКБ “Окский” обязуется произвести погашение данного векселя по реквизитам, указанным в заявке векселедержателя.

МЕЖДИСЦИПЛИНАРНАЯ КУРСОВАЯ РАБОТА

по дисциплинам: Банковские операции, Учет в банках

на тему: Организация и оформление операций по учету векселей в кредитных организациях. Отражение операций в учете

Санкт-Петербург

2010

ОГЛАВЛЕНИЕ

ВВЕДЕНИЕ. 3

ТЕОРЕТИЧЕСКАЯ ЧАСТЬ. 4

1. ВИДЫ ОПЕРАЦИЙ, СОВЕРШАЕМЫЕ КРЕДИТНЫМИ ОРГАНИЗАЦИЯМИ С ВЕКСЕЛЯМИ.. 4

1.1. Векселя, виды, условия и порядок принятия векселей к учету. 4

1.2. Обработка принятых к учету векселей. Факторы, влияющие на расчетный размер процента. 7

1.3. Расчет дисконта, переучетные операции с векселями. 11

1.4. Кредитование под залог векселей, основное различие между учетом и кредитованием под залог векселей. 13

1.5. Создание базы данных опротестованных векселей. 15

1.6. Комиссионные операции с векселями. 17

ПРАКТИЧЕСКАЯ ЧАСТЬ. 20

2. ОРГАНИЗАЦИЯ И ОФОРМЛЕНИЕ ОПЕРАЦИЙ ПО УЧЕТУ ВЕКСЕЛЕЙ В КРЕДИТНЫХ ОРГАНИЗАЦИЯХ.. 20

2.1. Организация учета операций по выпуску собственных векселей. 20

2.2. Порядок оформления и учет операций по выпуску векселей (дисконтных, процентных) 23

2.3. Учет погашенных и приобретенных векселей. 26

2.4. Учет при досрочном выкупе, погашения учтенных банком векселей, векселей оплаченных в срок. 28

2.5. Порядок создания и учет резерва под учтенные векселя. 29

3. ОТРАЖЕНИЕ ОПЕРАЦИЙ В УЧЕТЕ. 30

ЗАКЛЮЧЕНИЕ. 32

БИБЛИОГРАФИЧЕСКИЙ СПИСОК.. 34

ПРИЛОЖЕНИЯ.. 35

1 – Простой вексель. 35

2 – Переводной вексель. 36

3 – Схема классификации векселей. 37

4 – Обязательные реквизиты векселя. 38

5 – Заявление. 39

6 – Квитанция. 40

Введение

Выбранная мной тема является актуальной, поскольку узловой проблемой нынешней экономической ситуации является проблема неплатежей, в связи с обострением дефицита денег в экономике.

Целью данной курсовой работы является доказать значимость и актуальность проблемы, раскрыть преимущества и недостатки, изучить и сделать анализ вексельного обращения.

Сложившаяся экономическая ситуация в стране дает толчок в развитии обращения долговых обязательств банков, промышленных предприятий, предприятий торговли и обслуживания. Дефицит денежной массы, находящейся в обращении и большие объемы взаимных неплатежей, вызвали активизацию использования в хозяйственном обороте ценных бумаг (векселей). Вексель становится ценной бумагой, активно используемой на фондовом рынке России. Распространение векселя обусловлено относительной простотой, развитостью форм и длительной мировой практикой применения этого долгового обязательства.

Вексель – разновидность кредитных денег, уже несколько столетий применяющийся в мировой торговой практике, сейчас осваивается российскими предприятиями и банками на внутреннем рынке.

В первой главе работы освещена теоретическая часть проблемы - Виды операций, совершаемые кредитными организациями с векселями, а именно: экономическое значение учетной операции, условия и порядок принятия векселей к учету, обработка и пересылка принятых к учету векселей. Факторы, влияющие на расчетный размер процента, расчет дисконта, переучетные операции с векселями, кредитование под залог векселей, основное различие между учетом и кредитованием под залог векселей, Создание базы данных опротестованных векселей, комиссионные операции с векселями.

Вторая глава – практическая часть работы, в которой отражается учет операций, выполняемых с векселями

В третьей – заключительной главе, рассматривается определенная задача, в которой отражаются бухгалтерские проводки по учету операций, проводимых с векселями.

Основой для теоретической и практической частей работы являются материалы, собранные из различных источников, таких как Монография, Нормативно - правовые акты и другие.

При решении поставленных задач использовались следующие методы: Исследования, анализа и сравнения.

Теоретическая часть

Виды операций, совершаемые кредитными организациями с векселями

Дата: 2019-12-10, просмотров: 470.